ドル円の為替ヘッジコストと米国債投資

ドル円の為替ヘッジコストと米国債投資

- 米国債投資などでは、為替レートの変動リスクを回避するため、為替ヘッジという手法が用いられる。

- ドル円の為替ヘッジコストは、昨年大幅に低下したが、これはFRBの金融政策によるところが大きい。

- 為替ヘッジコストはしばらく低位安定を見込むが、テーパリングなど米金融政策の動向には要注意。

米国債投資などでは、為替レートの変動リスクを回避するため、為替ヘッジという手法が用いられる

円を元手に米国債投資を行う場合、為替レートの影響で、円に換算した投資収益が変動することがあります。このリスクを回避する手法が「為替ヘッジ」で、具体的には為替スワップという取引を行います。ドル円の為替スワップであれば、「直物のドル買い・円売り」と、「先物のドル売り・円買い」を同時に行います。先物の期間は、1カ月や3カ月などの短期が一般的です。

ここで、期間3カ月の為替スワップについて、ドルと円の資金の流れを確認すると、ドルは「買って(3カ月後に)売り」、円は「売って(3カ月後に)買い」となるため、実質的に「ドルを3カ月借りて円を3カ月貸す」資金取引であることが分かります。現在、3カ月のドルの調達金利は、円の運用金利を上回っているため、金利はネットで支払い超となり、ドル円の為替ヘッジには「ヘッジコスト」が発生します。

ドル円の為替ヘッジコストは、昨年大幅に低下したが、これはFRBの金融政策によるところが大きい

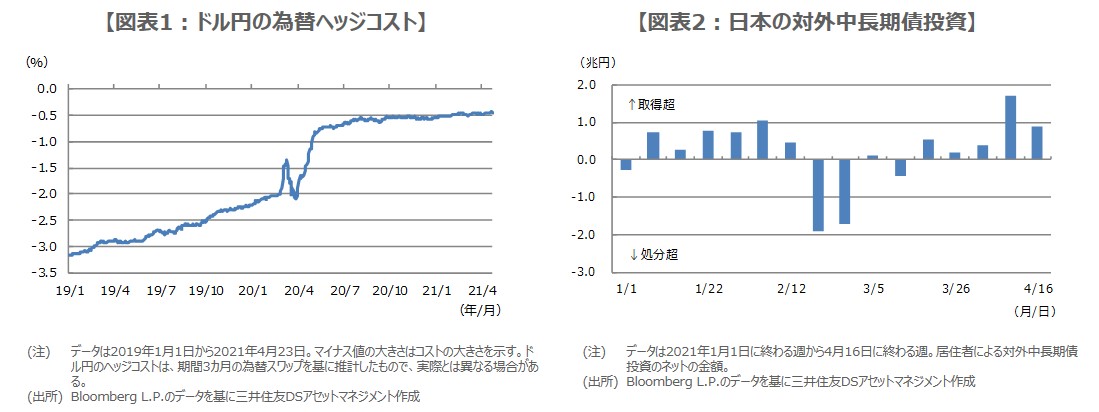

ドル円の為替ヘッジコストについて、過去の推移を示したものが図表1です。これをみると、ヘッジコストは2019年以降、緩やかな低下傾向が続き、2020年のコロナ・ショックを経て、一段と低下したことが確認されます。この背景について考えてみると、まず、ヘッジコストが変動する要因としては、主に日米の金利変動や、円およびドルの需給変動が挙げられます。

2020年は春先にコロナ・ショックが発生し、日銀と米連邦準備制度理事会(FRB)は金融緩和を強化しました。特にFRBは、ゼロ金利政策と量的緩和を復活させ、国内外でのドル需給ひっ迫に対し、積極的にドル供給策を打ち出しました。この結果、米短期金利が大幅に低下して日米金利差が縮小し、また、ドル需給のひっ迫が緩和してドルの調達が容易となり、ヘッジコストの一段の低下につながったと推測されます。

為替ヘッジコストはしばらく低位安定を見込むが、テーパリングなど米金融政策の動向には要注意

ドル円の為替ヘッジコストが低下していることから、米10年国債のヘッジ付きの利回りは、足元で1%を超えた水準となっています。このような状況は、国内の機関投資家などにとって、ヘッジ付きの米国債投資を行いやすい環境と考えられ、財務省が4月22日に発表した対外及び対内証券売買契約などの状況(週間、指定報告機関ベース)でも、国内居住者による海外中長期債への投資は、5週連続の買い越しとなっています(図表2)。

ヘッジコストは、しばらく低位安定が見込まれますが、例えば、FRBが国債買い入れの段階的縮小、いわゆる「テーパリング」の開始時期について、市場に上手く伝達できなかった場合、市場が動揺し、ヘッジコストが上昇する展開も想定されるため、注意が必要です。なお、国内主要生保の2021年度の資産運用計画をみると、通年度では外債投資にやや慎重で、米金融政策の不確実性などを一定程度、勘案している様子がうかがえます。

(2021年4月27日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会