ここからのドル円相場

ここからのドル円相場

- ドル円は5日に109円台後半をつけ、FOMCを巡る思惑や株安で、11日に106円台半ば付近へ。

- ドル需給は緩和し米長期金利の本格上昇はまだ先とみられ、110~115円のレンジ定着は困難。

- 一方、金利差縮小でドル安・円高も限定的、年内105~110円で推移する時間帯が多くなろう。

ドル円は5日に109円台後半をつけ、FOMCを巡る思惑や株安で、11日に106円台半ば付近へ

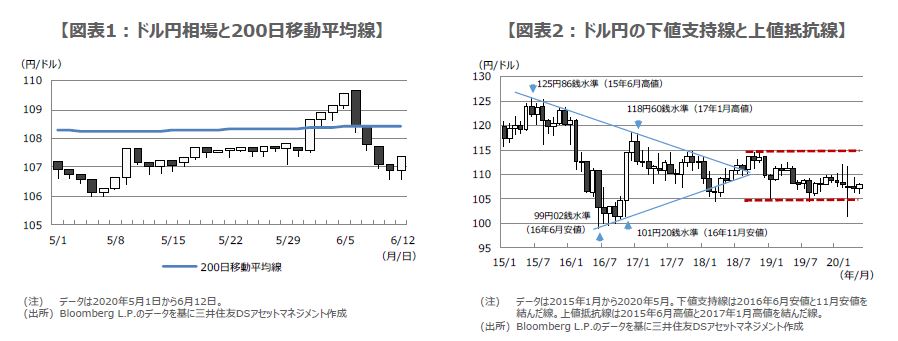

ドル円は6月2日、1ドル=108円37銭付近に位置していた200日移動平均線を上抜けた後、ドル高・円安の動きが加速し、5日には109円85銭水準に達しました(図表1)。この時の為替市場は、円全面安の展開となりましたが、特に目新しい材料が出た訳ではありませんでした。恐らく、米国株や日本株などが5月下旬頃から上昇基調を強めたなか、円相場がやや遅れてリスクオン(選好)で反応したものと推測されます。

しかしながら、6月8日に、翌日からの米連邦公開市場委員会(FOMC)で、イールドカーブ・コントロールの議論が進むとの思惑などから、ドル安が進行すると、ドル円は再び200日移動平均線近く(同日108円43銭付近に位置)まで水準を戻す展開となりました。その後、FOMCで慎重な経済見通しが示されたことなどを受け、株価が調整色を強めると、ドル売り・円買いが優勢となり、ドル円は6月11日に106円58銭水準をつけました。

ドル需給は緩和し米長期金利の本格上昇はまだ先とみられ、110~115円のレンジ定着は困難

さて、ここでドル円について、少し時間をさかのぼってその動きを確認してみます。ドル円は、2016年6月安値と11月安値を結んだ下値支持線と、2015年6月高値と2017年1月高値を結んだ上値抵抗線によって、三角保ち合い(もちあい)を形成していました(図表2)。しかしながら、2018年夏頃までに、いずれの線も明確に抜けることなく、三角保ち合いは消滅しました。その後、ドル円はおおむね105円から115円の間で推移しています。

この先、ドル高・円安を促す材料として、①ドル需給のひっ迫、②米長期金利の上昇、が挙げられます。ただ、①は、すでに米連邦準備制度理事会(FRB) による流動性支援策で解消しており、②は、景気回復による長期金利上昇はまだ先と思われ、当面FRBも量的緩和などで長期金利の上昇抑制に努めるとみられます。そのため、ドル円が前述のレンジの上半分である110円から115円に定着するのは、現時点ではまだ難しいと考えます。

一方、金利差縮小でドル安・円高も限定的、年内105~110円で推移する時間帯が多くなろう

一方、ドル安・円高を促す材料としては、新型コロナウイルスの感染第2波が世界的に拡大し、リスクオフ(回避)の動きが強まることなどが挙げられます。ただ、おおむね105円から115円のレンジが続く2018年夏頃から足元まで、105円を超えるドル安・円高の動きは一時的なものにとどまっています。これは、日米金利差の縮小が続き、極端なドル安・円高が進みにくくなったものと推測されます。

なお、仮にFRBがマイナス金利政策の導入に踏み切れば、105円を超えてドル安・円高が進む公算は大きくなると思われます。ただ、今のところFRBにマイナス金利政策を導入する意向はみられません。以上より、ドル円は年内、おおむね105円から115円での推移が続き、特にレンジの下半分、すなわち、105円から110円で推移する時間帯が多くなると予想します。

(2020年6月15日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会