年初の日本株の下げは健全な調整

市川レポート 年初の日本株の下げは健全な調整

- 足元の調整幅は、やや大きいようにも思われるが、昨年9月以降の上昇基調を損なうほどではない。

- ただ昨年9月以降EPSは低下しPERは上昇、この期間の株高はPER主導の期待先行によるもの。

- そのため足元の調整はむしろ健全な動き、時間の経過とともにEPSの改善による株高が進むとみる。

足元の調整幅は、やや大きいようにも思われるが、昨年9月以降の上昇基調を損なうほどではない

日経平均株価は2020年最初の取引となった1月6日、2019年末比で451円76銭下げ、23,204円86銭で取引を終えました。なお、2019年12月17日には、終値ベースで24,066円12銭をつけていましたので、そこから計算すると861円26銭下げて、3.6%安ということになります。このように、昨年末の日経平均株価は24,000円台の定着に至らず、足元でいったん調整が入った格好になっています。

そもそも、日経平均株価は2019年9月以降、米中貿易協議の進展期待などから、大きく上昇していました。8月26日の終値20,261円04銭を基準とすると、前述の12月17日の24,066円12銭まで、3,805円08銭上昇し、18.8%高となっています。これと比べると、足元の調整幅はやや大きいようにも思われますが、それでも9月以降の上昇基調を損なうほどのものではないと考えます。

ただ昨年9月以降EPSは低下しPERは上昇、この期間の株高はPER主導の期待先行によるもの

ここで、日経平均株価が大きく上昇した2019年8月26日から12月17日までの期間において、その上昇要因を「EPS(Earnings Per Share)」と「PER(Price Earnings Ratio)」に分けて検証してみます。なお、EPSとは「1株あたり利益」のことで、一般に今期の予想利益を発行株数で割ったものです。また、PERとは「株価収益率」のことで、株価を1株あたり利益で割ったものです。

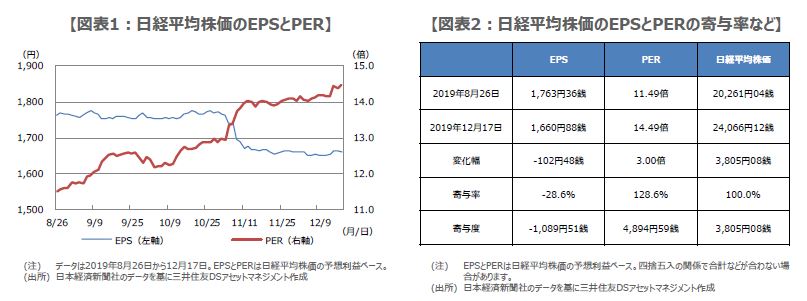

EPSとPERの2019年8月26日から12月17日までの推移は図表1の通りです。EPSは、米中の対立激化を主因とする3月期決算企業の低調な中間決算を経て、大きく低下しています。一方、PERは、米中貿易協議の進展と将来的な業績改善への期待から、大きく上昇しています。EPSとPERを掛け合わせたものが、現状の株価水準ですので、この期間の日経平均株価の上昇は、PER主導による期待先行の株高といえます。

そのため足元の調整はむしろ健全な動き、時間の経過とともにEPSの改善による株高が進むとみる

では、EPSとPERの変動が、日経平均株価にどの程度影響を与えたのか、具体的な数字で確認してみます。詳細をまとめたものが図表2です。寄与率をみると、EPSがマイナス28.6%、PERがプラス128.6%となっており、PER主導の動きが明白です。EPSの改善のないまま株高が続くと、相場が過熱し、その後の急落につながる恐れもあることから、足元のような日経平均株価の調整は、健全な動きと考えられます。

今後、株価が安定して上昇するには、EPSの改善が必要です。そのための具体的な材料としては、決算発表での企業による業績予想の上方修正のほか、米中貿易協議の着実な進展や、主要国で景気や生産活動の持ち直しを確認できる経済指標の発表なども注目されます。目先、日経平均株価が伸び悩む場面もあると思いますが、時間の経過とともに、EPSの改善による株高が進むと想定しています。

(2020年1月7日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会