ドル円の110円台回復に必要なこと

市川レポート ドル円の110円台回復に必要なこと

- ドル円は年初104円台から4月に112円台へ、その後再び104円台をつけ現在108円台を回復。

- テクニカル分析上の三角保ち合いが昨年に終了後、おおむね105円から115円のレンジが継続中。

- レンジ上半分への移行には米中問題の進展、米経済の底堅さ、米長期金利上昇と株高が必要。

ドル円は年初104円台から4月に112円台へ、その後再び104円台をつけ現在108円台を回復

ドル円相場について、年初から足元までの動きを振り返ってみると、1月1日は1ドル=109円69銭水準で取引が始まりました。その後、1月3日の日本時間午前7時半過ぎ、108円台後半で推移していたドル円は、わずか数分で104円87銭水準までドル安・円高が進みました。市場参加者が極めて少ない時間帯であったことから、いわゆる「フラッシュ・クラッシュ(相場の瞬時の急変動)」が発生しました。

その後は、徐々にドル買い・円売りの動きが優勢となり、ドル円は4月24日に112円40銭水準をつけました。しかしながら、5月以降、貿易問題を巡る米中の対立が激化すると、相場はドル安・円高の流れに転じ、ドル円は8月26日に104円46銭水準に達しました。直近では、米中両国が農産品などの特定分野で部分的に暫定合意したことなどから、ドル円は108円台後半で推移しています。

テクニカル分析上の三角保ち合いが昨年に終了後、おおむね105円から115円のレンジが継続中

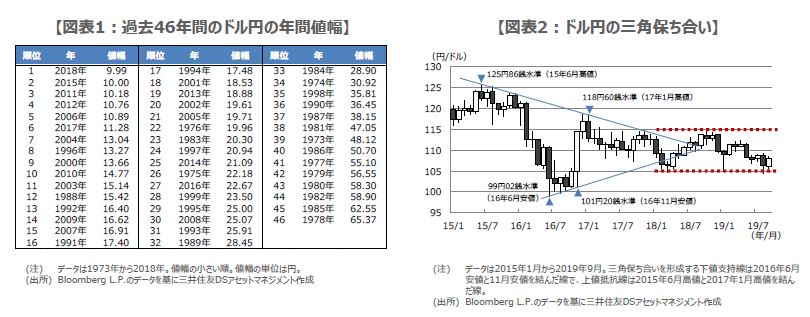

2019年のドル円の値幅は、1月1日から10月17日までで、7円94銭程度です。2018年は9円99銭程度と、過去46年間で最小でしたが(図表1)、2019年はこれを更新する可能性があります。値幅が小さい理由は、基軸通貨である米ドルと世界一の対外純債権国である日本の円が、リスクオフ(回避)の局面ではともに買われ、リスクオン(選好)の局面ではともに売られるなど、同方向に動く傾向があるためです。

このような傾向のある通貨ペアが示唆する為替レートの方向性は「レンジ推移」です。ドル円は2015年から2016年にかけて、テクニカル分析上、「三角保ち合い」という形を形成しました(図表2)。一般に、三角保ち合いを上抜けると相場は大きく上昇し、下抜けると大きく下落すると解釈されます。ドル円は2018年の年初に一度、この三角保ち合いを下抜けましたが、すぐに戻ってしまい、結局、三角保ち合いは2018年中に終了しました。その後は、おおむね105円から115円のレンジ推移が、現在まで続いています。

レンジ上半分への移行には米中問題の進展、米経済の底堅さ、米長期金利上昇と株高が必要

この先を展望した場合、米中貿易問題が相場の重しとなっている間は、ドル円はレンジの下半分、すなわち105円から110円での推移が予想されます。例えば、米中部分合意が白紙撤回されるような状況になれば、世界的に製造業の生産回復時期が遅れ、米連邦準備制度理事会(FRB)による連続利下げ期待から、米長期金利が低下し、ドル円は再び105円方向に向かう恐れがあります。

一方、米中貿易問題が進展していけば、ドル円はレンジの上半分、すなわち110円から115円のレンジに移行すると思われます。米中ともに更なる合意に向けた協議が続くなか、米国経済の底堅さが経済指標などで確認されれば、米利下げ期待が後退し、米長期金利が上昇しても、株式市場が大きく動揺することはないと考えます。このような状況となれば、ドル円は明確に110円台を回復し、更なるドル高・円安の余地を探る動きが見込まれます。

(2019年10月18日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会