年後半の原油相場見通し

市川レポート 年後半の原油相場見通し

- 年前半の原油相場は、米中貿易摩擦問題を巡る思惑と、金融相場への期待に左右される展開。

- 年後半の原油相場も、引き続き思惑や期待に振れやすい、やや投機色の強い展開が見込まれる。

- ただ比較的良好な需給環境が相場を支え、1バレル=50ドル~65ドル程度のレンジ推移を予想。

年前半の原油相場は、米中貿易摩擦問題を巡る思惑と、金融相場への期待に左右される展開

年後半の原油相場を展望するにあたり、はじめに年前半の動きを簡単に振り返ります。WTI原油先物価格は、2018年12月31日から2019年4月30日まで、約40.7%上昇しました。これは、米中貿易摩擦問題に起因する極端な景気悲観論に、いったん修正が入った動きと考えられます。しかしながら、5月に入り、米中貿易摩擦問題が再燃すると、WTI原油先物価格は、2019年4月30日から5月31日まで、約16.3%下落しました。

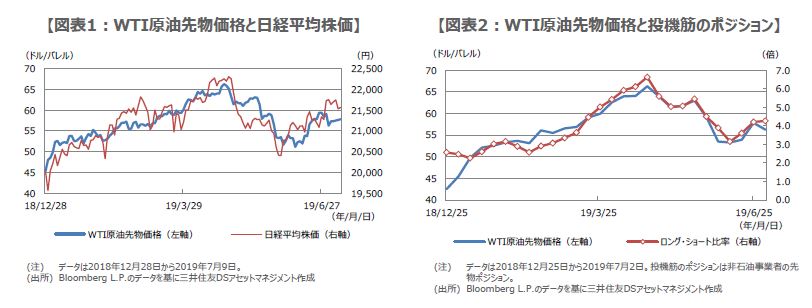

6月に米国の早期利下げ観測が市場に広がると、原油安は一服し、WTI原油先物価格は、2019年5月31日から6月28日まで、約9.3%と小幅ながら上昇に転じました。このように、年前半の原油相場は、中東情勢の緊迫よりも、「米中貿易摩擦問題を巡る思惑」と、「金融相場への期待」に左右される結果となりました。なお、日経平均株価も同じくこの2つの要素に影響を受けており、昨年末からの値動きは、WTI原油先物価格とほぼ一致します(図表1)。

年後半の原油相場も、引き続き思惑や期待に振れやすい、やや投機色の強い展開が見込まれる

原油相場が思惑や期待で振れる場合、投機筋が主導するケースが多いように思われます。そこで、WTI原油先物取引について、投機筋の買い建玉を売り建玉で割った「ロング・ショート比率」を確認してみます。一般に、この比率の上昇(買い建玉の割合増加)は、原油相場の上昇を示唆し、比率の低下(売り建玉の割合増加)は、原油相場の下落を示唆します。

昨年末からのロング・ショート比率の推移は図表2の通りで、WTI原油先物価格の動きとおおむね一致していることが分かります。したがって、年初からの原油相場は、やはり投機筋主導によるところが大きいと推測されます。米中貿易摩擦問題と金融相場は、引き続き市場の関心の高い材料であるため、年後半の原油相場も、思惑や期待で上下に振れやすい展開が予想されます。

ただ比較的良好な需給環境が相場を支え、1バレル=50ドル~65ドル程度のレンジ推移を予想

なお、需給面に目を向けると、①石油輸出国機構(OPEC)とOPEC非加盟国は7月2日、6月末が期限だった協調減産を、2020年3月末まで延長することで合意し、②米国では、ガソリン需要が増加するドライブシーズンを迎え、ガソリン在庫の減少期に入った、ことなどを踏まえると、比較的良好な需給環境が、原油相場の下支えとなることが見込まれます。

しかしながら、その一方で、昨年からの米中関税引き上げ合戦が、世界経済の下押し圧力となっており、原油の総需要はそれほど伸びない恐れもあります。弊社はマクロ経済の見通しを策定する前提として、WTI原油先物価格を1バレル=55ドルに設定しています。年後半の原油相場は、この水準を中心に、1バレル=50ドル~65ドル程度で推移する可能性が高いと考えます。

(2019年7月10日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会