ドル高・円安の持続性

市川レポート(No.644)ドル高・円安の持続性

- 2月28日発表の昨年10-12月期米実質GDPを受け、ドル高・円安が加速、一気に112円台へ。

- テクニカル分析に基づくドル高・円安方向の目安は、112円27銭水準、次いで114円55銭水準。

- ただ、米経済指標改善で米長期金利が上昇し、ドル高が持続する展開はまだ先との見方は不変。

2月28日発表の昨年10-12月期米実質GDPを受け、ドル高・円安が加速、一気に112円台へ

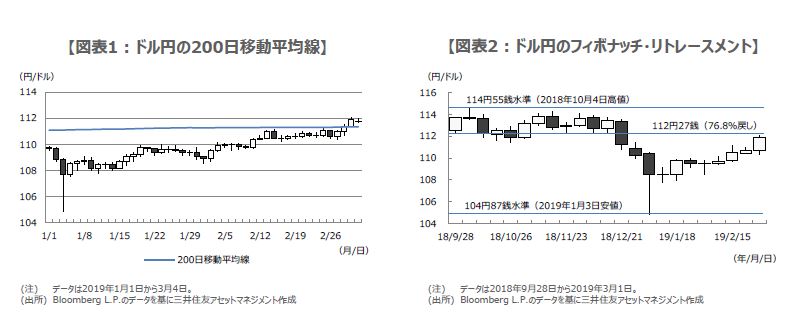

ドル円は2月13日に、一時1ドル=111円05銭水準をつけた後、何度か111円台定着を試す動きがみられました。しかしながら、111円30銭付近に位置していた200日移動平均線が、ドルにとって比較的強い抵抗線(レジスタンス)となり、結局ドル円は2月27日まで、この200日移動平均線よりもドル高・円安の水準で取引を終えることはできませんでした(図表1)。

その後、米商務省が2月28日に発表した2018年10-12月期の実質GDP成長率は前期比年率+2.6%と、市場予想の同+2.2%を上回る結果となりました。これにより、米国経済に対する悲観的な見方が後退し、市場では米10年国債利回りの上昇とドル高・円安の進行がみられました。ドル円は同日、200日移動平均線を超える水準で取引を終えると、翌3月1日にはドル高・円安方向の動きを加速させ、一気に112円08銭水準をつけました。

テクニカル分析に基づくドル高・円安方向の目安は、112円27銭水準、次いで114円55銭水準

直近において、ドルの対円での高値は114円55銭水準(2018年10月4日)、安値は104円87銭水準(2019年1月3日)です。現在のドル円は、ドル安・円高の修正局面にあると考えられますが、ドルの戻りの目安をみる上では「フィボナッチ・リトレースメント」というテクニカル分析がよく用いられます。これに基づくと、ドルの下げ幅から23.6%、38.2%、50.0%、61.8%、76.4%戻した水準が目安になります。

では、具体的にみていきます。前述のドルの直近高値から安値までの下げ幅は9円68銭ですので、下げ幅から76.8%戻した水準は、(9円68銭×76.8%)+104円87銭で求められます。これを計算すると112円27銭となり、この水準がフィボナッチ・リトレースメントの示唆するドルの戻りの目安になります(図表2)。ここを超えてドル高・円安が進行した場合、次の目安はドルの全値戻しとなる114円55銭水準です。

ただ、米経済指標改善で米長期金利が上昇し、ドル高が持続する展開はまだ先との見方は不変

なお、2019年2月6日付レポート「ドル円相場の短期的な方向性」では、英国の欧州連合(EU)離脱問題や米中貿易摩擦問題に大きなサプライズがなければ、ドル円はこの先、110円を中心に上下1~2円程度のレンジで推移する可能性が高いと予想しました。このところ、これらの問題に対しても悲観的な見方が後退しつつあるため、ドル円はレンジの上限に近づいたと思われます。

また、同レポートで、ドル円相場の短期的な方向性は、米国の①長期金利、②経済指標、③株価の動向がカギを握ると指摘しました。米国株の戻り基調はドルの下支え要因と考えますが、米金融当局のハト派姿勢で米長期金利の上昇余地は限定的となっており、米経済指標も総じてみれば強弱まちまちです。そのため、米経済指標の改善が米長期金利を押し上げ、持続的なドル高につながる展開はまだ先という見方に変更はありません。

(2019年3月5日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会