FRB利上げ終了観測─「景気悪化のため」と誤解されたか

FRBの利上げ消極姿勢は「好景気を長続きさせるため」であり、日米株にプラス要因と考えます

FRBの利上げ消極化は「景気悪化のため」との誤解

米国株(NYダウ)は先週(11月23日<金>の週)、週間で▲1,100ドル超(▲4%超)の大幅安でした。急落のきっかけは、「FRB(米連邦準備制度理事会)が利上げ消極姿勢に転換したのは、景気悪化をFRBが心配しはじめたため」との憶測が、市場の一部で浮上したこと等が原因とみています。 11月16日のFRBクラリダ副議長の発言において、「世界的な景気減速を示唆する証拠はある」との部分に市場が反応し、改めて売り材料視された模様です。

「FRB利上げ終了」を視野に入れはじめた市場

今回のクラリダ発言を、市場は「これまで考えられていたより早い時期にFRBが利上げサイクルを終了させる可能性を示唆した」(ロイター、16日付)と受け止めました。加えて、「早くも来春、利上げサイクル終了とFRB高官が示唆」(英メディアMNI、21日付)との報道も注目されました。

市場でも、「2019年の利上げは1回だけ」とみるに至っています(CME先物市場、26日時点)。確実視される来月12月の利上げを含め、2018年は4回ですので、大幅な利上げのペース・ダウンです。

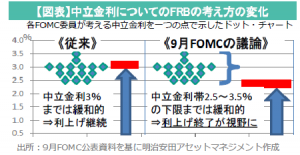

(景気を過熱も冷却もしない)中立金利は、従来「3%」でしたが、9月FOMC(米連邦公開市場委員会)で、「推計誤差が大きい」とのパウエル議長の持論を踏まえる形で、幅を持たせ「2.5%~3.5%」へ変更されました(注)。この変更を受け、「中立金利帯(vicinity)に近づいている」と今回クラリダ副議長は発言したのです(図表参照) 。

(注)MYAM Market Report「利上げ終了が視野に入ったFRB─9月FOMC議事要旨」(2018.10.22)

「急落続きの10月」とも言われた先月、世界的な株価急落のきっかけともなった「パウエル議長がタカ派発言」(=利上げに積極的)報道(10月3日)は、「3%」から「2.5~3.5%」への中立金利の変化がうまく伝わらず、本来「2.5%付近まであと1~2回で利上げ終了か」と報道されるべきところ、「3%まで利上げはまだまだ続く」と報道された、と考えられます。

利上げ消極姿勢は「好景気を長続きさせるため」

このようにクラリダ発言は、9月FOMCにおける中立金利の考え方の変更等を改めて述べただけで、目新しさはありません。「急に景気が悪化してきたためFRBが利上げ消極姿勢に転換した」訳ではないことが分かります。

パウエル議長のこれまでの講演(6月20日、8月24日、10月2日)や9月FOMC会見(9月26日)からも、「景気悪化のため」でなく、「好景気を長続きさせるため」にFRBが利上げ消極姿勢を強めていることが分かります。とりわけ6月講演では、「仮説に過ぎない」と前置きしつつも、中立金利を上回る利上げ(=金融引き締め)をせず、緩和の継続を正当化する理論として、主要国の中央銀行が期待する“正の履歴効果”に、パウエル議長も期待していることを示唆しました。労働生産性や潜在成長率を高め、好景気を長続きさせる理論です(コラム欄参照)。

【コラム】引き締めしないことを正当化する“正の履歴効果”

「リーマンショックで経済の総需要が急減したことで“負の履歴効果”が働き、総供給も減少して潜在成長率等が長期にわたり低迷した」との長期停滞論をサマーズ元米財務長官が唱えました。「逆に(緩和継続により)総需要を刺激し続ければ、総供給も拡大し潜在成長率が高まる可能性がある」(イエレン前FRB議長、日本銀行中曽前副総裁ほか)との仮説が“正の履歴効果”です。

米中景気悪化リスクを和らげる利上げ終了観測

市場では「現在の力強い米国景気がいつまで続くか?」が最大の関心事です。主なリスク・シナリオとして市場が意識するのは、(a)米中双方が発動した関税が撤廃されず長期化して米中景気が悪化するリスク、(b)FRBが利上げを加速し米国景気が悪化するリスク、等です。

クラリダ発言等でFRB利上げ終了観測が市場で広がりはじめたことは、2つのリスク・シナリオ(a)(b)のうち、(b)が一つ消え、日米株等にとってプラス要因と考えられます。

折しも今月末に米中首脳会談を控え、今後の米中通商交渉の進展次第では、(a)のリスク・シナリオへの市場の警戒も和らぐ可能性があるとみています。たとえ米中首脳会談が市場の期待外れに終わっても、(b)を消した形のFRB利上げ終了観測が市場心理を下支えすると考えられます。

さらに(b)は、IMF(国際通貨基金)が「新興国にも悪影響を与え、世界景気のリスク要因」と位置づけています。FRB利上げ終了観測は、新興国の景気改善を後押しし、良好な世界景気を長続きさせる要因にもなると考えられます。

- 当資料は、明治安田アセットマネジメント株式会社がお客さまの投資判断の参考となる情報提供を目的として作成したものであり、投資勧誘を目的とするものではありません。また、法令にもとづく開示書類(目論見書等)ではありません。当資料は当社の個々のファンドの運用に影響を与えるものではありません。

- 当資料は、信頼できると判断した情報等にもとづき作成していますが、内容の正確性、完全性を保証するものではありません。

- 当資料の内容は作成日における筆者の個人的見解に基づいており、将来の運用成果を示唆あるいは保証するものではありません。また予告なしに変更することもあります。

- 投資に関する最終的な決定は、お客さま自身の判断でなさるようにお願いいたします。

金融商品取引業者 関東財務局長(金商)第405号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会