金銀比価と“金融ショック”:今度は何処で生じるのか

弊研究所は昨年末以来、次のリスク到来が2月14日前後に到来することを度々言及してきた(※1)。具体的には、日本株マーケットで下落が“演出”される可能性があることを言及してきた。実際、我が国では厚生労働省による統計不正が多大なるネガティヴ・インパクトを与え続けている。正しい統計が存在し定期的に公表されることは、統計(Statistics)の原義がドイツにおいて国家を統治するための方法を研究する国状学(Statistik)であることが表すように、国家統治において常識である。ミスがあれば直ちに修正するものであり、この意味では逆にそれが機能してこなかった我が国は国家として大問題が在ると諸国から見なされても仕様がないとも言える。

他方で、我が国だけが問題を抱えているわけではない。米国では連邦政府の財政問題が問題となってきたが、この財政問題は米経済に30億ドルのネガティヴ・インパクトを与えたという試算がある(※2)。またベネズエラに対して高圧的な外交政策を取り始めている。

欧州についてもBREXIT交渉を巡り英議会が修正案を可決し、英国とEUが再び交渉を開始する可能性が報道されている(※3)。EU内でもフランスでは「黄色いベスト運動」が長期化しており、今や反「黄色いベスト運動」すら起こっているという(※4)。

アジアでも安心できるわけではない。中国当局は今年の予測GDP成長率が6.5%程度になる旨公表している(※5)。これは過去最低水準の値である。また中国は現在、春節真っ最中である。我が国でもGW直後のマーケットで大きな動きが生じることがままあることが示す様に、中国でショックが“演出”されてもおかしくない。これ以外にも実は韓国で異変が生じている。

また韓国における信用取引融資残高が先月(1月)25日基準で9兆8,181億ウォン(約9,606億円)を記録した(※6)。これは1か月前と比較し3,601億ウォン(3.8%)増加しており、昨年10月30日の9兆8,477億ウォン以降で最大値なのだという。それ以上に興味深いのが文在寅大統領の長女一家が韓国から東南アジアに移住したのだ(※7)。移住自体は法的に問題が無いものの、野党議員は「夫が勤めていた企業に韓国政府から不当な支援金があった」「資産差し押さえ逃れのため急いで贈与、処分した」などの情報があるとして追及しているという。

本稿では各地域の株式マーケットにおいて実際にリスクが本当に迫っているのか、そうだとしたらどのようなメカニズムでそのリスクが波及していく可能性があるのかを分析していく。具体的には、まず一般的にリスク尺度とされる金銀比価と株価との関係性を見ていく。そして、時系列分析と呼ばれる数学的手法を用いて、ある株式マーケットにおいてショックが発生した場合、どの程度のショックが他マーケットに波及するのかを定量的に試算する。

金融マーケットにおいて「安全資産」と呼ばれるものが複数ある。典型的なのが国債である。国家による税金が返済原資であることなどから、株式マーケットにおいて急な下落が生じるとまずは国債(債券)マーケットに逃げるという流れがある。いや、「あった」と言うべきである。リーマン・ショック以来、国債が安全でないことは周知の事実となったからである。

それ以上にグローバルで「安全資産」として重要視されているのが金(ゴールド)である。他方で、歴史的に通貨として金と並んで使われてきたのが銀であった。現在はその需要の殆どを工業用や医療用・消費者製品用が半数近くを占めており、銀は景気に敏感な貴金属とされている(※8)。リスク局面では「安全資産」であるとされる金への逃避(「金買い」)が進む一方で実需の強い銀は売却(「銀売り」)が進むため、この2つの貴金属の価格比(金銀比価(Gold Silver Ratio))(※9)はグローバルにおけるリスク指標として重要なものであると言える。

この金銀比価を日本(日経平均)や米国(ダウ平均)、英国(FTSE)、欧州(その代表としてドイツ(DAX))、さらには中国(上海総合指数)と韓国(韓国総合指数)の各国株式マーケットと比較したのが下掲する図表1から図表6である。

これらを見ると概ね各株式指数と逆相関があることが分かる。逆に特徴的なのが、2011年以降の我が国である。2011年中旬から昨年中旬までは順相関を有している。1980年代中旬から後半(1988年)でもこのような動きを見せている。ここからもアベノミクスが平成バブルの“相似象(繰り返し)”である可能性が示唆される。

他方で注目したい点が、我が国や米国、中国、そして韓国の直近の動きがそれまでから一転し順相関を見せている点である。こうなった場合、三度反転が示唆される。

(図表1 日経平均と金銀比価の日次推移)

(図表2 ダウ平均と金銀比価の日次推移)

(図表3 英FTSEと金銀比価の日次推移)

(図表4 独DAXと金銀比価の日次推移)

(図表5 上海総合指数と金銀比価の日次推移)

(図表6 韓国と金銀比価の日次推移)

(出典(いずれも):筆者作成)

では、仮にある株式マーケットにおいてショックが生じた場合、他国マーケットに対して如何なるショックを与え得るのだろうか。これを検証するのに頻用されるのが時系列解析と呼ばれる数学的手法である。これを用いて定量的に分析してみる。

ここで用いるのは、ある株式マーケットの終値が、自分の前日の終値およびその他マーケットの前日の終値で説明されるという時系列モデルである(※10)。このモデルを用いると、ある指数の基準時点(0日目)に1標準偏差分のショック(上昇ないし下落)が生じた場合に、それ以後(1日目、2日目…)の自分ないし別指数にどの程度のショックがどちらの方向(上昇なのか下落なのか)に生じるかを算出できる。

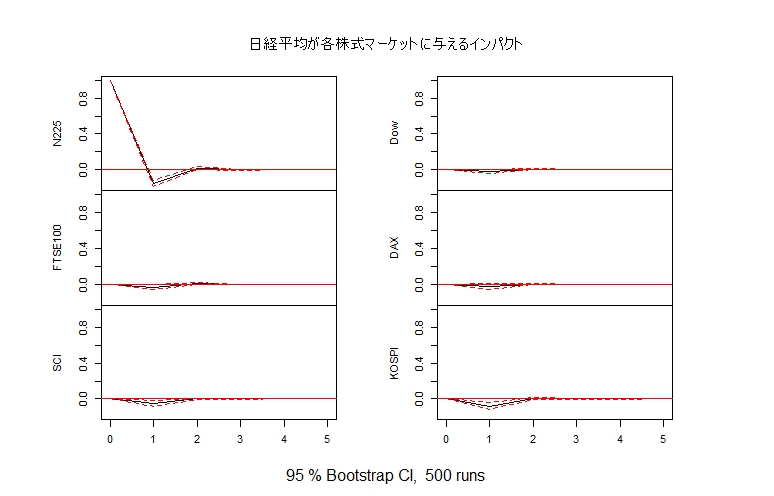

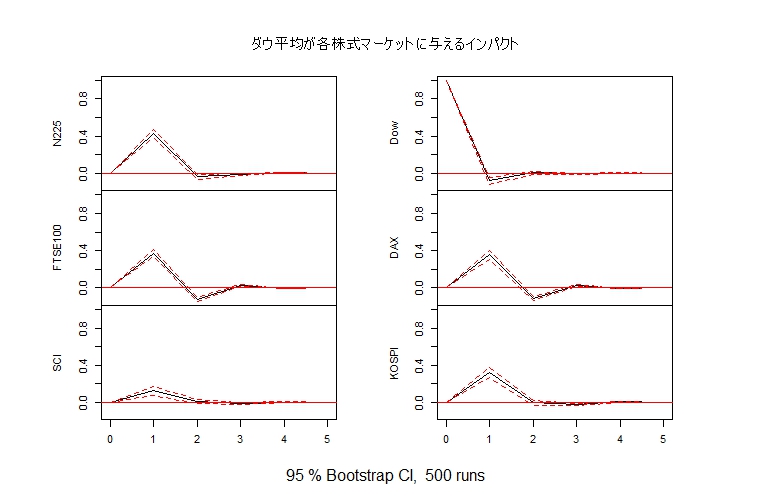

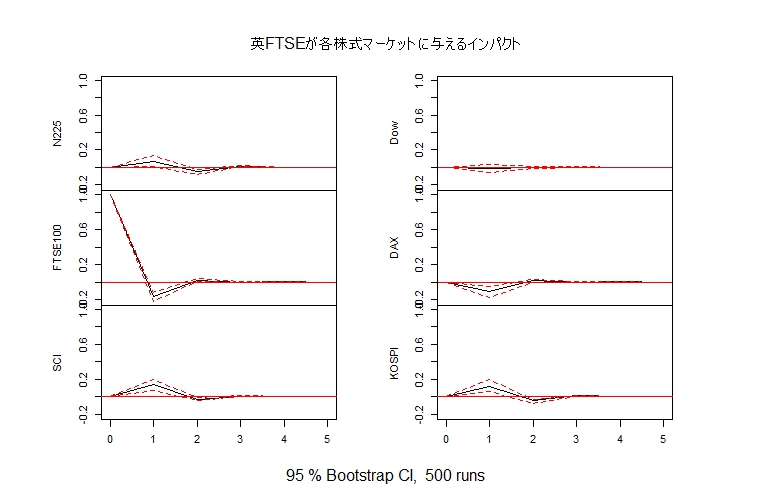

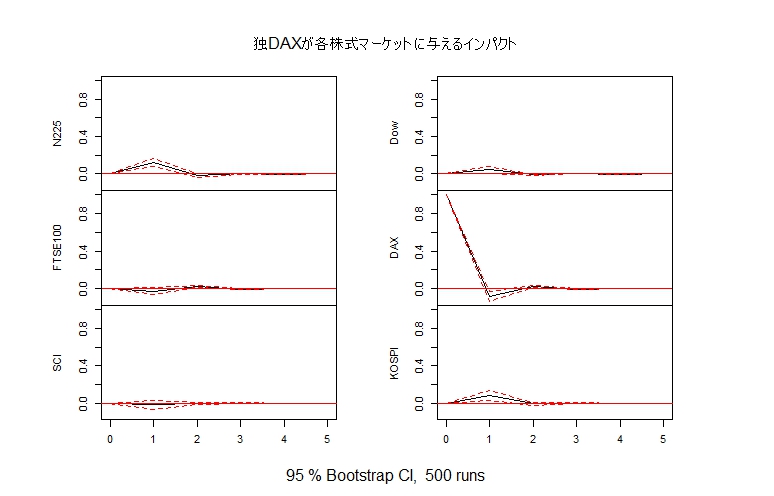

この算出結果をまとめたのが、下掲する図表7から図表12である。たとえば図表7を見る。これは日経平均がある基準日(横軸)に1標準偏差分だけ変動した場合に、左上段から右上段、左中段…、の順番で(1)日経平均、(2)ダウ平均、(3)英FTSE、(4)独DAX、(5)上海総合指数、そして(6)韓国総合指数のそれぞれが、翌日以降(横軸で1、2、3…)の最長5日後までにどの程度の変動を与えるかを示すものである。

たとえば最左上(日経平均への影響を表す)のグラフにおいて、0時点(横軸)において期待値よりも1標準偏差(縦軸)だけ余分にある方向へ変動したとき、翌日(横軸の1)に-0.156標準偏差分だけ逆方向に変動する可能性が示唆される。他方で、その他の国では韓国を除きあまり影響が無いことが分かる。また2日目以降ではその影響が全てのマーケットにおいて影響が殆ど失われる。

(図表7 日経平均が1単位変動した際に各株式マーケットに与えるインパクト)

(図表8 ダウ平均が1単位変動した際に各株式マーケットに与えるインパクト)

(図表9 英FTSEが1単位変動した際に各株式マーケットに与えるインパクト)

(図表10 独DAXが1単位変動した際に各株式マーケットに与えるインパクト)

(図表11 上海総合指数が1単位変動した際に各株式マーケットに与えるインパクト)

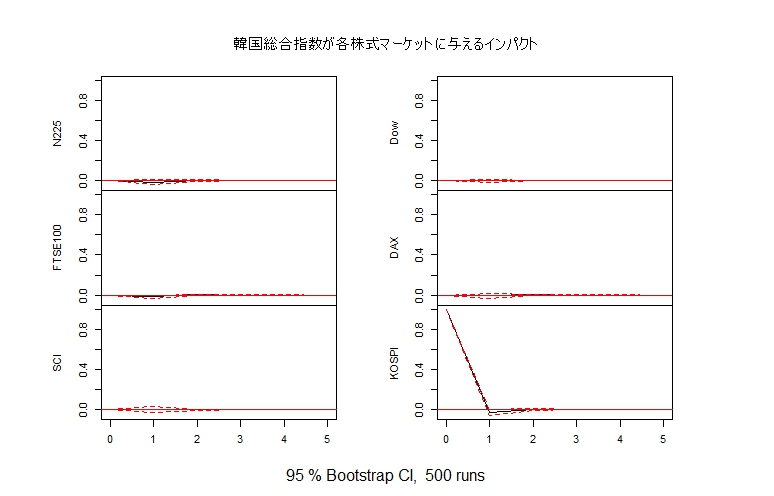

(図表12 韓国総合指数が1単位変動した際に各株式マーケットに与えるインパクト)

(出典(いずれも):筆者作成)

各株式マーケットが動いたときに日本株が受けるインパクトに関して以上の結果をまとめるとこうなる:

- 我が国が最も大きく影響を受けるのは米国である。米株式マーケットがその期待値よりも1標準偏差だけある方向に変動すると、日本株マーケットはその翌日に期待値よりも0.549標準偏差分だけ同じ方向に変動する可能性が在る

- 次に影響を受けるのが欧州(英国、ドイツ)である。英国株マーケットが1標準偏差だけある方向に変動すると、日本株マーケットはその翌日に期待値よりも0.190標準偏差分だけ同じ方向に変動する可能性が在る。他方でドイツ株マーケットが1標準偏差だけある方向に変動すると、日本株マーケットはその翌日に期待値よりも0.124標準偏差分だけ同じ方向に変動する可能性が在る

- 他方で逆の影響を受けるのがアジア(中国、韓国)である。上海株マーケットが1標準偏差だけある方向に変動すると、日本株マーケットはその翌日に期待値よりも0.191標準偏差分だけ逆方向に変動する可能性が在る。他方で韓国株マーケットが1標準偏差だけある方向に変動すると、日本株マーケットはその翌日に期待値よりも0.053標準偏差分だけ逆方向に変動する一方でその翌日には初日と同方向に0.096標準偏差分だけ変動する可能性が在る

このように日本株マーケットは米欧株と強い相関があることが示唆される一方で、それに比較するとアジア株の影響力は相対的に低いことが示唆される。他方で興味深いのはアジア株が下落したときのショック到来までにラグが大きい(翌々日以降に到来する)蓋然性が高い。

我が国におけるショックを考えると米国がまず重要と言われる。実際、その影響力が大きいことは定量的にも明らかとなった。ただし、中国、そして韓国の直近の動きを無視してはいけない。それは定量的に見るとすぐには我が国に反映されない可能性が有る。我が国の株式マーケットは外国人投資家が半数以上を購入している。つまり外国株の動きに大きく影響を受けることを意味する。その中でも、特にアジアに目を向けながらつぶさに見つめる必要が在る。

(*より俯瞰的に世界情勢やマーケットの状況を知りたい方はこちらを御検討ください(※11))

※1 たとえばhttps://www.youtube.com/watch?v=aUSMYh6duh4

※3 https://www.nikkei.com/article/DGKKZO40652030Q9A130C1MM0000/

※4 https://www.nikkei.com/article/DGXMZO40598390Z20C19A1000000/

※5 https://www.bloomberg.co.jp/news/articles/2019-01-11/PL5O1R6S972I01

※7 https://www.sankei.com/world/news/190130/wor1901300022-n1.html

※9 金銀比価は銀の価格に対する金価格の倍率として算出する

※10 専門的には、日経平均およびダウ平均、英FTSE、さらには独DAX、上海総合指数に韓国総合指数の2019年1月28日を基準とした直近250日間のデータを用いて、その対数成長率のVAR(ベクトル自己回帰)モデルを構築した。赤池情報量基準(AIC)により次数判定を行なって構築した結果、VAR(1)モデルとなった

※11 https://haradatakeo.com/ec/products/detail.php?product_id=3091

・本レポートは、特定の金融商品の売買を推奨するものではありません。金融商品の売買は購読者ご自身の責任に基づいて慎重に行ってください。弊研究所 は購読者が行った金融商品の売買についていかなる責任も負うものではありません。