「現代金融理論(MMT)」とは何か? ~“デフォルト(国家債務不履行)”に向けた仕掛けを探る~

はじめに

近代以降、各国で経済政策を遂行するに当たり「経済学(Economics)」がその基軸を担ってきた。非常に有名なのが、いわゆる「世界大恐慌」の後に米国でローズヴェルト大統領が執った経済政策、むしろそれ以後第二次世界大戦後に西側諸国で推進された経済政策は、英国の経済学者であるジョン・メイナード・ケインズによる著作「雇用・利子および貨幣の一般理論」にて説明される学説に影響を受けたと言われている。

今では、政治の場だけでなくあらゆるメディアにおいて連日連夜「経済学者」が日本の、そして世界の経済を語っている。その際には自説を信奉する者や共鳴する学者以外に対しては全てを否定するかのように強烈な議論を行うことも少なくない。タイトルを失念したが、筆者は学生時代、工学者がそうした経済学者と接する中でその姿勢を非難する著作を読んだ記憶がある。

その中でも金融理論は、政府のみならず中央銀行にも影響を与えるものであり、たとえばミルトン・フリードマンがその主導役となったマネタリズムや新自由主義は1980年代から世界的に大流行してきた。

そのような金融理論の中でも、ここ最近注目を浴びているのが「現代金融理論(Modern Monetary Theory)」である。それは、有力な連邦議会議員が同理論への支持を表明してきたからである。たとえば今年1月には史上最年少の女性連邦下院議員として脚光を浴びているアレクサンドリア・オカシオ=コルテス下院議員が同理論への支持を表明した(※1)。更には来年2020年に実施予定である米大統領選挙の立候補者である民主党所属のバーニー・サンダース連邦上院議会議員が自身の経済顧問に同理論の権威の一人であるステファニー=ケルトン・ニューヨーク州立大学教授を迎えたのだ(※2)。同議員は2016年にも同教授を顧問に迎えてきたが、ここに来てその時に比べるとある意味で“異様な”取り扱いをされているのである。

「現代金融理論(MMT)」は、実は学会や専門家の間では数年前から同理論に関する国際会合が開催されるなど、水面下で脚光を浴びてきた経緯がある。なぜこの理論が注目されているのか。本稿は経済学などアカデミックな観点からではなく、この理論を取り巻くステークホルダーの動きを追うことでこの疑問に答えたい。

現代金融理論(MMT)とは何か?

そもそも「現代金融理論(MMT)」とはどのような理論なのか。同理論の創始者のひとりの出身地であるオーストラリアのスティーブン=ミッチェル・アデレート大学講師による説明(※3)を要約するとこうなる:

- 「現代金融理論(MMT)」とは1990年以降にビル=ミッチェル・ニューキャッスル大学教授が、ステファニー=ケルトン・ニューヨーク州立大学教授ら米国の研究者やウォーレン・モスラ―といった投資銀行家やファンド・マネジャーの間で進められてきた経済運営に関する一アプローチ手法である

- この理論はハイマン・ミンスキーやワイン・ゴッドリー、アッバ・ラーナーといった旧世代の経済学者によるジョン・メイナード・ケインズ解釈に関するアイディアを基礎に置いている。そうした経済学者が行ったケインズによる業績の解釈は1980年以降に主流となった解釈とは大いに異なっている

- 1980年代、ケインズは高失業率下における財政赤字の提唱者であると見なされてきた。他方でラーナーが1943年初期に公表した「帰納的財政と連邦債務(Functional Finance and the Federal Debt)」と題した論文において言及したのが、ケインズ経済学は完全雇用を維持するためにはあらゆる政府赤字が必要であり、赤字は規範(norm)と見なすべきであるというものだった

- 「現代金融理論(MMT)」の中心にある3つの中核的な言及はこうなる:

(1)通貨に対する主権を有する政府(Monetary sovereign government:自国通貨をもつ政府と中央銀行を指す)は純粋に金融的な予算制約を受けない

(2)あらゆる経済とあらゆる政府はその範疇で生産・消費されうるものに関連する現実上の、さらに環境上の制約(たとえばインフレーション)に直面することとなる

(3)政府の金融面での赤字はその他の主体における金融面での収入である

- たとえばオーストラリア政府は通貨を発行する中央政府である。政府がオーストリア・ドルを枯渇させることはあり得ない。同政府はそのような選択肢を取ることができるし、その債務証券は金融システムにおいて有益な役割を担うものの、オーストリア・ドルを借り入れることを強制することは決してない。また政府はその消費のために国民に課税する必要も実はない。租税はインフレ防止のために存在する。納税が必要なのはインフレが生じない水準での政府レベル・民間レベルでの全消費を維持するためである。またあらゆる借り手に対して貸し手が対応しなければならない。これは金融システムにおいて支出と収入の総和が常にゼロになることを意味する。自らの消費以上の収入の在る預金者にとってその預金に相当する支出を行う主体が対応するということであり、民間セクターが総体として黒字である以上、政府は自身が徴税する以上の費消をせざるを得なくなる(但し、その他の世界(政府)の動向による)

- 「現代金融理論(MMT)」の提案者、たとえばビル・ミッチェル教授は政府に対して通貨面での主権を有することによって自身が得てきた政策上の余地を雇用の保障および失業率を2パーセントないしそれ以下にまで戻すことを追及すべきである旨、提唱してきた。そのために同教授は政府が金融的に支援し地方自治体が運営する公共セクターへの就職プログラムを通じて完全雇用へと回帰させるようにすることを提案した。同教授はその際にインフレーションが伴うとは信じていなかった。雇用の保障は「現代金融理論(MMT)」のフレームワークにおいて経済を安定させインフレーションを防ぐために根幹的な役割を果たす

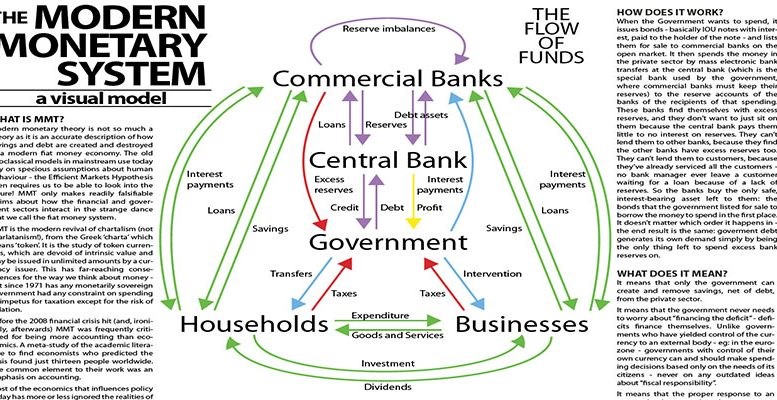

(図表1 「現代金融理論(MMT)」における主体間でのマネー・フロー図)

(出典:The Corner(※4))

ケルトン教授は「政府債務の増加がマクロ的な供給不足からインフレを起こすような場合でなければ、経済成長と雇用の増加が続いている限り、政府債務の増加自体は問題ない」(※5)という主張を行っているのだ。

米国はトランプ政権になってからGDP成長率は好調になっており、雇用も好調である旨“喧伝”されているのであり、この意味では「現代金融理論(MMT)」に則る限りより公的債務を積み増してもよいということになる。

この理論を正しいとする場合、逆に2つの問題が在るということだ:

(1)マクロ・レベルで供給が減ずる状況では政府債務の増大は問題となる

(2)経済成長と雇用拡大につながらない場合、政府債務の増大は害悪である

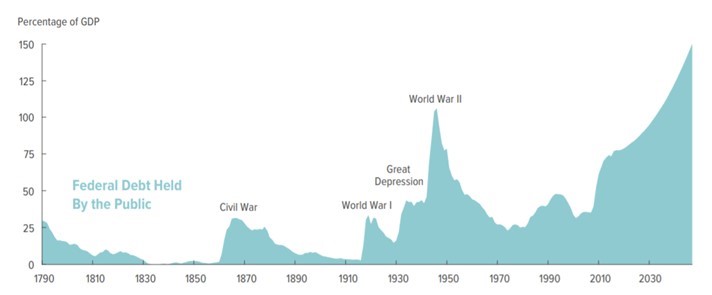

(図表2 米連邦政府の対GDP公的債務残高比率の長期推移と予測)

(出典:米連邦議会予算局(※6))

すなわち、「現代金融理論(MMT)」はこれまで主流だったケインズ経済学のいわば亜流として誕生したもので、あらゆるタイミングにおいて政府支出を雇用の保障のために行うことで経済の安定およびインフレーションの防止を行うという理論であるというわけだ。

我が国はどのような反応をしているのか?

去る4日、麻生財務大臣兼副総理は日本を「現代金融理論(MMT)」のようなアイディアを実験するプラットフォームにする意図は無いと発言した(※7)。これに続き黒田・日銀総裁は麻生大臣が国会で行った議論に沿ってこの理論は巨額の財政赤字を運営することに対する危険性を説明するものではないために受け入れることは出来ないと発言した(※8)。すなわち、我が国の財政当局および中央銀行は「現代金融理論(MMT)」を一切受け入れていない。

英国や米国がこうした理論を受容しつつある中で、欧州でも懐疑的な見解と受容する見解とが対立している。同理論は、共通通貨であるユーロを利用している国家では通貨のコントロールを政府が出来ないため不適であるとしている。そのような見解を出されている欧州中央銀行(ECB)はこの理論に対して否定的な見解を表明している(※9)。

おわりに ~「現代金融理論(MMT)」がもたらすもの~

以上、簡単に「現代金融理論(MMT)」について簡単に分析してきた。これを見ていてまず言えることは、結局、トランプ政権と同じく、米国の公的債務を増大させるばかりの理論であるという点である。これについては上述したのみで敢えて触れるまでもない。

次にいわゆる簿記や会計理論と同じく、常に債権債務がセットで相殺可能であるという前提があまりにも強すぎるというのがこの理論の欠点である。すなわち、金融支出と収入の総和が常にゼロであるという仮定を置いているが、そのようなことはまずあり得ないということである。企業が倒産することや、政府が“デフォルト(国家債務不履行)”を起こす事例は明らかに存在してきたのであって、そうなればこのメカニズムは明らかに機能しなくなるのだ。

最後に、完全雇用を目指すという点こそが米民主党を中心に採用の大きな理由にあるというのが卑見である。オバマ・ケアが典型だが、労働者の保護が、民主党が米国において行ってきた政策の一つの方針である。新自由主義やこれまでの経済理論が上手く立ちゆかなくなっている今だからこそこれらを導入しつつあるというわけだ。

逆に言えば、この理論が矢面に立たされる事態となれば、いよいよ“デフォルト(国家債務不履行)”を本気で憂慮すべきだというわけである。特に我が国で導入される日が来たときのインパクトに備えなければならない。

(7月6日(土)、弊研究所の研究員による研究成果の発表会がございます。詳細はここ(下線部(※10))をクリックしてください。乞うご期待!)

※1 https://www.businessinsider.com/alexandria-ocasio-cortez-ommt-modern-monetary-theory-how-pay-for-policies-2019-1

※2 https://www.jiji.com/jc/article?k=2019041600733&g=int

※3 https://theconversation.com/explainer-what-is-modern-monetary-theory-72095

※4 http://thecorner.eu/world-economy/the-huge-fallacy-of-the-modern-monetary-theory-money-is-not-free/62858/

※5 https://diamond.jp/articles/-/196443?page=2

※6 https://www.cbo.gov/system/files/115th-congress-2017-2018/reports/52480-ltbo.pdf

※7 https://www.reuters.com/article/us-japan-economy-fiscal/japan-policymakers-shun-modern-monetary-theory-as-dangerous-idUSKCN1RG05Y

※8 同上参照

※9 https://www.bloomberg.com/news/articles/2019-03-14/modern-monetary-theory-is-getting-no-love-from-ecb-policy-makers

※10 https://haradatakeo.com/ec/products/detail.php?product_id=3194

・本レポートは、特定の金融商品の売買を推奨するものではありません。金融商品の売買は購読者ご自身の責任に基づいて慎重に行ってください。弊研究所 は購読者が行った金融商品の売買についていかなる責任も負うものではありません。