FOMC、連銀総資産圧縮を決定~ドル・円相場への影響は?

2017/09/21

<投資信託>

- FF金利誘導水準を1.0-1.25%に据え置き、10月からの連銀総資産の圧縮開始を決定しました。

- 経済見通しは成長率を上方へ、インフレ率を下方へ修正し、その分利上げペースは緩やかとなりました。

- 安定した景気回復の下、金融政策を着実に正常化させる姿勢が見られ、ドルにはプラスと見られます。

金融政策スタンスはほぼ変わらず

19-20日にFOMC(米連邦公開市場委員会)が開かれ、FF金利誘導水準は1.0-1.25%に据え置かれ、10月から米連邦準備銀行(以下、連銀)の総資産圧縮開始が発表されました。

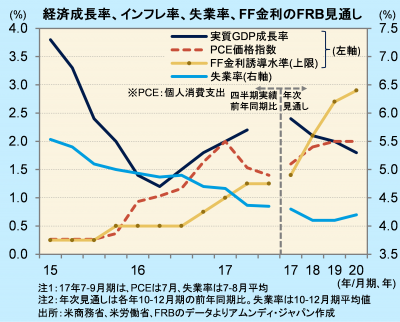

同時に発表された、FOMCメンバーによる経済見通しは、足元の景気回復がやや強めなことを受け、実質GDP成長率(17年)が前回見通し(6月)から上方修正(+2.2%→+2.4%)されました。一方、低めなインフレ率を受け、PCE価格コア指数(同)を下方修正(+1.7%→+1.5%)しました。18年以降も、小幅ながら実質GDP成長率は上方修正、インフレ率は下方修正が見られ、結果、FF金利誘導水準(中央値)は、19年予想が2.9%から2.7%へ下方修正されました。全体的に経済見通しは大きく変わっておらず、18年以降も複数回の利上げなど、金融政策を着実に正常化させていく姿勢です。

ドル・円相場は、17年末のFF金利誘導水準の見通しが前回と同じ1.4%となり、年内利上げの可能性が高まったとの見方からドル高・円安が進行し、2カ月ぶりに1ドル112円台となりました。

総資産の正常化は9~10年後か

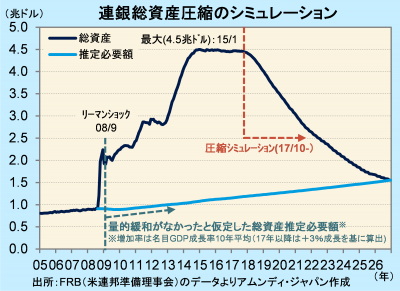

連銀の総資産圧縮は、年内は月100億ドル(国債6:機関債4)で、その後四半期毎に100億ドル増やし18年10月以降は月500億ドル圧縮される予定です。

総資産の圧縮過程を試算したところ、経済規模に応じた適正な総資産額(右図では推定必要額)に届くのは9~10年後となりました。当初は為替相場への影響は大きくないものの、圧縮額が増えるにつれ、ドル高圧力が掛かってくるのではないかと思われます。

アムンディ・マーケットレポートはこちら

アムンディ マーケット・レポート アムンディ・ジャパン株式会社

グローバル経済、金融政策、マーケットなどの動向、展望を、投資家の皆様に向けてタイムリーに分かりやすく解説します。本体であるアムンディ・パリからの経済、市場等の見通しも随時ご紹介します。

当資料は、アムンディ・ジャパン株式会社(以下、弊社)が投資家の皆さまに情報提供を行う目的で作成したものであり、投資勧誘を目的に作成されたものではありません。当資料は法令に基づく開示資料ではありません。当資料の作成にあたり、弊社は情報の正確性等について細心の注意を払っておりますが、その正確性、完全性を保証するものではありません。当資料に記載した弊社の見通し、予測、予想意見等(以下、見通し等)は、当資料作成日現在のものであり、今後予告なしに変更されることがあります。また当資料に記載した弊社の見通し等は将来の景気や株価等の動きを保証するものではありません。

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会