FOMCについて~今後の金融政策スタンスと市場への影響は?

- FF金利は1.5-1.75%に引き下げでした(3会合連続利下げ)。景気減速と低インフレに対応した形です。

- 景気後退回避のための利下げはひとまず一巡し、今後は様子見する可能性が高まったと見られます。

- 実質金利のマイナス幅拡大で景気後退リスクは減退し、市場は当面リスク選好度を高めると考えます。

予防的利下げは終了との認識

10月29-30日、FOMC(米連邦公開市場委員会)が開かれました。FF金利誘導水準は1.75-2%から1.5-1.75%へ、0.25ポイント引き下げられ、3会合連続の利下げとなりました。今回の利下げは、足踏みする設備投資、世界的な景気減速と貿易摩擦による輸出の伸び悩みなど、くすぶる景気後退リスク、目標を下回る低インフレが続いていることに対応した形です。

一方、今後は様子見に転じる可能性が高まったと見られます。委員会終了後に発表された声明文を見ると、これまでの利下げは、景気後退リスクを未然に摘み取るための予防的な利下げであり、この目的は現段階ではほぼ達成されたというのがFOMCの認識であると見られます。今後については景気実態に応じて判断していくとしています。したがって、次回会合以降で追加利下げが実施されるとすれば、景気減速がFOMCの想定以上に進んだ場合と考えられます。

金融環境は十分に緩和的

3会合連続で利下げされたことで、米国の金融環境は緩和度合いがさらに強まりました。景気後退リスクはより減退し、2020年半ばにかけて米国景気は持ち直しに転じると予想されます。

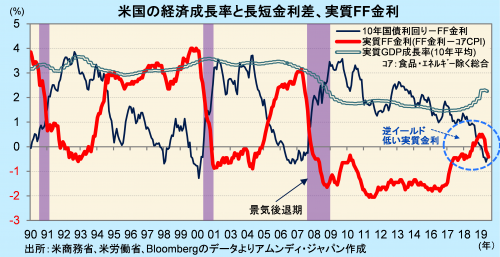

FF金利誘導水準(上限)-コアCPI(前年同月比)で見た実質FF金利は、今回の利下げで-0.4%とマイナス幅が拡大しました。また、10年国債利回り-FF金利誘導水準(上限)は-0.3%となりました。今年の春以降続く逆イールド(長期金利が短期金利を下回る状態)は変わらないものの、夏場を底にマイナス幅は縮小しています。

逆イールドは、過去の景気循環では景気後退の前兆として観察されますが、今回は金融環境が十分に緩和的なため、米国景気が「減速」にとどまることを示唆していると考えられます。景気後退リスクの減退が好感され、市場のリスク選好が高まり、株価、ドルには追い風になると考えます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会