インテリジェント ウェイブ(4847) 主力の決済領域は堅調に推移

|

川上 晃司 社長 |

株式会社インテリジェント ウェイブ(4847) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表者 |

川上 晃司 |

|

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,055円 |

26,340,000株 |

27,788百万円 |

15.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

35.00円 |

3.3% |

60.50円 |

17.4倍 |

352.26円 |

3.0倍 |

*株価は5/16終値。各数値は24年6月期決算短信、および25年6月期第3四半期決算短信より。発行済株式数は自己株式を含む。

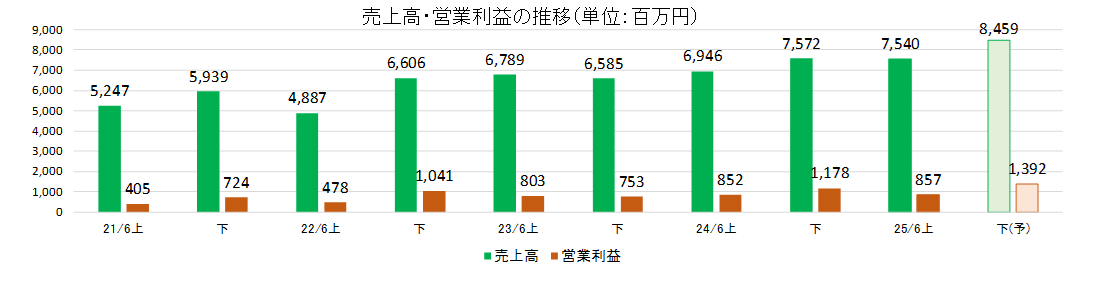

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年6月(実) |

11,187 |

1,130 |

1,171 |

840 |

31.98 |

13.00 |

|

2022年6月(実) |

11,493 |

1,519 |

1,556 |

1,055 |

40.16 |

17.00 |

|

2023年6月(実) |

13,374 |

1,556 |

1,603 |

1,165 |

44.34 |

20.00 |

|

2024年6月(実) |

14,158 |

2,030 |

2,072 |

1,420 |

54.19 |

40.00 |

|

2025年6月(予) |

16,000 |

2,250 |

2,290 |

1,590 |

60.50 |

35.00 |

* 予想は会社予想。単位:百万円。

(株)インテリジェント ウェイブの2025年6月期第3四半期決算概要などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年6月期第3四半期決算概要

3.2025年6月期業績予想

4.中期経営計画(25/6期-27/6期)

5. 今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

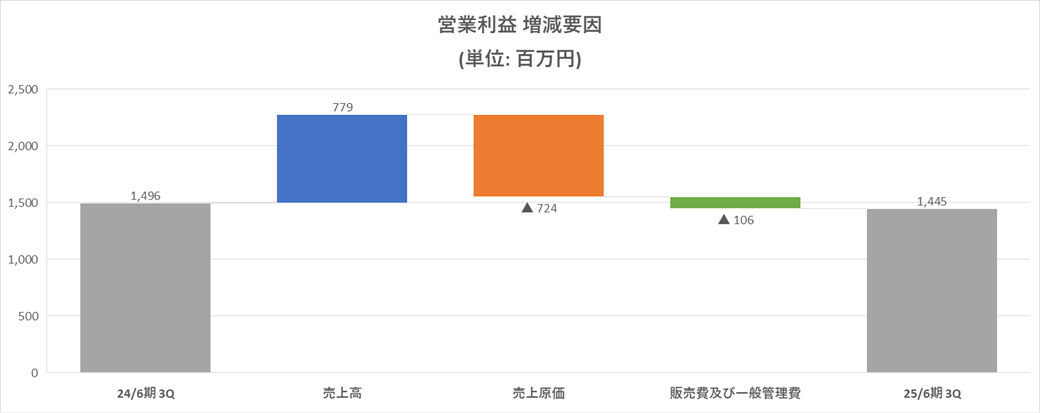

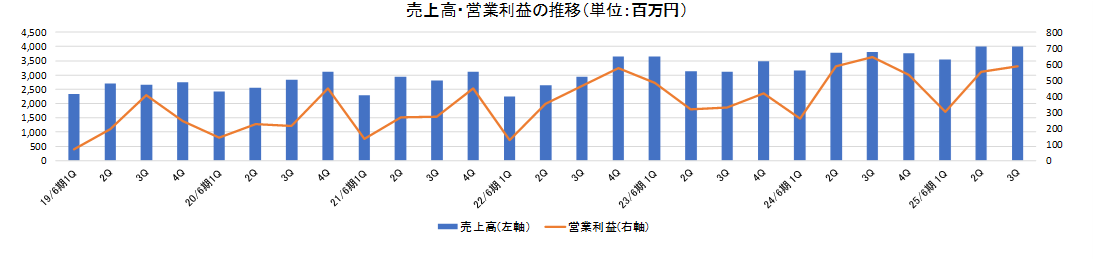

- 25/6期3Q累計の売上高は前年同期比7.2%増の115億30百万円。主力の決済領域は堅調に推移した。セキュリティ領域は大手顧客への製品導入等があり大幅増収。不正検知やクラウドサービスも大きく伸びた。顧客別では、最大手DNPはセキュリティ製品導入等、セキュリティ関連の売上が増加した。システム開発会社では、クレジットカード会社向け大型案件は開発フェーズの移行により減少した。カード会社は新規領域の売上が増加した。営業利益は同3.4%減の14億45百万円。利益面では、システム開発や保守の粗利率は堅調に推移した。しかし、クラウドサービスのインフラ費用増加やセキュリティ領域の製品構成の影響により売上総利益率が前年同期32.4%から30.6%に低下、営業利益率は前年同期13.9%から12.5%となった。四半期ベースでは、3Qも例年通り2Q比で伸ばしたが、前年同期比では減益となった。

- 通期予想は修正なし。25/6期は売上高が前期比10.2%増の160億円、営業利益は同10.8%増の22億50百万円の予想。中期経営計画で掲げる取り組みを着実に実行していく考え。大型案件のリリース時期変更、一部顧客の投資計画の見直し等により、期初計画に対してやや進捗が遅れている。しかし、大型案件の着実な遂行に加え、開発案件の積み上げや、生産性向上などを進めて、計画達成に向けて取り組んでいく考え。期末配当も修正なく、20.00円/株、年間で35.00円/株を予定。予想配当性向は57.9%。

- 3Qは会社計画に対してやや進捗に遅れが見られた模様。受注も2Qまでの急増から減速、受注残高も2Q末比で横ばいとなっており、3Qは「踊り場」だったといえよう。しっかり案件を積み上げていくとともに価格改定も行っていくことにより、会社計画は達成可能と見ている。また、こうした中においても中期経営計画達成に向けた取り組みはしっかりと進めている。受注高や受注残高も再び増加に転じるだろう。今期から始まる中期経営計画では26/6期に売上があまり伸びない計画。しかし、既存事業の価値最大化とともに新領域にも取り組んでおり、これまでの受注状況からも目標数値には上乗せ余地があるだろう。株価は、受注の状況や中期経営計画で目指す利益水準を考慮すると見直し余地があると見ている。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウェア開発会社。

金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。

地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.73%を保有する大日本印刷(DNP、コード7912)及びそのグループ企業との連携が強みとなっている。

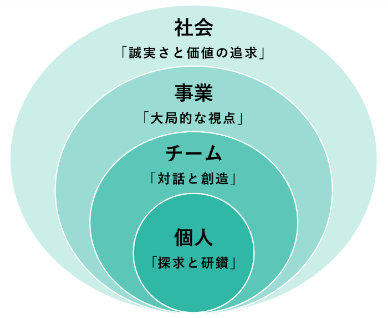

【経営理念】

|

ミッション Mission |

IT基盤の提供により社会の仕組みを支える。 |

(同社HPより) |

|

ビジョン Vision |

人々の生活に価値をもたらし、

新たな信頼性を創造する。 |

|

|

バリュー Value |

IWI社員は、個人として「探究と研鑽」を通じて成長し、チームとして「対話と創造」により創発し、事業を「大局的な視点」で推進し、社会において「誠実さと価値を追求」していきます。 |

【事業内容】

金融業界を中心とした全業種の企業を主要顧客として、決済を中心に、様々なデータの受渡しに必要なシステム(ITインフラ)を開発するほか、保守、クラウドサービスなどのサービス提供、製品およびハードウェアの販売、データの利活用に係る情報セキュリティ対策、サイバーセキュリティ対策の製品の開発・販売などを手掛けている。

システム開発は、クレジットカードの決済処理を完遂するために必要なネットワーク接続やカードの使用認証等の機能をもつFEP(Front End Processing)システムの開発業務などが中心。

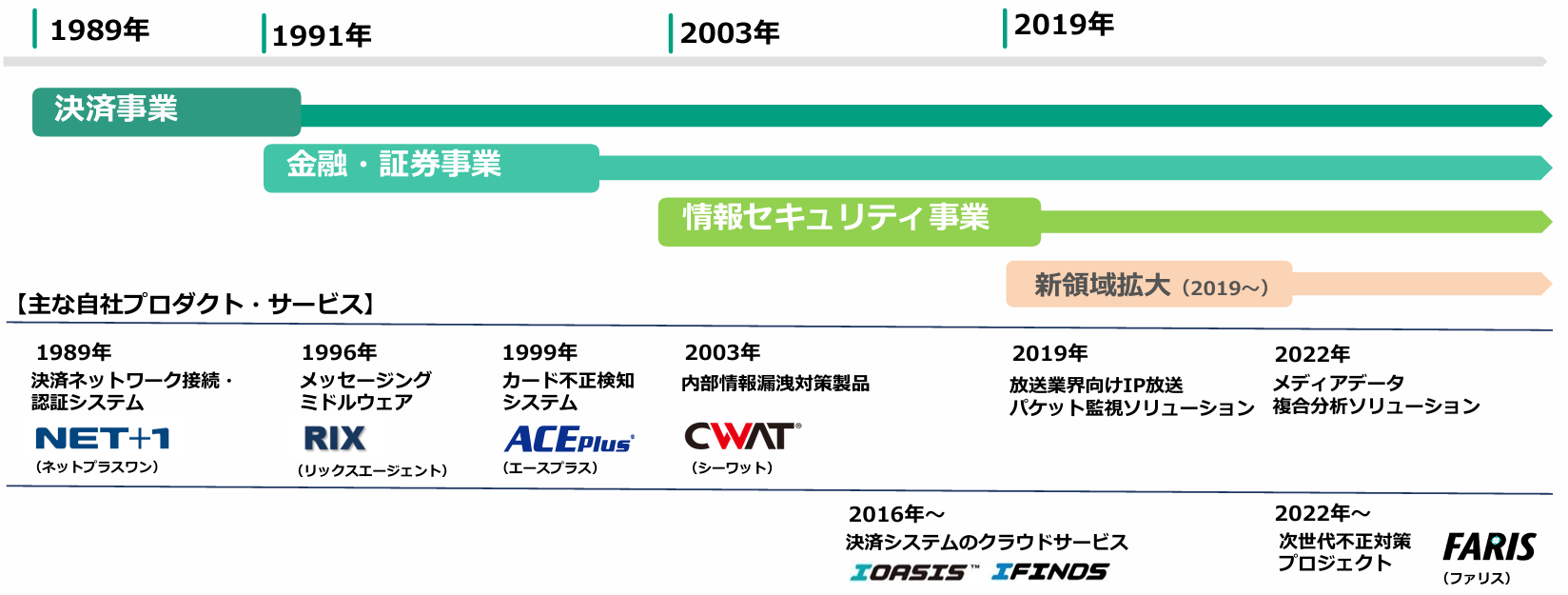

◎事業変遷

・1980年代に、国内における24時間365日オンラインカード決済の実現に貢献

決済ネットワーク接続・認証システム「NET+1」を開発し、トップシェアを獲得

・高速・大容量のデータ通信・分析技術をコア技術に、自社プロダクトを開発

・2003年に、内部情報漏洩対策製品「CWAT」を開発し、情報セキュリティ事業に参入

(同社資料より)

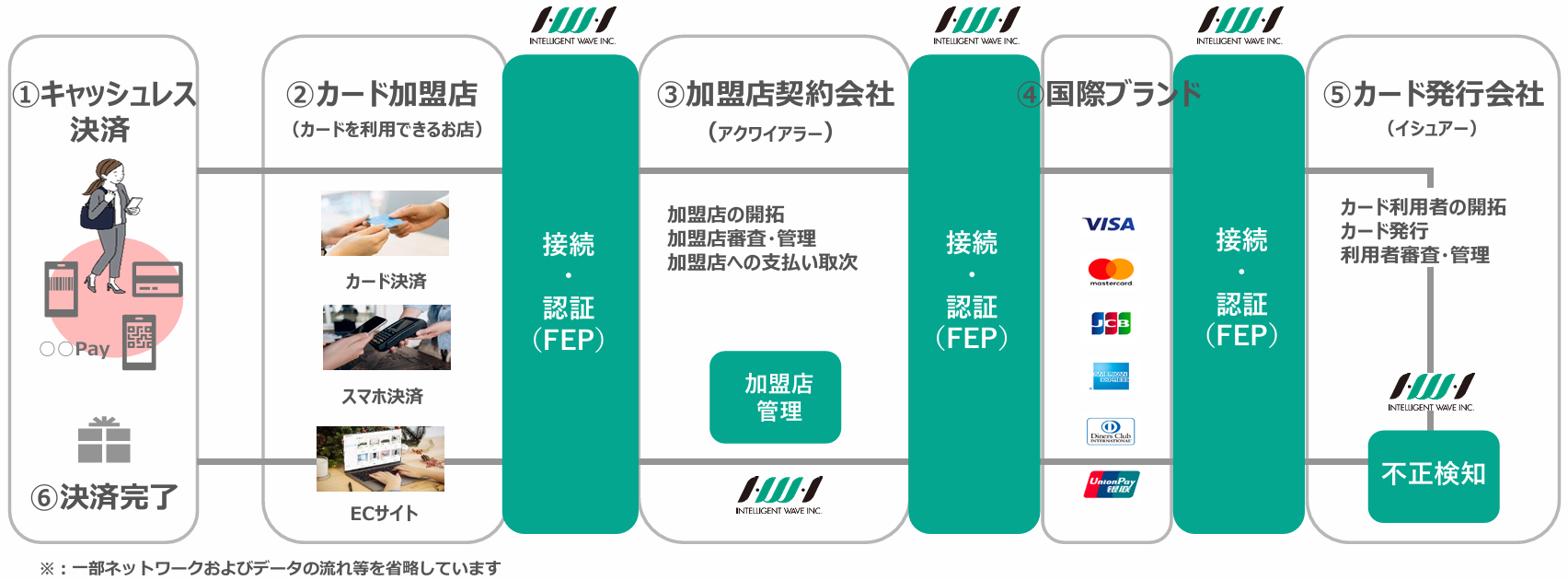

◎キャッシュレス決済の仕組み

店舗や、ECサイト等において、キャッシュレス決済を利用すると、いくつかの事業会社のシステムを経由し、決済が完了する。

(同社資料より)

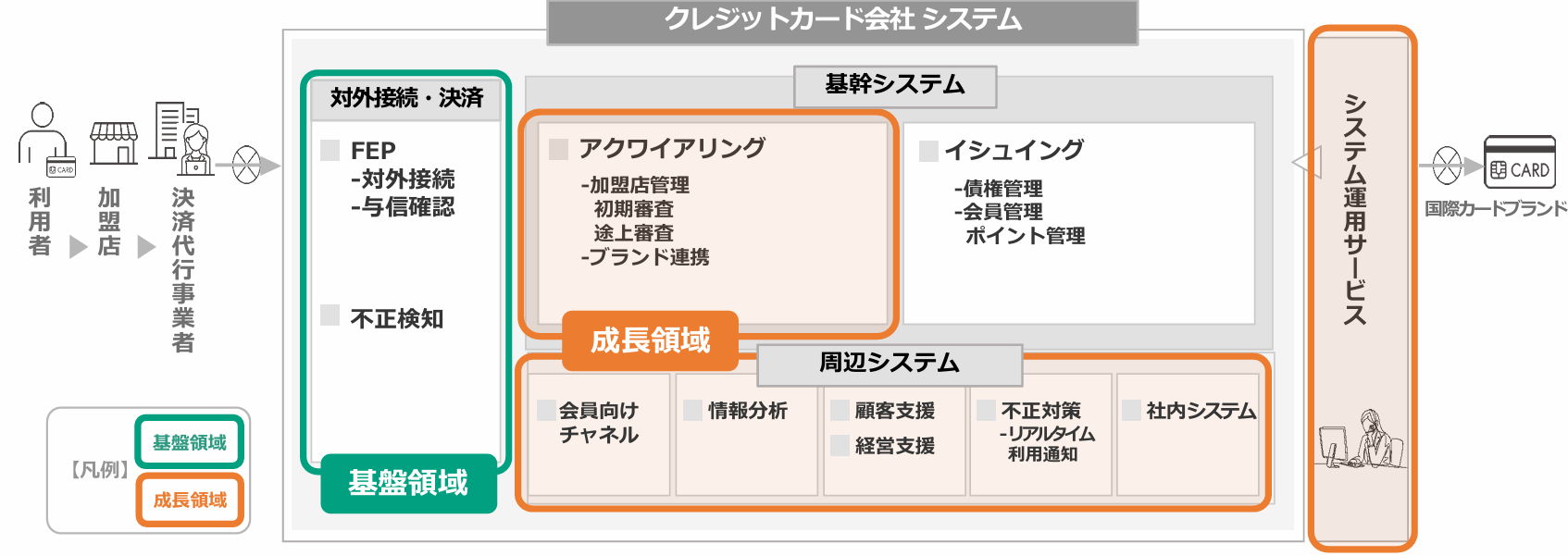

◎インテリジェントウェイブの決済事業領域

クレジットカード会社システムの対外接続部分において、シェアが高い。

今後は、アクワイアリング分野や、システム運用サービス等を中心に領域拡大を進めていく。

(同社資料より)

◎決済ソリューション

FEP、不正検知、アクワリング分野は、自社プロダクト・サービスをベースにシステムを提供している。

※クレジットカード会社主要25社における導入社数(同社調べ)

※クラウドサービスの提供も含む

(同社資料より)

オンプレ開発

■ 導入に必要なシステム一式を顧客が保有、一定期間ごとにシステム更改

■ 顧客ニーズに応じて柔軟にカスタマイズ可能

■ 大手カード会社の高いシェアを保持

クラウドサービス

■ 同社が保有するシステムを顧客に提供、月額料金制(複数年契約)

■ 初期投資費用が抑えられ、中規模カード会社・新規参入企業などが利用

◎セキュリティソリューション

「組織内部からの情報漏洩」と「組織外部からのサイバー攻撃」の双方に、自社製品「CWAT」と海外のサイバーセキュリティ製品を販売。販売についてはDNPグループと協業。

|

分野 |

機能 |

製品名 |

|

| 内部情報漏えい対策ソリューション | クライアントPC端末からの情報漏えいを監視。高精度なログ取得により利用状況を「見える化」 | ■内部情報漏えい対策ソフトウエア |

|

| エンドポイント

セキュリティ |

ランサムウェアなどのマルウェア攻撃からクライアント端末を保護 | ■統合型セキュリティプラットフォーム |

|

| ■エンドポイントセキュリティ |

|

||

| セキュリティ

インテリジェンス |

ダークウェブなどから、組織のリスクとなりうる脅威情報を収集 | ■インテリジェンスプラットフォーム |

|

| 暗号鍵管(HSM) | 車載ECU向け暗号鍵管理システムを自社開発し、DNPと協業販売 | ■鍵管理アプライアンス製品 |

|

| ID管理 | SSO(シングルサインオン)や、システムの権限管理、多要素認証などID管理に必要な機能を網羅的に提供 | ■ID管理トータル

ソリューション |

|

2.2025年6月期第3四半期決算概要

2-1業績概要(非連結)

|

24/6期 3Q累計 |

構成比 |

25/6期 3Q累計 |

構成比 |

前年同期比 |

|

|

売上高 |

10,751 |

100.0% |

11,530 |

100.0% |

+7.2% |

|

売上総利益 |

3,478 |

32.4% |

3,533 |

30.6% |

+1.6% |

|

販管費 |

1,982 |

18.4% |

2,088 |

18.1% |

+5.3% |

|

営業利益 |

1,496 |

13.9% |

1,445 |

12.5% |

-3.4% |

|

経常利益 |

1,503 |

14.0% |

1,460 |

12.7% |

-2.9% |

|

四半期純利益 |

1,027 |

9.6% |

1,024 |

8.9% |

-0.3% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

*費用項目の▲は費用の増加を示す。

増収減益

売上高は前年同期比7.2%増の115億30百万円。主力の決済領域は堅調に推移した。セキュリティ領域は大手顧客への製品導入等があり大幅増収。不正検知やクラウドサービスも大きく伸びた。

顧客別では、最大手DNPはセキュリティ製品導入等、セキュリティ関連の売上が増加した。システム開発会社では、クレジットカード会社向け大型案件は開発フェーズの移行により減少した。またカード会社は新規領域の売上が増加した。

営業利益は同3.4%減の14億45百万円。利益面では、システム開発や保守の粗利率は堅調に推移した。しかし、クラウドサービスのインフラ費用増加やセキュリティ領域の製品構成の影響により売上総利益率が前年同期32.4%から30.6%に低下した。販管費は人件費の増加はあったものの販管費率は低下、営業利益率は前年同期13.9%から12.5%となった。

四半期ベースでは、例年通り1Q(7-9月)は低い水準からのスタートとなったが2Qにはしっかり盛り返した。3Qも例年通り2Q比で伸ばしたが、前年同期比では減益となった。

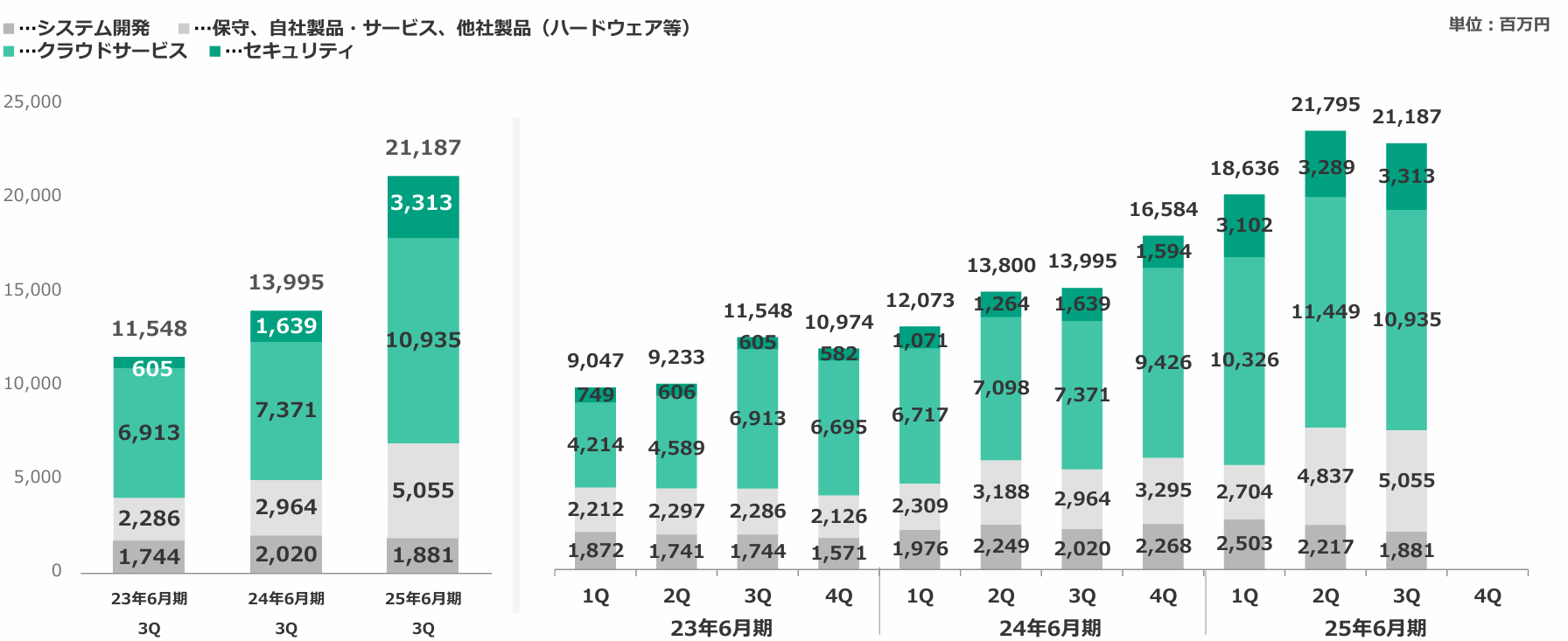

◎事業領域別売上高

|

24/6期 3Q累計 |

構成比 |

25/6期 3Q累計 |

構成比 |

前年同期比 |

|

|

売上高 |

10,751 |

100.0% |

11,530 |

100.0% |

+7.2% |

|

決済 |

8,960 |

83.3% |

9,452 |

82.0% |

+5.5% |

|

FEP |

4,061 |

37.8% |

4,091 |

35.5% |

+0.7% |

|

不正検知 |

1,148 |

10.7% |

1,866 |

16.2% |

+62.5% |

|

アクワイアリング |

2,208 |

20.5% |

2,191 |

19.0% |

-0.7% |

|

その他 |

1,542 |

14.3% |

1,302 |

11.3% |

-15.6% |

|

セキュリティ |

1,207 |

11.2% |

1,481 |

12.8% |

+22.7% |

|

データ通信・分析基盤 |

583 |

5.4% |

597 |

5.2% |

+2.3% |

|

参考:クラウドサービス |

1,799 |

16.7% |

2,508 |

21.8% |

+39.5% |

* 単位:百万円

決済領域では、FEPや不正検知分野は既存顧客のシステム更改やクラウドサービスのユーザー増加等により増収。その他分野については、既存顧客の案件数が一時的に減少した。セキュリティ領域は、大手顧客への製品導入等により増収。データ通信・分析基盤領域は、証券会社向けシステム開発等により増収。

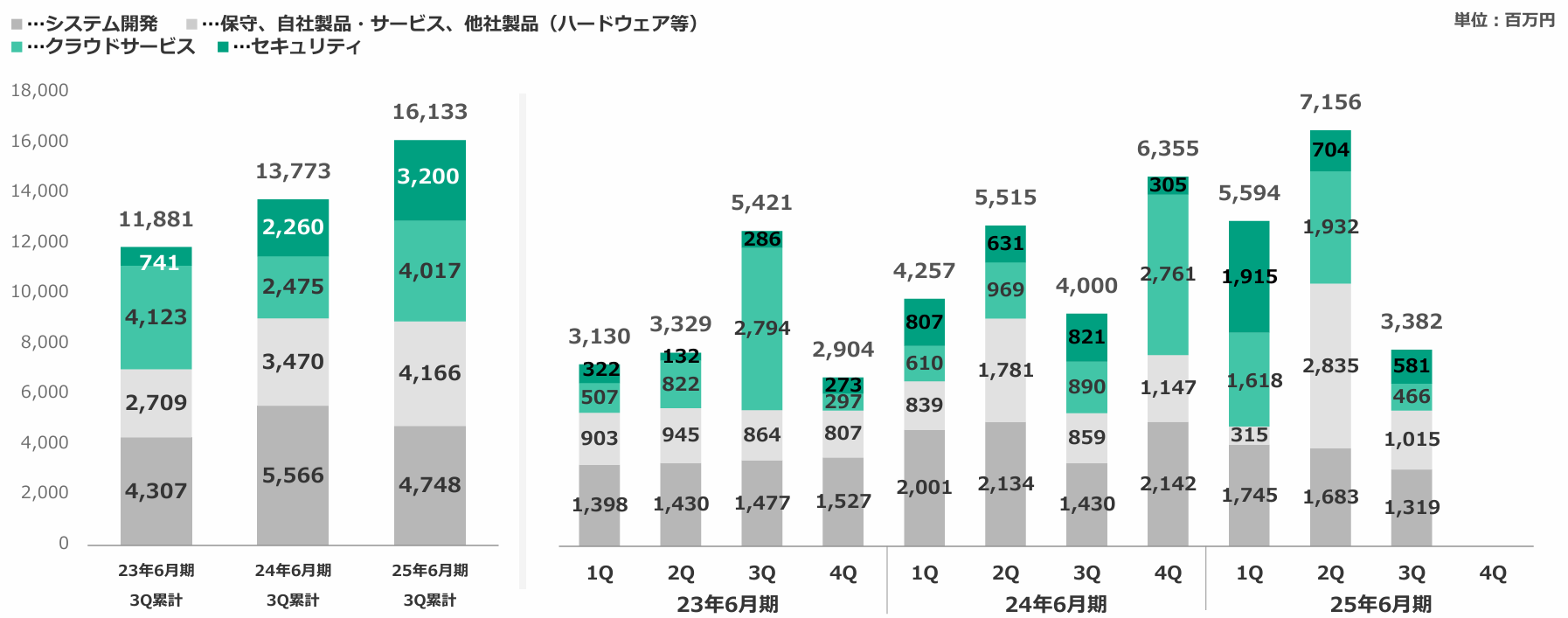

◎製品カテゴリ別売上高

|

24/6期 3Q累計 |

構成比 |

25/6期 3Q累計 |

構成比 |

前年同期比 |

|

|

売上高 |

10,751 |

100.0% |

11,530 |

100.0% |

+7.2% |

|

システム開発 |

5,114 |

47.6% |

5,135 |

44.5% |

+0.4% |

|

保守 |

1,210 |

11.3% |

1,195 |

10.4% |

-1.2% |

|

自社製品・サービス |

229 |

2.1% |

346 |

3.0% |

+51.2% |

|

他社製品(ハードウェア等) |

1,191 |

11.1% |

863 |

7.5% |

-27.6% |

|

クラウドサービス |

1,799 |

16.7% |

2,508 |

21.8% |

+39.5% |

|

セキュリティ |

1,207 |

11.2% |

1,481 |

12.8% |

+22.7% |

* 単位:百万円

システム開発は、大型案件の開発フェーズの移行により減少したものの、既存顧客の更改案件等により増収。クラウドサービスは、ユーザー数増加や既存ユーザーの機能追加等により大幅増収。セキュリティは、大手顧客への製品導入等により増収。

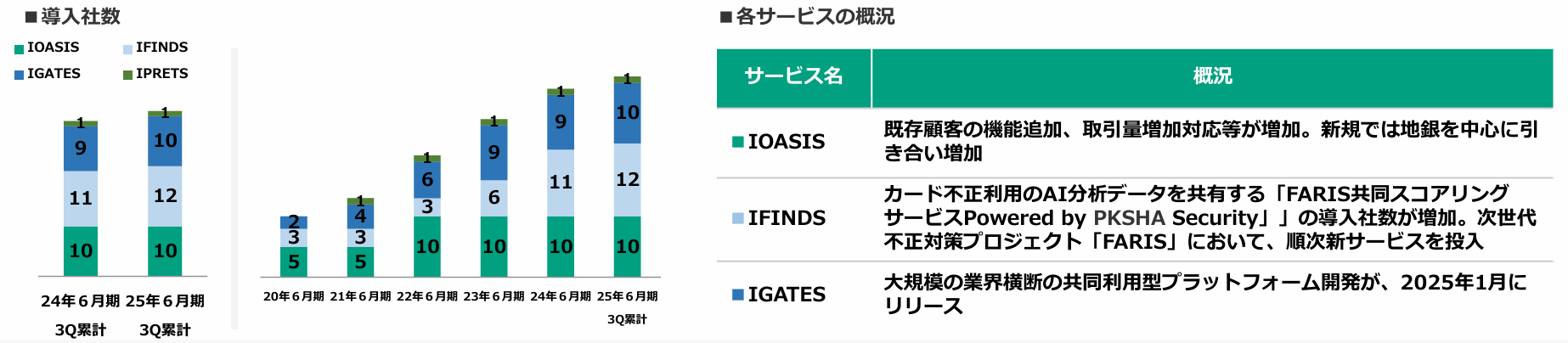

2-2 クラウドサービスの動向

IFINDSのユーザー数増加やIOASISの既存ユーザーの機能追加、IGATESの新規リリース等により増収。カード不正利用検知の「IFINDS」や「IGATES」のユーザー数がそれぞれ1社増加した。売上総利益は、インフラ費用が増加した。1Qはマイナスだったが2Qは黒字に転換し3Qも伸ばした。インフラ・運用コストの低減や、提供価値に見合った価格の見直しによる粗利率の改善に取り組む考え。

3Qの受注は前年同期比・前四半期比で減少し、これまで大きく増加してきた受注残高も横這いだった。

|

24/6 1Q |

2Q |

3Q |

4Q |

25/6 1Q |

2Q |

3Q |

4Q |

|

|

受注高 |

614 |

969 |

890 |

2,761 |

1,618 |

1,932 |

466 |

– |

|

売上高 |

592 |

587 |

618 |

705 |

718 |

809 |

981 |

– |

|

受注残高 |

6,717 |

7,098 |

7,371 |

9,426 |

10,326 |

11,449 |

10,935 |

– |

|

売上総利益 |

96 |

84 |

94 |

75 |

-20 |

128 |

178 |

– |

* 単位:百万円

(同社資料より)

2-3 受注動向

|

24/6 1Q |

2Q |

3Q |

4Q |

25/6 1Q |

2Q |

3Q |

4Q |

|

|

受注残高 |

12,073 |

13,800 |

13,995 |

16,584 |

18,636 |

21,795 |

21,187 |

– |

|

うち、クラウド |

6,717 |

7,098 |

7,371 |

9,426 |

10,326 |

11,449 |

10,935 |

– |

|

受注高 |

4,257 |

5,515 |

4,000 |

6,355 |

5,594 |

7,156 |

3,382 |

– |

* 単位:百万円

受注高・・・クラウドサービス、セキュリティ、金融機関向けインフラ運用サービスなどを中心に、3Q累計の受注高は増加した。システム開発は、クレジットカード会社向け大型案件の開発フェーズの移行や、既存顧客の一時的な投資抑制等により減少した。中期経営計画に掲げるアクワイアリング分野を中心とした決済領域の拡大に向け、提案活動中。

(同社資料より)

受注残高・・・クラウドサービスやセキュリティ、金融機関向けインフラ運用サービス等のストック案件を中心に受注残高が前年同期比で増加した。

(同社資料より)

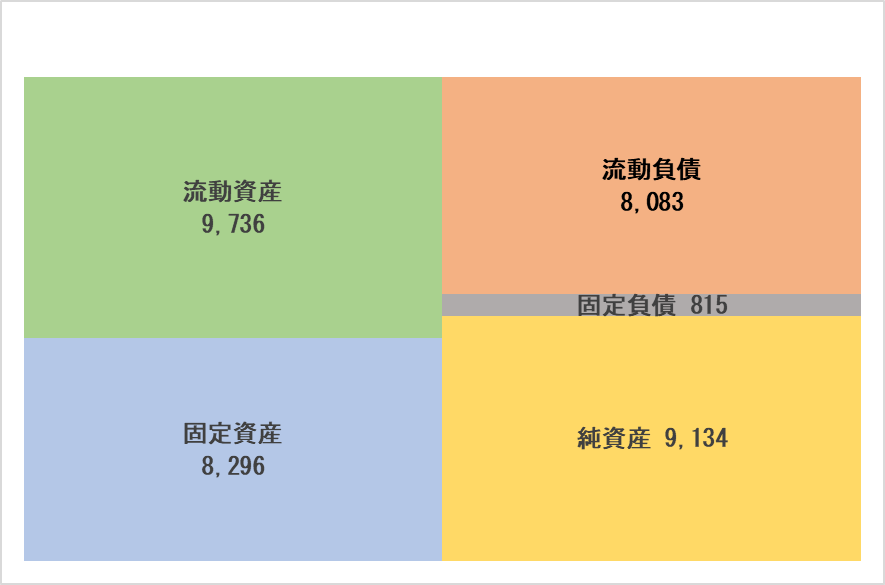

2-4 財政状態

◎要約BS

|

24年6月 |

25年3月 |

増減 |

|

24年6月 |

25年3月 |

増減 |

|

|

流動資産 |

9,279 |

9,736 |

+456 |

流動負債 |

6,806 |

8,083 |

+1,276 |

|

現預金 |

4,820 |

4,884 |

+63 |

買入債務 |

632 |

431 |

-201 |

|

売上債権 |

2,453 |

2,110 |

-342 |

前受金 |

4,517 |

5,524 |

+1,007 |

|

固定資産 |

7,567 |

8,296 |

+728 |

固定負債 |

818 |

815 |

-3 |

|

有形固定資産 |

1,297 |

1,269 |

-27 |

退職関連引当金 |

626 |

611 |

-15 |

|

無形固定資産 |

3,996 |

4,247 |

+251 |

負債合計 |

7,624 |

8,898 |

+1,273 |

|

ソフトウェア |

3,119 |

3,776 |

+656 |

純資産 |

9,222 |

9,134 |

-88 |

|

投資その他の資産 |

2,273 |

2,778 |

+504 |

利益剰余金 |

7,419 |

7,392 |

-26 |

|

資産合計 |

16,847 |

18,033 |

+1,185 |

負債・純資産合計 |

16,847 |

18,033 |

+1,185 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

ソフトウェアの増加等により、総資産は前期末比11億85百万円増加。

前受金の増加等で負債合計は同12億73百万円増加。

利益剰余金の減少等で純資産は同88百万円減少。

自己資本比率は前期末より4.0ポイント低下し、50.7%となった。

3.2025年6月期業績予想

3-1 業績予想

|

24/6期 |

構成比 |

25/6期(予) |

構成比 |

前期比 |

|

|

売上高 |

14,518 |

100.0% |

16,000 |

100.0% |

+10.2% |

|

営業利益 |

2,030 |

14.0% |

2,250 |

14.1% |

+10.8% |

|

経常利益 |

2,072 |

14.3% |

2,290 |

14.3% |

+10.5% |

|

当期純利益 |

1,420 |

9.8% |

1,590 |

9.9% |

+11.9% |

* 単位:百万円

25/6期は2桁増収増益を見込む

通期予想は修正なし。25/6期は売上高が前期比10.2%増の160億円、営業利益は同10.8%増の22億50百万円の予想。

中期経営計画で掲げる取り組みを着実に実行していく考え。大型案件のリリース時期変更、一部顧客の投資計画の見直し等により、期初計画に対してやや進捗が遅れている。しかし、大型案件の着実な遂行に加え、開発案件の積み上げや、生産性向上などを進めて、計画達成に向けて取り組んでいく考え。

*株式会社インベストメントブリッジが開示資料を基に作成。

期末配当も修正なく、20.00円/株、年間で35.00円/株を予定。予想配当性向は57.9%。なお、24/6期から配当性向を4割から5割程度に方針変更している。

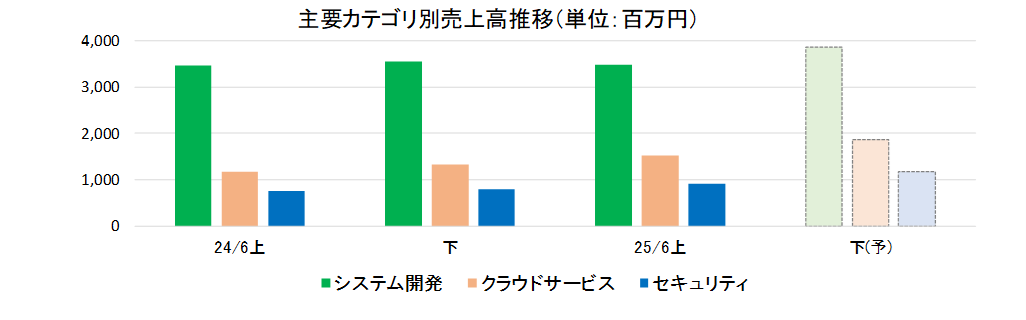

3-2 製品カテゴリ別売上高予想

|

24/6期 |

25/6期(予) |

前期比 |

|

|

売上高 |

14,518 |

16,000 |

+10.2% |

|

システム開発 |

7,009 |

7,340 |

+4.7% |

|

保守 |

1,630 |

1,590 |

-2.5% |

|

自社製品・サービス |

386 |

560 |

+44.8% |

|

他社製品(ハードウェア等) |

1,428 |

1,010 |

-29.3% |

|

クラウドサービス |

2,504 |

3,400 |

+35.7% |

|

セキュリティ |

1,558 |

2,100 |

+34.8% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

4.中期経営計画(25/6期-27/6期)

4-1 全社戦略

決済、セキュリティ、テクノロジー領域を中心とした、さまざまな分野で積極的に事業展開することで、人々の生活に価値をもたらし、新たな信頼性を創造していく。

「Transformation for the Future」

(1)決済領域は、独自のプロダクトや決済業界におけるポジションを活かし事業領域を拡大することで持続的な成長を図る

(2)セキュリティ領域を第二の柱へと成長させる

(3)コア技術を活用した、データ通信・分析基盤領域を、成長市場へ展開し、決済やセキュリティに続く、第三の柱を創出する

(4)DNPグループとの連携を進め、それぞれの顧客基盤を活用しながら 事業競争力を強化、グループ・シナジーを創出する

4-2 基本方針

2030年代の市場環境に向け、新たな信頼性を創造する製品・サービスを開発し続けていくため、「事業」「技術」「人財」の3つの“変革”に注力していく考え。

|

01事業の変革

①既存事業と新規事業の価値最大化、保有ソリューションの価値最大化 ②決済領域から新領域への事業拡大 ③収益構造見直しによる収益性向上。プロダクト指向への回帰

02技術の変革 ①コア技術と最先端技術・DXとの掛け合わせによる優位性の確保、 価値の最大化、価値の創出 ②開発、保守、運用の合理化

03人財の変革 ①事業企画人財の育成、コンサル機能強化 ②R&D機能の強化 ③事業戦略に即した人財流動化 |

(同社資料より)

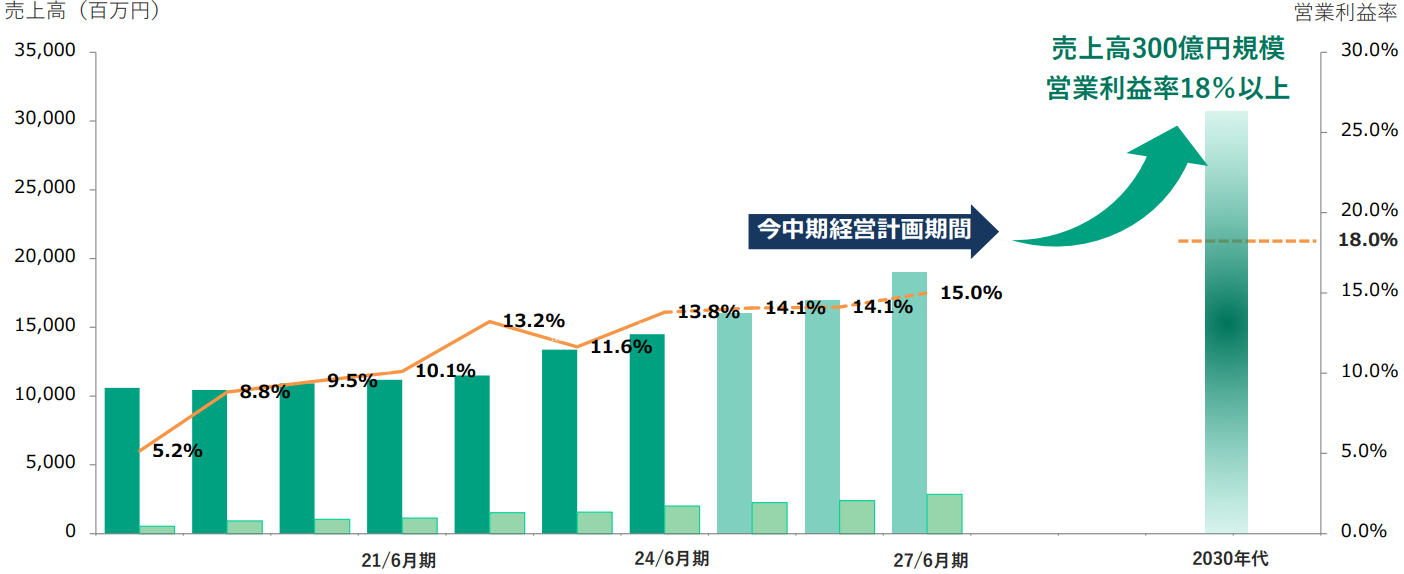

4-3 経営目標

この3年間は、多角化に向けた収益基盤の強化期間と位置づけ、持続的な成長と変革を実現し、2030年に向けた事業拡大を目指す。

若干の遅れは見られるが、これまでは着実な進展を見せている。

|

24/6期 実績 |

25/6期 予想 |

26/6期 計画 |

27/6期 計画 |

|

|

売上高(売上成長率) |

14,518(8.5%) |

16,000(10.2%) |

17,000(6.3%) |

19,000(11.8%) |

|

決済 |

12,152 |

12,950 |

13,700 |

14,600 |

|

セキュリティ |

1,558 |

2,100 |

2,250 |

2,800 |

|

データ通信・分析基盤 |

808 |

950 |

1,050 |

1,600 |

|

営業利益 |

2,030 |

2,250 |

2,400 |

2,850 |

|

営業利益率 |

14.0% |

14.1% |

14.1% |

15.0% |

|

ROE |

15.8% |

⇒ |

17.0%以上 |

|

* 単位:百万円

4-4 中長期成長目標

2030年代に向けて、売上高300億円規模、営業利益率18%以上を目指す。

(同社資料より)

4-5 中期経営計画の進捗(決済領域)

主力のFEP・不正検知分野の価値最大化や生産性の向上を進める一方、決済領域の拡大やシステム運用サービスの拡大に取り組む。「NET+1」の新バージョンでは4Qにも完了し、年末頃にリリースする見通し。

既存領域から新領域への人財ローテション、新領域の人財育成、リスキリングを推進していく。

|

FEP主力製品「NET+1」の新バージョン開発 ・開発工期の大幅短縮と拡張性を実現。クラウド化に対応 ・既存顧客に導入済み製品を、順次新バージョンへ入れ替え

不正検知ソリューションの多角化 ・イシュア共同利用型ソリューションの導入社数増加 ・業界横断型ソリューションの開発、他社との協業拡大 ・既存製品の機能追加による付加価値向上

高生産性モデルへのシフト ・生成AI/ローコード/ノーコード開発の促進 ・共通化、標準化の促進 ・システム運用の集約、効率化 |

FEP・不正検知分野からの領域拡大 ・アクワイアリング分野のさらなる拡大 ・機能分割による基幹システムのモダナイズ、オープン化 ・生成AIを活用したシステム更新対応の効率化

重点顧客の売上拡大 ・FEP・不正検知分野からの売上拡大 ・事業企画/コンサル機能の強化

システム運用サービスの拡大 ・金融機関向けインフラ運用サービスの大型案件が開始 ・既存顧客のFEP・不正検知システムの運用拡大 |

4-6 中期経営計画の進捗(セキュリ

ティ、データ通信・分析基盤領域)

セキュリティやデータ通信・分析基盤領域の事業規模拡大に取り組む。R&Dにおいては、コア技術の転用やAIなどの先端技術を取り込む。これにより、決済・セキュリティ領域の自社プロダクト・サービスの機能を拡張させ、システム開発・運用の効率化を進める考え。セキュリティ領域では、証券口座乗っ取りなどもあり、ニーズはさらに高まっている。

|

|

|

| 自社プロダクト「CWAT」の拡販

・情報漏えい対策(DLP)分野における市場ポジション獲得 ・新機能追加による製品の付加価値向上 ・海外現地パートナーとの共創 |

エンドポイントセキュリティからの領域拡大

・脅威インテリジェンス製品の販売拡大 運用サービスの拡大 ・EDR製品の運用サポートサービスの提供 ・DNPグループによるSOCサービスの提供 |

|

|

|

| 市場系システム分野の拡大

・証券フロント分野からの領域拡大 ・大手証券や銀行・信託・生保等への顧客基盤開拓 |

コア技術を活用した領域拡大

・CEP領域(複合イベント処理)において、放送業界に加え、当社コア技術の他業界への展開を検討 |

|

|

|

| ■既存事業の価値向上

・RAG/AIOPS/AIエージェントなどの既存プロダクト・サービスへの適用、新サービス企画 ■新事業立ち上げのための技術検証 |

|

4-7 中期経営計画の進捗

(セキュリティ)

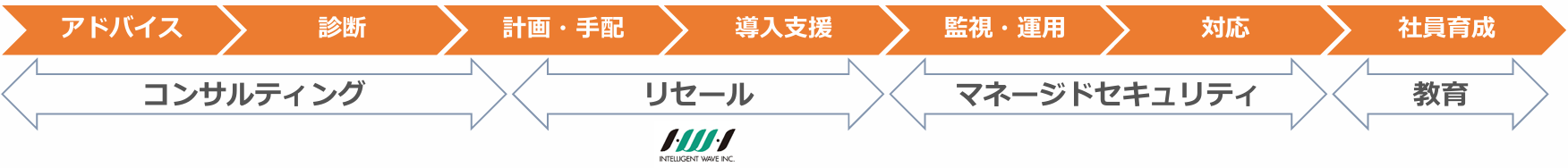

DNPグループが提供するオールインワンのセキュリティBPOサービスに参加し、顧客基盤やビジネス領域の拡大に取り組む。

■DNPグループが提供するセキュリティBPOサービス

・DNPグループが導入する自社のセキュリティ対策やそのノウハウを活かした支援サービス

・コンサルティング、導入、監視・運用、教育とワンストップサービスの提供が可能

(同社資料より)

戦略1・・・DNPグループのセキュリティサービスに参加し、セキュリティ領域と顧客基盤を拡大

戦略2・・・リセール業務で培った技術力、ノウハウをもとに、 コンサルやマネージド、教育へ業務範囲を拡大

同社のセキュリティ領域

・内部不正対策

・ネットワーク対策

・エンドポイント対策

DNPのセキュリティ領域

・公開IT資産管理

・脆弱性管理

・工場セキュリティ対策

・海外拠点対応

・IR(インシデント)対応/フォレンジック

5.今後の注目点

3Qは会社計画に対してやや進捗に遅れが見られた模様。受注も2Qまで急増から減速、受注残高も2Q末比で横ばいとなっており、3Qは「踊り場」だったといえよう。今後、しっかり案件を積み上げていくとともに価格改定も行っていくことにより、2桁増収増益を目指す会社計画は達成可能と見ている。また、こうした中においても中期経営計画達成に向けた取り組みはしっかりと進めている。受注高や受注残高も再び増加に転じるだろう。今期から始まる中期経営計画では26/6期に売上があまり伸びない計画になっている。しかし、既存事業の価値最大化とともに新領域にも取り組んでおり、これまでの受注状況からも目標数値には上乗せ余地があるだろう。

株価は今年に入り小動きで推移している。PERについて特段低位にはないものの、受注の状況や中期経営計画で目指す利益水準を考慮すると見直し余地があるという見方に変わりはない。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

8名、うち社外3名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2024年9月26日)

基本的な考え方

当社は、株主をはじめとする様々なステークホルダーに対し、経営の透明性と公正性の確保、迅速・果断な意思決定を行う経営体制を整えていくことが、コーポレート・ガバナンスの基本であると認識しております。企業価値の最大化とステークホルダーとの信頼関係構築に向けて、コーポ レート・ガバナンスの充実に努めています。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則を実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

<政策保有株式の縮減に関する方針・考え方>

当社は、当社の事業の拡大や関係強化を目的に政策保有株式として上場株式を保有していますが、随時に保有の適否を検証し、保有を継続することが当社及び発行会社の価値向上に貢献しないものと判断される株式については、保有を継続せず順次縮減する方針です。

<政策保有株式の保有の適否の検証内容>

保有する株式については、四半期ごとに発行会社の経営状況を把握し、その将来性や当社事業との関連性を評価し、保有による中長期的な経済合理性について総合的に検証します。保有によるリスクとリターンは、資本コスト等の指標も用いてなるべく具体的に検証するよう努めます。また、保有株式を売却した場合、売却に至る検証の内容を可能な限り開示することとします。

<政策保有株式に係る議決権行使の基準>

当社は、長期的に、当社の事業の拡大と双方の関係強化が見込まれることと、双方の企業価値の向上に資することを基本方針にして、保有株式の議決権行使を行います。また、こうした方針によって各議案についての検討を行うこととしています。

今後、政策保有の上場株式の銘柄数が著しく増加する等の事情が生じた場合は、別途議決権行使の基準を整える等の手段によって、行使の方針に沿った適切な対応をとる予定です。

【補充原則2-4① 多様性の確保について】

当社は、性別や国籍、年齢、障がいの有無などの属性の違いを活かし、付加価値を生み出していくため、多様な価値観を有する人材の採用を進めています。こうした多様化する社員に適合する職場環境や制度を構築することは、中長期的な成長のために必要不可欠です。

女性社員の活躍を推進するため、女性管理職、高度専門職の人数を2022年6月期の11名から2025年6月期には23名へ倍増することを目標に様々な施策の強化に取り組んでいます。女性社員同士で互いに相談しやすい環境が必要である、という考えのもと、女性社員同士によるメンター制度として、「Intelligent Women’sWave」の活動を継続し、女性社員同士が相談できる環境整備に努めています。女性特有のライフイベント時にも 将来のキャリア形成をイメージできるよう、先輩社員からのアドバイスや様々な社内制度の活用を促すことで、長期的なキャリア形成やスムーズな 育児休業からの職場復帰を支援しています。

また、海外事業を推進するチームには、若手社員を含め外国籍社員の積極的な登用をしています。彼ら彼女らが海外で培った経験や異なる価値観から生まれる多様性を活かし、海外ビジネスへの新たなチャレンジを開始しました。さらに、人事総務本部でも外国籍社員をチームに加え外国籍社員をサポートする仕組みづくりの検討を開始しています。

なお、管理職登用については、国籍や採用の形態を判断の基準にしていないため、外国人、中途採用者の管理職登用について、測定可能な目標を定めていません。

2024年6月末時点で、中途採用者は222名、うち管理職・高度専門職は56名で、全社員に占める割合は、それぞれ45.1%と11.4%です。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、株主や投資家の皆様との双方向の対話を実施しております。株主や投資家との対話においては、代表取締役社長が建設的な対話に向けた統括を行い、経営企画室が社内関係部署と連携のうえ、IR活動をサポートしています。対話を通じていただいたご意見は、適宜取締役会へ報告し、その内容を共有しています。

具体的な活動としては、四半期ごとに、アナリスト・機関投資家向けの決算説明会を開催し、決算説明会終了後には決算説明会動画や当日の質疑応答も含めた決算説明会書き起しをコーポレートサイトに掲載しています。また個人投資家の皆様にも、当社や当社事業への理解を深めてもらうため、個人投資家向け説明会をはじめ、各種イベント等を企画し、実施しています。

株主との対話に際しては、IRポリシーに則り適切な情報開示に努めるとともに、「インサイダー取引防止規程」に従い、インサイダー情報の管理、徹底を図り、情報漏洩防止に努めています。

<株主との対話の実施状況等 >

株主や投資家との個別面談については、代表取締役社長や取締役が、可能な限り直接対話をしています。2022年7月~2024年6月までの株主との個別面談件数は70件です。個別面談においては、業績、事業環境や、今後の見通し等についての確認から、中長期的な成長戦略や人的資本を中心としたサステナビリティ活動、親会社との関係性などが話題に挙がります。個別面談でいただいたご意見等は、適宜取締役会で共有し、経営の参考にしています。

<資本コストや株価を意識した経営の実現に向けた対応 >

当社は、継続的な収益力の向上と事業運営の効率性を示す営業利益率と資本効率性を示すROE(自己資本利益率)を重要な経営指標として事業推進を行っております。当社は、新たに策定した3ケ年中期経営計画の最終年度である2027年6月期において、営業利益率15.0%、ROE17.0%以上の達成を計画しています。また、当社の資本コストは、8.1%*と見積もっており、資本コストを上回るROEを追求することで、当社の株主価値の向上を目指します。

*CAPM(Capital Asset Pricing Model、資本資産評価モデル)による。