翻訳センター(2483) 通訳事業が2桁増収

|

二宮 俊一郎 社長 |

株式会社翻訳センター(2483) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表取締役社長 |

二宮 俊一郎 |

|

所在地 |

大阪府大阪市中央区久太郎町4-1-3 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,845円 |

3,369,000株 |

6,215百万円 |

11.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

75.00円 |

4.1% |

215.07円 |

8.6倍 |

1,869.60円 |

1.0倍 |

*株価は11/28終値。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

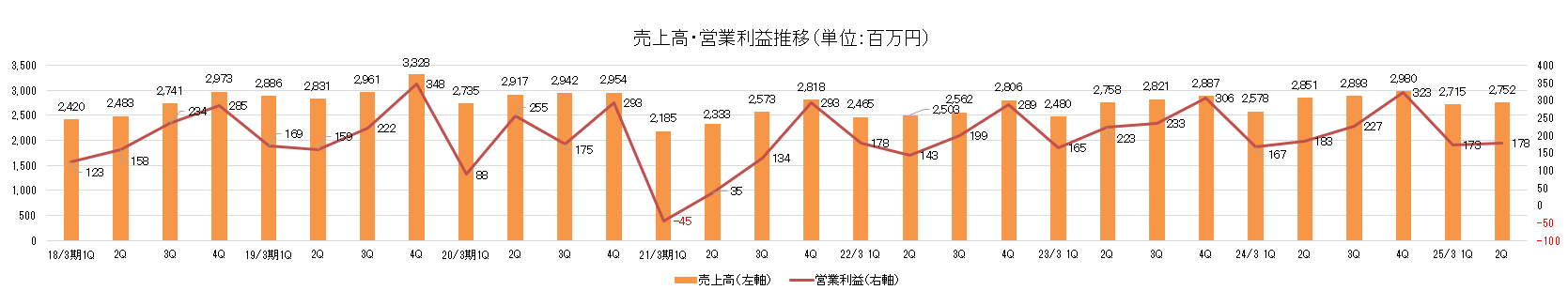

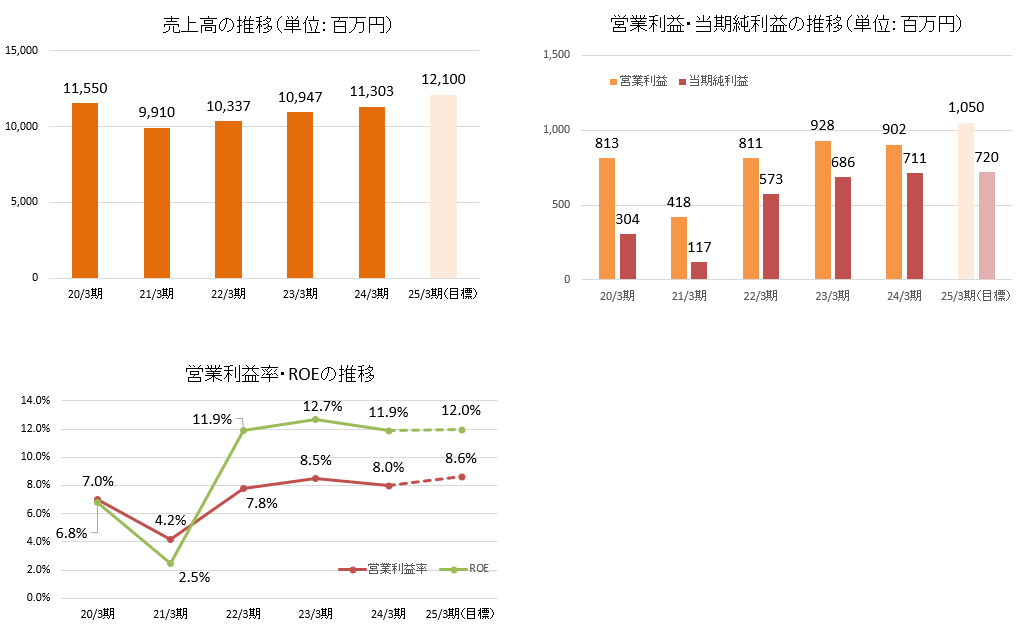

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月(実) |

9,910 |

418 |

465 |

117 |

35.39 |

20.00 |

|

2022年3月(実) |

10,337 |

811 |

841 |

573 |

172.14 |

40.00 |

|

2023年3月(実) |

10,947 |

928 |

960 |

686 |

205.94 |

45.00 |

|

2024年3月(実) |

11,303 |

902 |

938 |

711 |

212.88 |

65.00 |

|

2025年3月(予) |

12,100 |

1,050 |

1,080 |

720 |

215.07 |

75.00 |

*単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下同様。

翻訳センターの2025年3月期第2四半期決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期決算概要

3.2025年3月期業績予想

4.第5次中期経営計画の概要・進捗

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 25年3月期第2四半期は売上、利益とも横ばい。売上高は前年同期比0.6%増の54億67百万円。コアビジネスである翻訳事業が、医薬分野及び工業・ローカライゼーション分野での減収により前期並みであったが、通訳事業が2桁増収。営業利益は同0.4%増の3億52百万円。増収に伴い粗利は同1.0%増加。販管費増(同1.1%増)を吸収し増益を確保した。

- 業績予想に変更は無い。25年3月期の売上高は前期比7.0%増の121億円、営業利益は同16.3%増の10億50百万円と、過去最高の売上利益更新を予想している。前期売上高横ばいであった翻訳事業は医薬分野での回復を見込んでおり、全セグメントで増収を予想。売上高営業利益率は前期比0.7%上昇し8.7%。配当は前期比10円/株増配の75.00円/株を予想。予想配当性向は34.8%。

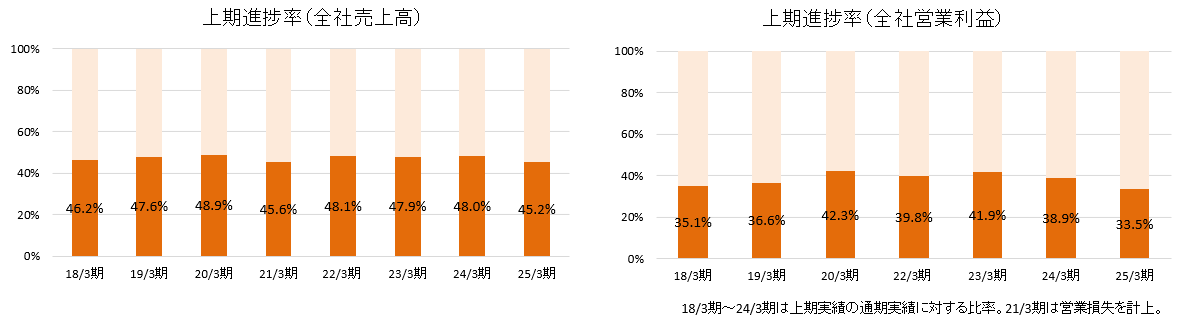

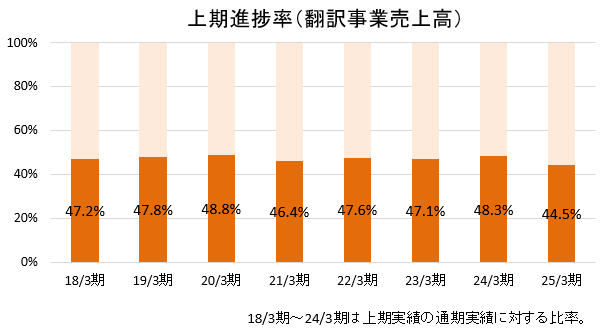

- 全社ベースの上期進捗率は売上高45.2%、営業利益33.5%。翻訳事業売上高の上期進捗率は44.5%。例年に比べやや低水準ではあるが、翻訳事業の売上高は第4四半期(1‐3月)のウェイトが最も高く、通訳事業も第3四半期(10-12月)が繁忙期ということで、会社側は下期のキャッチアップを図っていく考えだ。

- 外資製薬における受注低調が続く翻訳事業の医薬分野だが、需要獲得に向け、顧客企業との継続的な関係性の構築と顧客基盤の拡大に努めた結果、内資製薬やCRO(医薬品開発受託機関)からの受注が前年同期に比べ増加し、下げ止まってきたとのことだ。第5次中期経営計画の最終年度となる25年3月期「売上高121億円、営業利益10.5億円、営業利益率8.6%、ROE12.0%」達成に向けての積み上げが期待される。

1.会社概要

翻訳業界の国内最大手。特許、医薬、工業・ローカライゼーション、金融・法務分野において、産業翻訳と呼ばれる技術文書やビジネス文書の翻訳を行う。語学力、専門性、文章力に優れた約2,900名の登録翻訳者を有する。高い品質と専門性、対応言語約80言語という幅広さが特徴。派遣、通訳も含めた言語サービスにおける事業領域の拡大を図る。機械翻訳を利用した新たなビジネスモデルの構築にも着手。

【1-1 沿革】

江戸時代から薬の町として有名な大阪・道修町(どしょうまち)で、医薬専門の翻訳サービスを提供するために設立された(株)メディカル翻訳センターが前身。その後、特許などへ翻訳業務の範囲を広げる過程で東京、大阪、名古屋に設立した数社を整理・統合して1997年8月に(株)翻訳センターとなる。2006年株式上場後、海外へも進出。2022年4月、市場再編に伴い東証スタンダード市場に移行した。

【1-2社長プロフィール】

二宮 俊一郎社長は1969年7月21日生まれ。

1997年4月同社入社、2004年6月取締役就任。2018年6月代表取締社長役に就任。機械翻訳の進化で大きく変動する翻訳業界においてビジネスモデルの転換でさらなる成長を目指す同社を牽引する。

【1-3企業理念・経営方針】

<企業理念>

| 産業技術翻訳を通して、国内・外資企業の国際活動をサポートし、国際的な経済・文化交流に貢献する企業を目指す。 |

<経営ビジョン>

「すべての企業を世界につなぐ言葉のコンシェルジュ」

【1-4 市場環境】

翻訳ビジネスは大きく分けて、「産業翻訳」、「出版翻訳」、「映像翻訳」があるが、同社の中心的な事業は、企業や官公庁で発生する技術文書、ビジネス文書の翻訳のことを指す「産業翻訳」と言われる分野。

日常生活においては出版翻訳や映像翻訳を目にすることが多いが、日本の翻訳市場において、産業翻訳が占める割合は90%と圧倒的な大半を占めている。

新型コロナウイルス感染症拡大の影響により、一時的に受注環境は低調になったが、収束に伴い回復に向かい、2023年度の翻訳・通訳市場は2,960億円と過去最高の水準となった。

日本企業の活動のグローバル化が進むにつれて、翻訳ニーズは益々拡大するものと予想されている。

国内には約2,000社の翻訳会社・事業者があるが、年商10億円超の翻訳会社は同社含め9社のみであり、小規模事業者が大多数の業界となっている。

そうした中、同社の市場シェアは3.8%に過ぎず、拡大余地は大きい。

※以上の推計などはすべて同社資料より。

海外に目を向けてみると、アメリカの調査会社コモンセンスアドバイザリー社発表による2024年の世界の語学サービス会社の売上高ランキングにおいて、同社は世界で19位、アジア太平洋地域では3位にランクインされた。

コモンセンスアドバイザリー社のレポートによると、世界の翻訳市場は日本市場の10倍以上にあたる巨大市場が形成されている。

【1-5事業内容】

(1)概要

特許、医薬、工業・ローカライゼーション、金融・法務など、専門性の高い事業分野における産業翻訳を行っている。

産業翻訳の具体例としては、以下の様なものが挙げられる。

*デジタル機器等における複数言語で書かれている取扱説明書

*海外生産工場での機械の仕様書や現地従業員向けの作業マニュアル

*現地会社で使う規程などの人事労務資料

*日本国あるいは外国へ特許出願する際の特許明細書

*日本国あるいは外国で医薬品の承認申請を取得するための資料

*決算短信、株主総会招集通知などのディスクロージャー関連資料

*企業間で発生する契約書などの法務資料

顧客数は約3,500社(24年3月末時点)で9割が法人。年間受注件数は約49,000件(24年3月期)。

売上ベースで対応言語の80%が英語で、中国語5%、独・韓・西が数%と続くが、近年、東南アジア言語の翻訳依頼が増えている。現在、約80言語に対応している。

(2)ビジネスモデル

翻訳作業は、同社に登録している約2,900名(2024年3月期)の翻訳者が行っている。質の高い翻訳者をどれだけ確保できるかが事業拡大の上で大きなポイントとなる。

そのために、登録の際トライアルを実施し、語学力と翻訳支援ツールや機械翻訳の活用を必須とした上で、技術知識など専門性や文章力、スピードも評価して一定以上の能力を有した翻訳者のみと契約している。

同社の売上原価のほぼ大半が登録翻訳者への支払報酬で、原則的に「原文 1ワードあるいは1文字」当たりの従量制となっている。同社が安定的に利益を生み出すためには以下の3点が最も重要であり、そのためにさまざまなシステムを導入している。

①翻訳者の選定

品質確保のためには、顧客から依頼された原稿の内容に適した翻訳者を言語、専門性、スピード、発注単価などを加味して選定しなければならない。

この選定でミスをすると、納品までの後工程に支障をきたし、収益低下につながる。

同社では基幹業務統合システムを使用し、常に適切な翻訳者選定が出来るような体制を構築している。案件の受注から納品、回収までを一括管理する同社カスタマイズの基幹業務システムで、販売管理だけでなく、登録者に関する専門分野、過去の実績、スケジュールなど、詳細なデータが蓄積されている。

プロジェクトマネージャと呼ばれる社内の担当者が、このシステムに蓄積された登録者の専門分野、過去の実績、スケジュールなどのデータを用いて適切な翻訳者を選定する。これによりプロジェクトマネージャの属人的な経験などに頼らずに適切な翻訳者の選定を行う事が出来る。

②翻訳のスピードアップおよび品質チェック

顧客に納品する前に必要な校正作業は社内の校正スタッフ、ネイティブスタッフなど、専門スタッフが行っている。また、翻訳作業をより確実かつスピーディーに行えるよう、同社では機械翻訳や各種翻訳支援ツールを活用している。

③今後の方向性

機械翻訳の精度が急速に向上する中、従来の翻訳アウトソーシングにとどまらず、ソリューションビジネスへの転換を進めて行く。詳細は、「4.第5次中期経営計画の概要・進捗」を参照。

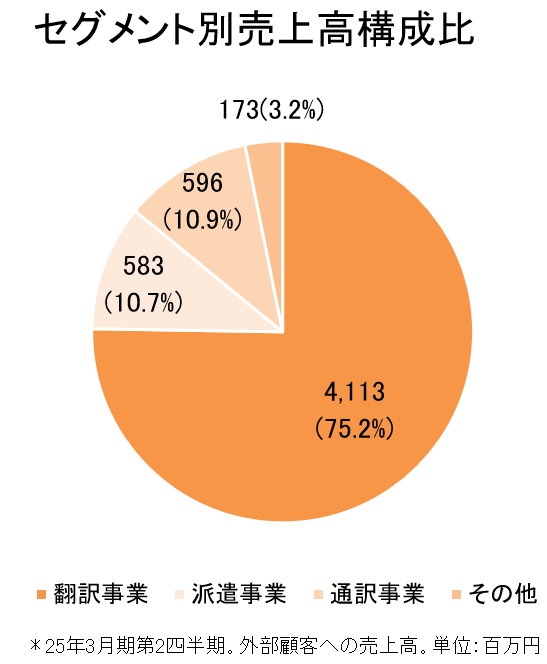

(3)事業セグメント

翻訳事業が売上の大半を占めるが、「すべての企業を世界につなぐ言葉のコンシェルジュ」として、翻訳者派遣、通訳など幅広いフィールドで事業を展開している。

報告セグメントは、「翻訳事業」「派遣事業」「通訳事業」の3つ。「コンベンション事業」は、量的な重要性が低下したため2025年3月期第1四半期より報告セグメントから除外し、「その他」として記載する方法に変更した。「その他」には語学教育業務、外国出願支援事業等も含む。

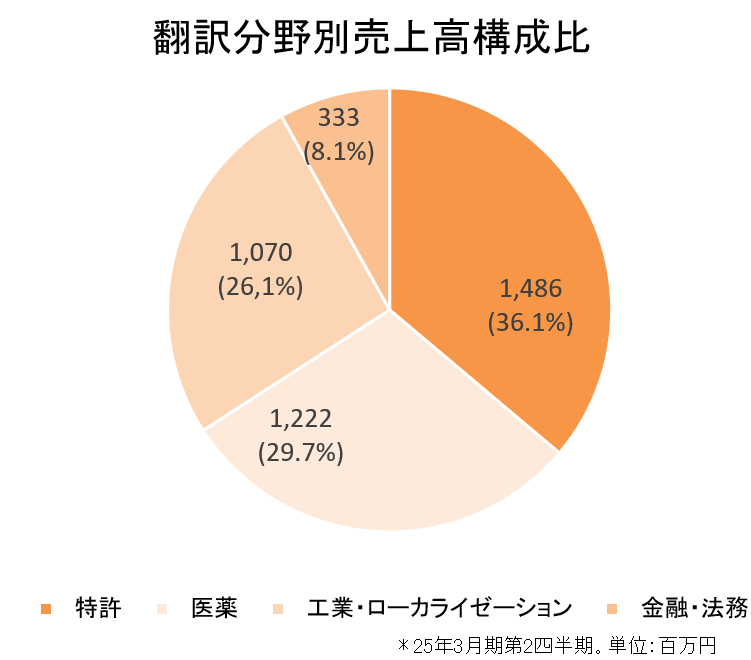

「翻訳事業」

翻訳の対象により、特許分野、医薬分野、工業・ローカライゼーション分野、金融・法務分野で構成されている。

➀特許分野

主に、特許事務所および各種メーカーの知的財産関連部署を顧客とした、電気、電子、機械、自動車、半導体、情報通信、化学、医薬、バイオ分野における、外国出願ならびに日本出願などに伴う特許出願明細書や特許公報の翻訳を行っている。

②医薬分野

主に、製薬会社を顧客とした新薬等医薬品開発段階での試験実施計画書、試験報告書、医薬品の市販後の副作用症例報告、学術論文、および、医薬品・医療機器類の導入や導出に伴う厚生労働省、米国FDA(食品医薬品局)などへの申請関連資料などの翻訳を行う。また、医療機器メーカーを顧客としたマニュアルの翻訳や化学品、農薬関連の翻訳、臨床試験関連文書(CSR、CTD等)の作成業務も行っている。

③工業・ローカライゼーション分野

主に、自動車、電気機器、機械、半導体、情報通信関連の輸出・輸入メーカーを顧客とした、技術仕様書、規格書、取扱説明書、品質管理関連資料の翻訳、デジタルコンテンツ類の翻訳を行う。また機械翻訳や翻訳支援ツールをはじめとする各種ツールの販売・導入・運用支援業務も行っている。

④金融・法務分野

主に、銀行、証券会社、保険会社など金融機関、法律事務所を顧客とした、市場分析レポート、企業業績・財務分析関連資料、運用報告関連資料、人事関連資料、マーケティング関連資料、契約書、定款・約款などの翻訳、また、企業の管理系部署などを顧客とした、株主総会招集通知やアニュアルレポート、有価証券報告書などのディスクロージャー関連資料の翻訳、会社案内、法律関連文書、人事規程などの翻訳も行っている。

「派遣事業」

(株)アイ・エス・エスにおいて、機密保持上、社外に持ち出せない文書類などの翻訳業務を顧客企業内で行う翻訳者派遣や企業内で通訳業務に従事する通訳者の派遣を行っている。

「通訳事業」

(株)アイ・エス・エスが企業内で行われる会議や中小規模の国際会議、商談、工場見学などの際の通訳を請負っている。

「その他」

子会社の(株)アイ・エス・エスにて、通訳者・翻訳者養成スクール「アイ・エス・エス・インスティテュート」の運営や法人向け語学研修を実施している他、国際会議・国内会議(学会・研究会)やセミナー・シンポジウム、各種展示会の企画・運営を行っている。株式会社FIPAS(旧 (株)外国出願支援サービス)では、外国出願用の特許明細書の作成や出願手続きの支援を行っている。また、各種データ(音声・画像・対話・コーパス)の収集・分析・活用支援も行っている。

【1-6 特徴と強み】

翻訳業界最大手である同社は、以下のような強みや特徴を有している。

◎専門性

特許、医薬、工業・ローカライゼーション、金融・法務の4分野において高い専門性を有している。

本業である翻訳に加えて、外国特許出願に際しての出願書類の作成やメディカルライティング(新薬申請資料の作成)を手掛けるなど、その業界に関する高い専門性と翻訳に付随した付加価値サービスを展開している。

近年さまざまな翻訳支援ツールや機械翻訳サービスが提供されるようになってきているが、同社でも専門性を維持しつつファイル管理や用語統一などを効率化する有効なツールとして積極的に導入を進めている。

◎総合力

2006年4月の株式上場時は翻訳事業のみの事業形態であったが、2012年9月に通訳業界で大きな実績をもつ(株)アイ・エス・エスを買収し、事業を拡大した。「すべての企業を世界につなぐ言葉のコンシェルジュ」という経営ビジョンのもと、コア事業である翻訳だけにとどまらず、通訳、人材サービス、コンベンション(国際会議企画・運営)、通訳者・翻訳者育成など、外国語ビジネスの総合サプライヤーとして体制を構築している。また、対応言語数が約80言語という幅広さ、前述の外国特許出願時におけるワンストップ・サービスなど、守備範囲の広さが大きな競争優位性に繋がっている。

【1-7 ROE分析】

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

24/3期 |

|

|

ROE(%) |

10.4 |

14.4 |

13.4 |

15.2 |

15.2 |

6.8 |

2.5 |

11.9 |

12.7 |

11.9 |

|

売上高当期純利益率(%) |

3.08 |

4.69 |

4.35 |

5.34 |

5.25 |

2.64 |

1.19 |

5.54 |

6.27 |

6.29 |

|

総資産回転率(回) |

2.15 |

2.00 |

2.09 |

1.96 |

1.96 |

1.82 |

1.58 |

1.54 |

1.49 |

1.43 |

|

レバレッジ(倍) |

1.59 |

1.54 |

1.48 |

1.46 |

1.48 |

1.43 |

1.38 |

1.40 |

1.36 |

1.33 |

収益性回復に伴い、3期連続でROEは10%を超した。低下傾向にある総資産回転率の改善も必要であろう。

【1-8 株主還元】

同社では株主に対する利益還元を経営の重要な課題の一つとして認識し、業績の成果に応じた利益配分を行うことを基本方針としてきたが、これまでの方針に加えて、株主に対する利益還元の姿勢をより明確にするため、配当性向の具体的な数値を設定した。24年3月に、「連結配当性向 35%を目標として、安定的な配当の実施及び将来の事業拡大のための内部留保などを総合的に勘案した利益配分を行うこと」を基本方針とした。

2.2025年3月期第2四半期決算概要

(1)連結業績

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

|

|

売上高 |

5,429 |

100.0% |

5,467 |

100.0% |

+0.6% |

|

売上総利益 |

2,555 |

47.1% |

2,581 |

47.2% |

+1.0% |

|

販管費 |

2,204 |

40.6% |

2,229 |

40.8% |

+1.1% |

|

営業利益 |

350 |

6.5% |

352 |

6.4% |

+0.4% |

|

経常利益 |

364 |

6.7% |

355 |

6.5% |

-2.4% |

|

四半期純利益 |

236 |

4.4% |

232 |

4.2% |

-2.0% |

*単位:百万円

売上、利益とも横ばい

売上高は前年同期比0.6%増の54億67百万円。コアビジネスである翻訳事業が、医薬分野及び工業・ローカライゼーション分野での減収により前期並みであったが、通訳事業が2桁増収。

営業利益は同0.4%増の3億52百万円。増収に伴い粗利は同1.0%増加。販管費増(同1.1%増)を吸収し増益を確保した。

(2)セグメント別動向

◎セグメント別売上高と利益

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

|

|

翻訳事業 |

4,086 |

75.2% |

4,113 |

75.2% |

+0.6% |

|

特許 |

1,447 |

26.7% |

1,486 |

27.2% |

+2.6% |

|

医薬 |

1,232 |

22.7% |

1,222 |

22.4% |

-0.8% |

|

工業・ローカライゼーション |

1,088 |

20.0% |

1,070 |

19.6% |

-1.6% |

|

金融・法務 |

317 |

5.8% |

333 |

6.1% |

+5.1% |

|

派遣事業 |

595 |

11.0% |

583 |

10.7% |

-1.9% |

|

通訳事業 |

514 |

9.5% |

596 |

10.9% |

+15.9% |

|

その他 |

233 |

4.3% |

173 |

3.2% |

-25.7% |

|

売上高合計 |

5,429 |

100.0% |

5,467 |

100.0% |

+0.6% |

|

翻訳事業 |

393 |

9.6% |

316 |

7.7% |

-19.4% |

|

派遣事業 |

26 |

4.4% |

12 |

2.2% |

-50.8% |

|

通訳事業 |

33 |

6.5% |

40 |

6.7% |

+19.6% |

|

その他 |

-104 |

– |

-19 |

– |

– |

|

調整額 |

1 |

– |

2 |

– |

– |

|

営業利益合計 |

350 |

6.5% |

352 |

6.4% |

+0.4% |

*単位:百万円。営業利益の構成比は売上高に対する利益率。コンベンション事業はコロナ禍前と比較してグループ全体の売上・利益に占める割合が相対的に低くなったため、2025年3月期より「その他」の事業に含めて報告する方法に変更した。2024/3期2Qのコンベンション事業の実績は「その他」に含めている。

➀翻訳事業

売上高横ばい、減益。

24年3月期第4四半期に買収した福山産業翻訳センターの人件費計上に伴う販管費増加により減益となった。

<特許>

増収

企業の知的財産関連部署の一部大口顧客において受注が減少したものの、特許事務所からの受注は好調を維持した。

同社では機械翻訳を用いた翻訳の作業効率化を推進することで、競争力のある価格を提示することが可能で、特許分野においては特に評価が高く、売上拡大に繋がっている。

<医薬>

減収

外資製薬における受注低調が続く中、需要獲得に向け、顧客企業との継続的な関係性の構築と顧客基盤の拡大に努めた結果、内資製薬やCRO(医薬品開発受託機関)からの受注が前年同期に比べ増加した。

<工業・ローカライゼーション>

減収

自動車や電機をはじめとする顧客からの受注増加に加え、エネルギー関連企業から大型案件を獲得するなど、製造業からの受注は好調に推移したものの、官公庁など非製造業からの受注が低調に推移した。

<金融・法務>

増収

上場会社の英文開示に対する機運の高まりからIR関連文書の受注が好調に推移したことに加え、企業の管理系部署からの受注も伸長した。

➁派遣事業

減収減益

語学スキルの高い人材への底堅い需要により常用雇用者数は前年同期並みの水準で推移したものの、人材紹介による紹介手数料が減少した。

➂通訳事業

増収増益

訪日人数の増大とともに、既存顧客である金融機関、医薬品関連会社、精密・通信機器メーカー、外資系コンサルティング会社からの受注が増加している。顧客数の拡大も寄与し、上半期売上高は過去最高を更新した。

④その他

減収、損失幅縮小

通訳者・翻訳者養成スクール「アイ・エス・エス・インスティテュート」の集客が好調に推移したものの、コンベンション事業縮小に伴う減収と外国への特許出願に伴う明細書の作成や出願手続きを行う株式会社FIPASの低調が影響した。

(3)財政状態

◎財政状態

|

24年3月末 |

24年9月末 |

増減 |

24年3月末 |

24年9月末 |

増減 |

||

|

流動資産計 |

7,289 |

7,010 |

-278 |

流動負債 |

1,853 |

1,590 |

-263 |

|

現預金 |

4,691 |

4,791 |

+100 |

仕入債務 |

841 |

749 |

-91 |

|

売上債権 |

2,292 |

1,804 |

-487 |

賞与引当金 |

287 |

273 |

-13 |

|

固定資産計 |

1,036 |

1,106 |

+70 |

固定負債 |

221 |

232 |

+10 |

|

有形固定資産 |

59 |

57 |

-1 |

退職給付に係る負債 |

210 |

220 |

+10 |

|

無形固定資産 |

99 |

89 |

-9 |

負債計 |

2,075 |

1,822 |

-253 |

|

投資その他の資産 |

877 |

959 |

+82 |

純資産計 |

6,250 |

6,295 |

+44 |

|

資産合計 |

8,326 |

8,117 |

-208 |

利益剰余金 |

5,199 |

5,211 |

+12 |

|

負債純資産合計 |

8,326 |

8,117 |

-208 |

*単位:百万円

売上債権の減少などで資産合計は前期末比2億8百万円減少の81億17百万円。

仕入債務の減少などで負債合計は同2億53百万円減少の18億22百万円。利益剰余金の増加により純資産は同44百万円増加の62億95百万円となった。この結果、自己資本比率は前期末の75.0%から2.5ポイント上昇し77.5%となった。

3.2025年3月期業績予想

(1)連結業績

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

11,303 |

100.0% |

12,100 |

100.0% |

+7.0% |

45.2% |

|

売上総利益 |

5,313 |

47.0% |

5,800 |

47.9% |

+9.1% |

44.5% |

|

販管費 |

4,410 |

39.0% |

4,750 |

39.3% |

+7.6% |

46.9% |

|

営業利益 |

902 |

8.0% |

1,050 |

8.7% |

+16.3% |

33.6% |

|

経常利益 |

938 |

8.3% |

1,080 |

8.9% |

+15.0% |

32.9% |

|

当期純利益 |

711 |

6.3% |

720 |

6.0% |

+1.2% |

32.3% |

* 単位:百万円

業績予想に変更なし、増収増益で過去最高の売上・利益を更新へ

業績予想に変更は無い。売上高は前期比7.0%増の121億円、営業利益は同16.3%増の10億50百万円と、過去最高の売上・利益の更新を予想している。

前期売上高横ばいであった翻訳事業は医薬分野での回復を見込んでおり、全セグメントで増収を予想。売上高営業利益率は前期比0.7%上昇し8.7%。

配当は前期比10円/株増配の75.00円/株を予想。2期連続で過去最高を予定している。予想配当性向は34.8%。

(2)セグメント別動向

◎セグメント別売上高

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

進捗率 |

|

|

翻訳事業 |

8,458 |

74.8% |

9,240 |

76.4% |

+9.2% |

44.5% |

|

特許 |

2,902 |

25.7% |

3,130 |

25.9% |

+7.8% |

47.5% |

|

医薬 |

2,605 |

23.0% |

2,960 |

24.5% |

+13.6% |

41.3% |

|

工業・ローカライゼーション |

2,368 |

21.0% |

2,510 |

20.7% |

+5.9% |

42.7% |

|

金融・法務 |

582 |

5.2% |

640 |

5.3% |

+9.8% |

52.1% |

|

派遣事業 |

1,174 |

10.4% |

1,220 |

10.1% |

+3.8% |

47.9% |

|

通訳事業 |

1,095 |

9.7% |

1,260 |

10.4% |

+15.0% |

47.4% |

|

その他 |

575 |

5.1% |

380 |

3.1% |

-33.9% |

45.6% |

|

売上高合計 |

11,303 |

100.0% |

12,100 |

100.0% |

+7.0% |

45.2% |

*単位:百万円。コンベンション事業はコロナ禍前と比較してグループ全体の売上・利益に占める割合が相対的に低くなったため、2025年3月期より「その他」の事業に含めて報告する方法に変更した。2024年3月期のコンベンション事業の実績は「その他」に含めている。

◎翻訳事業

2022年5月に発表した第5次中期経営計画の基本方針・重点施策のもと、各種業界ごとに求められる専門性の確保に加え、新たにドキュメント別の専門性の追求も推し進め、顧客シェアのさらなる拡大を図る。

また、デジタルテクノロジーの進展に伴う市場変化や顧客企業のニーズを的確に捉えた、新しいサービスを開発・提供できる体制づくりを推進し、顧客企業との長期的、安定的な関係の構築を目指す。

医薬分野は2桁の増収を予想。金融・法務もIR関連文書の受注が引き続き堅調と見ている。

◎派遣事業

通訳者・翻訳者養成スクール「アイ・エス・エス・インスティテュート」と連携し、高度な語学スキルを備えた人材の養成にも注力することで、通訳者・翻訳者の確保と拡充を図り、顧客基盤の拡大を推し進める。

◎通訳事業

オンラインでの通訳サービスが定着したことに加え、対面での通訳需要も増加傾向にある。顧客企業のニーズに寄り添ったサービスを提供し、顧客企業との関係性を深めていくことで、さらなる業績向上を図る。

前期に続き2桁の増収を見込んでいる。

なおコンベンション事業は、独立した事業としてではなく、通訳事業と一体となってサービスを提供していく方針である。

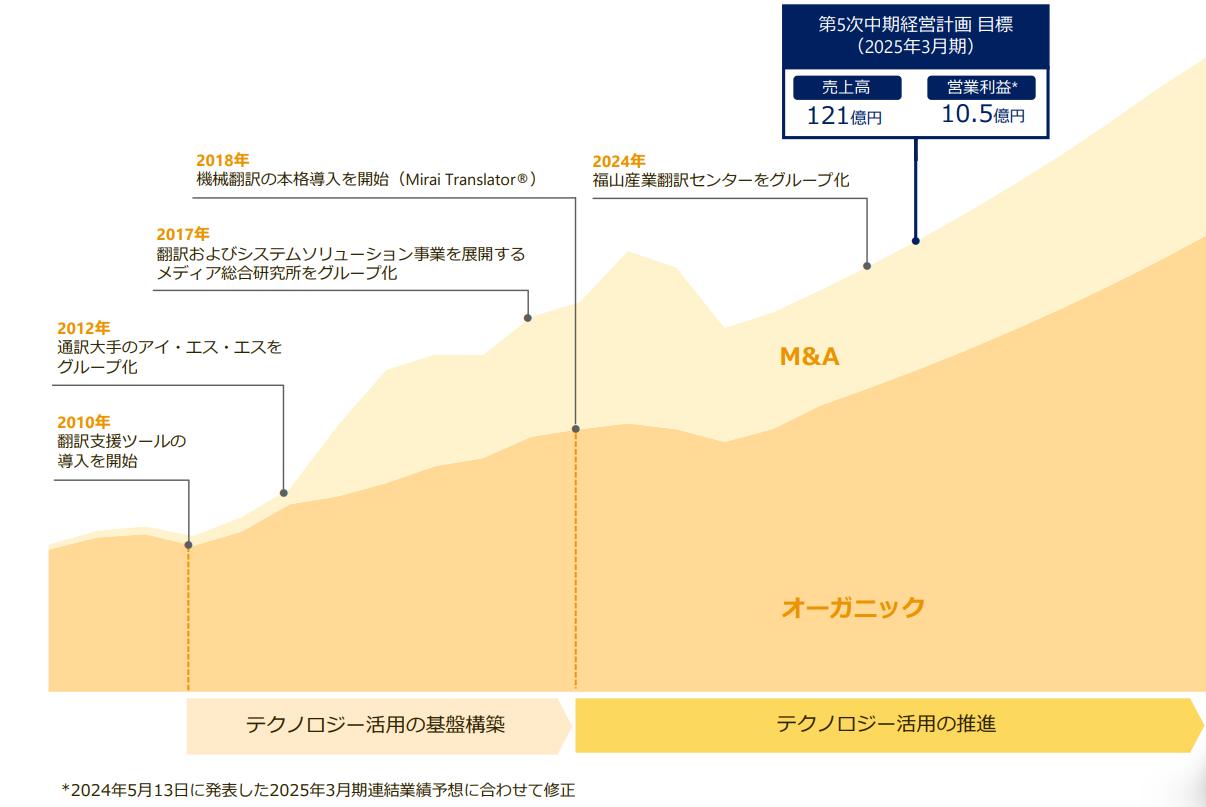

4.第5次中期経営計画の概要・進捗

2023年3月期から2025年3月期までの3ヵ年における第5次中期経営計画の概要及び進捗は以下のとおり。

(1)基本方針

ビジネス環境の変化やデジタル化の進展に対応しつつ、業界・ドキュメント別に最適化された言語資産の活用モデルを確立し、対象市場でのプレゼンスを高め、持続的な成長を実現する。

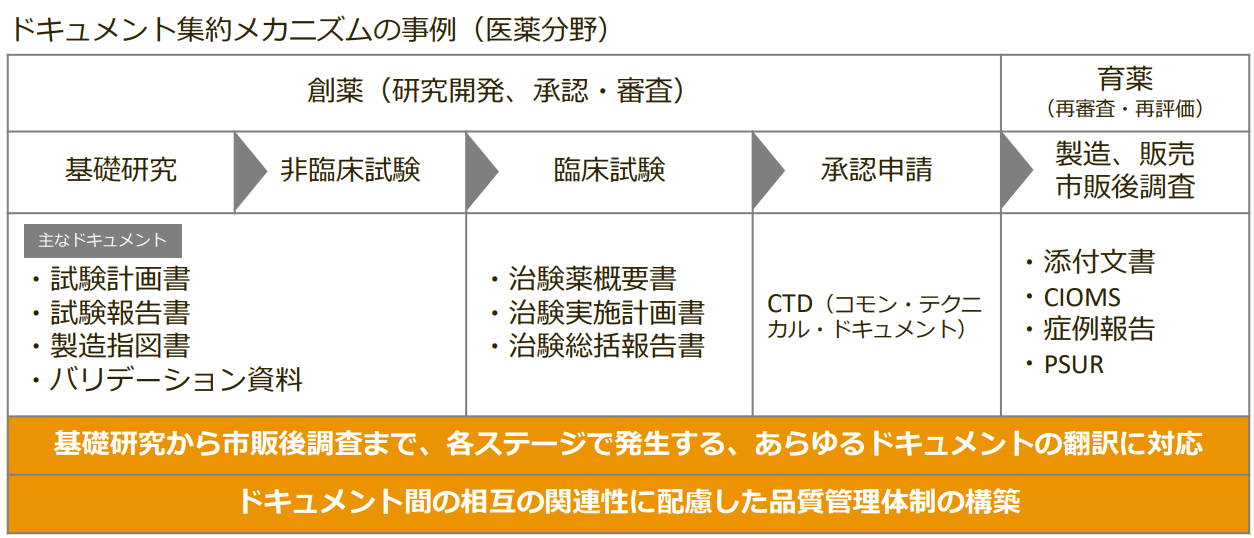

(2)重点施策

「ドキュメント集約メカニズムの構築」「ドキュメント別言語資産活用モデルの確立」「働き方改革や事業変革を支える経営基盤の整備」の3つの重点施策を推進する。

①ドキュメント集約メカニズムの構築

*ドキュメント軸による新たな専門特化領域の育成

翻訳対象となるドキュメントを同社に集約することでコーパスや用語集といった言語資産の活用の幅を広げ、顧客の翻訳環境の改善を推進する。

ドキュメントを集約するため、これまで業界や技術分野に着目して専門特化してきたサービスを、顧客企業内で発生するドキュメント種類まで細分化し、ニーズや用途にあわせて最適化し、新たな専門特化領域を育成する。

顧客企業が有しているドキュメントは、そのドキュメントが単独で存在していることはほぼなく、他のドキュメントと関連して作成されるケースが大多数である。また、ドキュメントはゼロから制作するというよりは、別の資料を参照しながら作成されることが多い。そのため個々のドキュメントではなく、プロジェクト全体を見ながらドキュメントを収集・管理していくことで、重複する部分の翻訳コスト低減が可能である。また重複部分の管理は、品質の安定・バランスの良いQCDにもつながる。

これを実現するには多種多様なドキュメントを集めていく必要があり、この点を顧客に提案し、理解を促すことがドキュメント集約メカニズム構築に向けた取り組みとなる。

例えば、同社の得意とする領域の一つである医薬分野においては、基礎研究・非臨床試験・臨床試験・製造販売承認申請・製造販売後調査と、各ステージで発生するあらゆる資料に対応し、資料間の相互の関連性に配慮した品質管理を行うことで医薬品開発資料の集約化を図る。

加えて、臨床試験関連文書においてはQC点検と呼ばれる、第三者による点検と点検結果に基づく文書修正のサービスも提供している。

(同社資料より)

24年3月期の医薬分野は減収となったが、開発部門からの受注は引き続き伸長しており、その背景にはこのドキュメント管理策が奏功していると同社では考えている。

医薬分野以外では、IR関連ドキュメントでもこうした取り組みを進めている。

株主総会資料、決算短信、有価証券報告書など、IR関連には重複する書類が多く、これらのドキュメントを統括管理していくことで一定の効果が見込むことができる。

加えて、時系列でも重複が多いことから、時系列の管理も行うことでさらに、時間とコストの削減が可能である点を積極的に顧客に提案している。

株主総会資料や決算短信を中心にIR関連ドキュメントの受注件数は年率26.7%で拡大している。東証の市場再編に伴う英文開示ニーズを取り込み、さらなる受注拡大を狙う。

医薬品開発資料や特許明細書に続く、次の収益の柱の育成に向け、同社の強みが活きるターゲット市場をドキュメント単位で設定し、ドキュメント種類に合わせたサービス改善と効果的なマーケティング活動を行なっていく。

*顧客体験価値向上・案件集約の仕組みづくり

翻訳に関するソリューションに加え、原稿の作成や翻訳文を使用した多言語AIナレーションの作成など、翻訳の前後の工程を幅広く支援する。

顧客接点の拡大と利便性の高いサービスの提供で顧客ニーズに幅広く対応できる体制を整備し、顧客との関係を強化する。

②ドキュメント別言語資産活用モデルの確立

*ドキュメント別モデル作成による MT(機械翻訳)精度の向上

第4次中期経営計画期間では英語を中心に分野特化型機械翻訳の作成に注力してきたが、第5次中期経営計画では、機械翻訳の適用範囲を多言語に拡大するとともに、ドキュメント別・顧客別・プロジェクト別の機械翻訳モデル作成にも取り組み、さらなる機械翻訳の精度向上を目指す。加えて、言語資産としての価値向上を図る。

「製薬カスタムモデル」の進捗

同社では2019年より臨床試験関連文書に特化した製薬業界向けAI翻訳「製薬カスタムモデル」の共同開発を進めてきた。

同モデルは、精度の高い機械翻訳を利用したい製薬企業を対象に共同開発への参加を募り、参加企業がコーパスを持ち寄ることで、精度向上を図っている。導入後の新業務スキームにより、翻訳品質の安定、コスト削減、納期短縮を実現しており、2024年3月末のコーパス拠出企業数は27社、うちモデル導入企業数は19社。

顧客が上記メリットを享受すると同時に同社にも自動的にコーパスが蓄積していき、「WIN-WIN」の関係となるのが同モデルの特長。AI翻訳では対応が難しい案件を同社の人手翻訳サービスで補完することで翻訳案件が同社に集約する仕組みを構築し、顧客内シェアの拡大を図っている。製薬カスタムモデル導入企業18社における導入前後12ヶ月における人手翻訳の売上高伸び率は44.2%増と、同社の想定通り、効果は着実に表れている。

今後は同モデルに続く、新たな文書特化型機械翻訳モデルの作成に取り組み、言語資産の活用を推し進めていく。

*プロセス改善による生産効率の向上

翻訳作業のデジタル化が加速する中、環境変化に合わせて、翻訳作業のみならず発注プロセス、ツール処理、校正作業など、制作工程全般の改善を図り、さらなる生産効率の向上を図る。

③働き方改革や事業変革を支える経営基盤の整備

*働き方改革などのニューノーマルに対応した労働・職場環境の実現

働き方改革など環境変化に対応した労働および職場環境の実現を目指す。

特に女性従業員の比率が高いため、女性が働きやすい環境づくりは重要な課題であると認識している。

*IT 人材・技術への積極的な投資と事業変革を支える経営基盤の整備

事業活動へのIT 技術の活用を推進すべく、デジタル人材の確保や IT 技術への投資を積極的に行い、事業変革を支える経営基盤の強化を図る。

(3)業績目標と成長イメージ

重点施策の推進によって、さらなる成長と収益性向上を追求する。最終年度25年3月期「売上高121億円、営業利益10.5億円、営業利益率8.6%、当期純利益7.2億円、ROE12.0%」を目標としている。

社会の変容を的確に捉えた需要やサービスの可能性を追求し、オーガニック成長に加え、M&Aも積極的に推進してさらなる成長を図る考えだ。

(同社資料より)

5.今後の注目点

全社ベースの上期進捗率は売上高45.2%、営業利益33.5%。翻訳事業売上高の上期進捗率は44.5%。例年に比べやや低水準ではあるが、翻訳事業の売上高は第4四半期(1‐3月)のウェイトが最も高く、通訳事業も第3四半期が繁忙期ということで、会社側は下期のキャッチアップを図っていく考えだ。

外資製薬における受注低調が続く翻訳事業の医薬分野だが、需要獲得に向け、顧客企業との継続的な関係性の構築と顧客基盤の拡大に努めた結果、内資製薬やCRO(医薬品開発受託機関)からの受注が前年同期に比べ増加し、下げ止まってきたとのことだ。

第5次中期経営計画の最終年度となる25年3月期「売上高121億円、営業利益10.5億円、営業利益率8.6%、ROE12.0%」達成に向けての積み上げが期待される。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外3名(うち独立役員3名) |

| 監査等委員 | 3名、うち社外3名(うち独立役員3名) |

◎コーポレートガバナンス報告書

最終更新日:2024年6月27日

<基本的な考え方>

当社および子会社ではコーポレートガバナンスの重要性を踏まえ、「コンプライアンス重視」を基本的な経営方針のひとつとして位置付けております。コンプライアンス体制を整備・確立するために、グループ企業行動規範を定め、コンプライアンス担当役員を長とした委員会を組織しております。これにより、社内のリスク管理体制の整備に努めるとともに、翻訳業界のリーディング・カンパニーに求められる社会的責任を果たしていきたいと考えております。

当社では、取締役会が経営方針等の最重要事項に関する意思決定機関および監督機関としての機能を担い、3名の社外取締役で構成される監査等委員会が経営の透明性の向上および監視機関としての機能を担っております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

2021年6月改訂後のコードに基づき記載しております。

【補充原則3-1③】(サステナビリティについての取組み)

当社グループは、中長期的な企業価値の向上を目指し、サステナビリティに関する取組みや人的資本・知的財産への投資等は非常に重要であると認識しております。

(環境に関する方針及び取組)

当社グループは環境方針の定めに基づき、翻訳サービス及びその関連事業活動を通じて環境への負荷の軽減と保全活動に継続的に取組んでおります。

紙の使用や電気使用量等の資源・エネルギーの節減や廃棄物の削減とリサイクル、グリーン購入の促進等を推し進めており、住みよい社会の発展に努めております。

また、在住外国人とごみの問題に着目し、地域社会への社会貢献活動及び環境問題に対する取り組みの一環として、2020年度に門真市のご協力により同市の多言語版ごみカレンダーの制作を支援いたしました。

このような環境に関する取組みを継続し、持続可能な社会づくりに貢献してまいります。

(人材の育成及び社内環境整備に関する方針及び取組)

当社グループは、働き方改革など環境変化に対応した労働及び職場環境の実現を目指しております。また、事業活動へのIT技術の活用を推進すべく、デジタル人材の確保やIT技術への投資を積極的に行い、事業変革を支える経営基盤の強化を図ってまいります。

人材の育成においては、年次や役職に応じて階層を分類し、業務の習熟度や職務に応じた課題に適した研修や教育を行うことで、労働者一人ひとりの知識やスキルの能力向上を実践しております。

また、当事業年度末の当社の全労働者のうち、女性労働者比率は約70%を占めることから、選抜研修として女性リーダー育成プログラム等を実施しており、管理職に占める女性労働者の割合は約40%となっております。

さらに、2024年度より人事制度を刷新し個々の従業員のパフォーマンスに応じたきめ細かい給与体系、賞与分配、キャリアパス等を制定し、全従業員のモチベーションの向上に繋げております。

他社での経験を通して培われた新たな知見や視点が加わることで事業や人材の成長に繋がると考え、積極的に長年他社経験者採用を推進しており、ビジネスニーズに応じた外部人材採用をしております。

社内環境整備においては、ワークライフバランスの充実に向け、在宅勤務やフレックスタイム制度を導入しております。

また、フリーアドレスの実施やコミュニケーションデイ(部署単位での週に1度の全員出社日)を設け、対面での社内コミュニケーションも確保することにより、生産性の向上にも取り組んでおります。

当社を取り巻く状況に応じた柔軟性を確保するため、現在具体的な目標は設定できておりませんが、サステナビリティに関する取組みについて、より具体的な方針や施策の決定、また軸となる指標や目標設定に向けて検討を進めてまいります。

【補充原則4-1③】(CEOの後継者計画)

当社として、後継者計画は策定しておりません。取締役会として、後継者計画の策定は、重要な要素であり、今後検討すべき課題と認識しております。

【補充原則4-2②】(サステナビリティを巡る取組みについての基本的な方針の策定)

当社グループは、中長期的な企業価値の向上を目指し、サステナビリティに関する取組みや人的資本・知的財産への投資等は非常に重要であると認識しております。現在、サステナビリティに関する組織の設置はしておりませんが、取締役会において経営資源の配分や戦略の実行に関しても実効的な監督を行うよう努めており、基本方針の策定、課題の特定や対応に向けて取組みを進めてまいります。

【補充原則4-11①】(取締役会の多様性に関する考え方等)

現在、当社の取締役会の構成員は7名(うち独立社外取締役は3名)で、経営、経理・財務、営業、制作・品質、会計、法律等の知識・経験・能力に優れたメンバーでバランス良く構成されており、独立社外取締役のうち2名は他社での経営経験を有しております。

現時点では、当社の業務内容等から判断し、現状の取締役会の規模・構成が適正と考えておりますが、今後も、当社の持続的な成長と中長期的な企業価値向上の観点から、取締役会全体としての知識・経験・能力のバランス、多様性及び規模がより良いものとなるよう、努めてまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】(政策保有株式)

当社は、現時点では、政策保有株式として上場株式を保有しておりません。

【補充原則2-4①】(中核人材の登用等における多様性の確保)

当社は、誠実な企業活動を通じて様々な社会のニーズに対応してこそ企業価値の向上が実現されると考えております。昨今の不連続な社会状況下においては、これまで以上に迅速かつ柔軟な判断が求められるものであるところ、当社は、従来の固定観念に縛られない多様な価値観を有する人材による意見交換を通じてこそ、果断な意思決定が可能であり、ひいては企業価値の向上に資すると考えています。

当社では、これら価値観の多様性確保に向け、従来から、中途採用を中心に性別や国籍に捉われない採用活動を積極的に行うとともに、働きやすい職場環境の整備や、これからの当社の担い手となる管理職層の育成に努めています。

当社では、女性従業員の採用を従来から多く行っており、現在、全従業員のうち女性の占める割合は約70%となっております。取締役における女性の登用は1名で、幹部層・管理職層における比率は約40%を占めており、今後も積極的に登用していきます。また、中途採用者の採用活動も活発に行っており、現在、当社管理職ポストにおける中途採用者の割合は90%を超えていることから、引き続き中途採用者および新卒者の管理職の登用を行っていきます。

なお、外国人の管理職採用につきましては、外国人の応募数が日本人と比して極めて少なく予測困難であることから、目標が設定できておりません。

当社では、従業員の技能向上を図る観点から、外部講師を招聘したキャリアアップ研修、マネジメント研修など教育体制の充実を図るとともに、多様な従業員にとって働きやすい職場を目指すべく、在宅勤務制度やフレックスタイム制を活用し、ワークライフバランスの充実に向けた働きやすい職場環境の整備に積極的に取り組んでおります。

【原則5-1】(株主との建設的な対話に関する方針)

当社では、経営企画室をIR担当部門とし、取締役管理統括がIR活動に関連する部署を統括し、日常的な部署間の連携を図っています。IR担当部門は社内関係部門と連携して、必要な情報を収集し、株主・投資家との対話の充実を図っております。

IR担当部門は、株主・投資家からの問い合わせ窓口として電話取材や面談依頼を積極的に受け付けるとともに、決算説明会、個人投資家向け説明会、投資家との面談等を定期的に実施し、対話の充実に努めております。なお、決算説明会及び個人投資家向け説明会では、代表取締役社長が直接説明を行っております。対話により把握した株主・投資家の意見等は、適宜、取締役に報告し、今後の経営に活かすように努めております。

また、対話に際してのインサイダー情報の管理に関する方策として、決算発表前は株主・投資家との対話を控える「沈黙期間」を設定しております。また面談の際は、インサイダー情報に言及しないよう、情報管理に留意しております。