さくらインターネット(3778) クラウドサービスへのシフト進む

|

田中 邦裕 社長 |

さくらインターネット株式会社(3778) |

|

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表者 |

田中 邦裕 |

|

所在地 |

大阪府大阪市北区梅田1-12-12 東京建物梅田ビル11階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

557円 |

36,480,056株 |

20,319百万円 |

3.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

3.50円 |

0.6% |

21.93円 |

25.4倍 |

228.01円 |

2.4倍 |

*株価は5/27終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年3月(実) |

17,033 |

745 |

574 |

349 |

9.29 |

2.50 |

|

2019年3月(実) |

19,501 |

567 |

395 |

91 |

2.44 |

2.50 |

|

2020年3月(実) |

21,908 |

939 |

789 |

160 |

4.39 |

2.50 |

|

2021年3月(実) |

22,168 |

1,372 |

1,099 |

758 |

20.79 |

3.00 |

|

2022年3月(実) |

20,019 |

763 |

649 |

275 |

7.55 |

3.00 |

|

2023年3月(予) |

20,350 |

1,390 |

1,230 |

800 |

21.93 |

3.50 |

* 予想は会社予想。単位:百万円、円。

さくらインターネット(株)の2022年3月期の概要と2023年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年3月期決算概要

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期は前期比9.7%減収、44.4%営業減益。クラウドサービスの売上は引き続き好調に推移したが、政府系大口案件の契約期間満了や物理基盤サービスの一定規模のサービス移行による影響等により減収となった。ただし、これらは全て会社の想定内。利益面では売上総利益が低下、販管費は減少したものの、減収を主因に減益となった。ただし、売上高、各段階利益は上期決算発表時に上方修正した値も大きく上回った。前期と同じ3.00円/株の期末配当を実施。

- 23/3期は前期比1.7%増収、82.1%営業増益を見込む。クラウドサービスの成長が物理基盤サービスの売上減少を上回り、増収を見込む。利益面では、収益性の高いクラウドサービスの売上比率向上、前期から取り組んできたコストの最適化により、利益率が大幅に向上し、営業利益は大幅増を計画する。一方でさらなる成長へ向けた人材・マーケティングへの投資も強化する。人件費の増加が3.6億円、広告宣伝費の増加は2.0億円の減益要因となる見通し。投資はサーバ、ネットワーク機器(22億円)中心に25億円を予定している。配当は前期比.0.50円増配の、3.50円/株の期末配当を予定。

- 数字上の「生みの苦しみ」という位置付けだった22/3期は上方修正し、修正後予想も上回って着地した。クラウドサービスへの移行を進め、これまでの施策の効果はまずは利益面で23/3期にしっかりと現れる見通し。しかし、株価の戻りは鈍い。また、22/3期初に24/3期のターゲットを置いており、EPSでは40円強が見込まれる。これらを株価には十分には反映されていないと考える。また、同社ではクラウドへの移行に合わせて新たなサービスの創出も目指している。これらが貢献すれば、売上成長も伴う形になることも指摘できるだろう。官民でのクラウド市場の成長に乗っていきたい。

1.会社概要

東京(西新宿、東新宿、代官山:フロア単位の賃借)、大阪(堂島:フロア単位の賃借)、北海道(石狩:土地建物保有)の3エリアで運営しているデータセンターを活かし、クラウド・インターネットインフラサービスを提供している。現在はハウジングや専用サーバといった物理基盤サービスからクラウドサービスへの移行を進めている。インフラを自社で保有する事で高収益を追求、稼働率を上げ固定費リスクを軽減している。

【企業理念】

同社は、下記のミッション、ビジョン、バリューを企業理念として定め、これを実現することによって、全てのステークホルダーから価値ある企業として支持される事を目指している。

コーポレート・ミッション 使命

私たちは、人々とビジネスの可能性を広げるデータセンターサービスの提供を通じ、インターネットによってひらかれる創造性と驚きに満ちた未来の実現に貢献します。

コーポレート・ビジョン 目指す姿

|

・サービス |

:高品質で低価格なITプラットフォームと革新的で面白いインターネットサービスの提供 |

|

・インフラストラクチャー |

:スケールメリットと柔軟性を兼ね備えたコスト競争力の高いITインフラの実現 |

|

・テクノロジー |

:価値あるサービスの実現とインターネットの発展に寄与する先進的な技術の探究 |

コーポレート・バリュー 重視する価値観

・質の高いサービスを生みだす絶えざるイノベーション

・コストパフォーマンスを支える卓越したオペレーション

・すべての活動のベースとなる良質なコミュニケーション

1-1事業内容

事業は、クラウドサービス(クラウドインフラストラクチャー、クラウドアプリケーション)、物理基盤サービス、及びドメイン取得サービス、SSL取得サービス(独自ドメインによるサーバ証明書の取得代行)、子会社事業等のその他サービスに分かれ、22/3期の売上構成比は、クラウドサービス54.8%(うち、クラウドインフラストラクチャー36.2%、クラウドアプリケーション18.6%)、物理基盤サービス22.5%、その他サービス22.7%。

クラウドサービス

現在同社が経営資源を集中させている事業。幅広いサービスラインアップを提供して培ってきた同社の技術力・ノウハウを活用し、顧客の利用シーンや成長フェーズにあわせた新たなクラウドサービスの開発を加速させている。

クラウドインフラストラクチャー

仮想化技術により、物理サーバ上に複数の仮想サーバを構築し、そのひとつひとつが専用サーバのように利用できるサービス。基本的に仮想サーバ1台毎の単体契約となるサービス(「さくらのVPS」)と、契約の中で複数台サーバの申し込みとそのネットワーク設定を可能とし、日割や時間割での課金が可能なサービス(「さくらのクラウド」)等を提供。

クラウドアプリケーション

同社が所有する物理サーバと豊富な機能をメンテナンス不要で複数の顧客が共同で利用するサービス(「さくらのレンタルサーバ」)をはじめとした自社やパートナー企業と開発したSaaSサービス等を提供。

物理基盤サービス

同社が運営するデータセンター内に、顧客所有の通信機器類を自由に設置できるスペースと、インターネット接続に必要な回線や電源などを貸与するハウジングサービス、及び同社が所有する物理サーバを専用で利用できる専用サーバサービスがある。

その他サービス

ゲヒルン(株)のセキュリティサービス、アイティーエム(株)の大規模法人向けMSP(マネージメント・サービス・プロバイダ:サーバやネットワークの監視運用保守を請負う)、ビットスター(株)の小中規模法人向けMSP、プラナスソリューションズ(株)のハイパフォーマンスコンピューティング領域のインテグレーション、IzumoBASE(株)のストレージ仮想化サービス等の収益が含まれている。

尚、連結子会社6社及び持分法適用関連会社2社と共にグループを形成しており、連結子会社は、ゲヒルン(株)、櫻花移動電信有限公司、アイティーエム(株)、ビットスター(株)、プラナスソリューションズ(株)、IzumoBASE(株)。持分法適用関連会社は、(株)S2i、BBSakura Networks(株)。

2.2022年3月期概要

2-1 通期連結業績

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

売上高 |

22,168 |

100.0% |

20,019 |

100.0% |

-9.7% |

19,700 |

+1.6% |

|

売上総利益 |

5,689 |

25.7% |

4,708 |

23.5% |

-17.3% |

– |

– |

|

販管費 |

4,317 |

19.5% |

3,944 |

19.7% |

-8.6% |

– |

– |

|

営業利益 |

1,372 |

6.2% |

763 |

3.8% |

-44.4% |

640 |

+19.2% |

|

経常利益 |

1,099 |

5.0% |

649 |

3.2% |

-40.9% |

530 |

+22.5% |

|

親会社株主帰属利益 |

758 |

3.4% |

275 |

1.4% |

-63.7% |

190 |

+45.0% |

* 単位:百万円

9.7%減収、44.4%営業減益、クラウドサービスへのシフトを進め、会社予想を大きく上回る

売上高は前期比9.7%減の200.1億円。クラウドサービス売上は引き続き好調に推移したが、政府系大口案件の契約期間満了や物理基盤サービスの一定規模のサービス移行による影響等により減収となった。収益認識基準適用も減収要因となった。ただし、これらは全て会社の想定内。会社予想197.0億円は上回った。

営業利益は同44.4%減の7.6億円。収益認識基準の適用に伴う物販純額化による販売商品原価の減少(影響額8.0億円)、政府衛星データ案件原価の減少(5.4億円)、データセンター最適化等による賃借料の減少(2.9億円)などにより売上総利益が前期56.8億円(売上総利益率25.7%)から47.0億円(同23.5%)へ減少した。販管費は、リモートワークを前提とした働き方にあわせた本社移転・東京支社縮小による地代家賃等の減少(影響額1.5億円)、カスタマーサポート業務の内製化による業務委託費用の減少(1.0億円)などにより前期43.1億円(販管費率19.5%)から39.4億円(19.7%)へ減少したものの、売上高の減少を主因に営業減益となった。暗号資産売却益の計上などがあり、経常利益は前期比40.9%減の6.4億円。特別損失に本社移転損失を計上、減損損失が増加したこともあり、親会社株主帰属利益は前期比63.7%減の2.7億円となった。

配当は前期と同じ3.00円/株の期末配当を実施する。

サービス別売上高

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

クラウドサービス |

9,995 |

45.1% |

10,963 |

54.8% |

+9.7% |

|

物理基盤サービス |

6,198 |

28.0% |

4,497 |

22.5% |

-27.4% |

|

その他 |

5,974 |

26.9% |

4,557 |

22.7% |

-23.7% |

|

合計 |

22,168 |

100.0% |

20,019 |

100.0% |

-9.7% |

* 単位:百万円

業績予想との差異要因

注力しているクラウドサービスによる売上の好調な推移に加え、コストの最適化も進んだことで営業利益、経常利益は予想を上回った。親会社株主帰属損失は本社移転損失などの特別損失を含んでも予想を上回った。

財政状態

|

|

21年3月 |

22年3月 |

|

21年3月 |

22年3月 |

|

流動資産 |

7,755 |

9,776 |

流動負債 |

10,038 |

11,309 |

|

有形固定資産 |

17,428 |

15,725 |

固定負債 |

9,823 |

8,637 |

|

無形固定資産 |

468 |

426 |

株主資本 |

8,003 |

8,313 |

|

投資その他 |

2,323 |

2,468 |

純資産 |

8,113 |

8,449 |

|

固定資産 |

20,220 |

18,620 |

負債・純資産合計 |

27,975 |

28,396 |

* 単位:百万円

22/3期末の総資産は前期末との比較で4.2億円増の283.9億円。主な要因は、借入等による現預金の増加等によるもの。負債は0.8億円増の199.4億円。主な要因は、買掛金の増加等によるもの。純資産は3.3億円増の84.4億円。主な要因は、親会社株主に帰属する当期純利益の計上に伴う利益剰余金の増加等によるもの。自己資本比率は29.3%(前期末28.6%)。

設備投資・人員

22/3期の投資は予算23億円に対して19億円にとどまった。内訳はデータセンター4億円(予算5億円)、サーバ、ネットワーク機器12億円(17億円)、その他(システム、事務所関連等)1億円(1億円)。サーバ、ネットワーク機器の実績内訳はクラウドサービス9億円、物理基盤サービス1億円、その他1億円。

人員については、22/3期末のグループ従業員数が710名と前期末との比較で4名増加した。エンジニアが4名増。カスタマーサクセス実現のための人員の配置転換を実施したことに伴い営業・販促・新規企画が7名減。管理は4名増。グループ会社が3名増。

2-2 第4四半期(1-3月)連結業績

|

|

21/3-1Q |

2Q |

3Q |

4Q |

22/3-1Q |

2Q |

3Q |

4Q |

前四半期比 |

|

売上高 |

5,270 |

5,425 |

5,308 |

6,164 |

4,819 |

4,842 |

4,960 |

5,396 |

+8.8% |

|

売上総利益 |

1,399 |

1,403 |

1,388 |

1,498 |

1,062 |

1,083 |

1,197 |

1,364 |

+13.9% |

|

営業利益 |

269 |

331 |

304 |

466 |

111 |

86 |

241 |

324 |

+34.4% |

|

経常利益 |

216 |

299 |

253 |

330 |

67 |

61 |

223 |

296 |

+32.5% |

|

四半期純利益 |

161 |

165 |

192 |

239 |

50 |

-119 |

146 |

197 |

+34.8% |

|

EBITDA |

1,001 |

1,136 |

1,093 |

1,234 |

895 |

897 |

1,047 |

1,233 |

– |

|

売上総利益率 |

26.6% |

25.9% |

26.2% |

24.3% |

22.0% |

22.4% |

24.1% |

25.3% |

– |

|

営業利益率 |

5.1% |

6.1% |

5.7% |

7.6% |

2.3% |

1.8% |

4.9% |

6.0% |

– |

* 単位:百万円

前四半期比8.8%の増収、同34.4%の営業増益

売上高は前四半期比8.8%増の53.9億円。クラウドサービスが堅調に増加した。物理基盤サービスは想定内の売上減少。年度末にかけてはグループ会社売上が好調だった。

営業利益は同34.4%増の3.2億円。利益面では、データセンター最適化による一時的な減価償却費が発生するも、売上好調により売上総利益が13.9%増の13.6億円。販管費においては、4Qには株主優待費用が発生したものの営業利益、経常利益、純利益は大幅増益となった。

また、サブスクリプション型売上の主要KPIとして、22/3期からARR(Annual Recurring Revenue:各期月末のMRR(Monthly Recurring Revenue)継続課金による月次収益を12倍して算出)を開示している。第4四半期のARRは108.6億円と前年同期(99.3億円)との比較で9.4%増加した。

かつては売上の拡大を第一義として、設備投資や人員増強に力を入れてきたが、現在はカスタマーサクセス(Customer Success)・エンプロイーサクセス(Employee Success)を最優先とする経営方針に転換しており、ユーザーに長く利用してもらう、短期的な売上というよりは、LTVをいかに高めていくか、に力を入れており、この一環として、ARRが重視されるようになった。

サービス別売上高

|

|

21/3期 |

22/3期 |

前四半期比 |

||||||

|

1Q |

2Q |

3Q |

4Q |

1Q |

2Q |

3Q |

4Q |

||

|

クラウドサービス |

2,398 |

2,461 |

2,535 |

2,599 |

2,652 |

2,707 |

2,773 |

2,830 |

+2.1% |

|

クラウドドインフラストラクチャー |

1,533 |

1,578 |

1,632 |

1,683 |

1,735 |

1,777 |

1,845 |

1,881 |

+1.9% |

|

クラウドアプリケーション |

865 |

882 |

903 |

915 |

917 |

930 |

927 |

949 |

+2.4% |

|

物理基盤サービス |

1,642 |

1,615 |

1,545 |

1,394 |

1,162 |

1,135 |

1,108 |

1,089 |

-1.7% |

|

その他サービス |

1,228 |

1,348 |

1,227 |

2,170 |

1,004 |

999 |

1,078 |

1,475 |

+36.9% |

* 単位:百万円

売上原価の内訳

|

|

21/3-1Q |

2Q |

3Q |

4Q |

22/3-1Q |

2Q |

3Q |

4Q |

|

賃料 |

459 |

4465 |

4463 |

4417 |

397 |

377 |

370 |

363 |

|

減価償却費・リース料 |

41,120 |

41,165 |

41,176 |

41,241 |

1,158 |

1,143 |

1,144 |

1,250 |

|

労務費 |

4751 |

4815 |

4809 |

4822 |

848 |

848 |

830 |

845 |

|

通信費 |

4338 |

4339 |

4338 |

4342 |

352 |

337 |

349 |

358 |

|

電力費 |

4204 |

4206 |

4177 |

4169 |

179 |

207 |

195 |

200 |

|

修繕費 |

4210 |

4216 |

4206 |

4205 |

186 |

182 |

167 |

159 |

|

販売商品原価 |

4515 |

4431 |

4368 |

4873 |

360 |

365 |

440 |

498 |

|

その他 |

4269 |

4381 |

4379 |

4594 |

274 |

295 |

264 |

356 |

* 単位:百万円

キャッシュ・フロー

|

|

21/3-1Q |

2Q |

3Q |

4Q |

22/3-1Q |

2Q |

3Q |

4Q |

|

営業CF(A) |

31 |

1,044 |

1,559 |

1,474 |

539 |

902 |

449 |

2,066 |

|

投資CF(B) |

-39 |

-1,051 |

-158 |

-109 |

-118 |

-205 |

-684 |

-665 |

|

フリーCF(A+B) |

-7 |

-7 |

1,400 |

1,365 |

421 |

696 |

-235 |

1,400 |

|

財務CF |

-592 |

189 |

-1,790 |

-955 |

-451 |

-602 |

-541 |

589 |

|

現金等残高 |

3,971 |

4,154 |

3,764 |

4,174 |

4,144 |

4,239 |

3,462 |

5,452 |

* 単位:百万円

営業CFでは3Qに賞与支給があり、4Qには大口案件(グループ会社)売上の入金に加え、前受金が増加した。財務CFでは4Qに設備資金の長期借入金が増加した。

3.2023年3月期業績予想

3-1 連結業績

|

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

売上高 |

20,019 |

100.0% |

20,350 |

100.0% |

+1.7% |

|

営業利益 |

763 |

3.8% |

1,390 |

6.8% |

+82.1% |

|

経常利益 |

649 |

3.2% |

1,230 |

6.0% |

+89.4% |

|

親会社株主帰属利益 |

275 |

1.4% |

800 |

3.9% |

+190.4% |

* 単位:百万円

23/3期予想は前期比1.7%の増収、同82.1%の営業増益を計画

売上高は前期比1.7%増の203.5億円を計画する。クラウドサービスの成長が物理基盤サービスの売上減少を上回り、増収を見込む。クラウドサービスの伸長により9.5億円、政府衛星データ関連の受託案件等において4.0億円の増収となる見込み。一方、物理基盤サービスの売上減少5.1億円、専用サーバ公共系期間満了により4.2億円、グループ会社のスポット売上減0.9億円の減収を織り込んだ。

利益面では、収益性の高いクラウドサービスの売上比率向上、前期から取り組んできたコストの最適化により、利益率が大幅に向上し、営業利益は前期比82.1%増の13.9億円を計画する。売上高の増加が3.3億円の増益要因。コスト最適化については、サーバやネットワーク機器費用の減少で4.8億円、仕入原価の減少2.4億円などを見込んでいる。さらなる成長へ向けた人材・マーケティングへの投資も強化する。人件費の増加が3.6億円、広告宣伝費の増加は2.0億円の減益要因となる見通し。

投資はサーバ、ネットワーク機器(22億円)中心に25億円を予定している。

配当は前期比.0.50円増配の、3.50円/株の期末配当を予定。

3-2 今後の方向性

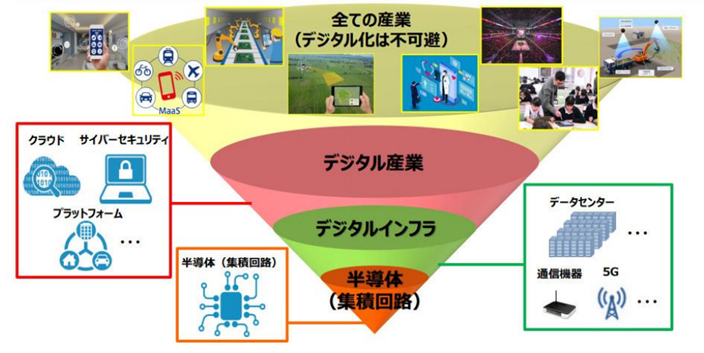

DX時代の到来

あらゆる企業がIT企業になる!

(同社説明資料より)

IT専門調査会社IDCによる定義では、DXとは企業が外部エコシステム(顧客、市場)の破壊的な変化に対応しつつ、内部エコシステム(組織、文化、従業員)の変革を牽引しながら、第3のプラットフォーム(クラウド、モビリティ、ビッグデータ/アナリティクス、ソーシャル技術)を利用して、新しい製品やサービス、新しいビジネスモデルを通して、ネットとリアルの両面での顧客エクスペリエンスの変革を図ることで価値を創出し、競争上の優位性を確立すること。

一方で、ユーザー企業のIT対応力不足が、DX推進の課題となっている。DXを目指すユーザー企業に寄り添って支援し、ともに成長していくパートナーの存在が不可欠となっている。こうした中、すべての人が「サクセス」する“DX”プラットフォーマーを同社は目指す。

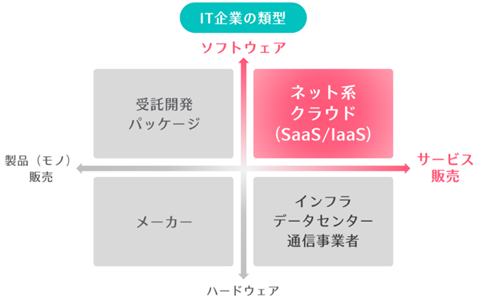

DXにおけるIT業界の変化

IT業界の中心はモノ売りからソフトウェアサービス提供へ

(同社説明資料より)

これまでのIT業界はハードウェア等製品を販売するメーカーが主軸であった(上図左下)。しかし、IT大手がメインフレーム(大型汎用コンピュータ)からの撤退を表明したように、業界はソフトウェアサービスに移行している。同社においても、これまでの主軸であった物理基盤サービス(上図右下)からクラウドサービス(上図右上)への移行を進めている。

「産業のコメ」(日本の産業の中核)は1970~80年代の鉄鋼から80~90年代は半導体へ、これからはインターネットクラウドリソースへと代わる。

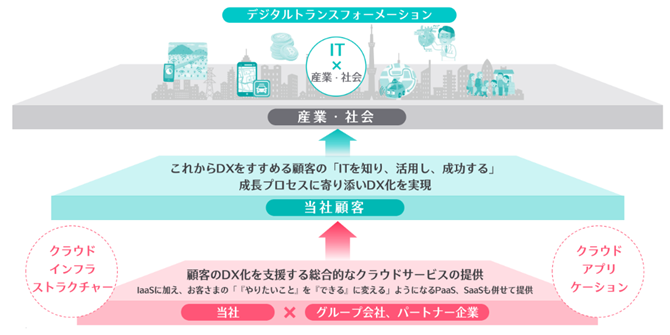

すべての人が「サクセス」する“DX”プラットフォーマーへ

(同社説明資料より)

3-3 23/3期に向けて

クラウドビジネスの強化

DXを支援する総合的クラウドサービスの提供に向けた各施策を推進する。

(同社説明資料より)

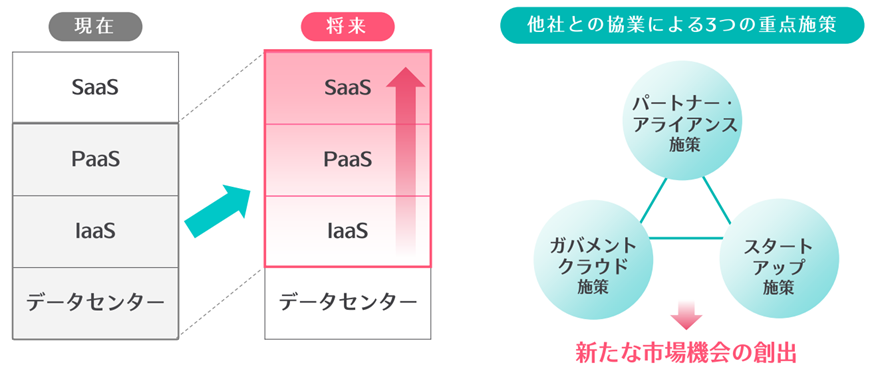

DX化に向けたクラウド利用の様々なニーズに応え。将来的にSaaS(Software as a Service)・PaaS(Platform as a Service)へサービスを拡大し、さらなる市場機会を創出する考え。

また、VPS・クラウド・レンタルサーバサービスは顧客理解に基づく機能改善やマーケティング強化で安定した利益創出を図る。

新たな市場機会の創出

①パートナー・アライアンス施策

他社との協業による新たな提供価値の創造を推進

|

マーケットプレイスの取り組みを継続 |

パートナーシップを組んだ企業が開発した商用ソフトウェアやミドルウェア製品を、同社のクラウド上で、PaaS、SaaS製品として提供 |

|

企業のSaaSサービス化支援 |

モノの販売からソフトウェアサービス提供への企業の転換ニーズに対応し、同社グループのインフラと技術力でSaaS化を支援 |

|

クラウドインテグレーターとの パートナーシップによる販路拡大 |

複数のクラウドをワンシステムで運用したいというニーズに対応し、マルチクラウドインテグレーターのパートナーを増やしていく |

(同社説明資料を元にインベストメントブリッジ作成)

②ガバメントクラウド施策

政府・自治体向けのクラウド市場は、SaaS利用の増加等により2025年度には21年度との比較で2倍超となる5,666億円まで拡大、クラウド比率は43.8%まで増加すると予想されている。

直近の取り組み・足元の状況

✓ガバメントクラウド市場への参入に向けて、「さくらのクラウド」のISMAP(政府情報システムのためのセキュリティ評価制度)認証を取得(21年12月)

✓足元では政府系案件の引き合いが増加。将来的にはガバメントの導入実績をもとに、地方自治体を顧客とする大企業へアプローチ

✓中央省庁や地方自治体に特化した営業や支援を手掛ける組織を社内に新設

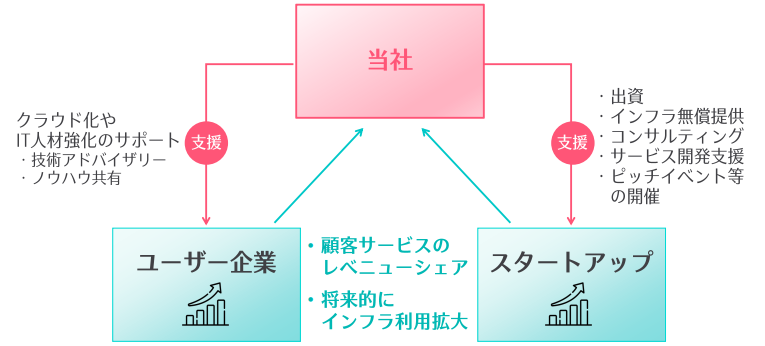

③DX入門層・スタートアップ施策

●スタートアップへの出資・開発支援

●さくらインターネットエンジニアによるDX入門層への伴走型支援

(同社説明資料より)

直近の取り組み・足元の状況

✓エンジニアによる顧客のDX支援の直近事例として、保育園向け給食支援サービスを提供する株式会社sketchbookとアドバイザリー契約を締結。サービス開発とエンジニアリング組織の構築支援を実施

✓クラウド型採用支援ツール「採用課長」を運営する株式会社ネットオンへ出資

✓同社が合同運営する官民共働型スタートアップ支援施設(*)で大型ピッチイベントを開催

(*)福岡市、福岡地所、GMOペパボと合同運営する「Fukuoka Growth Next」。福岡市の雇用創出や地域経済の発展に貢献するとともに、将来的なユニコーン企業創出を目的として、スタートアップ企業や中小企業の第2創業へ継続的な支援を行う

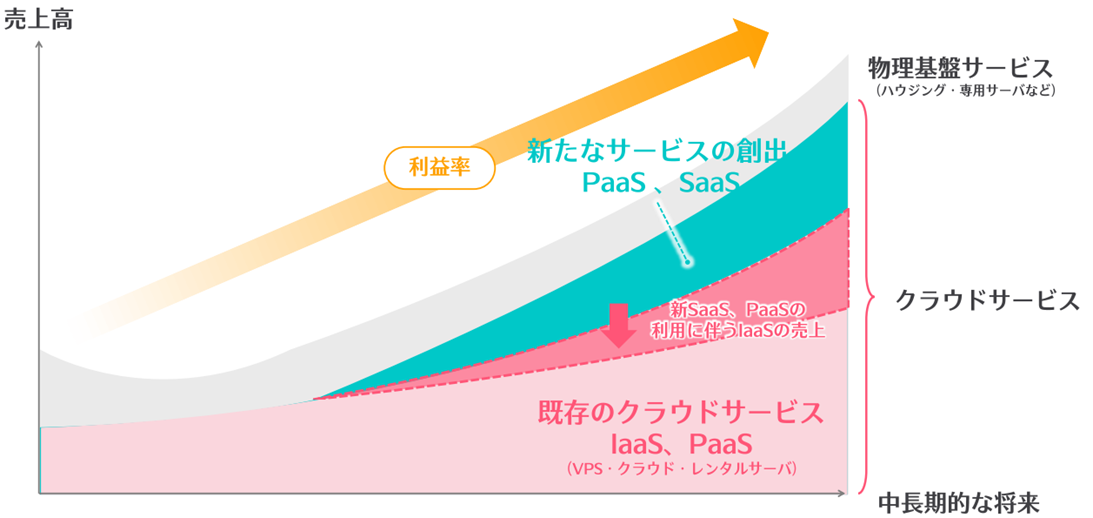

将来の成長イメージ

注力領域をIaaSメインから、SaaS・PaaSサービスへ範囲を拡大

成長分野における事業機会を着実につかみ、非連続成長と利益の最大化を目指す

(同社説明資料より)

4.今後の注目点

従来から、数字上の「生みの苦しみ」という位置付けにしていた22/3期だったが、上期決算発表時には上方修正、修正後予想も上回って着地した。クラウドサービスへの移行が着実に進行する中で、これまでの施策の効果はまずは利益面で23/3期にしっかりと現れる見通しとなった。しかし、株価への反応は今のところ鈍く、21/3期決算発表前の800円前後の水準からは遠い。また、22/3期の期初には、24/3期のターゲットを売上高220億円、営業利益24億円に置いていた。EPSでは40円強が見込まれる。2期連続で大幅増益が見込まれることや24/3期の利益水準を株価には十分には反映されていないと考える。最近起きている円安や物価高の影響は軽微な同社だけに今後は徐々に見直されるだろう。また、同社ではクラウドへの移行に合わせて新たなサービスの創出も目指している。これらが貢献すれば、売上成長も伴う形になることも指摘できるだろう。官民でのクラウド市場の成長に乗っていきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

9名、うち社外5名(うち独立役員3名) |

|

監査役 |

4名、うち社外4名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書(更新日:2021年12月1日)

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、当社が企業規模を拡大していくのに並行して、経営管理組織の整備を推進し、各部門の効率的・組織的な運営及び内部統制の充実を図ることであり、その基本姿勢を基に現在まで努力してまいりました。特に、インターネット業界は、目に見えない多数の利用者に対して通信施設を開放しており、世界中のインターネット利用者を市場として成立している事業でありますので、他業界以上の大きな社会的責任を背負っております。当社におけるコーポレート・ガバナンスの確立は、このような社会的責任を果たしていくことを可能にする経営基盤であると考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

2021年6月改訂後のコーポレートガバナンス・コードに基づき、プライム市場向けの内容を一部含めて記載しています。

補充原則2-4-1 【中核人材の登用等における多様性の確保】

<多様性の確保についての考え方・自主的かつ測定可能な目標とその状況>

当社の中核人材採用・登用については、「多様性が会社を発展させる」という考えのもと、年齢、性別、国籍等の属性にとらわれず、多様性を尊重した採用・登用の推進に取り組んでおります。しかしながら、IT技術者の採用割合の高さから女性の応募者がそもそも少ないことと、全社員における女性比率と比較して女性役職者比率が低いことを課題と認識しており、採用・役職者に占める女性の割合の目標数値については、一般事業主行動計画にて公表しております。

なお、当社ではそのほとんどが中途採用者であることから、中途採用者の登用について、目標設定を行っておりません。外国人の採用・登用については、現時点では属性による目標設定は行っておりませんが、今後必要と判断した場合には、目標の設定を検討してまいります。

<多様性の確保に向けた人材育成方針、社内環境整備方針、その状況>

当社は、中長期的な企業価値の向上に向けた人材戦略の重要性に鑑み、会社が提供する「働きやすい」環境の中で、社員個人が「働きがい」を追求できることを理想として、会社に縛られない広いキャリアとプライベートの両方で得た知識や経験をもって共創へつなげることを目指し、働き方の多様性を尊重するさまざまな社内環境整備をおこなっています。

補充原則3-1-3、4-2-2 【サステナビリティについての取組み、取組みについての基本方針の策定等】

<サステナビリティについての取組み>

DX(デジタルトランスフォーメーション)を支える社会的インフラとして、データセンターの重要性は年々増していますが、SDGsの観点から、温室効果ガスの排出を削減してサステナブルな社会に貢献することが、大量の電力を消費するデータセンター運営において求められています。当社は、経営戦略の重要な要素として、サステナビリティを巡る取組みの重要性について十分に認識しております。

当社が北海道石狩市で運営する石狩データセンターでは、その立地を生かし、2011年の開所当初よりサステナビリティを高める取り組みを積極的に行っています。冷涼な外気によるサーバの冷却や、サーバからの排熱をロードヒーティングや事務所の暖房へ活用するなどエネルギー効率の向上を図り、都市型のデータセンターと比較して約6割にまで電力量を削減しています。また、2021年6月には、電力調達先を、環境性に優れるLNG・ガス火力発電を主とした電力会社へ変更しました。これにより、石狩データセンターにおける二酸化炭素(CO2)の年間排出量の約24%を削減できるようになるなど、環境への影響を最小限に抑え最適なエネルギー効率で運営可能な、環境に配慮したデータセンターを目指し継続的に取り組みを行っております。

2021年10月には、「気候関連財務情報開示タスクフォース(TCFD)による提言」への賛同を行うとともに、同提言に賛同する企業・機関等による「TCFDコンソーシアム」にも参加いたしました。今後は、気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響について、適切な開示を行えるよう、準備を進めてまいります。

<人的資本、知的財産への投資等>

当社は、知的財産への投資を事業の発展のために重要なものと位置付け、社内の創造的活動を積極的に支援しております。人的資本への投資についても、社員の能力を高めその能力を最大限に引き出す環境づくりに取り組んできた当社にとって、人材の確保や育成は強みであり、お客さまと社員の成功を支援することで共に成長していく関係を構築する「CS(カスタマーサクセス)・ES(エンプロイーサクセス)の実現」という、重点テーマにも沿ったものと言えます。いずれも当社の持続的な成長に資するよう監督を行うとともに、積極的な情報開示に努めてまいります。

原則5-2、補充原則5-2-1 【経営戦略や経営計画の策定・公表等】

当社の経営戦略や経営計画の策定においては、資本コストを十分に考慮した上で収益力に関する目標を策定しておりますが、資本効率等の指標については、現在公表を行っておりません。引き続き事業特性等を踏まえた水準を検討し、決算説明会や個別ミーティング等により株主との対話を重ねながら、どのように伝えるべきかを慎重に検討していく予定です。

事業ポートフォリオに関する基本的な方針の策定については、今後検討を進めてまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

2021年6月改訂後のコーポレートガバナンス・コードに基づき、プライム市場向けの内容を一部含めて記載しています。

原則1-4 【政策保有株式】

当社は、政策保有株式を保有しておりません。

原則5-1 【株主との建設的な対話に関する方針】

当社は、IR担当組織を設置し、株主や投資家に対しては、年2回以上の決算説明会を開催するとともに、ご要望により、代表取締役社長・取締役最高財務責任者等による個別面談等を行うことで、適切に対話の機会を設けております。また、対話にていただいたご意見については、適宜経営陣に共有する仕組みを構築しております。

なお、対話にあたっては、対話のテーマに留意し、インサイダー情報を厳重に管理しております。