(4200)株式会社HCSホールディングス 案件高収益化で増益

|

加藤 俊彦 社長 |

株式会社HCSホールディングス(4200) |

|

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

加藤 俊彦 |

|

所在地 |

東京都江東区東陽二丁目4番38号 |

|

決算月 |

3月末 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

965円 |

2,691,700株 |

2,597百万円 |

11.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

27.50円 |

2.8% |

117.40円 |

8.2倍 |

1,338.43円 |

0.7倍 |

*株価は6/20終値。各数値は22年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

19年3月(実) |

4,436 |

144 |

173 |

103 |

47.92 |

50.00 |

|

20年3月(実) |

4,747 |

305 |

366 |

283 |

131.32 |

17.50 |

|

21年3月(実) |

4,758 |

365 |

398 |

208 |

96.30 |

17.50 |

|

22年3月(実) |

4,779 |

414 |

471 |

347 |

137.74 |

25.00 |

|

23年3月(予) |

5,446 |

460 |

516 |

315 |

117.40 |

27.50 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益、以下同様。22年3月期のDPSには記念配当2.50円を含む。

株式会社HCSホールディングスの会社概要、業績動向、加藤社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年3月期決算概要

3.2023年3月期業績予想

4.加藤社長へのインタビュー

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 「課題解決先進国ニッポン」の持続可能な成長に貢献するとともに、ここで培われる技術やソリューションを世界に向けて幅広く発信していくことをミッションとして掲げ、情報サービス事業、ERP事業、デジタルマーケティング事業を展開。「顧客との長期的な信頼関係に基づく安定的な収益基盤」「海外有力ベンダーとのアライアンス」「多様な技術者」を特長・強みとしている。

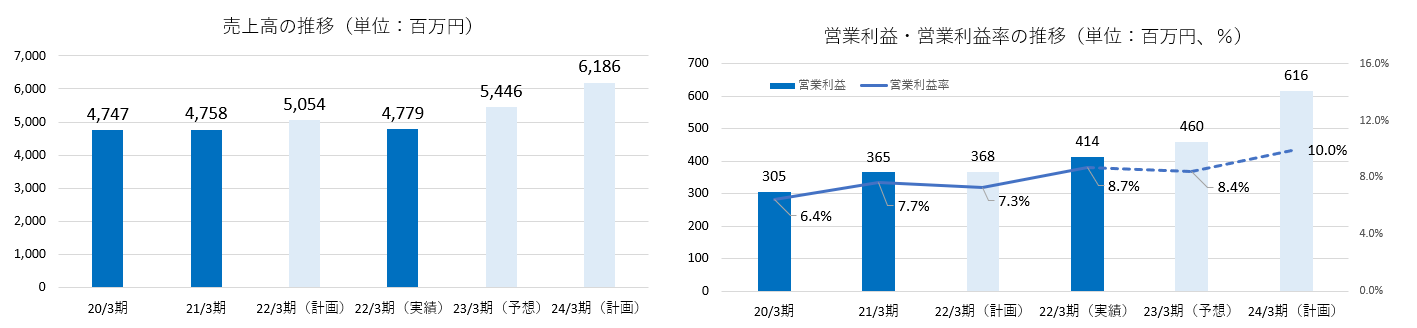

- 22年3月期の売上高は前期比0.4%増の47億79百万円。情報サービス事業、ERP事業が減収、デジタルマーケティング事業は増収。営業利益は同13.4%増の4億14百万円。売上総利益は同5.7%増加、案件の高収益化で粗利率も同1.8ポイント改善し、人材投資や上場関連費用など販管費増を吸収した。当期純利益は同67.2%増の3億47百万円。特別利益に持分法適用関連会社である株式会社ラバブルマーケティンググループの上場に伴う第三者割当増資により、持分変動利益52百万円を計上した。21年11月公表の業績予想に対しては、売上高は未達も、利益は予想を上回った。

- 23年3月期の売上高は前期比14.0%増の54億46百万円、営業利益は同11.1%増の4億60百万円の予想。DXに向けた戦略的投資等、企業のIT投資需要の取り込みを見込んでいる。前期減収で予想未達となった売上高の必達を目指している。配当は中間10.00円/株、期末17.50円/株の合計27.50円/株を予定。前期比2.50円/株の増配(普通配当のみでは5.00円/株の増配)を見込む。予想配当性向は23.4%。

- 21年4月に公表した「中期経営計画2021-23」を推進中。既存ビジネスで収益を確保していくとともに、DX関連のサービス型ビジネスを推し進め、従来からあるIT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大する。初年度の22年3月期は、売上高は計画未達も、営業利益・営業利益率は計画を上回った。「グループ展開力の強化」「先進的外部企業との提携強化」「ESG経営への挑戦」のために戦略投資を行うとともに、グループの事業改革、DX・GXを進め、最終年度24年3月期の目標である「売上高60億円、営業利益率10%」達成を目指す。

- 加藤社長に、ミッション、自社の競争優位性、人的資本強化の取り組み、株主・投資家へのメッセージなどを伺った。「2024年3月期へのジャンプのための仕込み、飛躍のための準備を現在行っているところです。その結果として必ず芽を出し、花を咲かせ、実を結ぶことができると考えておりますので、是非中期的な視点で応援していただきたいと思います」とのことだ。

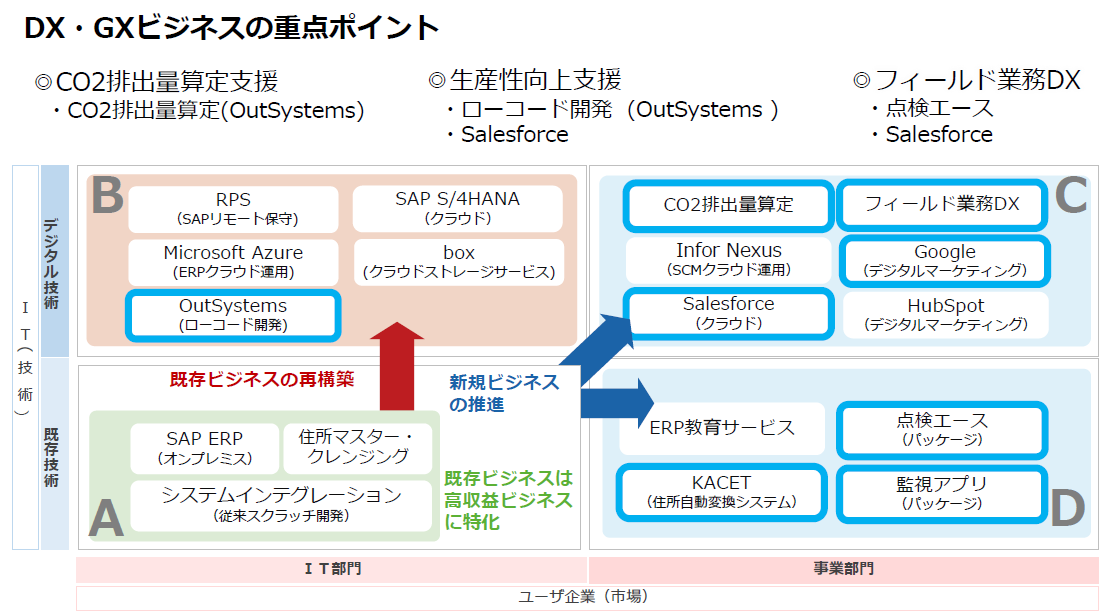

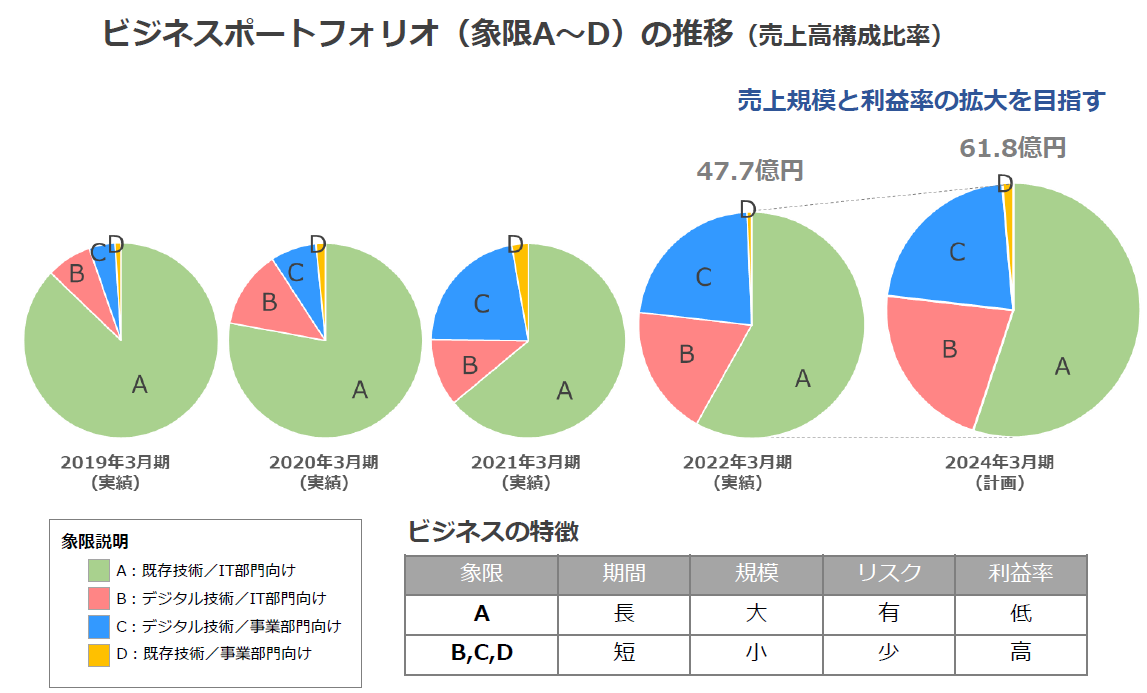

- 同社では、中期経営計画において、既存ビジネスで収益を確保していくとともに、DX関連のサービス型ビジネスを推し進め、従来からあるIT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大することで、売上規模と利益率の拡大を目指している。ビジネスをA・B・C・Dの4象限に分類し、既存ビジネス「A」を着実に拡大させつつ、「B」「C」の重点戦略ソリューションを大きく伸長させる考えだ。

- 前期までビジネスポートフォリオの変革は、計画通りに進んでいる。今後は、開発に際してパートナー比率の高い「A」においては、適切なパートナー戦略により案件を確実に受注し、売上を確保することを、収益性が高い反面、売上規模の小さい「B」「C」では受注案件増大に向け、営業力の強化を図る。初年度の22年3月期は中期経営計画の目標をクリアした。今期、来期と施策を着実に成果に結びつけることができるか、進捗を注目していきたい。

1.会社概要

「課題解決先進国ニッポン」の持続可能な成長に貢献するとともに、ここで培われる技術やソリューションを世界に向けて幅広く発信していくことをミッションとして掲げ、情報サービス事業、ERP事業、デジタルマーケティング事業を展開している。

「顧客との長期的な信頼関係に基づく安定的な収益基盤」「海外有力ベンダーとのアライアンス」「多様な技術者」を特長・強みとしている。

【1-1 上場までの沿革】

1970年10月、リッカー株式会社(大手ミシンメーカー)からの100%出資により設立された株式会社日比谷電算センター(1973年4月に株式会社日比谷コンピュータシステムへ商号変更、HCS)が母体となる。

1983年2月、HCSは拡大する情報処理業務に対応するため、人手を必要とする情報処理の周辺業務を中心とするBPO業務を担う専門子会社として株式会社サン情報(現在の株式会社アイシス)を設立。その後,、システム開発事業を拡大し、1999年4月には、SAP導入支援事業を目的としたERP事業を開始した。ERP事業は2016年7月に設立された株式会社日比谷リソースプランニングが承継している。

2016年2月には、デジタルマーケティング事業に参入するため、同事業に強みを持つ株式会社デジタル・ビーコム(現材の株式会社ビジー・ビー)を買収。

2016年7月、経営資源の効率的活用を図ることを目的に、HCSからの株式移転により株式会社HCSホールディングスが設立された。

2018年4月、HCSからの新設分割により株式会社オートマティゴが設立され、HCSホールディングスの子会社となる。オートマティゴ社は、HCSの住所マスター事業とBPOビジネス事業を承継するとともに、新規事業の推進を担っている。

2021年6月、東証JASDAQに上場。2022年4月、市場再編に伴い東証スタンダード市場に移行した。

【1-2 理念】

|

私たちは、ICTを人間の良きパートナーとして活用し、日本の「少子高齢化・人口減少」「環境・資源問題」などに取り組み、「課題解決先進国ニッポン」の持続可能な成長に貢献すると共に、その技術を世界に発信します。 |

ICTの力で企業と人の在り方をさらに進化させ、「課題解決先進国ニッポン」の持続可能な成長に貢献するとともに、ここで培われる技術やソリューションを世界に向けて幅広く発信していくことをミッションとして掲げている。

このミッション達成のため、情報サービス事業、ERP事業、デジタルマーケティング事業の3領域における社会課題を解決する技術者集団が、50年以上の歴史で培ってきた実績と知見を活かして付加価値の高いサービスや最適なソリューションを提供し、ソーシャルグッドを生み出すことにより、持続可能な社会の実現を目指している。

【1-3 事業内容】

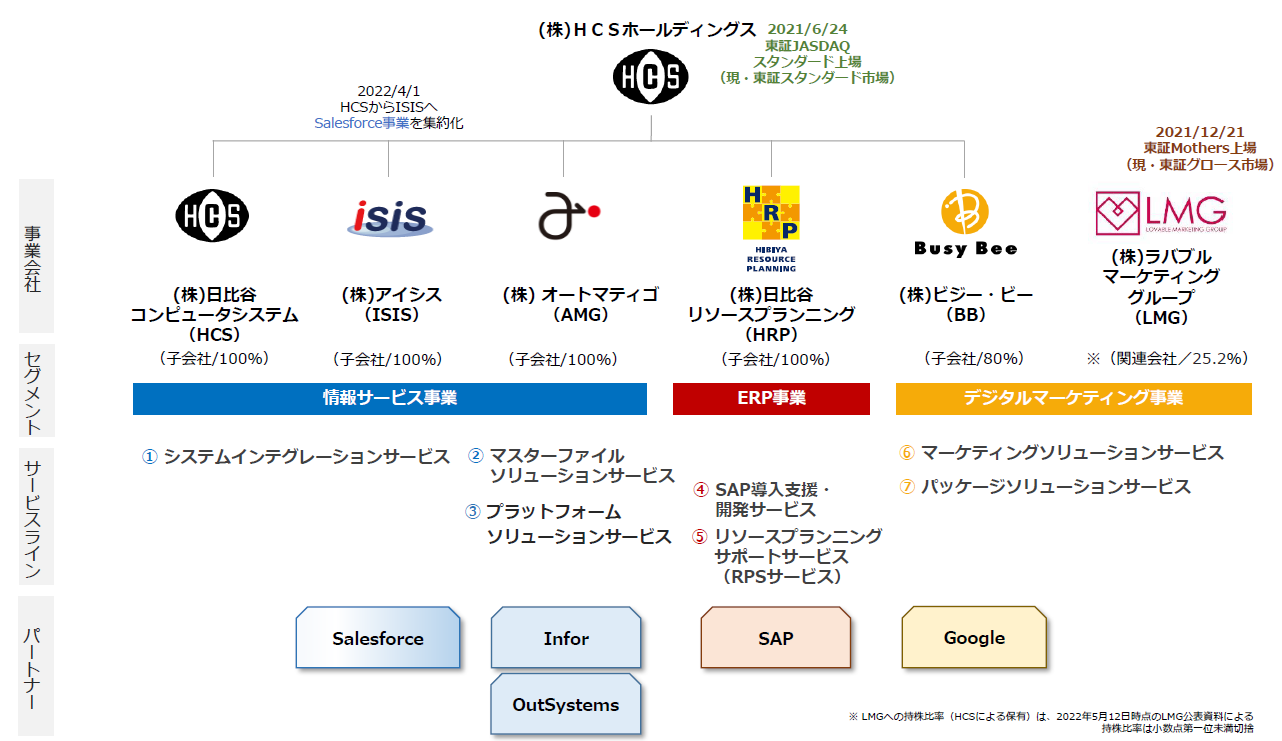

純粋持株会社である株式会社HCSホールディングスの下、連結子会社5社及び関連会社1社により構成されており、情報サービス事業、ERP事業、デジタルマーケティング事業を主たる業務としている。

(同社資料より)

報告セグメントは「情報サービス事業」「ERP事業」「デジタルマーケティング事業」の3つ。

(1)情報サービス事業

主要なサービスは、システムインテグレーションサービス、マスターファイルソリューションサービス、プラットフォームソリューションサービス。

① システムインテグレーションサービス

(株)日比谷コンピュータシステム、(株)アイシスが提供。

◎ソフトウェア開発

製造、運輸、公共、金融等の幅広い分野において、大手エンドユーザー系情報子会社や大手システムインテグレータ等の開発案件に主に2次請けとして参画しており、常駐型を中心に、主に業務ソフトウェアの設計・開発・保守及び運用サービスを提供している。

業務ソフトウェア開発においては、システム機能や入出力データの概要を決定する「基本設計」、システムの内部処理を設計する「詳細設計」、プログラムを作成する「製造・単体テスト」、各プログラムの連携を確認する「結合テスト」、システム全体機能や性能を確認する「総合テスト(システムテスト)」を行っている。

システム稼働後は、安定稼働をさせるための「保守・システム運用」を行っている。

設備投資規模が大きい電力・航空・鉄鋼業のエンドユーザー系情報子会社を主要顧客としており、長年に亘る顧客企業との信頼構築や、これまでの経験で築き上げてきた業務知識を基に、継続的に取引を行っている。

◎Salesforce開発支援

世界で15万社以上の企業が使用する顧客管理ソリューション「Salesforce」を活用した、顧客のシステム構築をサポートしている。長年に渡る業務アプリケーションの開発、Salesforceの自社導入など 数多くの知識と経験が優位性。

営業支援(SFA)、顧客関係管理(CRM)など、顧客に最適なソリューションをご提供し、課題解決、ビジネスのベストプラクティスに向けた活動を支援致している。

このほか、データを集約・可視化するダッシュボード「MotionBoard」や、帳票クラウドサービス「SVF for Salesforce」のシステム導入から定着化、運用・保守までを支援している。

2022年4月末のSalesfoceの資格取得数は65。取得者数の拡大を目指している。

なお、2022年4月1日付で同事業は(株)アイシスに集約した。

HCS時代の2013年よりSalesforceを取り扱っているが、現在まで解約は実質ゼロ。常に顧客と寄り添う姿勢がその背景にあるという。

また、2022年5月、ウイングアーク1st株式会社の WARP パートナープログラムにて「Associate」ランクから「Silver」ランクへグレードアップした。

アイシスは WARP パートナーとして、これまで培ってきた技術的専門知識、業種業務ノウハウおよび品質をベースに、ウイングアーク1st製品・サービスとして、BI ツール「MotionBoard Cloud for Salesforce」、クラウド帳票サービス「SVF Cloud for Salesforce」の豊富な開発・導入実績を持ち、「Salesforce」と各製品・サービス、それぞれの開発技術・ノウハウを効果的に活用することで、顧客の DX 化支援を行ってきた。「多くのお客様やパートナー様にも支えられ、このたび、WARP パートナープログラムにて「Silver」ランクを獲得することができました」と、同社は述べている。

※WARP パートナー(Empowerment Partner)

ウイングアーク1stの製品を仕入販売するだけでなく、パートナーが SI サービス等を通じて同社製品を活用しエンドユーザーへ価値提供する企業向けプログラム。グレードは、Platinum(5)、Gold(9)、Silver(31)、Associate(144)、Entry(191)の 5 つがあり、Empowerment Partner 加入パートナーのグレードは、年間の活動実績に応じて決定される。カッコ内は2022/4/1 時点の各グレードのパートナー数。

② マスターファイルソリューションサービス

(株)オートマティゴが提供。

前身となるリッカー株式会社の電算センターで、顧客管理を目的に住所マスターが開発され、1970年に同センターが子会社化される際に事業譲渡を受けた後、1972年より外販を開始した。以来、全国住所マスターである国土行政区画コードマスター及び関連製品・サービス等を提供している。

金融機関、小売業を中心に多くのユーザーが採用している。

同社グループの住所マスターは、日本国内の各地区に9または12桁のコード(住所コード)を割り当て、各住所コードに地名や番地情報を付与したデータ集。収集した住所変更情報を、該当する住所コードに付与された地名や番地に反映し、地名や番地を最新化した住所マスターを毎月提供している。住所は市町村の統廃合や区画整理などによって同じ場所でも地名や番地が変わるが、自社の顧客管理システムに住所マスターを導入し、各顧客に該当する住所コードを割り当てておけば、以降は同社グループから届けられる最新の住所マスターに入れ替えるだけで、顧客住所の地名や番地を常に最新の状態でメンテナンスしておくことができる。

③プラットフォームソリューションサービス

(株)オートマティゴが提供。

環境変化への適合に向けたIT基盤の見直しをサポートし、CO2排出量可視化支援、ローコード開発ソリューションやグローバル・サプライチェーン・ソリューションの導入支援等、DXの取り組みを支援している。

気候変動に関する開示が求められる中、CO2排出量可視化支援ソリューションにおいては、排出量を算定・報告する国際的基準GHGプロトコルに則った測定を実施している。気候変動・GHG排出量に関しては今後企業規模にかかわらず、Scope3まで含めたハイレベルな開示が要求されるようになる。同社では、コンサルティング会社と協働で中小企業でも導入することのできるソリューションの開発に取り組んでおり、ミッションに掲げた「社会課題解決」のためにも積極的に取り組んでいく考えだ。

ローコード開発ソリューションでは世界中の多くの企業が採用しているOutsystems、グローバル・サプライチェーン・ソリューションではInfor Nexusの導入を支援している。Infor Nexusに関しては、(株)オートマティゴが国内初のアライアンスパートナー契約を締結した。

(2)ERP事業

主なサービスは、SAP導入支援・開発サービス、リソースプランニングサポートサービス(RPSサービス)。

① SAP導入支援・開発サービス

(株)日比谷リソースプランニングが提供。

同社グループは、SAPジャパン株式会社よりサービスパートナー認定(シルバーパートナー)を取得しており、SAP認定コンサルタント資格取得数は22年4月末時点で85となっている。

大手コンサルティングファームや大手システムインテグレータ等からのSAP導入・保守案件に、主に2次請けとして参画しており、常駐型を中心に、独SAP社のERPソフトウェア(SAP ERP、S/4 HANA等)導入支援、カスタマイズ、アドオン開発、保守及び運用サービスを提供している。

ERPソフトウェアとは、調達・購買、製造・生産、物流・在庫管理、販売・受発注管理、人事・給与、財務・会計等の業務データを相互に参照・連携できるように各業務機能を共通のシステム基盤のもとに統合したソフトウェア。ERPソフトウェアを導入することにより、部門間の業務連携が容易になり、調達・購買・生産・在庫・販売・請求・入金といった業務の流れを迅速化することができる。

また、各部門の状況をリアルタイムに把握しやすくなるため、部門最適化による非効率を排した全体最適化の促進や、経営層の意思決定の精度向上などに資することが期待できる。

ERPソフトウェアは1990年代半ばから国内で使われ始め、2000年代に入って国内での本格的な普及が始まりまったが、同社グループではこれらの需要に対応すべく1999年から同サービスを提供している。

|

SAP導入支援 |

SAP導入プロジェクトにおけるコンサルタント業務(要件定義やFit/Gap分析、プロトタイプ構築・検証、業務フロー作成、テストシナリオ作成、テスト実施、ユーザー教育から本稼働サポートまで)や、SAP保守業務(ユーザー問合せ対応、調査、システム改修提案、実装からテストまで)を支援している。 |

|

ERP開発支援 |

SAPの導入・保守プロジェクトにおける周辺機能のアドオン開発や、アドオン部分のパフォーマンス調査・改善などテクニカル領域での開発支援を行っている。SAP周辺のWeb系開発等も行っている。 |

|

インフラ構築支援 |

SAPの導入・保守プロジェクトにおけるシステム環境の構築・運用業務の他、ITインフラの維持・運用管理・構築に関わるさまざまな業務を支援している。 |

② リソースプランニングサポートサービス(RPSサービス)

リモート保守・運用サービス、教育支援サービスから構成される。

(株)日比谷リソースプランニングが提供。

|

リモート保守・運用サービス |

SAPシステム及び運用管理ツール等の保守・運用及びヘルプデスク業務について、同社グループのサポートセンター(RPSセンター)からリモートによる支援サービスを提供している。顧客はシステム運用のために個別に技術者を抱えることなく、適宜必要なだけのリソースのみを利用する事でコストダウンを図ること ができる。スポットでの構築・開発支援やユーザー業務支援なども併せて対応し、顧客のリソースの効率的な管理・最適化を幅広く支援している。 |

|

教育支援サービス |

同社グループのパートナー企業やSAP導入を検討するユーザー企業向けに、プログラミングに関する実践的なアドバイスや、Q&Aに対するサポート等、教育に関する支援サービスを提供している。 |

(3)デジタルマーケティング事業

主なサービスは、マーケティングソリューションサービス、パッケージソリューションサービス。

① マーケティングソリューションサービス

(株)ビジー・ビー、(株)ラバブルマーケティンググループ(関連会社)が提供。

インターネットの普及により、情報流通量は飛躍的に増加しており、膨大な情報の中から自社の商品・サービスに関心を持つユーザー層を見つけ、最適な情報を提供することが、マーケティング上の大きな課題になっている。インターネットユーザーの多くは、Googleに代表される検索エンジンを利用して情報を探しているが、同社グループでは、これらのユーザーを顧客のWebサイトに効率良く集客し、商品購入や問い合わせ、会員登録等の成果に導くために、インターネット広告に関する広告プラン策定及び広告運用(主にGoogle、Twitter等へのディスプレイ広告掲載)等のサービスを提供している。

同社グループが提供するサービスでは、顧客から提示される広告の目的と予算に対して、広告プラン(広告効果の高いターゲット層の選定等)を策定し、広告配信の仕組みを持つ広告プラットフォームを通じて、各広告媒体(ニュースサイト等)に広告を配信している。

広告配信後には、インターネット閲覧者(厳密にはWebブラウザー)が、どの広告から顧客のWebサイトに来訪し、どのページやコンテンツを閲覧した後、Webサイト上での商品購入や問い合わせ等のコンバージョンに至っているか(または至らなかったか)等を分析。この分析結果を基にターゲットユーザー層、顧客Webサイト設計、広告素材、広告配信先、入札額等の広告プランの見直しを行ない顧客に提案している。

このように同サービスでは、データドリブンマーケティングを導入し、データ分析に基づいたPDCAサイクル(Plan(計画)-Do(実行)-Check(評価)-Action(改善))を繰り返すことにより、広告効果の向上を図っている。

なお、同社グループは、インターネット広告に関する広告プラン策定及び広告運用を主な業務範囲としているが、広告効果の分析や広告配信の指定は、広告プラットフォームを通じて行なっている。そのため、同社グループが個別の閲覧履歴データを取得することはなく、個人を特定する情報を得ることもない。

② パッケージソリューションサービス

(株)ビジー・ビーが提供。

点検・検査報告書作成アプリケーションである「点検エース」の開発・販売を行っている。

同製品は紙の報告書をタブレットPCに置き換えるために開発されたソフトウェアで、紙媒体の利用が多かった検査報告書の作成業務を電子化することで、作業の効率化を実現する。

また、Excelアドインソフトであるため、Excelで作成された報告書フォーマットをそのまま利用することが可能である。その他、同製品から取得したデータを統合・可視化することで、今まで見えなかった気づきの発見による顧客のビジネスの改善等に活用することができる。

表計算ソフト上の特定のセルへの入力支援及び、入力された情報のファイル内領域への暗号化を行う支援プログラムが特許認定されている(特許第6542163号)。

【1-4 成長戦略】

同社では、2021年4月に「中期経営計画2021-23」を策定・公表している。

(1)基本方針

DX推進企業は業務プロセス変革・ビジネスモデル変革に向けて積極的なIT投資を継続するとの環境認識の下、以下のような基本方針を立てている。

|

☆ |

DX関連投資を事業機会と捉え、事業拡大を目指す新規ビジネスと利益確保を優先する既存ビジネスの組み合わせにより、グループ全体で持続的利益成長を実現する。 |

|

☆ |

DX推進企業の業務プロセス変革・ビジネスモデル変革のニーズをしっかり捉えて事業機会を拡大する。 |

|

☆ |

武器の棚卸 を行うとともに現場目線を重視し、待ちではなく、プッシュアウト型営業・提案へシフトする。 |

(2)事業展開方針(成長戦略)

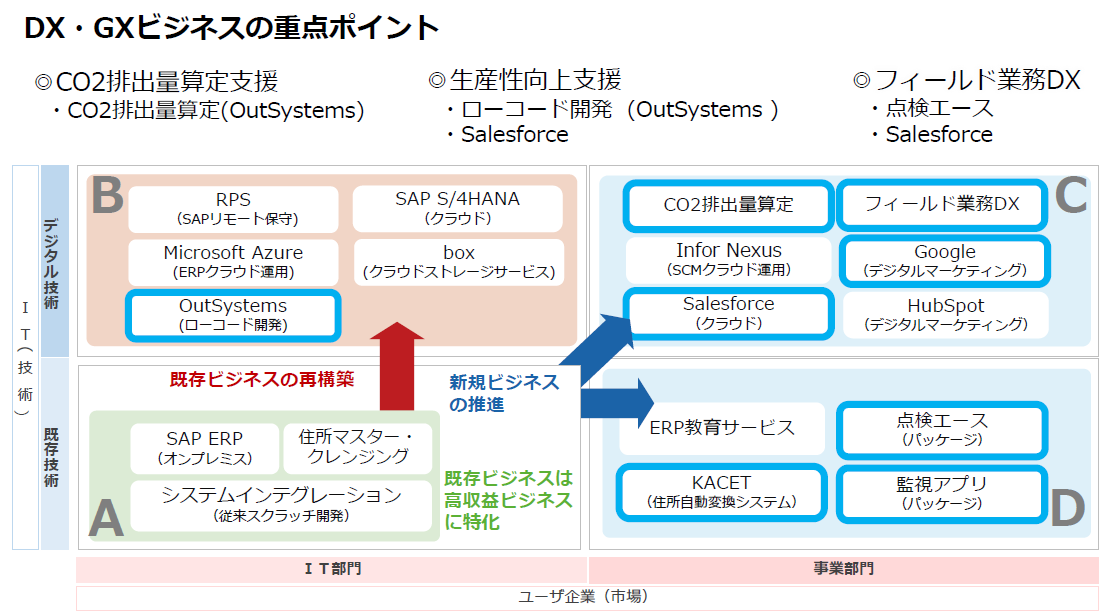

既存ビジネスで収益を確保していくとともに、DXおよびGX(グリーン・トランスフォーメーション)関連のサービス型ビジネスを推し進め、従来からあるIT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大する。

(同社資料より)

(3)経営施策

目標達成のための施策として、「デジタルトランスフォーメーションの強化」「コーポレートブランディングの向上」「ワークスタイル変革と総合人財プランへの取り組み」「コーポレート・ガバナンスの推進」の4つを挙げている。

①デジタルトランスフォーメーションの強化

事業展開方針(成長戦略)に基づき ①新規ビジネスの推進、 ②既存ビジネスの再構築、 ③既存ビジネスの高収益化を図る。

独自ソリューションやサービス開発のため、売上高比率0.2%水準で研究開発費を投入する。

また、地球環境や地域コミュニティなどの「社会」に対して良いインパクトを与える活動や製品、サービスである「Social Good」を念頭に、グリーン化およびクリーン化ビジネスへも取り組む。

②コーポレートブランディングの向上

HCSホールディングスグループが存在する社会目的、そして、その社会目的に向かう一貫した姿勢を明確に示す。

そのための施策としてIPOの実現を掲げ、計画通り2021年6月に実現した。

市場再編により東証スタンダード市場に移行したが、プライム市場へのステップアップを目指す。

また、上場企業の責務として、IR活動を一層強化する。

③ワークスタイル変革と総合人財プランへの取り組み

「従業員エンゲージメントの向上」を目指すべく、「働きやすさ」と「働きがい」を追求し、総合的な人財プランを推進する。

「働きやすさ」においては、フレックスタイム制度の導入・シニア人財の活躍支援・障がい者雇用などのダイバーシティ推進、健康経営促進、出産・育児・介護・ワークライフバランスなどの従業員支援に取り組む。

「働き甲斐」においては、DX推進組織構造への転換・マネジメントスキル保有人財の登用・女性や若手人財の登用などによる戦略的組織への組織改革、資格体系や評価報酬制度の見直し・教育投資などによる人財改革を図る。

従業員エンゲージメントの向上により、仕事にやりがいを感じ心身ともに健康な状態を創出し、「共感と感動」「多様性」「先見性」「挑戦」「誠実」が定着した「Social Good Company」を目指す。

④コーポレート・ガバナンスの推進

上場企業に要求される「内部管理体制の有効性」等の適格要件・体制整備を進めて、IPOを機にプライベートカンパニーからパブリックカンパニーへ完全脱皮すべく、引き続きコーポレート・ガバナンス活動を継続する。

具体的な目標としては、「コーポレート・ガバナンス・コード全原則の対応推進」「赤字ビジネスからの脱却」「人事労務システムの構築」「BCPの強化」を挙げている(HCSベトナムは清算手続き中)。

(4)数値目標と進捗

初年度の22年3月期は、売上高は計画未達も、営業利益・営業利益率は計画を上回った。

「グループ展開力の強化」「先進的外部企業との提携強化」「ESG経営への挑戦」のために戦略投資を行うとともに、グループの事業改革、DX・GXを進め、最終年度24年3月期の目標である「売上高60億円、営業利益率10%」達成を目指す。

【1-5 特長・強み・競争優位性】

同社の特長・強みは主として以下の3つである。

(1)顧客との長期的な信頼関係に基づく安定的な収益基盤

システム開発において電力・航空・鉄鋼などの大手産業、大手システムインテグレータ、大手コンサルティングファームとの継続的な協力関係を長年にわたって維持しているほか、住所マスター・金融マスターにより、地方金融機関・大手小売業・官公庁・農漁協等との継続的な取引を行っており、安定した収益基盤を構築している。

(2)海外有力ベンダーとのアライアンス

SAP、Salesforce、OutSystems、Infor Nexusなど海外有力ベンダーと業務提携することにより、その最先端技術を取り入れたサー

ビスを提供することができる。

(3)多様な技術者

「情報サービス事業」「ERP事業」「デジタルマーケティング事業」の3セグメントにおいて、豊富な経験や実績を有する多様な技術者が在籍している。ハイレベルなマルチタスクの技術者により、高い収益性を実現している。

2.2022年3月期決算概要

【2-1業績概要】

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

予想比 |

|

売上高 |

4,758 |

100.0% |

4,779 |

100.0% |

+0.4% |

-5.4% |

|

売上総利益 |

1,594 |

33.5% |

1,686 |

35.3% |

+5.7% |

– |

|

販管費 |

1,229 |

25.8% |

1,271 |

26.6% |

+3.4% |

– |

|

営業利益 |

365 |

7.7% |

414 |

8.7% |

+13.4% |

+6.3% |

|

経常利益 |

398 |

8.4% |

471 |

9.9% |

+18.4% |

+11.8% |

|

当期純利益 |

208 |

4.4% |

347 |

7.3% |

+67.2% |

+33.2% |

*単位:百万円。予想比は21年11月公表の業績予想に対する増減。

売上は前期並み、増益

売上高は前期比0.4%増の47億79百万円。情報サービス事業、ERP事業が減収、デジタルマーケティング事業は増収。

営業利益は同13.4%増の4億14百万円。売上総利益は同5.7%増加、案件の高収益化で粗利率も同1.8ポイント改善し、人材投資や上場関連費用など販管費増を吸収した。

当期純利益は同67.2%増の3億47百万円。特別利益に持分法適用関連会社である株式会社ラバブルマーケティンググループの上場に伴う第三者割当増資により、持分変動利益52百万円を計上した。

21年11月公表の業績予想に対しては、売上高は未達も、利益は予想を上回った。

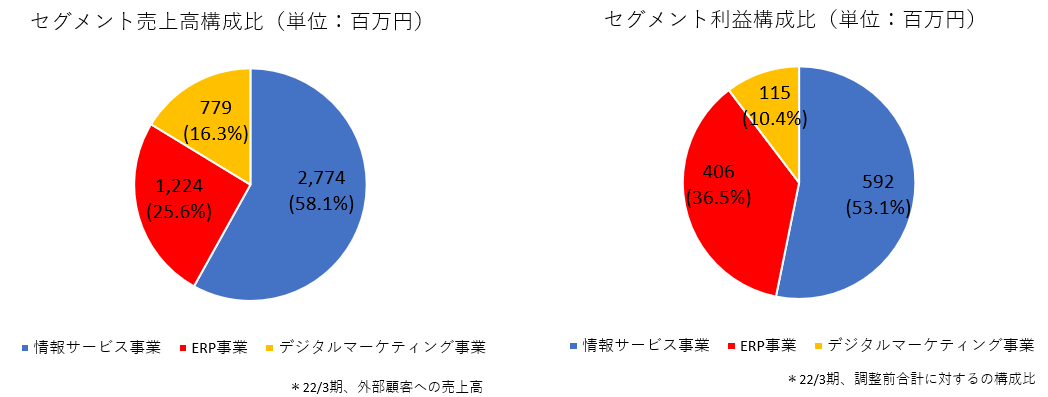

【2-2 セグメント別動向】

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

情報サービス事業 |

2,811 |

59.1% |

2,774 |

58.1% |

-1.3% |

|

ERP事業 |

1,233 |

25.9% |

1,224 |

25.6% |

-0.7% |

|

デジタルマーケティング事業 |

713 |

15.0% |

779 |

16.3% |

+9.2% |

|

セグメント売上高合計 |

4,758 |

100.0% |

4,779 |

100.0% |

+0.4% |

|

情報サービス事業 |

555 |

19.8% |

592 |

21.4% |

+6.6% |

|

ERP事業 |

322 |

26.1% |

406 |

33.2% |

+26.4% |

|

デジタルマーケティング事業 |

115 |

16.2% |

115 |

14.8% |

+0.0% |

|

調整額 |

-628 |

– |

-701 |

– |

– |

|

セグメント利益合計 |

365 |

7.7% |

414 |

8.7% |

+13.4% |

*単位:百万円

(1)情報サービス事業

減収増益

電力案件の立ち上がり遅れ等により受注量が減少したが、Salesforce案件や航空案件で高収益案件の受注は堅調に推移。ローコード開発プラットフォーム「OutSystems」の導入・開発案件でも受注が進捗した。

減収ではあったが、高収益案件が堅調で増益となった。

(2)ERP事業

減収増益

流通小売業向け開発案件や前年度好調だったパートナー向け教育サービス等の受注規模が縮小。

一方で、ERP導入・開発支援案件やリモートによるRPS(リソースプランニングサポート)案件等で高収益案件を受注し増益。

(3)デジタルマーケティング事業

増収増益

テレワーク等の在宅需要の増加を背景にデジタルマーケティング支援案件の受注が伸長した。

【2-3 財務状態とキャッシュ・フロー】

◎主要BS

|

|

21年3月末 |

22年3月末 |

増減 |

|

21年3月末 |

22年3月末 |

増減 |

|

流動資産 |

1,868 |

2,508 |

+640 |

流動負債 |

1,414 |

1,009 |

-404 |

|

現預金 |

1,050 |

1,733 |

+682 |

短期借入金 |

616 |

298 |

-318 |

|

売上債権 |

739 |

681 |

-58 |

固定負債 |

117 |

71 |

-45 |

|

固定資産 |

2,198 |

2,222 |

+23 |

長期借入金 |

74 |

26 |

-48 |

|

有形固定資産 |

1,695 |

1,642 |

-53 |

負債合計 |

1,531 |

1,081 |

-450 |

|

無形固定資産 |

364 |

306 |

-58 |

純資産 |

2,536 |

3,650 |

+1,113 |

|

投資その他の資産 |

138 |

274 |

+135 |

利益剰余金 |

574 |

878 |

+303 |

|

資産合計 |

4,067 |

4,731 |

+663 |

負債純資産合計 |

4,067 |

4,731 |

+663 |

*単位:百万円

上場に際しての新株発行などによる現預金の増加などで資産合計は前期末比6億63百万円増加の47億31百万円。

借入金の減少などで負債合計は同4億50百万円減少し10億81百万円。

資本剰余金、利益剰余金の増加などで純資産は同11億13百万円増加し36億50百万円。

自己資本比率は前期末から14.5%上昇し76.1%となった。

◎キャッシュ・フロー

|

|

21/3期 |

22/3期 |

増減 |

|

営業CF |

426 |

371 |

-54 |

|

投資CF |

-99 |

-63 |

+36 |

|

フリーCF |

326 |

307 |

-18 |

|

財務CF |

-175 |

374 |

+550 |

|

現金同等物残高 |

1,050 |

1,733 |

+682 |

*単位:百万円。

営業CF、フリーCFのプラス幅は縮小。

キャッシュポジションは上昇した。

【2-4 トピックス】

◎株式会社アイシスがSalesforce ビジネスを拡大・加速するための事業提携を締結

22年5月、株式会社アイシスは、HCSホールディングスの持分法適用関連会社である株式会社ラバブルマーケティンググループの連結子会社の株式会社 24-7(トゥエンティフォーセブン)と、Salesforceビジネスにおける事業提携を行い、Salesforce ビジネスを拡大・加速するための取り組みを開始した。

(提携の概要)

アイシス社では、長年にわたる SI ビジネスの経験をもとに、Salesforce に関する SFA(Sales Force Automation、営業支援システム)領域での開発・導入実績を積み上げ、様々な顧客へのカスタマーサクセスを実現してきた。

一方24-7 社は、MA(マーケティングオートメーション)領域を中心に Salesforce に関するコンサルティングや活用支援を強みとしている。

両社が事業提携することで、Salesforce ビジネスにおける一貫したサービスを提供し、トータルサポートを可能とする体制を構築する。

アイシス社と 24-7社 は、相互が発展するために、Salesforce に関する下記のそれぞれの得意分野や経営資源を両社が利用し、協力して事業を推進する。

*Salesforce の開発(他サービスとの連携含む)・保守運用

*マーケティング・営業・カスタマーサクセス領域での Salesforce を使用したコンサルティングと活用支援

(提携の背景)

日本企業における DX 推進に加え、コロナ禍におけるリモートワークや顧客企業との非接触型エンゲージメントへの取り組みにより、クラウドサービスの利用がより重要視されている。

Salesforce ビジネスはこれら課題に対するソリューションとして成長を続けており、HCSホールディングスグループにおいてはグループ内に分散していたSalesforceビジネスをアイシスへ集約化することで業容拡大を目指している。

また、顧客の Salesforce サービス利用においては、単一サービスの利用ではなく複数のクラウドサービスを組み合わせることで、より効率のよい事業活動を推進される事例が増加している。

SFA 領域での開発・保守運用サービスに強みを持つアイシスと、MA 領域を中心にコンサルティング、活用支援に強みを持つ 24-7 の事業提携は、マルチクラウドへのニーズに対応する体制構築となり、一貫したサービスを提供することで、イノベーション促進により顧客満足度の向上に貢献し、顧客との関係をより深められるものと考えている。

3.2023年3月期業績予想

【3-1 業績予想】

|

|

22/3期 |

構成比 |

23/3期(予) |

構成比 |

前期比 |

|

売上高 |

4,779 |

100.0% |

5,446 |

100.0% |

+14.0% |

|

営業利益 |

414 |

8.7% |

460 |

8.4% |

+11.1% |

|

経常利益 |

471 |

9.9% |

516 |

9.5% |

+9.5% |

|

当期純利益 |

347 |

7.3% |

315 |

5.8% |

-9.1% |

*単位:百万円。予想は会社側予想。

増収増益を予想

売上高は前期比14.0%増の54億46百万円、営業利益は同11.1%増の4億60百万円の予想。

DXに向けた戦略的投資等、企業のIT投資需要の取り込みを見込んでいる。

前期減収で予想未達となった売上高の必達を目指している。

配当は中間10.00円/株、期末17.50円/株の合計27.50円/株を予定。前期比2.50円/株の増配(普通配当のみでは5.00円/株の増配)を見込む。予想配当性向は23.4%。

【3-2 環境認識】

企業の生産性向上を目的とした業務の自動化・省力化、事業変革推進に向けたクラウド移行等のDX領域における戦略的IT投資需要は引き続き堅調と想定している。

*情報サービス事業

注力中のSalesforce市場は拡大傾向にある。

主力のマスターファイルソリューションの市場は安定しており、ローコード開発の引き合いが増加している。

*ERP事業

SAPの既存バージョンが2027年でサポート期限切れとなるため、新バージョンの開発・導入案件が活発化している。

また、 コロナ禍においてリモートによるRPSサービスでは保守案件が拡大傾向にある。

*デジタルマーケティング事業

コロナによりECへのシフトが進み、ネット広告市場は成長が継続すると見ている。

テレワークの浸透からBtoBマーケットにおいても従来の訪問型セールスからデジタルマーケティングへのDXが進む。

また、フィールド業務におけるDXが進むと想定している。

各連結子会社の動向・見込みは以下のとおり。全社とも増収増益を予想している。なかでもアイシスが大きく成長する。

(同社資料より)

【3-3 成長戦略の進捗】

同社では、中期経営計画において、既存ビジネスで収益を確保していくとともに、DX関連のサービス型ビジネスを推し進め、従来からあるIT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大することで、売上規模と利益率の拡大を目指している。

ビジネスをA・B・C・Dの4象限に分類し、既存ビジネス「A」を着実に拡大させつつ、「B」におけるOutSystemsによるローコード開発、「C」におけるCO2排出量算定、Salesforce、フィールド業務DXなど重点戦略ソリューションを大きく伸長させる考えだ。

前期までビジネスポートフォリオの変革は、計画通りに進んでいる。

今後は、開発に際してパートナー比率の高い「A」においては、適切なパートナー戦略により案件を確実に受注し、売上を確保することを目指す。

収益性が高い反面、売上規模の小さい「B」「C」「D」では受注案件増大に向け、営業力の強化を図る。

(同社資料より)

(同社資料より)

4.加藤社長へのインタビュー

加藤社長に、ミッション、自社の競争優位性、人的資本強化の取り組み、株主・投資家へのメッセージなどを伺った。

Q:「まず御社が掲げている企業理念、ミッション、解決すべき社会課題などについてお話しください」

私たちは、ICTを人間の良きパートナーとして活用し、日本の「少子高齢化・人口減少」「環境・資源問題」などに取り組み、「課題解決先進国ニッポン」の持続可能な成長に貢献すると共に、その技術を世界に発信することを、企業理念・ミッションとしています。

一方で、日本のICT業界は、それなりの投資はしてきたにもかかわらず、残念ながらこの20年で、ICT、デジタル化に関しては後進国となってしまったという思いを強くしています。

その原因はサービスの提供側、ユーザー双方において様々あるのですが、この業界のプレーヤーの一員として、ICT業界の課題解決に向け微力ながら一つずつ取り組んでいくことも当社の責務であると考えています。

課題があるのはお客様の現場ですので、現場に寄り添って課題解決に向き合っていきます。

大手のSIerがやれないこと、やりにくいことを、当社の強みを活かしてコツコツと対応していく、そうしたニーズ・ビジネスチャンスを吸い上げていく体制は、セールスフォースを始めとしたソリューションの導入により、かなり整備されてきたと感じています。

Q:「続いて、御社の強み・特長、競争優位性について教えてください」

3つあります。

1つは、安定的な収益基盤を有していることです。

電力・航空・鉄鋼などの大手産業、大手システムインテグレータ、大手コンサルティングファームのほか、地方金融機関・大手小売業・官公庁・農漁協などと長年にわたり取引を行っており、こうした顧客基盤が安定した収益に繋がっています。

2つ目は、海外有力ベンダーとのアライアンスです。

SAP、Salesforce、OutSystems、Infor Nexusなど海外有力ベンダーと業務提携することにより、その最先端技術を取り入れたサー

ビスを提供しています。

3つ目は多様な技術者を有している点です。

「情報サービス事業」「ERP事業」「デジタルマーケティング事業」の3セグメントにおいて、豊富な経験や実績を有する多様な技術者が在籍しています。

私は日ごろから、「DXのコンビニエンスストア」になろうと社内でメッセージを発信しています。

これまでM&A、子会社設立、アライアンスなどにより様々なツールやソリューションをラインアップしてきましたが、これからも品揃えを充実させることで、強み、競争優位性を更に強化していこうと考えています。

また、それに伴い、当社スタッフが複数のソリューションをプロフェッショナルとして取り扱うことのできる「マルチタスク」を一層進展させ、社員数を大きく増やすことなく、トップラインも収益性も引き上げることを目指しています。

Q:「人的資本強化が企業にとってますます重要な課題となっています。今のマルチタスクと関係してきますが、御社の人的資本強化に関する取り組みについてお聞かせください」

必要とされるスキルが大きく変わってきていますので、スキルトランスフォーメーションを昨年10月から強化しています。

eラーニングを用いて、3か月でセールスフォースの資格を取れるカリキュラムをセールスフォースと一緒に作成しました。

業務に直接かかわらないスタッフの資格取得も推奨しています。

セールスフォースに限らず、マルチタスクに対応できる社員の育成が当社の人的資本強化のカギとなりますから、今後もしっかりと投資していきます。

社員には、「共感と感動」「多様性」「先進性」「挑戦」「誠実」の5つを常に踏まえて行動してほしいと思っています。

これらが定着することで社員の意識・行動がさらに向上し、結果的に当社の企業価値向上に繋がるものと考えています。

Q:「中期経営計画の中からいくつか伺います。まず、事業拡大を目指す新規ビジネスについて、ご説明いただけますか」

一つはセールスフォースのビジネスです。

世界で15万社以上の企業が使用する顧客管理ソリューション「Salesforce」を活用した顧客のシステム構築をサポートしており、顧客先をさらに拡大させていきます。

加えて、「CO2排出量算定」を新規ビジネスとして展開していきます。

CO2削減に関する有力なコンサルタント企業と協業してシステムを開発しました。

CO2削減については、TCFDへの対応が必須になりつつあるなど企業の責務は益々増大しています。ただ、企業は、自社のサプライチェーンのCO2排出量であるスコープ3まで把握する必要がありますが、大企業はともかく、中堅・中小企業にとっては、対応が大変難しい。こうしたニーズに対応するソリューションです。

ビジネスとしてすぐに大きくなるかはわかりませんが、『「課題解決先進国ニッポン」の持続可能な成長に貢献する』という当社のミッションに沿った取り組むべきビジネスであると考えています。

Q:「中期経営計画達成のための重要なポイントはどんな点でしょうか。また、もう少し長いスパンで、競争力を高め、さらに成長していくための課題や不足しているリソース、どのようにしてそれらをクリアしていくかについてお話しください」

中期経営計画達成のための重要なポイントは「パートナー戦略」です。

当社のみでは対応できない案件、ビジネスについては、セールスフォースにせよ、CO2削減にせよ、ケースバイケースで多様なパートナー戦略を展開していく必要がありますので、現在私が先頭に立って取り組んでいるところです。

中期的な課題となると、やはり人材の確保です。

従来の人月商売から脱却しソリューションやプラットフォームビジネスへの転換を図る中でも、一時的には人数は増えざるを得ないかもしれません。

一方で人口減少がますます進む中で、人材獲得競争は激しくなる一方です。

そうした中、人材獲得も目的の一つとして昨年上場したのですが、大変嬉しいことに、優秀な新卒社員が想定以上に当社を志望してくれました。

「働きやすさ」と「働きがい」を追求した施策によって人材定着を図っていきます。

Q:「では最後に株主・投資家へのメッセージをお願いいたします」

東証スタンダード市場に上場した当社に対し、成長性が低いとご評価される投資家もおられるようです。

ただ、中期経営計画でお示ししたように、2024年3月期へのジャンプのための仕込み、人材投資、開発投資、IT投資や様々な戦略的提携など、飛躍のための準備を現在行っているところです。

その結果として必ず芽を出し、花を咲かせ、実を結ぶことができると考えておりますので、是非中期的な視点で応援していただきたいと思います。

5.今後の注目点

同社では、中期経営計画において、既存ビジネスで収益を確保していくとともに、DX関連のサービス型ビジネスを推し進め、従来からあるIT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大することで、売上規模と利益率の拡大を目指している。ビジネスをA・B・C・Dの4象限に分類し、既存ビジネス「A」を着実に拡大させつつ、「B」「C」の重点戦略ソリューションを大きく伸長させる考えだ。

前期までビジネスポートフォリオの変革は、計画通りに進んでいる。今後は、開発に際してパートナー比率の高い「A」においては、適切なパートナー戦略により案件を確実に受注し、売上を確保することを、収益性が高い反面、売上規模の小さい「B」「C」では受注案件増大に向け、営業力の強化を図る。

初年度の22年3月期は中期経営計画の目標をクリアした。今期、来期と施策を着実に成果に結びつけることができるか、進捗を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

9名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年12月28日

<基本的な考え方>

当社グループでは、継続的なグループ企業価値の向上のために、健全で透明性の高い経営管理システムを確立し、コーポレート・ガバナンスを有効に機能させることがステークホルダーに対する重要な責任と考えて行動しております。そのために、コンプライアンスの徹底を含む内部統制の強化を図っていく所存であります。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則2-4① 中核人材の多様性確保に関する考え方等】

当社は、中期経営計画(2021-23)において、「働きやすさ」 と 「働きがい」 を追求し、総合的な人財プランを推進することを掲げており、中核人材を含む当社従業員の多様性確保等に関して、積極的に取り組んでいく方針であります。

上記方針に基づき、管理職への登用等に関しましても、人事考課により能力、業務実績等を総合的に評価し、適正の認められる者を管理職として登用しており、性別、国籍、採用経路等で選別せず、分け隔てなく評価・育成することを基本的な方針としております。

なお、当社グループの中核人材の自主的かつ測定可能な現状は以下のとおりであります。

女性管理職に関しては、現状、2.37 %であります。

外国人管理職に関しては、現状、0.00%であります。

中途採用者の管理職に関しては、現状、5.76 %であります。

上記の現状を踏まえ、当社は現在、中核人材の多様性の確保に関しては、課題と認識しております。中期経営計画(2021-23)におきましては、今後3年間をかけてマネジメントスキル保有人材、女性・若手人材の積極的登用を目指し、これを支援するための資格体系や評価・報酬制度の見直し、教育投資、マネジメント人材の育成、スキルアップ支援等の改革に着手してまいります。

『中期経営計画』

https://www.hcs-hd.co.jp/ir/library/material

なお、上記の通り、従業員の多様性の確保を推進する方針でありますが、現時点では女性、外国人、中途採用者等の管理職の登用等における測定可能な目標設定にはいたっておりません。準備が整い次第開示してまいります。

【補充原則3-1③ サステナビリティ等への取り組みについて】

当社グループは、グループミッションにおいて、『私たちは、ICTを人間の良きパートナーとして活用し、日本の「少子高齢化・人口減少」「環境・資源問題」などに取り組み、「課題解決先進国ニッポン」の持続可能な成長に貢献すると共に、その技術を世界に発信します。』としております。

したがって、事業を通じて当社グループの主要顧客(エネルギー関連事業、製造業)へDXを活用したシステム開発等(CO2削減算定システム開発済)の提案により環境対策に貢献してまいります。

また、人的資本への投資の一環として、各職員のDX関連スキルの習得が重要と考え、新しいデジタル技術の資格取得を推奨し、取得のサポートを行っております。

今後は、当社グループのサステナビリティに関する具体的取組を可視化し、開示に向けて検討してまいります。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社は現在政策保有株式を保有しておりませんが、今後は、事業拡大に資するパートナーシップ構築等のため株式等を保有する可能性があります。

【原則3-1(ⅰ) 会社の目指すところ(経営理念等)や経営戦略、経営計画】

『私たちは、ICTを人間の良きパートナーとして活用し、日本の「少子高齢化・人口減少」「環境・資源問題」などに取り組み、「課題解決先進国ニッポン」の持続可能な成長に貢献すると共に、その技術を世界に発信します。』を私たちの使命として表明しております。

【原則5-1 株主との建設的な対話に関する方針】

当社の株主との建設的な対話を促進するための体制整備・取組みに関する方針は次の通りです。

(ⅰ)株主・投資家との対話は、管理本部長が統括し、代表取締役社長が決算説明会、個別面談等、の実施及びWebを通じた動画説明会等、様々な取組みを通じて積極的に対応しております。

(ⅱ)円滑な対話を促進するため、管理本部、経営企画室等の関係部門間で情報を共有し、事業子会社に対しても情報共有いたします。

(ⅲ)個別面談以外の対話の手段として半期ごとの決算説明会の実施を基本としております。説明会では、代表取締役社長が説明及び質疑応答を行い、株主・投資家との積極的なコミュニケーションを図っております。

(ⅳ)個別面談、決算説明会、株主総会等で頂戴した株主・投資家の意見や懸念事項につきましては、管理本部、経営企画室、事業子会社等の関連部署にフィードバックし、 その内容の共有と活用を行っております。

(ⅴ)インサイダー情報管理については、インサイダー取引について定めた社内規程を厳格に運用しております。なお、当社は「ディスクロージャーポリシー」に記載のとおり、各四半期並びに決算期末日の翌日から決算発表日までを沈黙期間(クワイエットピリオド)としており、決算に関するコメントや問い合わせ等への回答を控えることとしております。