(4634)東洋インキ SC ホールディングス株式会社 当期純利益大幅な増益

|

髙島 悟 社長 |

東洋インキSCホールディングス株式会社(4634) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

化学(製造業) |

|

代表取締役社長 |

髙島 悟 |

|

所在地 |

東京都中央区京橋2-2-1 |

|

決算月 |

12月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,000円 |

60,621,744株 |

121,243百万円 |

2.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

90.00円 |

4.5% |

151.65円 |

13.2倍 |

3,589.24円 |

0.6倍 |

*株価は8/27終値。発行済株式数、DPS、EPSは21年12月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年12月(実) |

240,344 |

16,774 |

17,473 |

10,376 |

35.55 |

16.00 |

|

2018年12月(実) |

290,208 |

15,276 |

15,429 |

11,847 |

202.93 |

85.00 |

|

2019年12月(実) |

279,892 |

13,174 |

13,847 |

8,509 |

145.72 |

90.00 |

|

2020年12月(実) |

257,675 |

12,909 |

12,543 |

6,019 |

103.06 |

90.00 |

|

2021年12月(予) |

280,000 |

14,500 |

15,000 |

8,500 |

151.65 |

90.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。2017年12月期は9カ月決算。

2018年7月1日付で株式併合(5株を1株)を実施。遡及修正はしていない。

東洋インキSCホールディングス株式会社の2021年12月期第2四半期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2021年12月期第2四半期決算概要

3.2021年12月期業績予想

4.今後の注目点

<参考1:中期経営計画「SIC-Ⅱ」(2021年‐2023年)>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

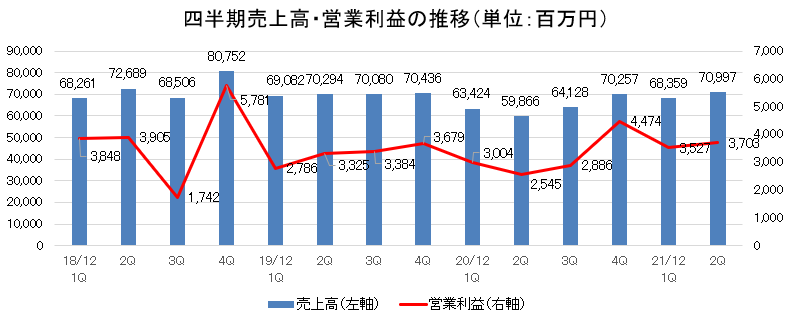

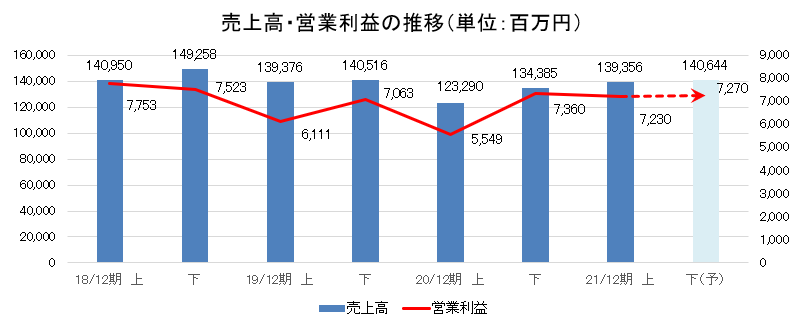

- 2021年12月期上期の売上高は前年同期比13.0%増の1,393億円。新型コロナウイルスの影響を受けた前期から回復に向かい全セグメントで増収。メディア材料や5G材料などエレクトロニクス関連材料が伸長した。営業利益は同30.3%増の72億円。原材料価格の上昇、販売数量増加による経費増や物流コスト増などを増収効果で吸収。海外で実施した価格改定も寄与した。前年同期の為替差損がなくなり為替差益を計上したほか、同じく前年同期に計上した操業停止費用がなくなったことなどから、経常利益、当期純利益もそれぞれ同75.6%増、138.8%増と大幅な増益となった。

- 好調な状況を踏まえ、業績予想を上方修正した。売上高は前期比8.7%増の2,800億円、営業利益は同12.3%増の145億円の予想。原材料価格の上昇など懸念材料もあるが、各セグメントにおいて各種取り組みを進め、増収増益を目指す。配当予定に変更は無い。前期と同じく90.00円/株を予定。予想配当性向は59.3%。

- エレクトロニクス関連材料が好調で上期決算は増収増益で、業績予想を上方修正した。特にメディア材料は期初計画を大きく上回り、色材・機能材関連事業の利益予想は期初予想比2倍の修正である。今後は巨大な中国市場でのシェア拡大を目指すということで、期待が大きい。

- ただ、全社では下期は対上期比で売上・利益ともほぼ同水準の予想となっている。ポリマー・塗加工関連、パッケージ関連における原材料価格高騰の影響が気になるところであり、価格改定によってどの程度カバーし、予想に対してどれだけ上積みできるか注目したい。また、引き続き「事業の収益力強化」に向けた取り組み、実績も見ていきたい。

1.会社概要

国内印刷インキ首位。インキ製造の原材料である顔料や樹脂加工技術を活かし、液晶用カラーフィルター材料、電磁波シールドフィルムなど多角的に製品を展開。国内外62社の連結子会社、7社の持分法適用関連会社でグループを構成。世界24か国の拠点を基盤に様々な国や地域で事業を展開(2021年6月末)。

社員一人一人が革新的に発想し、科学的に実行、加えてそれぞれの活動を連鎖させることで生活者・生命・地球環境の持続可能性向上に貢献していくことをコンセプトとした長期構想「Scientific Innovation Chain 2027 (SIC27)」の下、2027年に向け持続的成長を可能にする企業体質への変革を目指している。

【1-1 沿革】

1896年(明治29年)、創業者 小林鎌太郎が東京日本橋で個人経営の「小林インキ店」を開業したのが始まり。1907年(明治40年)に東洋インキ製造株式会社に改組。明治期に入り、読売新聞(1874年創刊)、朝日新聞(1879年創刊)を始めとした多数の新聞や雑誌が創刊されたほか、富国強兵の下、教育水準向上のための教科書の制作を始めとした政府関係の印刷物も増加し印刷用インキの需要は急拡大していった。

当初は輸入品が中心であったが、良質な国産インキへの転換が国策として推し進められる中、高い技術力を持った同社は、民間印刷会社に加え、大蔵省印刷局を始めとした政府機関への納入も拡大し、輸出も増加した。また、原材料の顔料・樹脂から印刷用インキまでの一貫製造にもいち早く取り組んだこと、創業時から、印刷会社最大手の1社となった凸版印刷株式会社との関係が深かったことなども成長の背景として挙げられる。関東大震災、太平洋戦争といった困難な時期を切り抜け、戦後高度経済成長期に再び急成長を遂げ、1961年(昭和36年)東証2部上場を経て、1967年(昭和42年)、東証1部に上場した。

印刷インキにとどまらず、顔料、樹脂など原材料の生産・加工で培った多様な技術を活かし、液晶用カラーフィルターなど他分野に事業領域を拡大している。グループ力の拡大とさらなる成長のため2011年(平成23年)持株会社制度に移行し、社名を東洋インキSCホールディングス株式会社とした。

【1-2 経営理念など】

企業グループとしてのブランドの原点を示すとともに、グループの社員各人が常に心に留め、企業人として相応しく行動するための規範として、経営哲学・経営理念・行動指針の三部からなる「東洋インキグループ経営理念体系」を、1993年4月に制定した。2014年4月には、行動指針に新たに「株主の満足度向上」を追加。すべてのステークホルダーの満足度向上を目指してゆく。

<東洋インキ経営理念>

| 経営哲学 | 人間尊重の経営 |

| 経営理念 | 私たち東洋インキグループは、世界に広がる生活文化創造企業を目指します。

◇ 世界の人びとの豊かさと文化に貢献します。 ◇ 新しい時代の生活の価値を創造します。 ◇ 先端の技術と品質を提供します。 |

| 行動指針 | ◇ 顧客の信頼と満足を高める知恵を提供しよう。

◇ 多様な個の夢の実現を尊重しよう。 ◇ 地球や社会と共生し、よき市民として活動しよう。 ◇ 株主権を尊重し、株主価値の向上に努め市場の評価を高めよう。 |

この理念体系は理念カード(クレド)として全社員が常に携帯し、毎週部単位で行われる5分間ミーティングで読み合わせ、ディスカッションを行うなどして繰り返し確認し、より深い理解、実践を図っている。

また、海外も含めたグループ企業一体化のためにグローバル社内報を発行しているが、そのトップページには必ず「東洋インキグループ経営理念」を掲載。上記クレドも、「日・英」版に加え、「中・英」版もあり、経営理念の全世界的な共有・浸透に注力している。

【1-3 市場環境】

◎概要

(市場動向)

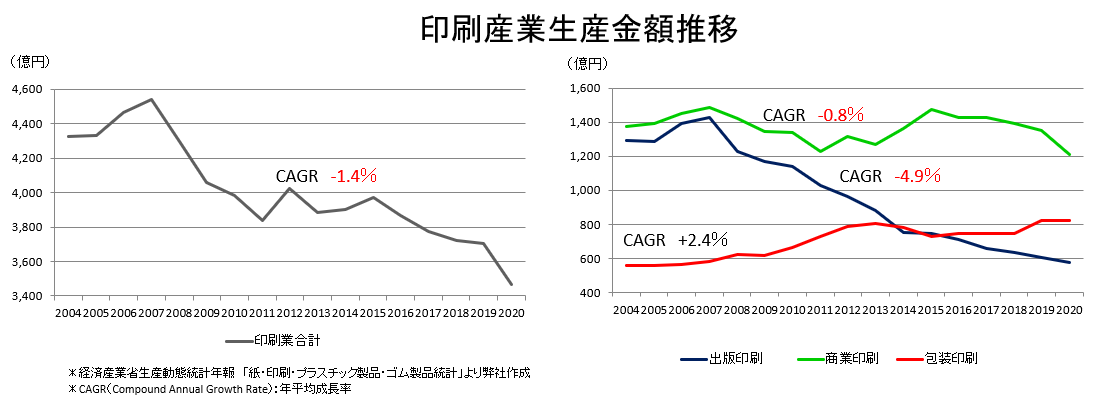

日本の印刷産業の生産金額はデジタル化の進展、活字離れ等の要因を背景に、新聞、雑誌など出版印刷を中心に減少傾向にある。特に2020年は新型コロナウイルスの影響などもあり、大きく落ち込んだ。

一方で、ポスター、カタログ、チラシ、POPなど商業印刷は底堅く、食品・医薬品などの包装紙、プラスチック容器に使われる包装印刷は2004年から2019年までの15年間のCAGR(年平均成長率)は+2.4%と堅調に拡大している。

海外、特に新興国では、紙を対象物とした印刷(オフセット印刷)、食品パッケージなど主にフィルムを対象物とした印刷(グラビア印刷・フレキソ印刷)、共に今後の成長が予想されており、同社もその需要取り込みに注力している。

印刷機のイノベーションが進む中、クオリティーの向上に伴いローカルインキでは対応しきれない部分も多く、優れた日本製インキ需要は今後も高まることが予想されるという事だ。

また世界的な環境意識の高まりの中、バイオマスインキなど、環境調和型製品に対するニーズも拡大しており、インキ各社は独自技術を活かした新製品開発に取り組んでいる。

◎同業他社

インキ事業を展開する主な上場企業は同社を含め6社。

(4631)DICは世界規模でトップ企業であるのに対し、(4634)東洋インキSCホールディングスは国内インキ首位で、各品目別でもほとんどが1位か2位となっている。グローバルベースでは5位にランキングされている。(4633)サカタインクスは同社の第2位株主で、主に物流面での相互補完を図り2000年に資本業務提携契約を締結している。

前回のレポート以降、(4631)DIC、(4633)サカタインクス、(4634)東洋インキSCHD、(4636)T&K TOKAの4社が今期業績予想を上方修正している。

|

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

時価総額 |

PER |

PBR |

ROE |

||

|

4116 |

大日精化工業 |

120,000 |

– |

5,400 |

+9.8% |

4.5% |

46,030 |

10.4 |

0.4 |

6.5 |

|

4631 |

DIC |

840,000 |

+19.8% |

48,000 |

+21.0% |

5.7% |

288,801 |

13.1 |

0.9 |

4.2 |

|

4633 |

サカタインクス |

179,000 |

+10.8% |

9,000 |

+24.8% |

5.0% |

69,174 |

8.8 |

0.8 |

6.9 |

|

4634 |

東洋インキSCHD |

280,000 |

+8.7% |

14,500 |

+12.3% |

5.2% |

121,243 |

13.2 |

0.6 |

2.8 |

|

4635 |

東京インキ |

42,510 |

+11.4% |

800 |

+211.6% |

1.9% |

6,119 |

9.8 |

0.2 |

2.5 |

|

4636 |

T&K TOKA |

44,100 |

+4.5% |

370 |

+86.0% |

0.8% |

18,326 |

12.3 |

0.4 |

3.1 |

*売上高、営業利益は各社の今期予想。ROE、PBRは前期実績。単位:百万円、倍。時価総額は2021年8月27日終値ベース。

【1-4 事業内容】

◎「印刷インキ」について

同社の主要製品のひとつである印刷インキについて、「原材料」、「種類と用途」などを以下にまとめてみた。

<印刷インキの構成要素>

|

顔料(有機顔料、無機顔料など) |

水、油に不溶の着色に用いる粉末。 |

|

ワニス(合成樹脂、油脂類、溶剤など) |

油脂類、天然樹脂、合成樹脂等を溶剤に溶かしたもので、顔料を分散し、印刷素材に転移、固着させる。 |

|

添加剤(滑剤、硬化剤など) |

乾燥性や流動性等いわゆる印刷適性や印刷効果を調整する。 |

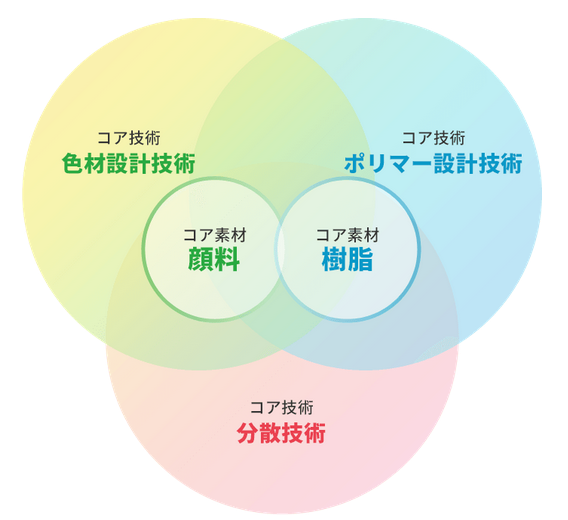

この3つの原材料を混ぜ合わせて各種インキを製造する際に高度な分散技術が必要となる。

また、同社は創業以来これら原材料の製造を手掛ける過程で、様々な用途開発を進めて事業領域を拡大してきた。

<主な印刷インキの種類と用途>

|

種類 |

特徴・用途 |

|

平版インキ |

対象物を紙とする代表的な印刷インキ。雑誌、ポスター、チラシなど。 |

|

グラビアインキ |

微細な濃淡が表現できるので、写真画像の印刷等に適している。現在では主に食品包装材などフィルムへの印刷に使用される。 |

|

スクリーンインキ |

他の印刷方式では印刷が困難な被印刷物を中心に、自動車の計器類、基板回路形成、CD・DVDといった工業製品などで使用される。 |

|

フレキソインキ |

ダンボールやフィルム、布などの表面印刷に利用される。 |

|

UV硬化型インキ |

乾燥工程で、熱風ドライヤーを使用せずに瞬間乾燥することから、CO2を直接発生させないUV硬化印刷に用いられる。VOC(Volatile Organic Compounds:揮発性有機化合物)を発生しない環境調和型インキである。 |

◎事業セグメント

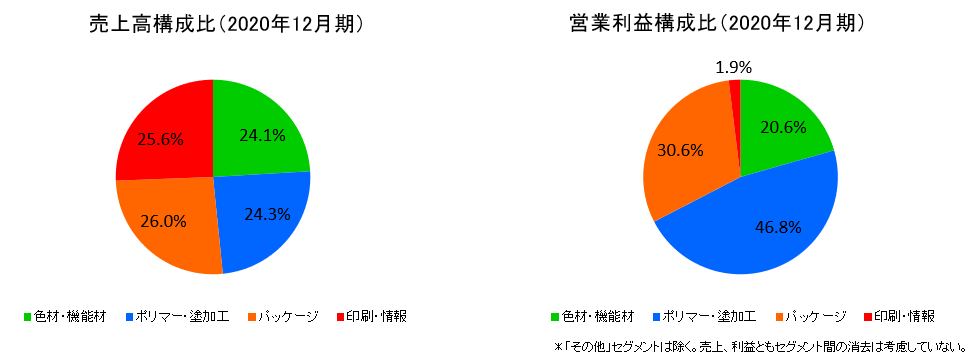

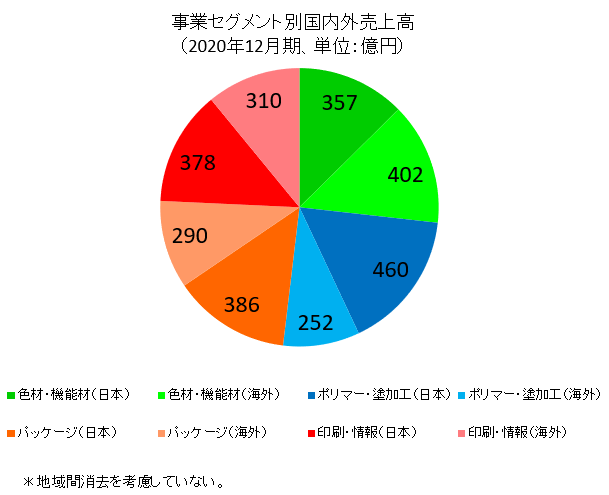

「色材・機能材関連事業」、「ポリマー・塗加工関連事業」、「印刷・情報関連事業」、「パッケージ関連事業」の4セグメントで構成されている。

このうち、「印刷・情報関連事業」は主に紙への印刷に使用する平版用インキ(オフセットインキ等)、「パッケージ関連事業」は食品包装などフィルムへの印刷に使用するグラビアインキやフレキソインキなど、「色材・機能材関連事業」は印刷インキの原料でもある顔料をコア素材とし展開した製品、「ポリマー・塗加工関連事業」はこれもインキの主原料である樹脂とその設計技術から展開した事業である。

☆色材・機能材関連事業

|

20/12期 |

|

|

売上高 |

61,642 |

|

営業利益 |

2,610 |

|

利益率 |

4.2% |

*単位:百万円

|

サブセグメント |

主な製品 |

|

汎用化成品 |

顔料、顔料分散体 |

|

高機能化成品 |

高機能顔料、CF(カラーフィルター)ペースト |

|

表示材料 |

液晶カラーフィルター用レジストインキ |

|

着色剤 |

着色剤、機能性着色剤 |

|

その他色材・機能材 |

記録材塗料、機能性分散体、インクジェットインキ、開発品 |

|

|

印刷インキの主たる原材料である有機顔料を母体として、色材技術、有機化学合成技術、高度な分散技術との融合によって様々な分野で使用される材料を提供している。中でもインキや塗料の製造で蓄積された技術の結集によるナノレベルの分散加工技術から、さらに機能を高めた液晶カラーフィルター材料を生み出した。

さらに分散加工技術は、有機顔料だけではなくCNT(カーボンナノチューブ)などの無機素材にも展開され、二次電池材料など新たなエネルギー分野への事業拡大にも繋がっている。

☆ポリマー・塗加工関連事業

|

20/12期 |

|

|

売上高 |

62,328 |

|

営業利益 |

5,937 |

|

利益率 |

9.5% |

*単位:百万円

|

サブセグメント |

主な製品 |

|

塗工材料 |

粘着テープ、接着テープ、マーキングフィルム、電磁波シールドフィルム |

|

接着剤 |

粘着剤、接着剤、ラミネート接着剤、ホットメルト |

|

塗料樹脂 |

製缶塗料、樹脂、機能性ハードコート |

|

その他ポリマー・塗加工 |

メディカル製品、天然材料、開発品 |

|

|

中核素材の機能性樹脂にさまざまな機能を付与した製品を開発している。長年にわたって培われた独自技術を用いて新たな機能を創造し、エレクトロニクス、エネルギー、ヘルスケア関連などの分野において、新たな需要の開拓、市場の創造を目指している。

☆パッケージ関連事業

|

20/12期 |

|

|

売上高 |

66,589 |

|

営業利益 |

3,885 |

|

利益率 |

5.8% |

*単位:百万円

|

サブセグメント |

主な製品 |

|

リキッドインキ |

グラビアインキ、フレキソインキ、グラビア溶剤 |

|

グラビア機器・製版 |

グラビア機器、グラビア・フレキソ製版 |

|

|

グラビア印刷、フレキソ印刷などの、パッケージ向け印刷用インキおよび機器・製版を取り扱っている。

食品包装などの分野では消費者の安心・安全のためにインキの水性化など環境に配慮した製品開発にも注力している。

☆印刷・情報関連事業

|

20/12期 |

|

|

売上高 |

65,595 |

|

営業利益 |

247 |

|

利益率 |

0.4% |

*単位:百万円

|

サブセグメント |

主な製品 |

|

オフセットインキ |

オフセットインキ、新聞インキ、UV(紫外線硬化型)インキ、金属インキ |

|

印刷材料機器 |

印刷機器、印刷材料 |

|

その他印刷・情報 |

スクリーンインキ、その他開発品など |

|

|

創業以来の基盤セグメント。紙への印刷に使用する印刷インキが中心製品。

印刷インキの提供だけに留まらず、機械・機器の販売、印刷工程の効率化サポート、カラーマネジメントやカラーユニバーサルデザインに関する支援やツールの提供なども行っている。

◎海外展開

大きな成長を期待し難い国内市場では高付加価値製品による収益性向上を進める一方、今後成長が期待できる海外市場の開拓に製造、販売両面で積極的に取組んでいる。

海外生産体制は前中期経営計画中にほぼ完成し、原料調達、生産共に現地で行っている。

2020年12月末現在、45の海外連結対象子会社を有し、幅広い国や地域で事業を展開している。

|

売上高 |

前期比 |

営業利益 |

前期比 |

|

|

日本 |

1,618 |

-7.8% |

64 |

-17.3% |

|

アジア・オセアニア |

945 |

-6.6% |

59 |

+3.5% |

|

ヨーロッパ |

180 |

-9.5% |

5 |

– |

|

北米・中南米 |

127 |

-9.2% |

-1 |

– |

|

調整 |

-293 |

– |

1 |

– |

|

連結計 |

2,577 |

-7.9% |

129 |

-2.0% |

*単位:億円

【1-5 ROE分析】

|

13/3期 |

14/3期 |

15/3期 |

16/3期 |

17/3期 |

17/12期 |

18/12期 |

19/12期 |

20/12期 |

|

|

ROE (%) |

5.8 |

7.3 |

6.9 |

5.9 |

6.0 |

4.8 |

5.4 |

3.9 |

2.8 |

|

売上高当期純利益率(%) |

3.50 |

4.39 |

4.64 |

4.30 |

4.93 |

4.34 |

4.10 |

3.04 |

2.34 |

|

総資産回転率(回) |

0.85 |

0.88 |

0.82 |

0.78 |

0.74 |

0.65 |

0.77 |

0.75 |

0.68 |

|

レバレッジ(倍) |

1.94 |

1.88 |

1.80 |

1.75 |

1.73 |

1.70 |

1.71 |

1.72 |

1.76 |

*17年12月期は12カ月換算値では6.8%。

一般的に日本企業が目標とすべきと言われている8%へ達するためには引き続き一段の収益性および効率性の改善が望まれる。

【1-6 特徴と強み】

①高い技術力

前述の様に、同社は印刷インキの原材料であるコア素材の顔料や樹脂を自社で生産を続けてきた。こうした技術力が高品質な印刷インキ生産のベースとなっているのはもちろんのこと、液晶用カラーフィルター材料や接着剤・粘着剤など、事業領域や製品の拡大に繋がっている。

(同社HPより)

②優れた課題解決能力

同社が印刷インキ国内首位の地位を築いている大きな背景の一つが印刷会社に対する高い課題解決能力だ。

印刷インキの製造・供給のみでなく、版作り、画像など「印刷」に関連する要素全般に関して古くから研究を続けており、これが顧客に対する技術提案力やサービス力、ひいては顧客満足度の向上に繋がっている。

③環境に対する取り組み

同社では、CO2の削減とともに、Non-VOCインキや水性インキ、UVインキなどの環境調和型インキにもいち早く取り組んできた。新興国においても環境規制は一段と強化されており、ニーズは拡大している。また化学物質管理への取り組みや他社に先駆けたスイス条例対応製品のラインナップ化など安全・安心への取り組みも進んでいる。

④経営戦略の独自性

M&Aについては、同社がもつ技術力を新しい市場に展開するうえで、シナジー効果が期待できる場合には選択肢のひとつとして考えている。ただ、単にボリュームアップを目的としたM&Aは志向していない。また、輸送マイレージの削減、現地品の利用など、効率性向上と社会的貢献の両面から海外市場における「地産地消」のポリシーを印刷インキ業界ではいち早く打ちたてて実践してきた。

2.2021年12月期第2四半期決算概要

(1)業績概要

|

20/12期2Q |

構成比 |

21/12期2Q |

構成比 |

前期比 |

|

|

売上高 |

123,290 |

100.0% |

139,356 |

100.0% |

+13.0% |

|

売上総利益 |

27,388 |

22.2% |

29,918 |

21.5% |

+9.2% |

|

販管費 |

21,838 |

17.7% |

22,688 |

16.3% |

+3.9% |

|

営業利益 |

5,549 |

4.5% |

7,230 |

5.2% |

+30.3% |

|

経常利益 |

4,933 |

4.0% |

8,662 |

6.2% |

+75.6% |

|

四半期純利益 |

2,646 |

2.1% |

6,319 |

4.5% |

+138.8% |

*単位: 百万円

増収増益

売上高は前年同期比13.0%増の1,393億円。新型コロナウイルスの影響を受けた前期から回復に向かい全セグメントで増収。メディア材料や5G材料などエレクトロニクス関連材料が伸長した。

営業利益は同30.3%増の72億円。原材料価格の上昇(-20億円)、販売数量増加による経費増や物流コスト増など(-19億円)を増収効果(+51億円)で吸収。海外で実施した価格改定(+7億円)も寄与した。

前年同期の為替差損がなくなり為替差益を計上したほか、同じく前年同期に計上した操業停止費用がなくなったことなどから、経常利益、当期純利益もそれぞれ同75.6%増、138.8%増と大幅な増益となった。

四半期ベースでも前年同期、前四半期比とも増収増益。

(原材料価格について)

経済活動の回復による各種原材料の需要急増や原材料製造元の事故等による操業停止及び供給制限に加え、世界的な環境規制強化の継続による対策コスト増大により原材料価格が高騰している。

同社の場合でも、ナフサ価格は前年同期比約2割上昇、ロジン(松から得られる天然樹脂)は9割の上昇。

価格高騰による影響は下期にさらに拡大すると同社では見ており、通期で営業利益に対し前期比68億円のマイナスの影響があると見ている。

これに対しては、粘接着剤、塗料・樹脂、UVインキ、グラビアインキ、顔料など幅広く価格改定を行う予定で、これにより39億円のプラスを見込んでいる。

このほか、原材料価格高騰に対しては必要量の確保を前提に、サプライチェーンマネジメントの改善、原材料見直しなどを実施する。

(2)セグメント別動向

|

20/12期2Q |

構成比 |

21/12期2Q |

構成比 |

前年同期比 |

|

|

売上高 |

|||||

|

色材・機能材 |

30,272 |

24.6% |

36,796 |

26.4% |

+21.6% |

|

ポリマー・塗加工 |

29,931 |

24.3% |

33,614 |

24.1% |

+12.3% |

|

パッケージ |

32,910 |

26.7% |

35,406 |

25.4% |

+7.6% |

|

印刷・情報 |

29,298 |

23.8% |

32,633 |

23.4% |

+11.4% |

|

その他・調整 |

877 |

0.7% |

904 |

0.6% |

– |

|

合計 |

123,290 |

100.0% |

139,356 |

100.0% |

+13.0% |

|

営業利益 |

|||||

|

色材・機能材 |

1,007 |

3.3% |

2,723 |

7.4% |

+170.3% |

|

ポリマー・塗加工 |

2,449 |

8.2% |

1,989 |

5.9% |

-18.8% |

|

パッケージ |

1,916 |

5.8% |

1,271 |

3.6% |

-33.7% |

|

印刷・情報 |

37 |

0.1% |

858 |

2.6% |

– |

|

その他・調整 |

139 |

15.8% |

388 |

42.9% |

– |

|

合計 |

5,549 |

4.5% |

7,230 |

5.2% |

+30.3% |

*単位: 百万円

☆色材・機能材関連事業

増収増益。

メディア材料の好況継続と着色剤の海外販売が伸長。メディア材料・着色剤・インクジェットインキの伸長により大幅増益。

(顔料)

12%増収。オフセット用顔料の需要減少をパッケージ用、デジタル印刷用でカバーした。

(メディア材料)

23%増収。中国・台湾でのレジストインキ販売強化の結果、大幅に伸長。

(着色剤)

22%増収。海外はOA機器・自動車・太陽電池向けが伸長、国内は容器用が堅調だった。

(インクジェット)

56%増収。中国・欧州を中心にグローバルで需要が拡大。新規生産設備投資も奏功した。

☆ポリマー・塗加工関連事業

増収減益。

パッケージ用粘接着剤は海外好調、機能性フィルムは5Gやパネル用で大きく伸長した。高付加価値品が伸長したが、原材料高騰を受け利益は圧迫された。

(パッケージ・工業材料)

7%増収。食品包装やラベル用の粘着剤・接着剤は堅調で、特にアジアで伸長した。

(エレクトロニクス)

34%増収。機能性フィルムが大きく伸長した。パネル向け粘着剤・コート剤も好調だった。

(メディカル・ヘルスケア)

売上は前期並み。中国のヘルスケア用粘着剤は拡販が進んだが、貼付薬はコロナ禍で需要が減少した。

☆パッケージ関連事業

増収減益。

食品包装用は海外需要が安定的に伸長し、国内は環境対応品が好調だったが、原材料高騰と価格改定タイムラグの影響で利益は圧迫された。

(国内リキッドインキ)

4%増収。食品軟包装用や詰め替えパウチ用などが堅調で、バイオマスインキなど環境対応品が伸長した。

(海外リキッドインキ)

14%増収。韓国・インド・台湾で軟包装用水性インキが伸長した。特に中国・東南アジアが大きく回復した。

☆印刷・情報関連事業

増収増益。

パッケージ向け機能性インキが伸長し、海外の需要が回復基調にある。機能性インキの伸長と構造改革の推進により収益体質の改善が進んでいる。

(オフセットインキ)

14%増収。海外の需要はコロナ禍から回復基調だが長期的な市場縮小は継続している。生産アライアンスなど構造改革を推進していく。

(機能性インキ)

15%増収。パッケージ向けにUVインキのバイオマスなど環境対応品が伸長した。

(3)設備投資

今上期の設備投資額は112億円。コロナ禍でも着実に実行した。

主な案件は、パッケージ関連では江門(中国)、トルコ、インドでの工場建設、色材・機能材関連では米国、ハンガリーでEV関連材料の生産設備、ポリマー・塗加工では米国・中国・インド・韓国などで粘接着剤の設備新設及び増強、守山(日本)のメディカル工場着工など。

(4)財務状態とキャッシュ・フロー

◎主要BS

|

20年12月末 |

21年6月末 |

増減 |

20年12月末 |

21年6月末 |

増減 |

||

|

流動資産 |

214,097 |

214,253 |

+156 |

流動負債 |

91,411 |

97,139 |

+5,728 |

|

現預金 |

76,469 |

66,732 |

-9,737 |

仕入債務 |

54,608 |

57,473 |

+2,865 |

|

売上債権 |

87,126 |

89,177 |

+2,051 |

短期借入金 |

19,379 |

18,758 |

-621 |

|

たな卸資産 |

46,188 |

54,168 |

+7,980 |

固定負債 |

71,491 |

72,636 |

+1,145 |

|

固定資産 |

166,130 |

178,061 |

+11,931 |

長期借入金 |

60,492 |

61,211 |

+719 |

|

有形固定資産 |

102,616 |

111,353 |

+8,737 |

負債合計 |

162,902 |

169,776 |

+6,874 |

|

無形固定資産 |

3,113 |

2,698 |

-415 |

純資産 |

217,325 |

222,538 |

+5,213 |

|

投資その他の資産 |

60,399 |

64,009 |

+3,610 |

利益剰余金 |

147,390 |

151,080 |

+3,690 |

|

資産合計 |

380,227 |

392,314 |

+12,087 |

負債純資産合計 |

380,227 |

392,314 |

+12,087 |

|

有利子負債残高 |

79,871 |

79,969 |

+98 |

*単位:百万円

建設仮勘定を始めとした有形固定資産の増加などで資産合計は前期末比120億円増加の3,923億円となった。

仕入債務の増加等で負債合計は同68億円増加の1,697億円。利益剰余金及びその他有価証券評価差額金の増加、為替換算調整勘定のマイナス幅縮小などで純資産は52億円増加の2,225億円となった。

この結果、自己資本比率は前期末の55.2%から0.6ポイント低下し、54.6%となった。

◎キャッシュ・フロー

|

20/12期2Q |

21/12期2Q |

増減 |

|

|

営業CF |

4,612 |

7,311 |

+2,699 |

|

投資CF |

-5,567 |

-10,053 |

-4,486 |

|

フリーCF |

-955 |

-2,742 |

-1,787 |

|

財務CF |

12,829 |

-8,472 |

-21,301 |

|

現金同等物残高 |

65,023 |

63,075 |

-1,948 |

*単位:百万円

税金等調整前当期純利益の増加等で営業CFのプラス幅は拡大したが、有形固定資産の取得による支出増加で投資CF及びフリーCFのマイナス幅は拡大。自己株式の取得による支出増加で財務CFはマイナスに転じた。

キャッシュポジションは低下した。

(5)トピックス

①LiB(リチウムイオン電池)用材料が韓国SKIに採用され、フォルクスワーゲン・フォードへ供給開始

リチウムイオン電池正極材用導電カーボンナノチューブ(CNT)分散体LIOACCUM®(リオアキュム)の、韓国のLiBメーカーであるSK Innovation(SKI)の北米並びに欧州拠点での採用が決定し、フォルクスワーゲングループおよびフォード・モーター・カンパニーの電気自動車(EV)への供給が開始されることとなった。

独自の分散技術と4極生産体制を持つ唯一のCNT(カーボンナノチューブ)分散体メーカーである同社の技術力、供給体制が評価されたものである。

同社が独自の分散技術で開発したLiB正極材用CNT分散体は、LiB高容量化によるEV航続距離伸長に寄与するほか、電池の安全性/小型化/充電スピード向上/耐久性向上に寄与する。

また、EVの4大市場である欧米中日に、北米(米国・ジョージア州)・欧州(ハンガリー)・日本(静岡)・中国(広東省)の4生産拠点を有し、現地安定供給体制を構築している点も大きなアドバンテージである。

さらに今後2026年までに100億円を投資し、生産能力を増強する計画。

2020年の売上7.4億円を、2023年100億円、2026年200億円まで拡大させる。

②好調な液晶パネル市況を受け、市場変化へ先手を打つ

今上期の液晶パネル販売は期初計画を上回る実績であった。市況は引き続き好調が見込まれるが、中国シフトの加速・競争激化も必至であるため、変化に対応しシェア拡大策を推進する。

コモディティ化が進む大型パネルについては、最大のマーケットである中国市場でのシェア拡大を図る。

顔料からレジストまでの一貫生産体制による革新製法による「コスト競争力の強化」と、「中国現地でのアライアンス」が鍵となる。技術提携や生産委託含む多様な形態を検討する。現地営業体制の強化も目指す。

ハイエンド市場においては、薄膜高精細な中小型パネル、CMOS・波長制御を搭載したセンサー、低温硬化による環境負荷低減など、徹底した差別化・機能製品を展開する。

2020年現在10%のレジストインキの中国シェアを2023年までに15%まで引き上げる。

③粘着剤・接着剤においてグローバル展開を加速

パッケージ、工業材、エレクトロニクスの注力市場で粘着剤・接着剤の拡大を図る。

粘着剤では環境調和型製品群をグローバルブランドオーナーへ展開する。また、光学製品群の世界的な需要増を取り込む。

ラミネート接着剤では海外拠点の増強や、パッケージ向けにグラビアインキとの連携を進める。

接着技術を融合し、独自ポリマーの開発に向け、新ポリマー合成棟を建設する。

こうした展開のため、米国、インド、トルコ、韓国、中国へのグローバル投資を実行し、2021~2022年の稼働を計画している。

2023年の粘接着剤の海外売上高は2020年比37%増加を目指している。

④新製品

◎アサヒビール株式会社「生ジョッキ缶」を共同開発

大ヒット商品となったアサヒビールの「生ジョッキ缶」は、同社の独自塗料技術をアサヒビールとともに製品化させたものであり、顧客の製品差別化に貢献した。

◎ミリ波電波吸収コンパウンドでミリ波レーダーの精度向上に寄与

自動車の安全運転支援に貢献する製品開発である。

⑤ESG

◎統合レポートを公開

21年8月、初の統合報告書「東洋インキグループ 統合レポート2021」を公開した。

https://schd.toyoinkgroup.com/ja/ir/archives/pdflib/2021/integrated_report2021ja.pdf

東洋インキグループの経営計画や事業戦略、CSRや価値提供などの諸活動を統合的に報告し、すべてのステークホルダーに東洋インキグループに対する理解をさらに深めてもらうことを目的としている。

2021年が長期構想であるScientific Innovation Chain 2027(SIC27)の第2段階にあたる中期経営計画「SIC-Ⅱ」の初年度であることを踏まえ、これをベースとした東洋インキグループの価値創造ストーリーを中心に、諸事業およびCSR活動をまとめている。

◎長期環境ビジョンを策定

2050年カーボンニュートラルに向けた東洋インキグループ長期環境ビジョンを策定した。

2030年の環境負荷低減KPIを以下のように設定した。

|

削減対象 |

2030年目標(国内) |

| Co2排出量 | 2013年度比50%削減 |

| 化学物質排出量 | 2020年度比30%削減 |

| 廃棄物外部排出量 | 2020年度比50%削減 |

3.2021年12月期業績予想

(1)業績見通し

|

20/12月期 |

対売上比 |

21/12月期(予) |

対売上比 |

前期比 |

修正率 |

進捗率 |

|

|

売上高 |

257,675 |

100.0% |

280,000 |

100.0% |

+8.7% |

+3.7% |

49.8% |

|

営業利益 |

12,909 |

5.0% |

14,500 |

5.2% |

+12.3% |

+3.6% |

49.9% |

|

経常利益 |

12,543 |

4.9% |

15,000 |

5.4% |

+19.6% |

+7.1% |

57.7% |

|

当期純利益 |

6,019 |

2.3% |

8,500 |

3.0% |

+41.2% |

+13.3% |

74.3% |

*単位: 百万円。予想は会社側発表。

業績予想を上方修正

好調な状況を踏まえ、業績予想を上方修正した。

売上高は前期比8.7%増の2,800億円、営業利益は同12.3%増の145億円の予想。

原材料価格の上昇など懸念材料もあるが、各セグメントにおいて下記のような取り組みを進め、増収増益を目指す。

配当予定に変更は無い。前期と同じく90.00円/株を予定。予想配当性向は59.3%。

(2)セグメント別動向

|

売上高 |

20/12月期 |

21/12月期(予) |

前期比 |

修正率 |

|

色材・機能材 |

616 |

740 |

+20.1% |

+9.6% |

|

ポリマー・塗加工 |

623 |

685 |

+10.0% |

+3.0% |

|

パッケージ |

666 |

720 |

+8.1% |

+0.7% |

|

印刷・情報 |

656 |

655 |

-0.2% |

+1.6% |

|

その他・調整 |

15 |

0 |

– |

– |

|

合計 |

2,577 |

2,800 |

+8.7% |

+3.7% |

|

営業利益 |

||||

|

色材・機能材 |

26 |

60 |

+130.8% |

+100.0% |

|

ポリマー・塗加工 |

59 |

42 |

-28.8% |

-35.4% |

|

パッケージ |

39 |

27 |

-30.8% |

-32.5% |

|

印刷・情報 |

2 |

20 |

+900.0% |

+100.0% |

|

その他・調整 |

2 |

-4 |

– |

– |

|

合計 |

129 |

145 |

+12.4% |

+3.6% |

*単位:億円。

(各セグメントの重点施策)

☆色材・機能材関連事業

増収増益

重点施策:「収益の柱の確立に向け攻めの布石を打つ」

EV関連材料では国内外のビジネス拡大を加速させる。

センサー関連材料では、レジストインキと周辺材料の展開を加速させる。

インクジェットインキでは、インキと顔料の事業統合による技術融合で差別化製品を展開する。

☆ポリマー・塗加工関連事業

増収減益

重点施策:「環境調和型製品の拡大と5G市場への攻勢」

パッケージ・工業材料では、接着技術の融合による環境調和型高機能製品群を拡充する。

エレクトロニクス分野では5G、半導体関連製品群の拡充により市場課題の解決を図る。

☆パッケージ関連事業

増収減益

重点施策:「環境対応ソリューションの推進」

軟包装材においてパッケージリサイクル向けの新たな環境調和型製品を開発する。

海外展開を加速させる。

☆印刷・情報関連事業

減収増益

重点施策:「収益事業化への変革加速」

オフセットインキでは、生産、物流、販売全般にわたる徹底的な合理化を推進する。

機能性インキでは、UVインキにおいて紙器等包装向けに環境製品群をグローバル展開する。

4.今後の注目点

エレクトロニクス関連材料が好調で上期決算は増収増益で、業績予想を上方修正した。特にメディア材料は期初計画を大きく上回り、色材・機能材関連事業の利益予想は期初予想比2倍の修正である。今後は巨大な中国市場でのシェア拡大を目指すということで、期待が大きい。

ただ、全社では下期は対上期比で売上・利益ともほぼ同水準の予想となっている。ポリマー・塗加工関連、パッケージ関連における原材料価格高騰の影響が気になるところであり、価格改定によってどの程度カバーし、予想に対してどれだけ上積みできるか注目したい。

また、引き続き「事業の収益力強化」に向けた取り組み、実績も見ていきたい。

<参考1:中期経営計画「SIC-Ⅱ」(2021年‐2023年)>

持続的な成長を実現する2027年に向けた10年の長期構想「Scientific Innovation Chain 2027 (SIC27)」の下、3年ごと3段階の中期経営計画に落とし込み、課題と役割を明確にし、目指す未来に向けて着実に行動していこうと考えている同社は、第1段階である「中期経営計画SIC-Ⅰ(2018-2020年度)」に続き、第2段階である「中期経営計画SIC-Ⅱ(2021-2023年)」を2021年1月にスタートさせた。

<前中期経営計画SIC-I (2018~2020年)の総括>

原料の高騰、市場構造の変化、コロナ禍など外部環境の大きな変化もあり、業績目標には未達であったが、重点領域であるポリマー・塗加工、パッケージ事業へ収益シフトを進めることができたほか、新事業に資源を投入した。

また重点施策である環境対応製品の展開を進めることができ、海外エリアへの展開も推進するなど、一定の成果を収めることもできたと考えている。

一方、印刷・情報関連事業を中心とした構造改革の更なるスピードアップ、新製品・新事業の柱の創出、コロナ禍による市場構造の急激な変化への対応が課題であるという点が明確になった。

<外部環境についての認識>

新型コロナウイルスについては、2021年度は徐々に回復基調に入るが、コロナ前水準への経済回復は2022年度以降となる。国内よりも海外市場は早期に回復すると見ている。

引き続き不透明で厳しい事業環境・市場環境が続くが、この逆風を変革のチャンスとする考えだ。

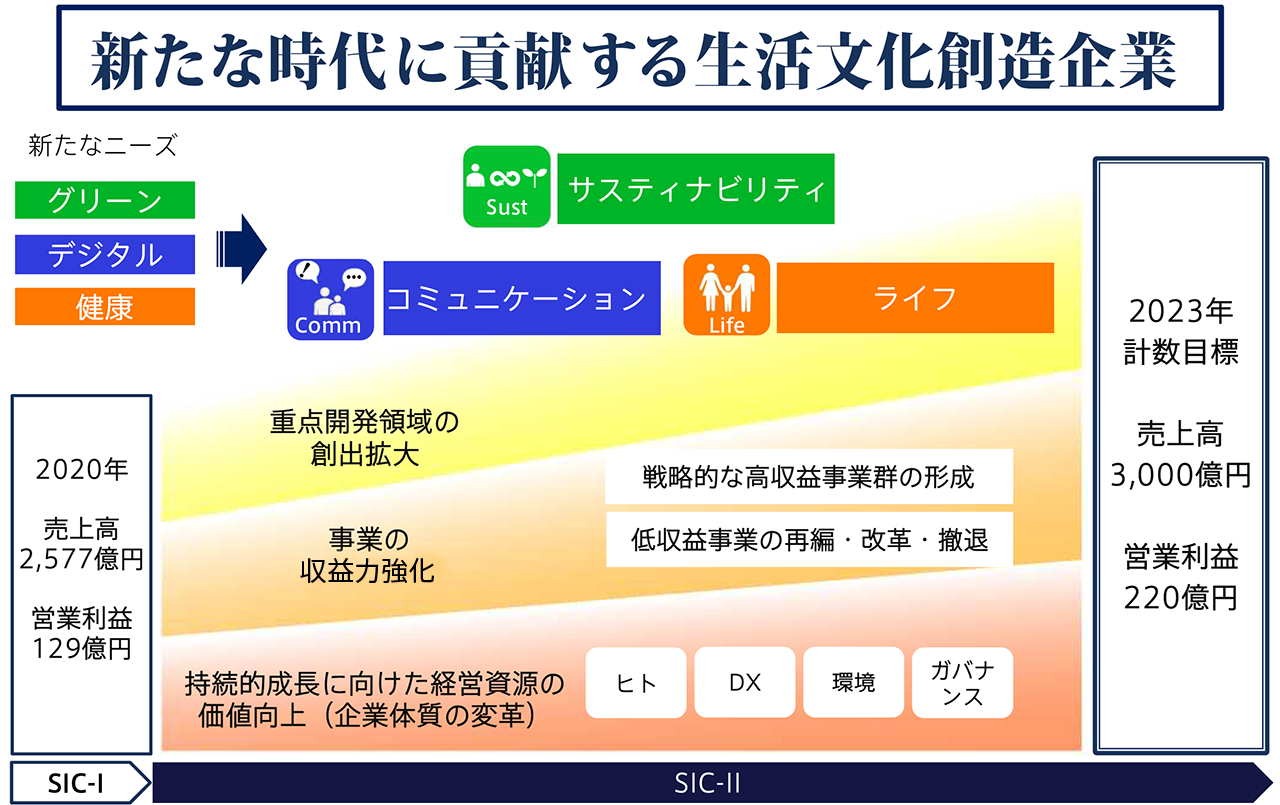

今後の成長市場のテーマを「グリーン」「デジタル」「健康」と設定した。

<目指す姿>

目指す姿は「新たな時代に貢献する生活文化創造企業」。

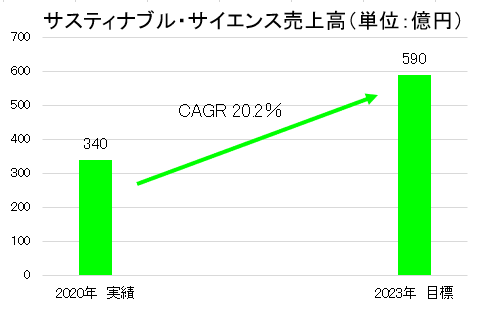

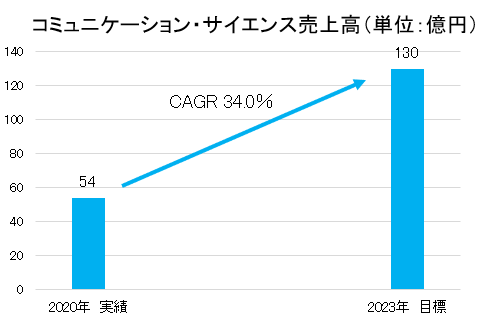

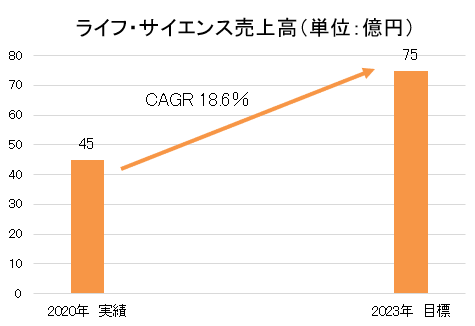

上記のように今後の成長市場のテーマを「グリーン」「デジタル」「健康」とし、「サスティナビリティ」「コミュニケーション」「ライフ」を重点開発領域とする。

「事業の収益力強化」「重点開発領域の創出拡大」「持続的成長に向けた経営資源の価値向上」という3つの方針により、ありたい姿を目指していく。

(同社資料より)

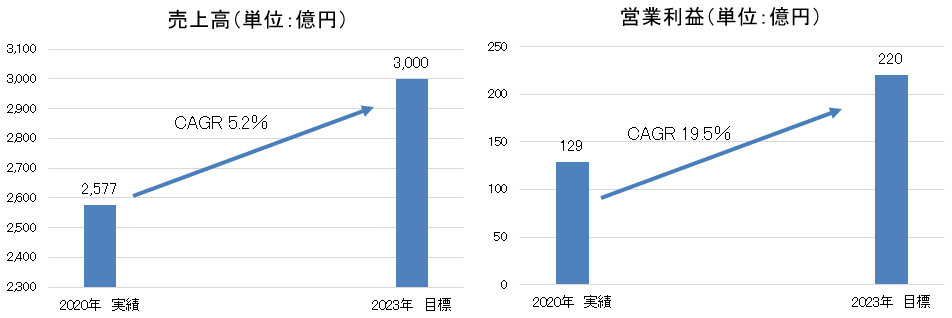

<数値目標>

2023年12月期 売上高3,000億円、営業利益220億円、営業利益率7%以上、ROE7%以上を目標としている。

<基本方針①:各セグメントにおける収益強化策>

◎セグメント別収益強化策

| 色材・機能材 | ◆成長市場において収益の柱を確立

*EV:リチウムイオン電池関連材料の展開

*デジタル:FPD用レジストインキの中国シェア拡大、イメージセンサー用レジスト、インクジェットインキ

*プラスチック着色剤:拠点整理、高付加価値製品の拡大 |

| ポリマー・塗加工 | ◆接着剤事業の海外展開と新ポリマーによる成長市場への事業拡張

*パッケージ・工業材:生産能力増強と環境調和型製品群の拡充による海外展開

*5G・IoT:5G市場でのポジション確立と半導体市場への参入

*メディカル・ヘルスケア:関連製品群の拡大と育成 |

| パッケージ | ◆環境対応をリードし、特にアジア市場で成長拡大

*パッケージリサイクル事業化推進

*中国、インド、トルコ、東南アジア等の海外成長市場に集中投資 |

| 印刷・情報 | ◆市場環境に適合した収益事業へ進化

*紙器等の包装用途および工業分野向け機能性インキを拡大

*カラー・コミュニケーション事業化推進 |

*2021年度よりインクジェットインキは印刷・情報事業から色材・機能材事業に変更している。

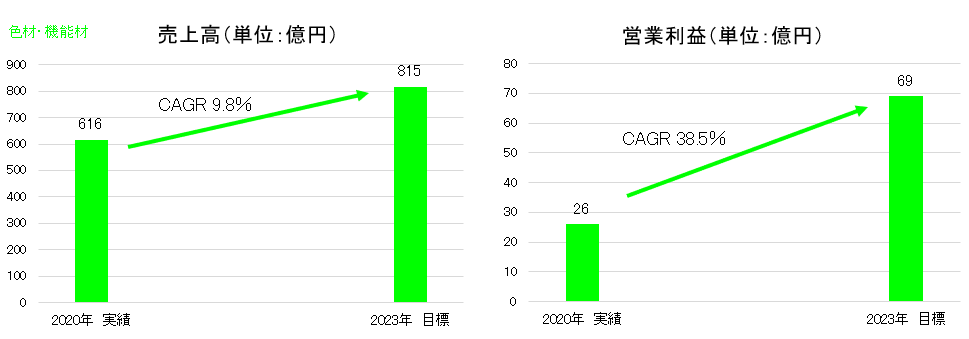

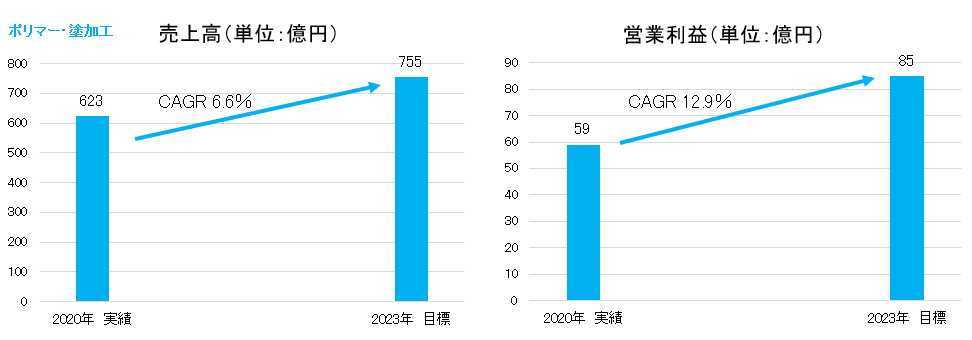

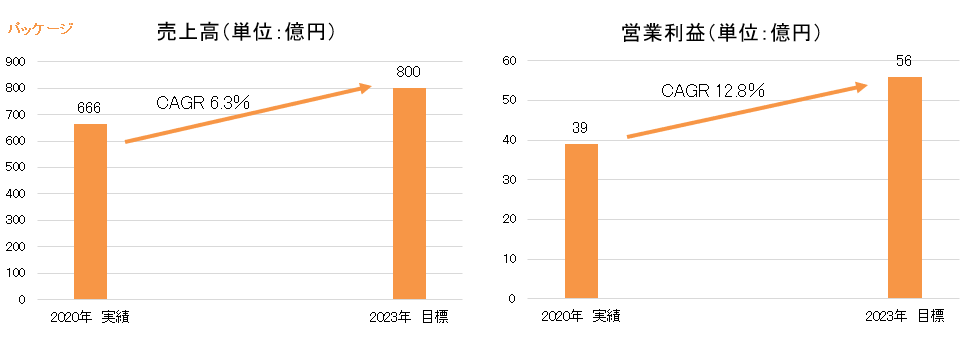

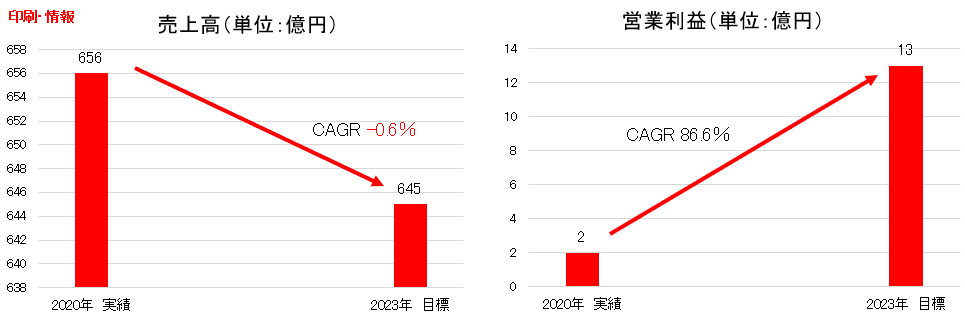

各セグメントの売上高・営業利益目標は以下の通り。

<基本方針② 重点開発領域の創出と拡大>

◎3つの重点開発領域

3つの重点開発領域での注力ポイントなどは以下の通りである。

| サスティナブル・サイエンス | ◆持続可能な社会実現

(中心となる開発対象) *バイオマス、リサイクルなど環境調和パッケージ *EVや新エネルギー向けリチウムイオン電池材料 |

|

|

| コミュニケーション・サイエンス | ◆キー素材で5G・IoT社会に貢献

(中心となる開発対象) *IoTやセンサー向け光学制御材料 *5G、半導体向け低誘電材料、機能性フィルムなど |

|

|

| ライフ・サイエンス | ◆人々の生活を豊かに・健やかに

(中心となる開発対象) *貼付型医薬品 *デジタル印刷用インクジェットインキ |

|

◎開発体制の変革

重点開発領域の研究開発体制も強化する。

各セグメント主管会社に研究所を新設し、2-5年のスパンでの中期開発テーマを手掛ける「中期的な開発戦略の専任部門」であり、新製品や新事業の創出を加速する。

| 色材・機能材 | 先端材料研究所 |

| ポリマー塗加工 | ポリマー材料研究所 |

| パッケージ | 機能材開発研究所 |

| 印刷・情報 |

より長期的な開発テーマは、ホールディングスR&D研究所、生産技術研究所が担当し、各研究所と連携をとって研究開発を進める。

◎投資計画

成長市場への集中投資を行う。

SIC-IIでは総額400億円を計画しており、内訳は、色材・機能材 29%、ポリマー・塗加工 31%、パッケージ 25%、印刷・情報 11%。

また次の3年(SIC-Ⅲ)も見据えた6年間の主要投資は、「色材・機能材 約200億円」「ポリマー・塗加工 約300億円」「パッケージ 約400億円」を計画している。

色材・機能材では日本・中国・米国・欧州におけるEV関連材料、ポリマー・塗加工では医薬品(守山工場)、新ポリマー合成(川越製造所、粘接着剤(米国・中国・インド)、パッケージではトルコ・インド・中国・インドネシアでの工場建設・増強を計画している。

<基本方針③ 持続的成長に向けた経営資源の価値向上>

企業体質の変革に向け、以下のような取り組みを進める。

◎働き方・人事制度改革

成果連動型の評価制度を強化する。

女性活躍宣言により、国内女性管理職比率を現在の4%から8%に引き上げる。

新卒に限らず、通年採用を拡大する。

グループ人員の適正規模を見極め、適正な配置を進める。

リモートオフィスが定着してきたのを機にイノベーション創出に繋がるオフィス改革に取り組む。

◎DXの推進

持続的成長のための重要な経営課題であると認識しており、各部門でDXを推進する。

|

部門 |

取り組み |

| 営業 | *デジタル・マーケティング

*新ビジネスモデル構築 |

| 生産 | *スマートファクトリー

*IoTでプロセス変革 |

| 技術開発 | *マテリアルズ・インフォマティクス

*開発スピード高速化 |

| 管理 | *RPA推進

*DX推進に向けた教育 |

◎ガバナンス体制の変革

中でも、取締役・監査役の独立性の向上、透明性の確保、業績連動報酬制度の導入、リスクマネジメント強化、政策保有株の削減に取り組む。

◎環境経営の推進

環境課題に強い意識を有する同社は、今後さらに環境調和型製品の開発・拡大に注力し、持続可能な社会づくりに貢献する。

|

社会課題 |

製品・サービス |

| 省エネ | *高感度UV硬化

*EB(電子線)硬化 |

| VOC対策 | *水性化

*無溶剤化 |

| CO2削減 | *バイオマス |

| フードロス削減 | *鮮度保持

*レトルト対応 |

| 廃プラ・リサイクル | *生分解

*リサイクルシステム |

また、気候変動問題にも積極的に政府が掲げる「2050年 カーボンニュートラル」に向け、CO2削減に取り組むほか、省エネ活動も継続する。2020年には川越製造所が省エネルギーセンター会長賞を受賞している。

◎キャッシュ・フロー方針

財務健全性と投資・株主還元のバランスを重視する。

財務健全性においては自己資本比率の適正水準維持、手元流動性の確保を念頭に置く。

設備・技術投資、人材投資、M&Aを積極的に実行する。

また、安定配当を継続する。21年2月には自社株買い50億円を実行したが、今後も状況を踏まえ検討していく。

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 10名、うち社外5名 |

| 監査役 | 5名、うち社外3名 |

(2021年3月24日現在)

◎コーポレート・ガバナンス報告書

最終更新日:2021年4月7日

<基本的な考え方>

当社グループは、2011年4月1日をもって持株会社体制へ移行いたしました。持株会社体制のもと、グループ戦略機能を強化し、スピード経営を推進し、グループ全体最適と各事業最適をバランスさせることを通じてグループ全体としての価値向上を目指しております。

当社グループにおける経営の枠組みは、グループ企業経営における基本的な考え方を体系化した経営哲学及び経営理念ならびに行動指針からなる「東洋インキグループ理念体系」と、社会的責任への取組み姿勢を明確にしたCSR憲章及びCSR行動指針からなる「CSR価値体系」で構成されております。

当社グループは、「東洋インキグループ理念体系」と「CSR価値体系」を実践することにより、サイエンスに基づくモノづくりを通して、生活者・生命・地球環境の持続可能性向上に貢献し、経営理念に掲げる「世界にひろがる生活文化創造企業」を目指してまいります。

そのためにはステークホルダーと同じ視点で自身の企業活動を評価し、経済、社会、人、環境においてバランスの取れた経営を遂行することこそが、企業としての有形、無形の価値を形成し、社会的責任を果たすための最重要課題として位置付けております。

この実現のために、

| ・ | 事業執行機能を各事業会社に委譲するとともに、コーポレート・ガバナンスを強化するため、グループ各社に適用される稟議規程及び関係会社管理規程の適切な運用 |

| ・ | 内部統制システムの整備 |

| ・ | 株主総会、取締役会、監査役会、会計監査人など法律上の機能制度の強化による指導・モニタリング機能の向上 |

| ・ | 迅速かつ正確、広範な情報開示による経営の透明性の向上 |

| ・ | コンプライアンス体制の強化・充実 |

| ・ | 地球規模の環境保全の推進 |

などを進め、株主や取引先、地域社会、社員などの各ステークホルダーと良好な関係を構築し、コーポレート・ガバナンスを充実させております。

<コーポレート・ガバナンス・コードの各原則を実施しない理由>

当社は、コーポレート・ガバナンス・コードの各原則を実施しております。

<各原則に基づく主な開示>

|

原則 |

開示内容 |

| 原則1-4. | 当社は、政策保有上場株式について、毎年、取締役会において、経済合理性を検証しております。資本コストと比較した保有に伴う便益や取引状況などを個別銘柄毎に検証し、保有が適切ではないと判断した銘柄は、当該企業の状況や市場動向を勘案した上で縮減を進めてまいります。なお、前期は2銘柄の全量売却と5銘柄の一部売却売却を実施いたしました。

政策保有上場株式の議決権行使については、各議案が発行会社の中長期的な企業価値の向上に資するものであるか否か、当社を含む株主共同の利益に資するものであるか否か、また当社グループの経営や事業に与える影響等を定性的かつ総合的に勘案したうえで、議案毎に適切に行使いたします。なお、発行会社において企業価値の著しい毀損、重大なコンプライアンス違反の発生等、特別な事情がある場合や、株主としての当社の企業価値を損なうことが懸念される場合は、発行会社との対話等により十分に情報収集したうえで、慎重に賛否を判断いたします。 |

| 原則5-1. | 当社では株主・投資家を重要なステークホルダーと考えており、行動指針の一つとして「株主様満足度の向上」(SHS:ShareHolder Satisfaction)を掲げ、株主権の尊重と株主価値の向上に取り組んでおります。その中でも株主や投資家との建設的な対話は重要なファクターと位置付けております。財務・総務・IR担当の取締役を指定し、関係各部門の有機的連携により情報共有を確実に行い、株主にはグループ総務部、投資家にはグループ広報室が窓口となって対話の促進を図っており、対話を通じて把握した意見のうち重要性が高いと判断したものについては担当取締役に適宜報告しております。

インサイダー情報の管理については、インサイダー取引防止管理規程、情報保護管理規程などを定めているほか、ビジネス行動基準に具体的な行動指針として定め、ガイドブックを全グループ社員に配布するとともに、定期的な教育を行うことで周知徹底を図っております。 |