(2462)ライク株式会社 増収増益 大幅な増配実施

|

岡本 泰彦 社長 |

ライク株式会社(2462) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表取締役社長 |

岡本 泰彦 |

|

所在地 |

東京都渋谷区道玄坂一丁目12番1号 渋谷マークシティ ウェスト17階 |

|

決算月 |

5月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,773円 |

19,113,148株 |

33,888百万円 |

29.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

52.00円 |

2.9% |

172.66円 |

10.3倍 |

624.73円 |

2.8倍 |

*株価は8/30終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE・BPSは21年5月期実績、EPS・DPSは22年5月期予想、数値は四捨五入。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年5月(実) |

45,663 |

1,915 |

3,889 |

1,532 |

81.49 |

29.00 |

|

2019年5月(実) |

47,797 |

1,746 |

3,753 |

1,595 |

84.58 |

26.00 |

|

2020年5月(実) |

51,072 |

2,000 |

4,067 |

1,793 |

94.41 |

28.00 |

|

2021年5月(実) |

54,274 |

3,610 |

5,341 |

3,262 |

171.10 |

50.00 |

|

2022年5月(予) |

57,500 |

3,800 |

5,500 |

3,300 |

172.66 |

52.00 |

* 予想は会社予想。単位:百万円、EPS・DPSは円。当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 2017年9月、1株を2株に分割。EPSは株式分割を反映。

2021年5月期決算の概要と2022年5月期の見通しについて、ブリッジレポートにてお伝えします。

目次

今回のポイント

1.会社概要

2.2021年5月期決算

3.2022年5月期業績予想

4.今後の注目点

参考:コーポレート・ガバナンスについて

今回のポイント

- 21/5期は前期比6.3%増収、31.3%経常増益。子育て支援サービス、介護関連サービスは感染症の拡大と関係なく順調に推移した。総合人材サービスは早期の注力業界見直しによってマイナスインパクトを最小限にとどめた。利益面では、売上総利益率が前期16.4%から18.0%に改善、効率的採用活動により、販管費率は12.5%から11.4%に抑え、営業利益率が3.9%から6.7%に上昇した。期末配当は35.00円/株を実施、年間では前期比22.00円増の50.00円/株と大幅増配。

- 22/5期は前期比5.9%増収、3.0%経常増益を見込む。子育て支援サービス事業では、認可保育園12ヶ所前後の開設を予定する。総合人材サービス事業では成長市場への集中投資を先鋭化することで飛躍的な業容の伸長を目指す。介護関連サービス事業では高まる首都圏の介護需要に応えるべく、引き続き介護付き有料老人ホームを中心とする新規施設の開設を進める。また、人材確保において総合人材サービス事業と介護関連・子育て支援サービス事業が協業することで、グループシナジーの最大化を図る。配当は、年間で前期比2.00円増配となる52.00円/株を予定している。

- 21/5期の経常利益は期初予想を30%、営業利益では68%上回って着地、「なくてはならない」にこだわった戦略がコロナ下においても功を奏している。22/5期予想は各利益が1桁増と地味な印象もあるが、21/5期も期初の計画は1桁増益だった。中期経営計画ではEPS200~250円程度が想定されるが、M&A・事業提携にも積極的に取り組むとしており、様々な可能性を秘めた中期経営計画といえそうだ。このところ、投資家からSDGsへの対応について要求が強まっている。同社は各事業が持続可能な社会の実現に繋がるものであり、SDGsやESG投資にはまさに格好の対象。個人投資家に対しても大幅増配だけでなく、株主優待などを通して還元し好評を得ており、同社株主にとっては「手放しにくい」存在ともいえよう。決算発表後株価は軟調に推移しており、PERは10倍に低下し、東証1部平均(16倍)を大きく下回っている。①社会になくてはならない存在、②SDGs対応など株主にとって手放しにくい、③中期経営計画、を考慮すると評価不足と考える。

1.会社概要

「…planning the Future ~人を活かし、未来を創造する~」をグループの経営理念として掲げ、ゆりかごからハッピーエンディングまで、人生のどの段階においても「なくてはならない企業グループ」を目指して、保育・人材・介護サービスを営んでいる。

(同社HPより)

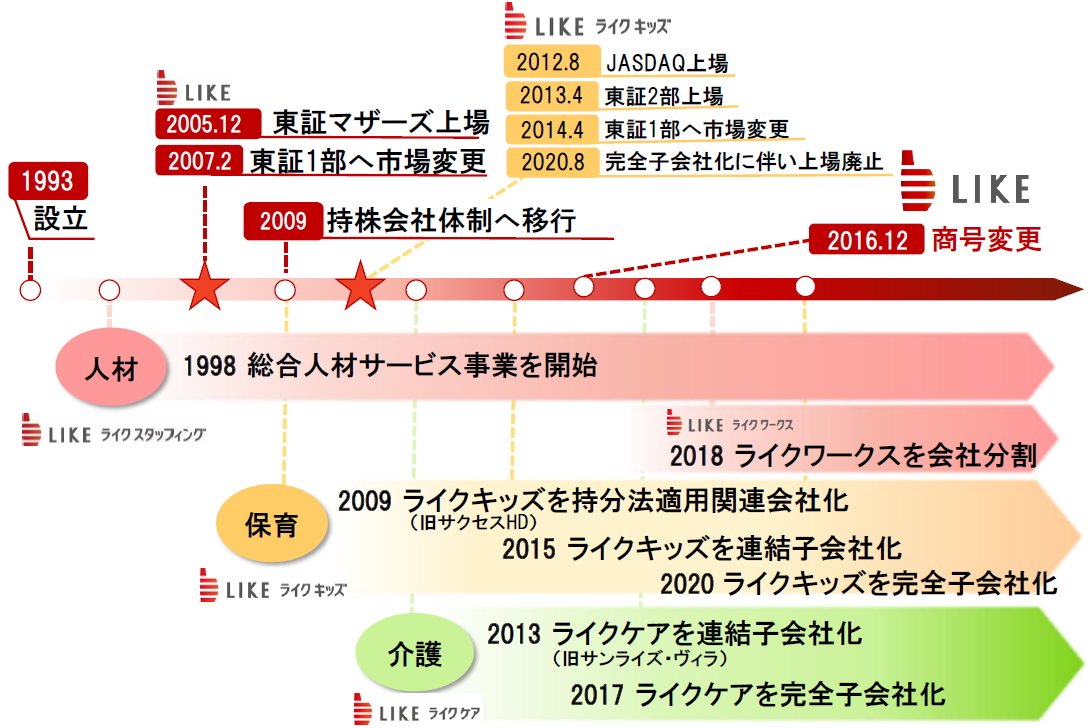

【1-1 沿革】

1993年パッケージ旅行の企画事業を目的として設立。現在の主要事業の足掛かりとなったのは98年に開始した総合人材サービス事業。05年にマザーズへ上場、07年には東証一部へ市場変更。09年には持株会社体制に移行し、買収を通して保育サービス、介護サービスへ事業領域を拡大させている。

(同社資料より)

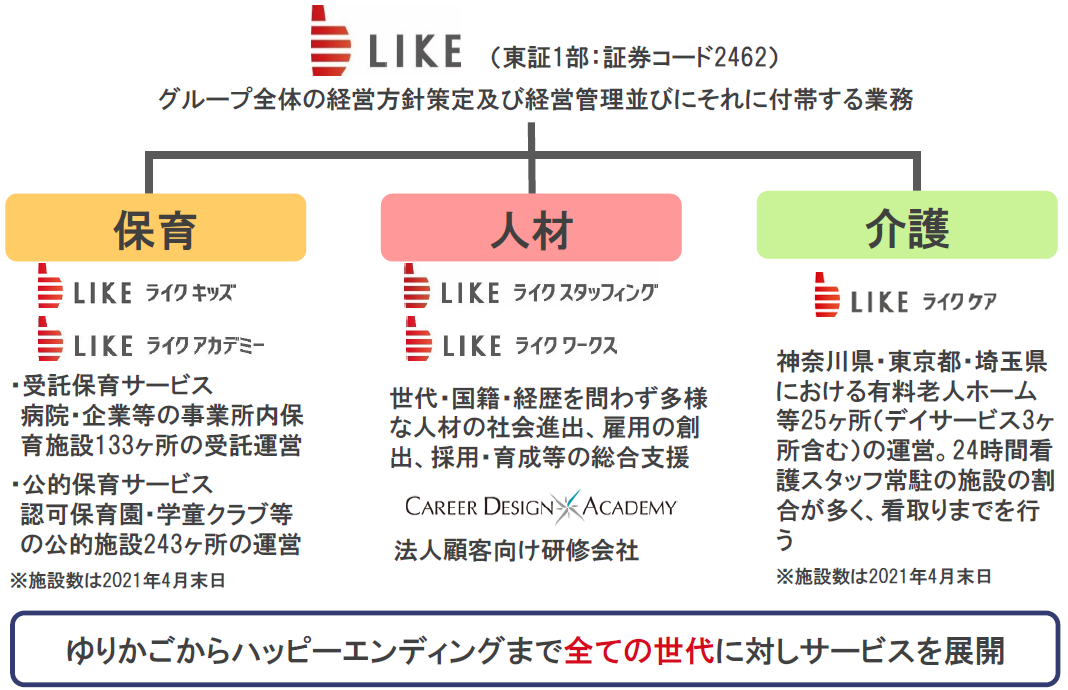

【1-2 事業セグメントとライクグループ】

事業セグメントは、公的保育施設運営と受託保育の子育て支援サービス事業、人材派遣、業務受託、紹介予定派遣・職業紹介、及び採用・教育支援等の総合人材サービス事業、介護施設運営の介護関連サービス事業に分かれる。

(同社資料より)

グループは、純粋持株会社である同社の他、連結子会社5社及び持分法非適用関連会社1社。連結子会社は、ライクキッズ(株)とその傘下で受託保育事業と公的保育事業(認可保育園等の運営)を手掛けるライクアカデミー(株)、人材派遣や業務受託、紹介予定派遣・職業紹介等の総合人材サービス事業と携帯電話キャリアショップ運営を手掛けるライクスタッフィング(株)、物流・製造業界向け人材サービス事業を行うライクワークス(株)、及び介護施設運営のライクケア(株)。この他、ライクスタッフィング(株)が20%、携帯電話販売代理店最大手の(株)ティーガイア(東証1部:3738)が80%、それぞれ出資する合弁会社(株)キャリアデザイン・アカデミーが、法人顧客向け研修サービスを提供している。

【1-3 中期経営計画】

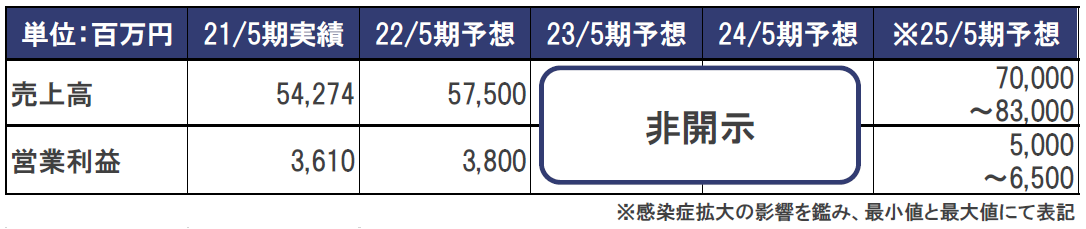

1月に新たな中期経営計画を策定した。新型コロナウイルス感染症の影響も鑑み、最終年度である25/5期の計画をレンジで開示した。

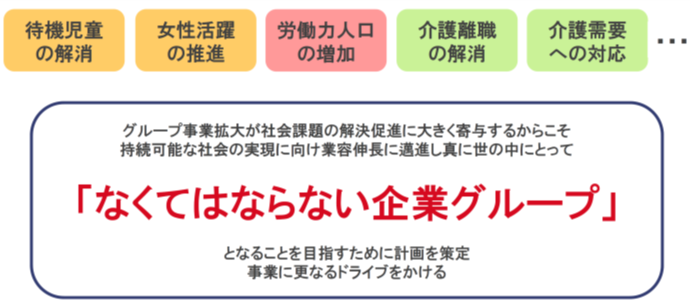

中期経営計画を策定する目的

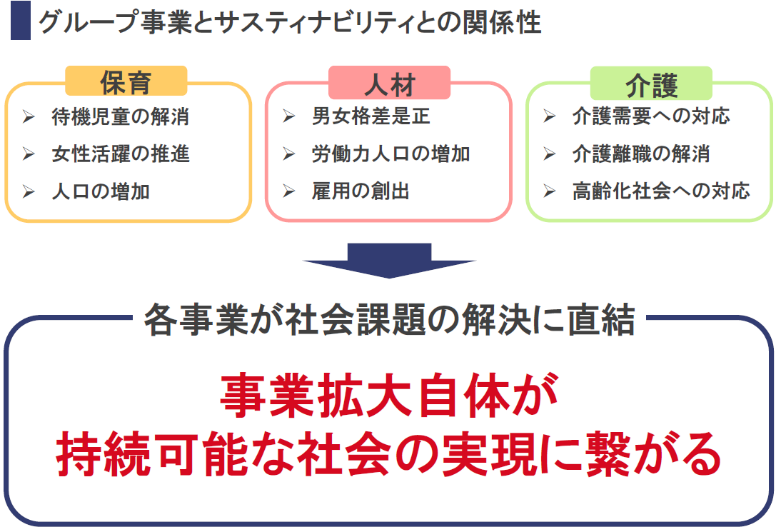

新型コロナウイルス感染症の拡大はあらためてグループの提供するサービスが社会から必要とされ、社会課題の解決と密接に関わっていることを再認識する契機となった。

(同社資料より)

中期経営計画における業績目標

(同社資料より)

<業績目標におけるポイント>

➢ 既存事業のオーガニックな成長で達成見込み

➢ 保育事業における既存園の充足・新規園開設による業容の伸長

➢ 人材事業における物流・製造、介護、建設、外国人材領域の成長

➢ 介護事業は新規施設開設及び外国人材領域とのシナジーを発揮

➢ さらにM&Aや事業提携により売上高:1,000億円超を狙う

中期経営計画達成に向けた施策

|

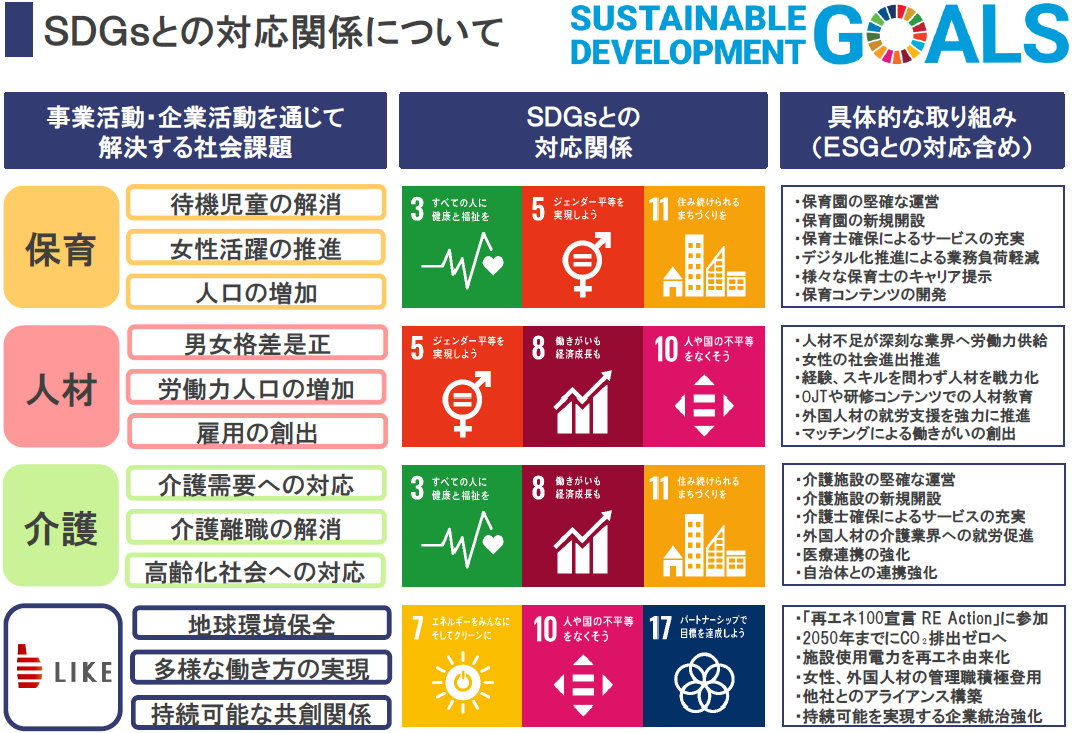

SDGsへの取組 |

➢ 持続可能な社会実現のため取組を強化

(同社資料より)

(同社資料より)

|

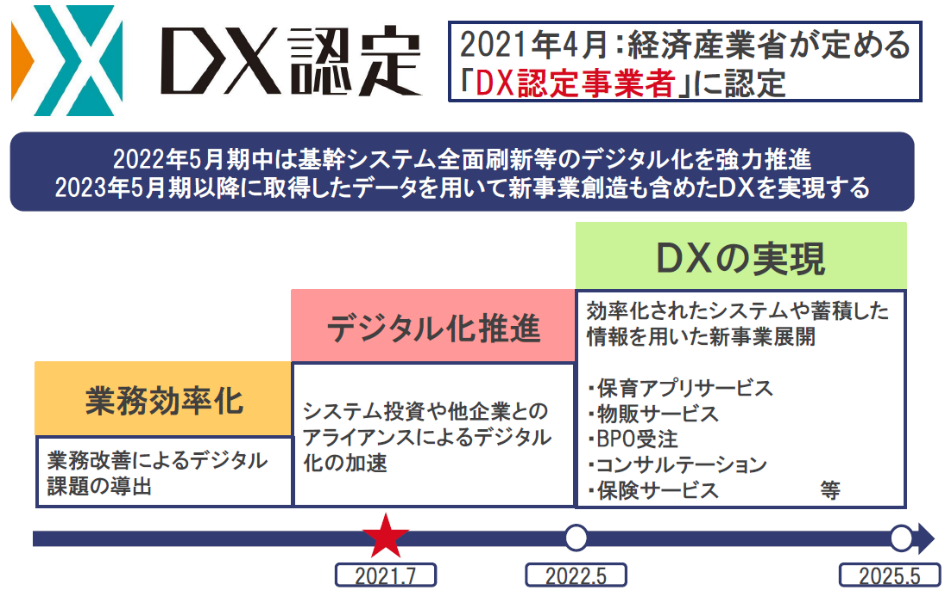

DX推進 |

➢ 労働集約型の事業だからこそデジタル化の余地あり

➢ まずはデジタル化推進、獲得したデータで新たな事業を創造

(同社資料より)

|

M&A 事業提携 |

➢ 保育・介護部門をグループ中心事業へ成長させたノウハウ

➢ 引き続き積極検討し更なる業容のアップサイドを狙う

≪保育≫

➢ 待機児童問題解消に向け積極的に新規園開設

➢ 将来的な競争環境激化に備えた戦略的M&Aの実行・デジタル化・働く環境整備などを推進

≪人材≫

➢ 「なくてはならない」を基準に事業領域を選定

➢ 成長市場へ経営資源を集中

➢ 物流・製造、介護、建設、外国人領域を特に注力

≪介護≫

➢ 介護付き有料老人ホーム(特定施設)を首都圏に年間3~5施設開設

➢ 人材部門における外国人材領域とのシナジーを確立する

【1-4 株主優待】

「ライク・プレミアム優待倶楽部」を提供。

対象・・・毎年5月末現在の株主名簿に記載された、同社株式300株(3単元)以上を保有する株主。

内容・・・毎年7月に下表に基づいた株主優待ポイントを贈呈。特設インターネットサイト(https://like.premium-yutaiclub.jp)において、株主優待ポイントを、食品、電化製品、ギフト、雑貨など2,000種類以上の優待商品に交換。

(同社資料より)

「ライク・プレミアム優待倶楽部」は変更された(21年1月12日公表)。

従来から付与ポイントは大幅アップされた。例えば、500株保有の場合、保有期間1年未満で従来の7,000ポイントから12,000ポイントへ、1年以上で従来の7,700ポイントから15,000ポイントへの大幅アップとなっている。

2.2021年5月期決算

(1)連結業績

|

|

20/5期 |

構成比 |

21/5期 |

構成比 |

前期比 |

4月予想 |

予想比 |

|

売上高 |

51,072 |

100.0% |

54,274 |

100.0% |

+6.3% |

54,000 |

+0.5% |

|

売上総利益 |

8,383 |

16.4% |

9,778 |

18.0% |

+16.6% |

– |

– |

|

販管費 |

6,383 |

12.5% |

6,167 |

11.4% |

-3.4% |

– |

– |

|

営業利益 |

2,000 |

3.9% |

3,610 |

6.7% |

+80.5% |

3,150 |

+14.6% |

|

経常利益 |

4,067 |

8.0% |

5,341 |

9.8% |

+31.3% |

4,700 |

+13.6% |

|

親会社株主に帰属する純利益 |

1,793 |

3.5% |

3,262 |

6.0% |

+81.9% |

2,600 |

+25.5% |

*単位:百万円。

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前期比6.3%の増収、同31.3%の経常増益

売上高は前期比6.3%増の542億74百万円。子育て支援サービス、介護関連サービスは感染症の拡大と関係なく順調に推移した。総合人材サービスにおける感染症拡大の影響は早期の注力業界見直しによってマイナスインパクトを最小限にとどめた。

利益面では、子育て支援サービスにおいて、感染症拡大をきっかけとして、これまで外注していた英語教室や体操教室を内製化したことにより、売上総利益率が前期16.4%から18.0%に改善した。また、感染症拡大による人材市場のトレンド変化によって効率的な採用活動が可能となり、採用教育費が圧縮され、販管費率は前期12.5%から11.4%に抑え、営業利益率が前期3.9%から6.7%に上昇、営業利益は前期比80.5%増の36億10百万円となった。営業外では設備補助金収入が減少したこともあり、経常利益は前期比31.3%増の53億41百万円。前期に本社移転費用を特別損失に計上した反動もあり、親会社株主に帰属する当期純利益は同81.9%増の32億62百万円となった。

4月に各利益を上方修正したが、上記の通りその予想に対しても各利益は大きく上回った。尚、期初予想に対しては営業利益で14億60百万円(+67.9%)、経常利益で12億41百万円(+30.3%)、親会社株主に帰属する当期純利益は13億62百万円(+71.7%)上回った。子育て支援サービス・介護関連サービスでは感染症拡大の大きな影響なく、既存園・施設が順調に充足・稼働したことにより売上・利益ともに予算を上回った。総合人材サービスにおいては、感染症拡大によってファッション業界(アパレル・化粧品)やインバウンド系の製造における売上の減少、モバイル業界における販促イベント等の中止があったことから、売上で予算未達となるも、コストコントロールに努め、利益部分は達成した。

期末配当は35.00円を実施、年間では前期比22.00円増の50.00円と大幅増配。

(2)セグメント別動向

|

|

20/5期 |

構成比 |

21/5期 |

構成比 |

前期比 |

|

子育て支援サービス |

22,966 |

45.0% |

26,396 |

48.6% |

+14.9% |

|

総合人材サービス |

20,814 |

40.8% |

20,301 |

37.4% |

-2.5% |

|

介護関連サービス |

6,984 |

13.7% |

7,252 |

13.4% |

+3.8% |

|

その他 |

307 |

0.6% |

323 |

0.6% |

+5.4% |

|

連結売上高 |

51,072 |

100.0% |

54,274 |

100.0% |

+6.3% |

|

子育て支援サービス |

514 |

18.7% |

2,118 |

47.8% |

+311.9% |

|

総合人材サービス |

1,902 |

69.2% |

1,922 |

43.4% |

+1.0% |

|

介護関連サービス |

297 |

10.8% |

347 |

7.9% |

+16.7% |

|

その他 |

33 |

1.2% |

40 |

0.9% |

+21.7% |

|

調整額 |

-747 |

– |

-818 |

– |

– |

|

連結営業利益 |

2,000 |

– |

3,610 |

– |

+80.5% |

*単位:百万円。

*その他は報告セグメントに含まれない事業等。営業利益の構成比は調整前の連結営業利益を100%とした時の構成比。

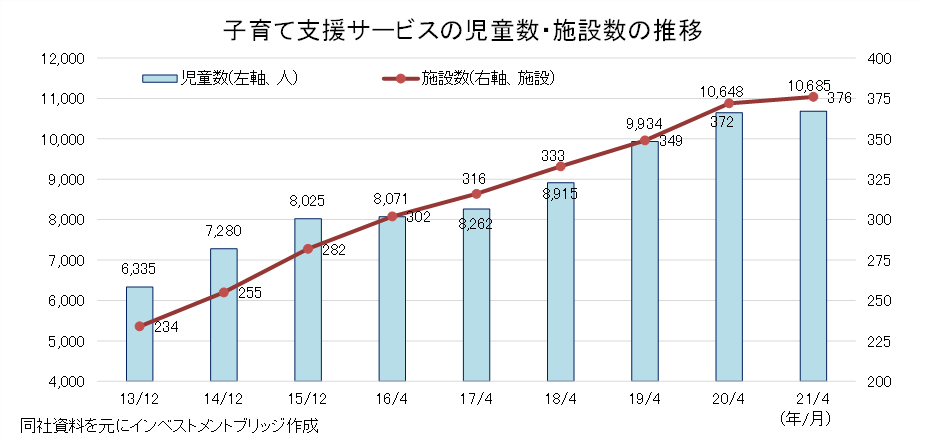

子育て支援サービス事業

売上高263億96百万円(前期比14.9%増)、営業利益21億18百万円(同311.9%増)。

既存園が順調に充足・稼働した結果、増収。利益面では感染症拡大の影響もあり、認可保育園の新規開設が前期22ヶ所から12ヶ所となったことで、開設コストが圧縮されて大幅増益となった。

コロナ禍においても保育ニーズは高水準で推移。不安定な情勢の中でも、安定したサービスを提供できるよう運営体制を強化した。21/5期の認可保育園の新設数は12ヶ所(内1ヶ所は区営から民営への変更、期間満了により認可保育園1ヶ所閉鎖)。

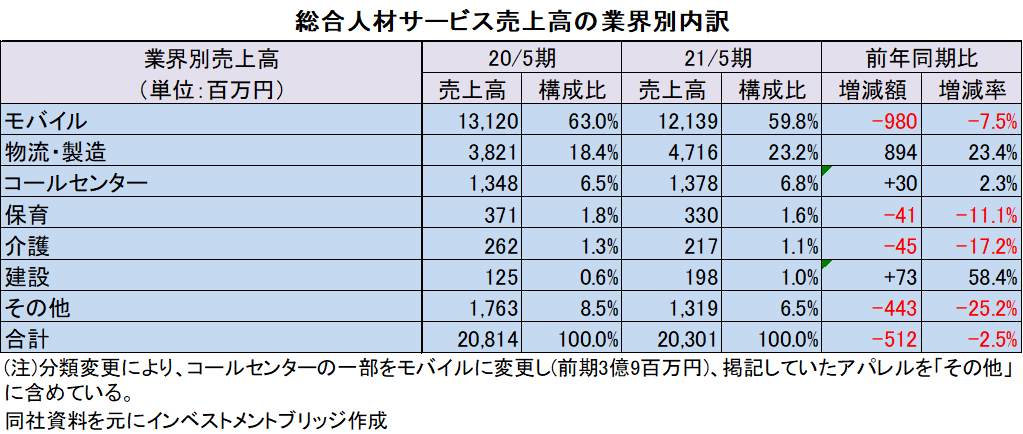

総合人材サービス事業

売上高203億1百万円(前期比2.5%減)、営業利益19億22百万円(同1.0%増)。

モバイル業界での販促イベント中止・アパレル業界からの戦略的撤退の影響あり減収。一方でコストコントロールに努め販管費を圧縮したことで増益での着地となった。

尚、期末の稼働スタッフ数は前期末比12.4%増の7,119人となった。21/5期は売上は伸び悩んだものの、稼働スタッフ数は大幅に増加した。

業界別内訳は表の通り。

モバイル・・・販促イベントの中止による減収が大きいが足元では第4のキャリア参入による人材需要が旺盛に。

物流・製造・・・大規模物流施設の稼働開始による人員オーダー増。

アパレル・・・業界からの戦略的撤退により前期比△10億5百万円。

保育・介護・・・

・ライクキッズ向け:2億59百万円(前期比△37百万円)。

・ライクケア向け:2億18百万円(前期比+12百万円)。

介護関連サービス事業

売上高72億52百万円(前期比3.8%増)、営業利益3億47百万円(同16.7%増)。

感染症拡大の中にあっても施設運営は順調に推移し増収増益での着地。3月に開設した新施設(横浜東寺尾:72床)も入居状況は好調。

その他(マルチメディアサービス事業、マルチメディアサービス事業以外のその他事業は含まない)

売上高3億22百万円(前期比5.4%増)、営業利益39百万円(同22.5%増)。

マルチメディアサービス事業では、総合人材サービス事業におけるモバイル業界向けサービスのためのアンテナショップとして携帯電話ショップ1店舗を運営している。

(3)財政状態及びキャッシュ・フロー(CF)

◎財政状態

|

|

20年5月 |

21年5月 |

|

20年5月 |

21年5月 |

|

現預金 |

13,092 |

9,536 |

未払金 |

3,263 |

3,161 |

|

売上債権 |

4,258 |

4,879 |

未払法人税・消費税等 |

1,431 |

1,614 |

|

流動資産 |

19,617 |

16,126 |

受入入居保証金 |

976 |

861 |

|

有形固定資産 |

13,346 |

15,068 |

有利子負債(うちリース債務) |

17,372(1,289) |

16,736(2,197) |

|

無形固定資産 |

1,554 |

1,084 |

負債 |

25,670 |

25,770 |

|

投資その他 |

5,305 |

5,431 |

純資産 |

14,154 |

11,940 |

|

固定資産 |

20,207 |

21,584 |

負債・純資産合計 |

39,825 |

37,711 |

*単位:百万円。

21/5期末の総資産は前期末比21億13百万円減の377億11百万円となった。

流動資産は前期末比34億91百万円減の161億26百万円となった。これは、短期借入金の返済等に伴う現預金の減少35億55百万円等があったことによるもの。

固定資産は前期末比13億77百万円増の215億84百万円となった。これは、子育て支援サービス事業における新規開園等に伴う有形固定資産の増加17億22百万円、のれんの償却に伴う減少4億44百万円等があったことによる。

流動負債は前期末比52億12百万円減の112億15百万円となった。これは、1年以内返済予定の長期借入金の増加4億55百万円、未払法人税の増加3億8百万円、短期借入金の減少64億円等があったことによる。

固定負債は前期末比53億12百万円増の145億55百万円となった。これは、長期借入金の増加44億円、リース債務の増加9億7百万円等があったことによる。

純資産は前期末比22億14百万円減の119億40百万円となった。これは、親会社株主に帰属する当期純利益の計上32億62百万円、配当金の支払5億52百万円、20年8月28日に連結子会社であるライクキッズの全株式を取得したことによる非支配株主持分の減少40億71百万円、非支配株主との取引に係る親会社の持分変動に伴う資本剰余金の減少9億57百万円等があったことによる。

自己資本比率は前期末比6.4ポイント増の31.7%となった。

◎キャッシュ・フロー

|

|

20/5期 |

21/5期 |

前期比 |

|

|

営業キャッシュ・フロー |

3,450 |

5,695 |

+2,244 |

+65.0% |

|

投資キャッシュ・フロー |

-3,655 |

-1,806 |

+1,848 |

– |

|

フリー・キャッシュ・フロー |

-204 |

3,888 |

+4,092 |

– |

|

財務キャッシュ・フロー |

5,667 |

-7,444 |

-13,112 |

– |

|

現金及び現金同等物期末残高 |

13,072 |

9,516 |

-3,555 |

-27.2% |

*単位:百万円。

21/5期末における現金及び現金同等物は前期末比35億55百万円減少し、95億16百万円となった。税金等調整前当期純利益の計上といったプラス要因を法人税等の支払額、有形固定資産の取得による支出、短期借入金の純減少額、長期借入金の返済による支出、連結範囲の変更を伴わない子会社株式の取得による支出といったマイナス要因が上回った。

営業活動CFは56億95百万円となった。この主な内容は、税金等調整前当期純利益の計上53億54百万円、減価償却費の計上12億47百万円、のれん償却額の計上4億44百万円、法人税等の支払額18億37百万円等であった。

投資活動CFは18億6百万円となった。この主な内容は、有価証券及び投資有価証券の売却及び償還による収入85百万円、子育て支援サービス事業における新規施設開園等に伴う有形固定資産の取得による支出19億34百万円等であった。

財務CFは74億44百万円となった。この主な内容は、長期借入れによる収入71億16百万円、短期借入金の純減少額64億円、長期借入金の返済による支出22億59百万円、連結の範囲の変更を伴わない子会社株式の取得による支出52億56百万円、配当金の支払額5億52百万円等であった。

3.2022年5月期業績予想

(1)連結業績

|

|

21/5期 実績 |

構成比 |

22/5期 予想 |

構成比 |

前期比 |

|

売上高 |

54,274 |

100.0% |

57,500 |

100.0% |

+5.9% |

|

営業利益 |

3,610 |

6.7% |

3,800 |

6.6% |

+5.3% |

|

経常利益 |

5,341 |

9.8% |

5,500 |

9.6% |

+3.0% |

|

親会社株主に帰属する 当期純利益 |

3,262 |

6.0% |

3,300 |

5.7% |

+1.2% |

*単位:百万円。

22/5期は5.9%増収、3.0%経常増益を見込む

22/5期は売上高が前期比5.9%増の575億円、経常利益は同3.0%増の55億円を見込む。

子育て支援サービス事業の市場動向については、待機児童は減少傾向にあるものの、いまだ首都圏を中心に問題は深刻であり、人口動態も鑑みれば、この傾向は簡単に解消されないことが予想される。そのため、早期の待機児童問題解消に向けて、21年度から24年度の4年間で約14万人分の保育の受け皿を整備する「新子育て安心プラン」が厚生労働省より公表されている。また、21年4月時点の保育士有効求人倍率は2.04倍と全職種平均1.04倍と比較し、高い水準を維持し、保育士不足への対応は引き続き喫緊の課題となっている。こうした状況を受け、子育て支援サービス事業では、22年5月期においても積極的に新規園の開設を行い、認可保育園12ヶ所前後の開設を予定する。さらに保育士の確保については、グループ内にある総合人材サービス事業とのシナジーを発揮することで、優れた人材を獲得し、保育の質向上にも努める考え。加えて、いまだに株式会社比率が低い業界特性から機動的なM&Aを実行することで、内部資源を活用しての自律的な成長だけでなく、さらなる業績の拡大を図る。

総合人材サービス事業の市場動向については、モバイル業界における第4のキャリア参入、EC市場の伸長によるコールセンター人材需要増ならびに大規模物流施設の稼働、将来的に数十万人規模で人材が不足する介護・建設業界、そしてその不足を補うための外国人材需要等、同社事業が位置する市場の成長性は非常に高いものがある。そうした状況から、総合人材サービス事業ではグループ祖業であり、中心事業領域であるモバイル業界に注力しながらも、旺盛な人材需要と高い成長性が期待できる、物流・製造、介護、建設、外国人材領域に経営資源をより投下し、成長市場への集中投資を先鋭化することで飛躍的な業容の伸長を目指す。

介護関連サービス事業の市場動向については、今後の高齢化率の上昇と75歳以上人口の増加、大都市圏での65歳以上人口の増加が予想されており、首都圏を中心とする地域での介護需要は確実に高まるものと想定される。また、その介護需要を支える介護人材も大幅に不足する見込みであり、国内の人材だけでは対応しきれない社会課題となっている。そのため、介護関連サービス事業では、高まる首都圏の介護需要に応えるべく、引き続き介護付き有料老人ホームを中心とする新規施設の開設を進めるとともに、グループの総合人材サービス事業と協業することで、介護士不足に対する打開策の一つである外国人材領域での将来的な大規模受入に向けて、まずは国内の特定技能外国人の施設受け入れをさらに加速させノウハウを蓄積する等、グループシナジーの最大化を図る。

配当は、連結配当性向30%程度を目安とする方針から、中間配当金として1株当たり26.00円、期末配当金として1株当たり26.00円、年間で前期比2.00円増配となる52.00円/株を予定している。

(2)事業別の市場動向と戦略

~子育て支援サービス~

概要

➢ 祖業である総合人材サービスでの子育てによる女性離職に問題意識あり

➢ 資本参加前と比較すると14年で売上約14倍に伸長

➢ 営業利益でも連結化の16/5期:▲40百万円から21/5期:21億18百万円と大幅改善

➢ 首都圏中心に376施設運営、預かり児童数:10,600名超、売上業界2位

強み・特徴

➢ 採用力:人材部門とのシナジー・研修コンテンツの横展開による人材育成

➢ ドミナント:首都圏中心に展開、柔軟な勤務地選択による働きやすさ確保

➢ スケールメリット:多施設展開によるコスト低減・多様なキャリア提示

➢ 施設立地:デベロッパーとの緊密なリレーションによる高い開発力

市場動向

➢ 2020年の出生数は約84万人と統計開始から最小となるものの、都道府県別の人口に関しては直近の国勢調査からの推計値によると首都圏でむしろ増加が予想されている。

➢ 待機児童については減少傾向にあるものの、依然として首都圏を中心に問題は深刻。それを受け、2021年度より「新子育て安心プラン」がスタートし国策として新たに約14万人分の保育の受け皿が整備予定。

➢ 保育士の有効求人倍率は減少傾向にあるものの、2021年4月時点で2.04と全職種平均の1.04と比較して引き続き高い水準で推移している。

➢ 2017年時点での保育所等における株式会社の割合は6.2%。その後、参入が加速したとはいえ、現状でも多くが非営利法人運営施設である。

戦略

(同社資料より)

| 新規園開設 |

➢ 受託・公的問わず積極的に運営検討 ➢ 22/5月期は21/5月期並(12園)の認可園開設を予定 |

| 保育士確保 |

➢ 総合人材サービスとのシナジーを発揮 ➢ 「ミライクル保育士」など多様な働き方を提供 |

| M&A |

➢ 保育・介護事業をM&Aでグループ化した実績 ➢ 案件選定から統合後作業までノウハウを保有 |

~総合人材サービス~

概要

➢ 当社グループの祖業であり携帯電話販売代理店向け人材派遣でスケール

➢ 全国に15の営業拠点を展開

➢ 稼働スタッフ数:7,000名以上、取引先企業数:600社以上

➢ 人材業界(営業・販売支援人材ビジネス部門)におけるシェア:第4位

強み・特徴

➢ 育成ノウハウ:無資格・未経験の求職者様を戦力化してきた独自のノウハウ

➢ 業界特化:成長市場かつエッセンシャルな業界に特化

➢ 取引先数:業界特化型にも関わらず多くの取引先を抱えることでの安定性

➢ グループシナジー:保育・介護事業との連携による専門性獲得

市場動向

|

モバイル |

➢ 楽天モバイル参入による各キャリア競争の激化 |

|

コールセンター |

➢ EC伸長による人材需要拡大 |

|

物流・製造 |

➢ 主要クライアントが運営する1,000人規模物流施設が新規稼働 ➢ 2021年9~12月にかけ計3施設新規開設決定 |

|

保育・介護 |

➢ 依然として有効求人倍率は高止まり ➢ 特に介護分野における将来的な人材不足は深刻 |

|

建設 |

➢ 業界最大手企業売上:約370億円、市場規模推計:4,000億円 ➢ 就業者の高齢化が進行し慢性的な人材不足に窮する現状 |

|

外国人材 |

➢ 介護・建設業界以外にも人材不足解消の大前提 ➢ 感染症拡大により入国制限あるも将来的な増加は確実 |

戦略

(同社資料より)

| 物流・製造 |

➢ 物流施設開設に伴う人材需要に引き続き積極対応 ➢ 新規開設施設あたり百人単位で人材投入 |

| 建設 |

➢ 業界としての人材不足は将来的に更に深刻化 ➢ 外国人材の投入も合わせ人材需要に応える |

| 介護外国人材 |

➢ まずは国内の「特定技能」人材に注力 ➢ グループ介護施設での就業・他企業様へ紹介 |

~介護関連サービス~

概要

➢ 神奈川・東京を中心に25施設を展開、利用者数:約1,400名

➢ 主に介護付き有料老人ホームを運営(25施設中16施設)

➢ 買収後、人材部門とのシナジー発揮し入居率は60%台から90%超へ改善

➢ 連結化の14/5期:▲2億17百万円の営業利益は21/5期で3億47百万円まで伸長

強み・特徴

➢ 看取り介護:医療連携に強み、ほぼすべての施設で看取り介護が可能

➢ 24ナース:施設によっては24時間365日の看護師によるサポート実施

➢ 採用力:人材部門とのシナジーによる職員確保、充実したサポートを実現

➢ 施設立地:保育事業における施設開発力の横展開、首都圏中心の施設展開

市場動向

➢ 内閣府「高齢社会白書」によれば総人口あたりの65歳以上割合である高齢化率は年々上昇する見込みであり、特に今後は75歳以上人口の増加が推計される。

➢ 都市規模別に見た65歳以上人口指数では大都市圏での増加を予想しており、2015年時点を100とした指数は2045年には大都市で133.4に達し、ますます首都圏での介護需要が高まると推定される。

➢ 介護需要へ対応する介護人材の必要数は2019年度の約211万人から2040年度には約280万人と約69万人の増加が見込まれる。

戦略

(同社資料より)

| 新規施設開設M&A |

➢ 年間3~5施設を目標に首都圏で開設を検討 ➢ 同時に積極的なM&Aも実施し事業規模を拡大 |

| 介護人材確保 |

➢ 総合人材サービスとのシナジーを発揮 ➢ 人材確保によって他社との差別化を鮮明にする |

| 人材部門との連携 |

➢ 施設での外国人材受け入れを推進 ➢ 外国人材事業拡大に備えノウハウを蓄積 |

4.今後の注目点

21/5期の経常利益は期初予想を30%、営業利益では68%上回って着地、「なくてはならない」にこだわった戦略がコロナ下においても功を奏している。大幅増益となったが、新型コロナの影響で子育て支援サービスにおいて新規開設が抑えられ、開設コストが抑えられた側面もあった模様。一方で、採用活動などでは効率化も進展させている。22/5期予想は各利益が1桁増と地味な印象もあるが、21/5期も期初の計画は1桁増益だった。中期経営計画はレンジによる計画だが、EPSでは200~250円程度が想定される。M&A・事業提携にも積極的に取り組むとしており、売上高は1,000億円も視野に入れるという。様々な可能性を秘めた中期経営計画といえそうだ。

このところ、投資家からSDGsへの対応について要求が強まっている。同社は各事業が持続可能な社会の実現に繋がるものであり、SDGsやESG投資にはまさに格好の対象。個人投資家に対しても大幅増配だけでなく、株主優待などを通して還元し好評を得ており、同社株主にとっては「手放しにくい」存在ともいえよう。

決算発表後株価は軟調に推移しており、PERは10倍に低下し、東証1部平均(16倍)を大きく下回っている。①社会になくてはならない存在、②SDGs対応など株主にとって手放しにくい、③中期経営計画、を考慮すると評価不足と考える。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

7名、うち社外3名 |

◎コーポレート・ガバナンス報告書 更新日: 2021年8月30日

基本的な考え方

当社は、「…planning the Future~人を活かし、未来を創造する~」をグループ理念とし、人生のどの段階においてもなくてはならない企業集団を目指しており、コーポレート・ガバナンスへの取組みを重要な経営課題として認識しております。これを実現するために、当社グループの役員、従業員及びサービス利用者が、常に公正で機能的な行動をとることができるよう、持株会社体制であることを活かし、コンプライアンス体制を持株会社に集約し、持株会社の機能をグループ全体の経営管理に集中させることにより、グループ全体のコーポレート・ガバナンスの強化を図っております。1.株主の権利・平等の確保株主総会における議決権をはじめとする株主の権利が実質的に確保されるよう、適切な対応を行っております。2.株主以外のステークホルダーとの適切な協働当社のグループ理念に基づき、行動規範や行動原則を遵守し、サービス利用者、クライアント、株主、従業員等全てのステークホルダーの皆様に対し誠実に行動することにより、継続的に企業価値を拡大してまいります。3.適切な情報開示と透明性の確保法令に基づく情報開示を適切に行うとともに、法令に基づく開示以外の情報や非財務情報の提供にも積極的に取り組んでまいります。4.取締役会等の責務取締役会は、グループの経営の基本方針や戦略の策定、事業会社の管理・監督を行っており、グループ全体における業務の意思決定及び取締役会による業務執行を監督する機関として位置付け、運営しております。なお、社外取締役は、経営規律の強化を図るとともに、透明性をより一 層高める役割を担っております。5.株主との対話グループの企業価値の極大化のため株主との対話を重視しており、株主からの対話の申し込みに対しては随時対応しております。 株主との対話は、IR担当部署、IR担当役員、経営陣幹部が必要に応じて行っております。

コーポレート・ガバナンス・コード各原則の実施について

<実施をしないコード:3項目、そのおもな原則>

【補充原則1-2-4】

当社では現在、議決権の電子行使を実施しておりませんが、今後については、株主構成に占める機関投資家、海外投資家の比率等を勘案しながら導入を検討してまいります。

【補充原則4-10-1】

当社は、任意の独立した諮問委員会を設置しておりませんが、取締役候補の選任や取締役の報酬については、取締役会の決議に先立ち、独立社外取締役に対し説明を行い、適切な助言を得ております。このように、取締役候補の選任や取締役の報酬について、独立社外取締役の適切な関与・助言を得ていることから、これらに係る取締役会の機能の独立性・客観性と説明責任は十分担保されているものと考えております。

<開示しているコード:10項目、その主な原則>

【原則1-4】

政策保有株式につきましては、企業価値向上におけるシナジーが認められると判断した場合に限り、当該株式の政策保有について検討いたしま す。現在、政策保有している株式については保有意義があることを確認しております。また、当該株式の議決権の行使については、当該会社の企業価値向上及び当社への影響を勘案し、議案に対する賛否の意思表示を行うものといたします。

【原則2-6】

当社は、企業年金制度を採用しておりません。

【原則5-1】

・当社は、当社グループのIR活動全般を行うIR担当役員とIR担当部署を設置し、株主との建設的な対話の促進を図っております。・情報開示については、基本的な考え方をまとめた「ディスクロージャー・ポリシー」を定め、これに則り、公正かつ適時・適切な開示に取り組んで おります。・ディスクロージャー・ポリシーについては、当社HP(https://www.like-gr.co.jp/ir/policy.html)において開示しております。・IR活動の詳細につきましては、CGC報告書の「株主その他の利害関係者に関する施策の実施状況」の2.に記載のとおりであります。

東証コーポレート・ガバナンス情報サービスより:https://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show