ケンコーマヨネーズ株式会社(2915) 上期は増収増益と好調な兆し

炭井 孝志 社長 |

ケンコーマヨネーズ株式会社(2915) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

食料品(製造業) |

|

代表者 |

炭井 孝志 |

|

所在地 |

東京都杉並区高井戸東3-8-13 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,548円 |

16,475,422株 |

41,979百万円 |

7.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

31.00円 |

1.2% |

142.64円 |

17.9倍 |

1,996.95円 |

1.3倍 |

*株価は12/03終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

66,933 |

3,436 |

3,426 |

2,085 |

146.76 |

28.00 |

|

2017年3月(実) |

70,812 |

3,987 |

4,017 |

2,867 |

194.88 |

37.00 |

|

2018年3月(実) |

72,759 |

4,173 |

4,149 |

2,877 |

174.65 |

37.00 |

|

2019年3月(実) |

73,989 |

3,116 |

3,145 |

2,296 |

139.40 |

30.00 |

|

2020年3月(予) |

76,000 |

3,300 |

3,300 |

2,350 |

142.64 |

31.00 |

* 予想は会社予想。単位は百万円、円。

ケンコーマヨネーズ株式会社の2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.中期経営計画「KENKO Value Action ~価値の創造~」(19/3期~21/3期)の進捗状況

5.今後の注目点

<参考:社会・環境活動>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比1.0%の増収、同5.2%の経常増益。収益性が改善傾向にあり、ほぼ期初予想に沿った着地。調味料・加工食品事業はメニューの減少や天候不順(長雨、低温)の影響によりタマゴ加工品の販売が苦戦したものの、ポテトサラダが回復。総菜関連事業等はダイエットクック白老新工場、関東ダイエットクック神奈川工場の生産効率が改善し、収益性の向上を伴って売上高が増加した。

- 通期予想に変更はなく、前期比2.7%の増収、同4.9%の経常増益。ポテトサラダの回復、新工場の寄与、前期稼働した新工場の生産数量増等で売上高が増加する。利益面では、生産効率による影響や資材コスト、物流費等の上昇による影響はあるものの、売上高の増加と主要原材料の調達メリット、新工場の生産効率改善等で吸収する。期末配当は16円を予定しており、上期末配当と合わせて31円(予想配当性向21.7%)。同社は配当性向20%を意識して、業績に応じて配当を実施していく考え。

- 4工場が稼働したが、業績のけん引役だったコンビニのビジネスモデルが曲がり角にある。同社は12/3期から19/3期まで8期連続の増収を達成し市場の評価を高めてきたが、この間の平均増収率は4.8~4.9%。この上期は外食や量販店向けが増加したものの、天候不順もあり、前年同期比1%の増収。19/3期は通期で前期比1.7%の増収にとどまった。

1.会社概要

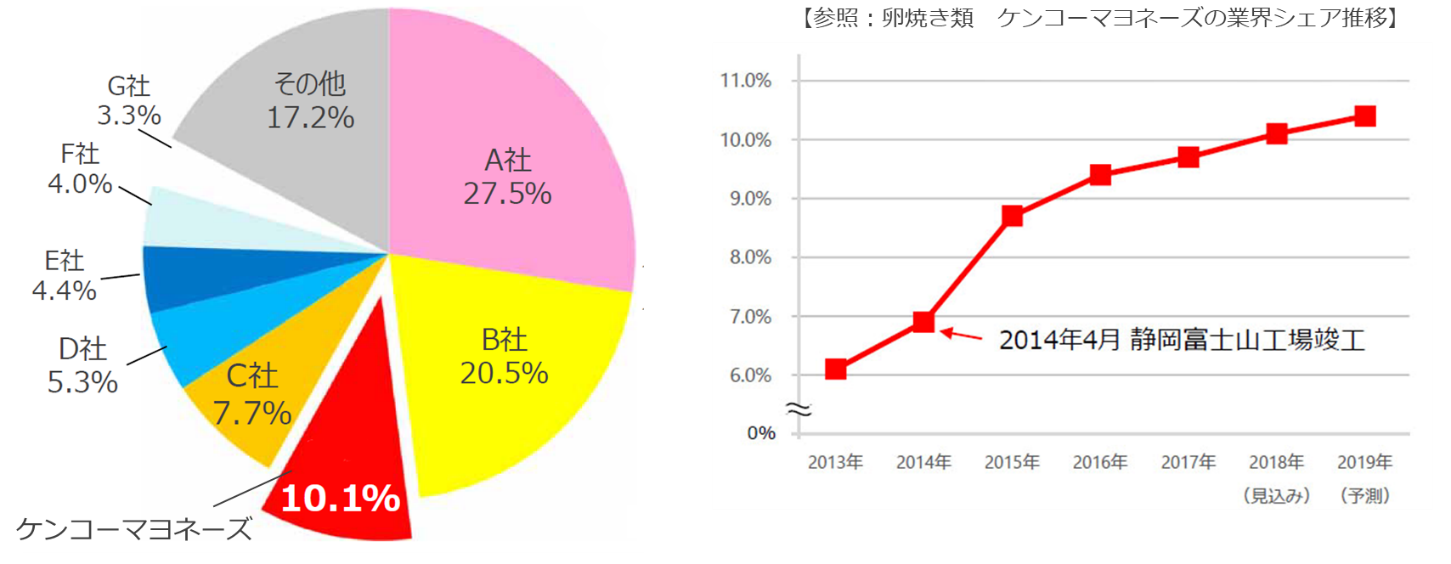

サラダ類を主力とする業務用食品メーカー。業務用のマヨネーズ専門メーカーとしてスタートし、マヨネーズ・ドレッシング類を基盤としつつ、サラダ・総菜類やタマゴ加工品へと事業を拡大させており、連結子会社を通して食品スーパー向け等のフレッシュ総菜も手掛ける。日持ちのするサラダ「ロングライフサラダ」のパイオニアでもあり、ごぼうサラダやパンプキンサラダなどサラダとしてあまり使われていなかった食材を使用したサラダや特長ある商品を世に送り出し、ロングライフサラダでは発売当時から現在に至るまでトップシェアを堅持。マヨネーズ・ドレッシング類で2位、卵焼き類で3位(富士経済「食品マーケティング便覧」を基に同社推計)。

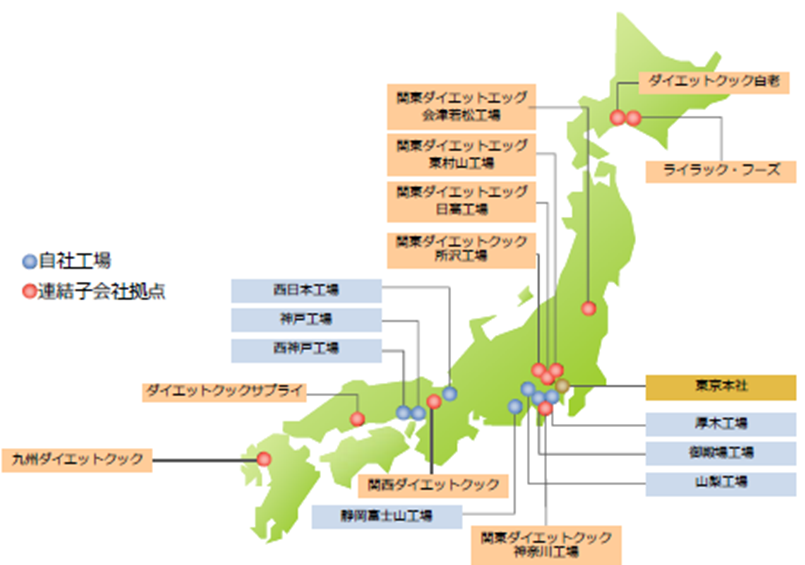

グループは同社(7工場)の他、連結子会社7社10工場と海外拠点としてインドネシアに拠点を置くPT.Intan Kenkomayo Indonesia(持分法適用会社)、アメリカに拠点置くMKU Holdings,Inc(持分法適用会社)がある。同社がマヨネーズ・ドレッシングやタマゴ加工食品等の製造販売を行い(調味料・加工食品事業)、連結子会社がフレッシュ総菜等の食品スーパーへの販売等を行う(総菜関連事業等)。同社の生産拠点は、厚木、山梨、御殿場、静岡富士山、西日本(京都)、神戸、西神戸。

【企業理念 : 食を通じて世の中に貢献する】

企業理念は、同社グループの社会における存在意義を示すもの。「食の世界をサラダ料理で豊かにしていきたい」、「商品力、開発・技術力、品質・サービスで、お客様、市場、地域・社会、環境に貢献すると共に、社会価値、経済価値を見出していきたい」と言う思いが込められている。この一環として、食育活動、フードバンク活動の支援、国際社会への貢献活動等、食に係る様々なサービスや情報の提供を通じて社会貢献している他、廃棄物の削減、省エネ、高付加価値リサイクルといった環境面での取り組みも進めている。企業価値を向上させる事で、サラダNo.1企業を目指して成長・発展し続けていく考え。

【グループ経営理念 ~心身(こころ・からだ・いのち)と環境~】

グループ経営理念は、企業理念に基づく同社グループの思いを示すもの。「企業活動を通じて関係する全ての方の心と身体、生命を大切にしたい。また命の源となる食べ物を育む地球環境に係る問題に真摯に取組んでいきたい。」と考えている。

【グループ経営方針 ~サラダNo.1企業を目指す。品質、サービスで日本一になる。~】

グループ経営方針は、経営理念に基づき、同社グループの目指すべき方向性を示すもの。目指すところは「サラダが主役、サラダが主食、サラダが食卓の王様になれる企業」であり、「サラダという切り口での市場の演出」、「サラダ料理というジャンルの確立」にも取り組んでいる。そして、「顧客満足度向上のために安全・安心・高品質な商品を提供する事はメーカーの責務である」との考えの下、より高い品質・サービスを目指して努力を続けている。

1-1 事業内容

事業セグメントは、サラダ・総菜類、タマゴ加工品、マヨネーズ・ドレッシング類の製造・販売を行うケンコーマヨネーズ本体の事業である調味料・加工食品事業、連結子会社の事業である、フレッシュ総菜(賞味期間1~2日の日配サラダ、総菜)の製造・販売とグループ内製造受託の総菜関連事業等、及びショップ事業(Salad Cafe)と海外事業のその他に分かれる。

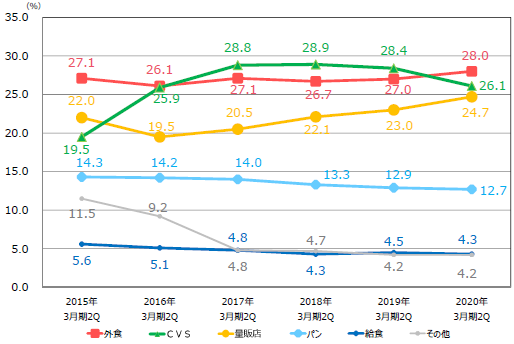

19/3期の売上構成比は、それぞれ80.7%(18/3期82.7%)、17.7%(同15.6%)、1.6%(同1.8%)。商材別では、サラダ類44.3%(同44.6%)、タマゴ類29.0%(同28.8%)、マヨネーズ・ドレッシング類24.5%(同24.4%)、その他2.2%(同2.2%)。販売先分野別では、ファーストフード・ファミリーレストラン等の外食27.9%(同26.1%)、コンビニエンスストア27.4%(同28.3%)、食品スーパー等の量販店22.9%(同21.9%)、製パンメーカー等のパン13.3%(同13.5%)、給食4.5%(同4.6%)、生協や業務用キャッシュ&キャリー等のその他4.1%(同5.6%)。

調味料・加工食品事業

①サラダ・総菜類 (ロングライフサラダ、フレッシュサラダ、和惣菜等)

同社は日本で初めて日持ちするサラダ“ロングライフサラダ”を開発した。「ごぼうサラダ」などを世の中に広めたのも同社が初めてである。この日持ちするロングライフサラダは“FDF®(ファッションデリカフーズ®)”というブランドで、外食産業・製パン業・コンビニエンスストア等で利用されている。業界初のロングライフサラダの販売メーカーとして、更にはNo.1シェアを誇り市場を牽引するメーカーとして、継続的に商品開発に取り組んでいる。

(同社Webサイトより。以下同じ)

②タマゴ加工品 (フレッシュエッグ、卵焼き、錦糸卵等)

サンドイッチや総菜パンの具材として使われるタマゴサラダ、弁当に入れる厚焼き卵、冷し中華にのせる錦糸卵、おでんの煮卵等、タマゴ加工品全般を生産。2014年4月には殻付卵から製品までの一貫ラインを整備した焼成たまご専用工場静岡富士山工場が稼働した。

③マヨネーズ・ドレッシング類 (マヨネーズ、ドレッシング、クッキングソース等)

同社の基盤事業であり、創業期から業務用メーカーとしてプロフェッショナルな顧客の要望に応えて、様々なマヨネーズやドレッシングを開発してきた。冷凍食品向けに開発したダイス状の固形タイプ、ポテトチップスなどの菓子類に振りかけてマヨネーズ味にする粉末タイプのもの等はその一例である。

総菜関連事業等

スーパーマーケットや量販店向けのフレッシュ総菜(日配サラダ、総菜)類の製造・販売を担っている。主要商品であるポテトサラダは、常に高品質な商品をお届けするために、産地・季節ごとの品種・産地リレーを行い、素材を生かした商品づくりに徹している。

その他

サラダカフェ事業

ケンコーマヨネーズグループの中で唯一エンドユーザーとの接点を持ち、ショップ、Webの双方からエンドユーザーの声をグループ全体に届けると共に、エンドユーザーに対して情報発信している。出店は、主要ターミナル駅にある百貨店や駅ビル、スーパー等。現在の店舗数は16店舗。

海外事業

40を超える国と地域に商品を輸出している。東南アジア最大の人口を誇るインドネシアは、急速な経済成長によって食文化の多様化が進んでおり、更なる需要拡大が見込まれるため、2012年にPT.Intan Kenkomayo Indonesia を設立。2013年には製造工場が竣工し、現地での製造・販売体制を確立した。また、2015年には北米や欧州を中心とする食にまつわる情報収集拠点として、カナダに Vancouver Research Office を開設した。市場演出型企業として、新しい食文化をいち早くキャッチし、情報発信していく考え。尚、海外事業は持分法適用会社のため、売上高には含まれない。

1-2 製造・販売ネットワーク(国内:自社7工場、連結子会社7社10工場)

全国に自社7工場、連結子会社7社10工場を展開し、地域に密着した生産体制を構築している。フレッシュ化への対応、変種定量、顧客仕様への対応等、顧客ニーズに対応した生産が強み。

|

連結子会社

(株)ダイエットクック白老 ライラック・フーズ(株) (株)関東ダイエットクック (株)関東ダイエットエッグ (株)関西ダイエットクック (株)ダイエットクックサプライ (株)九州ダイエットクック サラダカフェ株式会社 |

(同社資料より)

1-3 業界ポジション(同社資料より)

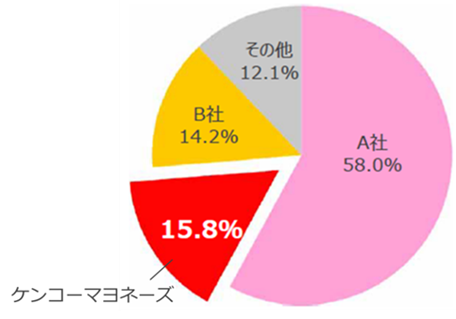

マヨネーズ・ドレッシング類

2018年の市場規模(見込み)は2,168億円。同社は生産量で業界2位。

市場規模の推移

|

2014 |

2015 |

2016 |

2017 |

2018(見) |

2019(予) |

2023(予) |

|

|

販売量 |

426,800 |

431,900 |

436,200 |

442,700 |

441,050 |

445,400 |

458,300 |

|

販売額 |

201,850 |

204,450 |

207,100 |

217,400 |

216,800 |

219,450 |

226,100 |

* 販売量はメーカー出荷ベース。富士経済「食品マーケティング便覧」を基に同社作成。以下同じ。

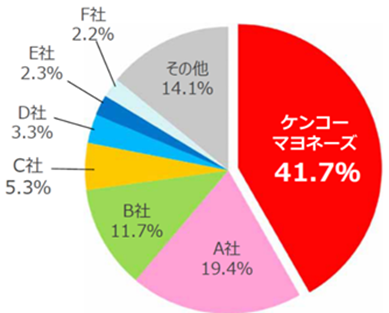

ロングライフサラダ

2018年の市場規模(見込み)は643.5億円。同社はロングライフサラダのパイオニアとして圧倒的No.1シェアを堅持している。

市場規模の推移

|

2014 |

2015 |

2016 |

2017 |

2018(見) |

2019(予) |

2023(予) |

|

|

販売量 |

119,000 |

119,000 |

119,800 |

123,700 |

125,300 |

126,800 |

128,900 |

|

販売額 |

60,300 |

60,450 |

61,000 |

63,350 |

64,350 |

65,300 |

67,000 |

卵焼き類

2018年の市場規模(見込み)は614.5億円。同社は後発ながら、販売額で業界3位。シェア拡大が続いており、更なるシェア拡大を目指している。

|

2014 |

2015 |

2016 |

2017 |

2018(見) |

2019(予) |

2023(予) |

|

|

販売量 |

81,400 |

82,200 |

84,750 |

85,500 |

86,100 |

86,700 |

88,300 |

|

販売額 |

58,000 |

58,700 |

60,500 |

61,050 |

61,450 |

61,850 |

63,000 |

2.2020年3月期第2四半期決算概要

2-1 上期連結決算

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

37,409 |

100.0% |

37,766 |

100.0% |

+1.0% |

38,400 |

-1.7% |

|

売上総利益 |

9,117 |

24.4% |

9,030 |

23.9% |

-1.0% |

- |

– |

|

販管費 |

7,660 |

20.5% |

7,539 |

20.0% |

-1.6% |

- |

– |

|

営業利益 |

1,456 |

3.9% |

1,490 |

3.9% |

+2.4% |

1,540 |

-3.2% |

|

経常利益 |

1,512 |

4.0% |

1,590 |

4.2% |

+5.2% |

1,580 |

+0.7% |

|

親会社株主帰属利益 |

903 |

2.4% |

1,104 |

2.9% |

+22.2% |

1,080 |

+2.2% |

* 単位:百万円

前年同期比1.0%の増収、同5.2%の経常増益

売上高は前年同期比1.0%増の377億66百万円。調味料・加工食品事業は同0.7%減の302億94百万円。メニューの減少や天候不順(長雨、低温)の影響によりタマゴ加工品の売上が減少したものの、ポテトサラダの回復でカバーした。総菜関連事業等は同9.2%増の68億91百万円。ダイエットクック白老新工場、関東ダイエットクック神奈川工場の生産性が向上し、収益性の改善を伴って売上が増加した。

利益面では、静岡富士山工場第2工場(2019年2月)や増築した西日本工場の新ライン(2019年4月)の稼働開始等で原価率が0.5ポイント上昇したものの、売上の増加と業務効率化や経費節減による販管費の減少で営業利益が14億90百万円と同2.4%増加。持分法投資利益の増加(6百万円→83百万円)で経常利益は15億90百万円と同5.2%増加した。最終利益の伸びが大きいのは、税負担率の低下による(41.7%→31.2%)。

経常利益増減要因

|

19/3期 上期 経常利益 |

1,512 |

|

|

売上高アップ |

+22 |

|

|

原材料価格変動による影響 |

+183 |

資材等の価格上昇を、油、鶏卵等の主要原材料が有利に調達できた事で吸収 |

|

固定経費等による影響 |

+254 |

海外事業での持分法損益の改善等 |

|

生産効率による影響 |

-242 |

減価償却負担の増加や物流費の上昇 |

|

新工場関連費用 |

-139 |

4月に西日本工場が稼働を開始した影響 |

|

20/3期 上期 経常利益 |

1,590 |

* 単位:百万円

分野別売上高

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

|

|

外食 |

10,098 |

27.0% |

10,583 |

28.0% |

+4.8% |

|

CVS |

10,628 |

28.4% |

9,869 |

26.1% |

-7.1% |

|

量販店 |

8,615 |

23.0% |

9,337 |

24.7% |

+8.4% |

|

パン |

4,824 |

12.9% |

4,808 |

12.7% |

-0.3% |

|

給食 |

1,670 |

4.5% |

1,619 |

4.3% |

-3.1% |

|

その他 |

1,574 |

4.3% |

1,550 |

4.2% |

-1.5% |

|

連結売上高 |

37,409 |

100.0% |

37,766 |

100.0% |

+1.0% |

* 単位:百万円

分野別の売上構成比は、ファストフードやファミリーレストラン等の外食向けが28.0%、コンビニエンスストア向け26.1%、量販店24.7%、パン分野(製パンメーカー、リテールベーカリー)向けが12.7%。

前年同期との比較では、外食向けは訪日外国人観光客数の増加に伴うインバウンド需要の拡大を追い風に4.8%の増加。特にファストフード業態が好調だった。慢性的な人手不足に伴い、オペレーションの効率化が各社喫緊の課題となっており、簡便性ニーズをとらえた商品が増加した。

一方、コンビニエンスストア向けは7.1%の減少。コンビニエンスストアは、メニューの減少によるタマゴサラダ等への影響、7月を中心に長雨や低温等の天候不順が続いたことによる夏場商材が苦戦。同社は、その影響を受けた。また、大手チェーンを中心にした24時間営業体制の見直しや、キャッシュレス対応等が問題となり、コンビニエンスストア業界は変革期を迎えている。

食品スーパー等の量販店向けは8.4%の増加。量販店業界は、天候不順等で客足が伸び悩んだ事に加え、ドラッグストア等、様々な業界との競争が激しさを増しているが、同社においてはダイエットクック白老新工場、関東ダイエットクック神奈川工場の稼働効果で中食等のニーズを捉え惣菜分野が伸びた。

分野別売上構成比の推移

(同社資料より)

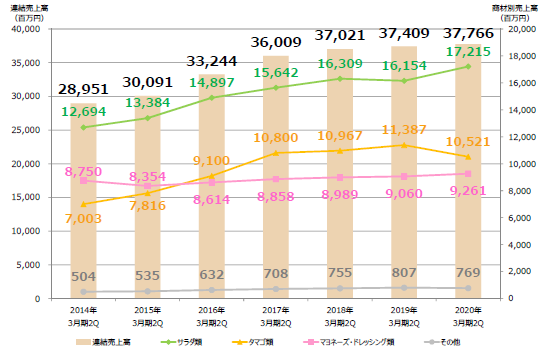

商品別売上高

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

|

|

サラダ類 |

16,154 |

43.2% |

17,215 |

45.6% |

+6.6% |

|

タマゴ類 |

11,387 |

30.4% |

10,521 |

27.9% |

-7.6% |

|

マヨネーズ・ドレッシング類 |

9,060 |

24.2% |

9,261 |

24.5% |

+2.2% |

|

その他 |

807 |

2.2% |

769 |

2.0% |

-4.7% |

|

連結売上高 |

37,409 |

100.0% |

37,766 |

100.0% |

+1.0% |

* 単位:百万円

商品別の売上構成比は、サラダ類が45.6%、タマゴ類27.9%、マヨネーズ・ドレッシング類24.5%。サラダ類は、ケンコーマヨネーズ本体で製造販売している、ロングライフサラダ(日持ちのするサラダ)と、連結子会社の賞味期間が短いフレッシュサラダ、サラダカフェの店舗で販売しているサラダの売上が含まれている。

前年同期との比較では、健康志向の高まりからサラダ類が6.6%増加した他、マヨネーズ・ドレッシング類も2.2%増加したものの、タマゴ類がコンビニエンスストア向けを中心に7.6%減少した。

商品別売上高の推移

(同社資料より)

2-2 セグメント別動向

|

19/3期 上期 |

構成比・利益率 |

20/3期 上期 |

構成比・利益率 |

前年同期比 |

|

|

サラダ・総菜類 |

9,469 |

25.3% |

9,862 |

26.1% |

+4.1% |

|

タマゴ加工品 |

11,198 |

29.9% |

10,422 |

27.6% |

-6.9% |

|

マヨネーズ・ドレッシング類 |

9,060 |

24.2% |

9,260 |

24.5% |

+2.2% |

|

その他 |

771 |

2.1% |

750 |

2.0% |

-2.7% |

|

調味料・加工食品事業 |

30,498 |

81.5% |

30,294 |

80.2% |

-0.7% |

|

総菜関連事業等 |

6,310 |

16.9% |

6,891 |

18.2% |

+9.2% |

|

その他 |

599 |

1.6% |

580 |

1.5% |

-3.2% |

|

連結売上高 |

37,409 |

100.0% |

37,766 |

100.0% |

+1.0% |

|

調味料・加工食品事業 |

1,680 |

5.5% |

1,240 |

4.1% |

-26.2% |

|

総菜関連事業等 |

-193 |

– |

261 |

3.8% |

– |

|

その他 |

0 |

– |

98 |

16.9% |

– |

|

調整額 |

24 |

– |

-10 |

– |

– |

|

連結経常利益 |

1,511 |

4.0% |

1,590 |

4.2% |

+5.2% |

* 単位:百万円

調味料・加工食品事業

売上高は前年同期比0.7%減の302億94百万円。販売重量が0.3%増加したものの、ポテトサラダの復調で販売単価が1kg当たり3.6円低下した。

サラダ・総菜類の売上は同4.1%増の98億62百万円。前期苦戦したポテトサラダが回復した事に加え、コンビニエンスストア向けのごぼうサラダや大豆ミートを使用した商品が外食向けに増加した。ポテトを使った商品では、主力の1kg形態のポテトサラダや素材を生かしたチルドポテトが好調に推移した。

タマゴ加工品の売上は同6.9%減の104億22百万円。採用メニューの減少や、7月を中心に長雨、低温が続いた影響等でコンビニエンスストア向けのタマゴ加工品の販売が苦戦した。

マヨネーズ・ドレッシング類の売上は同2.2%増の92億60百万円。コンビニエンスストアやファストフード向けにソース類の販売が伸びた他、スーパーで新たに採用された袋タイプのマヨネーズが増加した。

当セグメント利益(経常利益)は同26.2%減の12億40百万円。静岡富士山工場第2工場(2019年2月)や西日本工場の増築ライン(2019年4月)の立ち上げ費用や減価償却費の増加等で営業費用が増加した。

総菜関連事業等

売上高は前年同期比9.2%増の68億91百万円。ダイエットクック白老新工場及び関東ダイエットクック神奈川工場の稼働による生産能力の増強で主力商品のポテトサラダを中心に売上が増加した。両工場のオペレーションの軌道化で営業損益は前年同期の1億93百万円の損失から2億61百万円の利益に転じた。

その他

サラダカフェのショップ事業と海外事業がその他事業に当たるが、海外事業は持分法適用会社のため売上には含まれていない。サラダカフェの売上は前年同期比3.2%減の5億80百万円。関東地区でグリーンサラダ、コールスローなど葉物系のサラダが、関西地区ではフルーツサラダ、ポテトサラダ、ごぼうサラダ等のロングセラー商品が、それぞれ根強い人気を有する。尚、サラダカフェは女性顧客の拡大による売上増を念頭に、美と健康をテーマにした商品開発を進めている。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年3月 |

19年9月 |

19年3月 |

19年9月 |

||

|

現預金 |

10,927 |

9,782 |

仕入債務 |

10,551 |

9,112 |

|

売上債権 |

13,398 |

12,391 |

未払法人税等 |

604 |

548 |

|

たな卸資産 |

2,948 |

2,802 |

退職給付に係る負債・その他引当金 |

863 |

748 |

|

流動資産 |

27,945 |

25,253 |

有利子負債 |

11,781 |

10,908 |

|

有形固定資産 |

35,507 |

33,614 |

負債 |

37,204 |

31,801 |

|

投資その他 |

6,450 |

6,365 |

純資産 |

32,900 |

33,619 |

|

固定資産 |

42,159 |

40,166 |

負債純資産合計 |

70,105 |

65,420 |

第2四半期末の総資産は前期末との比較で46億84百万円減の654億20百万円。季節要因で、現預金、売上債権、仕入債務、未払法人税等が減少した他、減価償却により有形固定資産が減少した。自己資本比率51.4%(前期末46.9%)。

キャッシュ・フロー(CF)

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

2,191 |

2,315 |

+124 |

+5.7% |

|

投資キャッシュ・フロー(B) |

-4,189 |

-1,602 |

+2,587 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-1,998 |

713 |

+2,711 |

– |

|

財務キャッシュ・フロー |

-99 |

-1,858 |

-1,759 |

– |

|

現金及び現金同等物期末残高 |

10,975 |

9,782 |

-1,193 |

-10.9% |

利益の増加や償却費の増加等で23億15百万円の営業CFを確保した。設備投資の減少で投資CFは16億02百万円と支出が減少し、財務CFは有利子負債の削減を進めた事で18億58百万円と支出が増加した。

3.2020年3月期業績予想

3-1 通期連結業績

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

73,989 |

100.0% |

76,000 |

100.0% |

+2.7% |

|

営業利益 |

3,116 |

4.2% |

3,300 |

4.3% |

+5.9% |

|

経常利益 |

3,145 |

4.3% |

3,300 |

4.3% |

+4.9% |

|

親会社株主帰属利益 |

2,296 |

3.1% |

2,350 |

3.1% |

+2.4% |

* 単位:百万円

前期比2.7%の増収、同4.9%の経常増益予想

売上高は前期比2.7%増の760億円。ポテトサラダの回復や新工場の寄与で調味料・加工食品事業の売上が前期比2.1%、前期稼働した新工場による効果等で、総菜関連事業等の売上が同5.5%、それぞれ増加する。利益面では、資材コストや物流費等が増加するものの、売上高の増加と原材料価格の調達メリット、新工場の生産効率改善等で吸収して経常利益が33億円と同4.9%増加する見込み。

経常利益増減要因

|

19/3期 経常利益 |

3,145(上期、下期) |

|

|

売上高アップ |

+358(+22、+336) |

|

|

原材料価格変動による影響 |

+288(+183、+105) |

食用油・鶏卵市況安定・生産性改善で資材コスト・物流・人件費増を吸収 |

|

固定経費等による影響 |

+168(+254、-86) |

海外の持分法損益の改善 ダイエットクック白老新工場の安定 |

|

生産効率による影響 |

-520(-242、-278) |

新工場2工場及び関東ダイエットクック神奈川工場の黒字化の遅れ、 |

|

新工場関連費用 |

-139(-139、0) |

4月に西日本工場(増築)新ラインが稼働 |

|

20/3期 経常利益 |

3,300 |

3-2 セグメント別見通し

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

サラダ・総菜類 |

18,960 |

25.6% |

19,942 |

26.2% |

+5.2% |

19,468 |

+2.4% |

|

タマゴ加工品 |

21,042 |

28.4% |

20,738 |

27.3% |

-1.4% |

21,401 |

-3.1% |

|

マヨネーズ・ドレッシング類 |

18,149 |

24.5% |

18,732 |

24.6% |

+3.2% |

18,324 |

+2.2% |

|

その他 |

1,538 |

2.1% |

1,539 |

2.0% |

+0.1% |

1,758 |

-12.5% |

|

調味料・加工食品事業 |

59,689 |

80.7% |

60,951 |

80.2% |

+2.1% |

60,951 |

+0.0% |

|

総菜関連事業等 |

13,105 |

17.7% |

13,829 |

18.2% |

+5.5% |

13,829 |

+0.0% |

|

その他 |

1,194 |

1.6% |

1,220 |

1.6% |

+2.2% |

1,220 |

+0.0% |

|

連結売上高 |

73,989 |

100.0% |

76,000 |

100.0% |

+2.7% |

76,000 |

+0.0% |

* 単位:百万円

調味料・加工食品事業では、通期の売上高を前期比2.1%増の609億51百万円と見込んでおり、タマゴ加工品が同1.4%減少するものの、サラダ・総菜類が同5.2%、マヨネーズ・ドレッシング類が同3.2%、それぞれ増加する見込み。下期は増強された生産能力を活かして、ポテトサラダ、素材系ポテト、タマゴ加工品等の拡販を図ると共に、分野別・業態別の取り組みを強化する。また、健康・ヘルシー志向、人手不足、小型形態、インバウンド等、市場の変化を先読みした新たな商品開発を進める。

総菜関連事業等は、関東ダイエットクック神奈川工場を中心に、フレッシュ総菜の新規顧客獲得に取り組む事で売上高が同138億29百万円と同5.5%増加する見込み。その他の売上高は同2.2%増の12億20百万円を見込んでいる。

3-3 配当

1株当たり16円の期末配当を予定しており、上期末配当と合わせて31円となる(予想配当性向21.7%)。

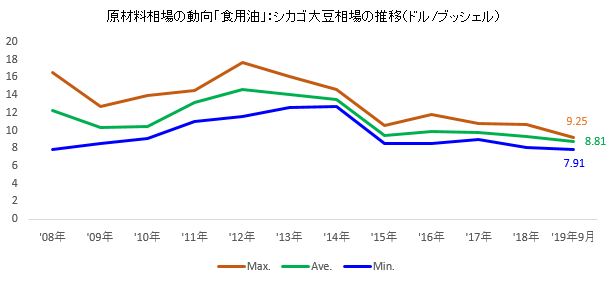

3-4 原材料(食用油・鶏卵)相場の動向(同社資料を基に作成)

食用油

南米産豊作と米中貿易問題の影響を受け、2019年4月初旬には9ドル前後だった大豆相場が5月上旬には8ドル割れまで下落した。しかし、北米の天候不順による作付け遅れや乾燥影響により米国大豆の生産量が減少見通しとなったため、5月下旬以降上昇に転じ、9月は8ドル後半~9ドルで推移した。為替は、貿易問題の長期化と米国利下げ等で2019年4月の111円前後から8月には105円前後まで円高が進み、その後は107円から108円で推移した。

2019年の見通しとしては、作付け遅れと天候不順による北米産大豆の生産量減少が確実視されているが、米中貿易交渉や中国でのアフリカ豚コレラ流行による飼料需要減少等、不透明要因がある。また、大豆粕相場が下落する反面、大豆油を始めとする植物油価格は上昇しており今後の情勢には警戒が必要。為替についても、金利政策、景気状況、国際政治状況等、不透明な要因が多い。

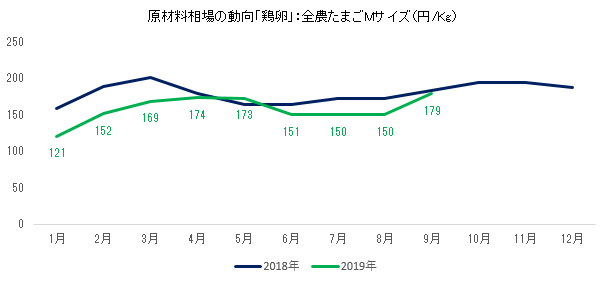

鶏卵

2019年度上期の鶏卵相場平均は163円と前年度より10円下落した。ただ、主要産地が台風15号の影響を受け、9月上旬以降、相場が急騰した。11月以降鶏卵生産量も回復する見込みであり、同社では2019年度通期の鶏卵相場は前年度並み予測している。鶏卵生産量については、2018年度(前年比1%増の262.7万t)に続き、2019年度も増加が見込まれていたが、同社では上期の低卵価による減羽と台風被害等を踏まえ、前年並みの生産量に落ち着くとみている。

4.中期経営計画「KENKO Value Action ~価値の創造~」(19/3期~21/3期)の進捗状況

2018年4月にスタートした中期経営計画「KENKO Value Action~価値の創造~」では、基本方針として、CSV経営を掲げており、CVS経営における5つのテーマを軸に3つの事業戦略を進めている。これにより、事業規模の拡大と収益力の向上を実現すると共に、社会的責任を果たしながらサラダNo.1企業を目指して成長・発展し続けていく考え。

4-1 CVS経営5つのテーマ

CSV経営を実践するに当たって、「地域貢献」、「環境・資源」、「サプライチェーン」、「ソリューション」、「働き方」、の5つのテーマを掲げている。

(同社資料より)

「地域貢献」では、地域貢献度No.1企業となるべく、地域との交流を深め、地域と共に未来をつくる取り組みを進めている。具体的には、地域雇用の促進を目的に、全国の拠点において地域人財の採用を積極的に行っており、工場を中心に多くの地域社員を雇用している。また、東京本社のある杉並区を中心に行う教育施設での食育活動や栄養士等を対象とした講演等、幅広い活動を行っている。食育活動では、従来からの小学校や福祉施設等に加え、今期から英語学童保育園において同社社員が英語で行うマヨネーズ教室を開始した。

「環境・資源」では、資源・エネルギー利用の効率化を目的に、環境に優しい企業活動を推進している。廃棄物を出さないゼロエミッションは、「環境・資源」において大きなテーマの一つであり、同社の製造拠点における廃棄物のリサイクル率は、本体工場で100%を維持している(19/3期末現在)。連結子会社でも同様の取り組みを進めており、年々リサイクル率を高めている。

(同社資料より)

「サプライチェーン」では、原料調達から製品販売に至るまでの効率化に取り組んでいる。主力商品のポテトサラダ用に多くのジャガイモを使用している同社にとって、主要産地である北海道の農家とのコミュニケーションは、大切な取り組みの一つ。同社の社員が現地に赴き、生産者と生育状況を確認しており、20/3期も9月には無事収穫を終了した。

「ソリューション」では、自社の技術やサービスを事業化するべくソリューションの提供に取り組んでいる。毎年秋に開催しているグループ総合フェアでは様々な情報やアイディアを発信しており、同社ソリューションの発信基地となっている。また、消費者向けに料理教室キッチンスペース831を、業務用のユーザー向けにワークショップを定期的に開催し、同社の技術・サービスを提供している。

「働き方」では、従業員の満足度向上を目指し、全社員が生き生きと働けるような環境づくりに取り組んでいる。特に若手社員には、フォローアップのための面談の機会を積極的に設けている。入社3年目頃までは、社員は日々の業務に不慣れであり、様々な不安やストレスを感じているが、相談できる相手がいないケースが多い。上司、先輩、同僚社員はもちろん、人事担当とも率直な意見交換をする事で、抱えている不安やストレスを少しでも解消し、生き生き働いてもらいたいと考えている。また、同社には勤続年数の長い従業員が多いが、主任や係長、課長、部長等の役職別の研修を定期的に実施する事で、ベテラン社員にも、過去を振り返りながら、今後に向けて学べる機会を設定している。

(同社資料より)

4-2 3つの事業戦略

「お客様と共にビジネスを創造」、「“創り・応え・拡げる” 生産体制」、及び「サラダ料理を世界へ」、という3つの事業戦略に沿って、この上期も様々な取り組みを進めた。

事業戦略1. お客様と共にビジネスを創造

同社が創業以来培ってきた、商品力・メニュー提案力・情報発信力等を活かした、新たな価値の提供・共有、発信、研究・調査によって、様々な分野の顧客が抱える課題を、顧客と共に解決していく取り組みを進めている。

グループ総合フェア

毎年実施しているグループ総合フェアを、2019年は、10月に東京で、11月には大阪で実施した。今回のメインタイトルは「UP」。原料高騰や人手不足等、課題が山積みの食市場において、課題解決の一助を担い、「共に飛躍する」という思いを込めて、「UP」とし、両会場合計4日間で約4,100名の来場者を集めた。

料理教室とワークショップ

上期に、消費者向けの料理教室キッチンスペース831を25回、業務用ユーザー向けワークショップは弁当とパン講習会を1回ずつ開催した。また、店舗運営支援の一環として、(株)近鉄百貨店が運営する「食と美」をテーマにしたサラダ・スムージーショップ「Vegeru 1号店」において、商品設計や店舗オペレーションの指導、衛生管理等、店舗運営のノウハウを提供している(「Vegeru 1号店」は、9月4日に大阪あべのハルカス近鉄本店の化粧品売り場にオープンした)。

「ドレッシングの日」(8月24日)

「ドレッシングの日」の認知度向上を目指し、PRキャラクター、“どれしぃ”が誕生した。今後、業界紙への広告出稿、カタログ、チラシ、販促資料等への掲載を実施し、“どれしぃ”を通したPR活動を進め、ドレッシング事業の活性化につなげていきたい考え。尚、「ドレッシングの日」は2016年に同社が制定した記念日。ドレッシングの幅広い活用方法やドレッシングを使用したメニューを発信し、より豊かな食生活を提案するために制定した。

(同社資料より)

Webサイトのリニューアルとサラダカフェによる“美サラダ”の開発

Webサイトのリニューアルを行い(10月3日リニューアルオープン)、商品情報、メニュー情報、及び通販機能を一体化し、見やく、分かりやすい商品サイトに変えた他、サラダカフェにおいて、美と健康を意識したサラダを“美サラダ”と名付け、商品開発を進めた。サラダカフェでは女性をターゲットに顧客の拡大に取り組んでいる。アンチエイジングやデトックス等をキーワードに美と健康を意識した商品開発を進め、店頭販売を通して顧客の拡大を図っていく考え。尚、本年4月に開催された「惣菜・べんとうグランプリ2019」(日本食糧新聞社主催)において、サラダカフェの“塩だれ豚角煮丼”が惣菜部門で優秀賞を受賞した。

(同社資料より)

研究・調査(サラダと健康)

10月25日に東京海洋大学において、サラダサイエンス寄附講座主催の「第3回サラダシンポジウム」が開催された。様々な有識者が登壇し、多角的視点からサラダに関する講演が行われ、同社は、「食品企業におけるサラダ研究~持続可能な馬鈴薯生産と加工への取組」と題した講演を行った。この他、全国各地で、サラダに関する様々なテーマで講演や発表を行っている。引き続きサラダと健康に関する研究・調査を進め、様々な社会課題に対してサラダを切り口にアプローチしていく考え。

事業戦略2. “創り・応え・拡げる” 生産体制

2016年11月に発表した、4つの工場の新設及び増築を伴うグループ生産拠点構想は、今年3月の西日本工場の完成をもって完了した。4つの工場と全国に展開する同社グループの既存生産製造拠点による安定した供給体制の確立に取り組んでいく。また、新たな設備や技術を用いて、新しい商品を創り出し、多品種や多様な形態等、顧客の様々な要望にも応えていく他、生産体制の強化や生産能力の平準化も進め、商品供給の拡大と従業員の働き方改革の実現にも取り組んでいく。

グループ生産拠点構想に伴う4工場の新設、及び増築後の現状

2018年4月に稼働を開始したダイエットクック白老新工場は、素材系ポテト及びフレッシュ総菜の販売が拡大している。素材系ポテトは、調理オペレーションの短縮に寄与できる商品として外食を中心に需要が増加しており、同社商品の新たな柱とするべく販売拡大に取り組んでいる。一方、フレッシュ総菜は北海道内の食品スーパー向けが伸びている。

2018年6月に稼働を開始した関東ダイエットクック神奈川工場は生産性の改善が進んでおり、課題は主力商品であるフレッシュ総菜の目標数量の達成である。生産性については、前期は派遣従業員へ依存する一方、余剰人員が発生する等、不安定なオペレーションが続いたが、今期は従業員の習熟度の向上による派遣従業員への依存度の低下やオペレーションの安定化でコストダウンが進んでいる。夏の天候不順や災害で厳しい事業環境が続いたが、収益性は着実に改善しており、黒字化まで「あと一歩」というところまできている。フレッシュ総菜の目標数量の達成に向け、新規顧客の開拓に力を入れている。

2019年2月に稼働を開始した同社の静岡富士山工場 第2工場は、7月を中心に夏場の低温・大雨の影響を受けてコンビニエンスストア向けの錦糸卵を中心とする夏場商材の販売が苦戦したが、厚焼き卵やだし巻き卵を中心に卵焼きブランド「惣菜亭」の販売が増加した。

2019年4月には同社西日本工場の増築ラインが稼働を開始した。増築により生産体制が整った100グラム以下の小型から1kgの大型までの多様な形態の商品により、顧客の多様なニーズに応えていく。この上期は主力商品のポテトサラダが前期までの低迷から回復し、順調に売上を伸ばした。

|

ダイエットクック白老新工場(2018年4月~)

・ 素材系ポテトは、外食を中心に需要が拡大し販売が増加 ・ フレッシュ総菜(北海道内食品スーパー向け)の販売も好調を持続 |

|

関東ダイエットクック神奈川工場(2018年6月~)

・ フレッシュ総菜(首都圏食品スーパー向け)は、目標数量には到達しないものの着実に販売が増加。更なる販売拡大に向け、新規顧客の開拓に注力 ・ 従業員の習熟度向上等により生産効率が改善し、収益性改善傾向 |

|

静岡富士山工場 第2工場(2019年2月~)

・ 夏場の天候不順(低温、長雨による影響)で主にコンビニエンスストア向け夏場商材(錦糸卵等)の販売が苦戦 ・ 「惣菜亭®」(静岡富士山工場製卵焼きブランド)シリーズは、厚焼き卵、だし巻き卵を中心に販売が増加 |

|

西日本工場(増築)(2019年4月~)

・ 主力商品であるポテトサラダの需要が回復し販売が増加 ・ 多様な形態に対応した生産体制を構築 |

(同社資料より)

事業戦略3. サラダ料理を世界へ

国内は人口減少や少子高齢化の進行により、市場が縮小傾向にあるが、世界の人口はアジアを中心とした新興国で増加しており、国連の予測では2050年には97億人にまで増加する見込み。一方、国内では、政府のキャンペーンによる効果に加え、東京オリンピック・パラリンピック等大型イベントの開催を控えている事もあり、引き続き訪日外国人観光客数の増加が見込まれる。

このため、これまで国内を主戦場としてきた同社だが、持続的成長のためにグローバル化に対応した企業を目指していく。現在、情報発信、商品開発、人財育成、輸出販売、更には北米やインドネシアに構える海外拠点等を切り口として、グローバル企業を目指す体制の構築に取り組んでおり、この一環として、バンクーバーにあるリサーチ拠点の活用や海外展示会調査等のリサーチ活動により、世界の食志向、調理法、食材、食文化等の情報を国内にいち早くフィードバックする活動を続けている。

フィードバックされた情報は商品開発に活用しており、その一つが今年7月に世界のソースシリーズに追加した「ジャーマンカリーケチャップ」である。ドイツでは当たり前のカレー味のケチャップであり、様々な料理に合うが、日本にはなかった。大阪、東京の展示会での試食も好評だったと言う。この他、前期に発売した野菜と大豆ミートシリーズ3品もフィードバックされた情報を活かした商品。大豆ミートは健康・ヘルシー志向の高まりや食の多様化が進む中、外食業態を中心に引合いが増えている。

(同社資料より)

人財育成では、海外語学研修の推進や社内での語学学習等の普及に向けた啓蒙活動を行っており、グローバル人材の育成に向けた基盤構築を進めている。

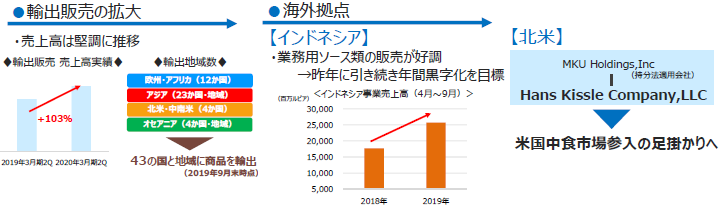

輸出販売については、規模の面ではこれからだが、輸出地域が拡大しており、2019年9月末時点で43の国と地域に商品を輸出している。輸出販売の拡大に向け、北米や欧州等での食品展示会に積極的に出展し、同社製品を世界に向けてPRに取り組んでいる。

海外拠点については、業務用のソース類の販売が好調なインドネシアで今期の黒字化が見えてきた。日本からの外食企業の進出が追い風になっていると言う。北米では、昨年12月に三井物産と共同で米国中食メーカーの株式を取得した。成長する米国中食市場への同社参入への足掛かりとするべく、調査・分析等も進めている。

(同社資料より)

5.今後の注目点

4工場が稼働したが、業績のけん引役だったコンビニのビジネスモデルが曲がり角にある。同社は12/3期から19/3期まで8期連続の増収を達成し市場の評価を高めてきたが、この間の平均増収率は4.8~4.9%。この上期は外食や量販店向けが増加したものの、天候不順もあり、前年同期比1%の増収。19/3期は通期で前期比1.7%の増収にとどまった。同社の成長も曲がり角にきているのであれば、今後、増強した生産能力が重荷になる可能性がある。こうした疑問に対して、同社は「拡大する市場にあって、これまでは生産能力がボトルネックになり、顧客ニーズに十分に応える事ができなかった」、「今後は生産余力を活かして顧客の幅と商材の幅を広げていく」と応じている。今後の展開に期待したい。

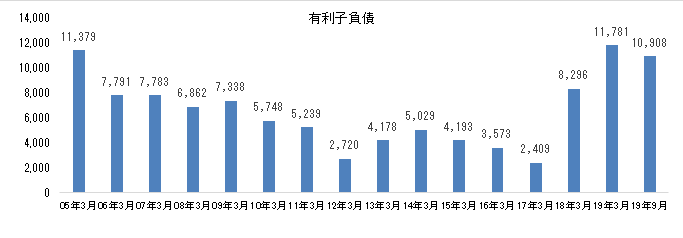

また、4工場への投資で有利子負債が100億円を超えており、期末ベースでは05/3期以来の100億円超えの状態だ。ただ、05/3期の自己資本比率が18.2%だったのに対して、直近は51.4%。流動比率、固定比率も十分とは言えないが余裕はある。17/3期には12%だったROEが19/3期は利益率と回転率の低下で7%にとどまった。レバレッジを効かせた業績回復によるROEの向上にも期待したい。

<参考:社会・環境活動>

【環境への取り組み】

環境マネジメント

グループ内の環境管理を推進するため、環境管理対策委員会を設置し、環境目標、計画を策定、環境管理状況の把握環境保全対策、ゼロエミッションの更新審査等を行っている。また、各環境管理推進員会では、廃棄物削減、ゼロエミッション・省エネ活動、環境法令等コンプライアンス管理、ゼロエミッション内部監査等の取り組みを進めている。

廃棄物削減への取り組み

2007年、食品リサイクル法(2001年に施行)が見直され、一部改正となりましたが、同社グループでは一部の工場を除き、目標値の「食品廃棄物量の85%以上の再生使用等」を達成している。飼料化、肥料化を中心とした再生使用に加え、乾燥、脱水等による食品廃棄物量の減量化も進めている。10/3期より、西日本工場(京都府舞鶴市)では、ポテトサラダを生産する過程で発生する馬鈴薯の「むき皮」や成形残さ等の副産物を、臭気等の環境対策を目的として工場内で液状飼料化を行い、養豚農場に供給する事業を手掛けている。同事業は農林水産省・2009年度食品循環資源品質維持推進体制整備事業に採択された事に加え、第22回食品安全安心・環境貢献賞(2013年11月)及び第1回食品産業もったいない大賞(2014年3月)を受賞している。

|

|

|

| 飼料製造プラント | 液状化処理後のポテトピール | 卵殻パウダー |

ゼロエミッションへの取り組み

07/3期より、Reduce(発生抑制)を第一として廃棄物削減に向け、3R(Reduce:発生抑制、Reuse:再使用、Recycle:再生利用)活動に取り組み、特に製造時における工程改善を実施し、廃棄物発生の抑制に着手した。その結果、08/3期に廃棄物のリサイクル率90%以上を達成し、09/3期には自社工場全てでゼロエミッションを達成した。毎年1回、各工場におけるゼロエミッション達成状況の社内発表会を開催し、最優秀工場、優秀工場には表彰状を授与している。16/3期よりグループ全体のゼロエミッションを目指して、関連会社(子会社)においても、ゼロエミッションの取り組みを開始した。

【食育への取り組み】

2007年10月当時、本社所在地のあった世田谷区の地元小学校・5年生への活動をきっかけとして、食育への取り組みを開始した。2009年に杉並区への移転後も、栄養、食事の仕方等の講習及び調理実習を織り交ぜた食育活動を行っている。

・近隣小学校2校(3年生または4年生が対象)

・児童養護施設(職員の方や子どもたちが対象)

・近隣マンション(高齢者クラブの方が対象)

・地元社会福祉法人(要介護者または介護目前の高齢者の方たちが対象)

テーマは、「困っている課題」、「知りたい知識」等を事前に要望として伺った上で、直接訪問し、打ち合わせを行い決定している。

問い合わせ先:0120-851-793(平日09:00~17:00)、

https://www.kenkomayo.co.jp/inquiry

【地域・社会とのかかわり】

2018年11月3日(土)と4日(日)の2日間、桃井原っぱ公園(東京都杉並区)で行われた「すぎなみフェスタ2018」において、「すぎなみ産業フェア」コーナーに出店した(2013年から6年連続の出店)。「すぎなみフェスタ」とは、「人と人、地域と地域をつなぎ、杉並を元気に」を基本理念に掲げ、区民等の交流・つながりを通じて杉並の元気を生み出す杉並区主催のイベント。会場には杉並産の新鮮野菜や区内のおいしいもの等、杉並区の「よさ・魅力」「らしさ」が盛りだくさんで、家族で楽しめるステージイベント、子供たちが楽しめるイベント、遊びや食べ物をテーマとしたテント等が多数出店。同社はマヨネーズやドレッシング等の販売を行い、売り上げを(出店費用を除く)、杉並区次世代育成基金に寄付した。同社は2014年より基金に寄付活動を行っており、その活動に対し、今回、杉並区より感謝状を授与された。今後も、食育活動や地域に向けた社会貢献活動に積極的に取り組み、CSR活動を推進していく考え。

| すぎなみフェスタ2019 | 同社ブース |

|

|

寄付金贈呈の様子

<参考:コーポレート・ガバナンスについて>

【組織形態及び取締役、監査役の構成】

| 組織形態 | 監査役会設置会社 |

| 取締役 | 8名、うち社外3名 |

| 監査役 | 5名、うち社外3名 |

【コーポレート・ガバナンス報告書(更新日:2019年07月17日)】

基本的な考え方

当社グループは、企業としての社会的責任を果たし信頼される企業であり続けるために、法令遵守はもとより経営基盤の整備、強化に取り組み続けていくことがコーポレート・ガバナンスの基本と考えております。そして、ガバナンス体制のより一層の確立、徹底を図り、適時かつ適切な情報開示により企業活動の透明性を高める事で、より開かれた企業になることを目指しております。

(1)株主の権利・平等性の確保

当社は、少数株主や外国人株主を含む全ての株主に対して実質的な平等性を確保するとともに、株主の権利の確保と適切な権利行使に資するため、当社ホームページ及び東京証券取引所適時開示情報にて速やかに情報開示ができる環境整備を行っています。

(2)株主以外のステークホルダーとの適切な協働

当社は、持続的な成長と中長期的な企業価値向上のため、株主をはじめとする全てのステークホルダーとの協働が必要不可欠であると認識しています。また、ステークホルダーとの協働を実践するため、代表取締役社長をはじめとする経営陣が先頭に立って、ステークホルダーの権利・立場や企業倫理を尊重する企業風土の醸成に努めています。

(3)適切な情報開示と透明性の確保

当社は、情報開示は重要な経営課題の一つであり、株主をはじめとするステークホルダーから理解を得るために、適切な情報開示を行うことが不可欠と認識しています。その認識のもと法令に基づく開示以外にも、株主をはじめとするステークホルダーにとって重要と判断される情報(非財務情報も含む)については、当社ホームページ、コーポレートレポート、事業報告書(株主通信)等の様々な手段により積極的に開示を行っています。

(4)取締役会等の責務

当社は、経営の意思決定・監督体制と業務の執行体制を分離し、効率的な経営・執行体制の確立を図るとともに社外取締役を選任し、透明性の高い経営の実現に取り組んでいます。社外取締役を3名選任することにより、取締役に対する実効性の高い監督体制を構築するとともに、3名の社外監査役を選任し、取締役の職務執行に対する独立性の高い監査体制を構築しています。

(5)株主との対話

当社では、IR担当責任者として、管理部門長を選任するとともに、広報室をIR担当部署としています。株主や投資家に対しては、経営トップが出席する決算説明会を半期に1回開催するとともに、個人投資家向け会社説明会を年数回実施しております。それらの結果は、随時、経営陣幹部に報告しています。なお、株主との対話に際してはインサイダー情報の漏洩防止を徹底しています。

実施しない主な原則とその理由

補充原則4-2(1) 経営陣の報酬、現金報酬と自社株報酬の割合

当社は、会社の持続的な発展に資するよう、中長期的な業績と連動する取締役の報酬体系を運用しておりますが、現金報酬と自社株報酬との割合設定につきましては健全なインセンティブとしてより機能するよう引き続き検討してまいります。

開示している主な原則

原則5-1 株主との建設的な対話に関する方針

当社では株主等との建設的な対話を重視し、経営陣幹部を中心に様々な機会を通じて対話を持つように努めております。

IR担当責任者である広報室が財務経理本部、総務本部等のIR活動に関連する部署を統括し連携を図っています。広報室にて、投資家からの電話取材やスモールミーティング等のIR取材を積極的に受け付けるとともに、決算説明会を半期に1回開催し、社長、IR担当責任者が説明を行っています。それらの結果は、IR担当執行役員が毎月2回進捗報告会で取締役に報告しています。また、投資家との対話については、当社の事業内容や中期経営計画における成長戦略をテーマとすることにより、インサイダー情報管理に留意しています。決算期末日から決算発表日までをサイレント期間としております。