(3300)株式会社AMBITION 業務提携により販路が急拡大

|

清水 剛 社長 |

株式会社AMBITION(3300) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

不動産業 |

|

代表取締役 |

清水 剛 |

|

所在地 |

東京都渋谷区神宮前2-34-17 |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

869円 |

6,804,396株 |

5,913百万円 |

32.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

25.00円 |

2.9% |

136.59円 |

6.4倍 |

380.39円 |

2.3倍 |

*株価は08/28終値。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年6月(実) |

9,841 |

199 |

195 |

109 |

36.25 |

10.00 |

|

2017年6月(実) |

14,578 |

291 |

268 |

148 |

49.21 |

10.00 |

|

2018年6月(実) |

23,278 |

1,141 |

1,017 |

611 |

90.27 |

16.50 |

|

2019年6月(実) |

29,636 |

1,594 |

1,433 |

736 |

108.28 |

25.00 |

|

2020年6月(予) |

31,256 |

1,647 |

1,470 |

929 |

136.59 |

25.00 |

* 予想は会社予想。単位は百万円、円。株式分割 2016年4月 1:2、2018年4月 1:2(EPSを遡及修正)。

株式会社AMBITIONの2019年6月期決算の概要と2020年6月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年6月期決算概要

3.2020年6月期業績予想

4.成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

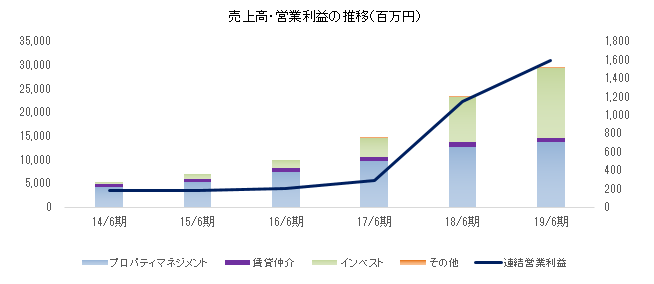

- 19/6期は前期比27.3%の増収、同39.7%の営業増益。管理物件の増加でプロパティマネジメント(PM)事業が同7.3%の増収と安定成長を続ける中、連結子会社ヴェリタス・インベストメントの投資用マンション販売の好調でインベスト事業の売上が同58.4%増と伸びた。利益面では、RPAを中心にした不動産テック事業の先行投資やPM事業における会計方針変更に伴う引当金の積み増し等による販管費の増加を吸収した。配当は8.5円増配の25円を予定している(配当性向23.1%)。

- 20/6期予想は前期比5.5%の増収、同3.3%の営業増益。インベスト事業の新規案件数が限られている事を踏まえて、プロパティマネジメント事業中心の堅実な売上成長を見込む。本格的に立ち上がるRPA事業への先行投資を吸収して最高益更新が続く見込み。配当は25円の期末配当を予定(予想配当性向18.3%)。

- 20/6期は投資用マンション販売の騰勢が一服する事で連結売上高の伸びが緩やかになるが、ストックビジネスであるPM事業が堅調に推移する事で増収・増益が続く見込み。不動産市況に恵まれた好調時にはインベスト事業のアクセルを踏み込み、不透明感が出てくるとブレーキを踏み、PM事業で堅実な成長を目指す。事業ポートフォリオの効果で外部環境に関わらず増収・増益を実現するマネジメントを評価したい。また、RPA事業も、賃貸管理システムの大手3社の一角である(株)ダンゴネットとの業務提携に成功する等、立ち上がりは順調だ。日本全国に約12万5,000社の不動産会社があるが、このうちの5,000社を顧客とする(株)ダンゴネットとの業務提携で販路が一気に広がった。今後の展開に期待したい。

1.会社概要

不動産賃貸管理をメインに、開発、仕入れ、販売から売買仲介、賃貸仲介、民泊、保険やシステム開発までをワンストップでカバーしている。賃貸管理と「かりあげ王」ブランドで展開するサブリースによるストックビジネスを収益基盤に、賃貸仲介や投資用マンションの開発・販売によるフロービジネスで成長を加速させている。的確なM&Aで戦力の補強を進めてきた事、及び早い段階からIT化による業務の効率化に力を入れ、RPA技術の導入が進んでいる事も特徴。既存事業の拡大と、少額短期保険事業及び不動産テックを駆使した新規事業の育成で、売上高1,000億円、営業利益100億円の早期達成を目指している。

グループは、同社の他、連結子会社7社、非連結子会社1社。連結子会社は、賃貸仲介の(株)アンビション・ルームピア及び(株)VALOR、投資マンション開発の(株)ヴェリタス・インベストメント、売買仲介の(株)Not Found、売買代行の(株)VISION、BPO・システム開発のAMBITION VIENTNAM CO.,LTD、(株)ホープ少額短期保険。非連結子会社は家賃保証業を手掛ける(株)ルームギャランティ。

【企業理念 「夢を目標に!目標を現実に!」】

「住まい」の未来を創造するという「大志」を抱いて、出会った人全てに「夢」を提供できる「リアルカンパニー」を目指している。

様々な企業が切磋琢磨する現代に於いて企業が大きな成長を遂げるために必要なものは、他の企業との明確な「差別化」である、と言うのが同社の考え。2007年、不動産賃貸業務のあらゆる事業に挑戦し、不動産業界に関わる全ての領域に新風を巻き起こしたい、という想いと共に走り出した同社。「アンビション」という社名には「夢を目標に!目標を現実に!」をテーマに、「住まい」の未来を創造し、出会った人全てに「夢」を提供できる「リアルカンパニー」を目指す、という「大いなる志」が込められている。また、ロゴマークは、会社の原動力である「人」と「情熱」、そして「大いなる飛躍」をモチーフとしたデザインとなっている。

1-1 事業セグメント

事業は、プロパティマネジメント(PM)事業、賃貸仲介事業、インベスト事業、及びAMBITION VIETNAM CO.,LTDや(株)ホープ少額短期保険の事業が含まれるその他(報告セグメントに含まれない事業セグメント)に分かれる。

プロパティマネジメント事業 - 同社、(株)ヴェリタス・インベストメント、(株)VALOR、(株)ルームギャランティ -

アンビショングループの柱であり、景気に左右され難い安定ビジネス。物件の維持管理・入居者管理・賃貸管理等の業務を代行する賃貸管理、不動産物件のオーナーから家賃保証付きで借上げた物件を一般消費者に賃貸するサブリースを行っている。子会社の(株)ヴェリタス・インベストメントや出資先の日神不動産投資顧問(株)の他、自社で賃貸仲介事業部門を保有していない「投資用不動産販売会社」に対して営業活動を行い物件オーナーの開拓につなげている。同社グループの賃貸仲介力の活用に加え、引越時の初期費用を抑える「ALL ZERO PLAN」(敷金・礼金・保証料が0円)や「SUPER ZERO PLAN」(敷金・礼金・保証料・初回家賃・更新料が0円)といった賃料プランによる商品力を武器に高い入居率を維持する事で高い保証家賃の設定を実現している。

また、インバウンドの増加による民泊市場の拡大に対応して、特区民泊の東京都大田区に2泊3日から泊まる事ができるデザイナーズ民泊「C'est joli IKEGAMI(セジョリ池上)」と「AMB HANEDA Bienvenue(AMB羽田ビアンヴニュ)」が稼働している(宿泊施設としては、インベスト事業で&AND HOSTEL3棟が稼働中)。

賃貸仲介事業 - 株式会社アンビション・ルームピア、株式会社VALOR -

大学生、新社会人など10代後半~30代の独身・DINKS・同棲している世帯がターゲット。プロパティマネジメント事業で管理する物件(以下、「自社物件」)や他社が管理する物件(以下、「他社物件」)の仲介・斡旋及び当該業務に付随する引っ越し業者の斡旋等を行っている。店舗は、一般消費者にとって「アクセスしやすい」「店内へ入りやすい」をコンセプトに、都内ターミナル駅から徒歩圏、1F、店内の様子を店外から見られるよう「ガラス張り」で統一。他社では取り扱っていない自社物件で商品の差別化を図ると共に、自社物件情報を優先的に提供する事でプロパティマネジメント事業とのシナジーを発揮している。

インベスト事業 - 同社インベスト部、株式会社ヴェリタス・インベストメント、株式会社VISION -

同社インベスト部は、「築年数が古い」や「入居者がいない」等の様々な条件により、「不動産価格」が適正に評価されていない居住用レジデンスを取得し、空室物件についてはバリューアップ(内装リノベーション工事)、入居者がいる物件については退去後バリューアップし、実需がある顧客に販売する「かいとり王」ブランドの事業を行っている。

また、プロパティマネジメント事業と賃貸仲介事業で培ったノウハウと都心の好立地・優良物件を選定するデータを活用することで、中古投資用不動産の仕入れ・稼働率の改善による「価値の最大化」を実現し、投資用物件として販売している。

その他、都心の新築一棟マンションを取得し、AMBITIONブランドによる入居率の向上を行い、富裕層や投資家に販売を行っている。

(株)ヴェリタス・インベストメントは首都圏のプレミアムエリア(目黒区、渋谷区、新宿区、港区、品川区、中央区)を中心に、新築デザイナーズマンションの開発・販売を行っており、(株)VISIONが不動産売買代理を手掛けている。

この他、マンション以外の物件保有を希望する顧客のニーズに応えるべく、and factory(株)がプロデュースする日本初となるIoT体験型宿泊施設(ユースホステル)「&AND HOSTEL」3棟(「&AND HOSTEL KANDA(東京都千代田区)」、「&AND HOSTEL ASAKUSA(東京都台東区)」、「&AND HOSTEL HOMMACHIEAST(大阪市中央区)」)を開発・販売し、現在サブリースを行っている。

その他

(株)ホープ少額短期保険の少額短期保険事業、(株)Re-Tech RaaS (リテックラース)や(株)RPAリテックラボの不動産テック事業、及びAMBITON VIETNAM CO.,LTD のBPO・システム開発(海外事業)が含まれている。

AMBITON VIETNAM CO.,LTDの主な業務は、ベトナム国内での外国人向け不動産売買・賃貸仲介、オフショアとして社内向け入力業務のBPO、ベトナム企業向け・日本のベンチャー企業向けシステム受託開発。

セグメント別売上高・利益

|

|

14/6期 |

15/6期 |

16/6期 |

17/6期 |

18/6期 |

19/6期 |

|

プロパティマネジメント |

4,281 |

5,335 |

7,415 |

9,686 |

12,777 |

13,706 |

|

賃貸仲介 |

557 |

564 |

763 |

790 |

1,011 |

855 |

|

インベスト |

449 |

1,053 |

1,661 |

4,090 |

9,356 |

14,825 |

|

その他 |

– |

– |

– |

10 |

132 |

249 |

|

連結売上高 |

5,288 |

6,953 |

9,841 |

14,578 |

23,278 |

29,636 |

|

プロパティマネジメント |

287 |

338 |

406 |

320 |

1,024 |

881 |

|

賃貸仲介 |

86 |

29 |

72 |

79 |

114 |

38 |

|

インベスト |

33 |

84 |

138 |

412 |

1,143 |

2,151 |

|

その他 |

– |

– |

– |

2 |

-19 |

-88 |

|

調整額 |

-225 |

-266 |

-417 |

-524 |

-1,121 |

-1,388 |

|

連結営業利益 |

182 |

185 |

199 |

291 |

1,141 |

1,594 |

* 単位:百万円

1-2 中核事業のプロパティマネジメント(PM)事業

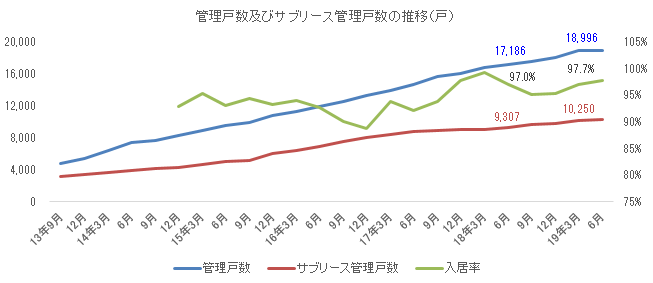

同社は2007年9月の創業以来、景気に左右され難く安定した収益を見込めるPM事業を中核として事業展開している。「安定した管理物件獲得のスキーム」と「テクノロジーの導入による高い業務効率」を強みとし、物件の適正な価値評価を行いつつ着実に契約戸数を積み上げており、19/6期末の管理戸数は前年同期末比110.5%の18,996戸、サブリース戸数は同110.1%の10,250戸。

名古屋圏、大阪圏が5年連続の流出超過となったのに対して、東京圏は21年連続の転入超過。今後もこの傾向が続く見込みでPM事業は良好な事業環境が続く見込み。また、リーマン・ショック以降、低下が続いた賃料改定率が2010年以降上昇に転じ足もとも回復傾向が続いている。特に都心部は回復が早かった事に加え、現在も5%前後の上昇傾向が続いている(賃料改定率は築1年で1%程度の下落が通常だが、需給バランスの影響で変動する)。引き続き都心部への流入超過が見込める中、新在留資格制度の運用も追い風になるとみられている。

強み 1 : 安定した管理物件獲得のスキーム

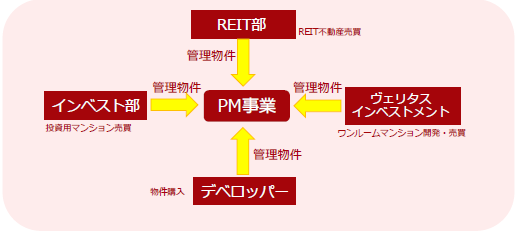

同社のインベスト部、REIT部、及びグループ会社の(株)ヴェリタス・インベストメントとのシナジーの追求、更には豊富な取引実績を有する多くのデベロッパーとの関係も活かして、管理物件獲得のスキームを構築している事が継続的な契約戸数の増加に繋がっている。

(同社資料より)

強み 2 : テクノロジーの導入による高い業務効率

会社設立後の早い段階からIT化による業務の効率化に力を入れており、現在ではRPA技術の導入も進んでいる。具体的には、「RPA自動処理」(更新案内自動処理、督促業務自動処理、入金自動消込処理、賃貸管理システムと契約管理システムのデータ連携等)、「契約進捗管理自動化システム」、「24時間入居者対応」、「AI賃貸物件反響予測」等である。

この結果、一般的なPM会社の一人当たり管理戸数は50戸程度だが、同社の一人当たり管理戸数は250戸。一人当たり管理戸数が50戸の場合、18,000戸(19/6期末の管理戸数18,996戸)を管理するためには360人必要となる。

強み 3 : 利便性向上に向けた様々なサービス展開

2019年6月、モバイル決済のニーズに対応するため「PayPay(ペイペイ)」及び「LINEPay(ラインペイ)」による、QR決済を開始した他、同社の取り扱い賃貸物件の居住者に対し、家具・家電のサブスクリプション型サービス「subsclife」(取扱ブランド数41、取扱家具数38,000種)の提供を開始した。また、2019年8月に引越しの際の不用品等を買い取る(引越し料金から控除)サービスを開始した。

(同社資料より)

新たなビジネスチャンス : 新在留資格制度の運用

2019年4月からの新在留資格制度の運用に対応するべく、外国人労働者向けの環境整備を進めている。同社が抱える18,996戸の管理物件に占める外国人居住率は直近で8.2%にとどまるが、外国籍の累計契約数は2,418件と、2015年(556件)との比較で4倍超に急増している。

尚、新在留資格制度は2019年4月の改正出入国管理法の施行に伴うもので、外食業や宿泊業等の対象14業種の外国人就労者に対して、技能と日本語の試験合格等の条件を満たせば、通算5年の在留が可能なビザ取得を可能にした。新制度の開始に伴い、外国人受け入れの拡大が見込まれている。

尚、日本における外国人人口は2018年12月現在で273.1万人(総人口の約2.1%)。前年同月比6.6%(16.9万人)増加しており、総人口の約2.1%を占めている。

1-3 連結子会社ヴェリタス・インベストメントの戦略

(株)ヴェリタス・インベストメントの新築投資用デザイナーズマンションの好調な販売が、インベスト事業の拡大に貢献している。投資用ワンルーム販売で最も重要な事は、投資家のリスクを最小限に抑える事。(株)ヴェリタス・インベストメントは、有名デザイナー監修の高付加価値マンションの分譲を都内のプレミアムエリアで展開する事で高い入居率と高い賃料による高利回りを実現している(⇒ 投資家のリスクの最小化)。都内は人口が増えており、人気のプレミアムエリアでは資産価値が下がり難い。

有名デザイナー監修の高付加価値マンション+都内のプレミアムエリア = 高賃料×高入居率 = 高利回り

1-4 (株)ホープ少額短期保険

少額短期保険会社とは2006年4月にスタートした新しい保険業のスタイルで、保険金額が少額(損害保険で1,000万円以下)、保険期間1~2年(損害保険分野(第二分野)については2年)以内の保険を扱う。(株)ホープ少額短期保険は、アンビショングループの管理物件・仲介物件にかかわる顧客に賃貸住宅入居者向け家財保険・賠償責任保険等を提供しており、契約者ニーズに合わせた補償内容の新商品開発にも継続的に取り組んでいる。グループの管理物件の増加に伴い保険契約数が増える仕組みであり、契約数は月間1,000件規模に達している。

2.2019年6月期決算概要

2-1 連結業績

|

|

18/6期 |

構成比 |

19/6期 |

構成比 |

前期比 |

2Q時修正予想 |

予想比 |

|

売上高 |

23,278 |

100.0% |

29,636 |

100.0% |

+27.3% |

29,268 |

+1.3% |

|

売上総利益 |

4,644 |

20.0% |

6,257 |

21.1% |

+34.7% |

- |

– |

|

販管費 |

3,502 |

15.0% |

4,662 |

15.7% |

+33.1% |

- |

– |

|

営業利益 |

1,141 |

4.9% |

1,594 |

5.4% |

+39.7% |

1,536 |

+3.8% |

|

経常利益 |

1,017 |

4.4% |

1,433 |

4.8% |

+40.9% |

1,346 |

+6.5% |

|

親会社株主帰属利益 |

611 |

2.6% |

736 |

2.5% |

+20.4% |

846 |

-12.9% |

* 単位:百万円

前期比27.3%の増収、同39.7%の営業増益

売上高は前期比27.3%増の296億36百万円。プロパティマネジメント(PM)事業が管理物件の増加で同7.3%増と安定成長を続ける中、連結子会社ヴェリタス・インベストメント(以下、ヴェリタス)の投資用マンション販売の好調でインベスト事業の売上が同58.4%増と伸びた。

営業利益は同39.7%増の15億94百万円。投資用マンション分譲の増加やRPAを中心にした不動産テック事業の先行投資(開発人件費)に加え、PM事業における会計方針変更に伴う引当金の積み増しもあり、販管費が同33.1%増加したものの、売上の増加と利益率の高いインベスト事業の売上構成比の上昇等による売上総利益率の改善で吸収した。

最終利益が7億36百万円にとどまったのは、支払手数料の増加等による営業外費用の増加(1億32百万円→1億74百万円)や投資有価証券評価損58百万円など特別損失95百万円を計上した事、及び税負担率の上昇(40.1%→44.9%)による。

2-2 セグメント別動向

|

|

18/6期 |

構成比・利益率 |

19/6期 |

構成比・利益率 |

前期比 |

|

プロパティマネジメント |

12,777 |

54.9% |

13,706 |

46.2% |

+7.3% |

|

賃貸仲介 |

1,011 |

4.3% |

855 |

2.9% |

-15.4% |

|

インベスト |

9,356 |

40.2% |

14,825 |

50.0% |

+58.4% |

|

その他 |

132 |

0.6% |

249 |

0.8% |

+87.8% |

|

連結売上高 |

23,278 |

100.0% |

29,636 |

100.0% |

+27.3% |

|

プロパティマネジメント |

1,024 |

8.0% |

881 |

6.4% |

-13.9% |

|

賃貸仲介 |

114 |

11.3% |

38 |

4.5% |

-66.3% |

|

インベスト |

1,143 |

12.2% |

2,151 |

14.5% |

+88.1% |

|

その他 |

-19 |

– |

-88 |

– |

– |

|

全社費用 |

-1,121 |

– |

-1,388 |

– |

+23.8% |

|

連結営業利益 |

1,141 |

4.9% |

1,594 |

5.4% |

+39.7% |

* 単位:百万円

プロパティマネジメント事業

物件の適正な価値評価を行いつつ着実に契約戸数を積み上げた結果、19/6期末の管理戸数が18,996戸と前年同期末比10.5%、サブリース戸数が10,250戸と同10.1%、それぞれ増加した。管理戸数の増加で売上が前期比7.3%増加したものの、会計方針変更に伴う引当金の積み増しで営業利益は同13.9%減少した。20/6期はRPAによる業務効率化で収益性が改善し増益に転じる見込み。

賃貸仲介事業

期末店舗数は、都内5拠点(前期末11)、神奈川7拠点(同6)、埼玉1拠点(同1)、千葉1拠点(同1)の計14拠点(19拠点)。不動産テック事業へ注力するべく店舗数を縮小したため、減収減益となった。今後は法人契約等を中心にした展開を予定している。

インベスト事業

計画を上回るヴェリタスの好調な販売により増収増益。育成中の中古再販事業の売上も順調に増加した。

その他

RPAを中心とした、不動産テック事業への積極的な先行投資を開始した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

18年6月 |

19年6月 |

|

18年6月 |

19年6月 |

|

現預金 |

3,834 |

3,438 |

未払金・未払費用 |

430 |

389 |

|

たな卸資産 |

6,780 |

5,866 |

未払法人税・消費税等 |

377 |

452 |

|

流動資産 |

11,132 |

9,807 |

前受金 |

466 |

538 |

|

有形固定資産 |

1,219 |

1,382 |

営業預り金 |

156 |

165 |

|

無形固定資産 |

1,336 |

1,196 |

長期預り保証金 |

541 |

720 |

|

投資その他 |

889 |

1,261 |

有利子負債 |

10,479 |

7,998 |

|

固定資産 |

3,446 |

3,840 |

負債 |

12,688 |

11,057 |

|

資産合計 |

14,590 |

13,659 |

純資産 |

1,902 |

2,602 |

* 単位:百万円

資産合計は前期末と比べて9億31百万円減の136億59百万円。借方では、たな卸資産は、マンション販売が順調に推移したことなどにより約9億14百万円減少した。貸方では、CFの改善で有利子負債が減少した。自己資本比率18.9%(前期末13.0%)。

キャッシュ・フロー(CF)

|

|

18/6期 |

19/6期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

1,217 |

4,255 |

+3,037 |

+249.4% |

|

投資キャッシュ・フロー(B) |

-3,256 |

-2,118 |

+1,137 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-2,038 |

2,136 |

+4,175 |

– |

|

財務キャッシュ・フロー |

3,423 |

-2,525 |

-5,948 |

– |

|

現金及び現金同等物期末残高 |

3,696 |

3,307 |

-388 |

-10.5% |

* 単位:百万円

税金等調整前当期純利益の増加に加え、マンションの引渡しが順調に進んだ事で営業CFが大幅に改善した。投資CFは有形固定資産の取得によるもので、前期との比較ではM&A関連費用が減少した。財務CFは有利子負債の削減を進めた事による。

参考:ROEの推移

|

|

15/6期 |

16/6期 |

17/6期 |

18/6期 |

19/6期 |

|

ROE |

22.65% |

15.40% |

14.78% |

38.64% |

32.84% |

|

売上高当期純利益率 |

1.59% |

1.11% |

1.02% |

2.63% |

2.49% |

|

総資産回転率 |

3.79回 |

3.49回 |

4.02回 |

2.51回 |

2.10回 |

|

レバレッジ |

3.76倍 |

3.97倍 |

3.60倍 |

5.86倍 |

6.30倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残。

3.2020年6月期業績予想

3-1 通期連結業績

|

|

19/6期 実績 |

構成比 |

20/6期 予想 |

構成比 |

前期比 |

|

売上高 |

29,636 |

100.0% |

31,256 |

100.0% |

+5.5% |

|

営業利益 |

1,594 |

5.4% |

1,647 |

5.3% |

+3.3% |

|

経常利益 |

1,433 |

4.8% |

1,470 |

4.7% |

+2.6% |

|

親会社株主帰属利益 |

736 |

2.5% |

929 |

3.0% |

+26.1% |

* 単位:百万円

投資マンション販売の騰勢が一服。RPA事業の先行投資を吸収して前期比3.3%の営業増益

20/6期は今後の成長に向け、様々な新規事業に取り組んでいく。売上高は、インベスト事業の新規案件数が限られる中で、プロパティマネジメント事業を中心に312億56百万円と前期比5.5%増加する見込み。利益面では、RPA事業への積極的な先行投資を吸収して営業利益が16億47百万円と同3.3%増加する見込み。

尚、上期はRPA事業の先行投資が利益を圧迫する見込みで、前年同期比7.1%の増収ながら、同41.4%の営業減益を見込んでいる。

配当は前期と同額の1株当たり25円の期末配当を予定している(予想配当性向18.3%)。

上期連結業績

|

|

19/6期 上期 実績 |

構成比 |

20/6期 上期 予想 |

構成比 |

前年同期比 |

|

売上高 |

13,436 |

100.0% |

14,389 |

100.0% |

+7.1% |

|

営業利益 |

557 |

4.2% |

327 |

2.3% |

-41.4% |

|

経常利益 |

483 |

3.6% |

248 |

1.7% |

-48.6% |

|

親会社株主帰属利益 |

262 |

2.0% |

143 |

1.0% |

-45.1% |

* 単位:百万円

下期連結業績

|

|

19/6期 下期 実績 |

構成比 |

20/6期 下期 予想 |

構成比 |

前年同期比 |

|

売上高 |

16,200 |

100.0% |

16,867 |

100.0% |

+4.1% |

|

営業利益 |

1,036 |

6.4% |

1,320 |

7.8% |

+27.3% |

|

経常利益 |

949 |

5.9% |

1,222 |

7.2% |

+28.8% |

|

親会社株主帰属利益 |

474 |

2.9% |

786 |

4.7% |

+65.6% |

* 単位:百万円

3-2 AMBITION PROJECT 100

中期的に売上高1,000億円、営業利益100億円を目指す「AMBITION DREAM 1000」を掲げていたが、これを「AMBITION PROJECT100」に改定し、営業利益100億円の達成を最優先の目標とする施策を実行していく。20/6期はPROJECT初年度との位置付けの下、来期以降の飛躍的な成長につなげるべく、上期に利益率の高いRPA事業を中心に積極的な先行投資を実施する。

中期方針としては、ストックビジネスであるプロパティマネジメント事業を中心とした既存事業を安定成長の基盤としつつ、利益率の高いRPA事業を中心とした新規事業を利益成長のドライバーとしていく考えで、営業利益100億円、営業利益率10%の早期達成を目指す。

既存事業 : PM管理物件の拡大 + 保険事業の拡大

新規事業 : 不動産会社向けシステム販売 + 不動産関連新規事業

4.成長戦略

新たな収益の柱とするべく、業務効率化・業務改善を支援する“不動産×テクノロジー”、及びCPMAによる不動産ソリューションを育成していく他、ホテルのサブリースである「&AND HOSTEL」事業及び新在留資格制度対応にも力を入れていく。

4-1 不動産×テクノロジー

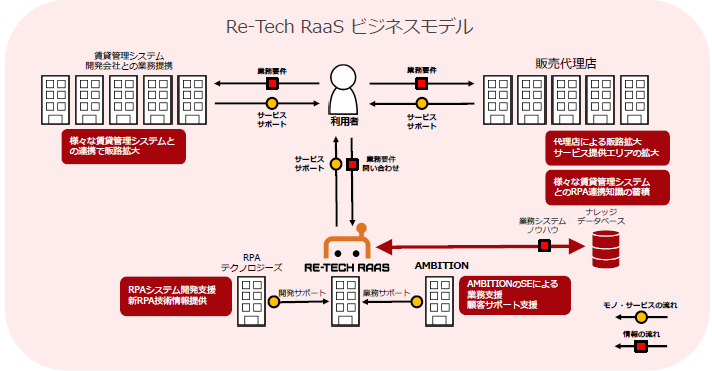

業務効率化や人的リソース有効活用を支援するRPA事業、IT重説等の顧客の利便性向上、更にはデータを活用した効率的なマーケティング等を展開していく。RPAとは、人に代わってパソコンの操作を自動的に行うシステムの事で、RPA事業の一環として、2019年7月にRPAテクノロジーズ株式会社(本社:東京都港区、代表取締役執行役員社長大角暢之、以下「RPAテクノロジーズ」)との合弁会社で不動産向けRPAの開発・販売を手掛ける株式会社Re-Tech RaaS(リテックラース)を設立した。

既存システムと連動してRPAが自動処理

同社のRPAシステムを導入する事で、既に導入している賃貸管理システム、不動産管理システム、業務システム等とRPAシステムが連携して、RPA自動処理が行われる。具体的には、従来手入力で対応していた、更新案内処理、督促業務処理、入金自動消込処理、賃貸管理システムと契約管理システムのデータ連携等が自動で行われる。同社では、現在、30台のRPAが稼働していると言う。

3つの販路

全国の宅地建物取引業者数は124,430社。そのうち約95%は従業員数10名以下の零細企業だが、大企業と同じ様に勤務時間短縮等の働き方改革を迫られており、業務効率の向上が必須となっている。(株)Re-TechRaaSはRPAパッケージを開発し、直販、代理店販売、更にはAPI連携による賃貸管理システム会社を通しての販売、の3つの販路で拡販を図る考え。

賃貸管理システム市場は大手3社による寡占状態にあるが、その一角である株式会社ダンゴネット(東京都国分寺市、代表取締役 松川竜也)と株式会社Re-Tech RaaSが8月に業務提携した。日本全国に12万5,000社の不動産会社があるが、このうちの5,000社が株式会社ダンゴネットのシステム「賃貸名人」を利用している。多くの不動産管理会社へシステム導入実績のある(株)ダンゴネットを通して、全国の不動産管理会社へRPAシステムを販売していく考え。残る2社とも交渉を進めており、このうちの1社とは交渉が進み条件の調整段階にある。

この他、反響(お問合せ)予測や広告(物件情報)自動入力機能を備えた不動産仲介会社向け広告出稿最適化AIツール「反響倍増くん」の営業を開始している。「反響倍増くん」とは、物件情報をAIが分析して「お客様が借りたい物件」を予測するロボット。現在5社がトライアル中である。

(同社資料より)

4-2 CPMAによる不動産ソリューション

2018年10月に、仲介業者専用サイト・契約進捗管理自動化システム「CPMA」(Contract Process Management Automation)の提供を開始した。仲介業者と同社との間では、内見予約、費用の確認、空室確認、申込手続き、審査状況等、膨大な業務量が日常的に発生するが、「CPMA」を利用する事で、空室確認、内見予約、契約進捗管理等の確認をWebで一元管理できる。仲介業者は、仲介業務の効率化を図る事で入居者に対応する時間を増やし顧客満足度を高める事ができ、かつ、働き方改革にもつながる。2018年10月に「CPMA」登録受付を開始し、現在4,179社が登録している。(18年10月440社、19年1月3,067社)

4-3 中国人向け大手賃貸事業者Uhomesとの業務提携

2019年8月、連結子会社(株)アンビション・レントは、留学生向け住宅紹介事業を行う中国企業异乡好居网络科技有限公司(ブランド名:Uhomes(ユーホームス)、以下「Uhomes」)との間で、業務提携について合意した。Uhomesは、主に中国から国外に出る海外留学生向けの住宅紹介事業を行う中国の大手企業。設立から4年でトータル8万人の中国人留学生に海外の安心・安全なセカンドハウスを提供している。今後、Uhomesの物件情報のサイトやアプリに同社物件を掲載し、中国から日本へ新たに留学する学生や日本に既に滞在している留学生に同社の物件を紹介していく。

5.今後の注目点

20/6期は投資用マンション販売の騰勢が一服する事で連結売上高の伸びが緩やかになるが、ストックビジネスであるプロパティマネジメント(PM)事業が堅調に推移する事で先行投資を吸収して増収・増益、最高益更新が続く見込み。

不動産調査会社によると、2019年上期(1~6月)に首都圏で供給された投資用マンションは前年同期比31%減の3,196戸。平均価格は1%減の3,047万円。ホテルやオフィスとの用地取得競争激化が響いた、と言う。19年年間の供給戸数は2年ぶりに7,000戸を下回る見込みだ。ただ、同社のグループ企業で投資用マンションの開発・販売を手掛けるヴェリタス・インベストメントは、20/6期も大きな落ち込みはないようだ。前期の仕入れは、物件を厳選しつつも、順調だったと言う。販売が想定以上に進んだため、第4四半期の発売予定物件を20/6期に持ち越した。

不動産市況に恵まれた好調時にはインベスト事業のアクセルを踏み込み、不透明感が出てくれば、ブレーキを踏んでPM事業による堅実な成長を目指す。過去数年の業績拡大ペースと比べて物足りなさを感じる方がいるかもしれないが、事業ポートフォリオの効果で外部環境に関わらず増収増益を実現するマネジメントを評価したい。また、新規事業のRPA事業も、賃貸管理システムの大手3社の一角である(株)ダンゴネットとの業務提携に成功する等、立ち上がりは順調だ。日本全国に12万5,000社の不動産会社があるが、このうちの5,000社を顧客とする(株)ダンゴネットとの業務提携で販路が一気に広がった。今後の展開に期待したい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

7名、うち社外4名 |

|

監査役 |

名、うち社外名 |

◎コーポレート・ガバナンス報告書(更新日: 2018年09月28日)

基本的な考え方

当社は、法令・企業倫理の遵守が経営の根幹であるとの信念に基づき、経営の健全性、透明性を向上させ、企業価値を高めることをコーポレート・ガバナンスの基本的な方針としております。また、株主を含めた全てのステークホルダーからの信頼に応えられる企業であるために、適切な情報開示を行うなどの施策を講じ、コーポレート・ガバナンスの充実を図ることを経営課題として位置付けております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

本欄に記載すべき事項はありません。