(3254)プレサンスコーポレーション 売上・利益9期連続過去最高更新

|

山岸 忍 社長 |

株式会社プレサンスコーポレーション(3254) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

不動産業 |

|

代表取締役社長 |

山岸 忍 |

|

所在地 |

大阪市中央区城見1-2-27 クリスタルタワー |

|

決算月 |

3月末日 |

|

HP |

https://www.pressance.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,366円 |

62,941,385株 |

85,977百万円 |

22.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

52.00円 |

3.8% |

346.67円 |

3.9倍 |

1,493.54円 |

0.9倍 |

*株価は6/4終値。発行済株式数、ROE、BPSは19年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2012年3月(実) |

36,998 |

7,613 |

7,464 |

4,096 |

68.10 |

8.75 |

|

2013年3月(実) |

42,349 |

9,393 |

9,329 |

5,351 |

88.95 |

8.75 |

|

2014年3月(実) |

51,755 |

10,334 |

10,264 |

6,286 |

103.44 |

12.50 |

|

2015年3月(実) |

65,641 |

12,262 |

12,065 |

7,758 |

126.27 |

12.50 |

|

2016年3月(実) |

78,990 |

14,057 |

13,798 |

9,194 |

152.31 |

15.00 |

|

2017年3月(実) |

101,083 |

15,645 |

15,414 |

10,526 |

178.99 |

21.15 |

|

2018年3月(実) |

134,059 |

20,362 |

19,858 |

13,757 |

232.58 |

29.40 |

|

2019年3月(実) |

160,580 |

27,118 |

26,531 |

18,296 |

296.43 |

40.50 |

|

2020年3月(予) |

209,219 |

32,531 |

31,429 |

21,520 |

346.67 |

52.00 |

*予想は会社側予想。単位:円、百万円。

*2016年10月1日付で1:4の株式分割を実施。EPS、DPSは遡及して再計算。

*16/3期より当期純利益は親会社株主に帰属する当期純利益。以下同様。

株式会社プレサンスコーポレーションの2019年3月期決算概要、上方修正した中期経営計画の概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.中期経営計画を上方修正

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 19年3月期の売上高は前期比19.8%増の1,605億円。売上総利益は同28.2%増加し、利益率の高い商品の構成比アップで粗利率も1.8ポイント上昇した。同21.0%増加した販管費を、増収効果で吸収し、営業利益は同33.2%増の271億円。売上、利益ともに予想を上回り、9期連続で過去最高の売上・利益を更新した。

- 20年3月期の売上高は前期比30.3%増の2,092億円、営業利益は同20.0%増の325億円の予想。今期も好調な販売が継続すると見込む。期首時点の売上確保率は73.3%と、今期も好調なスタート。

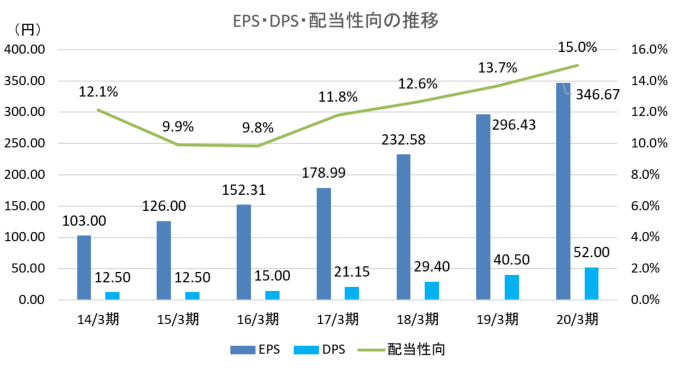

- 配当は前期比11.50円/株増の52.00円/株を予定。予想配当性向は15.0%。

- 昨年5月に発表した中期経営計画(19年3月期~21年3月期)のうち、20年3月期および21年3月期の計画数値を上方修正した。足元のマンション販売は好調に推移しており、今期以降も好調を継続すると見ている。経営目標の一つとしている営業利益の前期比10%以上の成長は、今期および来期も達成する見通しである。

- 同社では「配当原資の拡大(営業利益の前期比10%以上の成長)」と「2023年3月期までに配当性向20%への段階的引き上げ」の掛け算によって前期比15%以上の配当総額の増額を進める方針だが、今回の上方修正により、配当原資は更に拡大し、配当総額の増大にもさらに弾みがつくこととなる。

- 土井副社長への取材によれば、昨年来の不動産業界で多くの不適切な問題が起きたことによって、立地や価格、品質といった「商品の優位性」と、ブランド力・知名度、購入後もしっかりとした賃貸管理を提供するアフターフォロー体制、実績・販売規模といった「企業の信頼性」により、顧客から益々選ばれる状況になり、販売は加速している状況だという。上方修正後で今期は始まったばかりではあるが、そうした環境下で利益成長に更にドライブがかかる可能性も否定はできないであろう。

- 同社は、2019年4月にAIを活用した投資用不動産総合サイト「Braight(ブライト)」の運営を開始した。不動産テックを活用した新規事業として新たな売上・利益を、既存事業の売上・利益の上に積み上げ、中長期の業績成長を加速させる狙い。

- 短期的には四半期ごとの売上、利益の進捗を、中期的には不動産テック事業が狙い通り成長をさらに加速させていくかを注目したい。

1.会社概要

「不動産に高付加価値を創造する」というビジネスモデルの下、近畿圏、東海・中京圏を中心にファミリー向け及びワンルームマンションを企画・開発・分譲・管理する独立系マンションディベロッパー。分譲マンション供給戸数は近畿圏で9年連続、東海・中京圏で7年連続第1位。全国でも第2位にランクインされる。豊富な供給実績と高いシェア、強力な営業力、健全な財務内容、優れた商品力などが大きな強み。

【1-1沿革】

大手マンションディベロッパーにおいて実績を上げていた山岸忍社長が、1997年10月に不動産販売を行う事を目的とし同社の前身である(株)日経プレステージを設立。1998年には初の自社ブランドマンションである「プレサンス難波東」を販売した。2000年には初の自社開発物件である「プレサンス心斎橋EAST」を販売するなど着実に実績を積み上げた。2002年、商号を現在の「株式会社プレサンスコーポレーション」に変更。

近畿圏から事業エリアを拡大し、2003年には東海エリアで初めての自社開発物件である「プレサンス名古屋城前」の販売を行うなど業容は順調に拡大し、2007年12月に東京証券取引所市場第2部に上場した。

2008年に東京支店を開設し、首都圏での事業展開も開始。着実な事業拡大であったため、同年発生したリーマンショックの影響を大きく受ける事も無く成長を続け、2013年10月、東証1部にステップアップした。

【1-2 企業理念】

「一隅を照らす」

「一隅を照らす」とは、「一人一人が自身の置かれたその場所で精一杯努力し、他の人々のためにも働くことでまわりを明るく照らす。それがひいては社会全体を明るく照らし、世界の人々の平和や幸福の実現に結びつく。」という比叡山延暦寺(滋賀県)を開創し天台宗を開いた伝教大師・最澄上人の教え。滋賀県出身の山岸社長が同社の礎としている。

| 「一隅を照らす」から始まる事業展開

当社は1997年の創業以来、取り組むエリアの「一隅を照らす」ことから始め、その地域の価値を高めることに尽力し、着実な活動を積み重ねることで、近畿圏、東海・中京圏、首都圏、沖縄へと活動拠点を広げ、日本全国さらに海外を視野に入れた事業展開を図っております。 |

| 「一隅を照らす」こころが育むビジネスモデル

当社の企業活動が世の中の一隅でも照らすことができれば、それがまわりの人々を明るく照らし、社会全体の幸せに結びつきます。「不動産に高付加価値を創造する」という当社のビジネスモデルには、そのために、最善を尽くすという決意が、込められております。 |

| 「一隅を照らす」が導く「三方良し」の精神

当社の社員一人一人が与えられた場所で最善を尽くし、「一隅を照らす」とき、相手も光り、まわりも明るく光ります。これは売り手良し・買い手良し・世間良しという「三方良し」の精神とも結びつき、あらゆるステークホルダーの方々との信頼を築き、ともに良好な関係を結ぶことで、地域や社会への貢献を図ります。 |

| 「一隅」を照らすから「社会」を照らすへ

「一隅を照らす」は人と企業に終わるだけの理念ではなく、「社会」を照らすへと広がります。当社は企業の社会的使命も重視し、ガバナンス・コンプライアンス・公正な慣行・環境への配慮等を意識した活動を積極的に実践することで、持続的な発展を図ってまいります。 |

(同社HPより)

また、「一人一人が、自身が置かれたその場所で精一杯努力すること」に大きな価値を見出しており、「凡事徹底」という考え方を全社の行動指針としている。

【1-3 市場環境など】

◎良好な市場環境

人口減少が進む日本であるが、利便性を求める居住ニーズの高まりから、都市中心部における人口は増加傾向にある。

首都圏で不動産価格が高騰しているが、同社のメイン事業領域である関西および東海・中京圏では、依然として一般的な所得層でも十分購入可能な価格帯で推移している。

また、こうした外部環境に加え、昨年他社で発覚した不正融資問題の結果、顧客および金融機関は信頼の置ける不動産業者を選別する傾向にあり、立地や価格、品質といった「商品の優位性」と、ブランド力・知名度、購入後もしっかりとした賃貸管理を提供するアフターフォロー、実績・販売規模といった「企業の信頼性」で強力なアドバンテージを有する同社のワンルームマンション販売は更に加速し、シェアは一段と上昇していると見られる。

◎供給戸数で高シェア

同社資料(出所:不動産経済研究所)によれば、2018年年間の近畿、東海・中京におけるマンション供給数はそれぞれ20,958戸、5,115戸。

同社は両地域でそれぞれ4,133戸、1,019戸を供給し、近畿圏では9年連続、東海・中京圏では7年連続でシェアNo.1となっている。また全国での供給戸数5,267戸は第2位である。

2018年 地域別分譲マンション供給ランキング

|

近畿圏 (シェア19.7%) |

東海・中京 (シェア 19.9%) |

|||||

|

順位 |

企業名 |

戸数 |

順位 |

企業名 |

戸数 |

|

|

1 |

プレサンスコーポレーション |

4,133 |

1 |

プレサンスコーポレーション |

1,019 |

|

|

2 |

日本エスリード |

2,401 |

2 |

野村不動産 |

425 |

|

|

3 |

日商エステム |

1,053 |

3 |

大京 |

270 |

|

|

4 |

阪急阪神不動産 |

966 |

4 |

静岡鉄道 |

253 |

|

|

5 |

近鉄不動産 |

734 |

5 |

タカラレーベン |

228 |

|

|

全国 (シェア 6.6%) |

||||||

|

順位 |

企業名 |

戸数 |

||||

|

1 |

住友不動産 |

7,377 |

||||

|

2 |

プレサンスコーポレーション |

5,267 |

||||

|

3 |

野村不動産 |

5,224 |

||||

|

4 |

三菱地所レジデンス |

3,614 |

||||

|

5 |

三井不動産レジデンシャル |

3,198 |

||||

(株式会社不動産経済研究所の資料に基づきプレサンスコーポレーション算出・作成。)

◎同業他社

主要同業他社と同社を様々な角度から比較してみた。

|

コード |

企業名 |

売上高 |

経常利益 |

総資産 |

販売用 不動産(A) |

仕掛販売用 不動産(B) |

有利子負債 |

|

1925 |

大和ハウス工業 |

4,143,505 |

359,462 |

4,334,037 |

648,291 |

194,750 |

775,645 |

|

1928 |

積水ハウス |

2,160,316 |

195,190 |

2,413,053 |

972,538 |

106,934 |

632,781 |

|

3231 |

野村不動産HD |

668,510 |

69,323 |

1,759,455 |

161,224 |

290,398 |

914,000 |

|

3254 |

プレサンスコーポレーション |

160,580 |

26,531 |

301,942 |

9,603 |

225,302 |

178,087 |

|

3289 |

東急不動産HD |

901,884 |

70,744 |

2,405,249 |

229,459 |

331,980 |

1,289,807 |

|

8804 |

東京建物 |

273,302 |

42,036 |

1,451,584 |

104,221 |

101,059 |

853,374 |

|

8830 |

住友不動産 |

1,013,229 |

204,257 |

5,127,464 |

390,025 |

282,594 |

3,342,786 |

|

8877 |

日本エスリード |

57,195 |

7,237 |

67,664 |

3,420 |

33,259 |

14,182 |

|

8897 |

タカラレーベン |

132,005 |

9,027 |

184,893 |

18,821 |

49,860 |

111,656 |

|

コード |

企業名 |

たな卸資産 構成 (A÷B) |

自己資本比率 |

有利子負債 依存度 |

売上高経常 利益率 |

ROE |

時価総額 |

予想 PER |

PBR |

|

1925 |

大和ハウス工業 |

332.9% |

36.8% |

17.9% |

8.7% |

15.5% |

2,157,945 |

8.5 |

1.3 |

|

1928 |

積水ハウス |

909.5% |

49.0% |

26.2% |

9.0% |

10.8% |

1,194,882 |

8.6 |

1.0 |

|

3231 |

野村不動産HD |

55.5% |

29.9% |

51.9% |

10.4% |

8.9% |

430,146 |

8.9 |

0.8 |

|

3254 |

プレサンスコーポレーション |

4.3% |

30.7% |

59.0% |

16.5% |

22.1% |

85,914 |

3.9 |

0.9 |

|

3289 |

東急不動産HD |

69.1% |

23.3% |

53.6% |

7.8% |

7.3% |

426,859 |

10.9 |

0.8 |

|

8804 |

東京建物 |

103.1% |

24.0% |

58.8% |

15.4% |

7.9% |

245,602 |

8.6 |

0.7 |

|

8830 |

住友不動産 |

138.0% |

23.6% |

65.2% |

20.2% |

11.3% |

1,928,624 |

13.7 |

1.6 |

|

8877 |

日本エスリード |

10.3% |

63.1% |

21.0% |

12.7% |

11.0% |

23,863 |

4.7 |

0.6 |

|

8897 |

タカラレーベン |

37.7% |

25.6% |

60.4% |

6.8% |

14.3% |

44,044 |

4.9 |

0.8 |

*単位:百万円、倍。業績の比較数値は前期実績。時価総額、PER、PBRは2019年5月31日終値ベース。

他社と比較すると、売上規模は決して大きくないながらも、完成在庫(販売用不動産)の少なさ、高い収益性および資本効率が目を引く。しかしながら、PBRは1倍を割り、PERは最も低い状況である。

【1-4 事業内容】

事業セグメントは、投資型分譲マンションであるワンルームマンションおよび実需向け居住型分譲マンションであるファミリーマンションの企画・開発・分譲・管理を中心とした「不動産販売事業」と、ワンルームマンションの賃貸管理事業、賃貸事業、建物管理事業などを手掛ける「その他」の2セグメント。

◎商品構成

同社が手掛けるマンションの概要は以下の通り。

物件平均価格はワンルームで約1,800万円、ファミリーで約3,700万円となっている。

|

タイプ |

住戸専用面積 |

間取り |

特長 |

選定基準 |

|

ワンルーム |

約20~50㎡ |

1ROOM~1LDK |

都心型 主要駅より徒歩5分圏内 |

利便性に富む立地 (大学、専門学校、企業、商業施設等) |

|

ファミリー |

約50~100㎡ |

1LDK~4LDK |

都心および都市周辺型 主要駅より徒歩10分圏内 |

環境性に富む立地 (小・中学校区、企業、商業施設等) |

|

混在 |

約20~100㎡ |

1ROOM~4LDK |

都心および都市周辺型 主要駅より徒歩5分圏内 |

ワンルームタイプに近い基準 |

(2019年3月期の販売実績)

|

タイプ |

金額 |

構成比 |

戸数 |

構成比 |

|

ワンルームマンション |

43,011 |

26.8% |

2,363 |

36.9% |

|

ファミリーマンション |

77,375 |

48.2% |

2,078 |

32.5% |

|

一棟販売 |

12,459 |

7.8% |

880 |

13.8% |

|

ホテル販売 |

17,625 |

11.0% |

980 |

15.3% |

|

その他住宅販売 |

1,509 |

0.9% |

98 |

1.5% |

|

その他不動産販売 |

1,429 |

0.9% |

– |

– |

|

不動産販売附帯事業 |

1,633 |

1.0% |

– |

– |

|

不動産販売事業 合計 |

155,044 |

96.6% |

6,399 |

100.0% |

|

その他 |

5,535 |

3.4% |

– |

– |

|

合計 |

160,580 |

100.0% |

6,399 |

100.0% |

*単位:百万円

*一棟販売は、マンション一棟またはその一部をマンション販売業者に卸売する形態。

*その他住宅販売は、中古住宅流通事業、戸建分譲事業等、新築マンション以外の住宅の販売。

*その他不動産販売は、商業用店舗、開発用地等の住宅以外の不動産の販売。

*不動産販売附帯事業は、マンションの販売代理手数料、不動産販売事業に附随して発生する事務手数料等。

◎事業エリア

自社ブランドマンションの販売を開始した1998年11月以降2019年3月末までの累計販売戸数は、近畿圏、東海・中京圏中心に全国で707棟、46,652戸となっている。

|

|

|

| プレサンス梅田北オール | プレサンスグラン泉 | プレサンス レジェンド 堺筋本町タワー |

| (大阪市/ワンルームマンション) | (名古屋市/ファミリーマンション) | (大阪市/ファミリーマンション) |

|

都府県など |

棟数 |

戸数 |

|

大阪府 |

319 |

21,402 |

|

愛知県 |

169 |

10,575 |

|

京都府 |

76 |

3,792 |

|

兵庫県 |

72 |

5,436 |

|

滋賀県 |

10 |

1,508 |

|

沖縄県 |

20 |

1,073 |

|

東京都 |

16 |

931 |

|

広島県 |

5 |

410 |

|

その他 |

20 |

1,525 |

|

合計 |

707 |

46,652 |

*1998年11月から2019年3月末までの累計販売状況

今後は、近畿圏、東海・中京圏におけるブランド力、市場シェアを更に向上するとともに、首都圏・沖縄ならびに新規エリア「広島」、「博多」への事業展開も進めていく。

【1-5 特長と強み】

?豊富な供給実績と高いシェア

前述の様に、同社は本社所在地の近畿圏のみならず、東海・中京圏において分譲マンション供給実績で連続No.1であることに加え、全国レベルでも第2位にランクイン(2018年)という実力を有している。

高いシェアは、スケールメリットによる建築コストの低減や土地情報の収集力向上などの大きなメリットをもたらしている。

②販売力の強さ

「マンション完成までに完売」を営業基本方針とし実践している。ワンルームマンションの販売において、同社では、営業部門全体で1物件を集中的に販売している。同一条件の物件を全員で販売することにより、社内競争が促され、営業員の士気向上に繋がっている。また自社開発の同一ブランドのみを販売していることから、営業スタッフは物件の仕様や特長について細かい点まで熟知しているため、顧客の信頼も高い。加えて、セミナーの開催など様々な手法で、潜在的なユーザーの掘り起こしに力を入れており、需要や市況変化への対応力が高い。

さらに、成長力の源泉は何をおいても人材だ。そのため人材教育には大変力を入れている。同社の強みである販売力の強さは、同社の教育力の現れでもある。

新入社員を一日でも早く戦力化する事が重要だが、そのために新入社員は先輩社員と常に行動を共にし、先輩社員のお客様への電話対応、資料作成、訪問時の会話など、成約に至るあらゆるシーンを繰り返し、繰り返し目で見て、耳で聞き、実践して成果が出る体験を積み重ねる。こうした成功体験の積み重ねによって、新入社員であっても、一人でクロージングできるまで自ずと短期間で成長していく。これらの要因により、早期完売と安定した売上を実現している。

③優れた商品力

「立地」、「設備」、「価格」の3点において購入者に対し高い満足度を提供している。

「立地」においては利便性と先進性を重視し、都心部の主要駅からワンルームマンションは徒歩5分圏内、ファミリーマンションは徒歩10分圏内の物件を厳選する。

「設備」においては高級感、快適性、機能性を重視し、浴室換気乾燥機付きユニットバス、ガス温水式床暖房、防音サッシ、遮音フローリングを標準装備として物件に高い付加価値を加えている。

「価格」については、高級感を持たせながらもリーズナブルな販売価格設定によって、高いコストパフォーマンスを実現している。この様な取り組みにより、同社物件は長期にわたる高い資産価値・ブランド価値を有している。

(同社資料より)

④圧倒的な情報収集力

マンションディベロッパーにとっては、良質なマンション用地情報を、仲介業者、金融機関などからいかにして他社に先駆けて収集することができるかが、業容拡大のための重要なポイントである。

リーマンショックで同業他社が多くの完成在庫を抱えて新たな土地の仕入に踏み切れなくなった際、財務状況が良好だった同社は、好機と捉えて積極的な仕入れ活動を展開した。仲介会社等にとっては、不況期でも仕入を積極的に行う同社の存在は極めて重要であった。

また、大手ディベロッパーに比べると、意思決定のスピードが迅速である点も仲介会社等にとっては大変魅力的であったため、「取引のメリットが大きい会社」と評価され、「新しい土地情報はまずプレサンスへ」という関係性が構築された。リーマンショックの影響が鎮静化した現在でも、この関係はより強固なものとなっており、同社競争力の高さの一因となっている。

意思決定のスピードが迅速である点およびブランド力の向上によって、従来は大手ディベロッパーに持ち込まれていた大型案件も同社に先に持ち込まれるケースも増えているという。

⑤安定した収益力

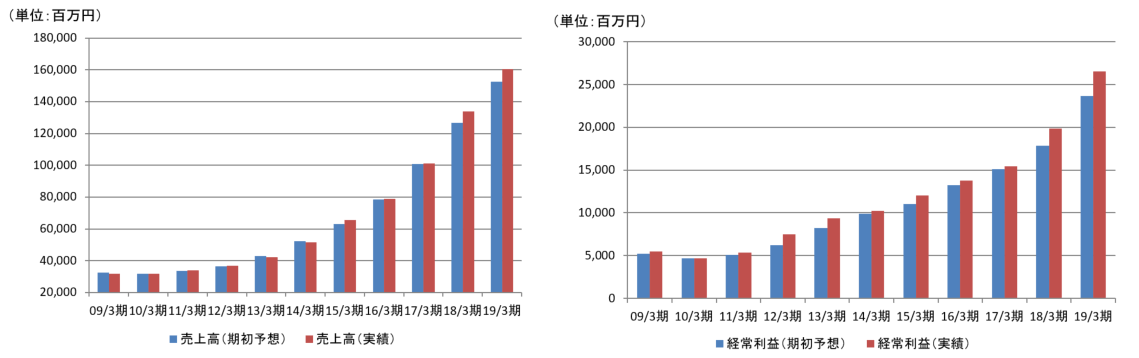

2007年12月に上場した同社はこれまでに、最初に期初予想を発表した2009年3月期以降、2019年3月期まで11回の決算を発表してきた。売上高、経常利益の期初予想と実績の乖離を検証すると、売上高未達は数回あるが、経常利益に関しては未達が1度も無い。

不動産市況に大きく影響されることなく安定・継続して収益を上げることができる点も同社の大きな特長といえよう。

【1-6 ROE分析】

|

13/3期 |

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE(%) |

18.5 |

18.2 |

18.9 |

19.4 |

19.2 |

20.8 |

22.1 |

|

売上高当期純利益率(%) |

12.64 |

12.15 |

11.82 |

11.64 |

10.41 |

10.26 |

11.39 |

|

総資産回転率(回) |

0.74 |

0.75 |

0.74 |

0.70 |

0.65 |

0.62 |

0.59 |

|

レバレッジ(倍) |

1.98 |

2.01 |

2.17 |

2.38 |

2.83 |

3.25 |

3.30 |

堅調な需要の下、販売が好調で高水準の売上高当期純利益率を継続していることに加え、レバレッジを効かせた効率的な資金調達により高いROEを実現している。

過去3年間の営業利益、ROE、時価総額の3つの指標で一定の基準を満たしているため、2015年8月に「JPX日経400インデックス」(※1)銘柄に選定された。また、2015年12月には新指数「JPX日経中小型株指数」(※2)銘柄にも指定された。今後も高ROEの維持に注力する考えだ。

※1 JPX日経400インデックス

資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸要件を満たした、「投資者にとって投資魅力の高い会社」400銘柄で構成される株価指数。

※2 JPX日経中小型株指数

時価総額や売買代金で中小型株の範囲を決め、過去3年間のROEと営業利益累計額を使って順位を決定。複数の独立社外取締役がいる・英訳資料を作成している、といった定性条件等も加味して投資魅力の高い会社200銘柄で構成される株価指数。

2.2019年3月期決算概要

(1)連結業績概要

|

18/3月期 |

構成比 |

19/3月期 |

構成比 |

前期比 |

期初予想比 |

修正予想比 |

|

|

売上高 |

134,059 |

100.0% |

160,580 |

100.0% |

+19.8% |

+5.3% |

+1.7% |

|

売上総利益 |

34,484 |

25.7% |

44,201 |

27.5% |

+28.2% |

+6.1% |

+0.5% |

|

販管費 |

14,121 |

10.5% |

17,082 |

10.6% |

+21.0% |

-0.2% |

+0.6% |

|

営業利益 |

20,362 |

15.2% |

27,118 |

16.9% |

+33.2% |

+10.5% |

+0.4% |

|

経常利益 |

19,858 |

14.8% |

26,531 |

16.5% |

+33.6% |

+12.1% |

+1.1% |

|

当期純利益 |

13,757 |

10.3% |

18,296 |

11.4% |

+33.0% |

+13.4% |

+2.5% |

*単位:百万円

大幅な増収増益で予想も上回る。9期連続で過去最高の売上・利益を更新。

売上高は前期比19.8%増の1,605億円。売上総利益は同28.2%増加し、利益率の高い商品の構成比アップで粗利率も1.8ポイント上昇した。同21.0%増加した販管費を、増収効果で吸収し、営業利益は同33.2%増の271億円。

売上、利益ともに予想を上回り、9期連続で過去最高の売上・利益を更新した。

(2)セグメント動向

|

18/3月期 |

構成比 |

19/3月期 |

構成比 |

前期比 |

|

|

売上高 |

|||||

|

不動産販売事業 |

129,451 |

96.6% |

155,044 |

96.6% |

+19.8% |

|

その他 |

4,607 |

3.4% |

5,535 |

3.4% |

+20.1% |

|

合計 |

134,059 |

100.0% |

160,580 |

100.0% |

+19.8% |

|

営業利益 |

|||||

|

不動産販売事業 |

19,875 |

15.4% |

26,589 |

17.1% |

+33.8% |

|

その他 |

1,524 |

33.1% |

1,752 |

31.7% |

+15.0% |

|

調整額 |

-1,036 |

– |

-1,222 |

– |

– |

|

合計 |

20,362 |

15.2% |

27,118 |

16.9% |

+33.2% |

*単位:百万円。営業利益の構成比は売上高営業利益率

(販売実績)

|

タイプ |

戸数 |

前期比 |

金額 |

前期比 |

期初計画比 |

修正計画比 |

|

ワンルームマンション |

2,363 |

+36.9% |

43,011 |

+44.8% |

+2.5% |

+0.0% |

|

ファミリーマンション |

2,078 |

+11.7% |

77,375 |

+8.7% |

+4.5% |

+2.2% |

|

一棟販売 |

880 |

-29.4% |

12,459 |

-35.5% |

-4.8% |

0.0% |

|

ホテル販売 |

980 |

+435.5% |

17,625 |

+542.3% |

+14.2% |

0.0% |

|

マンション販売事業合計 |

6,301 |

+25.6% |

150,472 |

+22.4% |

+4.1% |

+1.2% |

*単位:百万円。一棟販売は、マンション一棟またはその一部をマンション販売業者に卸売する形態。

ワンルームマンションはプレサンス立売堀パークシティ(148戸)など、ファミリーマンションはレジェンド琵琶湖(486戸)など、いずれも好調な売れ行きだった。一棟販売は減収ながら計画通り。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

18年3月末 |

19年3月末 |

18年3月末 |

19年3月末 |

||

|

流動資産 |

227,161 |

280,591 |

流動負債 |

67,537 |

82,916 |

|

現預金 |

31,374 |

41,990 |

短期有利子負債 |

40,473 |

54,467 |

|

販売用不動産 |

11,275 |

9,603 |

固定負債 |

102,689 |

124,407 |

|

仕掛販売用不動産 |

180,461 |

225,302 |

長期有利子負債 |

102,021 |

123,619 |

|

固定資産 |

18,237 |

21,350 |

負債合計 |

170,226 |

207,323 |

|

有形固定資産 |

14,493 |

15,848 |

純資産 |

75,172 |

94,618 |

|

無形固定資産 |

431 |

332 |

株主資本 |

73,204 |

92,699 |

|

投資その他の資産 |

3,312 |

5,170 |

負債純資産合計 |

245,399 |

301,942 |

|

資産合計 |

245,399 |

301,942 |

有利子負債残高 |

142,494 |

178,087 |

*単位:百万円。仕入債務には電子記録債務を含む

売上高(引渡し物件)の増加により現預金が増加。仕掛販売用不動産(建築中で受注済み物件も含む)も増加し、資産合計は前期末と比べ、565億円増加の3,019億円となった。有利子負債の増加等で、負債合計は同370億円増加の2,073億円となった。利益剰余金の増加等で純資産は同194億円増加の946億円。この結果、自己資本比率は前期末から0.9ポイント上昇し30.7%となった。

BS上のたな卸資産(販売用不動産と仕掛販売用不動産の合計)から建築代金等を控除した取得済のマンション事業用土地代金は、ワンルームマンションで542億55百万円(11,159戸)、ファミリーマンションで757億67百万円(8,074戸)と、ワンルームマンション、ファミリーマンションともに今後約3年分の売上に相当する土地を既に取得済である。

同様に、一棟販売事業用土地代金は188億81百万円(3,699戸)、ホテル販売事業用土地代金は130億49百万円(1,693戸)であり、こちらはそれぞれ2022年3月期売上予定分まで用地を取得済で、取得済マンション事業用土地代金合計は1,619億54百万円。

◎キャッシュ・フロー

|

18/3期 |

19/3期 |

増減 |

|

|

営業CF |

-40,184 |

-24,480 |

+15,703 |

|

投資CF |

-1,905 |

-2,192 |

-287 |

|

フリーCF |

-42,090 |

-26,673 |

+15,416 |

|

財務CF |

42,963 |

36,735 |

-6,228 |

|

現金同等物残高 |

29,314 |

39,400 |

+10,085 |

*単位:百万円

利益増、たな卸資産増加額が前期よりも減少したことなどから営業CFおよびフリーCFのマイナス幅は縮小。

キャッシュポジションは上昇した。

(4)トピックス

①AIを活用した不動産投資情報の総合サイト「Braight(ブライト)」をリリース

2019年4月、AIを活用し、不動産投資について顧客をトータルにサポートする総合サイト「Braight」の運営を開始した。

「Braight」というネーミングは、AIを活用し、投資用不動産市場の未来を明るく照らしたいとの思いから、「AI」(人工知能)と「bright」(照らす)を掛け合わせたもの。

不動産テックを活用した新規事業として新たな売上・利益を、既存事業の売上・利益の上に積み上げ、中長期の業績成長を加速させる。

<Braightの特徴>

投資用不動産サイト「Braight」では「投資情報提供メディア」、「不動産価格シミュレーター」、「新築物件紹介サイト」、「中古物件情報サイト」、「オーナー用所有物件管理アプリ」の5サイトによって様々な情報を提供し、不動産投資についての興味・関心の喚起から、具体的な物件の比較検討、購入後のフォローまで、それぞれの段階における顧客のニーズに合わせ、一貫したサポートを提供する。

約6,000万件の不動産取引ビッグデータと、700棟超・約5万戸という膨大な供給実績を有する同社は、こうしたデータを基にAIが算出する透明性の高い物件価格や収支シミュレーション等を提供し、不動産の市場価格を“見える化”する。つまり、顧客は、Braightを通じて他社物件を含む投資用不動産をこれまでよりも明確に・容易に比較検討できる。その結果、同社物件の高い市場価値がより明らかになり、同社物件に対する需要が市場で拡大していくと見込む。

(同社資料より)

<顧客メリット及び業績への想定される効果>

Braightが生み出す顧客メリットと想定される効果は以下の通り。

|

顧客メリット |

想定される効果 |

| *好きな時間・ペースで情報を入手 | *デジタル・ネイティブ世代等の潜在顧客が増加 |

| *不動産価格の可視化(AIによるシミュレーションで適正な市場価格を把握)

*同社物件の市場価値を十分に認識 |

*新築・中古物件の売上が拡大 |

| *システム化により、スムーズな連絡・対応 | *顧客サービス・業務効率の向上 |

Braightをプラットフォームとして、これまでリーチしきれていなかった層の潜在顧客を掘り起こし、対面や電話で購入を丁寧にサポートして売上拡大に繋げる。また、システム化による、顧客サービスの向上と同時に業務効率の向上も期待できるため、コスト削減が進み、売上と利益の拡大が加速すると同社では考えている。

投資用不動産情報を提供するインターネット・サービスは他にもあるが、マーケット・リーダーである同社の情報が市場に与えるインパクト及びその信頼性は大きい、と予想される。加えて、マンション販売で確固たるポジションを確立している「プレサンス」と不動産テック「Braight」の相乗効果によるブランド力の向上は企業価値の向上に繋がると期待している。

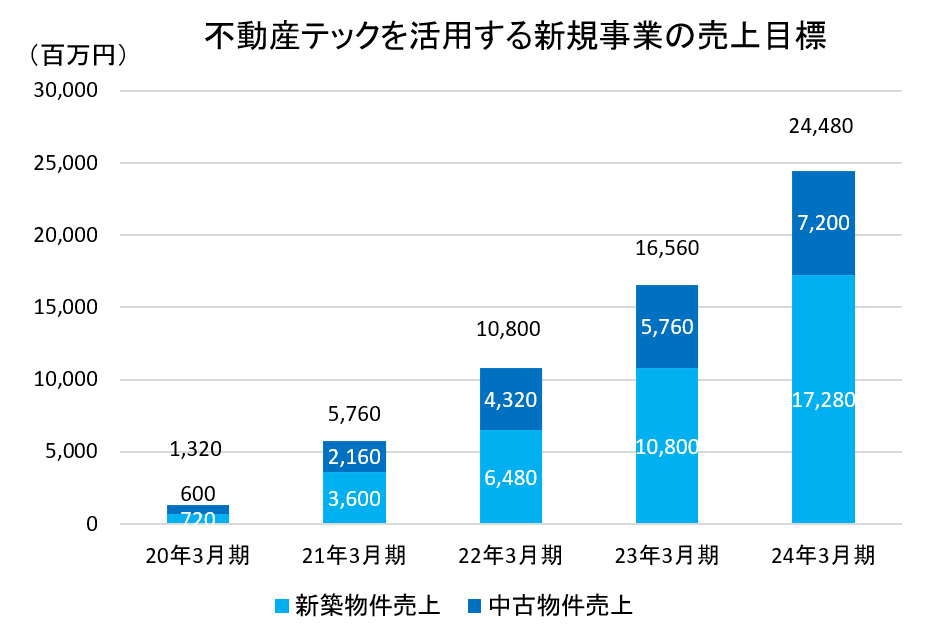

<今後の見通し>

元々強力な同社の営業力を底上げする形で、既存事業への上積みを図る。

今期・来期を導入期とし、サイトの充実やサービスの向上を図り、2022年3月期以降を成長期と位置付けている。さらに、クラウドファンディングや入居者向けアプリなど新たなサイトの立ち上げ等も視野に入れ、業績を拡大していく計画。

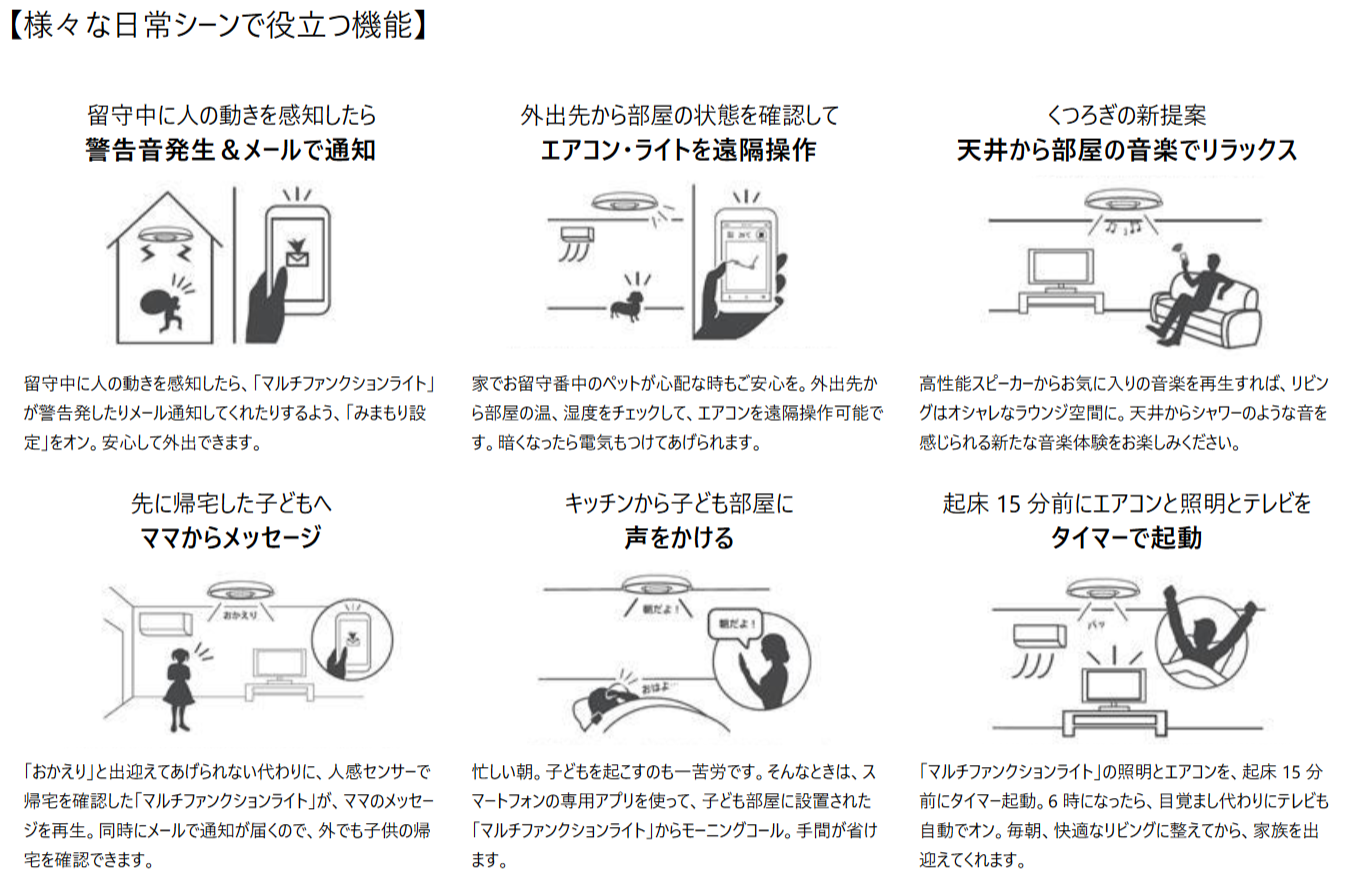

②新築投資用マンションで、IoT照明器具「マルチファンクションライト」を標準装備

今後、分譲する新築投資用ワンルームマンションにおいて、入居者の快適な生活をサポートするため、ソニーネットワークコミュニケーションズのIoT照明器具「マルチファンクションライト」を全部屋に標準装備することとした。

今回採用する「マルチファンクションライト」は、入居者の生活をより楽しく、より便利に、より快適にサポートする最新のIoT機器。内蔵のスピーカーで音楽が聴けたり、専用アプリを通じて外出先から部屋内のエアコンやライトの遠隔操作が出来たり、AIスピーカーと連携させることでテレビやエアコンを声で操作することができる。他にも、留守中の異常を感知するなど、省スペースで多様な機能を有する照明設備である。

(同社資料より)

対象となる物件は、2019年6月下旬完成予定の「プレサンス広小路通葵(名古屋市)」、同年7月完成予定の「プレサンス心斎橋レヨン(大阪市)」をかわきりに順次採用していく予定で、2020年3月までに合計2,500台を設置する計画。同社は上記「マルチファンクションライト」だけでなく、他のIoT機器なども積極的に採用していく考え。マーケット・リーダーとしての大きな供給ボリュームを背景に、他社に先駆けた導入タイミングと価格競争力の面で、商品の差別化を強化していく計画。IoT機器・設備の積極的な導入により、入居者の利便性を向上し、同社の分譲ワンルームマンションの商品価値を高めていく。

③賃貸マンションユーザーの顧客満足を向上させるITシステムを導入

2019年6月には、ITを活用して賃貸マンションユーザーの利便性を向上させるために、「空室確認電話の自動応答システム:ぶっかくん」および「入居申込書のWeb受付システム:申込受付くん」を導入した。

両システムの導入により「24時間、最新空室情報の回答」や「スピーディーな入居受付」が可能になり、賃貸マンションユーザーの利便性向上が図れるとともに、同社においても、年間約3,630時間におよぶ電話対応業務の削減やペーパーレス化により賃貸入居申込受付など管理業務の効率化が実現できる。

◎株主優待の内容を一部変更

株主還元拡大のためには、毎期の利益成長と配当性向の引き上げにより配当額を増加させていく利益還元方針を推進することが適切であると判断し、2020年3月期(2020年6月贈呈予定分)から株主優待制度の一部を変更することとした。

(変更の内容)

100株以上400株未満保有の株主への優待品(VJAギフトカード2,000円分)の贈呈を廃止する。

400株以上保有の株主への優待品(VJAギフトカード5,000円分)の贈呈に変更はない。

3.2020年3月期業績予想

(1)通期業績予想

|

19/3月期 |

構成比 |

20/3月期(予) |

構成比 |

前期比 |

|

|

売上高 |

160,580 |

100.0% |

209,219 |

100.0% |

+30.3% |

|

売上総利益 |

44,201 |

27.5% |

54,278 |

25.9% |

+22.8% |

|

販管費 |

17,082 |

10.6% |

21,746 |

10.4% |

+27.3% |

|

営業利益 |

27,118 |

16.9% |

32,531 |

15.5% |

+20.0% |

|

経常利益 |

26,531 |

16.5% |

31,429 |

15.0% |

+18.5% |

|

当期純利益 |

18,296 |

11.4% |

21,520 |

10.3% |

+17.6% |

*単位: 百万円。予想は会社側発表。

2桁の増収増益。10期連続で過去最高を更新へ。

売上高は前期比30.3%増の2,092億円、営業利益は同20.0%増の325億円の予想。売上、利益ともに10期連続で過去最高を更新する。

今期も好調な販売が継続すると見込む。

配当は前期比11.50円/株増の52.00円/株を予定。予想配当性向は15.0%。

◎不動産販売事業

|

タイプ |

19/3期 |

構成比 |

20/3期(予) |

構成比 |

前期比 |

|

ワンルームマンション |

43,011 |

26.8% |

70,901 |

33.9% |

+64.8% |

|

ファミリーマンション |

77,375 |

48.2% |

74,757 |

35.7% |

-3.4% |

|

一棟販売 |

12,459 |

7.8% |

24,715 |

11.8% |

+98.4% |

|

ホテル |

17,625 |

11.0% |

18,292 |

8.7% |

+3.8% |

|

その他 |

10,107 |

6.3% |

20,552 |

9.8% |

+103.3% |

|

合計 |

160,580 |

100.0% |

209,219 |

100.0% |

+30.3% |

*単位:百万円

(2)進捗状況

|

区分 |

今期中引渡予定 |

マンション販売事業 |

||

|

戸数 |

金額(A) |

今期売上高予想(B) |

予想に対する確保率 (A ÷ B) |

|

|

ワンルーム |

2,238 |

44,142 |

70,901 |

62.3% |

|

ファミリー |

1,503 |

55,713 |

74,757 |

74.5% |

|

一棟販売 |

1,318 |

21,347 |

24,715 |

86.4% |

|

ホテル |

664 |

16,242 |

18,292 |

88.8% |

|

その他 |

19 |

9,657 |

12,035 |

80.2% |

|

合計 |

5,742 |

147,102 |

200,702 |

73.3% |

*単位:百万円。その他は、その他住宅・不動産販売。

19年4月1日時点でのマンション販売事業およびその他住宅・不動産販売事業の受注残高は1,865億円で、前年同期比32.7%の増加。このうち、今期引渡し予定分は1,471億円で、これは今期売上計画2,007億円の73.3%に相当する。

前期首時点の確保率77.9%を下回るが、17/3期首及び18/3期首の確保率65.3%および70.8%を上回っており、今期も好調なスタートを切った。

4.中期経営計画を上方修正

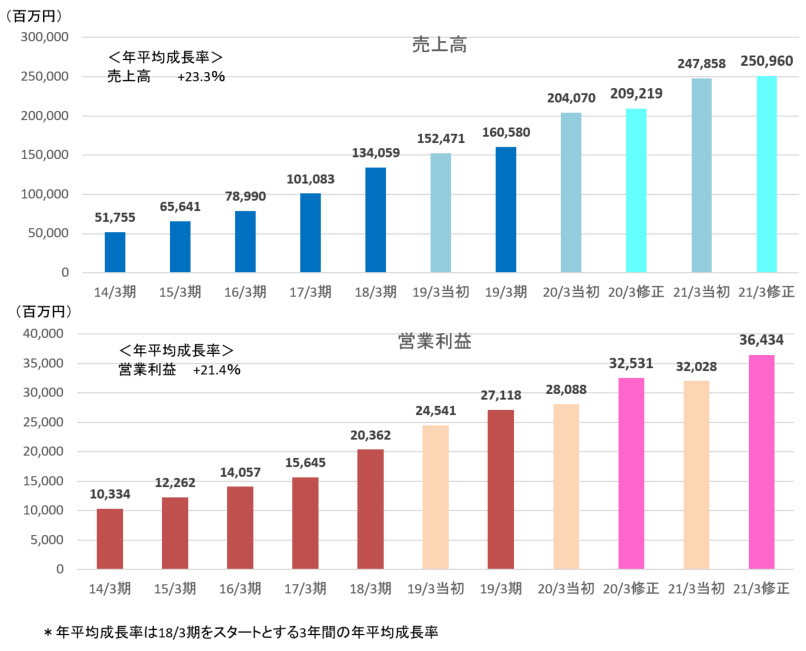

2019年5月10日、19年3月期決算発表と同時に、昨年5月に発表した中期経営計画(19年3月期~21年3月期)のうち、20年3月期および21年3月期の計画数値を上方修正した。

足元のマンション販売は好調に推移しており、今期以降も好調を継続すると見ている。

経営目標の一つである営業利益の前年比10%以上の成長は、今期および来期も達成する見通しである(売上高及び営業利益の推移は下記グラフの通り)。

(1)中期経営計画概要

(概要)

| 業績目標 | 売上高 2,509億円、営業利益 364億円 |

| 経営目標 | 営業利益:前年比10%以上の成長

配当性向:2023年3月期までに20%へ段階的に引き上げ 配当総額:前年比15%以上の増額 |

目標達成のための事業戦略として、大阪・神戸・京都・名古屋・首都圏・沖縄の既存主要エリアでは市場シェアの更なる拡大を推進、広島・博多・その他の地方都市など新規進出エリアでは市場ポジションを強化し、市場ニーズにマッチした利便性の高いマンションの供給数・販売数を拡大させる。

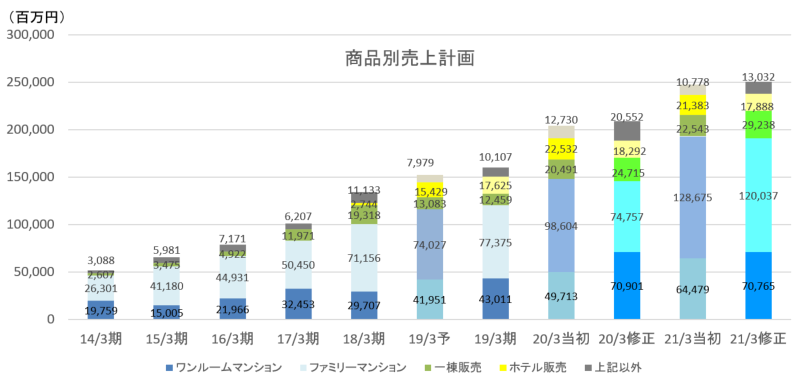

(売上、利益および商品別推移)

◇売上、利益ともに中計期間中、2割を超す年平均成長率で拡大する。

◇商品別には、ワンルームマンション、ファミリーマンションが順調に増加する。3年間の年平均成長率はワンルームマンション +33.6%(修正前 +29.5%)、ファミリーマンション +19.0%(同+21.8%)。

(配当)

同社は、「配当原資の拡大(営業利益の前期比10%以上の成長)」と「2023年3月期までに配当性向20%への段階的引き上げ」の掛け算によって前期比15%以上の配当総額の増額を進めてきたが、今回の上方修正により、配当原資が更に拡大し、配当総額も増大することとなる。

(計画達成に向けて)

「2019年3月期業績概要」および「2020年3月期業績予想」の項で述べたように、用地取得は順調で、加えて、中期経営計画2年目の今期も73.3%という高い売上確保率でスタートを切ることができている。

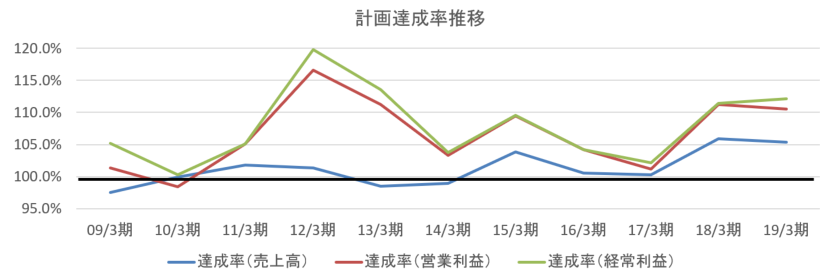

2007年12月に上場した同社はこれまでに、最初に期初予想を発表した2009年3月期以降、2019年3月期まで11回の決算発表を行ってきたが、極めて高い計画達成率を実績として残している。

計画未達だったのは、売上高に関しては2009年、2010年のリーマンショック時および利益重視で進めた2013年、2014年、営業利益はリーマンショック時のみ、経常利益においては1度もない。

5.今後の注目点

同社では「配当原資の拡大(営業利益の前期比10%以上の成長)」と「2023年3月期までに配当性向20%への段階的引き上げ」の掛け算によって前期比15%以上の配当総額の増額を進める方針だが、今回の上方修正により、配当原資は更に拡大し、配当総額の増大にもさらに弾みがつくこととなる。

土井副社長への取材によれば、昨年来の不動産業界で多くの不適切な問題が起きたことによって、立地や価格、品質といった「商品の優位性」と、ブランド力・知名度、購入後もしっかりとした賃貸管理を提供するアフターフォロー体制、実績・販売規模といった「企業の信頼性」により、顧客から益々選ばれる状況になり、販売は加速している状況だという。

上方修正後で今期は始まったばかりではあるが、そうした環境下で利益成長に更にドライブがかかる可能性も否定はできないであろう。

短期的には四半期ごとの売上、利益の進捗を、中長期的には不動産テック事業が成長をさらに加速させていくかを注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役の構成

| 組織形態 | 監査等委員会役設置会社 |

| 取締役 | 11名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2018年11月22日

<基本的な考え方>

コーポレートガバナンスとは、株主・顧客・従業員・取引先・地域社会など様々なステークホルダー(利害関係者)との関係における企業経営を律する基本的枠組みと考えており、当社としては次の要素を実践していくことで、その枠組みを形作れると考えております。

そして、これら要素を実践しつつ、株主利益の増大に努めることが最重要の責務と認識しております。

(コンプライアンス)

法令遵守という意味で使われており、良好なコンプライアンスの実践は、不祥事等による直接的な損害を回避することの他に、「信頼」「誠実」という企業イメージやブランド価値の向上に結びつき、中長期的な業績向上や企業価値の向上につながるものと認識しております。

(リスクマネジメント)

企業の目的達成を妨げる事象や行為等の脅威・リスクに対して、費用対効果を勘案しコントロールしていくことと認識しております。

(アカウンタビリティ)

説明責任という意味で使われており、組織において権限者がしたこと、またしなかったことが招いた結果について合理的な説明を行う責務と認識しております。

<実施しない主な原則とその理由>

当社は、コーポレートガバナンス・コードの各原則について、すべてを実施しています。

すべての原則について、2018年6月に改訂されたコードに基づき記載しています。

<開示している主な原則>

|

原則 |

開示内容 |

| 【原則1-4 いわゆる政策保有株式】 | (1) 当社は、取引先と良好な関係を構築し、事業の円滑な推進を図るため、取引先の株式を保有することがあります。取引先の株式については、取引関係の強化により、当社の企業価値の向上に資すると判断する限り、保有いたしますが、毎年、保有に関する見直しを行い、保有意義が乏しい銘柄については、株価等を勘案して売却を検討いたします。

(2) 保有株式に係る議決権は、企業価値の向上につながる意思決定を行っているかということを考慮して、行使することを基本方針としております。 |

| 【原則5-1 株主との建設的な対話に関する方針】 | 当社は、株主・投資家を重要なステークホルダーとして考えており、持続的な成長と企業価値の向上のため、株主総会等の様々な機会を通し、株主・投資家との間で建設的な対話を行っております。

・ 株主との対話、IR活動については、管理本部担当取締役が統括し、株主との建設的な対話が実現するように努めております。また、株主との円滑な対話のために、経営企画部がIR活動をサポートしております。 ・ 株主・投資家との対話の手段としては、証券会社を通じて、株主・機関投資家との個別面談を実施しております。 ・ 管理本部担当取締役が、株主・投資家との対話を通じて把握した株主の意見・懸念につきましては、必要に応じて取締役会に報告し、当社の経営に活かしてまいります。 ・ 対話に際してのインサイダー情報の管理については、インサイダー取引管理規程に基づいて実施しております。 |