おカネを巡る銀行・企業・家計の動き(その1)

市川レポート(No.206)おカネを巡る銀行・企業・家計の動き(その1)

- 金融機関の貸出は2012年度末から2014年度末まで7.9%増、ただ企業向けは僅かな伸びに。

- 一方、日銀預け金や国債残高の伸びは著しく、これがマイナス金利の導入を促した可能性も。

- 借入伸び悩みの背景は企業の潤沢な手元資金、依然十分なおカネは実体経済に出回らず。

金融機関の貸出は2012年度末から2014年度末まで7.9%増、ただ企業向けは僅かな伸びに

政府・日銀はデフレ脱却に向けてこれまで様々な政策を打ち出してきました。それらが実体経済にどのような影響を与えたのか、銀行・企業・家計の投資および貯蓄行動の変化を検証し、考えてみたいと思います。具体的には日銀が公表している資金循環統計に基づき、銀行・企業・家計の資産・負債項目を分析します。はじめに銀行の投資行動からみていきます。

銀行(預金取扱機関)を含む金融機関について、2014年度末の企業・政府等向け貸出残高は、約559兆円でした。第2次安倍内閣が発足した2012年度の末時点では約518兆円でしたので、7.9%増加したことになります。ただ貸出の内訳をみると、海外向けが40.1%増、金融機関向けが10.0%増と伸びが顕著である一方、企業(非金融法人企業)向けは1.2%増の伸びにとどまっています。

一方、日銀預け金や国債残高の伸びは著しく、これがマイナス金利の導入を促した可能性も

金融機関の投資先として、貸出以外についてもみてみます。日銀預け金の残高は2012年度末の約58兆円から2014年度末の約202兆円へ、実に246.7%増加しています。これは日銀が2013年4月から実施している量的・質的金融緩和政策の影響によるものですが、それに関連して国債・財投債の残高も、2012年度末の約666兆円から2014年度末の約757兆円へ、13.7%増加しています。

金融機関は財務省から落札した国債を日銀に転売して利ざやを稼ぎ、売却代金を日銀預け金(日銀当座預金)に積み上げることで超過準備部分に0.1%の付利を受けていました。そのため日銀預け金および国債・財投債残高の伸びと、企業向けの貸出残高の伸びに大きなかい離が生じており(図表1)、日銀がマイナス金利の導入に踏み切ったのも、このような事態を懸念した面もあるように思われます。

借入伸び悩みの背景は企業の潤沢な手元資金、依然十分なおカネは実体経済に出回らず

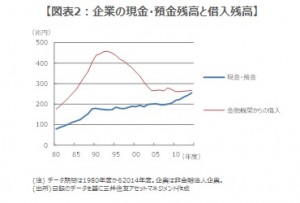

では次に企業に目を向けます。金融機関からの借入残高は2014年度末で約267兆円でした。2012年度末は約263兆円でしたので、増加率は前述の通り1.2%です。借入が伸び悩む背景には企業の潤沢な手元資金の存在があります。企業の現金・預金残高は、2012年度末の約234兆円から9.0%増加し、2014年度末は約255兆円と着実に積み上がっています。そのため借入が増えるには、まず現金・預金が有効に使われる必要があります。

現金・預金の使途には設備投資、賃上げ、M&A(合併・買収)、自社株買いなどがあり、それゆえ政府・日銀はこのところ設備投資や賃上げの動向を注視しています。ただ現状はこれまでみてきた通り、企業の銀行預金の大半は銀行から日銀に預けられており、依然として巨額のおカネが金融システム内に滞留していると考えられます。おカネは実体経済に出回ることによって、総需要の拡大と物価の押し上げを促すことができます。

(2016年2月4日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会