日本ゼオン(4205) 想定を上回り上期 上方修正

豊嶋 哲也 社長 |

日本ゼオン株式会社(4205) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

化学 |

|

代表取締役社長 |

豊嶋 哲也 |

|

所在地 |

東京千代田区丸の内1-6-2 新丸の内センタービル |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を含む) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,210.5円 |

229,513,656株 |

277,826百万円 |

8.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

47.00円 |

3.8% |

84.13円 |

14.4倍 |

1,714.88円 |

0.7倍 |

*株価は8/16終値。発行済株式数、DPS、EPSは25年3月期第1四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月 |

301,961 |

33,408 |

38,668 |

27,716 |

126.74 |

22.00 |

|

2022年3月 |

361,730 |

44,432 |

49,468 |

33,413 |

153.22 |

28.00 |

|

2023年3月 |

388,614 |

27,179 |

31,393 |

10,569 |

49.94 |

36.00 |

|

2024年3月 |

382,279 |

20,500 |

26,906 |

31,101 |

147.19 |

45.00 |

|

2025年3月(予) |

397,000 |

26,500 |

27,500 |

17,500 |

84.13 |

47.00 |

*単位:百万円、円。予想は会社側予想。2022年3月期首より「収益認識に関する会計基準」(企業会計基準第29号)等を適用。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

日本ゼオンの2025年3月期第1四半期決算概要などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第1四半期決算概要

3.2025年3月期業績予想

4.中期経営計画

5.今後の注目点

<参考:コーポレートガバナンスについて>

付属:Fact Sheet

今回のポイント

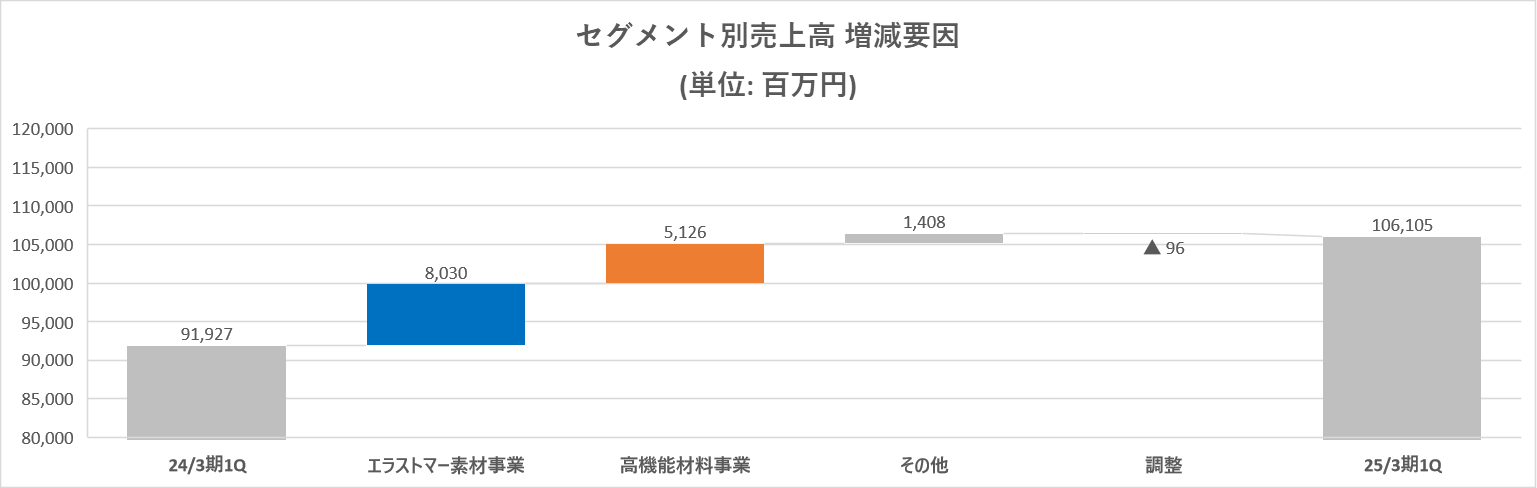

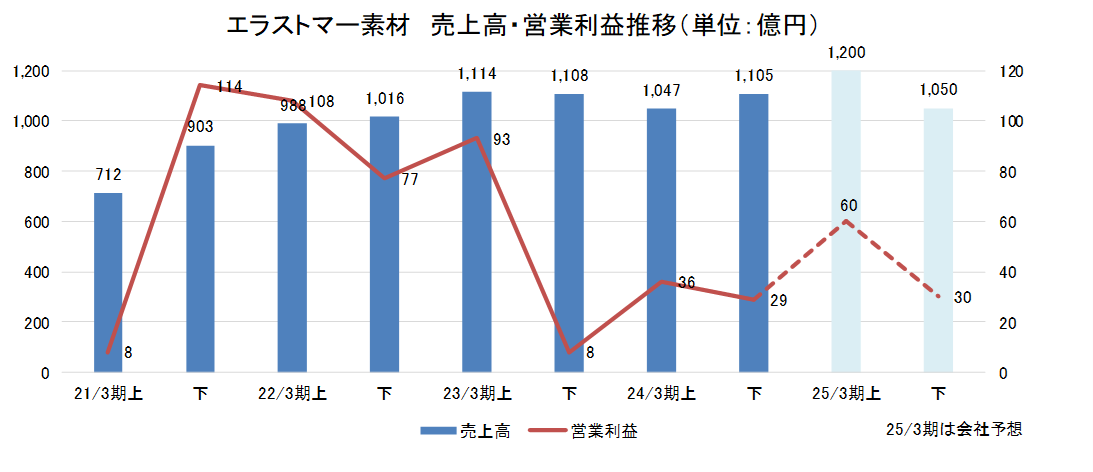

- 25/3期1Qの売上高は前年同期比15.4%増の1,061億円、営業利益は同47.9%増の90億円。高機能材料事業は増収増益。高機能樹脂関連は、モバイル端末向け需要の回復および能登半島地震後の生産再開で大型向け光学フィルムの出荷が増え増収増益。電池材料関連は海外におけるEV補助金政策の打ち切り等により出荷が伸び悩み減益。エラストマー素材事業は増収増益。合成ゴムを中心に、原料価格に応じた市況価格の上昇や為替影響、海外市場環境変化による引き合い増加などもあり増収増益となった。

- 25/3期は、上期予想を上方修正した。期初の予想に対し、売上高で120億円、営業利益で40億円の修正。通期予想に修正はなく、売上高は前期比3.9%増の3,970億円、営業利益は同29.3%増の265億円を予想。ただし、1Qの状況を踏まえ、セグメント別には修正された。上期は高機能材料事業、エラストマー素材事業とも期初予想比で増収増益を見込む。なお、結果として下期の予想が下方修正となるが、これは下期が上期の反動等により業績が鈍化すること、およびアジアブタジエン価格の下落による販売価格の下落を織り込んだもの。前提となる下期の為替・市況は、米ドル=155円、ユーロ=165円、国産ナフサ=76,000円、アジアブタジエン=1,100米ドル。配当は中間23円/株、期末24円/株、年間で2円増配の47円/株を予想。10年度から15期連続の増配予想。予想配当性向は55.9%。

- 1Qは2桁増収増益を確保、前年同期が2桁減益だった反動という側面はあるものの会社の想定を上回り上期の上方修正につながった。ただし、通期予想を修正しなかったことから下期は下方修正となっている。足元の好調を受けた反動を想定しているようだが、㈱インベストメントブリッジとしては、現時点ではかなり保守的と見るのが妥当だろうとの見解である。堅調な事業環境が想定される一方で、気掛かりなのはEV向けの電池材料。中国ではEVの過剰な生産能力がグローバル競争の弊害となっている模様、市場の行方と同社の対応には引き続き注視しておきたい。決算発表に先駆けて6月には第2フェーズに入っている進行中の中期経営計画についての進捗や一部手直しが発表されている。業績目標は減額されたものの、27/3期に目指す利益水準を達成するとEPSは120円程度が想定される。こうした中、株価はBPS(1,714.88円)を大きく割りこんだ水準にあり、見直し余地は大きい。今後の事業展開や株主還元に注目していきたい。

1.会社概要

自動車部品やタイヤに使用される合成ゴムや、医療用手袋等に使用される合成ラテックスを始めとして、これらの技術を応用した高機能材料製品を展開。ニッチでありながらも、世界的な高シェア製品を多数保有する石油化学メーカー。独創的な技術開発力とそれを生み出す研究開発体制、高い収益性などが強み。

自動車部品、タイヤ、ゴム手袋、紙おむつ、携帯電話、液晶テレビ、香水など身の回りにある多種多様な製品に同社が製造する製品(素材)が使用されている。

グループは、同社および子会社59社、関連会社8社で構成されており、世界18か国に生産、販売拠点を有している。

|

|

(同社資料より)

【1-1社名と経営ビジョン】

「ゼオ」(Geo)はギリシャ語で大地、「エオン」(Eon)は永遠を意味し、その合成語「ゼオン」には「大地から原料を得て永遠に栄える」という意味が込められており、世界に誇り得る独創的技術によって、地球環境と人類の繁栄に貢献することを経営理念として掲げている(設立時は資本及び技術提携先であった米国B.F.グッドリッチ・ケミカル社の塩化ビニル樹脂製品の商標「Geon」を取って社名としていたが、1970年の資本関係解消を機に表記を「Zeon」と改めた)。

【1-2沿革】

同社は、古河電工、横浜ゴム、日本軽金属の古河系3社の共同出資により、米国B.F.グッドリッチ・ケミカル社との提携による塩化ビニル樹脂製造技術の導入を前提として、1950年4月に設立された。

1951年にB.F.グッドリッチ・ケミカル社が35%の株式を取得し、技術及び資本の全面提携が成立し、翌1952年に日本で初めて塩化ビニル樹脂の量産を開始した。

1959年にはB.F.グッドリッチ・ケミカル社から合成ゴム製造技術を導入し、日本で初めて量産を開始。自動車向け需要の増大に対応し、生産設備を拡大していく。

1965年にはC4留分からブタジエン(合成ゴムの主原料)を効率よく製造する同社の独自技術であるGPB(ゼオンプロセスオブブタジエン)法による生産を開始した。

B.F.グッドリッチ・ケミカル社が事業の中核を塩化ビニル樹脂事業にシフトするのに伴い、特殊合成ゴム事業を譲り受け、1970年資本提携も解消へ。これに伴い1971年に英文社名をGeonからZeonに変更した。

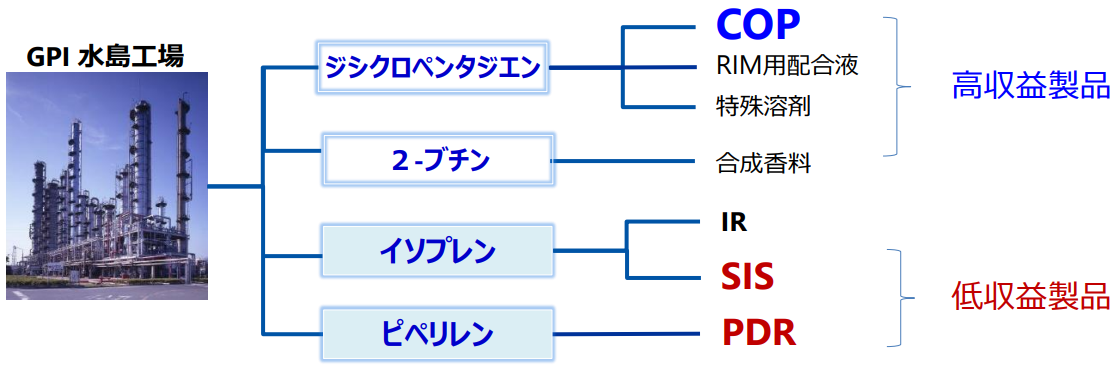

同じく1971年にはC5留分から高純度のイソプレンや石油樹脂、合成香料の原料などを抽出する独自技術GPI(ゼオンプロセスオブイソプレン)法を開発し生産を開始。

1980年代に入り、合成ゴムに加えて、フォトレジストなどの情報材料、合成香料、メディカル分野など新規事業への展開を積極化させていく。

1984年、現在では世界シェアトップとなった水素化ニトリルゴムZetpol® を高岡工場で生産開始。

1990年、GPI法によって抽出、合成された高機能材料事業の主要製品であるシクロオレフィンポリマー(COP)ZEONEX® を水島工場で生産開始。

1993年、電子材料事業で中国に進出した。

1999年にはゼオン・ケミカルズ(米国、現 連結子会社)が、グッドイヤーから特殊ゴム事業を買収し、特殊ゴム分野で世界トップメーカーとなる布石を打つ。

2000年、水島工場での塩化ビニル樹脂生産を打ち切り、創業事業の塩化ビニル樹脂事業から撤退した。

21世紀に入り、LCD用光学フィルムゼオノアフィルム®の上市、グローバル生産・販売体制の強化、シンガポールにおける溶液重合スチレンブタジエンゴム(S-SBR)の商業運転開始、富山県氷見市のLCD用光学フィルム設備を増強、世界初スーパーグロース・カーボンナノチューブの量産工場稼働、住友化学とS-SBR生産販売のための合弁会社設立など、積極的な事業展開を進めている。

【1-3事業内容】

同社の主要製品は、原油を蒸留分離して得られるナフサを熱して抽出される炭素数の異なる様々な抽出物を原材料としている。ナフサを熱すると、順次、一酸化炭素ガス(C1)、エチレン(C2)、プロピレン(C3)が抽出される。

同社は、プロピレン(C3)を抽出した後のC4留分から独自開発のGPB法によって抽出したブタジエンや、その後のC5留分からGPI法によって抽出したイソプレン・モノマー、ピペレリン、ジシクロペンタジエン、2-ブチン等を原材料に加工を行い、合成ゴム、合成ラテックスを始めとした各種素材を生産している。

GPB法・・・高純度のブタジエンを効率よく製造する技術

GPI法・・・高純度のイソプレンや石油樹脂、合成香料の原料などを経済的に製造する技術

(同社HPより)

生産した素材を同社において一次加工し顧客に販売する部材型ビジネスが中心の「高機能材料事業」、素材そのものを顧客に販売する素材型ビジネスが中心の「エラストマー素材事業」、「その他の事業」がある。

*いずれも2024年3月期実績。消去、全社前の構成比。

<高機能材料事業>

独創的技術である高分子設計や加工技術によって、高付加価値を有した材料・部材を扱っている。

シクロオレフィンポリマー(COP)及び光学フィルムの高機能樹脂事業と、電池材料、化学品、電子材料、トナーなど高機能ケミカル事業、メディカルデバイス事業からなる。

➀高機能樹脂事業

◎シクロオレフィンポリマー(COP)及び光学フィルム

GPI法によってC5留分から抽出、合成されたシクロオレフィンポリマー(COP)は、独自技術で開発した熱可塑性プラスチックで、製品としてZEONEX® とZEONOR® がある。

ZEONEX® は高透明性、低吸水性、低吸着性、耐薬品性を活かして、カメラレンズやプロジェクターレンズなどの光学部品、シリンジやバイアルなどの医療用容器に使用されている。

ZEONOR® は高透明性や転写性、耐熱性等を活かし、透明汎用エンプラとして、導光板や自動車部品、半導体容器などの幅広い分野で使用されている。

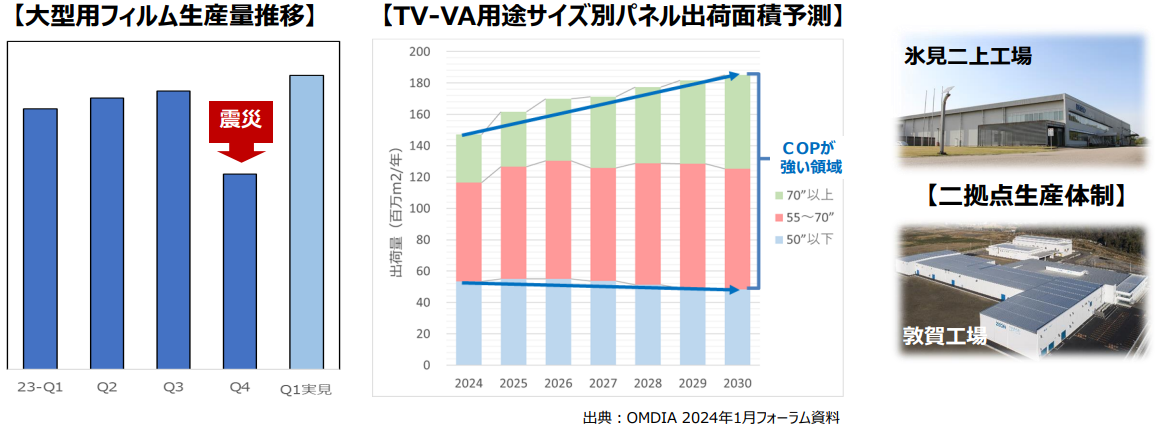

シクロオレフィンポリマー(COP)から、世界初の溶融押出法で開発された光学フィルムがゼオノアフィルム® で、光学特性、低吸水・低透湿、高耐熱性、低アウトガス、寸法安定性に優れ、液晶テレビやスマートフォン、タブレット端末のディスプレイ、有機ELディスプレイなど幅広い用途で利用されている。

(同社資料より)

また、同社では世界で初めて「斜め延伸位相差フィルム」を開発し、生産している。

有機ELの光反射防止フィルムとしての採用も進んでおり、今後も中小型用フラットパネルディスプレイ向けの需要拡大が見込まれる。同社の光学フィルムは、富山県高岡市および氷見市、福井県敦賀市の3拠点で生産している。

他にも、携帯電話、スマートフォン、液晶テレビ用途に代表される、電子デバイス向け塗布型有機絶縁材料ZEOCOAT® がある。ZEOCOAT® は、透明性が高く、吸水性が非常に低いほか、膜からガス成分を発生しにくいためディスプレイの画質と信頼性の向上を同時に達成することができる。

今後、液晶に比べ薄く成型できる有機ELディスプレイ向けに拡販を積極的に進めるとともに、新しい半導体を用いた薄膜トランジスタやフレキシブルディスプレイ用の絶縁材料での採用を目指している。

②高機能ケミカル事業

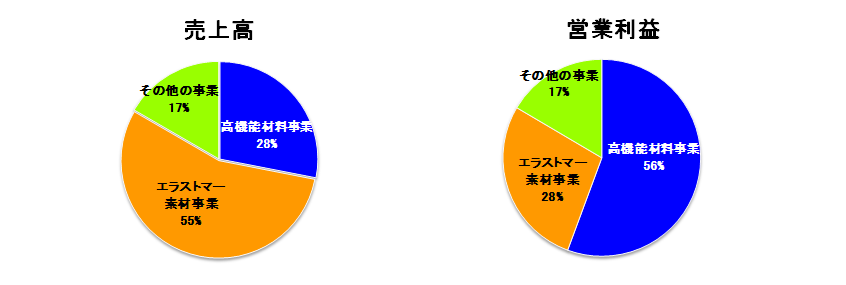

◎電池材料

リチウムイオン電池用材料として負極及び正極、機能層(耐熱セパレーター)用バインダー、シール剤を供給している。

現在、リチウムイオン電池はスマートフォン、ノートパソコンなどのモバイル機器の電源として広く使用されており、その高容量化は強く求められている。

さらに、軽量・小型でありながら、大きなエネルギーを蓄えられることから、ハイブリッドカー、プラグインハイブリッドカー、電気自動車向け、スマートグリッドなどの産業電源向けでの採用が拡大しているが、一方で、高温下で使用した場合、寿命が低下しやすいといった課題があった。

同社は、リチウムイオン電池バインダーの高機能化を進め、正極用バインダーとして寿命の低下抑制に大きく貢献する水系機能性バインダーの開発に成功し、また、リチウムイオン電池の蓄電容量を従来比5~15%上げられる負極用バインダーの製品化にも成功した。また、環境負荷を考慮した製品群拡大の一環として、水系の製品設計によるセパレータコート接着スラリーの本格的な展開を開始した。

正極・負極・機能層(耐熱セパレータ―)用バインダー及びシール剤はリチウムイオン電池の「寿命・容量・生産性・安全性・充放電レート」の5大性能向上に寄与し、電気自動車の普及に貢献するものと考えている。また、同社製品はフッ素を含まないPFASフリーを特徴としており、環境負荷に対する貢献にも注目されている。

リチウムイオン電池の将来性に注目し、早くから取り組んできた同社では、「リチウムイオン電池バインダー市場でのトップイノベーター」として、急速充電など自動車用途でのニーズに応えた新しい材料機能の普及拡大や次世代の新しい電池の実現に向けた機能性材料の提案を継続的に実施している。

電池用バインダー

(同社HPより)

◎化学品

C5留分より得られる原料を活用して食品・香粧品用の合成香料や、特徴ある溶剤及び植物調整剤などの特殊化学品を扱っている。

グリーン系の合成香料では世界一のシェアを有している他、医農薬中間体の原料やフロン代替用途などの溶剤・洗浄剤・ウレタン発泡剤及び機能性エーテル溶剤など、幅広い産業分野に特徴ある製品を供給している。

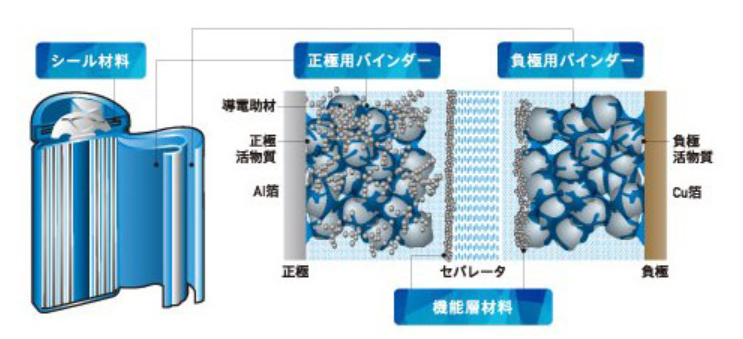

③メディカルデバイス事業

メディカルデバイス市場は、景気の影響が少なく、また日本における高齢化の進行と新興国の市場拡大で成長が見込まれる一方、医療機器の製造・販売会社に対する法的要件が厳格であるほか、薬事承認申請作業が必要で、医療従事者との関係作りが不可欠であること等から参入障壁が高く、魅力的な市場であると同社では考えている。

同社は、1974年に人工腎臓の開発を開始したのを皮切りにメディカルデバイス事業を積極的に推進し、1989年に子会社ゼオンメディカル株式会社を設立し、同社グループ内で開発・製造・販売・薬事のすべての分野において対応が可能な体制を構築している。

消化器系製品では、胆道結石除去用の差別化製品である「オフセットバルーンカテーテル」、国産初の胆管カバードステント「ゼオステントカバード」、また循環器系製品では、急性心筋梗塞時等に心臓の拍動を補助するデバイスとして、世界最細径の「ゼメックスIABPバルーンプラス」など、豊富な開発実績を有している。

(同社資料より)

現在注力しているのが、胆道結石による痛みからの解放につなげる結石除去デバイスである。

同社の開発製品であるゼメックスクラッシャーカテーテル、ゼメックスバスケットカテーテルNT、エクストラクションバルーンカテーテルなど、巨大結石から胆泥・胆砂まであらゆる胆道結石を除去できるデバイスをラインアップしており、結石除去デバイス全体で50%のシェア獲得を目指す。また、2016年3月には、ガイドワイヤータイプとしては世界初の光センサー型FFR(※)デバイスを上市した。光ファイバー型センサーであることから血圧測定のズレが起こりにくい。ガイドワイヤーとしての操作性も高い評価を得ている。

※FFR:冠動脈の診断および治療において、病変の重症度を定量的に評価し治療戦略を決定するための冠血流予備量比のこと。

【高機能新規素材開発例 ~カーボンナノチューブ(CNT)~】

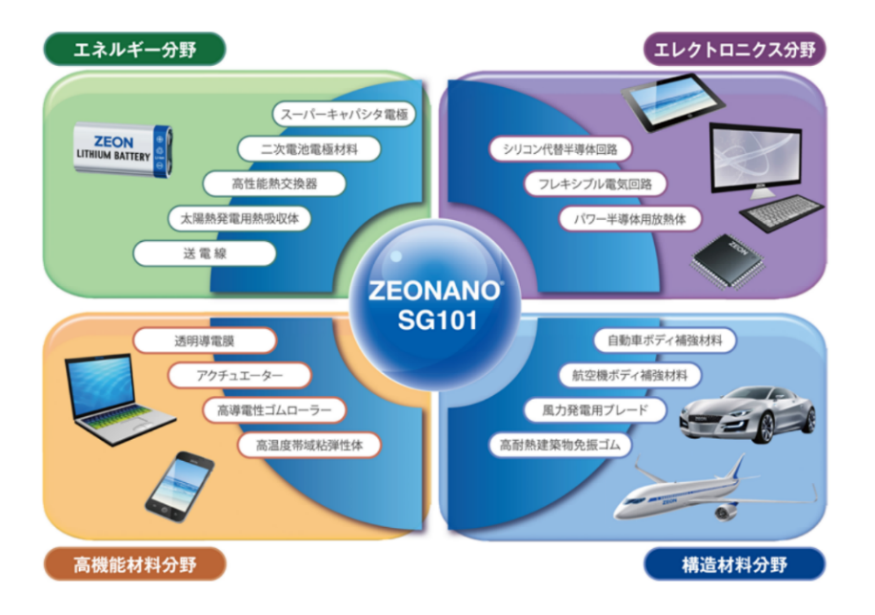

積極的な研究開発によって様々な新素材を世の中に送り出してきた同社だが、今後大きな成長が期待されるのが「単層CNT」だ。

①単層CNTとは?

1993年、独立行政法人 産業技術総合研究所(産総研) ナノチューブ応用研究センター長の飯島 澄夫博士によって世界で初めて蜂の巣状の炭素原子が網目のように結び付いた、筒状分子構造の物質が発見され、「カーボンナノチューブ(CNT)」と命名された。その構造により、単層CNTと多層CNTに大きく分類できる。多層CNTは比較的生産が容易であることから国内外において実用化への応用開発が推進されている。

(同社資料より)

一方、単層CNTは、「鋼の20倍の強度」、「銅の10倍の熱伝導性」、「アルミの半分の密度」、「シリコンの10倍の電子移動度」など、「軽量かつ高強度でありながら高い柔軟性を持つ」、「電気や熱伝導性が極めて高い」といった、多層CNTを上回る優れた特性を持つ。

例えば、リチウムイオン電池の導電助剤への展開、高い伸縮性や強度を持つことから、電子ペーパーや超薄型タッチパネル用の透明導電膜のほか、放熱材料への利用なども考えられている。また、広帯域の光を吸収できる特性があるため、電磁波吸収材としての実用化研究も進んでおり、エネルギー分野、エレクトロニクス分野、構造材料分野、高機能材料分野等、幅広い場面での応用が見込まれている。

(同社HPより)

しかし、従来の単層CNTは、不純物が多く、且つ生産性が低いために、製造コストが高く1g当たり数万~数十万円にも及ぶのが大きな課題であった。

②同社の取組み&位置づけ

このような背景の中、低炭素社会の実現というグローバルな社会的要請に応え、日本で発見された数多くの優れた特性を持つ単層CNTを応用した新製品を世界に先駆けて事業化、工業化するための技術の確立に取り組んでいる。

同社と産総研が、「スーパーグロース法」という2004年に産総研 畠賢治博士らによって開発された合成技術をベースにして、産総研のつくばセンター敷地内に2010年12月に開設した実証プラントで量産化に向けた研究開発および供給(2011年4月から、産総研より量産品のサンプル供給を開始)を担当し、複合材料の用途開発を上記の研究組合が進めている。

産総研 ナノチューブ応用研究センターが量産化のためのパートナーに同社を選定したのは、同社の荒川公平氏(前取締役常務執行役員)がCNT研究開発者として豊富な実績と成果を有していた事が大きな理由だということであり、単層CNT実用化プロジェクトにおける同社の重要性は非常に大きなものである。

③今後の展開

スーパーグロース法を基にした量産化技術を確立した同社は、2015年11月、山口県周南市の徳山工場内に量産プラントを竣工させ、世界初の量産を開始した。単層CNTの量産化技術を確立しているのは世界でも同社のみ。国内外を問わず問い合わせが来て、順次サンプル出荷を行っており、同社自らも他社に対し用途提案も行っている。カーボンナノチューブを用いたシートによるリチウムデンドライトの抑制技術の開発によって、リチウム金属電極(負極)の大幅な寿命向上を達成し、高エネルギー密度、大容量のリチウム金属電極(負極)の実用化加速への貢献が期待される。(同社2022年1月25日プレスリリース)

一方、単層CNTは、ナノ材の一種でありそのサイズが極めて小さい事、形状が繊維状であることから化学的な特性以外に、サイズや形状によって生体への侵入などによる影響があるのではないかという懸念も指摘されている。

現在、産総研を中心に評価手法の標準化、OECDのエンドポイント測定等の取組みが進められており、国際標準化、法規制化が順次行われると考えられている。

<エラストマー素材事業>

「エラストマー」とは、「ゴムのように弾性に富む高分子化合物の総称」(三省堂 大辞林より)で、合成ゴムがその代表例である。沿革にあるように同社は1959年に日本で初めて合成ゴムの量産を開始しており、同事業は会社の基盤を支える事業である。内訳としては大きく、合成ゴム事業、合成ラテックス事業、化成品事業(石油樹脂、熱可朔性エラストマー)に分類される。

➀合成ゴム事業

<製品例:タイヤ>

世界トップクラスの品質を誇るタイヤ用合成ゴムを、世界の主要タイヤメーカーに納入している。製造している合成ゴムの種類には、耐摩耗性・耐老化性・機械的強度特性に優れるスチレンブタジエンゴム(SBR)、弾性・摩耗性・低温特性のバランスに優れるブタジエンゴム(BR)、天然ゴムとほぼ同様の特性をもち品質安定性に優れるイソプレンゴム(IR)等がある。

今後はSBRの特性を更に改良した低燃費タイヤ用のS-SBRの需要が急速に拡大すると見込んでおり、これに対応した供給能力増のため、シンガポール工場の第1系列が2013年9月、第2系列も2016年4月に稼働を開始した。シンガポール工場の供給能力は7万トンとなっている。

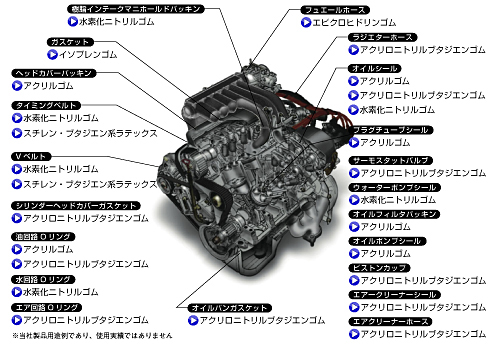

<製品例:自動車用部品>

(同社資料より)

自動車エンジンにおいては、ラジエーターホース、フューエルホース、タイミングベルト、オイルシールなどの各部品において耐油性、耐熱老化性に優れた特殊合成ゴムが用いられている。

世界No.1の特殊合成ゴムメーカーである同社はその品質の高さを評価されており、自動車用特殊合成ゴムの中で高いシェアを有している。中でも、タイミングベルト用の水素化ニトリルゴムZetpol® は耐熱性、耐油性、機械的強度特性に優れており、世界で高いシェアを占めている。

また従来品の性能を大きく向上させたZetpol® の新製品を開発した。これは従来製品比で+10℃も耐熱性を改善させたもので、従来のシール・ガスケット部品の長寿命化に対応できるだけでなく、次世代バイオ燃料を用いたエンジン向けにも需要が拡大すると見込んでいる。さらに、押出加工性が良好であることからホース用途にも展開が広がってきた。顧客の評価も上々で、高価なゴムの代替材を中心として、国内、アジア、欧米で採用が進んでいる。

➁合成ラテックス事業

合成ラテックスとは、合成ゴムを水中に分散させた液状ゴムのことで、ゴム手袋をはじめ、紙加工、繊維処理、接着剤、塗料、化粧パフ等に使用される。化粧用パフ用アクリロニトリルブタジエン(NBR)ラテックスは世界でも高いシェアを有している。

➂化成品事業

C5留分から製品化を行う同社独自のGPI法により粘着テープ・ホットメルト接着剤用素材、トラフィックペイント用バインダー等、幅広い製品化を行っている。

<その他の事業>

反応射出成形法(RIM成形法)で使用されるジシクロペンタジエンを原料としたRIM配合液を取り扱っている。

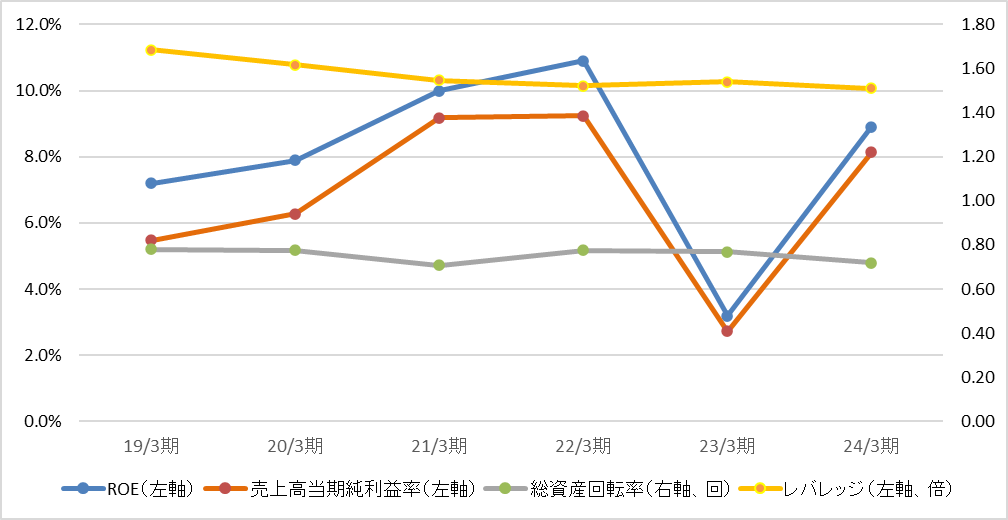

【1-4 ROE分析】

|

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

24/3期 |

|

|

ROE(%) |

10.3 |

5.3 |

7.2 |

7.9 |

10.0 |

10.9 |

3.2 |

8.9 |

|

売上高当期純利益率(%) |

8.05 |

3.92 |

5.47 |

6.27 |

9.18 |

9.24 |

2.72 |

8.14 |

|

総資産回転率(回) |

0.72 |

0.78 |

0.79 |

0.78 |

0.71 |

0.78 |

0.77 |

0.72 |

|

レバレッジ(倍) |

1.77 |

1.71 |

1.66 |

1.62 |

1.55 |

1.52 |

1.54 |

1.51 |

21/3期、22/3期と連続でROEは10%を上回った。しかし、23/3期は需要環境が悪化したため、売上高当期純利益率は低下し、ROEは低水準にとどまった。24/3期については特別利益の計上により数字上は回復しているが実態は23/3期と同様である。今後の需要環境の回復と収益性の改善に加え、高機能材料セグメントの成長を中心とした中長期的な収益性の向上にも期待したい。

*株式会社インベストメントブリッジが開示資料を基に作成。

【1-5特長・強み】

1.世界トップクラスの独創的な技術開発力

C4留分からブタジエンを製造するGPB法は戦後の日本化学史上トップクラスの技術開発であり、アメリカ、韓国を始め世界19か国49プラントに技術供与している。

また、C5留分から高純度のイソプレンや石油樹脂、合成香料の原料などを製造するGPI法も同社オリジナルで、水島工場が世界で唯一の抽出プラントであり、他社には技術供与していないオンリーワンの技術である。

この2つの技術に代表される独創的な技術開発力が同社の大きな強みであり、世界的に高く評価されており、国内外で数々の賞を受賞している。技術関係では、GPB法、GPI法はもちろんのこと、1960年から現在までに54の賞を、環境・安全関係では1982年から現在までに28の賞を受賞している。

2.世界的な高シェア

Zetpol®、ZEONEX®、ZEONOR® に代表される同社の独創的技術から生み出された様々な製品は、世界的に高いシェアを獲得している。これ以外にも、化粧品や食品フレーバーに使用されるリーフアルコール、化粧用パフ用NBRラテックスなども「世界No.1」製品となっている。

3.独創的な技術を生み出し続ける研究開発体制

「ニッチでも、日本ゼオンらしい得意分野でひとのまねをしない、ひとのまねのできない、地球に優しい、革新的独創的技術にもとづく、世界一製品・事業を継続的に創出し、社会に貢献する」との基本理念に基づき、研究開発に取り組んでいる。

主要研究拠点は神奈川県川崎市にある「総合開発センター」だが、製造現場に近いところで研究開発を行うことが効率的であるとの考えから、高岡工場に精密光学研究所およびメディカル研究所を、米沢工場に化学品研究拠点を、徳山工場にトナー研究所を、水島工場に化成品研究室を設立した。また海外では、アメリカ・ドイツ・シンガポール・中国に技術サポート拠点を有している。新たなる研究開発への取り組みも始まっており、新事業・新技術に特化した創発推進センターの設立など、2030年までのゴールを見据えたSDGsへの取り組みも含め、持続的な研究開発に挑戦している。

2.2025年3月期第1四半期決算概要

【2-1 連結経営成績】

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

売上高 |

91,927 |

100.0% |

106,105 |

100.0% |

+15.4% |

|

売上総利益 |

25,363 |

27.6% |

30,582 |

28.8% |

+20.6% |

|

販管費 |

19,250 |

20.9% |

21,541 |

20.3% |

+11.9% |

|

営業利益 |

6,114 |

6.7% |

9,041 |

8.5% |

+47.9% |

|

経常利益 |

8,306 |

9.0% |

12,228 |

11.5% |

+47.2% |

|

四半期純利益 |

5,836 |

6.3% |

8,190 |

7.7% |

+40.3% |

*単位:百万円

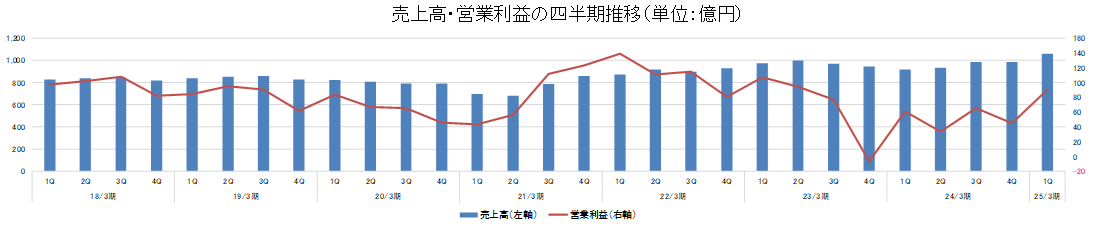

前年同期比2桁増収増益

売上高は前年同期比15.4%増の1,061億円、営業利益は同47.9%増の90億円。

高機能材料事業は増収増益。高機能樹脂関連は、モバイル端末向けシクロオレフィンポリマー(COP)および光学フィルムの需要回復、また、能登半島地震後の生産再開を果たした大型テレビ向け光学フィルムの需要堅調により増収増益だった。電池材料関連は、グローバルでのEV販売の伸び悩みが続いているものの、モバイル端末向けの緩やかな回復に加え、ESS用途向けの需要も堅調となり増収。一方、海外関係会社の連結対象期間である1-3月にEV補助金政策の変更による販売落ち込みの影響を大きく受けたことにより減益となった。化学品関連は、特殊溶剤の出荷が定期修理を行った前年同期と比較し増加したこと等から増収となったものの、合成香料が需給緩和による出荷量の減少および市況下落の影響を受けたこと等から減益となった。電子材料関連では、半導体市況は底打ちの基調が見られるものの、本格的な需要の回復には至らず減収減益。トナー関連では、プリンタ市場が堅調に推移した結果、増収増益。

エラストマー素材事業は増収増益。合成ゴム関連では、主要市場である自動車産業において一部生産停止の影響は受けたものの同社製品の出荷は堅調に推移、原料価格に応じた市況価格の上昇や為替影響、海外市場環境変化による引き合い増加などもあり増収増益となった。合成ラテックス関連では、医療・衛生用手袋の流通在庫の過剰感がやや緩和したことで出荷量が増加し増収増益。化成品関連では、粘着テープ・ラベル向けの需要回復や積極的な拡販政策により出荷量が増加し増収。一方、市況価格の低迷が続き、原価上昇分を販売価格に転嫁することができなかったため減益。

【2-2 セグメント別動向】

◎通期

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

売上高 |

|||||

|

高機能材料事業 |

25,196 |

27.4% |

30,322 |

28.6% |

+20.3% |

|

エラストマー素材事業 |

52,218 |

56.8% |

60,248 |

56.8% |

+15.4% |

|

その他 |

15,374 |

16.7% |

16,782 |

15.8% |

+9.2% |

|

調整 |

-862 |

– |

-1,246 |

– |

– |

|

合計 |

91,927 |

100.0% |

106,105 |

100.0% |

+15.4% |

|

営業利益 |

|

|

|

|

|

|

高機能材料事業 |

3,998 |

15.9% |

5,269 |

17.4% |

+31.8% |

|

エラストマー素材事業 |

2,464 |

4.7% |

3,773 |

6.3% |

+53.1% |

|

その他 |

637 |

4.1% |

770 |

4.6% |

+20.9% |

|

調整 |

-985 |

– |

-771 |

– |

– |

|

合計 |

6,114 |

6.7% |

9,041 |

8.5% |

+47.9% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

【2-3 四半期動向】

|

24/3期1Q |

2Q |

3Q |

4Q |

25/3期1Q |

2Q |

3Q |

4Q |

|

|

売上高 |

91,927 |

93,515 |

98,364 |

98,473 |

106,105 |

|||

|

営業利益 |

6,114 |

3,347 |

6,525 |

4,514 |

9,041 |

*単位:百万円

対前四半期(24/3期4Q)との比較では7.8%増収、100.3%の増益となった。

◎セグメント別

|

24/3期1Q |

2Q |

3Q |

4Q |

25/3期1Q |

2Q |

3Q |

4Q |

|

|

売上高 |

||||||||

|

高機能材料事業 |

25,196 |

26,213 |

27,664 |

28,300 |

30,322 |

|||

|

エラストマー素材事業 |

52,218 |

52,513 |

54,951 |

55,604 |

60,248 |

|||

|

その他 |

15,374 |

16,089 |

17,122 |

15,754 |

16,782 |

|||

|

営業利益 |

||||||||

|

高機能材料事業 |

3,998 |

2,594 |

3,600 |

3,049 |

5,269 |

|||

|

エラストマー素材事業 |

2,464 |

1,180 |

2,520 |

471 |

3,773 |

|||

|

その他 |

637 |

762 |

1,341 |

1,187 |

770 |

*単位:百万円

【高機能材料】

前四半期比増収増益

高機能樹脂は増収増益、高機能ケミカルは減収減益となった。

*高機能樹脂

モバイル端末向け需要の回復、および能登半島地震後の生産再開に伴う大型向け光学フィルムの出荷増により前年同期比においても増収増益。

*高機能ケミカル

電池材料は日本ゼオン単体で前年同期比、前四半期比とも増収増益となるも、海外関係会社はEV補助金政策の変更による出荷減の影響を受けて連結では前年同期比増収減益、前四半期比は減収減益。化学品の特殊溶剤およびトナーの出荷増により高機能ケミカル全体では前四半期比増益。

◎品目別出荷量の動向

*電池材料

日本ゼオン単体出荷量は前年同期比で横ばい、前四半期比では4%の増加。

EV向けは前年同期比12%減少。前四半期比では5%減少。グローバルでのEV販売不振の影響により減少した。

民生他向けは、前年同期比59%増加、前四半期比では41%増加。モバイル端末市場は緩やかに回復、ESS(蓄電システム)用途向けの販売が伸び、出荷量が増加した。

*シクロオレフィンポリマー(COP)

日本ゼオン単体出荷量は前年同期比11%の増加、前四半期比では15%の減少。

光学用途向けは、前年同期比68%増加、前四半期比では32%増加。スマホ向け、プリンター向けともに復調傾向だったことに加え、まとめ出荷等も重なり増加した。

医療その他向けは前年同期比4%減少、前四半期比では27%減少。出荷の端境期となり減少した。

*光学フィルム

日本ゼオン単体出荷量は前年同期比25%の増加、前四半期比では61%の増加。

中小型向けは前年同期比12%増加、前四半期比では33%増加。スマホ向け出荷前倒しおよびタブレット向けが堅調により大きく増加した。

大型向けは前年同期比29%増加、前四半期比では68%増加。需要堅調に加え、能登半島地震からの復旧および23年稼働新ラインの稼働向上により大幅に増加した。

【エラストマー素材】

前四半期比増収増益

合成ゴムを中心に、前年同期比、前四半期比ともに増収増益。ラテックスおよび化成品は緩やかに回復基調。

*合成ゴム

製造拠点からの出荷量は前年同期比で10%増加、前四半期比では7%減少。

特殊ゴムの出荷量は前年同期比横ばい、前四半期比では1%増加。自動車産業における一部生産停止の影響を受けたものの、需要は底堅く堅調を維持した。

汎用ゴムの出荷量は前年同期比14%増加、前四半期比では9%減少。需要に力強さはないものの、S-SBRは前年同期比、前四半期比ともに増加。徳山工場定期修繕を控えた出荷調整に入り、全体として前四半期比では減少。

【2-4 財政状態】

◎主要バランスシート

|

24/3月末 |

24/6月末 |

増減 |

24/3月末 |

24/6月末 |

増減 |

||

|

流動資産 |

300,982 |

327,690 |

+26,708 |

流動負債 |

143,561 |

166,774 |

+23,213 |

|

現預金 |

42,784 |

43,500 |

+716 |

買入債務 |

86,754 |

94,982 |

+8,228 |

|

売上債権 |

87,446 |

94,197 |

+6,751 |

短期有利子負債 |

8,960 |

8,960 |

0 |

|

棚卸資産 |

123,353 |

129,419 |

+6,066 |

固定負債 |

24,965 |

22,888 |

-2,077 |

|

固定資産 |

231,272 |

232,558 |

+1,286 |

長期有利子負債 |

– |

– |

– |

|

有形固定資産 |

130,672 |

133,407 |

+2,735 |

負債合計 |

168,525 |

189,662 |

+21,137 |

|

無形固定資産 |

5,432 |

5,337 |

-95 |

純資産 |

363,729 |

370,586 |

+6,857 |

|

投資その他の資産 |

95,168 |

93,814 |

-1,354 |

自己資本 |

362,380 |

369,178 |

+6,798 |

|

資産合計 |

532,254 |

560,248 |

+27,994 |

負債・純資産合計 |

532,254 |

560,248 |

+27,994 |

*単位:百万円。売上債権には電子記録債権を、買入債務には電子記録債務を含む。

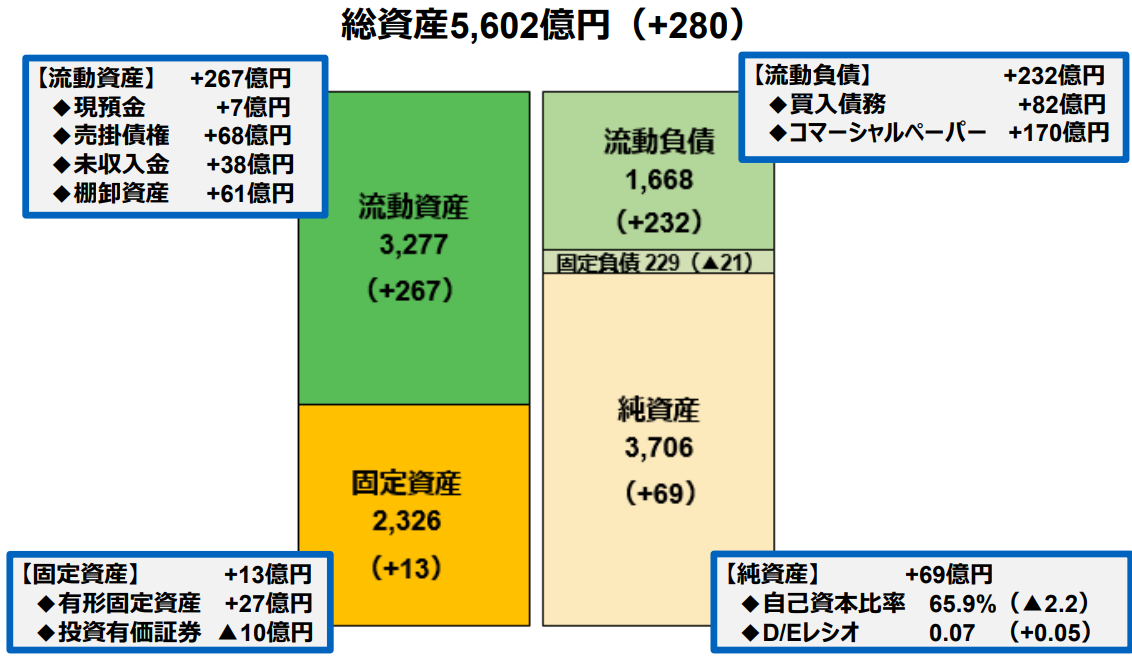

売掛債権、棚卸資産の増加などで資産合計は前期末に比べ279億円増加した。

買入債務の増加などで負債合計は同211億円の増加。

利益剰余金及び為替換算調整勘定の増加などで純資産は同68億円の増加。

この結果、自己資本比率は前期末より2.2ポイント低下し65.9%。D/Eレシオは前期末から0.05上昇し0.07となった。

(同社資料より)

3.2025年3月期業績予想

【3-1 業績予想】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

382,279 |

100.0% |

397,000 |

100.0% |

+3.9% |

|

営業利益 |

20,500 |

5.4% |

26,500 |

6.7% |

+29.3% |

|

経常利益 |

26,906 |

7.0% |

27,500 |

6.9% |

+2.2% |

|

当期純利益 |

31,101 |

8.1% |

17,500 |

4.4% |

-43.7% |

*単位:百万円

上期予想を上方修正、通期予想は修正なく、営業利益は29.3%増を見込む。

上期予想を下表の通り上方修正した。

期初の予想に対し、売上高で120億円、営業利益で40億円の修正。為替は期初予想の米ドル=145円、ユーロ=155円から円安の着地となる見通し。2Qの前提為替は米ドル=161円、ユーロ=172円、国産ナフサ=78,500円(期初の前提68,000円)、アジアブタジエン=1,450米ドル(同900米ドル)。

高機能材料では、シクロオレフィンポリマー(COP)は半導体市場の回復および前倒し出荷の影響により、増収増益見通し。光学フィルムは大型フィルム需要堅調に加え、前倒し出荷の影響により増収増益見通し。電池材料はEV市場低調の影響を受け減収減益見込み。エラストマー素材では、合成ゴムは原料価格上昇による販売価格改定により増収、特殊ゴム、S-SBRの需要堅調で増益見通し。ラテックスは、手袋需給が緩やかに回復、原料価格上昇による販売価格改定により増収増益見通し。化成品は、粘着テープ向け需給が緩やかに回復し増収も、原料価格上昇分すべてを販売価格に転嫁できず減益を見込む。

【3-2 上期業績予想】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

期初予想 |

|

|

売上高 |

185,442 |

100.0% |

210,000 |

100.0% |

13.2% |

19,800 |

|

営業利益 |

9,461 |

5.1% |

15,000 |

7.1% |

58.5% |

11,000 |

|

経常利益 |

13,034 |

7.0% |

19,000 |

9.0% |

45.8% |

11,500 |

|

当期純利益 |

10,359 |

5.6% |

12,000 |

5.7% |

15.8% |

7,000 |

通期予想に修正はなく、25/3期は、売上高は前期比3.9%増の3,970億円、営業利益は同29.3%増の265億円を予想。ただし、1Qの状況を踏まえ、セグメント別には下表のとおり修正された。

高機能材料事業、エラストマー素材事業、とも増収増益を見込む。なお、結果として下期の予想が下方修正となるが、これは下期が上期の反動やアジアブタジエン価格の下落等により業績が鈍化することを織り込んだもの。

前提となる下期の為替・市況は、米ドル=155円、ユーロ=165円、国産ナフサ=76,000円、アジアブタジエン=1,100米ドル。

前期営業外に計上したほどの為替差益を見込んでいないことから経常利益は2.2%増の275億円、前期に大型の投資有価証券売却益が発生したことによる影響で当期純利益は43.7%減の175億円を計画する。

配当は中間23円/株、期末24円/株、年間で2円増配の47円/株を予想。10年度から15期連続の増配予想。予想配当性向は55.9%。

【3-3 セグメント別動向】

|

24/3期 |

25/3期(予) |

前期比 |

期初予想 |

|

|

売上高 |

||||

|

高機能材料事業 |

107,373 |

110,500 |

+2.9% |

115,500 |

|

エラストマー素材事業 |

215,286 |

225,000 |

+4.5% |

221,500 |

|

売上高合計 |

382,279 |

397,000 |

+3.9% |

397,000 |

|

営業利益 |

|

|

|

|

|

高機能材料事業 |

13,241 |

17,000 |

+28.4% |

15,500 |

|

エラストマー素材事業 |

6,635 |

9,000 |

+35.6% |

10,000 |

|

営業利益合計 |

20,500 |

26,500 |

+29.3% |

26,500 |

*単位:百万円

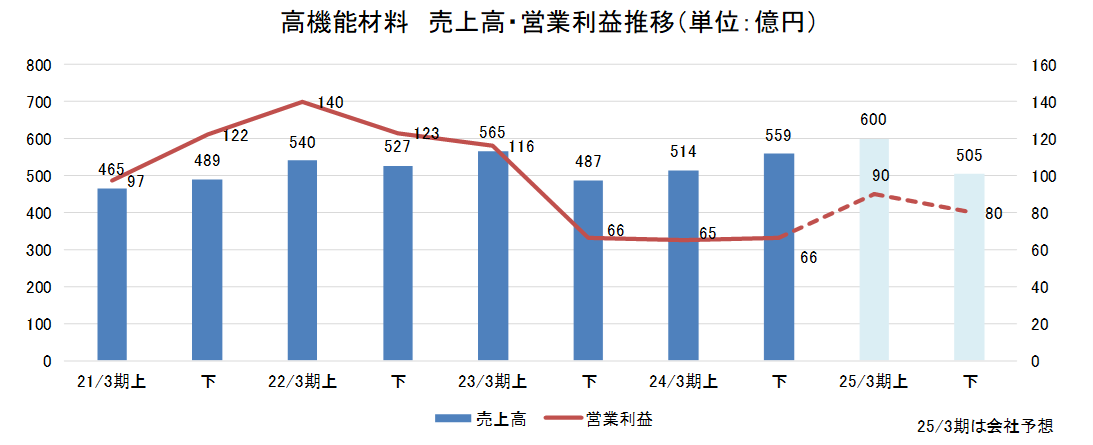

セグメント別の修正状況

(1)高機能材料

上期の売上高を570億円から600億円へ、営業利益を55億円から90億円へ修正。

下期の売上高を585億円から505億円へ、営業利益を100億円から80億円へ修正。

(2)エラストマー素材

上期の売上高を1,115億円から1,200億円へ、営業利益を50億円から60億円へ修正。

下期の売上高を1,100億円から1,050億円へ、営業利益を50億円から30億円へ修正。

4.中期経営計画

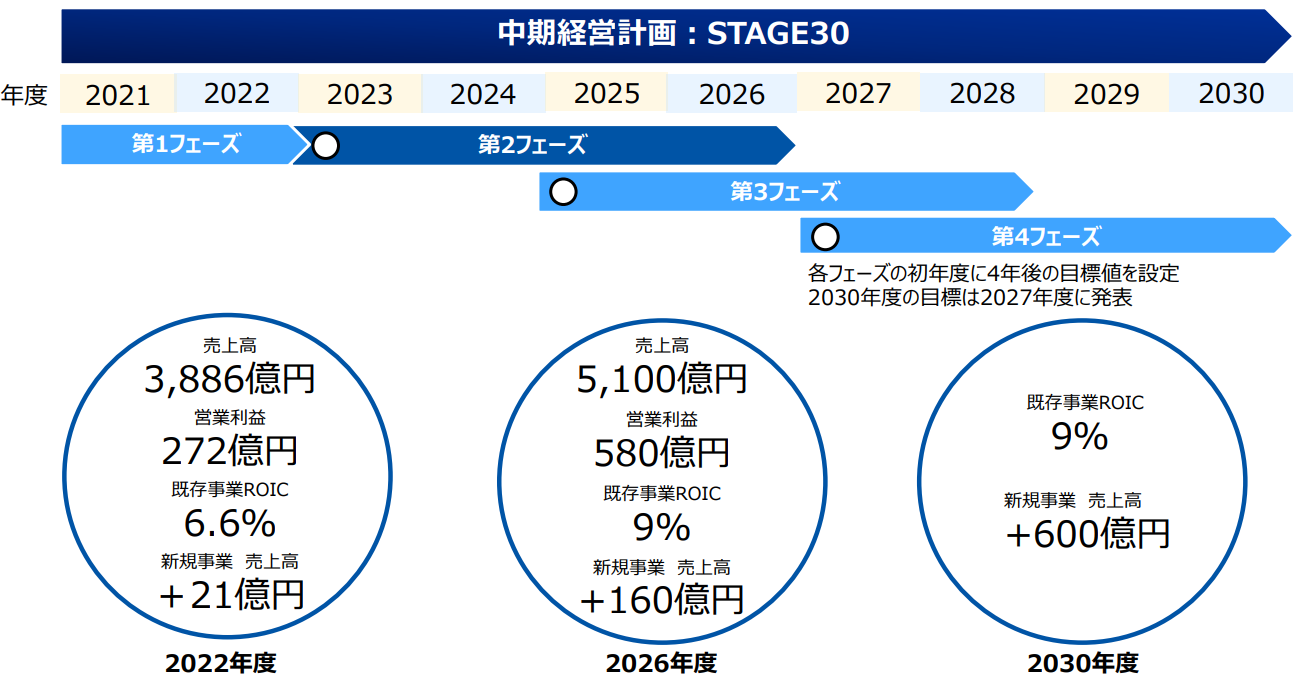

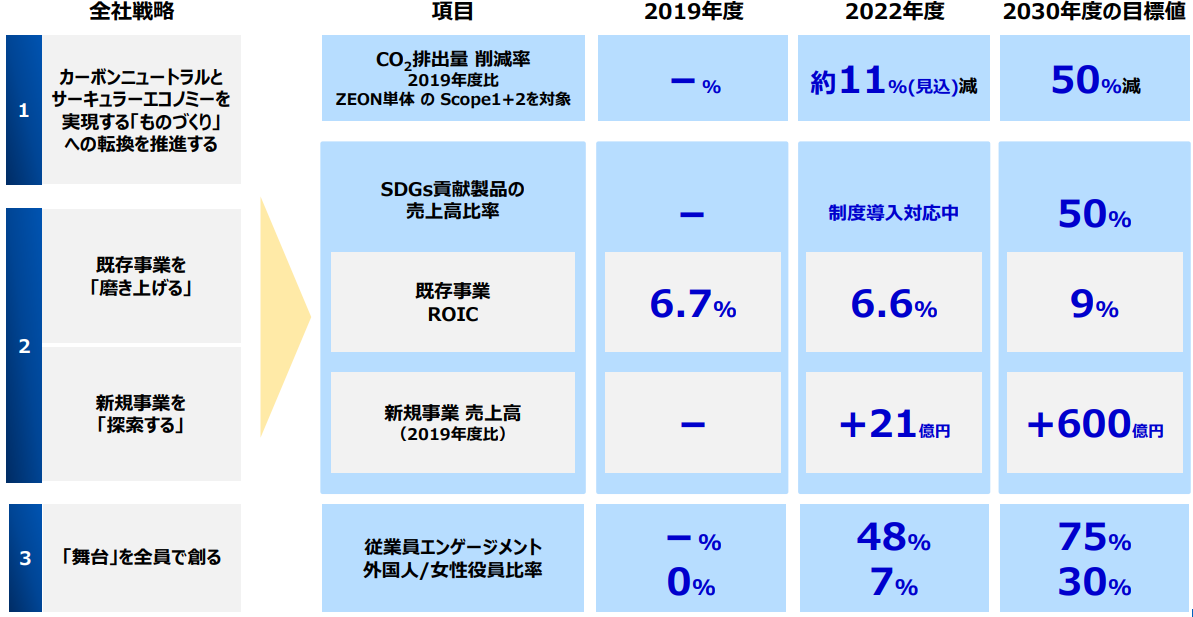

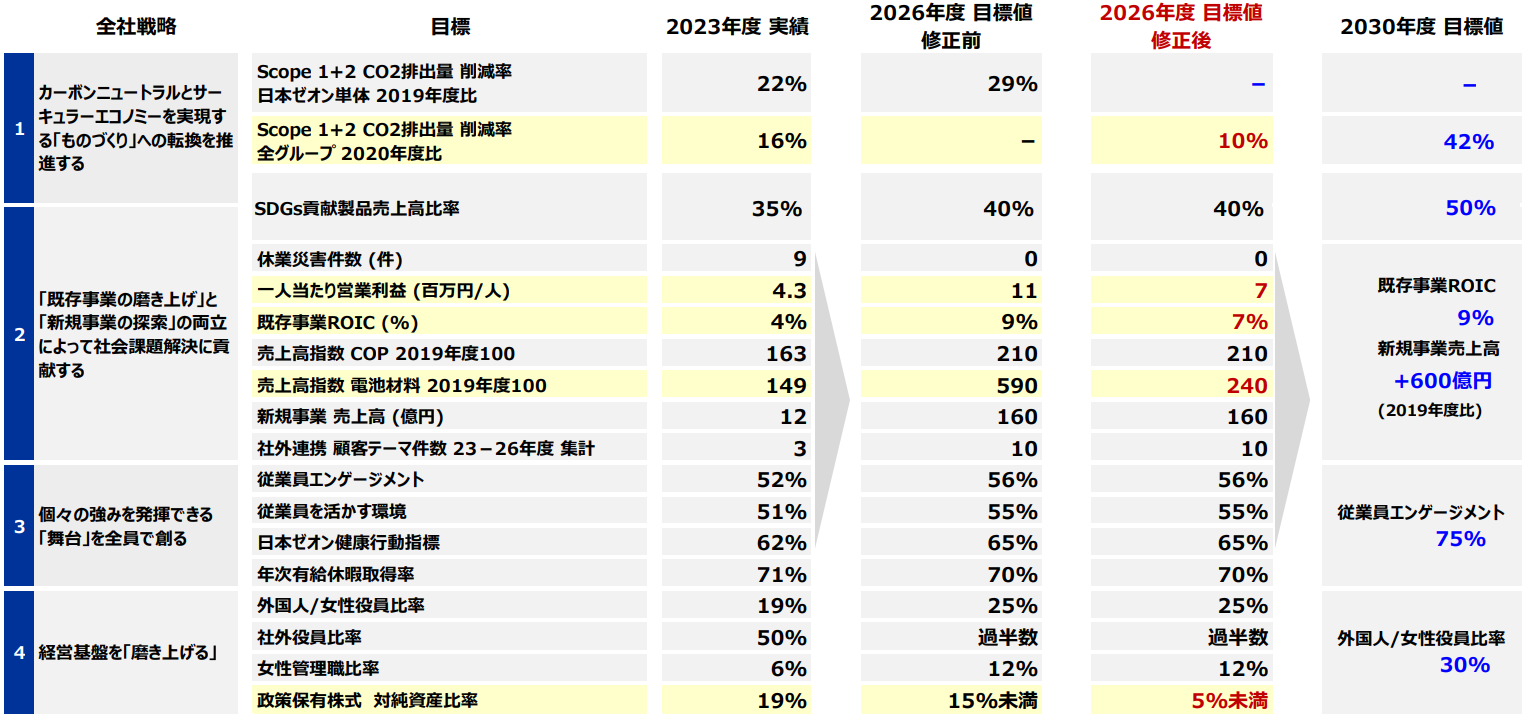

22年3月期を初年度とする中期経営計画「STAGE30」を推進中である。「第1フェーズ」と位置付けた23/3期を終え、現在は27/3期を最終年度とする「第2フェーズ」に入った。6月には一部を修正し、臨機応変に対応を進める。

【1-1 中期経営計画の全体像】

企業理念は「大地の永遠と人類の繁栄に貢献する」。

「大地から原料を得て永遠に栄える」という意味を込めた社名にふさわしく、独創的な技術・製品・サービスの提供を通じ、「持続可能な地球」と「安心で快適な人々のくらし」に貢献することを使命とする。

そのうえで、2030年のビジョンを「社会の期待と社員の意欲に応える会社」とした。

また、全社員の具体的な行動指針である「大切にすること」として「まずやってみよう」「つながろう」「磨き上げよう」の3つを掲げた。

SDGsのうち、9つの目標実現に注力し、社会の期待に応える会社を目指す。

(同社資料より)

【1-2 中期経営計画全体像

-フェーズと業績目標】

当初の予想。2026年度計画については、6月に見直された(後述)。

(同社資料より)

【1-3 第1フェーズの進捗状況】

(同社資料より)

【2-1 中期経営計画

第2フェーズの全体像】

ROICの算定に関して、NOPAT算定時の税金計算を以下の通り修正している。

従来)NOPAT=営業利益-税金費用 → 修正) NOPAT=営業利益-営業利益 x (税金費用÷税前利益)

(同社資料より)

第2フェーズでは「社会の期待と社員の意欲に応える会社」という2030年のビジョンは変えずに、利益率を重視した27/3期の業績目標を設定し、フェーズ最終年度である2026年度の目標値についても定量化にこだわり設定した。2030年度の目標値達成に向けて、途中期間の目標値と施策は2年ごとにローリングしていく考え。本来24/3期は目標値見直しの年ではないが、EV市場や粘着剤資料を中心に足元の事業環境変化を踏まえ、27/3期の目標値を修正した。また、全体戦略では、第2フェーズより経営基盤に「磨き上げる」を新設し、ガバナンスを更に強化する方針。

中期計画の名称は「STAGE30」

(同社資料より)

【2-2 中期経営計画

第2フェーズの戦略】

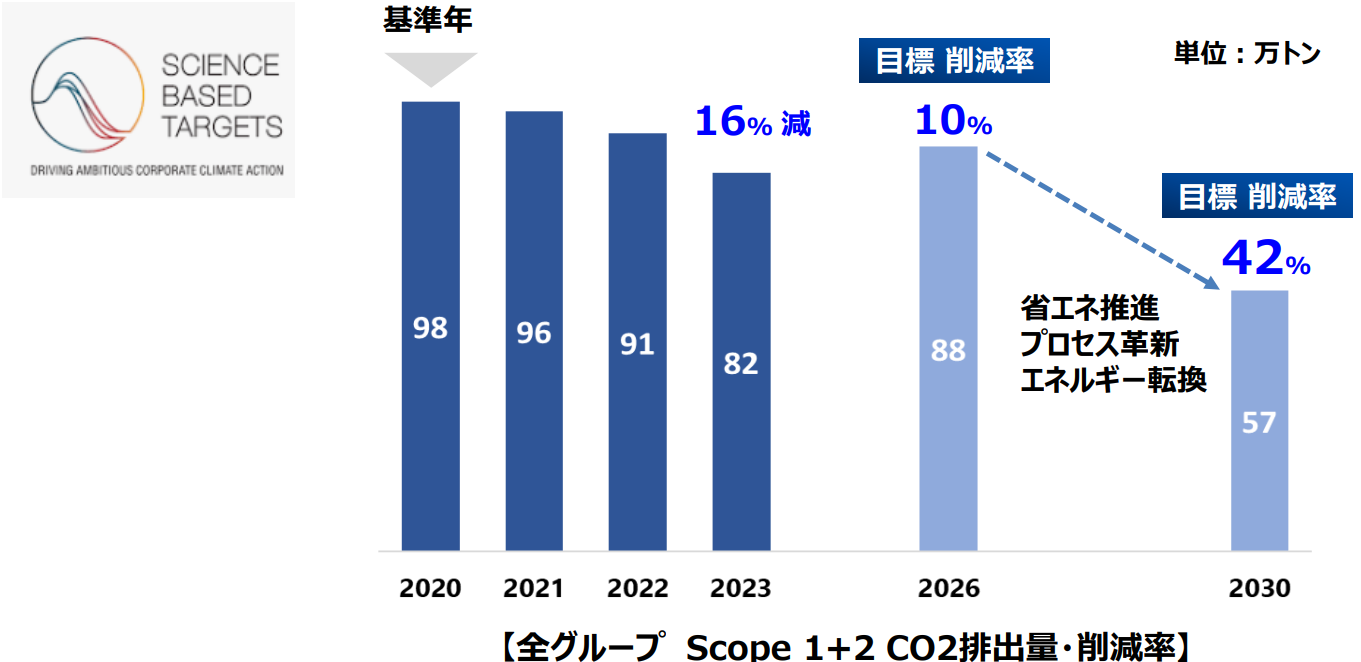

(1)カーボンニュートラルとサーキュラーエコノミーを実現する「ものづくり」への転換を推進する

2030年を見据えてScope1+2を減らす

2050年を見据えてScope3の削減とその貢献を目指す

SBT認証取得に伴い、GHGプロトコルに基づく全グループの目標値に一本化

(同社資料より)

(2)カーボンニュートラルとサーキュラーエコノミーを実現する「ものづくり」への転換を推進する

+既存事業を「磨き上げる」+新規事業を「探索する」

安定安全な生産を実現し、持続可能な「ものづくり」を推進する

これらにより、労働生産性の向上を図る

人材投資は第1フェーズとの比較で180億円(24/3~27/3期)の増額

①2050年のカーボンニュートラルを目指す取り組み

GHG排出削減を推し進め 循環型社会に貢献する「ものづくり」へ

(同社資料より)

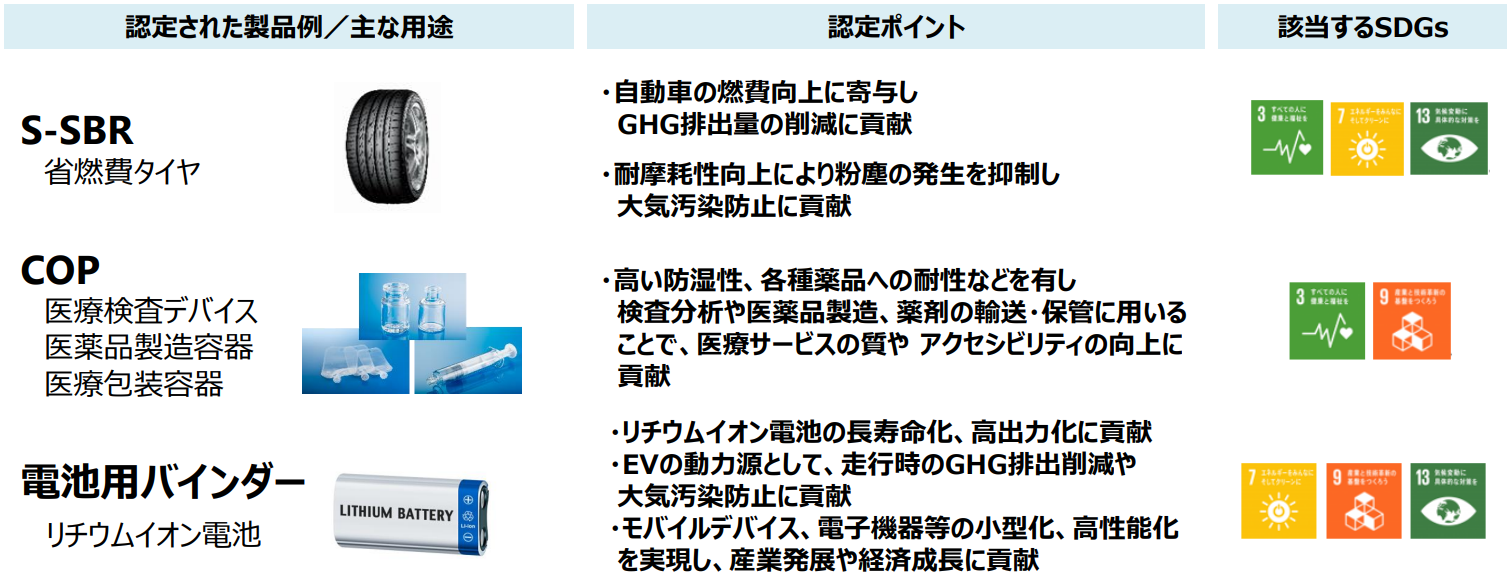

②SDGs貢献製品認定制度の運用開始

39製品を認定。23年度実績:35% → 26年度目標:40%に設定

社会課題解決への貢献度や範囲、事業の持続性などを基準に、社内審査により認定

(同社資料より)

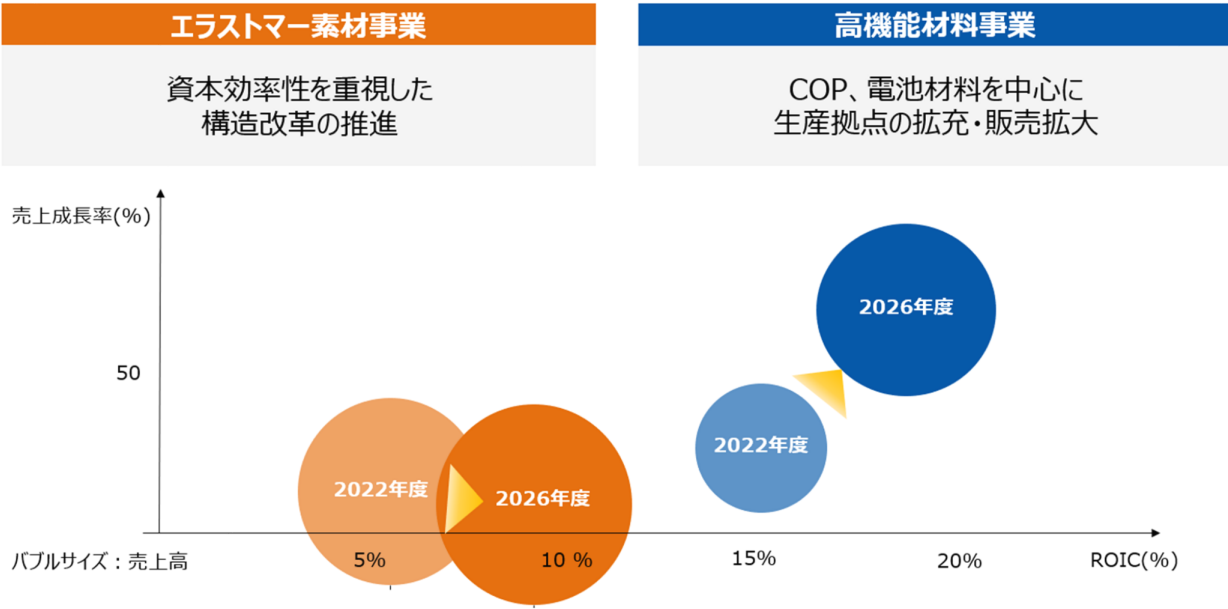

(3)既存事業を「磨き上げる」

当初は以下の方針を設定

(同社資料より)

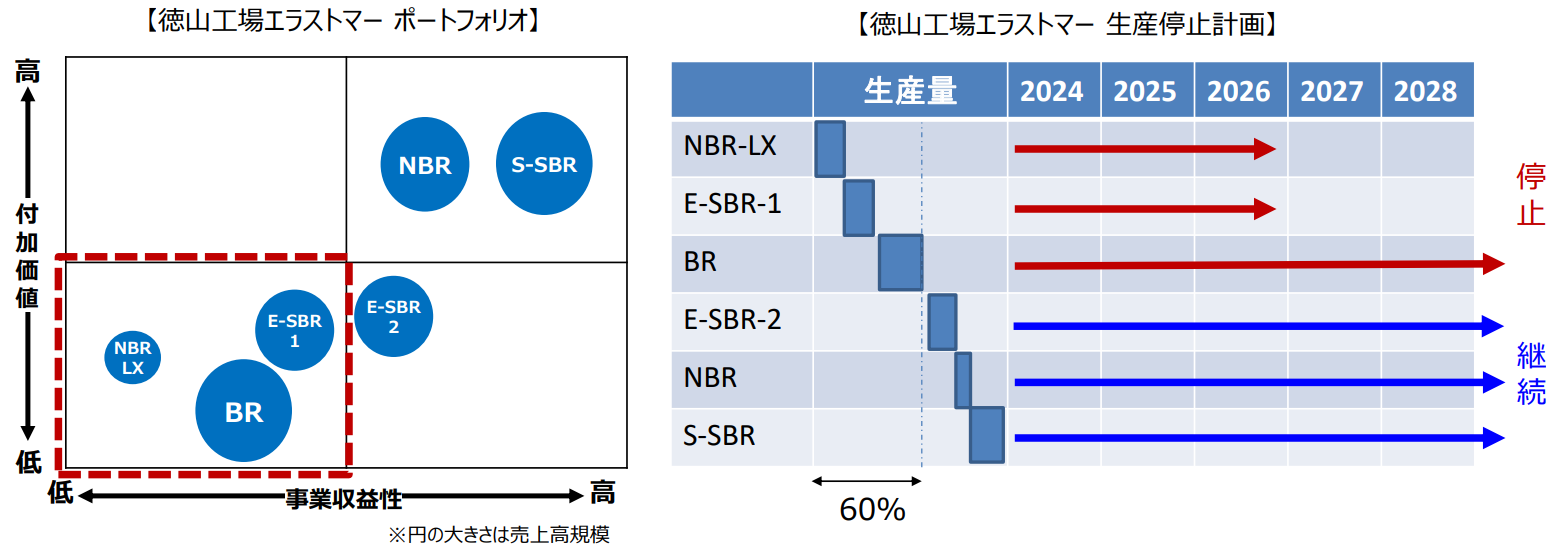

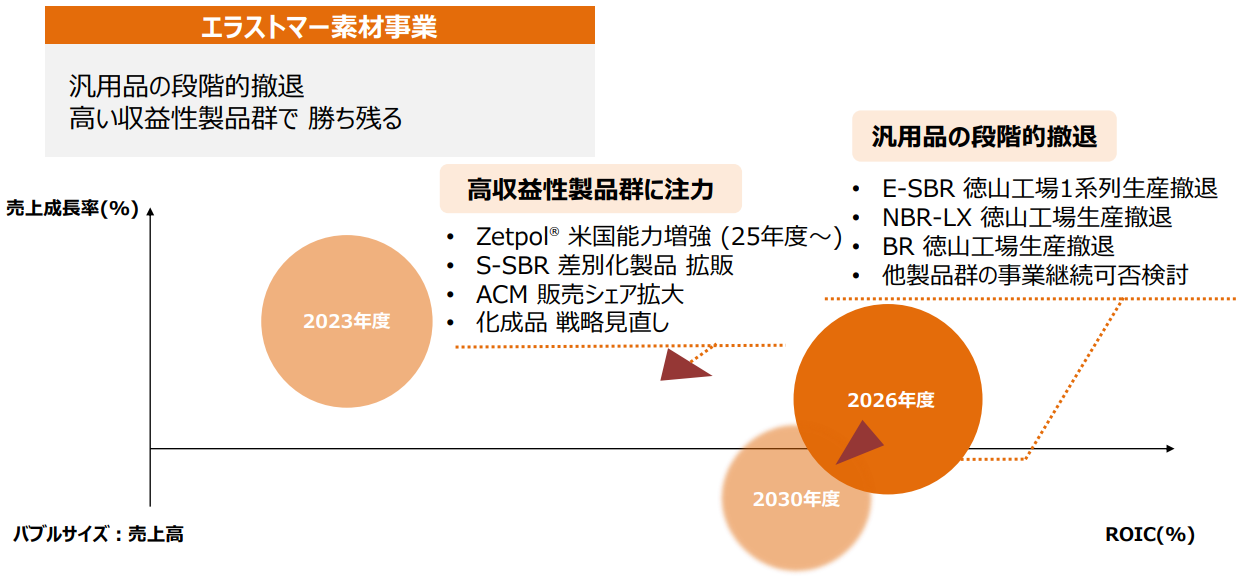

①徳山工場エラストマー

27/3期にE-SBR1系列、NBR-LXの生産停止、29/3期以降BR生産停止を想定

(同社資料より)

徳山工場エラストマー製造設備、60%を生産停止する方針

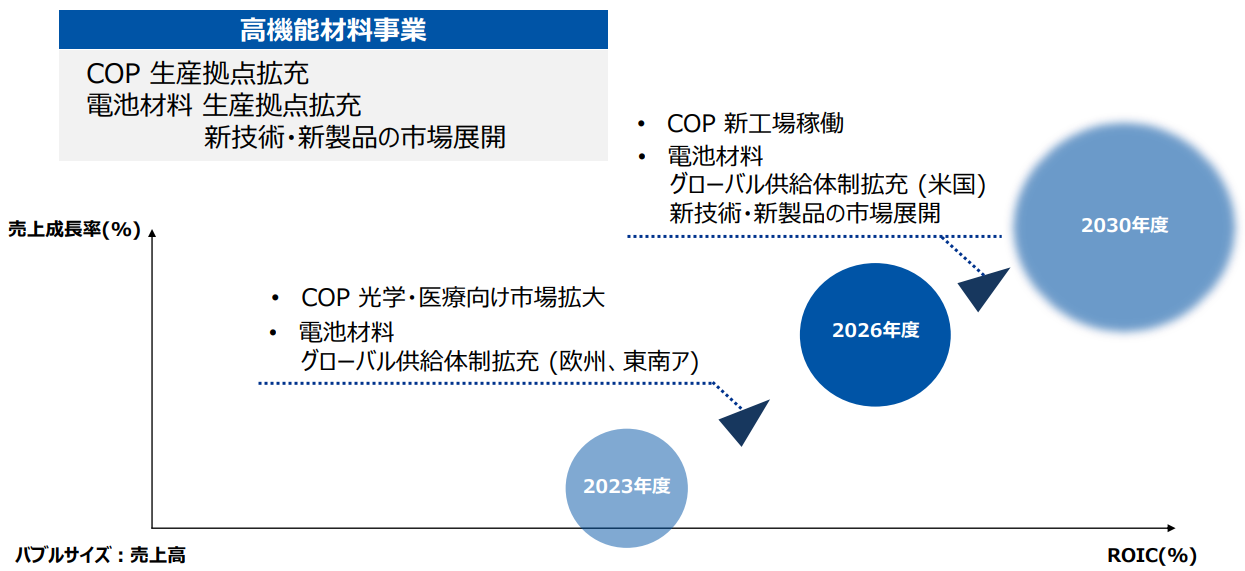

②高機能材料事業

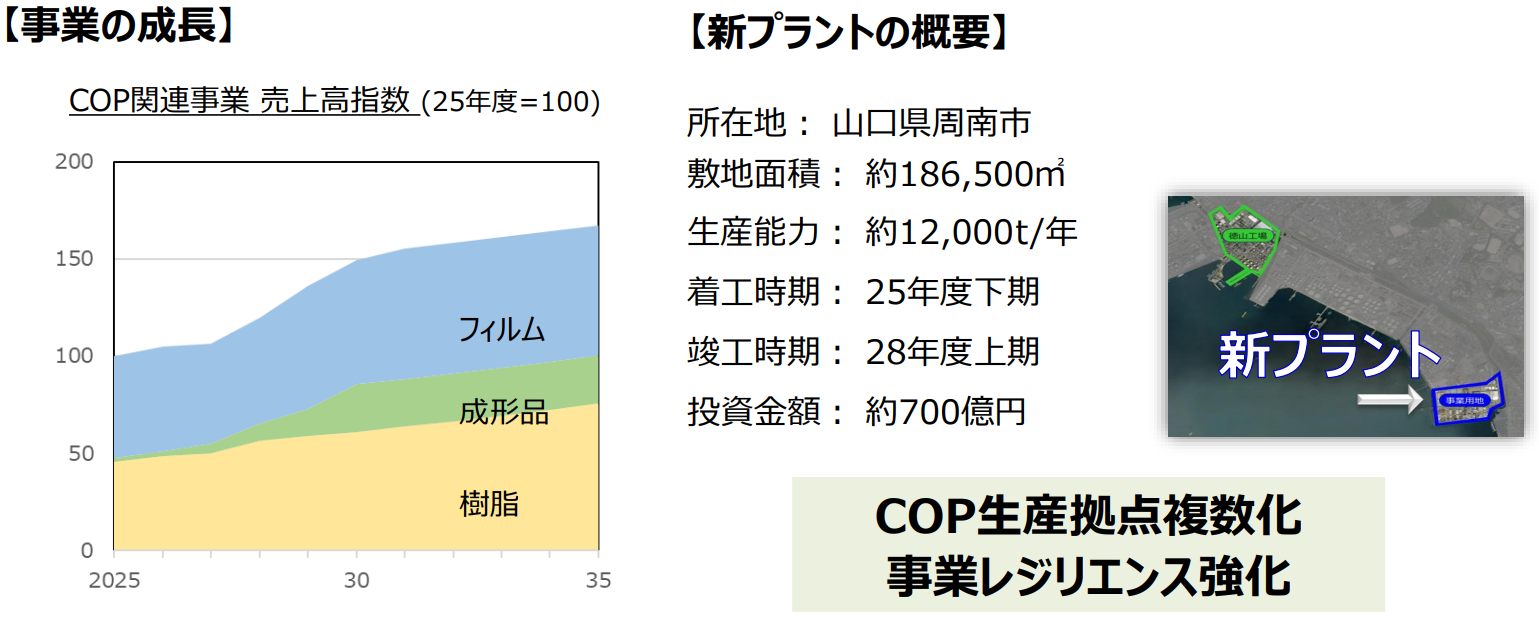

シクロオレフィンポリマー(COP)事業の成長に対応し、徳山エリアに新プラントの建設を決定

(同社資料より)

組み換え実施により徳山エラストマー継続時を上回る利益創出

人材、COPのレジリエンス、ゴムのベストオーナーが背景にある考え方

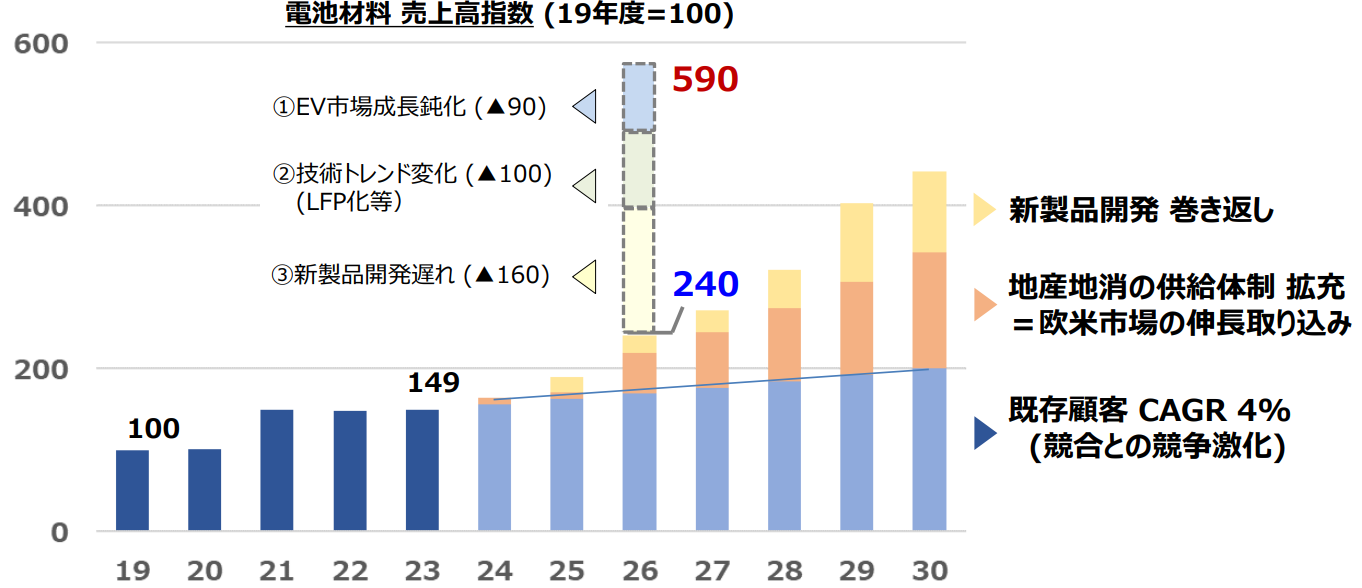

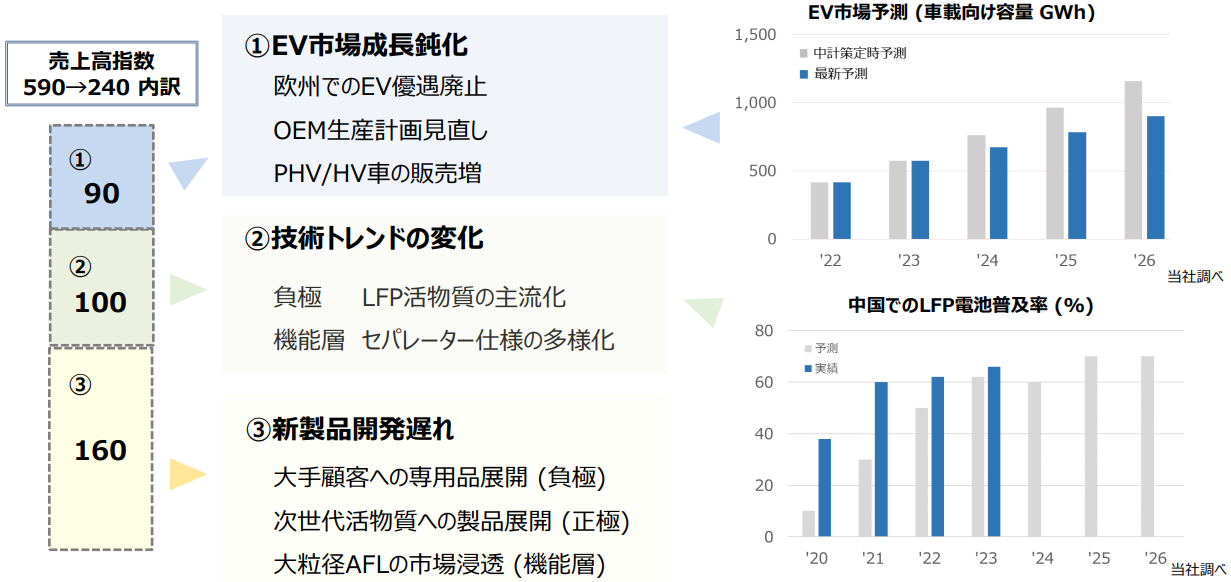

③電池材料事業

目標値修正

成長鈍化・技術トレンド変化・新製品開発遅れ⇒27/3期目標修正

各種施策により30年度に向け高成長を目指す

(同社資料より)

(同社資料より)

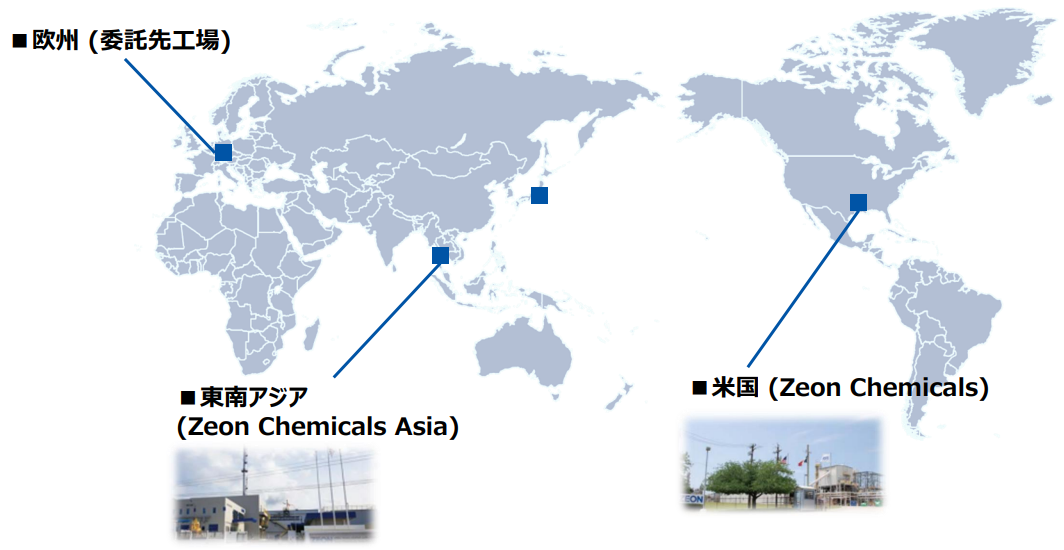

2030年を見据えた取り組み

地産地消のニーズに応えるグローバル供給体制を拡充

(同社資料より)

④化成品事業

化成品事業(PDR、SIS)は、海外競合参入により収益性低下するも、C5関連事業の重要な構成要素

高収益品原料の安価獲得 ⇒ 低収益品原料の副生 ⇒ 化成品事業継続必須

(同社資料より)

海外競合との競争回避 ⇒ 日本、北米で競争優位性確保(関税、顧客関係強化)

⑤光学フィルム事業

能登地震を乗り越え、全ライン本格稼働 ⇒ 収益改善

大型ディスプレイ需要拡大に対応した増設検討中

(同社資料より)

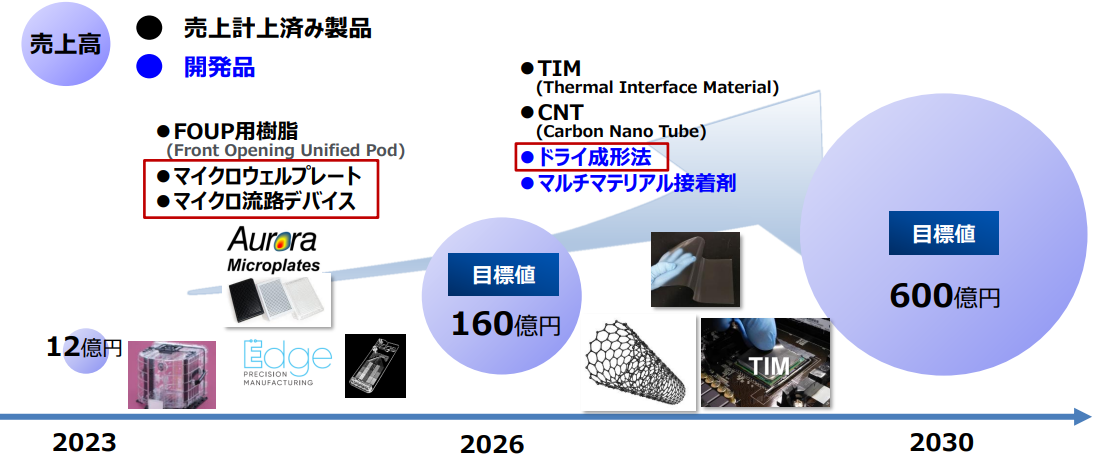

⑥新規事業 売上高創出の取り組み

1.新市場への新製品投入

2.M&Aによるインオーガニックな成長

(同社資料より)

マイクロウェルプレート

米国メーカー2社買収 ⇒ ライフサイエンス事業展開を加速

(同社資料より)

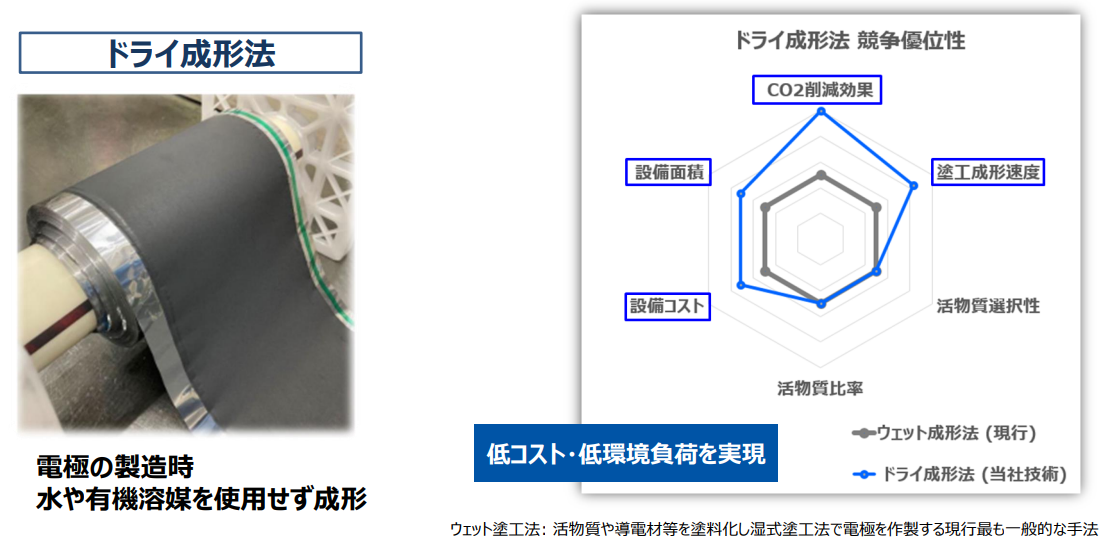

電池材料 ドライ成形法

革新的電極製造方法、電池メーカーと連携して開発中

(同社資料より)

|

|

(同社資料より)

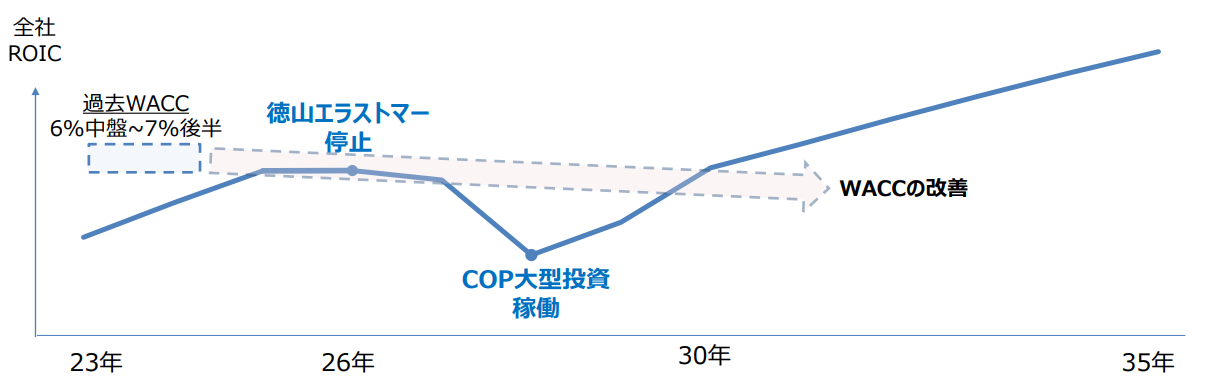

徳山エラストマー停止、COP投資によりROICは一時的に悪化

2030-35年にかけてV字回復し、大型投資実施前と比較して全社ROICは高水準となる見込

(同社資料より)

(4)「舞台」を全員で創る

健康で意欲的に働ける環境を整える

|

健康経営の取り組みを前に進める |

●日本ゼオン健康行動指標(*)の導入による生活習慣病リスク低下への取組み

(*)日本ゼオン健康指標:生活習慣病リスク低減に向けた3つの行動(BMI基準値維持、有運動習慣、非喫煙)のうち、いずれか2項目以上の達成者率 |

|

「自分らしさ」を発揮できる 人事制度を運用する |

●個々の強みと成長を引き出す人材マネジメント変革

●「職務」を軸とした管理職 新人事制度の導入・浸透 |

|

DI&Bの考え方を 浸透させる |

●DI&B推進による自分らしさの発揮を支える組織風土づくり

●多様な人材を活かすリーダーシップ教育 |

(5)経営基盤を「磨き上げる」

| 27/3期の目標値 |

|

| 24/3期の実績 |

|

(同社資料より)

目標値修正

政策保有株式対純資産比率は27/3期に5%未満とし、縮減強化の方針

コーポレートガバナンスを「磨き上げる」

|

ガバナンス強化 |

●役員報酬の中計連動性強化

●多様性・独立性に富む役員の選任 ●政策保有株式の削減 |

|

将来の経営を担う多様な人材育成

|

●管理職新人事制度の運用開始

●管理職・管理職候補層教育の推進 ●多様なキャリア採用 |

|

資本効率の磨き上げ |

●積極的事業投資を支える 高度な財務マネジメント |

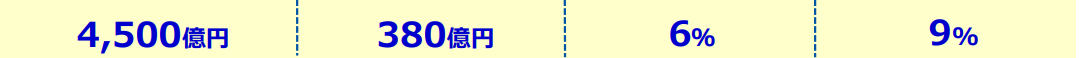

【2-3 中期経営計画第2フェーズ、

財務目標】

(1)業績目標

電池材料の売上目標修正等に応じて全体の財務目標値も見直し

| 27/3期の当初目標値 |

|

| 27/3期の修正目標値 |

|

(同社資料より)

セグメント別目標

⇓

(同社資料より)

(2)財務戦略

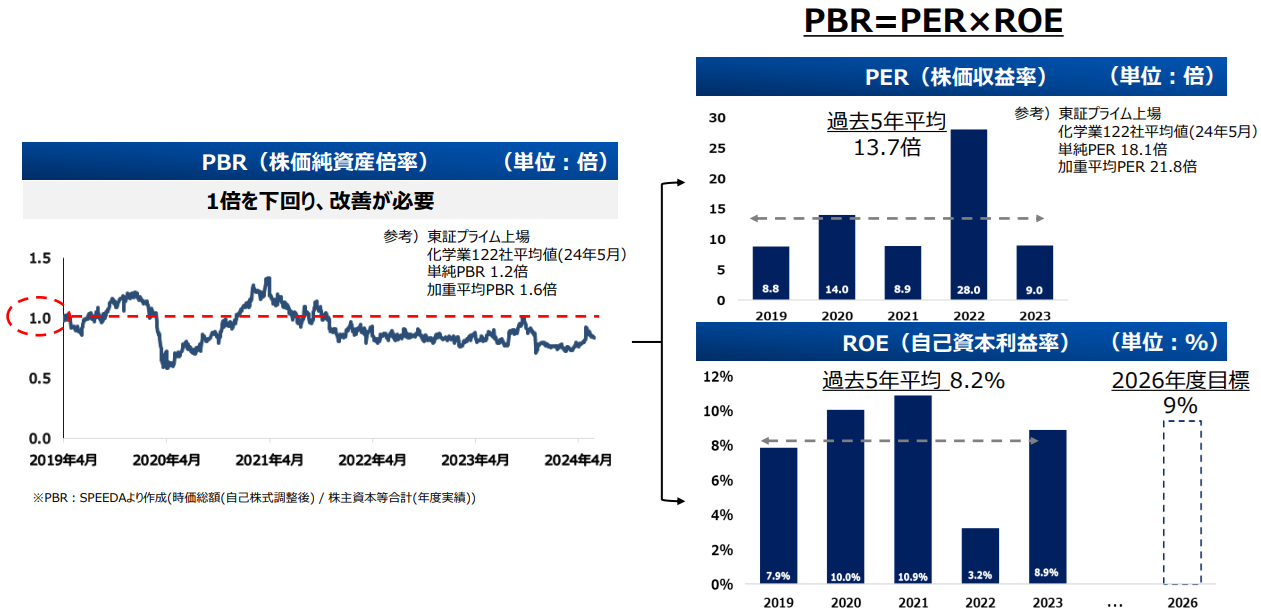

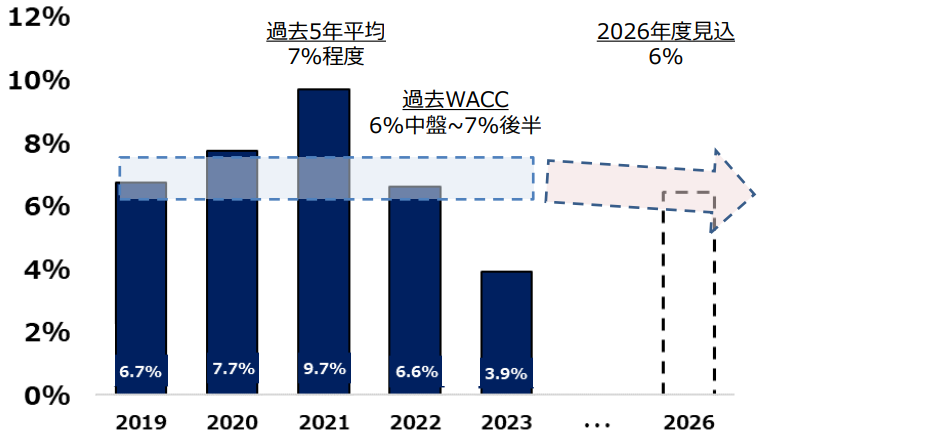

資本コストや株価を意識した経営の実現に向けた対応

(同社資料より)

全社ROICは27/3期6%の見込み。WACCの改善と併せスプレッド拡大を目指す

過去WACCは同社推定

(同社資料より)

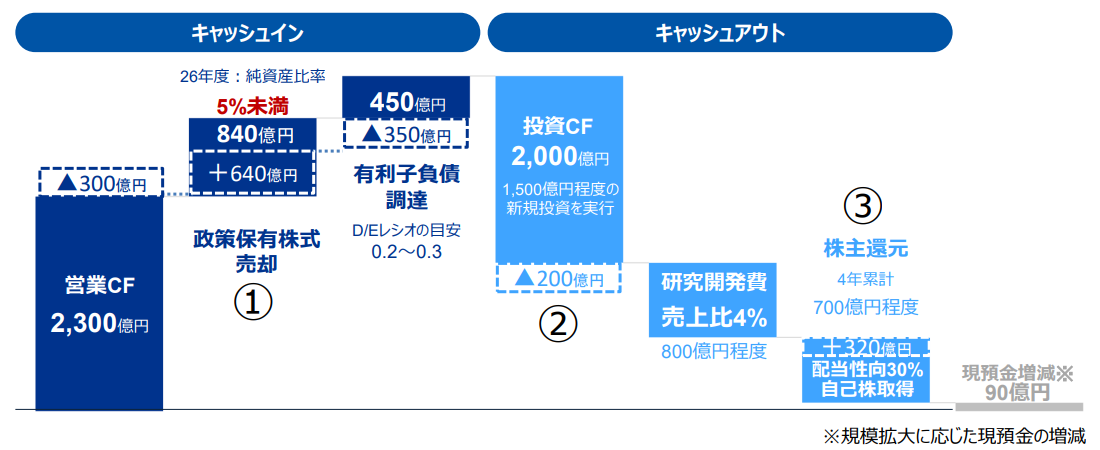

キャッシュフローアロケーション

営業CFの減少に対し、①政策保有株式売却と②投資額削減で充当、余剰キャッシュを③累進配当と自己株式取得による株主還元へ

(同社資料より)

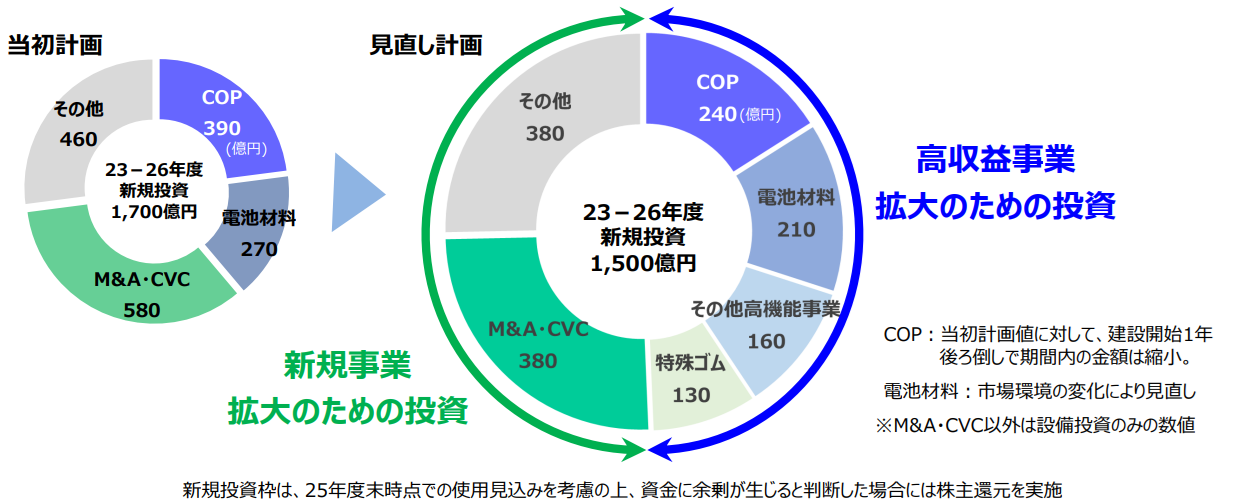

(3)投資計画

投資計画見直し ⇒ 当初計画から200億円削減

高収益事業と新規事業に投資を集中

(同社資料より)

(4)株主還元

・配当性向30%を最低水準とする

・累進配当維持の方針を新たに追加

・自己株式取得(計画)

25/3期-27/3期で300億円の方針を新たに追加

25/3期 100億円(決定済)

26/3-27/3期 200億円

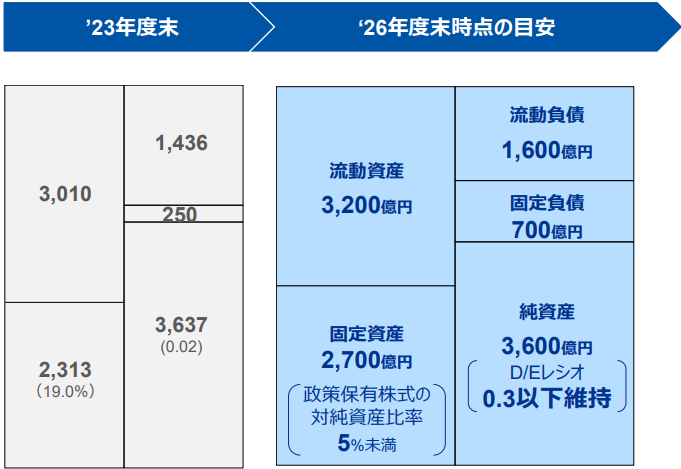

(5)資本構成

政策保有株式は、27/3期までに対純資産比率5%未満を目指し、さらに縮減

・積極的な投資実行の支援と資本構成の最適化を目指すため、今後は有利子負債調達を拡大

・格付シングルAを維持可能な水準に財務規律をコントロール

・政策保有株式の縮減を進め、資産効率を向上させる

・有利子負債調達と株主還元の拡充によりD/Eレシオ上昇 (0.3以下を維持)

・資本構成の最適化を進め、中長期的な企業価値向上を継続的に実現

(同社資料より)

5.今後の注目点

1Qは2桁増収増益を確保、前年同期が2桁減益だった反動という側面はあるものの会社の想定を上回り上期の上方修正につながった。ただし、通期予想を修正しなかったことから下期は下方修正となっている。足元の好調を受けた反動を想定しているようだが、㈱インベストメントブリッジとしては現時点ではかなり保守的と見るのが妥当だろうとの見解である。堅調な事業環境が想定される一方で、気掛かりなのはEV向けの電池材料。これまでも懸念材料としていたが依然として不透明感が漂う。もっとも、同社においても中期計画を見直すなどそれなりの対応も進めている。中国ではEVの過剰な生産能力がグローバル競争の弊害となっている模様、市場の行方と同社の対応は引き続き注視しておきたい。

同社が材料を手掛ける電気自動車向けリチウムイオン電池は、目先は踊り場の可能性はあるものの将来的には市場成長が見込まれよう。また、光学や医療などでその特性が重視されているシクロオレフィンポリマー(COP)においても将来の見通しは明るい。今後も積極的に投資を行っていく見通しであり、投資に係るコストを吸収しながらの事業展開が注目される。

決算発表に先駆けて6月には第2フェーズに入っている進行中の中期経営計画についての進捗や一部手直しが発表されている。業績目標は減額されたものの、27/3期に目指す利益水準を達成するとEPSは120円程度が想定される。こうした中、株価はBPS(1,714.88円)を大きく割りこんだ水準にあり見直し余地は大きい。今後の事業展開や株主還元に注目していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 11名、うち社外5名 |

| 監査役 | 5名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2024年7月8日

<基本的な考え方>

当社は、株主をはじめとする多様なステークホルダーの利益を尊重し、利害関係を調整しつつ収益を上げ、企業価値を継続的に高めることを目指します。その実現のために、コーポレートガバナンスを通じて効率的かつ健全な企業経営を可能にするシステムを構築する努力を継続します。

また、内部統制システムを整備することにより、各機関・社内組織の機能と役割分担を明確にして迅速な意思決定と執行を行います。その経過および結果については適切な監視と情報公開を行い、経営の透明性の向上に努めます。

<実施しない主な原則とその理由>

(すべての原則について、2021年6月改訂後のコード(プライム市場向けの内容を含む)に基づき記載しております)

当社はコーポレートガバナンス・コードの各原則を実施しております。

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>(抜粋)

|

原則 |

開示内容 |

| 【原則1-4 いわゆる政策保有株式】 | ・他社の株式を政策保有するにあたっては、その保有が取引先、地域社会その他のステークホルダーとの関係強化をもたらし、ひいては中長期的視点で当社の企業価値向上に資するものかどうか等を十分に検討します。このような検討を経て取得した株式については、毎年個別銘柄ごとに保有目的の適切性や保有に伴う便益およびリスクが資本コストに見合っているか等を精査し、保有の適否を検証します。2023年度における適否検証では、2023年10月27日開催の取締役会において、いずれの銘柄についても保有が妥当であると判断いたしました。

・2023年度から開始した中期経営計画「STAGE30」第2フェーズでは、全社戦略の一つとして「経営基盤を「磨き上げる」」を掲げ、ガバナンス強化を重視して企業価値の向上を実現してまいります。財務戦略の面でも2026年度目標として「政策保有株式の対連結純資産比率5%未満」を設定し、当社保有の上場有価証券の一部を売却する計画です。2024年3月末日時点の対連結純資産比率は19.0%ですが、前述の目標達成に向け、継続してさらなる縮減を進めてまいります。 ・政策保有株式の議決権については、投資先企業の中長期的な企業価値向上の観点からその行使の判断を行います。 |

| 【補充原則4−11−1 取締役会のバランス・多様性および規模に関する考え方】 | ・取締役会は、知識・経験・専門性等のバックグラウンドが異なる多様な取締役で構成するものとし、その員数は、会議体として十分な審議を尽くし、迅速かつ合理的な意思決定を行うに適切な規模という観点から、定款の規定に基づき15名以内とします。

・社外の企業経営者や行政官経験者等、豊富な経験および見識を有する者による意見を当社の経営方針に適切に反映させるため、また、取締役会による独立かつ客観的な経営の監督の実効性を確保するため、業務執行に携わらない独立社外取締役を複数名選任します。 ・当社の経営戦略に照らして取締役会が備えるべきスキルと、各取締役が有し、且つ当社がその発揮を特に期待するスキルの組み合わせの一覧(いわゆるスキルマトリックス)については、当社「定時株主総会招集ご通知」 https://www.zeon.co.jp/ir/stock/meeting/ 中の株主総会参考書類をご参照ください。 |

| 【原則5-1 株主との建設的な対話に関する方針】 | ・当社における株主との対話はIR・SR担当部署が主管し、管理担当役員が統括します。

・IR・SR担当部署は、当社内の関係部門と適宜情報交換を行い、株主に対する正確かつ偏りのない情報提供を行います。 ・当社は、四半期毎の投資家向け説明会の開催、当社WEBサイトにて開示する決算説明資料の充実、個人投資家向け会社説明会への参加など、個別面談以外の対話の手段の充実にも継続的に取り組みます。 ・IR・SR担当部署は、株主との対話にて寄せられた意見について適宜整理・分析を行い、代表取締役に報告します。 ・当社は、インサイダー取引・適時開示等管理規程に基づき、未公表の重要事実の管理を徹底し、情報漏洩のないよう株主との対話を行います。 ・株主との対話の実施状況等を含むIR活動の詳細については、後掲III(株主その他の理解関係者に関する施策の実施状況)の2.(IRに関する活動状況)をご参照ください。 |

| 【資本コストや株価を意識した経営の実現に向けた対応】 | 当社の足元のPBRは1倍を下回っており、これを1倍以上に改善させていくことが重要な経営課題であると考えております。

当社は中期経営計画「STAGE30」第2フェーズの目標達成に向けた取組みを確実に進め、資本収益性の向上を目指してまいります。具体的な取組みは以下のとおりです。 ■既存事業を「磨き上げる」 ・エラストマー素材事業とCOP事業のポートフォリオ組み換え ・電池材料事業の新製品開発巻き返し、地産地消の供給体制拡充、顧客との関係性強化 ・化成品事業の日本、北米での競争優位性確保 ・光学フィルム事業の需要拡大に対応した増設検討 等 ■新規事業を「探索する」 ・新市場への新製品投入 ・M&Aによるインオーガニックな成長 ・共創イノベーション施設建設による世界中のパートナー企業との共創および当社のコアテクノロジーとの融合 等 ■財務戦略 ・高収益事業と新規事業に投資を集中 ・2026年度までに政策保有株式対純資産比率5%未満を目指し縮減 ・配当性向30%を最低水準とする累進配当、および自己株式取得による株主還元の拡充 ・資本市場との対話促進 等

|

<株主の状況>

|

氏名または名称 |

所有株式数(千株) |

発行済株式総数に 対する所有株式数の割合(%) |

||

| 日本マスタートラスト信託銀行株式会社(信託口) |

25,191 |

11.84 |

|

|

| 株式会社日本カストディ銀行(信託口) |

15,878 |

7.46 |

|

|

| SSBTC CLIENT OMNIBUS ACCOUNT |

12,652 |

5.95 |

|

|

| 株式会社みずほ銀行 |

8,370 |

3.93 |

|

|

| 朝日生命保険相互会社 |

7,679 |

3.61 |

|

|

| 横浜ゴム株式会社 |

7,678 |

3.61 |

|

|

| 旭化成株式会社 |

5,043 |

2.37 |

|

|

| 全国共済農業共同組合連合会 |

4,765 |

2.24 |

|

|

| 農林中央金庫 |

4,000 |

1.88 |

|

|

| 日本ゼオン取引先持株会 |

3,847 |

1.81 |

|

|

|

95,103 |

44.70 |

|

||

*期末発行済株式総数 普通株 229,513,656株

(2024年3月31日現在)

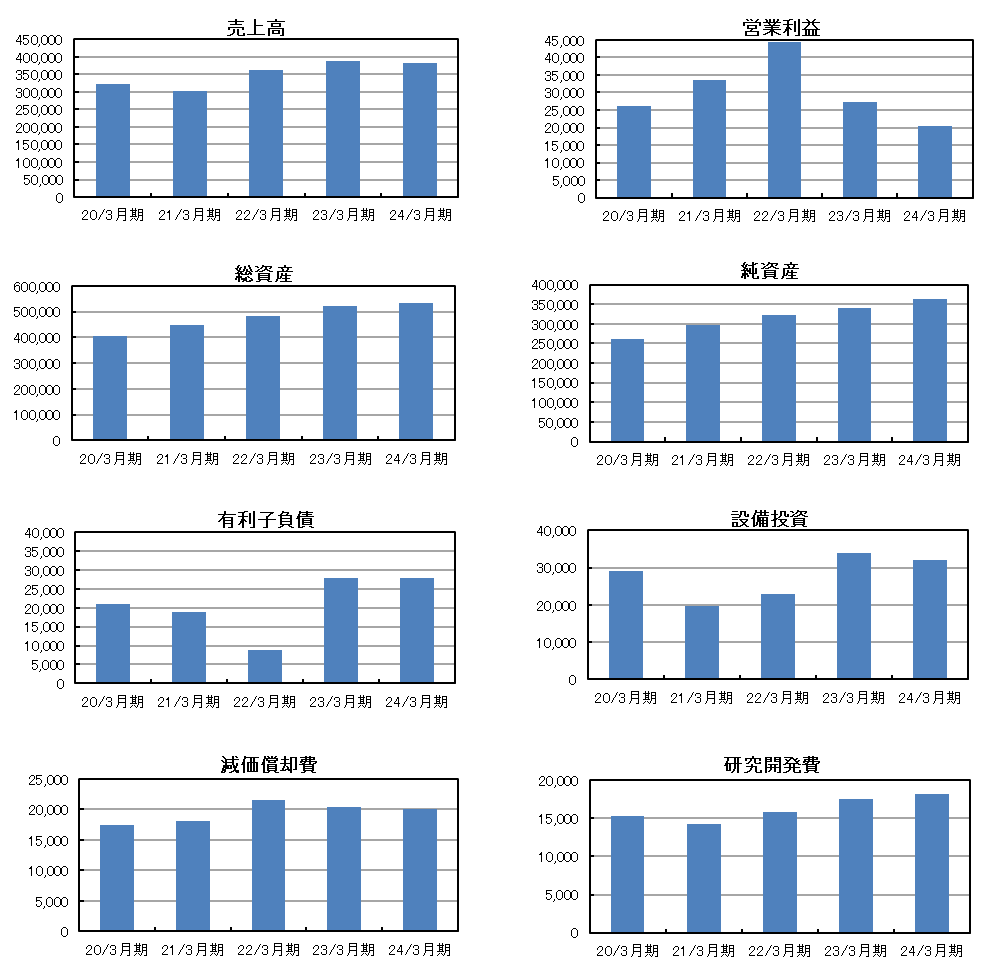

<主要財務データ>

(単位:百万円)

|

20/3月期 |

21/3月期 |

22/3月期 |

23/3月期 |

24/3月期 |

|

| 売上高 |

321,966 |

301,961 |

361,730 |

388,614 |

382,279 |

| 売上総利益 |

91,911 |

97,552 |

120,358 |

109,643 |

102,510 |

| 営業利益 |

26,104 |

33,408 |

44,432 |

27,179 |

20,500 |

| 経常利益 |

28,744 |

38,668 |

49,468 |

31,393 |

26,906 |

| 当期純利益 |

20,201 |

27,716 |

33,413 |

10,569 |

31,101 |

| EPS(JPY,円) |

92.4 |

126.7 |

153.2 |

49.9 |

147.2 |

| 配当(JPY,円) |

21.00 |

22.00 |

28.00 |

36.00 |

40.00 |

| 総資産 |

405,131 |

448,821 |

484,660 |

522,868 |

532,254 |

| 純資産 |

260,358 |

298,246 |

321,836 |

339,308 |

363,729 |

| 有利子負債 |

20,960 |

18,960 |

8,960 |

27,960 |

27,960 |

| 設備投資 |

29,088 |

19,645 |

22,902 |

34,045 |

32,135 |

| 減価償却費 |

17,448 |

18,154 |

21,469 |

20,382 |

20,133 |

| 研究開発費 |

15,274 |

14,258 |

15,869 |

17,580 |

18,233 |

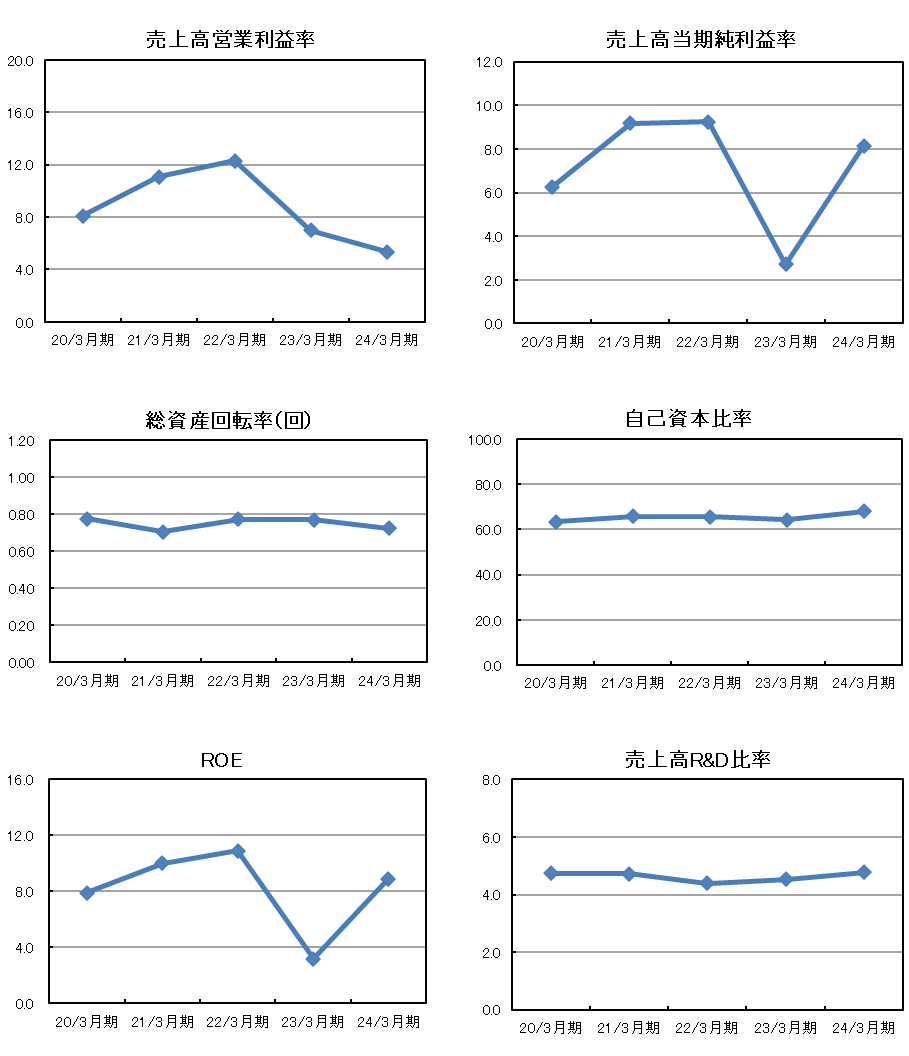

<主要財務指標>

(単位:%)

|

20/3月期 |

21/3月期 |

22/3月期 |

23/3月期 |

24/3月期 |

|

| 売上高営業利益率 |

8.1 |

11.1 |

12.3 |

7.0 |

5.4 |

| 売上高当期純利益率 |

6.3 |

9.2 |

9.2 |

2.7 |

8.1 |

| 総資産回転率(回) |

0.78 |

0.71 |

0.78 |

0.77 |

0.72 |

| 自己資本比率 |

63.5 |

65.8 |

65.7 |

64.3 |

68.1 |

| ROE |

7.9 |

10.0 |

10.9 |

3.2 |

8.9 |

| 売上高R&D比率 |

4.7 |

4.7 |

4.4 |

4.5 |

4.8 |

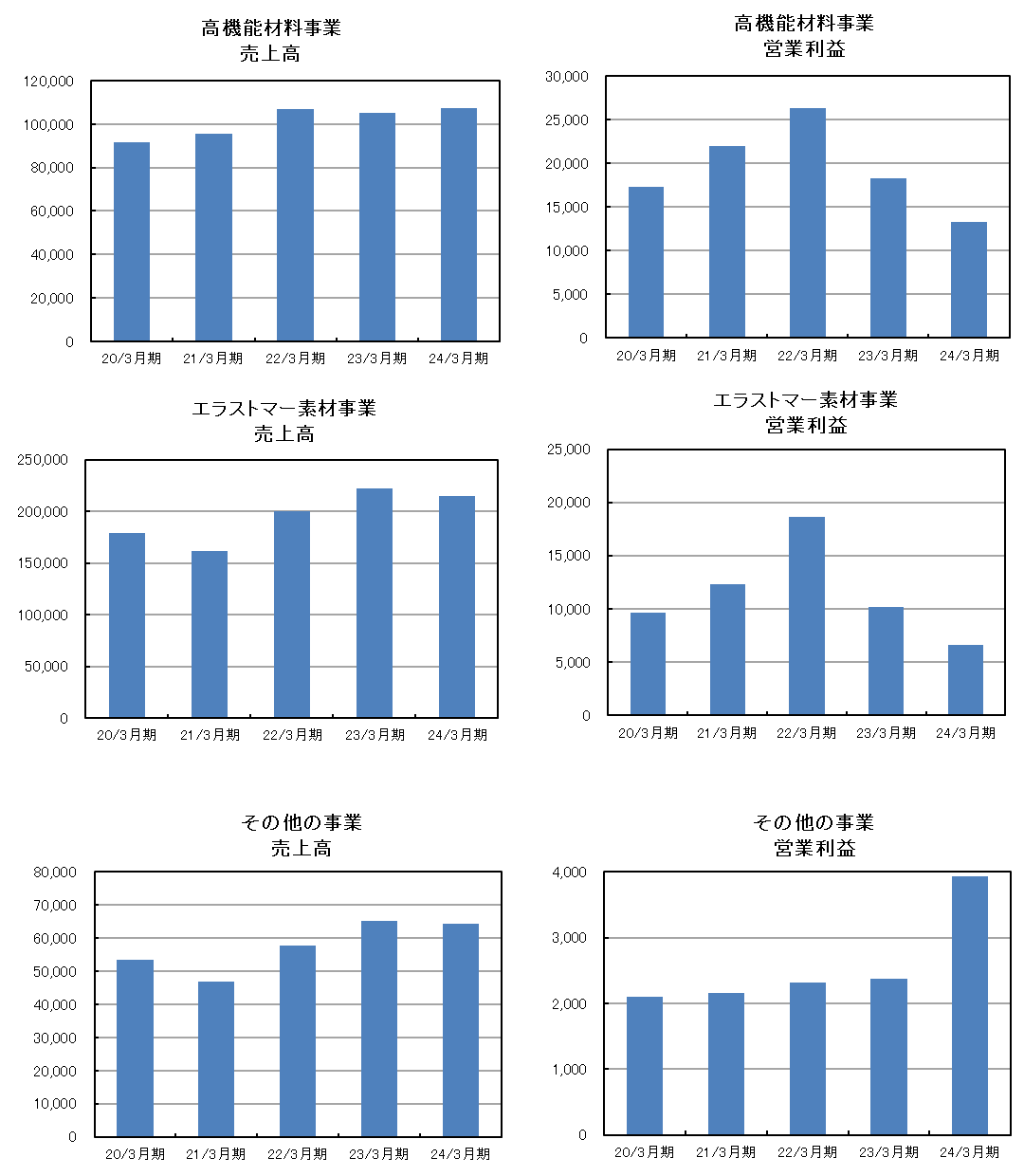

<セグメント情報>

|

(単位:百万円) |

|||||

|

20/3月期 |

21/3月期 |

22/3月期 |

23/3月期 |

24/3月期 |

|

| 売上高 | |||||

| 高機能材料事業 |

91,749 |

95,465 |

106,791 |

105,356 |

107,373 |

| エラストマー素材事業 |

178,847 |

161,626 |

200,566 |

222,230 |

215,286 |

| その他の事業 |

53,473 |

46,977 |

57,822 |

65,270 |

64,339 |

| 消去又は全社 |

-2,103 |

-2,107 |

-3,449 |

-4,242 |

-4,720 |

| 連結 |

321,966 |

301,961 |

361,730 |

388,614 |

382,279 |

| 営業利益 | |||||

| 高機能材料事業 |

17,311 |

21,960 |

26,360 |

18,296 |

13,241 |

| エラストマー素材事業 |

9,642 |

12,283 |

18,623 |

10,184 |

6,635 |

| その他の事業 |

2,098 |

2,156 |

2,318 |

2,381 |

3,927 |

| 消去又は全社 |

-2,948 |

-2,991 |

-2,868 |

-3,682 |

-3,303 |

| 連結 |

26,104 |

33,408 |

44,432 |

27,179 |

20,500 |

| 総資産 | |||||

| 高機能材料事業 |

101,425 |

118,840 |

118,724 |

134,490 |

143,563 |

| エラストマー素材事業 |

189,618 |

195,856 |

223,375 |

234,261 |

233,233 |

| その他の事業 |

31,193 |

30,006 |

42,008 |

41,778 |

49,468 |

| 消去又は全社 |

82,895 |

104,119 |

100,553 |

112,339 |

105,992 |

| 連結 |

405,131 |

448,821 |

484,660 |

522,868 |

532,254 |

| 減価償却費 | |||||

| 高機能材料事業 |

6,089 |

7,362 |

10,208 |

9,574 |

10,631 |

| エラストマー素材事業 |

8,432 |

8,211 |

8,846 |

8,475 |

7,385 |

| その他の事業 |

312 |

263 |

243 |

268 |

171 |

| 消去又は全社 |

2,616 |

2,318 |

2,170 |

2,065 |

1,935 |

| 連結 |

17,448 |

18,154 |

21,469 |

20,382 |

20,123 |

| 設備投資 | |||||

| 高機能材料事業 |

17,965 |

10,111 |

10,596 |

18,220 |

16,382 |

| エラストマー素材事業 |

7,792 |

7,440 |

9,493 |

8,527 |

12,013 |

| その他の事業 |

95 |

47 |

291 |

764 |

436 |

| 消去又は全社 |

3,236 |

2,047 |

2,521 |

6,534 |

3,304 |

| 連結 |

29,088 |

19,645 |

22,902 |

34,045 |

32,135 |