TDSE(7046) 過去最高を記録 中期計画施策注目

|

東垣 直樹 社長 |

TDSE株式会社(7046) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

サービス業 |

|

代表者 |

東垣 直樹 |

|

所在地 |

東京都新宿区西新宿3-20-2東京オペラシティタワー27階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,125円 |

2,200,000株 |

6,875百万円 |

9.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

10.00円 |

0.3% |

94.30円 |

33.1倍 |

903.78円 |

3.5倍 |

*株価は6/23終値。各数値は23年3月期決算短信より。期末発行済株式数は自己株式を含む。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年3月(実) |

1,377 |

126 |

127 |

90 |

44.08 |

10.00 |

|

2021年3月(実) |

1,323 |

50 |

68 |

190 |

93.11 |

20.00 |

|

2022年3月(実) |

1,723 |

217 |

219 |

148 |

72.19 |

10.00 |

|

2023年3月(実) |

2,415 |

265 |

267 |

168 |

81.76 |

10.00 |

|

2024年3月(予) |

2,589 |

281 |

281 |

195 |

94.30 |

10.00 |

*単位:百万円、円。予想は会社側予想。21年3月期のDPSには記念配当 5.00円、特別配当10.00円を含む。

TDSE株式会社の2023年3月期決算概要、中期経営計画「MISSION 2025」などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画「MISSION 2025」

3.2023年3月期決算概要

4.2024年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

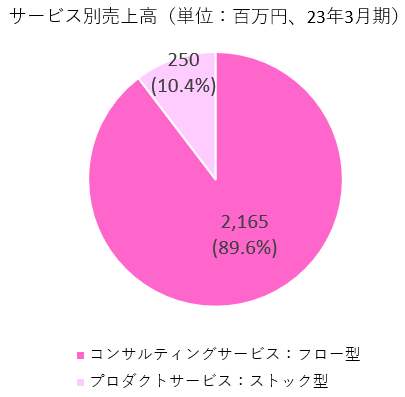

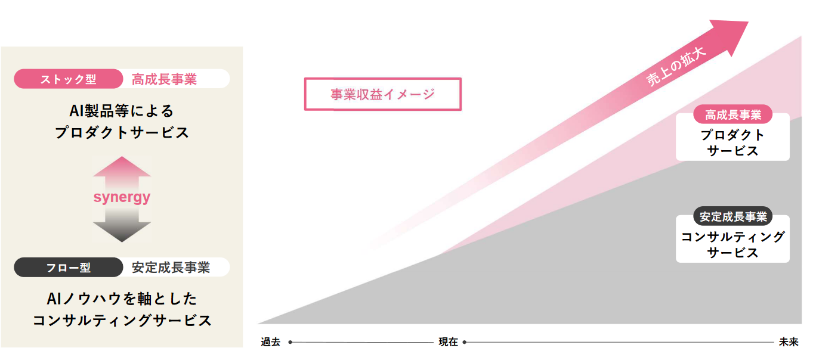

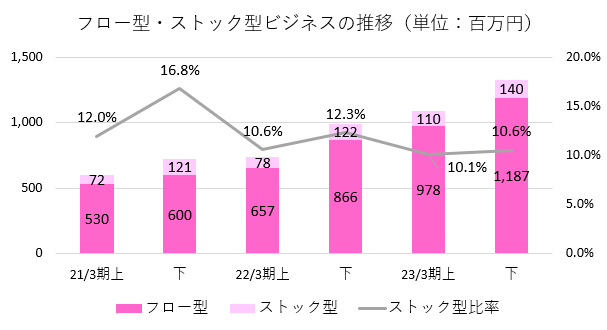

- 国内最高峰のデータサイエンティスト集団。AI技術を核に、メンバーそれぞれが持つ業界トップクラスの経験・実績と高度な専門スキルにより、クライアント企業の変革をサポートしている。安定成長事業の「AIノウハウを軸としたコンサルティングサービス:フロー型」と、高成長事業の「AI製品等によるプロダクトサービス:ストック型」の2つのサービスを提供し、両サービス間のシナジー創出を追求している。

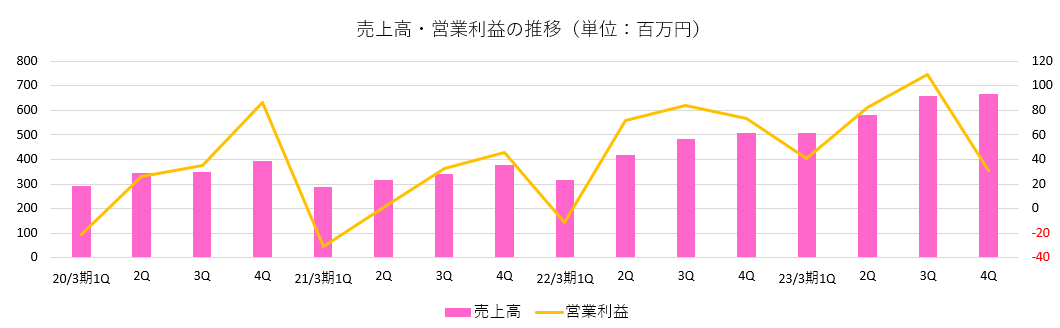

- 23年3月期の売上高は前期比40.2%増の24億15百万円。コンサルティング事業(フロー型)では経営方針である「大規模×長期化(LTV最大化)」が進展。プロダクト事業(ストック型)ではNetbase、Cognigy共に新規顧客を獲得した。営業利益は同21.9%増の2億65百万円。売上増大に伴う外注費増、事業強化を目的とした技術社員の採用・育成などでコストも増加したが、増収効果で吸収した。売上高・営業利益は過去最高を記録。2度の上方修正後の業績予想も上回った。

- 24年3月期の売上高は前期比7.2%増の25億89百万円、営業利益は同5.7%増の2億81百万円と、ともに連続して過去最高更新を予想。中期経営計画「MISSION 2025」の初年度となる今期は、組織強化を目的とした人的資本への投資とプロダクト開発投資で戦略投資額は前期比約1.5億円の増加を計画しているため、利益成長は1ケタ台の計画。配当は前期同様10.00円/株の予定。予想配当性向は10.6%。

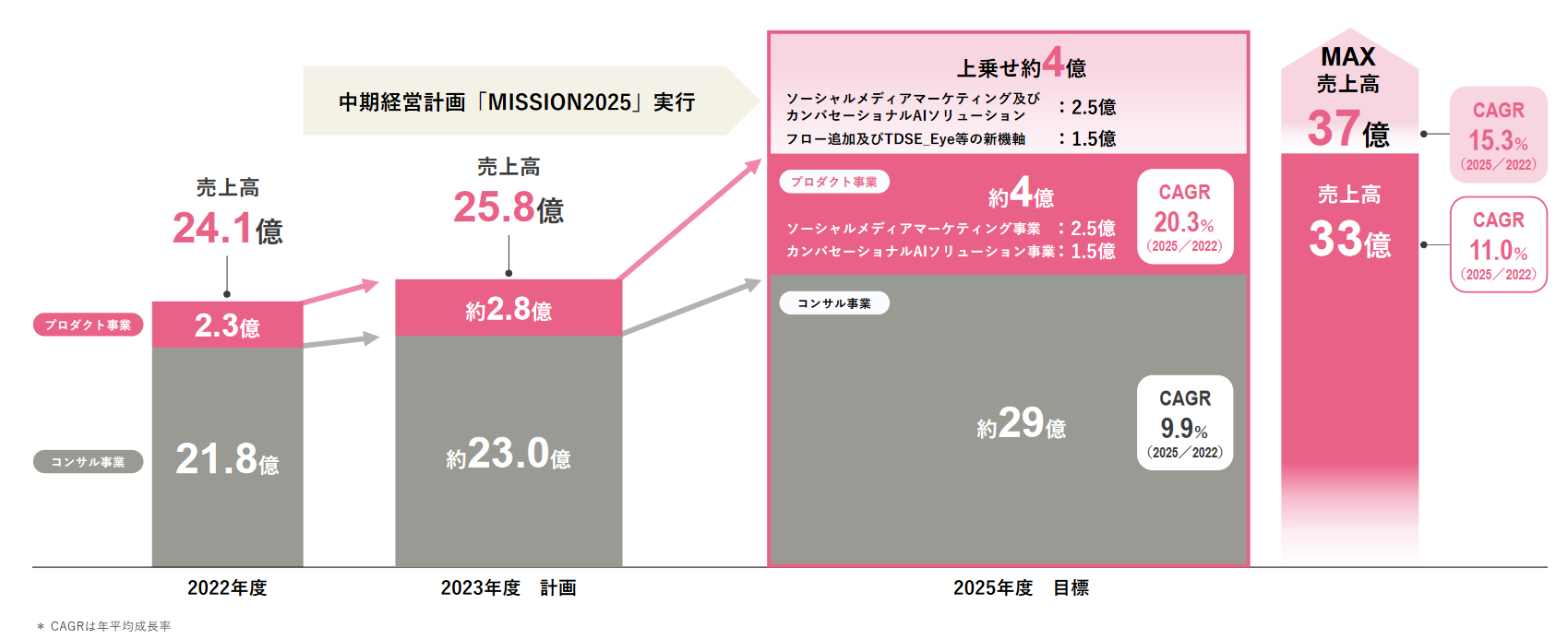

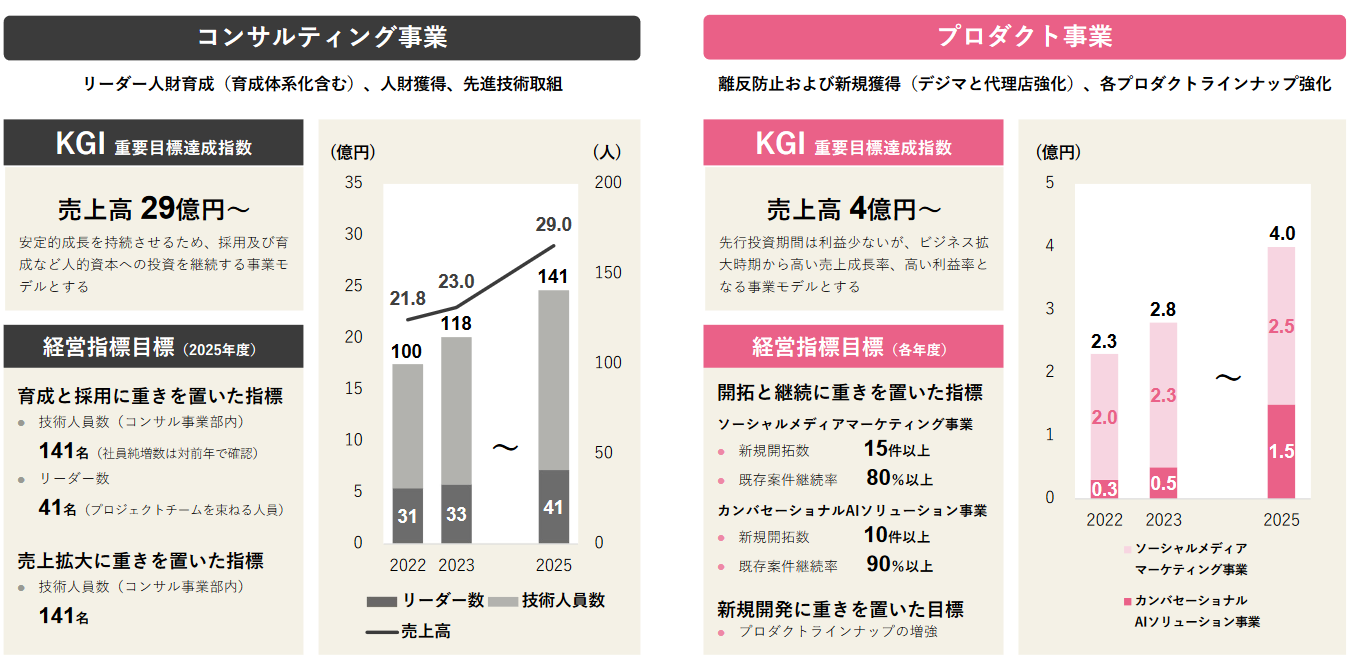

- DX市場、AIビジネス市場ともに今後も急成長が見込まれる中、中期経営計画「MISSION 2025」を策定・公表した。「データに基づいて、意思決定を高度化する」というミッションの下、プロダクトサービスを第二の事業の柱として確立させ、6年後の2029年3月期に「プロダクトサービスの売上高10億円以上を目指す」という中長期目標を打ち出している。『MISSION2025』は、その第1フェーズであり、「コンサルティングサービスの持続的な成長を達成し、並行してプロダクトサービスのラインナップを全社挙げて強化する」ことをテーマとしている。KGI(重要目標達成指数)として「26年3月期 売上高33~37億円」を掲げ、売上高営業利益率10%以上の維持を目指している。プロダクト事業における新製品や新領域拡大の進捗により、売上高上乗せ4億円を見込んでいる。

- 東垣社長は株主・投資家に向け「我々がやろうとしていることは、労働人口の減少がさらに進む日本においては、社会課題解決に向けた極めて重要なソリューションの提供です。ここから6年をかけて第2の事業の柱を確立させ、ミッション・ビジョンを達成させてまいりますので、ぜひ応援していただきたいと思います」とのメッセージを発している。

- 中期経営計画「MISSION 2025」の目標達成に向けては、コンサルティング事業では「リーダー人財育成(育成体系化含む)、人財獲得、先進技術取組」が、プロダクト事業では「離反防止および新規獲得(デジタルマーケティングと代理店強化)、各プロダクトラインナップ強化」がカギとなる。特に、人財育成・人的資本強化は、国内最高峰のデータサイエンティスト集団である同社であっても、競争優位性をさらにブラッシュアップするために不可欠である。各事業の施策の進捗状況を注目していきたい。

1.会社概要

国内最高峰のデータサイエンティスト集団。AI技術を核に、メンバーそれぞれが持つ業界トップクラスの経験・実績と高度な専門スキルにより、クライアント企業の変革をサポートしている。

安定成長事業の「AIノウハウを軸としたコンサルティングサービス:フロー型」と、高成長事業の「AI製品等によるプロダクトサービス:ストック型」の2つのサービスを提供し、両サービス間のシナジー創出を追求している。

【1-1沿革】

2013年、企業経営にAIやデータ活用が求められる時代の到来を予見し、ビッグデータ事業を展開するために株式会社テクノスジャパン(東証プライム、3666)がテクノスデータサイエンス・エンジニアリング株式会社(現 TDSE株式会社)を設立。同年には早稲田大学とビッグデータ活用研究に関する産学連携を開始した。

2014年9月、米国NetBase Solutions, Inc.と業務提携し、グローバル規模のソーシャルデータ分析サービスを開始するため、NetBase社AI製品「Netbase」の取扱いを開始した。

2015年1月に統計アルゴリズムを活用した同社独自のAI製品「scorobo」の販売を開始。

会社設立直後は、AIやデータ活用に関する世間の認知・理解も低かったため顧客企業側の反応も鈍かったが、徐々に海外を中心に多くの事例が情報として伝わるようになると、同社サービスに対する関心が急速に高まり引き合いも増加、売上・利益は順調に拡大していく。同時に同社サービスが高く評価され、2017年9月には株式会社エヌ・ティ・ティ・データ、あいおいニッセイ同和損害保険株式会社が資本参加し、業務提携契約を締結した。

2018年11月にCognigy GmbH社と業務連携し、Cognigy社の対話型AIプラットフォーム「Cognigy」のグローバル販売契約を締結。

同年12月、東証マザーズに上場した。

2021年12月、TDSE株式会社に商号変更。

2022年4月、市場再編に伴い東証グロース市場に移行した。

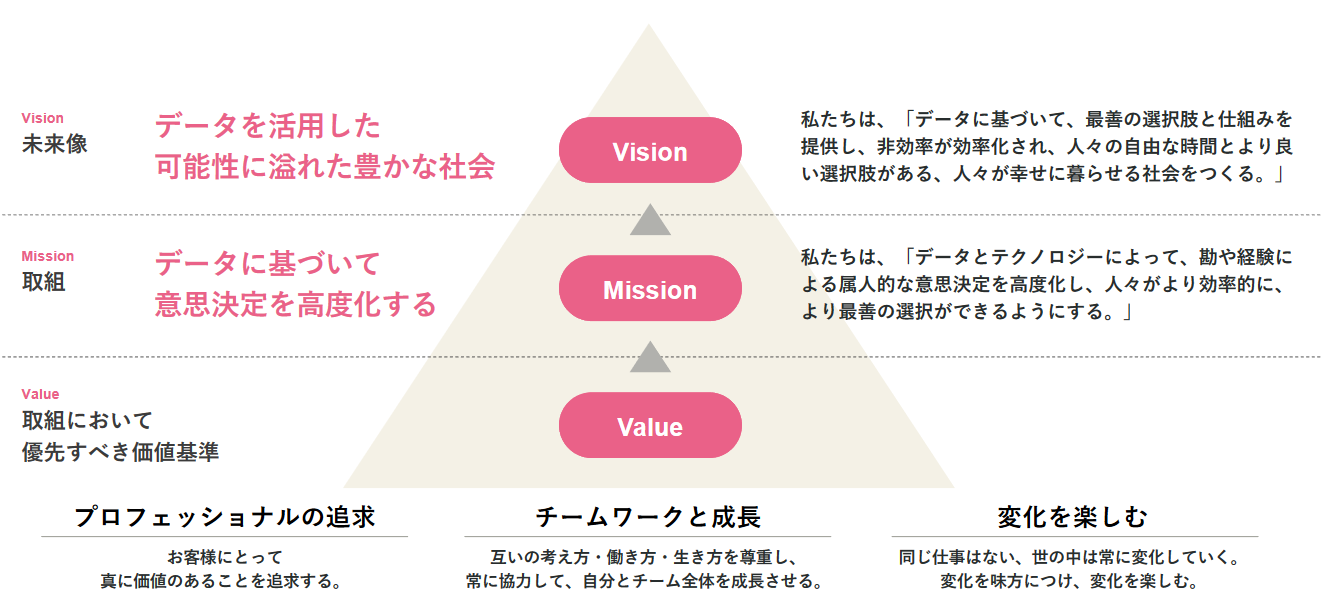

【1-2 理念】

国内最高峰のデータサイエンティスト集団として、以下のようなビジョン・ミッション・バリューを掲げており、社員一人ひとりがその実現に向けて、 主体的に考え、行動する組織 に変革することを目指している。

【1-3 市場環境】

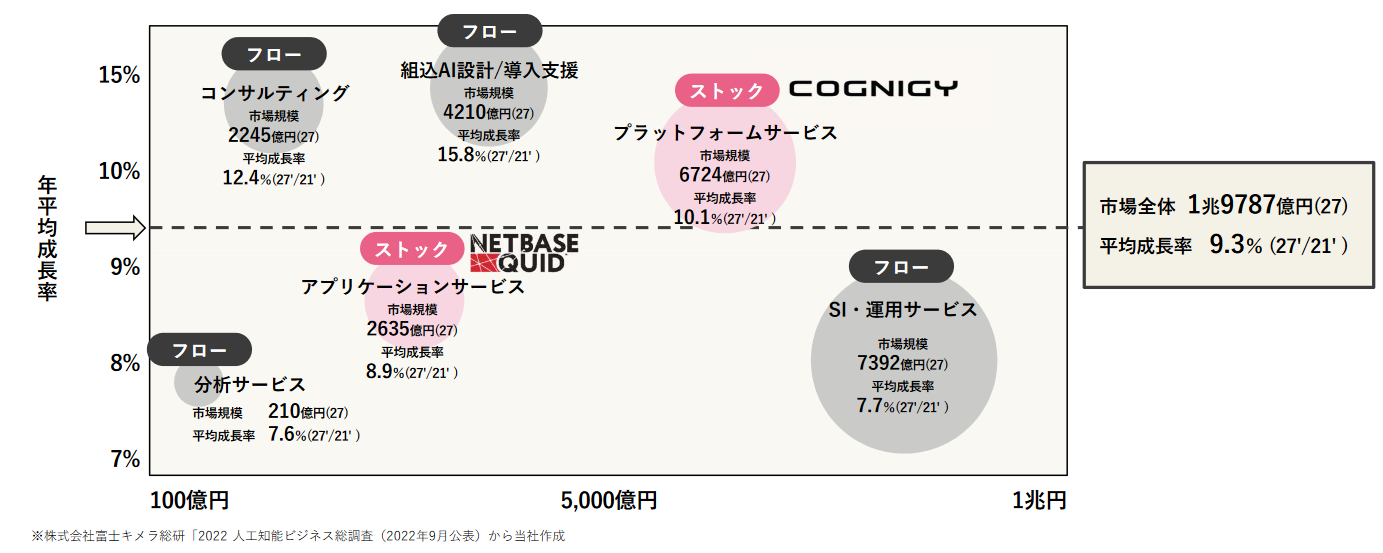

◎AIビジネス市場

AIビジネス市場も加速度的に拡大している。2027年にかけ、CAGR9.3%で成長し、同年の市場規模は約2兆円に達する見込みである。

同社の主力領域である「分析サービス」は、市場規模が小さいが、高度な技術を要するため、引き続き自社の強みを発揮できる領域として注力する。

一方、「コンサルティング」「アプリケーション」「プラットフォーム」など市場規模が大きく、成長力の高い領域は、事業拡大に向け一段と注力する考えだ。

(同社資料より)

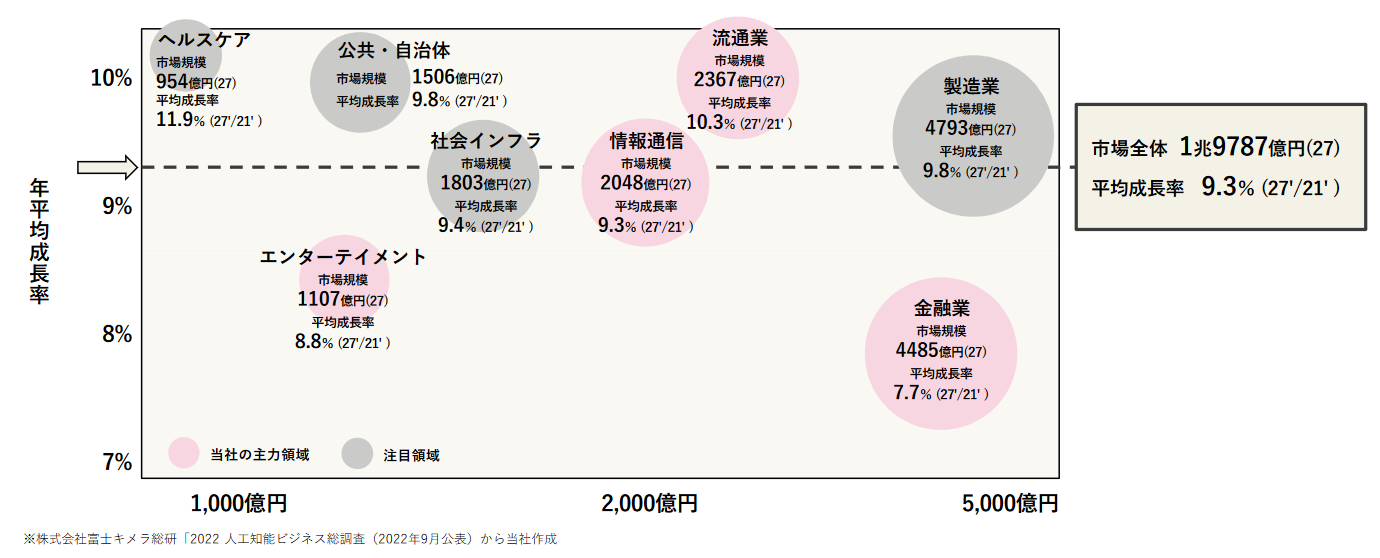

◎ビジネス領域

同社の主力領域である金融・流通・情報通信・エンターテイメント業界でのノウハウを企業資産として確立している。

特定の産業にこだわることは無く、各業界でのAI活用度や動向を調査のうえ、時代変化とともに新たに注目される領域への展開も視野に入れている。

(同社資料より)

【1-4 事業内容】

安定成長事業の「AIノウハウを軸としたコンサルティングサービス(フロー型)」と、高成長事業の「AI製品等によるプロダクトサービス(ストック型)」の2つのサービスを提供し、両サービス間のシナジーを創出している。

報告セグメントは、ビッグデータ・AIソリューション事業の単一セグメント。

|

|

(右図は同社資料より)

(1)各サービスの概要

①コンサルティングサービス(フロー型)

データ経営を目指す企業向けにAIを中心とした統合型ソリューションサービスを提供している。

企業のデジタルトランスフォーメーションを共に推進していくため、顧客企業が進める事業戦略に沿う形でデータ活用のテーマ抽出→データ分析→AIシステム実装に加え、教育まで一気通貫したコンサルティングサービスを提供している。

(同社資料より)

| DX/AIアセスメント | DX推進に向けて、顧客が目指す姿と現状の課題を整理し、それら課題の中からデータ分析で解消できる課題の特定と分析テーマの設定を支援する。

さらに洗い出された複数の分析テーマについて、同社の知見を活かしながら期待できる効果と実行難易度によって優先度付けを行う。 |

| DXコンサルティングサービス | DX/AIアセスメントや分析支援と連動しながら、ビジネス価値創出に向けてロードマップを描き、実行フェーズへ移行する支援を行う。

同社社のデータサイエンスとエンジニアリングの知見を元に、データ分析およびデータ活用に関連するシステム基盤や運用体制なども考慮した全体像を描くことを支援する。 |

| 分析設計/分析 | 分析テーマに対して、具体的な分析やAIの設計をデータサイエンティストが策定し、実際に分析やAIの構築を実施する。

顧客のデータ活用人材の育成の一環として、具体的な分析テーマをもとに顧客に対するOJTを実施するケースもある。 |

| システム構築/実装 | データサイエンティストが構築したAIや分析プロセスについて、エンジニアがシステムへの実装、基幹システムとの連携などを支援する。

ロードマップに基づく分析基盤の構築や基盤上のデータ整備なども実施する。 |

| 保守/チューニング | 実装したAIやシステムの保守・チューニングを行う。 |

| 教育 | DXの全社推進やデータ活用人材の内製化の要望に対応するため、同社のノウハウを活かした実践的な研修コンテンツ、育成コンテンツを提供している。 |

②プロダクトサービス(ストック型)

同社独自AI製品「TDSE」シリーズや他社AI製品などの製品販売、または業務特有のAIモジュール(※)を顧客企業向けに提供し、使用料及び運用保守料を受領するプロダクトサービスを推進している。収益基盤を築き上げるサービスとして注力している。

主要製品は、自社開発の画像AI「TDSE Eye 」や生成AI「TDSE QAジェネレーター」、他社製品であるSNS解析ツールの「Netbase」、業務システムと連携し人との対話(自然言語)よりルーティン化された業務を自動化する仕組みを提供する対話型AIプラットフォーム製品「Cognigy」など。

※AIモジュール

異常検知や物体認識などのAIモデル(未学習モデルも含む)であり、業務システムやアプリケーション等に組み込む、AIシステムの根幹をなすもの。

◎自社製品

| 画像AI「TDSE Eye 」

|

画像AIを用いた最先端の異常検知サービス。非専門家でも最先端の技術を利用できる画像解析プラットフォーム第一弾として2022年11月にリリースした。

(主な特徴) *正常画像のみで利用可能 異常画像が豊富にない/蓄積しづらい業務でも活用可能。

*少量のデータでも利用可能 データが少量しかない企業や業務への適用が可能。

*エッジデバイスへの対応 ネットワーク環境が弱い、応答時間がシビアといった業務への対応が可能。

*価格優位性 コンサルティング事業とのマーケティング・営業シナジーや開発体制の完全内製化による価格優位性を発揮。 |

| 生成AI「TDSE QAジェネレーター」

|

オントロジーと生成AI技術等を活用した同社独自開発の生成AIサービス。

(主な特徴) *膨大なQAの自動生成 規程、基準書やマニュアルなどのドキュメントからAIが膨大な組合せのQ(質問)とA(回答)を自動生成する。

*NLP(※)の精度向上 他社含め多くのチャットボット製品で利用されているNLPの精度向上が可能。

*精度の高さ 対話型AIと組み合わせることにより、より複雑な問い合わせ業務にも精度高く対応が可能。

*高い安全性 セキュアな環境で個別に企業独自のQAを作成するため、学習データが外部へ流用される心配が不要。 |

同社ではこれまでディープラーニング技術など機械学習等を活用した同社独自のAI製品「scorobo」を利用し、送電線異常検知に関する「scorobo for 送電線AI異常検知」を複数の電力会社に提供するなど、顧客サービスに合わせて AI製品化してきた。

今後は「Scorobo」シリーズは収束し、「TDSE」を冠したプロダクト名称で展開する。

◎ 他社AI製品等を活用したサービス

先進技術を搭載した製品を活用している。

| SNS解析ツール「NetBase」

|

米国シリコンバレー発のNetBase Quid社が提供するAI製品。

各ソーシャルメディアベンダーとオフィシャル契約を締結し、Twitter・Facebook・InstagramなどSNS上にあるテキスト・画像を収集・分析する高性能なソーシャルリスニングスツールで、世界トップクラスの実績と性能を保有している。

(主な特徴) *海外で高く支持されているブランドで、コカ・コーラ、ニューヨークタイムズ、ウォルマートなど多くのグローバル企業が利用している。 *豊富な対応メディア。 *膨大なSNSデータをオフィシャル契約で提供。 *50ヶ国語対応。 *リアルタイムで多種多様の分析が可能。 *標準装備のAPIで他システムとの連携が容易。

TDSEは、アジアパシフィックの正規販売パートナーとなっており、ISID、日本生命、日本航空、TOTO、読売テレビ、日経CNBC等累計100社を超える国内企業へ提供している。 代理店としてISIDをはじめとする企業との協業により販売網強化を進めている。 |

| 対話型AIプラットフォーム「COGNIGY」

|

ドイツーデュッセルドルフ発のCognigy社が提供する製品。

最先端のNLPとNLU(※)技術を強みとし、短期間で拡張性の高い対話型AIの設計/開発を可能とするプラットフォーム。 IBMやGoogleといった競合が存在するエンタープライズ型対話型AIの国際マーケットで、リーダークラスの称号を調査会社ガートナーが3年連続で認証している。 欧州自動車メーカー、銀行、航空会社など、欧米市場においてグローバルで500社以上が導入しており、顧客は拡大中。

(主な特徴) *OpenAI社のGPT及びTDSE独自の生成AIと連携し、自然言語処理の精度向上に必要な膨大なQAを自動生成。 *多言語対応のバーチャルエージェントは、機械翻訳と連携し100ヶ国語以上をサポート。日本語の会話フローのみで、複数言語展開が可能。 *ハンズオーバー機能を標準装備し、有人チャットへシームレスに展開。オペレーター向けに回答支援や、ルーティン業務(個人認証など)を自動化する機能を搭載し、業務負荷の軽減を実現。 *ビジネスユーザーが簡単に開発が可能となるローコード仕様。GUIによるグラフィカルなエディターでAIエージェントを迅速かつ簡単に作成。

TDSEはアジアパシフィックの正規販売パートナー。国内実績はNTTデータ、熊本市、川崎重工、はせがわなど。 |

※NLP(Natural Language Processing)

自然言語処理。コンピューター・サイエンス、人工知能 (AI)、言語学、およびデータ・サイエンスなど、さまざまな分野の方法論を駆使して、コンピューターが人間の話し言葉と書き言葉の両方を理解できるようにすること。

※NLU(Natural Language Understanding)

自然言語理解。自然言語処理の一分野であり、テキストや音声の構文・意味解析を使用して文の意味を判別すること。

TDSEは、米国シリコンバレーや欧州・アジアを始めとして、国内外にあるベンチャー企業のリサーチを進めている。

調査対象企業が持つテクノロジー及びプロダクトが、TDSEの新たなソリューションサービスとして導入が相応しいと判断した場合は、ビジネス化を図ることとしている。海外ベンチャー企業調査についても、調査協力体制を構築している。

(2)顧客企業

①概要

2013年の設立以来、リクルートをはじめとするサービス業や金融業の顧客を中心としつつ、世界展開を進める大手アパレル、大手総合スーパーなど小売・流通業の顧客も含め200社強にサービスを提供している。

経営層やAI事業推進者とのビジョン交換・議論を頻繁に行うほか、システム構築も含めたデータ経営支援ビジネスを展開していることから、中長期にわたる強固な関係を構築することができている。

特にリクルートグループに関しては、「商品需要予測 」「広告宣伝費最適化」「Webサイト商品レコメンド」「UI・UX改善解析」「商品投資効果分析」「類似画像分析」など、各事業会社の多様なAI構築を手掛けており、23年3月期売上高の約26%をリクルートグループ向け売上高が占めている。

(同社資料より)

②導入実績

金融業界始め、多くの業界・業態でイノベーション実現に向けた支援実績を有している。

2021年3月期以降は、コロナ禍で対面販売が減少する一方でオンライン販売が急伸する中、「需要予測」「ダイナミックプライシング」「食品ロス削減」といったニーズが高まり、小売・流通企業の案件が増大している。コロナ収束後もこうした需要は引き続き拡大すると見ている。

今後は、顧客企業との継続した関係構築および拡大を図るとともに、業界ごとの市場の成長性や規模などを考慮しながら、コンサルティングサービスにおいては大企業を中心に展開していく。AI製品等のプロダクトサービスについては、大企業だけでなく、中堅企業もターゲットにした幅広い新規顧客の開拓を図る。

<データサイエンス活用事例>

上記のように多くの業界・業態でイノベーション実現に向けた支援実績を有している。

以下に、同社のデータサイエンス活用事例を紹介する。

◎商品需要予測による生産・在庫管理

| 業種 | 小売・流通 |

| 業務 | 時系列予測 |

| 課題 | 店舗在庫適正化 |

(現状)

商品ごとの日時(1週間先まで)の売上予測を行い、店舗の最適な在庫管理を行う必要性があった。

また、商品ごとの月次(3か月先まで)の売上予測を行い、製造における最適な生産計画を立てることも同様に課題であった。

さらに、店舗の在庫管理や製造における生産計画は属人性が高く、AIによるオートメーション化を行いたいと考えていた。

(アナリティクス・AIソリューション)

商品ごとの過去の売上やその他の外部データを用いていくつかのモデル(LightGBM、Prophet、CatBoost)を作成し、より精度の良いモデルで予測を行った。

(効果)

*売上に基づく日時、月次の需要予測が可能になった。

*不要な在庫を減らし、過剰生産が抑制された。

◎ダイナミックプライシング

| 業種 | 小売・流通 |

| 業務 | 価格適正化 |

| 課題 | 価格適正化 |

(現状)

スーパーなどの小売店では商品の売れ残りを防ぐために、商品の値下げなどを行うが、価格を下げすぎると利益が減り、値下げ幅を小さくしすぎると購買に至らず、さらに廃棄商品が増えてしまうという課題を抱えている。

このケースでは、これまで値下げの判断やタイミングは担当者の経験に依存していたが、利益を最大化する売値や値下げ価格をデータに基づき決定するためにダイナミックプライシングの導入を検討していた。

(アナリティクス・AIソリューション)

①各時点での需要予測と②動的計画法を用いたダイナミックプライシングを実施した。

*購買データと商品の在庫状況から機械学習を用いて各時刻の売上を予測

*販売期間を等分し各時刻での利益の総和を最大化する価格列を算出

(効果)

*ダイナミックプライシングのアルゴリズムにより、適切な値下げ幅を算出することで利益を最大化することに成功した。

*担当者の属人性に依存しない値下げが可能になった。

【1-5 特長・強み・競争優位性】

同社の主な競争優位性は以下の3点である。

(1)国内最高峰のデータサイエンティスト集団

役職員157名のうち(2023年4月1日時点)、下図のように128名、約8割がデータサイエンティストとエンジニアで構成されている。更に、データサイエンティスト職の9割が理系修士以上、その内5割が後期課程進学者・博士学位取得者である。また、素粒子・宇宙物理・航空工学など専門的に科学教育を受け、先進国の研究所で解析技術・知識を得た多彩なデータサイエンティストが多数おり、国内最高峰のデータサイエンティスト集団と自負している。

(同社資料より)

こうした優秀な技術者の採用・育成と組織活性化に向けた環境作りにも注力している。

技術要員の採用および育成を強化するため、コンサルティング事業本部直下に『人財強化専門組織』を設置し、組織強化に取り組んでいる。

教育に関しては、創業時より人材強化に繋がる教育ノウハウが豊富に蓄積されており、人材育成に関する仕組や教育風土に優位性を有している。研修の振返りをしっかり行うことで改善に活かし、先端技術・強化領域も取り込むことで教育コンテンツのレベルアップを図っている。研修に対する理解向上を狙いとして、専門講師を採用し、同社の方針・狙いに沿った研修を実行している。

スキル向上と業績成果に応じた解像度の高い人事評価/報酬制度を策定、運用しているほか、社員ロイヤリティを定期的に測定し、各階層とのコミュニケーションを大事にしながら、向上を図っている。

このように、個のプロフェッショナリズムとチームでの成長が実現できる環境の整備に努めている。

(2)ビジネス課題ファーストな技術力と実績

ビジネス課題ファーストで、多様なデータからアルゴリズムや分析手法を構築し、技術力及びノウハウを蓄積してきた。常に先

端技術を修得し、企業の課題解決に役立つ技術力と実用的なノウハウを積上げている。

創業以来、様々な業界・業種におけるコンサルティングにより経験してきたプロジェクト実績、AI技術、ノウハウはライブラリー「scorobox」に蓄積している。これらを同社の知的財産として活用することで、コンサルティングサービスにおいてはコンサルティングの高度化・効率化を図っているほか、プロダクトサービスではモジュール適用によって自社製品や自社サービスへの適応を進めている。

300を超えるライブラリーを活用することで経験の浅い技術社員の早期育成にも寄与している。

(同社資料より)

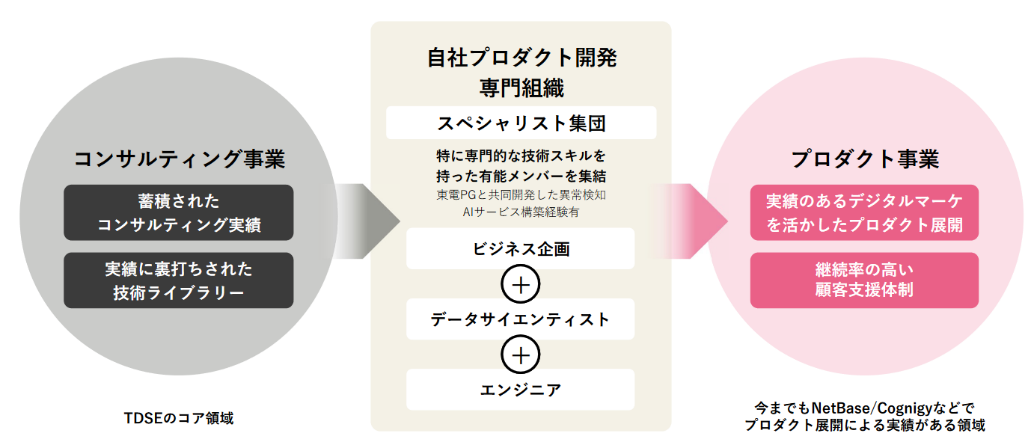

(3)コンサルティングからプロダクト開発まで一気通貫の実現体制

企業への実用化実績の知見を通じて、共通課題を抽出し、自社製品開発に取り込む体制を構築している。

一気通貫となるプロダクト開発態勢を強化するため、コンサルティング事業本部とプロダクト事業本部をつなぐハブ機能として、新たに自社プロダクト開発専門組織を組成し、全社横断的なプロダクト開発を強力に推進する。

時代変化に柔軟であり、且つ価格競争に打ち勝つ製品開発を進めることで、多くの企業活動を支援している。

(同社資料より)

2.中期経営計画「MISSION 2025」

【1-3市場環境】で触れたように、DX市場、AIビジネス市場ともに今後も急成長が見込まれる。

そうしたフォローの風を受け、各事業の経営指標及び目標、戦略・施策を含む中期経営計画「MISSION 2025」を策定・公表した。

【2-1 中期経営計画「MISSION 2025」概要】

(1)位置づけ・テーマ

同社では「データに基づいて、意思決定を高度化する」というミッションの下、プロダクトサービスを第二の事業の柱として確立させ、

6年後の2029年3月期に「プロダクトサービスの売上高10億円以上を目指す」という中長期目標を打ち出している。

2023 年 4 月から2026 年 3 月の 3 ヶ年を対象とする『MISSION2025』は、2029年3月期を見据えたその第1フェーズであり、「コンサルティングサービスの持続的な成長を達成し、並行してプロダクトサービスのラインナップを全社挙げて強化する」ことをテーマとしている。

(2)方向性

上記テーマの下、コンサルティングサービス、プロダクトサービスの方向性は以下のとおり。

| コンサルティングサービス | 創業以来10年間、大手企業を中心に個社の事業課題に対して、データ/AI活用テーマの抽出~データ分析/AIモデル開発~システム実装、教育まで一気通貫でサービスを提供してきており、今後も、更に人的資本を強化し、持続的な成長を目指す。 |

| プロダクトサービス | コンサルティングサービスにおいて、大手企業で多くのニーズと実績がある複数のテーマから、多くの企業で展開可能なテーマを抽出し、自社開発およびプロダクトサービスのラインナップを強化する。 |

コンサルティングサービスは、売上高1,000億円以上の企業群約1,300社を対象とし、それ以外の企業(中堅企業)は社数が多く対応できる人員に限りがあるため、プロダクトサービスでサービスを提供する。

(3)強化策

同中期経営計画の目標達成に向け、組織改編を実行した。

| コンサルティング本部 | 製品ラインナップ強化に向け「自社プロダクト開発組織」を新設した。人員は8名でスタート。画像AI「TDSE Eye 」、生成AI「TDSE QAジェネレーター」等自社製品ラインナップ強化を進める。

採用強化と人材育成に引き続き注力する。 |

| プロダクト本部 | 「ソーシャルメディアマーケティンググループ」を新設した。人員は3名からスタート。NetBaseを用いた分析サービスから、広告/運用領域へと、事業領域を拡大する。

「カンバセーショナルAIソリューショングループ」を新設した。人員は4名からスタート。生成AI「TDSE QAジェネレーター」の機能充実を推進するほか、対話型AI「Cognigy」の販売力を強化する。 |

コンサルティングサービスにおいてこれまで手掛けてきたプロジェクトで得られた豊富な経験・ノウハウを基に自社プロダクトを企画開発するとともに、ストック型であるプロダクト事業の成長加速に向け、両本部間の連携を強化し、全社横断的な運営を推進する。こうした体制により、プロダクトサービスでは自社プロダクト製品の販売手法確立とマーケット網の構築を進める。

「プロダクトアウト」と「マーケットイン」のそれぞれの発想を双方向ですり合わせ、リードタイムを短縮しながらマーケットフィットさせることが重要であると同社では考えている。

今後3年間で成長推進力の柱となるプロダクトサービスの充実を図り、6年後ストック売上10億円達成の礎を創る。

【2-2 各事業の取り組み】

(1)コンサルティング事業

「提携パートナー企業のネットワーク実績と信頼によるTDSEネットワーク 」と「顧客の信頼を獲得する強み」をベースに、以下の主要施策に取り組む。

(主要施策)

①顧客信頼を獲得できる強みのさらなる向上

ミッション「データに基づいて意思決定高度化する」の実践として創業以来積み上げてきたビジネスにおけるデータ活用のノウハウを更に蓄積するとともに、「データの活きた深い理解の促進」「ビジネス目的に沿ったAIや分析デザイン力強化」「ビジネス成果創出に向けたコミュニケーションと行動の活発化」を進める。

②リーディング人材の育成体制作りと技術人材獲得

独自育成プログラムの拡充により早期のリーダー育成体制作りを図るとともに、技術人材の採用を強化する。

3年程度の育成プログラムをスタートさせた。今まで以上にシステマチックにリーダー人材の輩出を目指す。

リーダー数拡大のためには母数増(採用増)も不可欠であるが、TDSEブランドも含め、一定のノウハウを構築している点は大きなアドバンテージとなっている。

③新たな技術ニーズへの対応

*先進のデータサイエンス技術

ChatGPTなどの大規模言語モデル(LLMs ※)や反実仮想機械学習(CFML)などの高度なAI設計技術といった日進月歩の技術をキャッチアップし続け、最新ソリューションとして提供する。

*先進のAI実装・運用管理技術

AI実装エンジニアリング力やMLOps(※)

※LLMs

Large Language Models。大量のデータセットとディープラーニング技術を用いて構築された機械学習の自然言語処理モデル。

※MLOps

Machine Learning Operations。機械学習。機械学習モデルやAIモデルを一度作るだけではなく、継続的に本番運用していく仕組みや考え方。

(目標)

|

23年3月期実績 |

26年3月期目標 |

|

|

売上高 |

21.8億円 |

29.0億円以上 |

|

経営指標 |

||

|

技術人員 |

100名 |

141名 |

|

リーダー人員 |

31名 |

41名 |

※技術人員はコンサルティング事業部内の人員数

※売上高はコンサルティング事業部内の数値

以下のようなテーマの高度化や新規テーマの創出を図る。

*LLMs活用テーマ:社内文書検索、テキスト情報要約

*CFMLによるテーマの高度化:クーポン施策、ターゲティング

*AIの運用管理テーマ:MLOps

(2)プロダクト事業

前述のように組織改編により、プロダクト本部内に「ソーシャルメディアマーケティンググループ」「カンバセーショナルグループ」を新設した。

それぞれの取り組みは以下のとおり。既存製品の拡大に加え、新領域のサービス開発・拡大も進め、中長期経営目標である、「2029年3月期 プロダクトサービスの売上高10億円以上」の達成を目指す。

両サービスとも代理店網強化を進めるが対象業種拡大を念頭に開拓を進めていく。

①ソーシャルメディアマーケティング事業

(市場環境)

2000年代初頭から様々なSNSが登場し、スマートフォンの普及と共にソーシャルメディアマーケティング市場は拡大してきたが、2022年後半にイーロン・マスク氏のTwitter社買収により、従来ほぼ無償提供されてきたAPIの有償化への切り替えが始まった。市場自体も1兆円を超える規模に拡大する中、安価なソーシャルリスニングツールの淘汰が予想される一方、各SNSベンダーとオフィシャル契約を締結しているNetBaseはそうした影響を受けることなく契約件数を増加させている。

また、同社ではこれまで、アンケート/コールセンターログデータを基にしたテキストマイニング分析を多く実施してきたが、以下の2つの課題があると考えている。

*アンケートデータ量は、多くても数百件程度となり、対象者の意見に偏りがある。

*質問文の作り方で、回答を誘導する可能性があり、本音が聞けない。

加えて、クライアント企業のニーズは、SNSの量の見える化(可視化)から、SNSの質の探求や、効率化へと変化が生じていると認識している。

(取り組み)

こうした環境下、NetBaseの優位性を活かして同製品関連売上を拡大させつつ、独自AI技術を活用した質を探求した広告運用に関する新領域のサービスも開発・拡大する。

非構造データ分析のノウハウとNetBase機能を融合し、ソーシャルメディアデータ分析の高度化により、効果的な分析結果を提供できる仕組みを構築する。今期より企画開発を進める。

「提供サービス」

・レコメンデーション(AIによる対象候補を自動選出)

・トレンド予兆(特定カテゴリーのトレンドを予測)

・投稿文自動生成(生成AIによる投稿文・画像を自動作成)

②カンバセーショナルAIソリューション事業

(市場環境)

2022年後半にOpen AI社のChat GPTが公開され、生成AIや対話型AIへの注目が急激に上昇している。

2023年に入りChat GPTサービスが進む一方で、倫理的問題も挙げられ、AIの正しい使い方に焦点が高まっている。

加えて、GoogleやAmazonでもLLMs技術を用いた生成AIサービスの提供が開始されたことから、競争の激化が予想される。

また、AIが利用され国内における主流サービスとなっているFAQ型チャットボットは応答精度がボトルネックとなっており、「自然言語解析の精度向上」「精度向上のための学習データの準備の負荷大」が解決すべき課題となっている。

(取り組み)

対話型AIプラットフォーム製品「Cognigy」の改良を進め引き続き売上拡大を図るとともに、生成AI「TDSE QAジェネレーター」ビジネスの立ち上げ・拡大を目指す。

◎対話型AIプラットフォーム製品「Cognigy」

2019年の導入当初はFAQ型チャットボットのニーズが高かったが、他業務システム連携機能を用いた本来のトランザクション型のニーズが高まっている。

業務システムとの連携・拡張性の高いCogngyに、2023年4月にはOpen AI社のGPTを標準搭載した。同社独自の生成AIを組み合わせることで、既存のチャットボットの応答精度を大幅に高め、複雑化する企業ニーズに対応する。

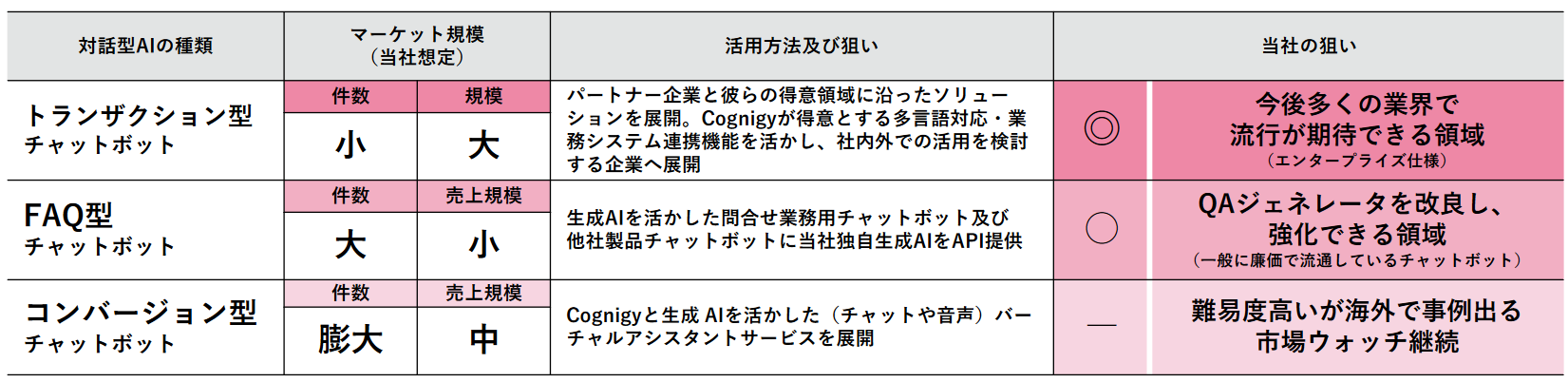

対話型AIに関して、同社では以下の3種類に分類しており、 「Cognigy」を中心に、自社製品である生成AI「TDSE QAジェネレーター」も利用し、マーケット開拓を進めていく。

(同社資料より)

◎生成AI「TDSE QAジェネレーター」

現在モジュール化したAIを活用し、QA自動生成サービスとしてデータサイエンティストによるソリューションを展開している。

対象は、製品マニュアル、コールセンター対応文書や記録、有価証券報告書、企業調査レポート、金融商品説明書・約款、研究論文など。

今後は、AIモジュールをより多くの企業に展開できるよう、SaaSプロダクトとして開発を進めており、今期中のライセンス販売開始を予定している。来期には他社チャットボット製品でも活用できるようOEMライセンスとしての提供、各社LLMs向け次世代版の開発開始も予定している。

【2-3 達成目標】

KGI(重要目標達成指数)として「26年3月期 売上高33~37億円」を掲げている。利益指標としては売上高営業利益率10%以上の維持を目指している。プロダクト事業における新製品や新領域拡大の進捗、上記のSaaSプロダクト展開スピード等により、売上高上乗せ4億円を見込んでいる。

(同社資料より)

各事業の目標は以下のとおり。

目標達成に向けては、コンサルティング事業では「リーダー人財育成(育成体系化含む)、人財獲得、先進技術取組」が、プロダクト事業では「離反防止および新規獲得(デジタルマーケティングと代理店強化)、各プロダクトラインナップ強化」がカギとなる。

(同社資料より)

3.2023年3月期決算概要

【3-1業績概要】

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

修正予想比 |

|

|

売上高 |

1,723 |

100.0% |

2,415 |

100.0% |

+40.2% |

+1.5% |

|

売上総利益 |

705 |

40.9% |

850 |

35.2% |

+20.6% |

– |

|

販管費 |

487 |

28.3% |

585 |

24.2% |

+20.0% |

– |

|

営業利益 |

217 |

12.6% |

265 |

11.0% |

+21.9% |

+3.0% |

|

経常利益 |

219 |

12.7% |

267 |

11.1% |

+21.8% |

+3.2% |

|

当期純利益 |

148 |

8.6% |

168 |

7.0% |

+13.8% |

+13.3% |

*単位:百万円。修正予想比は23年1月公表の業績予想に対する比率。

2桁の増収増益、過去最高の売上・利益を更新、予想も上回る

売上高は前期比40.2%増の24億15百万円。フロー型ビジネスでは経営方針である「大規模×長期化(LTV最大化)」が進展。小売業・金融業等の案件大規模化が進み、ストック型ビジネスではNetbase、Cognigy共に新規顧客を獲得した。

営業利益は同21.9%増の2億65百万円。売上増大に伴う外注費増、事業強化を目的とした技術社員の採用・育成、非対面での営業推進やデジタル技術等を用いてのマーケティングの強化、研究開発投資などでコストも増加したが、増収効果で吸収した。

当期純利益は同13.8%増の1億68百万円。特別損失に代表取締役(創業者)の退任に伴う特別功労金40百万円を計上した。

売上高・営業利益は過去最高を記録。2度の上方修正後の業績予想も上回った。

【3-2 決算のポイント】

(1)フロー型・ストック型

フロー型は前期比42%増、ストック型は同40%増と共に大きく伸長。

フロー型は、既存顧客への深耕や人員強化を進め、前期を超え大幅な伸長。

ストック型は22/3期の振返りから体制強化を進めた結果、新規顧客が増加し、大きく成長。

ストック比率は低下したが、戦略的にフローにリソースを振り向けてきた結果であり、ストックを重視した形で事業推進する姿勢は不変。中期経営計画「MISSION2025」では、プロダクト開発及び人員増強を伴う戦略投資を実行する。

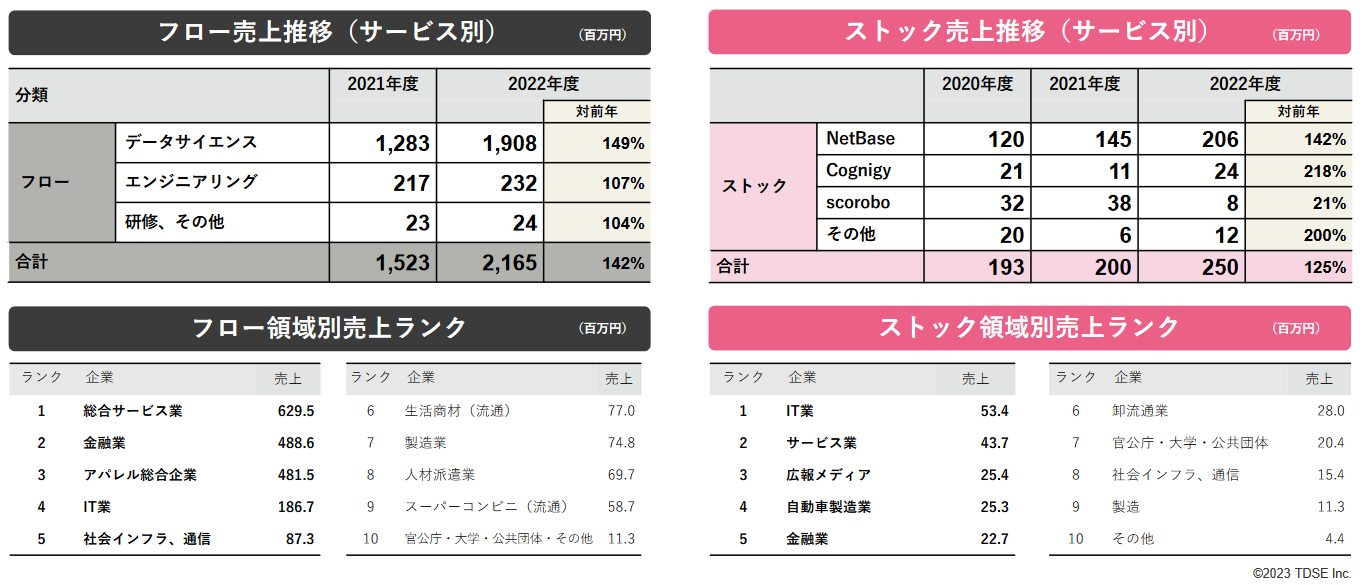

(2)売上高の内訳

◎フロー型

顧客別では、サービス業大手やアパレル大手始め、金融業・流通業からの受注が拡大した。

サービス別では、ビジネス上流面からのアプローチも進み、アナリティクスサービスが大きく伸長した。

事業の推進方針である「大規模・長期化」が想定通り着実に進展した点は高く自己評価している。パートナーの活用による大型プロジェクト対応も想定以上に進んだという。

◎ストック型

特定のビジネス領域に偏ることなく、バランス良くサービスを展開した。

販売体制を増強し、市場への訴求力アップとISID等との代理店政策効果もあり、NetBase・Cognigyともに売上が拡大した。

「MISSION2025」および中期経営目標達成に向け、生成AIをコアとした独自AIエンジンQAジェネレーターが完成したことは大きなステップアップとなった。「scorobo」をベースに顧客と共にサービスを構築するというスタイルのビジネスは、自社ブランドの画像AI「TDSE Eye 」や生成AI「TDSE QAジェネレーター」提供というモデルに収束させていく。

(同社資料より)

【3-3 財務状態とキャッシュ・フロー】

◎主要BS

|

22年3月末 |

23年3月末 |

増減 |

22年3月末 |

23年3月末 |

増減 |

||

|

流動資産 |

1,891 |

2,151 |

+259 |

流動負債 |

323 |

450 |

+127 |

|

現預金 |

1,613 |

1,775 |

+162 |

固定負債 |

20 |

20 |

0 |

|

売上債権 |

201 |

279 |

+77 |

負債合計 |

343 |

470 |

+127 |

|

固定資産 |

159 |

188 |

+28 |

純資産 |

1,708 |

1,869 |

+161 |

|

投資その他の資産 |

124 |

157 |

+33 |

利益剰余金合計 |

637 |

785 |

+148 |

|

資産合計 |

2,051 |

2,339 |

+288 |

負債純資産合計 |

2,051 |

2,339 |

+288 |

*単位:百万円

自己資本比率は前期末から3.4ポイント低下し79.9%。

◎キャッシュ・フロー

|

22/3期 |

23/3期 |

増減 |

|

|

営業CF |

224 |

195 |

-28 |

|

投資CF |

-13 |

-12 |

+0 |

|

フリーCF |

211 |

182 |

-28 |

|

財務CF |

-40 |

-20 |

+20 |

|

現金同等物残高 |

1,613 |

1,775 |

+162 |

*単位:百万円。

特別功労金の支払などで営業CF、フリーCFのプラス幅は縮小したが、キャッシュポジションは上昇した。

【3-4 トピックス】

◎CognigyがOpenAI社のGPT機能 を標準搭載

23年4月、対話型AIプラットフォーム「COGNIGY」にOpenAI 社の GPT機能を標準搭載した最新バージョンの提供を開始した。

従来の NLP や NLU 技術では、AI の精度を高めるためにチャットボット導入時に多くのQuestion と Answer の文章を準備する必要があり、大きな負担となっていた。

GPT機能を搭載した Cognigy は、学習用の一般的な問合せを自動生成することができ、自社特有の規約やマニュアルに関しては、オプションの「TDSE QAジェネレーター」で、自動的に大量の QA リストが生成できる。

これにより、より回答精度の高い自然文でのやり取りが可能になり、今まで難しかった有人オペレーター対応業務の効率化など、多様な用途に活用できることが期待される。

この生成 AI は、一般的な用語辞書の自動作成や、対話型 AI の会話の流れの自動作成にも対応している。また、有人オペレターアシスタント機能も刷新し、インテリジェントルーティン、リアルタイムオペレターアシスト、自動業務プロセス処理機能が追加され、オペレーター業務負荷を大幅に軽減できるようになった。

4.2024年3月期業績予想

【業績予想】

|

23/3期 |

構成比 |

24/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

2,415 |

100.0% |

2,589 |

100.0% |

+7.2% |

|

営業利益 |

265 |

11.0% |

281 |

10.9% |

+5.7% |

|

経常利益 |

267 |

11.1% |

281 |

10.9% |

+5.1% |

|

当期純利益 |

168 |

7.0% |

195 |

7.5% |

+15.5% |

*単位:百万円。予想は会社側予想。

増収増益を予想、売上高・営業利益ともに連続して過去最高更新へ

売上高は前期比7.2%増の25億89百万円、営業利益は同5.7%増の2億81百万円と、ともに連続して過去最高更新を予想。

中期経営計画「MISSION 2025」の初年度となる今期は、組織強化を目的とした人的資本への投資とプロダクト開発投資で戦略投資額は前期比約1.5億円の増加を計画しているため、利益成長は1ケタ台の計画。

配当は前期同様10.00円/株の予定。予想配当性向は10.6%。

|

23/3期 |

24/3期(予) |

前期比 |

|

|

コンサルティング事業 |

2,185 |

2,309 |

+5.7% |

|

プロダクト事業 |

230 |

280 |

+21.7% |

|

合計 |

2,415 |

2,589 |

+7.2% |

*単位:百万円。予想は会社側予想。コンサル事業部売上の一部には、scorobo等のストック売上が包含されている。

5.今後の注目点

東垣社長は株主・投資家に向け「我々がやろうとしていることは、労働人口の減少がさらに進む日本においては、社会課題解決に向けた極めて重要なソリューションの提供です。ここから6年をかけて第2の事業の柱を確立させ、ミッション・ビジョンを達成させてまいりますので、ぜひ応援していただきたいと思います」とのメッセージを発している。

中期経営計画「MISSION 2025」の目標達成に向けては、コンサルティング事業では「リーダー人財育成(育成体系化含む)、人財獲得、先進技術取組」が、プロダクト事業では「離反防止および新規獲得(デジタルマーケティングと代理店強化)、各プロダクトラインナップ強化」がカギとなる。

特に、人財育成・人的資本強化は、国内最高峰のデータサイエンティスト集団である同社であっても、競争優位性をさらにブラッシュアップするために不可欠である。

各事業の施策の進捗状況を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外取締役1名(うち独立役員1名) |

| 監査役 | 3名、うち社外監査役2名(うち独立役員1名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年6月26日

<基本的な考え方>

当社は、「データに基づいて、意思決定を高度化する」というミッションのもと、「データを活用した可能性溢れた豊かな社会」の実現に向けて、更なる飛躍を目指し、株主、取引先、従業員等ステークスホルダーの信頼を得、継続的な企業価値の向上を実現するため、コーポレート・ガバナンスの充実が経営上の重要な課題であると位置づけ、コンプライアンス体制及びリスク管理体制の構築・強化を図り、取締役会を中心に「経営の効率化」及び「監督機能の強化」に主眼を置き、健全で透明性が高く、経営環境の変化に迅速に対応できる経営体制の構築に努めてまいります。

<コーポレート・ガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの基本原則をすべて実施しております。