日米長期金利の膠着が示唆すること

日米長期金利の膠着が示唆すること

- 日本の長期金利膠着は日銀の政策効果浸透と金融政策は当面据え置きとの市場予想が理由。

- 米国の膠着は6月のドットチャートと8月の新たな政策指針で、緩和の長期化が織り込まれたため。

- これらは、金利差を材料とするドル円の変動率低下と日米株式などに強い追い風となることを示唆。

日本の長期金利膠着は日銀の政策効果浸透と金融政策は当面据え置きとの市場予想が理由

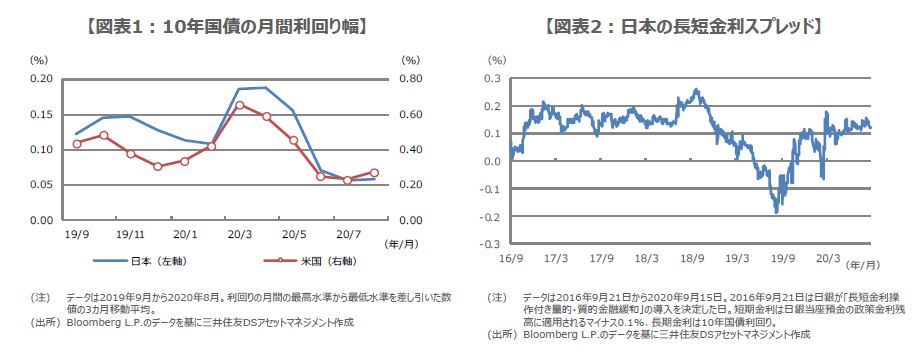

日本の10年国債利回りは6月以降、おおむね0.00%~0.06%の範囲内で推移しており、膠着感が強まっています。過去1年程度さかのぼり、月間利回り幅の推移をみても、いわゆるコロナ・ショックで一時的に拡大した春先を除き、縮小傾向にあることがわかります(図表1)。なお、日本では「長短金利操作付き量的・質的金融緩和」が実施されているため、この政策が影響していることは、十分考えられます。

現在の操作目標水準は、短期金利がマイナス0.1%、長期金利(10年国債利回り)はゼロ%です。政策効果が発揮されれば、長短金利のスプレッドは0.1%程度になりますが、足元のスプレッドは0.1%~0.15%で安定しています(図表2)。これらを踏まえると、日本の10年国債利回りが膠着感を強めている理由として、①日銀の政策効果が浸透していること、②市場が当面の政策変更を予想していないこと、があげられます。

米国の膠着は6月のドットチャートと8月の新たな政策指針で、緩和の長期化が織り込まれたため

一方、米国の10年国債利回りは、日本に比べると動きは大きく、6月以降、おおむね0.50%~0.96%の範囲内で推移しています。しかしながら、過去1年程度さかのぼり、月間利回り幅の推移をみると、やはりコロナ・ショックで一時的に拡大した春先を除き、日本と同様、縮小傾向にあることがわかります(図表1)。特に9月に入ってからの利回り幅は、0.12%程度にまで急速に縮小しています。

米国の10年国債利回りが膠着感を強めているのは、①6月の米連邦公開市場委員会(FOMC)で公表されたドットチャート、②8月に米連邦準備制度理事会(FRB)が示した金融政策の新たな指針、によるところが大きいと考えます。ドットチャートでは、多くのメンバーの2022年末までゼロ金利継続が適切との見方が示され、また新たな指針では、2%超の物価上昇が容認されたため、市場は金融緩和の長期化を織り込んだとみられます。

これらは、金利差を材料とするドル円の変動率低下と日米株式などに強い追い風となることを示唆

つまり、10年国債利回りの膠着は、日本では日銀の長短金利操作が奏功し、市場も当面の政策変更を予想していないことが影響し、米国ではゼロ金利政策の長期化が織り込まれたことが背景にあると推測されます。このように、緩和継続の見方が市場に広がっている状況において、日銀とFRBはこの先、急いで追加的な緩和手段を講じる必要はないように思われます。

なお、ここから想定される市場への影響として、1つは日米長期金利の膠着が続くことにより、金利差を材料とするドル円の変動率が低下することが考えられます。もう1つは、低金利環境が長期にわたって続くことが好感され、日米の株式など、リスク資産にとって強い追い風になることが見込まれます。これらの見方は、日米金融政策にとって引き締め方向の材料がでれば修正が必要ですが、まだ当面先のことになるとみています。

(2020年9月16日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会