プレミアグループ株式会社 増収増益、債権回収も順調

柴田 洋一 社長 |

プレミアグループ株式会社(7199) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

その他金融 |

|

代表者 |

柴田 洋一 |

|

所在地 |

東京都港区虎ノ門2-10-4 オークラプレステージタワー |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,881円 |

12,748,789株 |

239,80百万円 |

27.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

411.21円 |

4.6倍 |

*株価は07/17終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

連結業績推移(IFRS)

|

決算期 |

営業収益 |

税引前利益 |

当期純利益 |

親会社所有者帰属利益 |

EPS |

DPS |

|

2017年3月(実) |

7,900 |

1,297 |

848 |

847 |

70.56 |

– |

|

2018年3月(実) |

9,065 |

1,979 |

1,293 |

1,293 |

107.44 |

85.00 |

|

2019年3月(実) |

10,759 |

2,097 |

1,391 |

1,388 |

113.08 |

85.00 |

|

2020年3月(実) |

14,016 |

2,604 |

1,452 |

1,466 |

112.33 |

44.00 |

|

2021年3月(予) |

– |

– |

– |

– |

– |

– |

* 予想は会社予想。単位:百万円、円。2017年8月、1株を100株に分割。2019年4月、1株を2株に分割(EPSを遡及修正)。

プレミアグループ(株)の2020年3月期決算の概要と2021年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期決算概要

3.2021年3月期業績予想

4.今後の注目点

<参考:ESG・SDGsに対する取組み>

<参考:コーポレート・ガバナンスについて>

今回のポイント

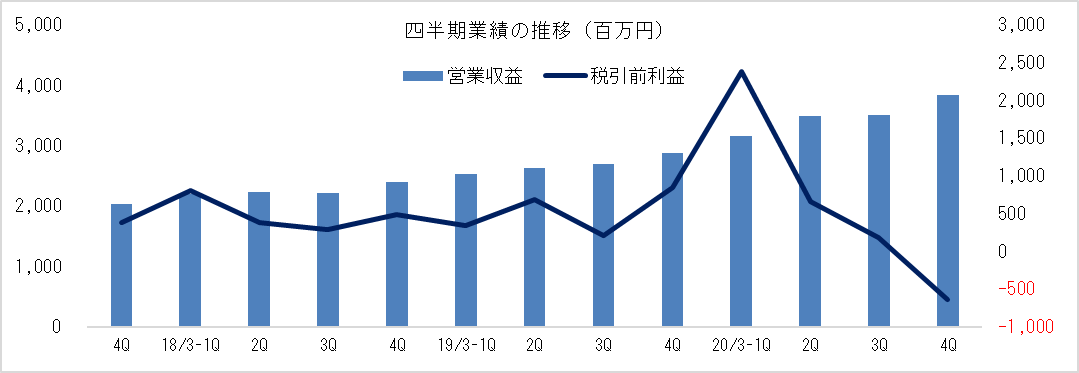

- 20/3期は営業収益が前期比30.3%増加し、税引前利益が同24.2%増加した。営業の状況を反映する取扱高は、クレジット事業が同29.2%増、同業のEGS(株)を子会社化した故障保証事業が同45.5%増と両事業共に伸長。債権の回収も順調に進み、コロナ禍で株価が下落したタイの持分法適用関連会社であるECL社の減損損失を吸収した。BSにストックされているクレジット事業の将来収益は22,063百万円と前期末(17,086百万円)比29.1%増加した。

- 21/3期予想については、新型コロナウイルス感染症の影響により、現時点において将来の見通しを合理的に算定することが困難であると判断し未定とした。1Qの決算発表時に配当予想と共に公表する予定。もっとも、同社はストック型のビジネスモデルを確立しているため、安定的収益の確保が可能である。加えて、今期は中央債権回収(株)の子会社化に伴う負ののれん発生益約6億円の計上も予定されている。増収・増益を目指し、増配を維持する考え。

- 2020年2月に中期経営計画「VALUE UP↗2023」を発表した。「世界中の人々に最高のファイナンスとサービスを提供する」というミッションの実現に向け、「ファイナンス分野の増強」、「故障保証の市場拡大」、「オートモビリティサービスの拡充」、「販売店・整備工場のネットワーク構築」という4つの戦略を軸とし、変化の激しいモビリティ業界に柔軟に対応していくことで更なる成長を目指していく。当面の数値目標として、23/3期に売上高260億円、税引前利益56億円を掲げている。

1.会社概要

グループで、中古車小売店を中心に中古車の購入に伴うクレジットサービスや故障保証(ワランティ)サービス等を提供している。日本を中心に、タイ、インドネシアに展開しており、同社は持株会社としてグループの経営管理及びそれに付帯又は関連する業務等を行っている。

国内グループ企業は、オートクレジットを中心としたクレジットや故障保証のプレミア(株)、オートモビリティサービス関連事業のプレミアモビリティサービス(株)、自動車整備・鈑金・塗装のPAS(株)、個人向けオートリースのPLS(株)、輸入中古車を主とする故障保証のEGS(株)、グループ内役職員向け研修企画の(株)VALUE、オートパーツ関連事業のプレミアオートパーツ(株)、債権回収業務・車両引揚業務の中央債権回収(株)、自動車整備システム・自動車販売管理ソフトウェア開発の(株)ソフトプランナー、グループ全般に関わるシステム企画・開発・運用のプレミアシステムサービス(株)、自動車関連IoT装置開発のCIFUT(株)等。海外では、自動車整備のPremium Service (Thailand) Co., Ltd.(タイ)、コンサルティング及び故障保証商品開発のPremium Asset Management(Thailand)Co., Ltd.(タイ)、タイ証券取引所上場企業でオートファイナンスを手掛けるEastern Commercial Leasing p.l.c.(タイ)、インドネシアで故障保証を展開するPT Premium Garansi Indonesia(インドネシア)等。

【ミッションと経営方針】

当社グループは、法改正を含む外部経営環境の変化に応じたコンプライアンスの徹底を前提として、「世界中の人々に最高のファイナンスとサービスを提供し、豊かな社会を築き上げることに貢献します」、「常に前向きに、一生懸命プロセスを積み上げることのできる、心豊かな人財を育成します」をミッションとして掲げ、その具現化と、将来にわたりミッションを継承する人財の育成の両立により、企業価値の中長期的な向上を図っていく事を経営方針としている。

1-1 事業内容

中古車小売店等に対して、グループで「オートクレジット」、「故障保証(ワランティ)」、「整備サービス(自動車の検査及び故障修理)」、「ソフトウェア(自動車整備システム)の開発・販売」等のサービスを提供しており、現地法人を通してタイ及びインドネシアでもオートファイナンスや故障保証事業等を展開している。事業セグメントは「クレジット関連事業」の単一セグメントだが、サービス別に「クレジット事業」、「故障保証事業」、「その他事業(オートモビリティ事業、海外事業等)」の3事業に区分して収益の状況を開示している。

クレジット事業

主要子会社であるプレミア(株)の事業領域であり、自動車購入に伴う融資(オートクレジット)を中心に、太陽光発電システム等の購入に伴う融資(エコロジークレジット)等も取り扱っている。クレジット債権の大半は銀行との提携ローン(提携ローン方式:後述)のためオフバランス(貸借対照表に記載されない)。個人事業主が法人名義で購入するケース等では、個人を対象とする提携ローンが使えないため同社の自己資金を使い、自社債権としてオンバランスされる。この場合、「立替払方式」として、形式上「提携ローン方式」と区別しているが、クレジット利用者が払う分割払手数料及び同社の調達コスト控除利益は同額。

尚、貸借対照表の貸方に計上される金融保証契約がクレジット事業の将来収益(未実現収益)を表しており、回収すると営業収益として計上される。

提携金融機関は、住信SBIネット銀行(株)、オリックス銀行(株)、楽天銀行(株)の3行。「提携ローン方式」では、同社がクレジット利用者の審査を行い、クレジット代金・販売促進費を加盟店に支払い、その約10日後に提携金融機関からクレジット代金を受け取る。同社は、ローンの連帯保証人となり、ローンの回収を代行し、分割手数料と共にクレジット利用者から受け取る。債権については、大半の債権に損害保険をかけているため、貸し倒れが生じた場合は、対象債権が保険でカバーされ同社に損失は生じない。このため、保険料を毎期営業費用に計上しており、保険料は貸倒状況によって変化する。

故障保証(ワランティ)事業

同社グループが提供する故障保証(ワランティ)とは、クレジット利用者が同社グループの提携先販売店(中古車小売店等)を通じて自動車を購入し、一定の保証料を前払いする事で、購入した自動車に故障が発生した際、予め定めた保証の提供範囲内において、無償で修理が受けられるサービス。提携先販売店が故障保証商品を同社から仕入れて、自動車購入者に販売する。故障保証は、故障車両の走行距離、経過年数及び修理内容といったデータを蓄積し分析する事で、より適切な故障保証商品の設計やプライシングが可能になる。同社グループは、プレミア(株)が保有する約69万台とEGS(株)が保有する約30万台の累計契約台数を背景とした修理ビッグデータによる高精度の商品設計とプライシングを実現している。

尚、損害保険会社が提供する保険は事故等に対応するものだが、故障保証で保証されるのは自然故障。保証部位は最大397項目にのぼり、約1,000種類の商品を提供している。故障保証は中古車購入に対する不安を払拭するもので、保証期間に基づく保証料(故障保証代金)を前金で一括して受け取る。

故障保証商品は、自社ブランドの「プレミアの故障保証」、これをカスタマイズした「OEM商品」、及び子会社EGS(株)が提供する「EGS保証」等に分かれ、OEM商品は、(株)リクルートマーケティングパートナーズが展開する中古車情報媒体「カーセンサー」を利用する提携先が「カーセンサー」に掲載した車両に付保される「カーセンサーアフター保証」と、中堅~大手中古車ディーラー向けに対応車種や対応保証範囲をカスタマイズした(5類型、約1,000種類の商品を提供)その他OEM商品に分かれる。

故障保証事業における修理対応力について、同社グループでは、整備士の資格を有する社員を修理の受付対応等を行うコールセンターへ配置し、契約者や整備工場と直接対応する体制を整えている。このため、故障保証の適用にあたって正確かつ迅速な対応が可能であり、契約者の安心感につながっている。また、故障保証の適切な適用や、リサイクル・リビルド部品の利用、直営の整備工場の保有、FAINESの閲覧等を通じて、修理コストの削減及び不必要な修理の未然防止を可能にしている(FAINESとは、一般社団法人日本自動車整備振興会連合会が整備事業者に対して提供する、整備マニュアルや故障整備事例等の情報データベース)。

2.2020年3月期決算概要

【新型コロナウイルス感染症拡大の影響】

コロナ禍の中でも全国の加盟店は稼働しているが、中古車の販売減で第4四半期の取扱高は前年同期比14.4%増にとどまり(20/3期通期の取扱高は前期比29.2%増)、2020年4月(中古車登録台数前年同月比5.3%減)は前年同月比0.9%増と、コロナ禍の影響が大きくなった。一方、債権回収への影響は軽微で、2020年4月度の支払猶予は17件・約17百万円(債権残高比約0.005%)。尚、同社グループでは、債務者の心理的負担軽減のため督促行為を自粛している。督促自粛による債権回収率への悪影響はほぼ無い。

上記の通り、中古車の販売減によりクレジット事業の成長率がやや鈍化したが、債権の回収も含めてコロナ禍の影響は限定的なものにとどまっている。ただ、持分法適用関連会社であるタイの自動車販売金融会社Eastern Commercial Leasing p.l.c.(ECL)の業績が同国でのロックダウンの影響を受けて悪化し、株価が下落したため、減損処理を行った。20/3期決算において、営業外費用として、持分法投資損失8.7億円を計上した(損益計算書には、持分法投資利益との差し引きで8.4億円を計上)。

社内での取組み

| ・ 営業を含む全社員を在宅勤務へ移行(出社80%減を目標)* 止むを得ない出社に対する対策 ① 勤務拠点近隣(徒歩圏内)の宿泊施設の利用 ② 自動車通勤(社用車の貸し出し含む)の許可 ③ 2チームのシフト体制で、出勤が被らないようにリスクヘッジ |

| ・休業補償

妊娠中、基礎疾患、介護、小学生以下の子どもを持つ従業員、及び会社指示により自宅待機の社員 |

| ・「プレミアStay Home休暇」の導入

在宅勤務比率80%超に向けて、2020年4月~6月に取得可能な特別休暇(5日)を付与 |

| ・自宅から通いやすいオフィスを勤務地として開放 |

| ・従業員、従業員家族へのマスク配布 |

| ・ソーシャルディスタンス推進に向けてロゴを策定 |

対外的な取組み(社会貢献活動)

| ・支援企画プロジェクト「Premium Value Support Project」の組成

新型コロナウイルス感染拡大下、出来る限りの支援活動を行い社会に対して働きかけることを目的に社内プロジェクトを立ち上げた。 |

| ・医療機関、行政機関等へのマスク寄付

新型コロナウイルス感染患者の受入れを行っている医療機関を中心に、医療関係の事業者様、行政機関、従業員家族等へサージカルマスクを無償提供。 |

| ・弁当の購入を通じた飲食店支援

コロナ禍により売上が落ち込んでいる飲食店に対して、弁当の購入を通じた支援。弁当の購入代金は、Premium Value Support Project基金が負担し、業務上、止むを得ず出社している社員に対して無償配布。 |

財務の状況・方針

当面はキャッシュポジションを高めることを優先し、新規採用、新規出店等の投資についてはコロナ禍収束後に再開を検討する方針。

20/3期末の現金及び現金同等物は6,286百万円を有し、この他、13,000百万円の短期借入枠を設定しているため事業の継続に支障はない。また、利益剰余金は3,587百万円、将来収益は26,390百万円、と財務面、収益面共に不安はない。

2-1 連結業績(IFRS)

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

営業収益 |

10,759 |

100.0% |

14,015 |

100.0% |

+30.3% |

13,668 |

+2.5% |

|

営業費用 |

10,001 |

93.0% |

12,457 |

88.9% |

+24.6% |

– |

– |

|

税引前利益 |

2,097 |

19.5% |

2,603 |

18.6% |

+24.2% |

3,141 |

-17.1% |

|

親会社所有者帰属利益 |

1,387 |

12.9% |

1,465 |

10.5% |

+5.6% |

2,048 |

-28.4% |

* 単位:百万円

前期比30.3%の増収となり、税前利益が同24.2%増加

営業収益は前期比30.3%増の140.2億円。順調なアセットの積み上がりを背景にクレジット事業及び故障保証(ワランティ)事業の営業収益が増加する中、PAS(株)での自動車鈑金・塗装の売上や(株)ソフトプランナーでの自動車整備工場向け管理ソフトの売上増加が通期で寄与した(前期下期から連結)。

税引前利益は同24.2%増の26.0億円。事業の拡大とEGS(株)の連結や(株)ソフトプランナーの期初からの連結、更には先行投資(5.4億円)もあり、営業費用が増加した他、タイ証券取引所上場企業でオートファイナンスを手掛けるEastern Commercial Leasing p.l.c.(以下、ECL)の減損損失(8.7億円)やデリバティブ損失(1.1億円)、及びECL過年度持分変動損失(0.8億円)等の費用計上もあったが、その一方で、会計上の見積り変更(保険資産)によるクレジット債権に対する減損損失が大幅に減少した(17.7億円の利益押し上げ効果)。最終利益が同5.6%の増加にとどまったのは税負担率の上昇による(33.7%→44.2%)。

尚、ECL(出資比率25.4%)については、コロナ禍に伴う世界的株安の影響で株価が一時的に暴落したことに加え、ロックダウンによる一時的な業績の悪化と今後の影響の不透明感から、減損損失8.7億円を持分法投資損失に計上した。この影響等で、前期は0.4億円の利益を計上した持分法投資損益が、当期は8.4億円の損失となった。

営業費用の内訳

|

19/3期 |

対営業収益比 |

20/3期 |

対営業収益比 |

前期比 |

|

|

支払保証料 |

1,247 |

11.6% |

1,854 |

13.2% |

+48.7% |

|

故障保証原価 |

1,590 |

14.8% |

2,421 |

17.3% |

+52.3% |

|

減損損失 |

1,581 |

14.7% |

79 |

0.6% |

-95.0% |

|

人件費 |

2,602 |

24.2% |

3,307 |

23.6% |

+27.1% |

|

その他経費 |

2,981 |

27.7% |

4,797 |

34.2% |

+60.9% |

|

営業費用合計 |

10,001 |

93.0% |

12,457 |

88.9% |

+24.6% |

* 単位:百万円

支払保証料の増加はクレジット事業の、故障保証原価の増加は故障保証事業の、それぞれ拡大によるもので、減損損失の減少は会計上の見積り変更(保険資産)による。人件費の増加は人員の増加によるもので、期末現在482名と前期末比96名増加した。その他の増加は、先行投資や子会社の増加による。

2-2 事業別動向

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

クレジット事業 |

8,094 |

75.2% |

9,647 |

68.8% |

+19.2% |

|

故障保証事業 |

2,395 |

22.3% |

3,661 |

26.1% |

+52.8% |

|

その他 |

269 |

2.5% |

707 |

5.0% |

+162.8% |

|

営業収益合計 |

10,759 |

100.0% |

14,016 |

100.0% |

+30.3% |

* 単位:百万円

クレジット事業

取扱高は9期連続の増加となる前期比29.2%増の1,746.5億円。上場による知名度向(加盟店との取引増加)、営業力の向上(営業PHの上昇、期末営業人員:85名)、加盟店に対する複合的なサービス展開(加盟店との関係構築・深化)、及び大型加盟店との取引寄与等が増加要因であり、コロナ禍による中古車販売の減少の影響を受けた第4四半期も、454億円と前年同期比14.4%増加した。営業PHは前期比9.6%増の1.8億円。

期末債権残高は前期末比27.1%増の3,187億円。3ヶ月超の延滞債権残高率は0.86%(前期0.84%)と期を通して低位で推移した。尚、同社グループの債権は個人・小口(平均112.6万円)の債権の積み上げであり、リスクが細かく分散されている優良債権群である。債権の回収については早期着手とSMS等を利用した省力化によりデフォルトの最小化と効率化に努めている。

債権回収の強化を目的に、2020年4月にサービサーである中央債権回収(株)を子会社化した。

期末加盟店社数は前期末比10.4%増の22,549社。創業以来、確実に加盟店社数を増加させており、稼働率向上にも継続的に取り組んでいる。具体的には、新規加盟店獲得活動と併せて既存加盟店への複合取引を推進し、1社当たり取扱高の拡大に努めると共に、コンタクトセンター(アウトバウンド営業)の活用による未稼働先への稼働促進を行っている。

故障保証(ワランティ)事業

取扱高は前期比45.5%増の43.6億円(第四半期は前年同期比34.8%増の11.1億円)。このうち、プレミア(株)の取扱高は前期比14.2%増の34.2億円。EGS(株)の子会社化効果が9.4億円(第4四半期は2.4億円)あったことに加え、クレジットとのクロスセルが奏功する等、加盟店に対する複合的なサービス展開が成果をあげた。また、自社商品「プレミアの故障保証」とOEM商品「カーセンサーアフター保証」の価格を改定した効果もあり、自社商品が同26.2%増と大きく伸び、OEM商品も堅調に推移した。

その他事業

自動車鈑金・塗装設備の増設による入庫数の増加に加え、2018年10月に子会社化したソフトウェアの開発・販売を行う(株)ソフトプランナーが通期で寄与したことで営業収益が707百万円と前期比162.8%増加した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年3月 |

20年3月 |

19年3月 |

20年3月 |

||

|

現金及び現金同等物 |

6,186 |

6,285 |

金融保証契約 |

17,086 |

22,063 |

|

金融債権 |

14,746 |

20,010 |

借入金 |

10,636 |

16,420 |

|

その他の金融資産 |

3,293 |

6,408 |

その他の金融負債 |

3,140 |

6,340 |

|

有形固定資産 |

480 |

3,092 |

未払法人所得税 |

642 |

385 |

|

無形資産 |

5,913 |

5,950 |

その他の負債 |

4,836 |

5,999 |

|

のれん |

2,692 |

3,958 |

負債合計 |

38,010 |

52,890 |

|

持分法投資 |

2,194 |

1,224 |

親会社所有者帰属持分 |

5,463 |

5,242 |

|

保険資産 |

– |

2,964 |

資本合計 |

5,529 |

5,312 |

|

資産合計 |

43,539 |

58,203 |

負債・純資産合計 |

43,539 |

58,203 |

* 単位:百万円

業容拡大に伴い、金融債権、その他金融資産、金融保証契約、及びその他負債等が増加した他、信用保険によって補填を受ける事がほぼ確実と見込まれる金額を保険資産として計上した。この他、整備工場「FIX MAN」関連の投資で有形固定資産も増加した。貸方に計上されている、金融保証契約残高及びその他負債に含まれる故障保証事業にかかる保証料(故障保証代金)残高の合計263.9億円は将来収益であり、今後、営業収益として計上されていく。親会社所有者帰属持分比率9.0%(前期12.5%)。

キャッシュ・フロー

|

19/3期 |

20/3期 |

前期比 |

||

|

営業キャッシュ・フロー |

-1,014 |

-1,246 |

-231 |

– |

|

投資キャッシュ・フロー |

-705 |

-1,618 |

-912 |

– |

|

財務キャッシュ・フロー |

1,562 |

2,966 |

+1,403 |

+89.8% |

|

現金及び現金同等物期末残高 |

6,186 |

6,285 |

+99 |

+1.6% |

* 単位:百万円

2-4 トピックス

プレミアモビリティサービス株式会社、プレミアオートパーツ株式会社設立

2020年1月22日にオートモビリティサービス分野を統括するプレミアモビリティサービス(株)と、オートパーツ関連事業を統括するプレミアオートパーツ(株)を設立し、「クルマ」に関する先進的なソリューションを提供する体制を整えた。

中期経営計画の発表

2020年2月14日に23/3期を最終年度とする中期経営計画を発表した。“「オートクレジット企業」から「オートモビリティ企業」へ”を目指すべき将来像とし、ファイナンス、故障保証(ワランティ)、及びオートモビリティ分各分野で取組みを進めていく。

| ファイナンス分野 | ①オートクレジットの営業拡大(拠点、人員)、②オートクレジットのバックヤードの効率化、③個人向けオートリース・サービサーの強化・拡大 |

| 故障保証分野 | ①既存販売(B2B)の強化と新形態(C2C)での保証提供、②延長保証の商品開発(初回満了後のフォロー)、③故障修理のビッグデータ活用によるマネタイズ、④認知度向上のための広告施策実施

⇒ 中古車を保守することによる廃車のReduceを推進 |

| オートモビリティ分野 | ①リサイクルパーツビジネス(Recycle:自動車解体工場のネットワーク化、ネットワーク先の中古車販売店・整備工場へのリサイクルパーツの提供)、②リユースビジネス(Reuse:引き揚げ車両をネットワーク先の中古車販売店・整備工場に提供)、③リペアビジネス(Repair:整備工場に対する品質向上支援・人材派遣、ロードサービスの内製化等)

⇒ 自動車流通事業を運営するうえで必要とする複数サービスの提供 |

| 海外戦略 | 提携方式(JV設立)による出展国の拡大とその後の連結子会社化も視野に入れた展開 |

|

20/3 |

21/3計画 |

22/3計画 |

23/3計画 |

|

25/3計画 |

|

|

営業収益 |

12,548 |

17,500 |

21,500 |

26,000 |

40,000 |

|

|

税引前利益 |

2,232 |

2,400 |

3,600 |

5,600 |

10,000 |

|

|

親会社所有者帰属利益 |

1,484 |

1,500 |

2,300 |

3,600 |

6,500 |

* 単位:百万円

中古車リースの取扱い開始

中古車でもリースを利用したいという個人や自動車販売店の声に応え、便利で安心な商品性をそのままに、中古車リースの取扱いを開始した。

中央債権回収株式会社のグループイン

オートクレジットの債権回収で豊富な経験を持つサービサーである中央債権回収(株)が2020年4月1日にグループインした。全国規模の訪問調査・交渉部隊を持ち、同社グループのクレジット事業との高いシナジーが期待される。

3.2021年3月期業績予想

3-1 業績予想及び配当予想は未定

新型コロナウイルス感染症の影響により、現時点において将来の見通しを合理的に算定することが困難であると判断し、未定とした。今後、業績への影響を慎重に見極め、第1四半期の決算発表にて配当予想と共に業績予想を公表する予定。

もっとも、同社はストック型のビジネスモデルを確立しているため、安定的収益の確保が可能である。加えて、今期は中央債権回収(株)の子会社化に伴う負ののれん発生益約6億円の計上が予定されている。業績予想及び配当予想を未定としたものの、増収・増益を目指しており、増配の維持を考えている。

3-2 21/3期の基本方針

当面はキャッシュポジションを高めることを優先し、新規採用、新規出店はコロナ収束までペンディングとするが、中期経営計画の各種施策は慎重な判断の下で実施する。一方、ノンアセットビジネスであるオートモビリティ事業については推進・強化する。具体的には、整備・板金事業(リペアビジネス)、中古車部品の流通(パーツビジネス)、引揚車両の流通(リユースビジネス)、自動車仕入れサポート等である。また、ペーパーレス化、非接触型営業の体制構築、在宅勤務環境の整備、自宅から通いやすいオフィス(サテライトオフィス)の活用推進等、業務のシステム化・効率化も積極的に進める。

4.今後の注目点

新年度入り後は、外出自粛の影響等で中古車販売が振るわず、クレジット事業に影響が出ていたが、5月17日に39県で緊急事態宣言が解除された後は、土日のクレジット申込件数が前年並みに回復しつつあるようだ。同社のビジネスはアセットの積み上げビジネスであるため今期の業績が急激に悪化するリスクはなく、特に利益面では負ののれん発生益約6億円が計上される。会社側が考えているように、増収・増益、増配を期待していいのではないだろうか。

もっとも、売上・利益の数値以上に注目すべきは、中期経営計画に基づく4つの戦略の進捗であると考える。このうち「ファイナンス分野の増強」及び「故障保証(ワランティ)の市場拡大」については、コロナ禍を見ながら、ということになるだろうが、「オートモビリティサービスの拡充」や「販売店・整備工場のネットワーク構築」については、感染第2波、第3波といったリスクが顕在化しなければ施策を進めることが可能であろう。クレジット事業及び故障保証事業の成長が続く間に、第3・第4の収益の柱を育成できるか、注目していきたい。

<参考:ESG・SDGsに対する取組み>

同社はESGに対する下記取組みを進めることでSDGsの達成を目指す。

E : 環境

資源循環型社会の実現に向け、3R+αビジネスを推進すると共に、太陽光発電の普及促進(ECOクレジット)やペーパーレス化により脱炭素の取組みを進めていく。

| 3R+αビジネス

• リサイクルパーツビジネス(Recycle) • リユースビジネス(Reuse) • リデュースビジネス(Reduce) • リペアビジネス(Repair) |

|

S : 社会

人材育成、ダイバーシティの推進、働き方改革、人権尊重に取り組んでいく。

| 人材育成 | • 研修会社設立による社員教育の内製化

• 若年層(新卒・第二新卒)の通年採用による就業機会提供 |

| ダイバーシティの推進 | • 女性活躍推進のプロジェクト「Lean in Premium」による啓蒙活動

• 若手管理職の積極登用、外国人の積極採用 |

| 働き方改革 | • 各地でオフィス移転やレイアウト変更を行い、働きやすい空間・動線を創出

• 有休休暇の取得推進(年2回の長期休暇取得制度) |

| 人権尊重 | • 差別やハラスメントのない職場環境実現・事業活動推進のため、階層別の各種研修やコンプライアンス研修の実施 |

|

G : ガバナンス

リスクマネジメントを強化・徹底すると共に、コンプライアンスを徹底する他、独立社外取締役が過半数を占める任意の指名報酬委員会の設置、持続的な企業価値向上のインセンティブとしての株式報酬制度を導入し、ガバナンスの強化を目指す。

| リスクマネジメント | • グループリスク管理委員会を設置し、海外子会社も含むグループ各社の事業リスクを分析・把握の上、適切に管理

• 事業継続計画(BCP)を定め、非常事態時の損害の最小化と中核事業の継続又は早期復旧を可能とする業務手順の整備、訓練、見直しを適時実施 |

| コンプライアンス遵守 | • 行動規範に基づいた自発的な行動を促すため、個人情報保護やインサイダー取引防止など各種研修を実施

• 反社会的勢力排除についての基本方針及び諸規程を定め、厳格に運用 |

| 役員人事・報酬 | • 独立社外取締役が過半数を占める、任意の指名報酬委員会を設置

• 持続的な企業価値向上のインセンティブのため、株式報酬制度を導入 |

|

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年06月29日)

当社グループは、「世界中の人々に最高のファイナンスとサービスを提供し、豊かな社会を築き上げることに貢献します」「常に前向きに、一生懸命プロセスを積み上げることのできる、心豊かな人財を育成します」というミッションを掲げ、このミッションの達成に資するか否かという考え方を、経営における意思決定の判断軸と位置づけております。

当社グループのミッションの達成には、株主をはじめ、お客様、お取引先様、従業員、社会等の当社グループを取り巻く全てのステークホルダーと良好な関係を構築するとともに、その信頼を得ることが不可欠であり、そのためにはコーポレート・ガバナンスの充実が重要な経営課題の一つであるとの認識のもと、当社グループの継続的な成長及び収益性の向上を図りつつ、透明性と健全性を確保した企業運営に努めております。

基本方針

(1) 株主の権利・平等性の確保

当社は、全ての株主に対して実質的な平等性を確保するため、積極的な情報開示や円滑な議決権行使ができる環境の整備等に努めております。

(2) 株主以外のステークホルダーとの適切な協働

当社は、法令・定款の遵守をはじめとしたコンプライアンスの徹底を前提に、当社グループの持続的な成長と中長期的な企業価値向上のため、株主をはじめとする全てのステークホルダーとの協働が必要不可欠であると認識しております。

ステークホルダーとの協働を実践するため、当社グループのミッション及びビジョンを定めるほか、代表取締役社長をはじめとする経営陣が自らの言葉で全従業員に対し直接説明を行う機会である「経営方針発表」を毎年開催し、経営陣が先頭に立って、ステークホルダーの権利や立場、企業論理を尊重する企業風土の醸成に努めております。

(3) 適切な情報開示と透明性の確保

当社は、ディスクロージャーポリシーに基づき、市場からの信頼と適切な評価を獲得するため、当社の経営方針や事業戦略、業績及び財務に関わる情報を、公平に、正確に、迅速に、分かりやすく、かつ積極的に提供することを基本方針としております。法令に基づく開示を適切に行うとともに、法令に基づく開示以外の情報であっても、株主や投資家の理解の助けになると当社が判断した情報については積極的に開示することとしております。また、情報の開示に当たっては、非財務情報も含め、正確で平易化かつ具体的な記述を行い、利用者にとって有用性の高い記載となるよう努めております。

(4) 取締役会等の責務

当社は、代表取締役社長をはじめとする経営陣や取締役に対する実効性の高い監督を行うとともに、経営陣による適切なリスクテイクを支える環境整備を行い、企業戦略等の大きな方向性を示し、当社グループ全体の持続的な成長と中長期的な企業価値の向上、収益力及び資本効率等の改善を図ってまいります。

(5) 株主との対話

当社は、当社グループ全体の持続的な成長と中長期的な企業価値向上を果たすため、常日頃から株主と積極的な対話を行い、株主の意見や要望を適切に反映させ、株主とともに当社グループを成長させていくことが重要であると認識しております。このため当社では、代表取締役社長を中心とするIR体制を整備し、当社グループの経営戦略や経営計画に対する理解を得るため、株主や投資家との対話の場を設けることとしております。更に、株主や投資家からの意見が適宜取締役会に報告され、当社の経営にフィードバックされる体制を構築してまいります。

<開示している主な原則>

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主との建設的な対話には合理的な範囲で前向きに対応してまいります。

当社の株主との対話全般は、代表取締役社長が中心となり、面談を行う株主の所有株式数、規模等に応じ、主に代表取締役社長や取締役が対応しております。また、当社は実効性あるIR活動を実施するため、担当取締役が統括する広報・IR部門において実務を行っております。株主との対話を補助すべく、広報・IR部門と経営統括、コーポレート統括、総務、経理及び法務コンプライアンスの各部門が適宜連携する体制を整備しております。

株主との対話に関する取組としては、決算説明会や当社ホームページにおける情報開示の実践等のほか、株主が当社グループの現状等に関する理解を深められるよう積極的にIR活動を展開しております。具体的には、機関投資家やアナリストとの対話について、状況に応じて機関投資家向け個別ミーティングやアナリスト説明会等を開催し、主に代表取締役社長又は取締役が直接対話を実施しております。また、個人投資家との対話の場として、証券会社等が主催する個人投資家向け会社説明会やオンラインセミナーに積極的に参加し、個人投資家の前で、代表取締役社長及び取締役が自らの言葉で当社グループの現状等について説明を行う機会を設けております。なお、個人投資家向けのIRイベントは、当社ホームページにおいてそのスケジュールを開示しております。

http://ir.premium-group.co.jp/ja/calendar.html

加えて、日本株市場で一定の取引量を持つ海外投資家に対しても、電話での個別ミーティングや英語翻訳資料の作成、英語版のホームページを通じた情報発信などを実施しております。また、当社は、株主との対話を通じて把握できた意見等について、広報・IR部門が取り纏め、必要に応じて取締役会に報告し、情報共有及び経営改善を図ることとしております。この他、対話に際してのインサイダー情報の管理について、インサイダー取引防止規程に基づき、未公開情報の厳格な管理を実施しております。