(4319)TAC 減収減益 回復傾向にある財務・会計分野に期待

多田 敏男 社長 |

TAC(4319) |

|

会社情報

| 市場 | 東証1部 |

| 業種 | サービス業 |

| 代表取締役社長 | 多田 敏男 |

| 所在地 | 東京都千代田区神田三崎町3-2-18 |

| 決算月 | 3月末日 |

| HP | https://www.tac-school.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

228円 |

18,503,932株 |

4,218百万円 |

8.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

8.00円 |

3.5% |

29.72円 |

7.7倍 |

285.70円 |

0.8倍 |

*株価は 2/20 終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2015年6月(実) |

1,243 |

-176 |

-187 |

-550 |

-515.09 |

0.00 |

|

2016年6月(実) |

1,631 |

188 |

163 |

150 |

131.68 |

0.00 |

|

2017年6月(実) |

1,738 |

-12 |

-44 |

-87 |

-63.43 |

0.00 |

|

2018年6月(実) |

2,053 |

79 |

64 |

33 |

22.83 |

0.00 |

|

2019年6月(予) |

2,123 |

-197 |

-210 |

-172 |

-118.08 |

0.00 |

*予想は会社予想。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

TACの2019年3月期第3四半期決算概要等についてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期第3四半期決算概要

3.2019年3月期業績予想

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 19年3月期第3四半期の現金ベース売上高は前年同期比3.5%減の155億45百万円。発生ベース売上高は同2.0%減の155億15百万円。個人教育事業、法人研修事業が減収、出版事業、人材事業は増収だった。現金ベース営業利益は同51.2%減の5億66百万円。発生ベース営業利益は同39.6%減の5億36百万円。売上原価は外注費増で同0.6%増、広告費が減少したが販管費全体ではほぼ前年同期並み。

- 19年3月期の通期業績予想に変更は無い。現金ベース売上高は前期比1.2%増の212億50百万円を予想。粗利率は0.2ポイント低下するが販管費率も0.6ポイント低下し、営業利益は同9.1%増の9億10百万円を予想。配当は前期より3円増配の8.00円/株を予定。予想配当性向は26.9%。

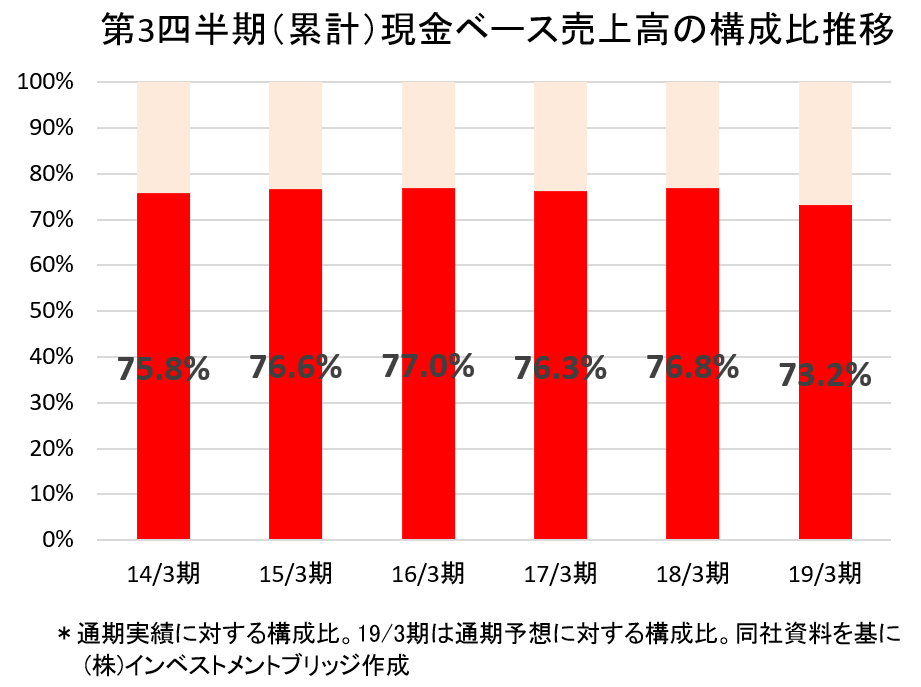

- 19年3月期第3四半期(累計)の現金ベース売上高の通期予想に対する進捗率は73.2%。第2四半期終了時点の50.5%と同様、過去5年の実績ベースでの構成比と比較すると、やや低水準となっている。期を追って回復傾向にある財務・会計分野中心に最終の第4四半期にどれだけ進捗し、期初予想を達成することができるかを注目したい。

1.会社概要

「資格の学校TAC」として、資格取得スクールを全国展開。社会人や大学生を対象に、公認会計士、税理士、不動産鑑定士、社会保険労務士、司法試験、司法書士等の資格試験や公務員試験の受験指導を中心に、企業向けの研修事業や出版事業等も手掛ける。

企業グループ(連結子会社10社、持分法適用関連会社2社、非連結・持分法非適用子会社1社)

|

会社区分 |

セグメント |

会社名 |

業務内容 |

| 連結子会社 | 個人教育事業 | (株)TAC総合管理

太科信息技術(大連)有限公司 (株)オンラインスクール |

教室用ビルの契約・メンテナンス業務等

大連オペレーションセンター(事務・教材視聴チェック等) インターネットを通じての会員制教育事業 |

| 法人研修事業 | (株)LUAC | 保険関係の企業研修事業 | |

| 出版事業 | (株)早稲田経営出版

(株)TACグループ出版販売 |

「Wセミナー」ブランドの出版事業

出版事業に関する営業・宣伝等 |

|

| 人材事業 | (株)TACプロフェッションバンク | 人材紹介・派遣・求人広告事業 | |

| (株)医療事務スタッフ関西 | 医療事務系労働者派遣、レセプト作成業務 | ||

| (株)クボ医療 | レセプト点検業務、レセプト整理業務など | ||

| 持分法適用関連会社 | (株)プロフェッションネットワーク

空橋克拉伍徳信息技術服務(大連)有限公司 |

実務家向けWeb情報誌の発行

日系企業からのBPO業務の外部受託 |

|

| 非連結・持分法非適用子会社 | 泰克現代教育(大連)有限公司 | 日本式簿記・情報処理教育の企業研修 |

*2018年12月末。

【沿革】

1980年12月、資格試験の受験指導を目的として設立され、公認会計士講座、日商簿記検定講座、税理士試験講座を開講。2001年10月に株式を店頭登録。03年1月の東証2部上場を経て、04年3月に同1部に指定替えとなった。09年9月には司法試験、司法書士、弁理士、国家公務員Ⅰ種・外務専門職等の資格受験講座を展開していた(株)KSS(旧・早稲田経営出版)から資格取得支援事業及び出版事業を譲受。これにより、会計分野に強みを有する同社の資格講座に法律系講座が加わると共に、公務員試験のフルラインナップ化も進んだ。2013年12月、小中高生向け通信教育事業を柱とする(株)増進会出版社と資本・業務提携契約を締結。2014年6月には医療事務分野への進出を狙いM&Aを実施。

【強み】

(1)試験制度の変化や法令改正へのきめ細かい対応

同社は、会社設立間もない頃から講師陣が毎年テキストを改訂し、試験制度の変化や法令改正にきめ細かく対応することで他社との差別化を図り受講生の支持を得てきた。事業が200億円規模になると、毎年発生するテキスト改訂コストを吸収することが可能だが、新規参入を考える企業はもちろん、同社よりも事業規模の劣る同業者にとっても、テキストを毎年改訂することは大きな負担である(ノウハウの蓄積が進み、高い生産性を実現していることも強みとなっている)。

(2)積極的な講座開発と充実したラインナップ

同社は大学生市場の開拓も含めて積極的に新しい分野(新講座の開設)にチャレンジすることで業界トップに上り詰め、業界初の株式上場を果たした。また、09年には、Wセミナーの資格取得支援事業を譲受し、従来手薄だった法律系講座や公務員試験のラインナップを拡充した。法律系講座及び公務員講座は、会計系3講座(公認会計士、税理士、簿記検定)と共に3本柱を形成し、マーケットの大きい3本柱を中心に多様な講座をラインナップしている。

(3)受講生中心主義の下でのサービスの先進性

サービスの先進性も同社の強みである。教育メディアや講師を受講生が自由に選択できるシステムを、資格取得学校市場で最初に導入したのは同社である。その背景にある受講生中心主義の経営姿勢は、テキストの品質と共に、「資格の学校TAC」のブランド醸成に一役買っている。

【ROE分析】

|

2013/3期 |

2014/3期 |

2015/3期 |

2016/3期 |

2017/3期 |

2018/3期 |

|

|

ROE(%) |

35.5 |

21.9 |

4.9 |

4.8 |

10.3 |

8.6 |

|

売上高当期純利益率(%) |

4.66 |

3.98 |

1.06 |

1.07 |

2.40 |

2.11 |

|

総資産回転率(回) |

1.17 |

1.16 |

0.98 |

0.93 |

0.94 |

0.96 |

|

レバレッジ(倍) |

6.59 |

4.79 |

4.68 |

4.81 |

4.60 |

4.27 |

ROEは低下したが、日本企業が目指すべきと一般的に言われている8%を上回っている。レバレッジは既に高水準にあるため、収益性、効率性の改善を進めて行くことができるかが、ROEの更なる向上のためのポイントとなる。

2.2019年3月期第3四半期決算概要

売上高について

各講座の受講者は受講申込時に受講料全額を払い込む必要があり(同社では、前受金調整前売上高、あるいは現金ベース売上高と呼ぶ)、同社はこれをいったん「前受金」として貸借対照表・負債の部に計上する。その後、教育サービス提供期間に対応して、前受金が月毎に売上に振り替えられる(同社では、前受金調整後売上高、あるいは発生ベース売上高と呼ぶ)。損益計算書に計上される売上高は、「発生ベース売上高(前受金調整後売上高)」だが、その決算期間のサービスや商品の販売状況は現金ベース売上高(前受金調整前売上高)に反映され(現金収入を伴うためキャッシュ・フローの面では大きく異なるが、受注産業における受注高に似ている)、その後の売上高の先行指標となる。このため、同社では経営指標として現金ベース売上高(前受金調整前売上高)を重視している。

季節的特徴について

同社の四半期毎の業績推移は次のとおり。なお、現金ベース売上高(前受金調整前売上高)は受講申し込み金額を集計した売上高を、発生ベース売上高(前受金調整後売上高)は受講申し込み金額を教育サービス提供期間に対応して配分した後の売上高を、それぞれ表している。

同社が扱う公認会計士や税理士などの主な資格講座の本試験が春から秋(第1~第3四半期)に実施されることや、公務員講座など大学生が主な顧客となる講座の申し込みは春から夏(第1~第2四半期)に集中する等の特徴があるため、第4四半期は申し込み(現金ベース売上高)がその他の四半期に比べて少なくなりやすい傾向がある。一方、賃借料や講師料、広告宣伝費などの営業費用は毎月一定額が計上されるため四半期ごとの偏重は無い。

(1)連結業績

|

18/3期3Q |

構成比 |

19/3期 3Q |

構成比 |

前年同期比 |

|

|

現金ベース売上高 |

16,110 |

100.0% |

15,545 |

100.0% |

-3.5% |

|

発生ベース売上高 |

15,838 |

98.3% |

15,515 |

99.8% |

-2.0% |

|

差引売上総利益 |

6,686 |

41.5% |

6,287 |

40.4% |

-6.0% |

|

販管費 |

5,798 |

36.0% |

5,751 |

37.0% |

-0.8% |

|

営業利益 |

888 |

5.5% |

536 |

3.4% |

-39.6% |

|

経常利益 |

833 |

5.2% |

602 |

3.9% |

-27.8% |

|

四半期純利益 |

537 |

3.3% |

429 |

2.8% |

-20.2% |

*四半期純利益は親会社株主に帰属する四半期純利益。以下、同様。

*単位:百万円

減収減益

現金ベース売上高は前年同期比3.5%減の155億45百万円。発生ベース売上高は同2.0%減の155億15百万円。個人教育事業、法人研修事業が減収、出版事業、人材事業は増収だった。

現金ベース営業利益は同51.2%減の5億66百万円。発生ベース営業利益は同39.6%減の5億36百万円。売上原価は外注費増で同0.6%増、広告費が減少したが販管費全体ではほぼ前年同期並み。

(2)セグメント別動向

セグメント別現金ベース売上高

|

18/3期3Q |

構成比 |

19/3期3Q |

構成比 |

前年同期比 |

|

|

個人教育事業 |

9,852 |

61.2% |

9,208 |

59.2% |

-6.5% |

|

法人研修事業 |

3,387 |

21.0% |

3,346 |

21.5% |

-1.2% |

|

出版事業 |

2,295 |

14.2% |

2,436 |

15.7% |

+6.1% |

|

人材事業 |

621 |

3.9% |

604 |

3.9% |

-2.8% |

|

内部売上高または振替高 |

-45 |

– |

-50 |

– |

– |

|

連結売上高 |

16,110 |

100.0% |

15,545 |

100.0% |

-3.5% |

*単位:百万円

セグメント別現金ベース営業利益

|

18/3期3Q |

構成比 |

19/3期3Q |

構成比 |

前年同期比 |

|

|

個人教育事業 |

548 |

5.6% |

-65 |

– |

– |

|

法人研修事業 |

956 |

28.2% |

869 |

26.0% |

-9.1% |

|

出版事業 |

383 |

16.7% |

456 |

18.8% |

+19.0% |

|

人材事業 |

125 |

20.2% |

127 |

21.1% |

+1.8% |

|

全社費用 |

-853 |

– |

-822 |

– |

– |

|

連結営業利益 |

1,160 |

7.2% |

566 |

3.6% |

-51.2% |

*単位:百万円

【個人教育事業】

減収・減益

| 増収 | 不動産鑑定士講座、建築士講座、マンション管理士講座、社会保険労務士講座等 |

| 減収 | 公認会計士講座、公務員(国家一般・地方上級)講座、税理士講座、簿記検定講座等 |

公認会計士講座および簿記検定講座の第3四半期(10-12月)は増収。

継続的に費用削減に努めているものの教材などの発送費用や賃借料の値上げによる影響が大きく、営業費用はほぼ前年並みの92億73百万円

【法人研修事業】

減収・減益

| 増収 | 企業研修(FP、ビジネススクール、CompTIA)

コンテンツ提供 大学内セミナー(公務員(国家一般・地上)、語学講座) 自治体向け委託訓練 |

| 減収 | 宅地建物取引士、証券アナリスト、情報処理、提携校、 |

講師料、営業のための人件費など営業費用は前年同期比1.9%増の24億77百万円。

【出版事業】

増収・増益

・宅建士、FP、マンション管理士、行政書士が増収・新規開講の電験三種試験関連が貢献・旅行本、子供向け絵本が寄与・簿記は回復傾向

営業費用は同3.6%の増加。翻訳本出版に係る費用や販路拡大のための施策が一巡したことで販促費用が減少したが、人件費、旅行本のリニューアルに係る制作費用を中心とした外注費などが増加した。

【人材事業】

減収・利益は横這い

・会計系人材の求職者の確保が求人需要に追い付いていない。人材派遣売上は労働者派遣法改正の影響で稼働が減少。広告売上も法人プロモーション用ビデオ制作の受注が一巡したことや人材確保における広告の効果が薄れ始めてきており、(株)TACプロフェッションバンクは減収。・医療系人材サービスでは、(株)医療事務スタッフ関西は兵庫県内で国民健康保険に係る業務を新規に受注し増収。さらなる売上拡大のため、医療事務系人材の確保、派遣のための営業及びマッチングの強化に注力している。

(3)分野別動向

分野別発生ベース売上高

|

18/3期3Q |

構成比 |

19/3期3Q |

構成比 |

前年同期比 |

|

|

財務・会計分野 |

2,739 |

17.3% |

2,741 |

17.7% |

+0.1% |

|

経営・税務分野 |

2,751 |

17.4% |

2,572 |

16.6% |

-6.5% |

|

金融・不動産分野 |

3,168 |

20.0% |

3,349 |

21.6% |

+5.7% |

|

法律分野 |

1,188 |

7.5% |

1,123 |

7.2% |

-5.5% |

|

公務員・労務分野 |

3,975 |

25.1% |

3,674 |

23.7% |

-7.6% |

|

情報・国際分野 |

1,065 |

6.7% |

1,059 |

6.8% |

-0.6% |

|

医療・福祉分野 |

222 |

1.4% |

228 |

1.5% |

+3.0% |

|

その他 |

726 |

4.6% |

766 |

4.9% |

+5.4% |

|

連結売上高 |

15,838 |

100.0% |

15,515 |

100.0% |

-2.0% |

*単位:百万円

分野別受講者数

|

受講者数 |

構成比 |

前年同期比 |

|

|

財務・会計分野 |

29,436 |

16.6% |

-0.3% |

|

経営・税務分野 |

22,630 |

12.8% |

-6.4% |

|

金融・不動産分野 |

47,689 |

26.9% |

+4.3% |

|

法律分野 |

10,035 |

5.7% |

-9.5% |

|

公務員・労務分野 |

42,318 |

23.9% |

-10.6% |

|

情報・国際/医療・福祉/その他分野 |

25,283 |

14.3% |

+5.0% |

|

合計 |

177,391 |

100.0% |

-2.5% |

*単位:百万円

【マーケット概要】

同社が取り扱う各種資格試験の2017年の本試験申込者は258万1千人と、前年の260万9千人を約2万8千人下回り、3年ぶりの減少となった。

| 増収 | 財務・会計、金融・不動産分野、医療・福祉分野 |

| 減収 | 経営・税務分野、法律分野、公務員・労務分野 |

(財務・会計分野)

第1四半期は低調だったが、第2、第3四半期に持ち直し第3四半期累計では増収。

(金融・不動産分野)

引き続き好調で、不動産鑑定士、宅地建物取引士、マンション管理士、建築士、FP、ビジネススクール等で増収。

宅地建物取引士、FP及びマンション管理士は試験対策書籍の好調な売上も寄与した。

(医療・福祉分野)

(株)医療事務スタッフ関西の新規受注による売上増及び社会福祉士・介護福祉士の試験対策書籍売上が貢献。

(経営・税務分野)

全体的な受験者数の減少が続いている税理士に加え中小企業診断士も低調。

(法律分野)

司法書士も全体的な受験者数の減少の影響が大きく低迷が続いている。

(公務員・労務分野)

公務員講座(国家一般・地方上級)は、民間の良好な就職状況の影響等により、申し込みが大きく減少。

(4)受講者数の動向

|

18/3期 3Q |

構成比 |

19/3期 3Q |

構成比 |

前年同期比 |

|

|

個人受講者数 |

113,308 |

62.3% |

109,689 |

61.8% |

-3.2% |

|

法人受講者数 |

68,630 |

37.7% |

67,702 |

38.2% |

-1.4% |

|

合計 |

181,938 |

100.0% |

177,391 |

100.0% |

-2.5% |

*単位:人

講座別(個人・法人合算)動向

<増加>

建築士講座(同27.1%増)、マンション管理士講座(同16.0%増)、ビジネススクール(同27.7%)、CompTIA(同15.6%)等

<減少>

税理士講座(同8.0%減)、中小企業診断士講座(同5.1%減)、司法書士講座(同17.5%減)、公務員(国家一般・地方上級)講座(同2.3%減)等。

法人受講者は、通信型研修が同1.27%増、大学内セミナーは就職関連が減少し同7.4%減、提携校が同12.8%減。委託訓練は同2.3%の増加となった。

(5)財政状態

◎主要BS項目

|

18年3月 |

18年12月 |

18年3月 |

18年12月 |

||

|

現預金 |

4,973 |

6,031 |

仕入債務 |

473 |

465 |

|

売上債権 |

3,781 |

3,813 |

返品調整・廃棄損失引当金 |

756 |

662 |

|

たな卸資産 |

693 |

720 |

前受金 |

6,284 |

6,352 |

|

流動資産 |

11,102 |

11,575 |

資産除去債務 |

627 |

630 |

|

有形固定資産 |

4,604 |

4,537 |

有利子負債 |

6,466 |

6,752 |

|

無形固定資産 |

351 |

332 |

負債 |

16,326 |

16,288 |

|

投資その他 |

5,559 |

5,424 |

純資産 |

5,291 |

5,581 |

|

固定資産 |

10,515 |

10,294 |

負債・純資産合計 |

21,618 |

21,869 |

*単位:百万円

現預金の増加等で流動資産は前期末比4億72百万円増加。投資その他の資産の減少等で固定資産は同2億21百万円減少し、資産合計は同2億51百万円増加の218億69百万円となった。

長短借入金は増加したが負債合計はほぼ変わらずの162億88百万円。純資産は利益剰余金の増加等で同2億89百万円増加の55億81百万円。

この結果、自己資本比率は前期末より1.0%上昇し25.5%となった。

3.2019年3月期業績予想

◎連結業績予想

|

18/3期 実績 |

構成比 |

19/3期 予想 |

構成比 |

前期比 |

進捗率 |

|

|

現金ベース売上高 |

20,967 |

100.1% |

21,250 |

100.2% |

+1.2% |

73.2% |

|

発生ベース売上高 |

20,951 |

100.0% |

21,200 |

100.0% |

+1.2% |

73.2% |

|

差引売上総利益 |

8,558 |

40.8% |

8,610 |

40.6% |

+0.6% |

73.0% |

|

販管費 |

7,724 |

36.9% |

7,700 |

36.3% |

-0.3% |

74.7% |

|

営業利益 |

833 |

4.0% |

910 |

4.3% |

+9.1% |

58.9% |

|

経常利益 |

735 |

3.5% |

880 |

4.2% |

+19.6% |

68.4% |

|

当期純利益 |

442 |

2.1% |

550 |

2.6% |

+24.4% |

78.0% |

*予想は会社側予想

*単位:百万円

業績予想に変更無し。増収増益を予想。

現時点で業績予想の変更は無い。現金ベース売上高は前期比1.2%増の212億50百万円を予想。

粗利率は0.2ポイント低下するが販管費率も0.6ポイント低下。営業利益は同9.1%増の9億10百万円を予想。

配当は前期より3円増配の8.00円/株を予定。予想配当性向は26.9%。

4.今後の注目点

19年3月期第3四半期(累計)の現金ベース売上高の通期予想に対する進捗率は73.2%。第2四半期終了時点の50.5%と同様、過去5年の実績ベースでの構成比と比較すると、やや低水準となっている。

期を追って回復傾向にある財務・会計分野中心に最終の第4四半期にどれだけ進捗し、期初予想を達成することができるかを注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 9名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2018年12月21日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 補充原則1-2(4) | 当社の株主構成はその大半が国内の個人株主であり、機関投資家や海外の投資家の割合は限定的なものとなっております。そのため、現時点では議決権電子行使プラットフォームの利用等や招集通知の英訳は実施しておりません。しかしながら、今後、機関投資家や海外の投資家の割合が高まってきた際には、それらを進めていくことを検討してまいります。 |

| 原則1-4 | 当社は、現時点において政策的な目的で保有する上場株式(以下、「政策保有株式」)は保有しておりません。そのため、政策保有株式に係る議決権の行使について適切な対応をするための基準は策定しておりません。

但し、今後、政策保有株式として上場株式を保有する状況になった場合には、政策保有に関する方針の開示、株主総会における政策保有株式に関する説明、政策保有株式に係る議決権の行使に関して、コーポレートガバナンス・コードの趣旨を踏まえ適切に対応いたします。 |

<コーポレートガバナンス・コードの各原則に基づく主な開示>

|

原則 |

開示内容 |

| 【原則5-1 株主との建設的な対話に関する方針】 | 株主を含む投資家の方々からの問い合わせ等に対応するため、専門の部署(IR室)を設置しております。問い合わせ事項に関しては、インサイダーに抵触する恐れが高いと判断される情報を除き、適切に対応することとしております。 |