若年層のポートフォリオは株100%でいいのか

若年層のポートフォリオは株100%でいいのか

1.株式は長期の資産形成のコア

2.株100%投資は若年層の特権?

3.人的資本と住宅ローンは債券投資?

はじめに

ポートフォリオを構築するにあたり悩ましいのが株式の比率をどうするかです。株式はポートフォリオの期待リターンを大きく引き上げますが、ときには暴落によって半値以下にまで下落する局面もあります。また、ポートフォリオを構築するにあたっては金融以外の資産についても目を向ける必要があります。今回は若年層にとって最適な株式への投資比率について考えていきたいと思います。

■資産形成においてリターンを大きく稼いでくれるのは、ハイリスク・ハイリターンの資産である株式への投資です。ITバブルのピークに近い2000年1月に米国株式(円建てS&P500配当込み)に投資したとしても、2021年9月までのリターンは+383%に達します。

■資産形成においては、「長期、分散、複利」が重要ですが、株式は長期の資産形成にあたりリターンを生み出すコアとなります。それでは、株式の比率を100%にするのが正しいのでしょうか。

2.株100%投資は若年層の特権?

■株100%の投資は決して万人に勧められるものではありません。しかし、投資期間を長く設定できる若年層に限って言えば、株100%への投資は期待リターンの観点から有力な選択肢となります。

■株式はリスクが高いと言われるだけあって、ときには大幅な調整が発生します。2000年以降でも、2000年のITバブル崩壊と翌年の9.11テロ、2008年のリーマンショック、そして2020年の新型コロナなど、およそ10年に1度程度の割合で暴落が起こっています。

■円建てのS&P500の瞬間的な下落率は、ITバブル崩壊時の2000年から2002年は最大で▲46%、リーマンショックなど金融危機が起こった2007年から2009年は最大で▲66%、新型コロナ時の2020年には最大で▲36%にもなります。

■暴落に遭遇した際に有効なのは、底値で売らずにその後もリターンを享受し続けることです。しかし、損失が大きくなり、下落期間も長くなると、多くの投資家は耐えることが難しくなり、相場の底値圏で株式を部分的にせよ売却してしまうリスクが高まります。また、特に資産運用の後年で暴落をまともに受けてしまうとダメージは非常に大きく、資産価値が毀損した状態で投資期間が終了してしまう可能性があります。

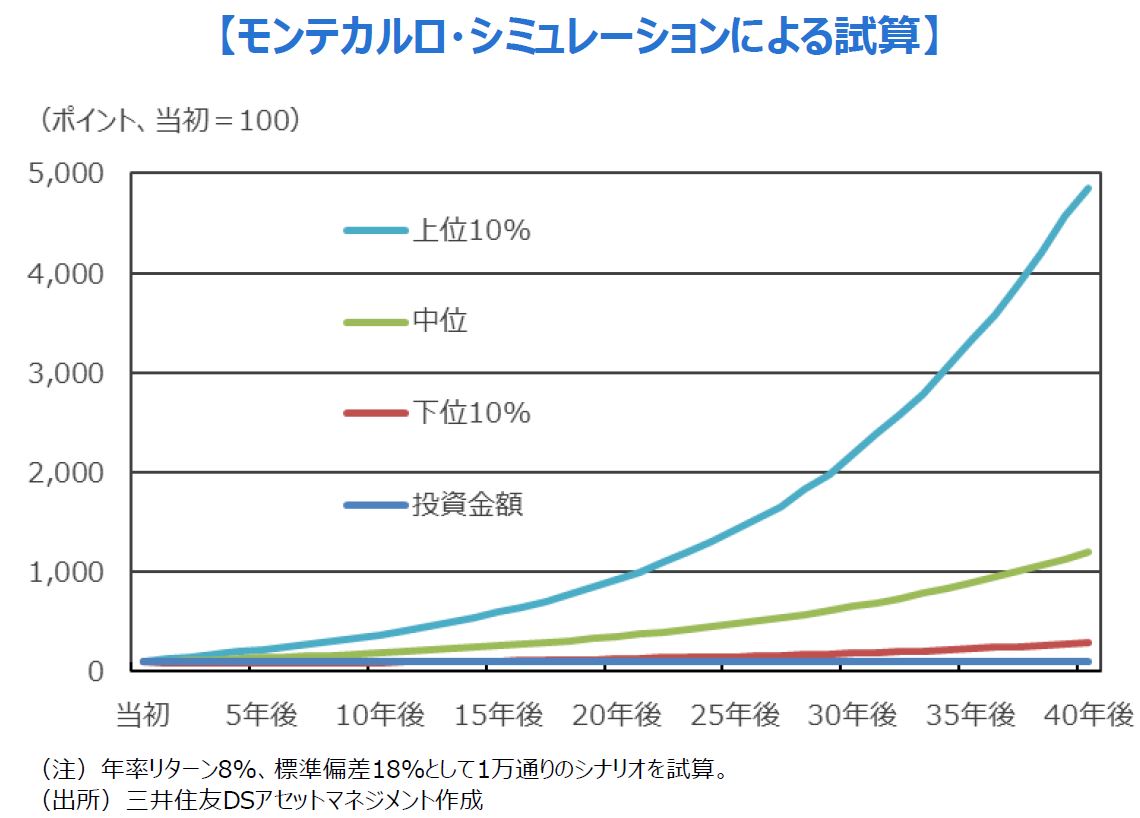

■米国株の期待リターンを8%、標準偏差を18%と仮定して、モンテカルロ・シミュレーションによって1万通りの投資シナリオをランダムに発生させたのが以下のグラフとなります。これを見ると、中位シナリオでも40年後には資産が当初投資金額の10倍を超えて増加します。

■ただし、暴落からの回復には時間がかかります。もし運用成果が下位10%となった場合には、当初投資金額の回復までに14年を要することになり、長期の投資期間が必要になります。その意味で、株100%への投資は若年層の特権とも言えます。

3.人的資本と住宅ローンは債券投資?

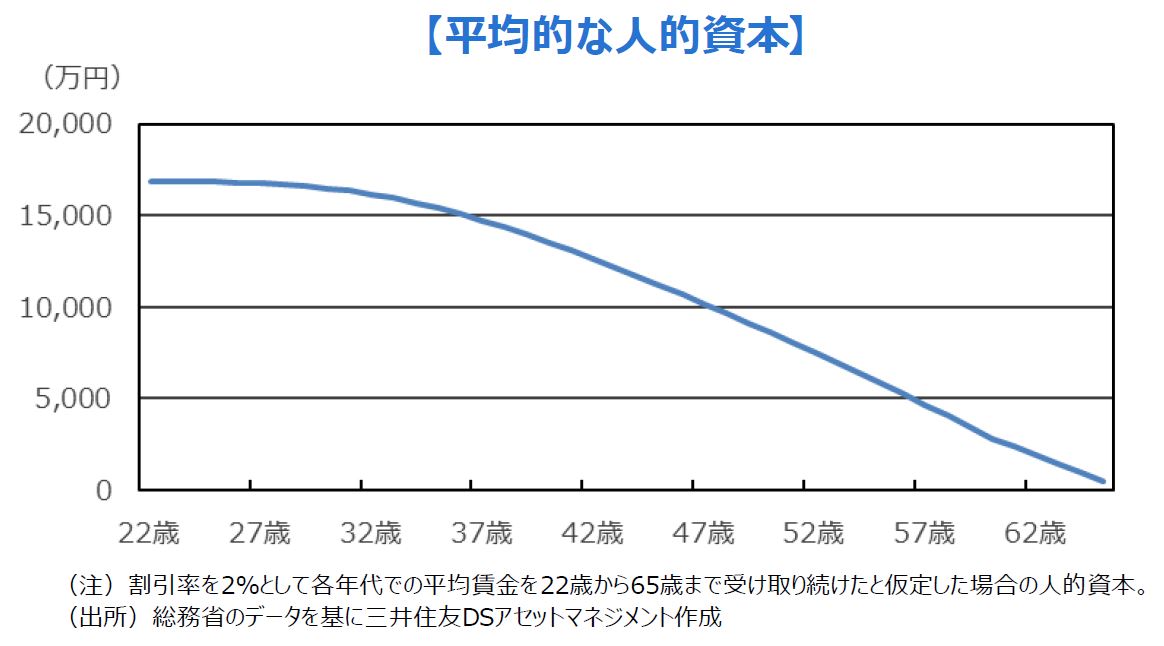

■また、特に若年層にとって考慮すべきなのが人的資本の考え方です。

■総務省の家計調査から取得した平均賃金を基に、人的資本を計算したのが次のグラフになります。勤務先の業態にもよりますが、安定した企業や公務員の場合は賃金が大きく変動する可能性が低くなります。日本のように解雇規制が強い労働形態の場合は、賃金収入を、安定したキャッシュフローを生み出す債券と見なすことも可能です。

■22歳で就職し、65歳まで勤め、各年代で平均的な賃金を受け取った場合の人的資本(割引率を2%と仮定)は総額で約1億7千万円となります。若年層の場合はこの巨額な債券をポートフォリオに組み入れているのと同様の状況となります。そのため、資産形成にあたって新たに債券を組み入れる必要性には乏しくなります。

■さらに、変動金利の住宅ローンを抱えている場合もあります。ここにさらに債券投資を加えると、特に金利が上昇した際には、住宅ローン支払いの増加と債券価格の下落の両方でダメージを受けてしまいます。そのため、変動金利の住宅ローンがある場合には債券を組み入れる必要性はさらに下がります。

■こうしたことから、特に若年層のうちは株100%の投資を行うことに十分合理性があると言えます。年齢に合わせて株式の比率を徐々に落としていくバランス型のターゲットデート型のファンドを見ても、おおむね40歳より前の段階では債券の比率が低く、ポートフォリオの大部分が株式などのハイリスク・ハイリターンの資産によって占められているのが一般的です。

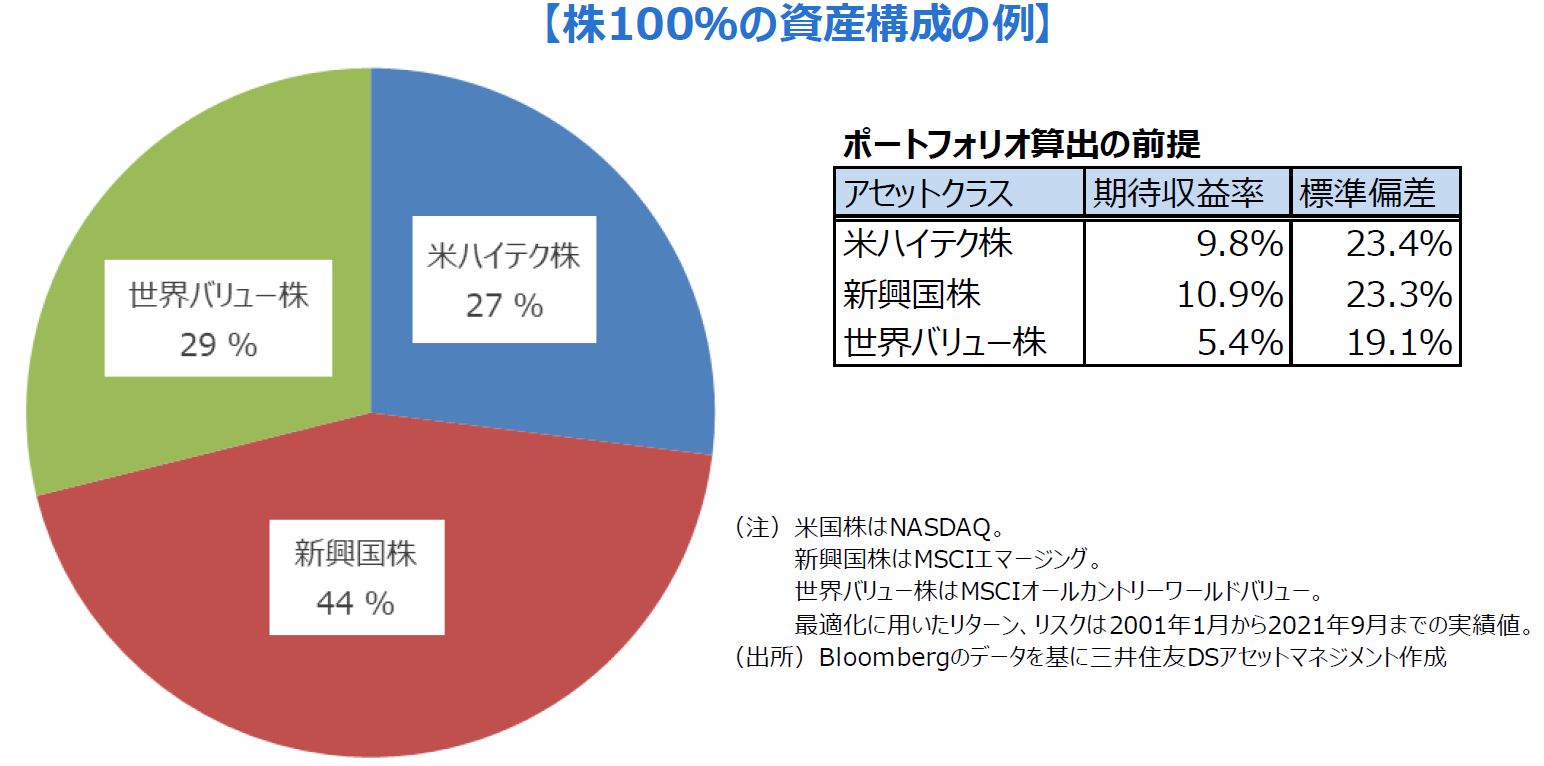

株100%の資産構成の例

■以下では、若年層を対象とした株100%のポートフォリオの一例を示します。長期的な成長が見込まれる米ハイテク株と新興国株に加えて、金利上昇への耐性が高いと言われるバリュー株を組み入れたものになります。こちらのポートフォリオの期待リターンは9%、標準偏差は20.9%となります。

■ただ、このような株100%のポートフォリオの場合、前述のように暴落時には資産価格が大きく下落し、場合によっては半分以下となってしまう可能性があります。修復には長期の時間を要する可能性があるため、特に人的資本が折り返し地点を迎える40代ごろになった段階で、住宅ローンや自身のキャリアの状況と合わせて、徐々に株式比率を減少させていくことを検討する必要がありそうです。

(2021年10月29日)

印刷用PDFはこちら↓

関連マーケットレポート

2021年10月22日 「FIREを目指す」ポートフォリオ戦略

2021年10月14日 「グローバル成長」に乗るポートフォリオ戦略

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会