物価上昇一巡後は株高か インフレと資産価格の関係

物価上昇一巡後は株高か インフレと資産価格の関係

1.インフレ上振れが一時的でないとしたら

2.過去のインフレ局面のパフォーマンスはまちまち

3.インフレピークアウト後は株高傾向

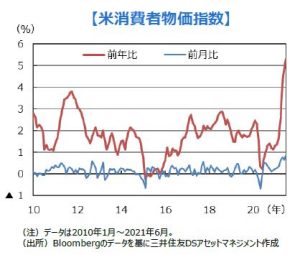

■米国を中心にインフレ率が加速しています。米国の6月の消費者物価指数(CPI)は前年比+5.4%と2008年以来の高い伸びとなりました。前年に新型コロナウイルスの感染拡大を受けて物価が一時的に低下した反動はあるものの、前月比で見てもここ最近は上昇率が高まっています。

■米国のインフレ率の上昇要因として、経済の急激な再開を受けて半導体をはじめとした部品不足が発生していることや、原材料価格が高騰していることが挙げられます。

ただ、こうした要因は時間とともに解消に向かいます。我々は目先のインフレ率の上振れは一時的で、物価

上昇率は今後徐々に鈍化していくと考えています。

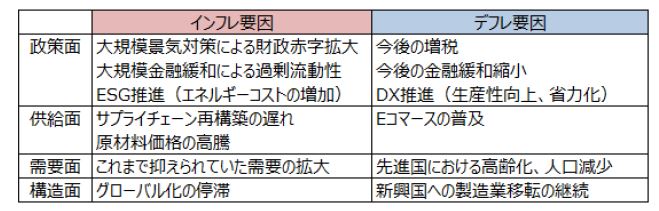

■一方、リスクシナリオとしてインフレ率が高止まりする可能性も排除は出来ません。理由として、コロナによる構造変化、米中対立、ESG機運の高まりが挙げられます。

■労働供給の面では、コロナによる構造変化によって労働者のスキルにミスマッチが生じ、恒久的に復職できない労働者が増えることや、感染を恐れて高齢の労働者が復帰しないケースが考えられます。こうした中では労働供給は構造的に減少したままのため、労働需給のひっ迫から賃金が上昇し、サービス価格は上昇を余儀なくされます。

■また、コロナによる構造変化はモノの需要にも影響します。直近の米国のCPIは自動車価格の上昇によって押し上げられていますが、コロナによる公共交通機関を避ける動きが長期化し、自家用車の需要が構造的に高まる際には、自動車価格には上昇圧力がかかります。

■米中対立の先鋭化もインフレ上昇要因です。これまで、中国は世界の工場として製造業の拠点となってきましたが、米国との対立によって特に半導体技術の拠点としての魅力が低下しています。こうした動きが他の部品にも拡大すると、製造コストの増加からインフレ圧力が生じます。

■最後はESG機運の高まりです。国際エネルギー機関(IEA)は、2050年のカーボンニュートラル(二酸化炭素ネット排出量ゼロ)を実現するため、今後の石炭及び石油・ガスの新規開発停止を含む行程表を発表しました。強制力を伴うものではないものの、今後の化石燃料への投資が世界的に難しくなることを強く示唆する内容でした。需要が一定程度残る中で新規開発投資が控えられると、供給不足となってエネルギー価格が高止まりすることが考えられます。

■こうしたことから、リスクシナリオとしてのインフレ局面長期化に備えるのも一考に値します。

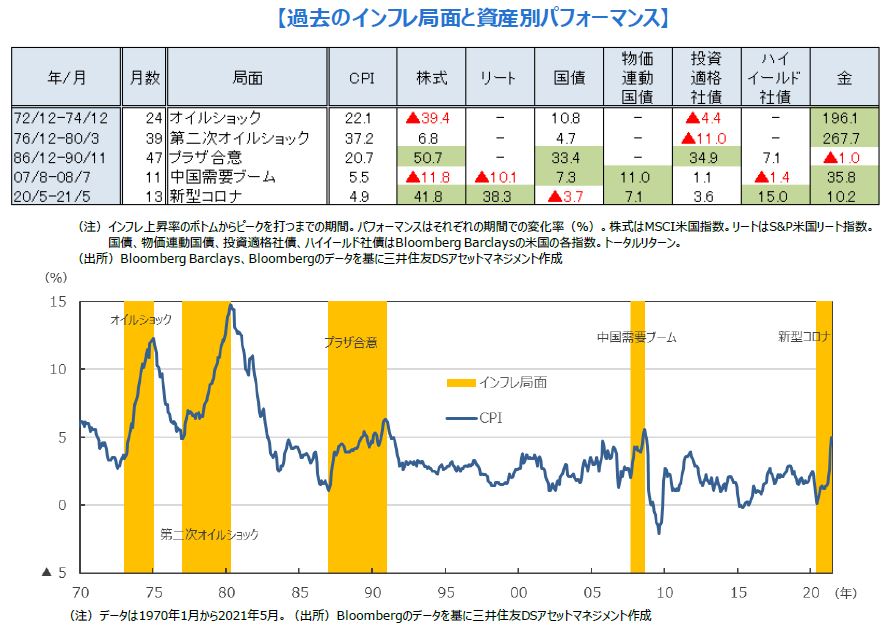

2.過去のインフレ局面のパフォーマンスはまちまち

■過去のインフレ局面で資産価格はどのように変化したのでしょうか。1970年以降で、米国のインフレ上昇率が前年比で5%を超えた局面は、新型コロナウイルスの影響を受けた今回を含め、オイルショック、第二次オイルショック、プラザ合意、中国需要ブームの合計5回あります。

■米国の主要資産のパフォーマンスを見ると幾つかの点が指摘できます。第1に、金がどの局面においても総じてインフレ上昇率を上回る高いリターンとなりました。第2に、株式は大幅なマイナスとなる場面もある反面、高いリターンを生み出す局面もありました。第3に、債券は一般的なイメージと異なり必ずしも下落するわけではありませんでした。金の高いパフォーマンスには及ばないものの、株式のような大幅なマイナスに陥る局面もありませんでした。

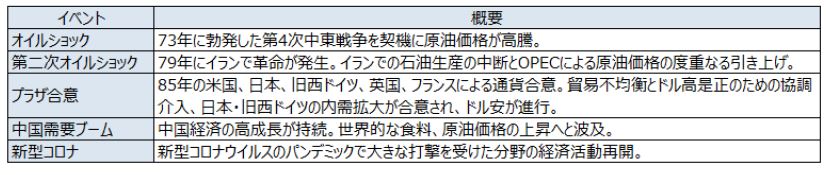

■次に、インフレ率が5%を超えてからピークアウトした後の1年間のパフォーマンスを見てみます。

■インフレが落ち着くとおおむね株高傾向になったと言えます。また、債券のパフォーマンスもおおむね良好と言えます。不調なのは金で、インフレ率がピークアウトするとパフォーマンスが他の資産に劣後するケースが多くなっています。

■インフレの後退は、金融引き締めの転換や緩和の長期化につながるため、金融資産全体が買いとなり、特にそれまで下がっていた資産が買い戻されるケースが散見されます。

■我々のメインシナリオとしてはインフレは一時的と見ています。また、インフレ要因が指摘される一方で、根強いインフレ抑制要因も残っており、大幅なインフレの進行は予想していません。こうしたことから、インフレ率は遠からずピークアウトに向かうと考えています。

■インフレのピークアウト後に株高が進みやすい傾向にあることなども踏まえ、株式をはじめとしたリスク資産の緩やかな上昇継続を今後も予想します。

■ただし、リーマンショックに伴う金融危機と景気後退があった2008年から2009年にかけては株安が大きく進んでいます。物価もさることながら景気動向も重要で、インフレのピークアウト後は景気の動向にも着目する必要があります。

(2021年7月15日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会