『イールドスプレッド』からみた株式市場

『イールドスプレッド』からみた株式市場

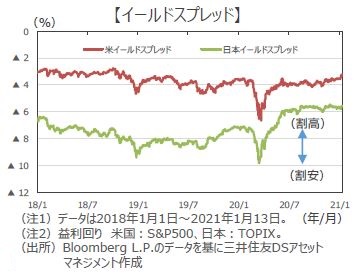

| 『イールドスプレッド』は、長期金利と株式益利回りの差のことを指し、株式相場の水準が長期金利との比較において、割安なのか割高なのかを判断する指標となります。『イールドスプレッド』が小さいほど、株価が割安であるとみることができます。株式益利回りは、1株当たり利益を株価で割って計算される、株式投資の利回り(期待収益率)を示す指標です。ここでは、最近の『イールドスプレッド』からみた日米の株価評価について考えてみます。 |

【ポイント1】コロナショックで米『イールドスプレッド』は急低下後、平均に回帰

■米国の『イールドスプレッド』は、新型コロナウイルスの感染拡大を受けて、昨年2月から3月にかけて急低下しました。米株式市場急落に伴う株式益利回りの上昇が、米連邦準備制度理事会(FRB)の連続利下げに伴う米長期金利(10年国債利回り)低下を大きく上回ったためです。昨年初に▲3.6%だった『イールドスプレッド』は、3月下旬に一時▲6.7%まで低下しました。その後は、大規模な金融緩和と財政政策を受け、株式市場は大きく反発し、コロナワクチンの普及に伴う経済正常化期待から最高値を更新した一方、長期金利は昨年初に比べると大きく低下した水準にあります。足元の『イールドスプレッド』は▲3.3%まで戻しており、過去3年間の平均値(▲3.7%)比で大きな乖離はありません。

【ポイント2】日本は過去平均を上回る水準

■日本の『イールドスプレッド』も米国同様に、新型コロナの影響で急低下しましたが、その後切り返し、株式市場の上昇に伴い『イールドスプレッド』も水準を切り上げました。昨年初に▲7.2%だった『イールドスプレッド』は3月に一時▲9.8%まで低下しましたが、その後上昇に転じ、6月以降は概ね▲6.0%を上回る水準でもみ合いを続けています。足元は▲5.6%で、過去3年間の平均(▲7.4%)を上回っています。

【今後の展開】『イールドスプレッド』は概ね中立か

■日米の株式市場は、新型コロナ感染が再拡大しているにもかかわらず、最高値や戻り高値を更新しています。このため、現在の株高は景気実態を反映しておらず、割高であるとの論調も聞かれます。但し、米国の『イールドスプレッド』は過去平均から大きく乖離していないことに加えて、米長期金利はやや上昇したものの、FRBは金融緩和の長期化を表明しており、一段の大幅上昇は見込みにくいことから、『イールドスプレッド』からみた株価に割高感はありません。一方、日本の『イールドスプレッド』は過去平均値を上回っているものの、株式益利回りの絶対水準が高く、景気が回復に向かう局面では、企業収益の成長期待が強まるため、金余りの中で投資マネーが株式へ流入しやすいと思われます。

(2021年1月15日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会