日米金融政策見通しと日本株への影響を考える

市川レポート(No.278)日米金融政策見通しと日本株への影響を考える

- 7月FOMCは利上げ見送りを予想、利上げ時期の手掛かりはイエレン議長の8月講演が待たれる。

- 7月日銀会合は追加緩和を予想、ただ市場の期待は高く、緩和でも内容次第では円高・株安も。

- 日米政策会合後は企業決算に注目、業績見通し下方修正でもあく抜け感なら株高のきっかけに。

7月FOMCは利上げ見送りを予想、利上げ時期の手掛かりはイエレン議長の8月講演が待たれる

米連邦準備制度理事会(FRB)は7月26日、27日に米連邦公開市場委員会(FOMC)を開催します。今回は利上げ見送りと予想しますが、声明のみの発表で、FOMCメンバーの経済および政策金利の見通しは公表されず、イエレンFRB議長の記者会見も予定されていません。そのため利上げ時期に関する詳細な手掛かりについては、8月26日のジャクソン・ホールにおけるイエレンFRB議長の講演が待たれることになります。

なお米国の景気循環について、全米経済研究所(NBER)は2009年6月を景気の底としており、ここを起点とすれば景気拡大局面はすでに7年を超えていることになります(図表1)。そのため高い頻度での利上げには、そもそも米景気を腰折れさせるリスクがあります。したがって、最近の米経済指標は総じて良好であるものの、利上げは年内1回にとどまり、利上げ時期は12月13日、14日のFOMCと予想します。

7月日銀会合は追加緩和を予想、ただ市場の期待は高く、緩和でも内容次第では円高・株安も

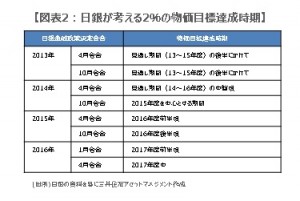

日銀は7月28日、29日に金融政策決定会合を開催します。今回はマイナス金利の深掘りとETFの買い入れ増額を中心とする追加緩和を予想しますが、量を加えた3次元緩和を行う可能性もあります。また同時に公表される「経済・物価情勢の展望」(展望レポート)については、2017年度中とする物価目標の達成時期に変更はないと考えます(図表2)。

なお市場では最近ヘリコプターマネーが話題になるなど、一段と強力な追加緩和に対する期待が高まっているように見受けられます。そのため実際に追加緩和が行われても市場の期待に届かなければ、ドル円はドル安・円高、日本株は下落で反応すると思われます。追加緩和見送りの場合は、更に一段の円高と株安が進行し、ドル円は4月28日の見送り決定直後と同様、3円程度は円高に振れる恐れがあります。

日米政策会合後は企業決算に注目、業績見通し下方修正でもあく抜け感なら株高のきっかけに

日本株への影響を考えた場合、今回のFOMCはそれほど材料にならないとの見方も多いため、やはり警戒が必要なのは日銀の政策決定です。前述の内容での追加緩和が行われた場合、日経平均株価は16,000円付近で値固めという展開も期待されますが、市場の失望が大きい場合は円急騰で株価が下押され、値固めの水準は15,000円台に切り下がることも想定されます。

また、ここにきて経済対策の規模に関し市場の思惑が交錯し始めていることから、政策期待による株高という見方はやや難しくなりつつあります。日米政策会合の終了後、市場の関心は、今週から本格化する3月期企業の4-6月期決算発表に向かうと思われます。円高進行により多くの企業で業績見通しの下方修正が予想されますが、それがあく抜け感につながり、日本株上昇のきっかけとなるかが注目されます。

(2016年7月26日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会