日本の外需株と内需株および高配当株~最近の動きを確認する

日本の外需株と内需株および高配当株~最近の動きを確認する

-

- 相場の地合いが悪化するなか日本の外需株、内需株、高配当株について最近の動きを確認する。

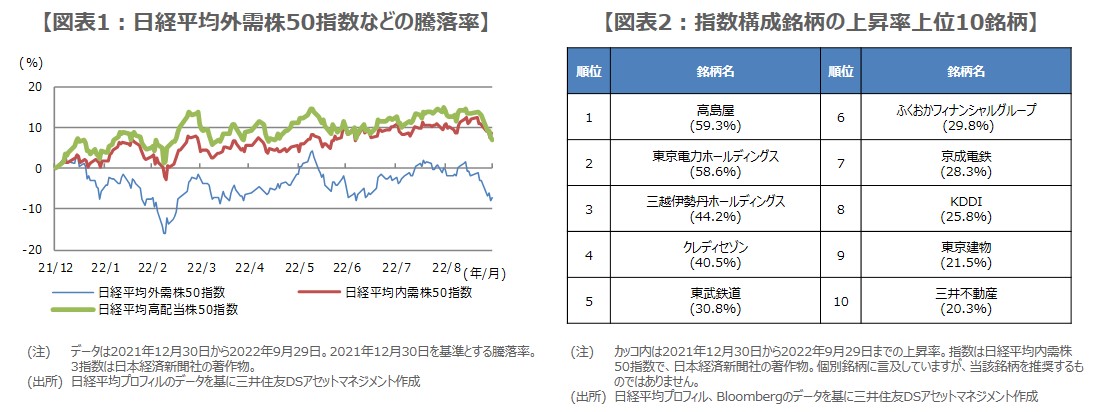

- 年初来、日経外需株50は-7.3%、日経内需株50が+8.8%、日経高配当株50が+6.9%に。

- 国内固有の事情もあり、海外景気の影響を受けにくい内需は引き続き注目されやすい投資テーマ。

相場の地合いが悪化するなか日本の外需株、内需株、高配当株について最近の動きを確認する

日経平均株価は9月28日の取引時間中、節目の26,000円を割り込みました。米国など主要国の金融引き締めが長期化するとの見方から、景気後退への懸念が一段と強まっており、相場の地合いは悪化しています。今年の日経平均株価は、おおむね25,000円~29,000円のレンジ内で推移していますが、2021年12月30日から2022年9月29日までの騰落率は-8.2%と、足元では低迷しています。

なお、6月29日付レポートでは、外需株、内需株、高配当株に注目し、年初来、内需株と高配当株の相対的な好パフォーマンスを確認しました。この時、外需株は「日経平均外需株50指数」(以下、日経外需株50)、内需株は「日経平均内需株50指数」(同、日経内需株50)、高配当株は「日経平均高配当株50指数」(同、日経高配当株50)を使用しました。今回も、それぞれの動きを検証してみます。

年初来、日経外需株50は-7.3%、日経内需株50が+8.8%、日経高配当株50が+6.9%に

改めて、6月29日付レポートに記載した騰落率を振り返ると、2021年12月30日から2022年6月28日までの期間、日経平均株価は-6.1%、日経外需株50は-1.8%、日経内需株50は+9.5%、日経高配当株50は+11.7%でした。その後、2022年6月28日から9月29日までの騰落率は、順に-2.3%、-5.6%、-0.6%、-4.3%となり、全指数下落しましたが、内需株の下げが相対的に小さいことが分かります。

この結果、2021年12月30日から2022年9月29日までの騰落率は、順に-8.2%、-7.3%、+8.8%、+6.9%となります(図表1)。6月28日までのパフォーマンスと比較してみると、日経平均株価と日経外需株50の下落率は拡大しましたが、日経内需株50と日経高配当株50は、依然としてプラス圏にあります。プラス圏の両指数を比較しても、やはり日経内需株50の底堅さは顕著です。

国内固有の事情もあり、海外景気の影響を受けにくい内需は引き続き注目されやすい投資テーマ

日経内需株50は、内需株の動向を表すことを目的に設計された、等ウエート方式の株価指数です。日経平均構成銘柄のうち国内売上高比率の高い50銘柄から構成されます。ウェートの高い上位5業種は、鉄道・バス、銀行、小売業、不動産、サービスで(2022年8月末時点)、指数を構成する銘柄のうち、2021年12月30日から2022年9月29日までの期間における、上昇率の上位10銘柄は、図表2の通りです。

日本は世界に比べ、新型コロナウイルスの水際対策の緩和が遅れ、賃金と物価が伸び悩んでいました。これが結果的に、世界経済の先行きに不透明感が強まるなかでの、インバウンド需要回復期待、金融緩和継続という、形になりました。今回検証したパフォーマンスが、この先も続くとは限りませんが、海外景気の影響を受けにくい内需は、引き続き注目されやすい日本株の投資テーマと思われます。

(2022年9月30日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会