社債とりわけ劣後債の高クーポンは魅力─意外と低いデフォルト確率

「発行体の“高格付け信仰”はむしろ収益機会」と理解できる投資家はまだ少ないようです。

グローバル社債市場への旺盛な資金流入

国際資本市場では最近、社債市場へのグローバルな投資資金流入が目立っています。例えば英国保険会社傘下の運用会社(本拠地ロンドン)等でも「この2年間、グローバル社債ファンドに旺盛な資金流入が続いている」模様です。確かに、米国の今回最初の利上げ(2015年12月)以降の2年間、米国社債を中心にスプレッドのタイト化(縮小)傾向が続いています。社債スプレッドとは国債との利回り差のことで、タイト化は「社債の方が国債よりも相対的に選好されている」ことを意味します。

グローバル投資家の社債選好は、「世界的な低金利環境下で利回り(リターン)を求める投資家行動によるもの」(前述のロンドンの運用会社)です。加えて「国債よりも厚めのクーポン(表面利率)の社債組入れを増やし、金利上昇局面に備える」という、リスク管理上の要請もありそうです。実際、米国の前回利上げ局面(2004-2006年)でも、社債スプレッドはタイト化しました。債券運用の最大の弱点は(ポートフォリオ構成銘柄を入れ替える十分な時間的余裕のない)短期間での市場金利の上昇ですが、クーポン(表面利率)が厚めの社債なら、毎期受け取るクーポン収入が積み上がり収益バッファー(緩衝剤)となるため、金利上昇にある程度は耐えられます。しかしクーポンの薄い国債では、金利上昇の影響をもろに受けてしまいます。

投資家までもが“高格付け信仰”を鵜呑みにした日本

日本では「リスクとリターンをきちんと認識し、社債をうまく使いこなす」投資家はまだ少ないようです。歴史的な銀行貸出中心の企業の資金調達構造や各種規制の名残り等で仕方ないのかも知れません。例えばリテール(個人)投資家の事例では、かつて2000年代前半、AAA格など高格付け先進国国債で運用するグローバル公募投信に全国から大量の資金が流入しました。この“高格付け信仰”は、信用リスクに過敏であった世相を反映したようです。当時、国有化される銀行が相次ぐなど金融システム不安がありました。メディアでの社債のデフォルト発生報道(小売りセクター企業等)も意識されたようです。しかし数年すると逆に、こうした高格付け国債投信からの資金流出が顕著となりました。米国金利の上昇等でやられてしまったようです。販売会社への個人投資家の苦情も多かったようです。国債のクーポンの薄さが主因であったと考えられます。

発行体には“高格付け信仰”があります。格付けが少しでも高ければ、クーポンを厚くせずとも投資家が集まり社債発行可能で金融費用を節約できるからです。一方、投資家にとっては必ずしも高い格付けが良いとは限りません。高い格付けならクーポンは薄く、低めの格付けならクーポンは厚めです。このトレードオフ(相反関係)で最適なリスクとリターンの組み合わせを選ぶのが本来の投資家です。投資家は、発行体の“高格付け信仰”を鵜呑みにしてはいけないのです。

運用現場も意外と知らないデフォルト確率

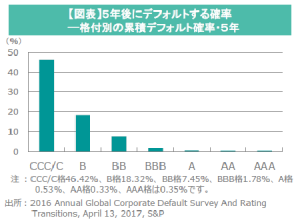

ではどの程度のトレードオフなのでしょうか? 信用リスクはAAAやBBなど格付け記号で表示されます。各々の格付け記号に対応するデフォルト率がどの程度高い/低いのかは、運用現場でも意外と知られていません。一方、格付け実務の現場では、ある社債に格付けする際、その企業の5年後の姿を描き出そうとします。重視されるのは、5年後にデフォルトする確率──すなわち『累積デフォルト確率・5年』です。例えば五分の一程度の確率でデフォルトが予想される企業であれば、格付はB格となります。格付会社が蓄積している累積デフォルト確率の最新データ(下図)では、五分の一に一番近い格付区分は18.32%のB格だからです。

累積デフォルト確率は、非投資適格級(BB格以下)に落ちていくと急速に跳ね上がりますが、投資適格級(BBB格以上)であれば、下図のようにAAA格もBBB格も実は大差ありません。“高格付け信仰”を鵜呑みにしない投資家であれば投資適格級でクーポンが厚めの社債を選好することでしょう。 「発行体の“高格付け信仰”はむしろ収益機会」との投資家の判断です。このため、デフォルト時の弁済順位が低い株式的な性質ゆえ敬遠する投資家が多い劣後債(ハイブリッド証券)であっても、投資適格級ならばデフォルト確率は低めでかつクーポンは一層厚く、魅力的でしょう。

- 当資料は、明治安田アセットマネジメント株式会社がお客さまの投資判断の参考となる情報提供を目的として作成したものであり、投資勧誘を目的とするものではありません。また、法令にもとづく開示書類(目論見書等)ではありません。当資料は当社の個々のファンドの運用に影響を与えるものではありません。

- 当資料は、信頼できると判断した情報等にもとづき作成していますが、内容の正確性、完全性を保証するものではありません。

- 当資料の内容は作成日における筆者の個人的見解に基づいており、将来の運用成果を示唆あるいは保証するものではありません。また予告なしに変更することもあります。

- 投資に関する最終的な決定は、お客さま自身の判断でなさるようにお願いいたします。

金融商品取引業者 関東財務局長(金商)第405号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会