IDホールディングス(4709) 増収増益 大型のM&A実施に注目

舩越 真樹 社長 |

株式会社 IDホールディングス(4709) |

|

会社情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

舩越 真樹 |

|

所在地 |

東京都千代田区五番町12-1 番町会館 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,048円 |

16,974,953株 |

34,764百万円 |

18.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

70.00円 |

3.4% |

147.80円 |

13.9倍 |

807.18円 |

2.5倍 |

*株価は11/21終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROEとBPSは25年3月期実績、DPSとEPSは26年3月期会社計画。

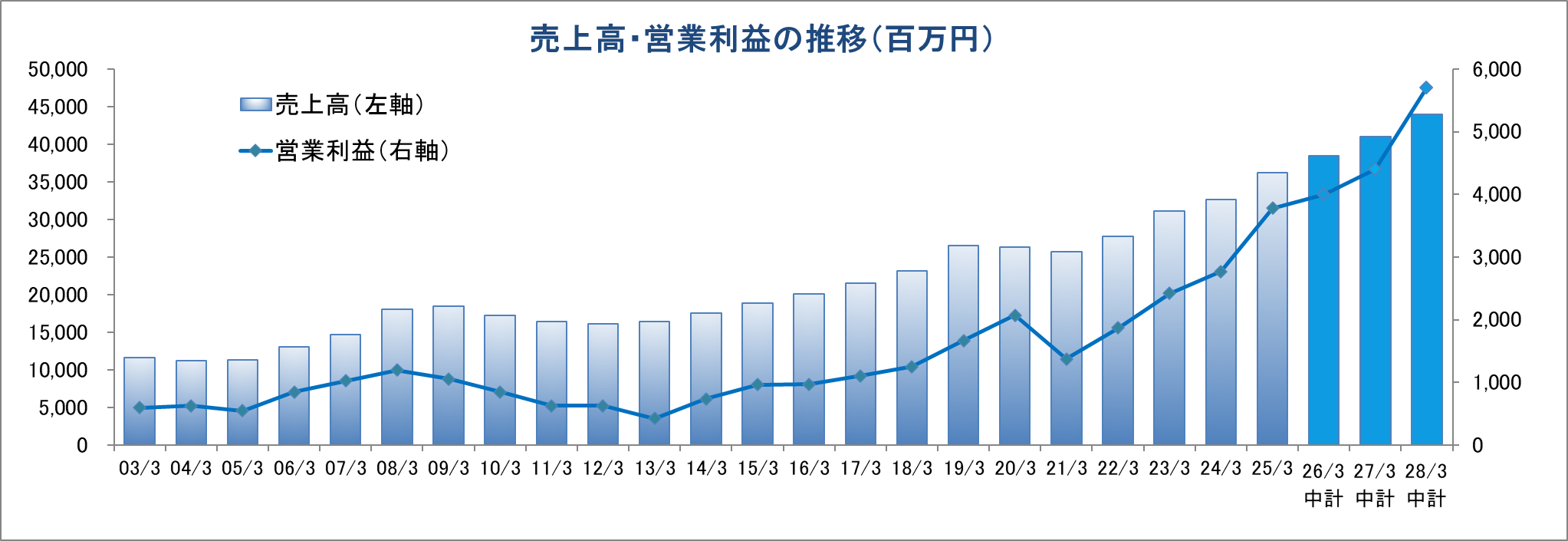

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2022年3月(実) |

27,805 |

1,869 |

1,922 |

1,046 |

61.61 |

40.00 |

|

2023年3月(実) |

31,101 |

2,424 |

2,504 |

1,402 |

84.54 |

45.00 |

|

2024年3月(実) |

32,680 |

2,769 |

2,860 |

1,777 |

106.42 |

50.00 |

|

2025年3月(実) |

36,274 |

3,780 |

3,862 |

2,389 |

142.54 |

70.00 |

|

2026年3月(予) |

39,000 |

4,100 |

4,080 |

2,500 |

147.80 |

70.00 |

*単位:百万円、円。

*予想は会社予想。

*当期純利益は、親会社株主に帰属する当期純利益。

*2021年7月1日付で1:1.5の株式分割を実施。DPSとEPSは2021年3月期まで遡及して再計算。

IDホールディングスの2026年3月期第2四半期決算概要と2026年3月期業績予想等についてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2026年3月期第2四半期決算概要

4.2026年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

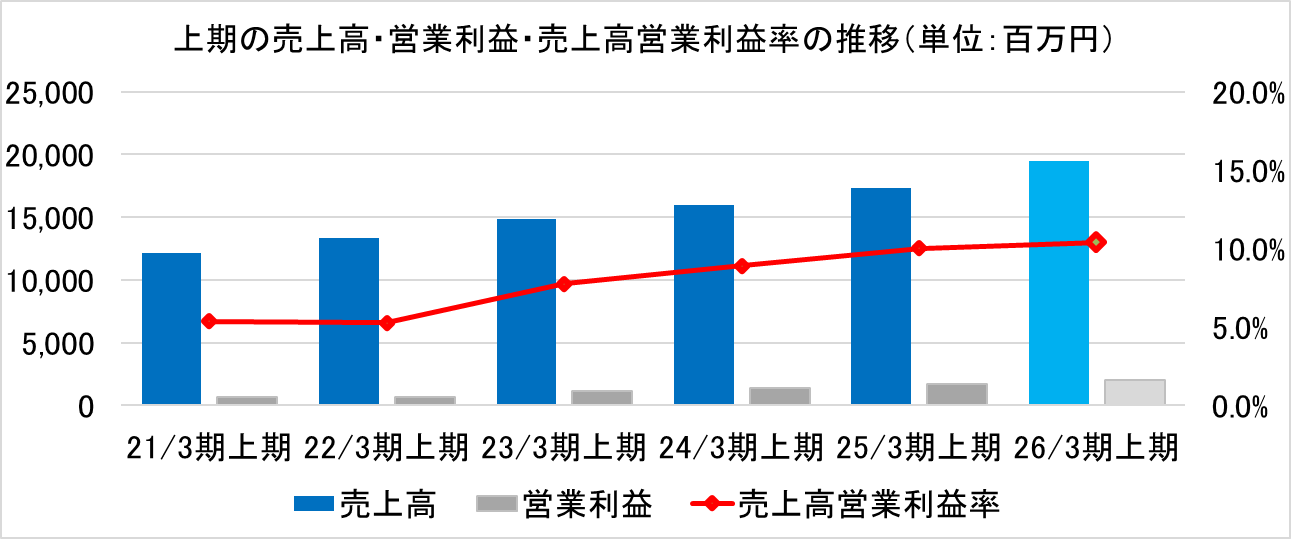

- 26/3期第2四半期(上期)の売上高は前年同期比12.2%の増収、同16.2%の営業増益。売上面では、アプリケーション開発、ITインフラおよびサイバーセキュリティが堅調に推移した。利益面では、従業員への還元や、人材育成・確保のための戦略的投資費用が増加したものの、売上高の増加や売上総利益率の改善や、のれん償却額の減少が寄与した。

- 第2四半期が終わり、同社は通期業績予想の上方修正を行った。新しい26/3期の会社計画は、売上高が前期比7.5%増の390億円、営業利益が同8.4%増の41億円の予想。今期より開始した中期経営計画「Next50 Episode Ⅲ “JUMP!!!”」に基づく、基盤事業領域における収益性向上施策および注力事業領域における事業規模拡大施策が奏功し、売上高、利益ともに期初の想定を上回る見込みとなった。また、配当予想は20円増加となった前期と同額の一株当たり70円の予定を据え置き。予想配当性向は47.4%となる。

- 中期経営計画で実施する成長投資では、約半分が人的資本投資へ投下される予定である。具体的には、人材の採用、教育研修、アップスキル、平均年収の向上などへ資金が配分される見込みである。また、積極的なM&Aで成長してきた同社であるが、近年は大型のM&Aの実績がない。現預金が積み上がり、有利子負債の返済が進み、のれんも減少し、積極的にM&Aを実施できる財務状況となっている。人的資本投資の成果と大型のM&A実施が注目される。

1.会社概要

金融向けITアウトソーシングに強みを持つ独立系の情報サービス会社である株式会社インフォメーション・ディベロプメントを中核とする持株会社。システムマネジメントとソフトウェア開発・保守を二本柱とし、コンサルティングからソフトウェア開発、システムマネジメント等トータルのサービスを提供しており、好不況の波の大きいIT業界にあって、相対的に業績の変動が小さく、高配当を継続している。尚、2013年12月17日、JASDAQから東証2部に市場変更。2014年9月8日、東証1部に上場。2022年4月、市場再編に伴い東証プライム市場に移行。

【経営理念】-Identity

◎誇り /Pride

私たちは、損か得かで判断するのではなく、正しいか正しくないかで行動します。

◎ミッション /Mission

私たちは waku-wakuする未来創りに参加します。

◎三命 /Attributes

卓越した技術(High Technology)はIDグループの生命

高品質のサービス(High Quality)はIDグループの使命

未知への挑戦(Challenge)はIDグループの命題

◎3つの組織 /Organization

「前向きな姿勢」を怠らない組織

「明日の組織造り」を怠らない組織

「人間力作り」を怠らない組織

【IDグループのビジネスドメイン】

同社グループは、金融機関、公共(エネルギー)、製造、運輸/交通、情報通信、医療など、日々の暮らしに欠かせない機関・サービスの裏側にあるITをつくり、まもっている。

(同社資料より)

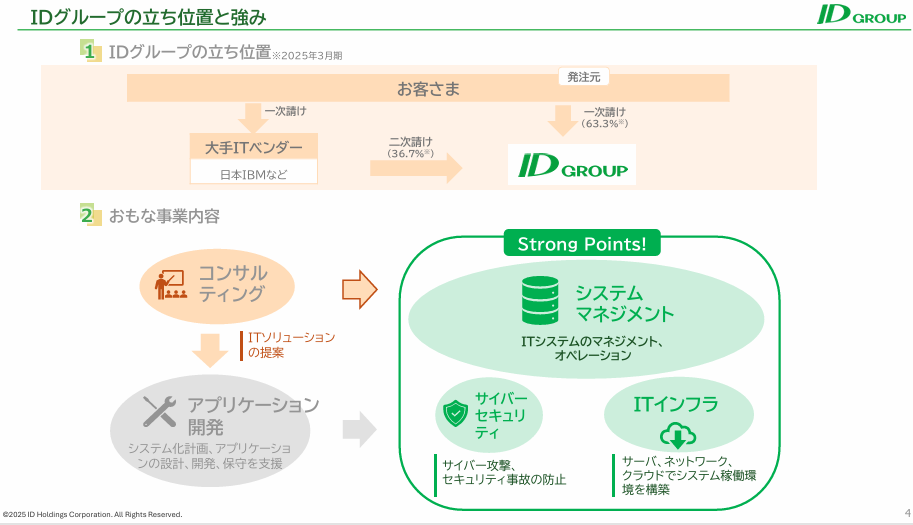

【IDグループの立ち位置と強み】

IDグループの強みは、国内最大級のシステムマネジメント技術者集団1600名以上を抱えることである。また、金融向けの売上高が約5割を占め、金融を中心とした多分野にわたる顧客と業界ノウハウを有することである。更に、収益性の高いDX関連ビジネスが売上高の6割以上を占め、メタバース、AI、クラウドを活用した高度運用サービスを提供できることである。加えて、IT投資に積極的な大手優良顧客との取引が売上高の8割以上、一次受けが6割以上を占めることである。

(同社資料より)

【IDグループのサービスの特徴】

◎50年の経験、大手優良企業を中心に実績は1,000社以上

同社は、1969年の会社設立以来、大手金融機関や社会インフラ企業を中心に1,000社以上の企業との取引実績がある。コンサルティングからシステム基盤、ソフトウェア開発、システムマネジメント、クラウド、サイバーセキュリティまでワンストップで提供し、顧客の様々な要望に最適な提案で対応することで、顧客より高い評価を得ている。

◎国内最大級の運営管理プロフェッショナル集団

同社は、顧客の業務に精通した1,600名以上ものシステムマネジメントエンジニアを有し、ソフトウェア開発やシステム基盤との連携を図り、トータルサービスの提供によって、安定したシステム運営と業務効率化を実現している。また、マルチクラウドソリューションサービスを提供し、近年需要の高い顧客のクラウドシフトを強力にバックアップしている。

◎ユーザー視点でシステム開発

同社は、長年蓄積した顧客のシステムに関する業務知識やノウハウを持ち、金融機関やエネルギーなど幅広い分野への開発実績がある。また、顧客のニーズに柔軟かつスピーディーに対応できるアジャイル開発も行っており、従来型の手法と使い分けることで、コスト効率の高い、安定したシステムを構築している。

◎DXへの対応

RPA・AIなどのデジタル技術を活用した既存ビジネスの変革(DX)に対するニーズが高まっている。同社はこうした先端技術の調査・研究を行う部門や、DXを推進する専門組織を設置し、顧客の業務変革に貢献する付加価値の高いサービスを提供している。

◎世界各国でグローバルな事業をサポート

2004年に中国武漢市に現地法人を設立して以来、東南アジア、北米、欧州に拠点を設立。海外ネットワークを通じ、時差を利用した24時間/365日体制で、グローバルなサービスをスピーディーに提供している。

◎コンプライアンスの徹底

同社は、個人情報保護や品質管理、情報セキュリティに関するマネジメント体制を確立するとともに、コンプライアンスハンドブックを全グループ社員の行動規範として活用。経営理念のIDentityにも掲げている通り、つねに「私たちは損か得かで判断するのではなく、正しいか正しくないかで行動する」ことを徹底している。

(同社資料より)

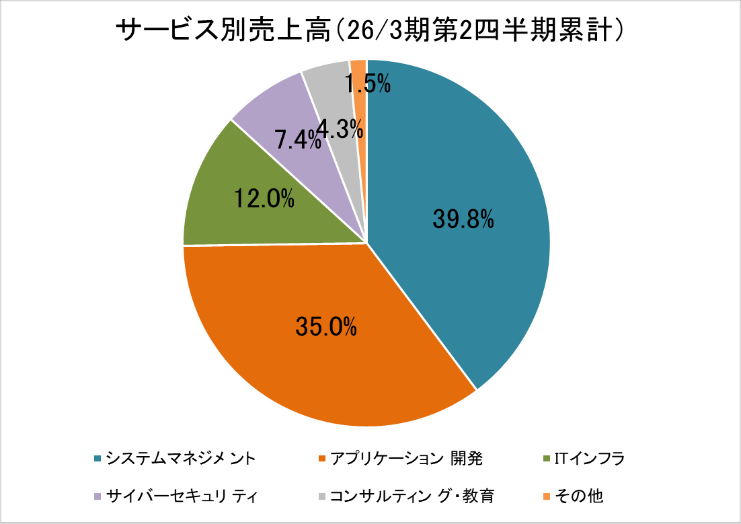

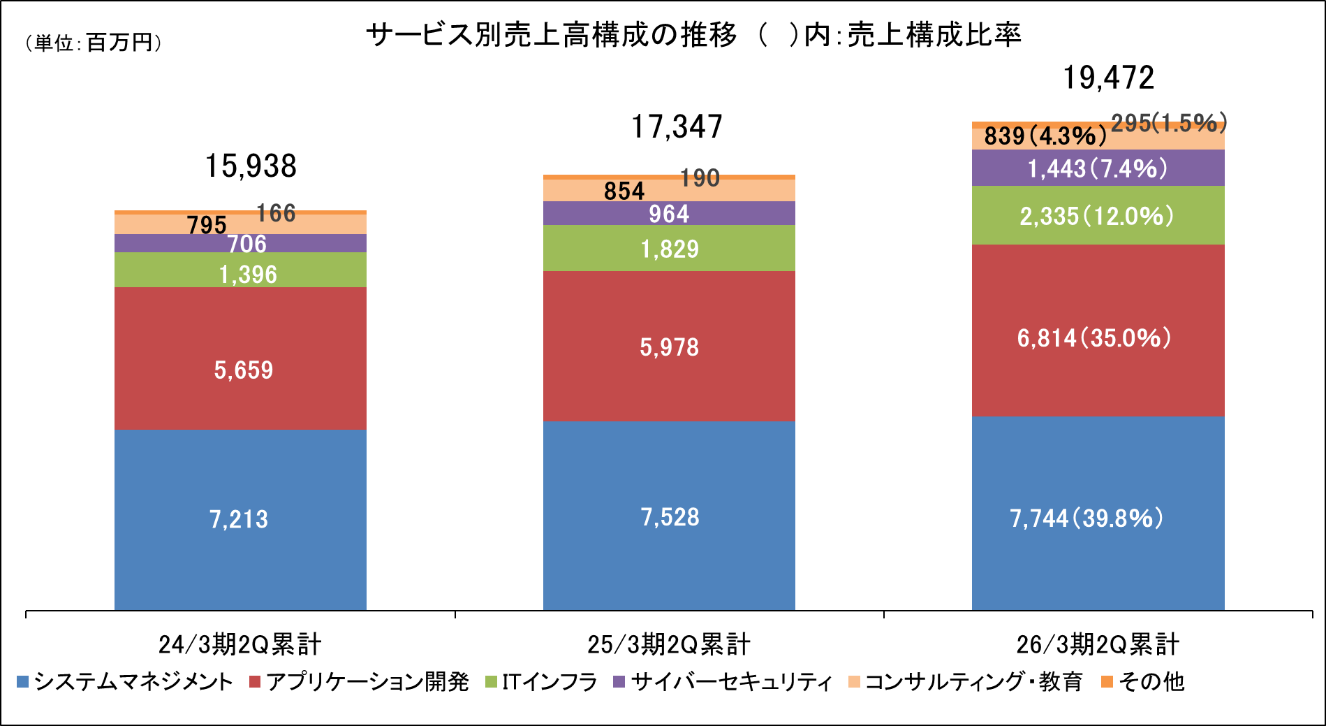

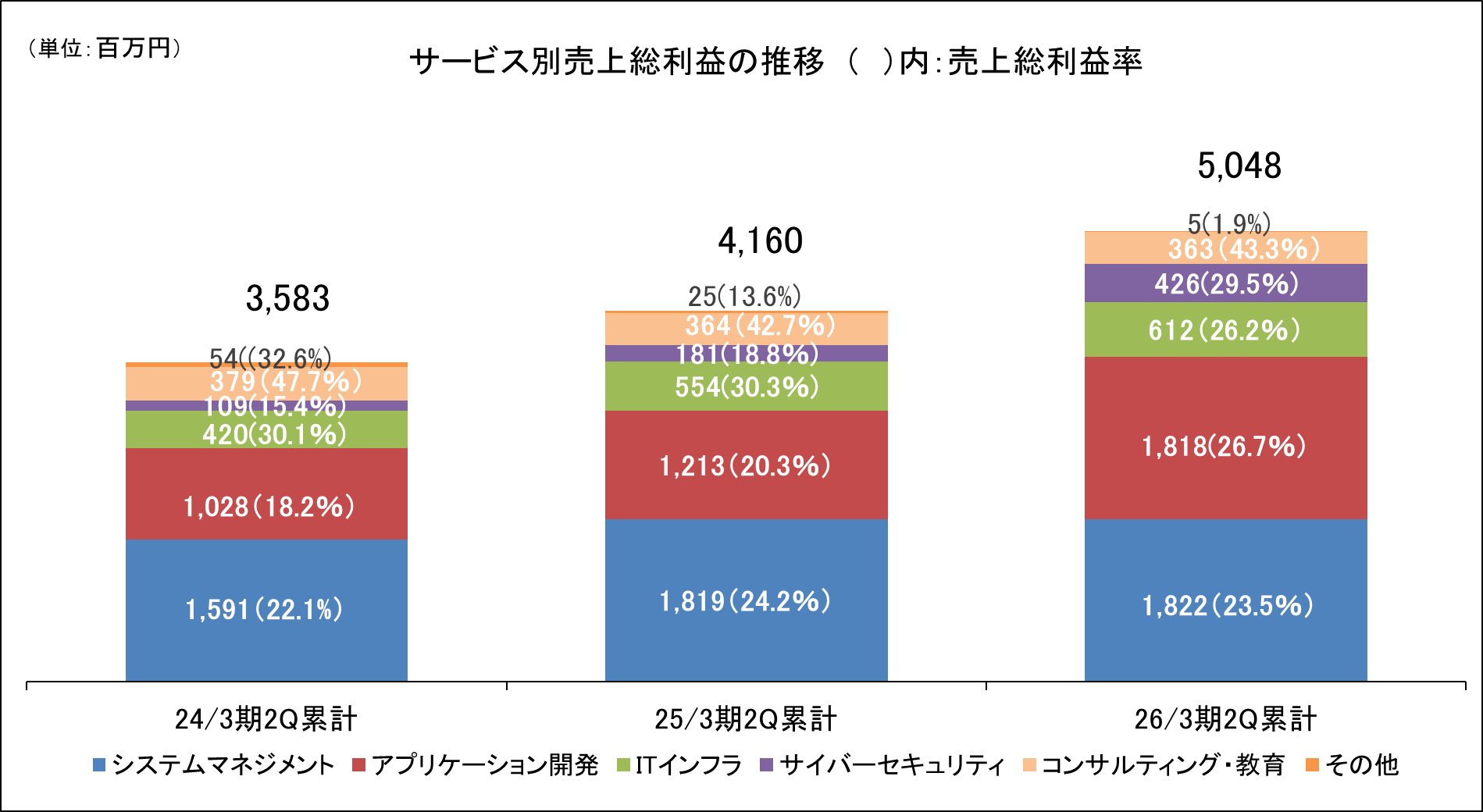

【サービス別の業績動向】

売上高は、システムマネジメント、アプリケーション開発、ITインフラ、サイバーセキュリティ、コンサルティング・教育、その他に分かれ、サービス別の概要と売上構成比は次のとおり。

同社は、26/3期第1四半期より、従来のサービス名「ソフトウェア開発」を「アプリケーション開発」に変更、従来のサービス名「サイバーセキュリティ・コンサルティング・教育」を「サイバーセキュリティ」、「コンサルティング・教育」に分割して記載している。なお、これらの変更は事業内容の変更をともなうものではない。

*株式会社インベストメントブリッジが開示資料を基に作成。

システムマネジメント(26/3期第2四半期売上構成比39.8%)

金融機関、運輸、エネルギーをはじめとする幅広い分野の顧客のシステムを24時間365日運用・監視し、社会の重要インフラを支える業務である。また、オフショアを活用した高品質・廉価な一括受託にも対応している。他社にとって参入障壁が高く、ストックビジネスとして確実に収益を確保できる事業であり、今後データセンター市場の規模拡大により同事業の需要が増加する見込みである。従来型運用から高度運用への移行を進め、新たなシステムマネジメントを創出し、高付加価値化を推進する。

アプリケーション開発(26/3期第2四半期売上構成比35.0%)

金融機関、運輸、エネルギーをはじめとする幅広い分野の顧客へ総合システムビルダーとして多くのソフトウェア開発実績を築いている。グループ内にコンサルティング、オフショア(海外子会社に委託開発)、ニアショア(地方事業所での開発)体制を構築しており、多数の高度な専門技術者が高品質なサービスを実現。国内外の有力先進企業と提携し、顧客の既存ビジネスの強化・拡大、新たな領域への挑戦を支援しており、常に技術・品質の向上に努めている。

ITインフラ(26/3期第2四半期売上構成比12.0%)

豊富な運用経験を活かし、運用しやすいITプラットフォームを構築し、顧客の業務に必要なITインフラを提供している。AWSやAzureなどの大手ITプラットフォームを活用し、クラウド環境の構築や移行を支援しているほか、システム運用部門をはじめ、ソフトウェア開発部門やセキュリティ部門と連携することで、低コストで信頼性の高いシステム稼働環境の設計・構築をしている。

サイバーセキュリティ(26/3期第2四半期売上構成比7.4%)

海外の大手ベンダーと提携し、各種セキュリティ製品の提供からセキュリティ環境の構築・導入・運用・サポートまで一貫したサービスを提供。同社は、様々なベンダーの製品を取り扱っており、特定ベンダーにこだわることなく、顧客の環境、要望、状況に応じて、最適な製品を柔軟に組み合わせ、提案している。

コンサルティング・教育(26/3期第2四半期売上構成比4.3%)

上記の業務に付随した各種のコンサルティングや教育・研修を実施している。

その他(26/3期第2四半期売上構成比1.5%)

システムマネジメント、アプリケーション開発、サイバーセキュリティ環境の構築などに付随した製品販売などがある。

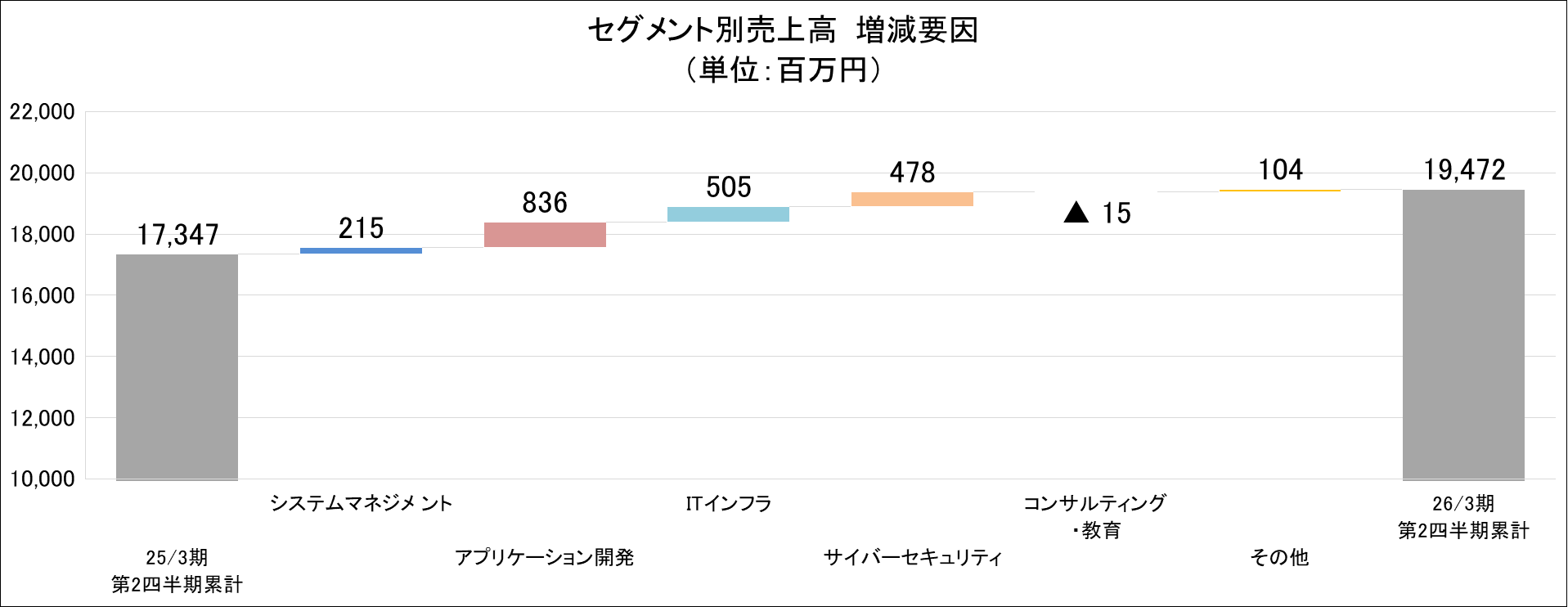

26/3期第2四半期累計の売上高は194億72百万円であった。一部顧客における案件の終了や研修の受注減少があったコンサルティング・教育の売上高が前年同期を下回ったものの、それ以外の全てのサービスで売上高が前年同期を上回った。システムマネジメントは、金融関連顧客や大手ITベンダーにおける受注が拡大した。価格適正化に向けた単価の見直しも寄与した一方、一部案件の縮小がマイナスに影響した。アプリケーション開発は、金融、エネルギー、製造関連顧客における受注が拡大した他、営業強化により大手ITベンダーとの連携による新規顧客の獲得が寄与した。ITインフラは、金融およびエネルギー関連顧客における受注が拡大した他、大手ITベンダーとの連携による取引の拡大が寄与した。サイバーセキュリティは、サイバー攻撃対策の需要増にともなう、官公庁関連をはじめとした複数顧客における受注の拡大が寄与した。

また、システムマネジメントとアプリケーション開発からなる基盤領域の売上高は145億58百万円となり前年同期比7.8%増加し、ITインフラ、サイバーセキュリティ、コンサルティング・教育、その他からなる注力領域の売上高は46億17百万円となり同26.5%増加した。

*株式会社インベストメントブリッジが開示資料を基に作成。

26/3期第2四半期累計の売上総利益率は、25.9%となり前年同期と比べ1.9ポイントの上昇となった。価格適正化に向けた単価の見直しが寄与し、アプリケーション開発の売上総利益率が大幅に上昇した他、サイバーセキュリティの売上総利益率も大幅に上昇した。

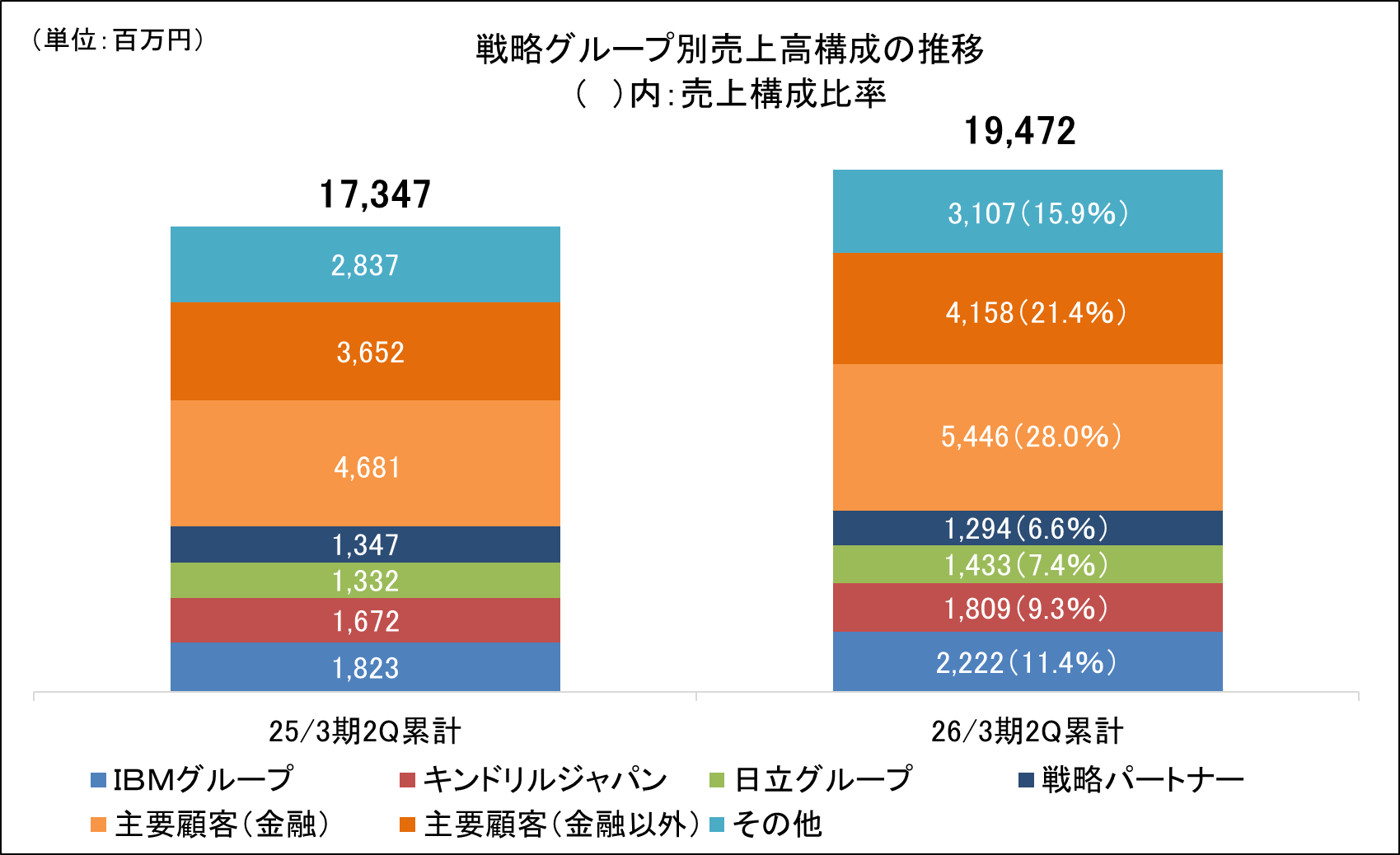

戦略グループ別の売上高構成では、直接契約(約7割)と大手SIer経由の案件(約3割)のバランスにより、安定した収益基盤を確保している。

26/3期第2四半期累計において、戦略グループ別では、エネルギー関連顧客におけるアプリケーション開発、ITインフラ案件の継続、運輸関連顧客におけるアプリケーション開発案件の新規受注等が寄与したIBMグループ、金融関連顧客におけるシステムマネジメント、ITインフラ案件の継続と拡大、製造関連顧客におけるセキュリティ案件の受注拡大が寄与したキンドリルジャパン、アプリケーション開発、ITインフラにおける受注拡大等が寄与した日立グループにおいて売上高が前年同期を上回った。また、クラウド関連の構築・脆弱性対応案件の受注拡大、保険関連顧客におけるアプリケーション開発の新規大型案件の受注、営業強化による案件の拡大が寄与した主要顧客(金融)と製造、エネルギー関連顧客におけるアプリケーション開発の新規大型案件の受注、複数顧客におけるセキュリティ案件の受注拡大、エネルギー関連顧客におけるITインフラ案件の新規受注等が寄与した主要顧客(金融以外)でも売上高が増加した。一方、アプリケーション開発における案件の終了等が影響した戦略パートナーでは、売上高が前年同期比を下回った。

なお、IBMグループが売上高の11.4%を占めるが、IBMグループの内訳は、MIデジタルサービスが4.8%、日本IBMが同6.6となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

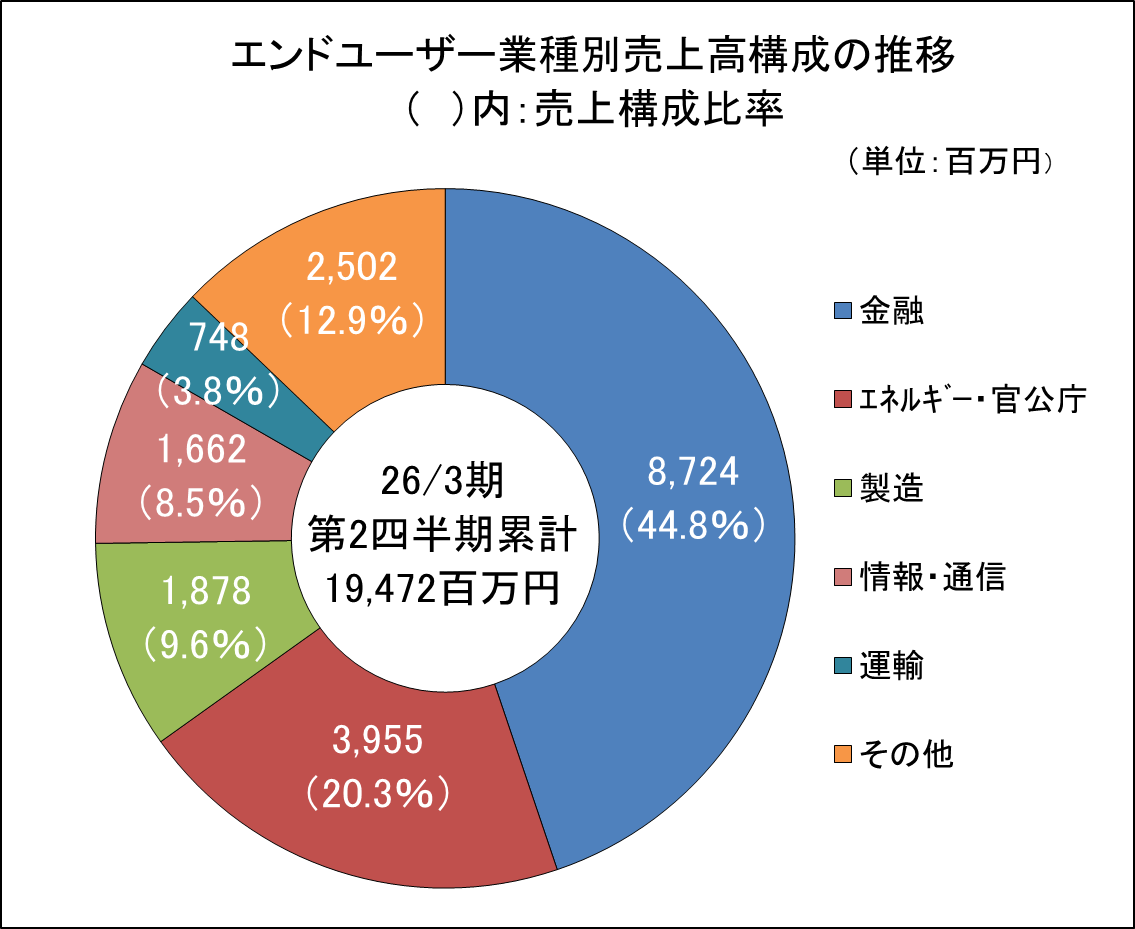

大手優良企業を中心に1,000社以上の実績があり、エンドユーザー業種別では特に金融とエネルギー・官公庁向けの売上高が6割以上を占めている。中でも金融向けの売上高が約5割を占める。26/3期第2四半期累計におけるエンドユーザー業種別売上高は、金融が前年同期比9.8%増、エネルギー・官公庁同21.5%増、製造が同13.9%増、情報・通信が同16.6%増と伸びが大きくなった。

*株式会社インベストメントブリッジが開示資料を基に作成。

*その他は、「メディア」、「ヘルスケア」、「建設・不動産」、「卸売・小売・飲食店」 等

【グローバル展開】

同社グループは2004年に中国(武漢市)に現地法人を設立して以来、シンガポール、アメリカ、に子会社を設立。また、欧州における業務の拡大を見据え、2024年4月、オランダに子会社を設立した。

これらの拠点及び海外アライアンスパートナーとの協業により、中国(武漢、無錫、上海)、シンガポール、アメリカ、イギリス、オランダにおいて、ITサービスを提供している。今後も日系企業の海外拠点向けビジネス獲得を中心として、事業拡大を目指す。

*株式会社インベストメントブリッジが開示資料を基に作成。

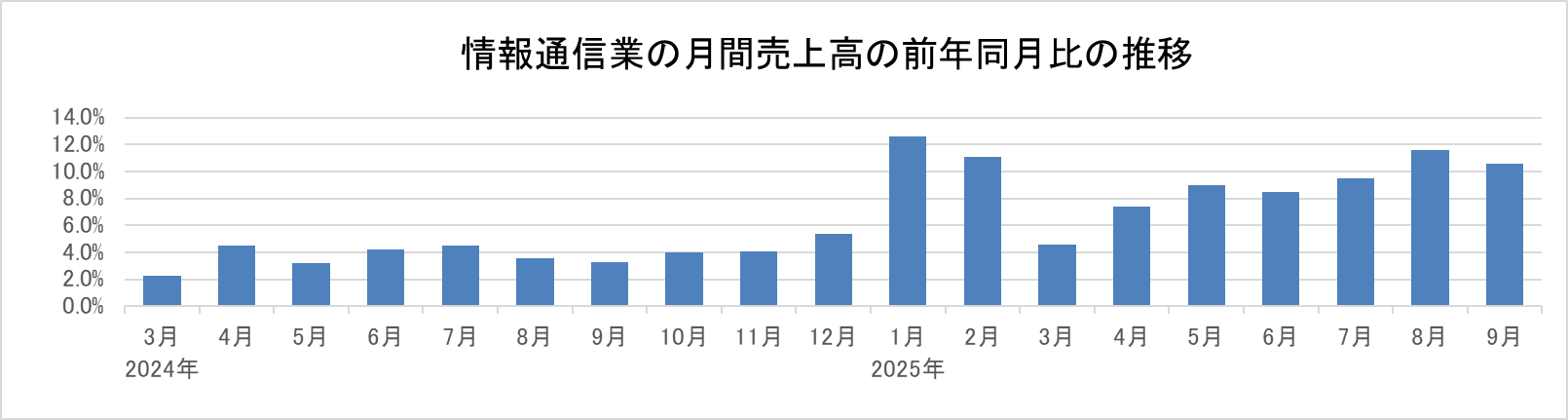

【情報通信業の動向】

(経済産業省「サービス産業動態統計調査」を基に株式会社インベストメントブリッジ作成)

内閣府が11月17日に発表した25年7-9月の国内総生産(GDP、季節調整済み)速報値は、物価変動の影響を除いた実質で前期比0.4%減(年率換算で1.8%減)で6四半期ぶりのマイナス成長となった。自動車の輸出が落ち込んだ他、一時的な要因もあり民間住宅投資が大幅に減少した。一方、GDPの過半を占める個人消費は前期比0.1%増と、6四半期連続プラスとなった他、同社の業績とも関連性が深い設備投資は同1.0%増と、4四半期連続のプラス成長となった。中でも住宅開発向けなどソフトウエアへの支出が増加に寄与した。

また、総務省発表の「サービス産業動態統計調査」(11月21日発表)によると、9月の情報通信業の月間売上高は前年同月比10.6増となった。42か月連続でプラス成長が継続しており、同社を取り巻く業界環境は引き続き堅調に推移しているものと思われる。

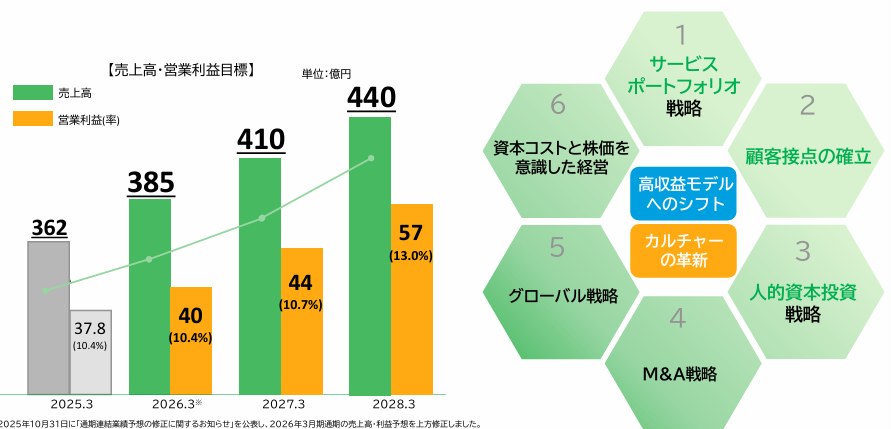

2.新中期経営計画「Next 50 EpisodeⅢ “Jump!!!”」

(2026年3月期~2028年3月期)

◎中期ビジョン EpisodeⅡの延長ではなく、非連続な成長へ

◆収益力/成長性の高いビジネスモデルへJUMP!!!⇒「サービスポートフォリオ」

◆IT業界をサバイブする高プレゼンス組織へJUMP!!!⇒「顧客接点の確立」

◆プロアクティブな「攻め」のカルチャーへJUMP!!!⇒「人的資本投資」

中長期ビジョンの実現に向けて、Next 50 EpisodeⅢ “Jump!!!”では、筋肉質な「高収益モデルへのシフト」と下支えとなる「カルチャーの革新」の2つのテーマを設定した。創立60周年となる30/3期において高収益・高評価(筋肉質なID Group )の実現を目指す。更に、「高収益モデルへのシフト」と「カルチャーの革新」の2つのテーマの実現に向け、6つの重点戦略を推進する。

◎Next 50 EpisodeⅢ ”JUMP!!! ”全体像

「サービスポートフォリオ」、「顧客接点の確立」、「人的資本投資」をはじめとする6つの重点戦略を推進する。

(同社資料より)

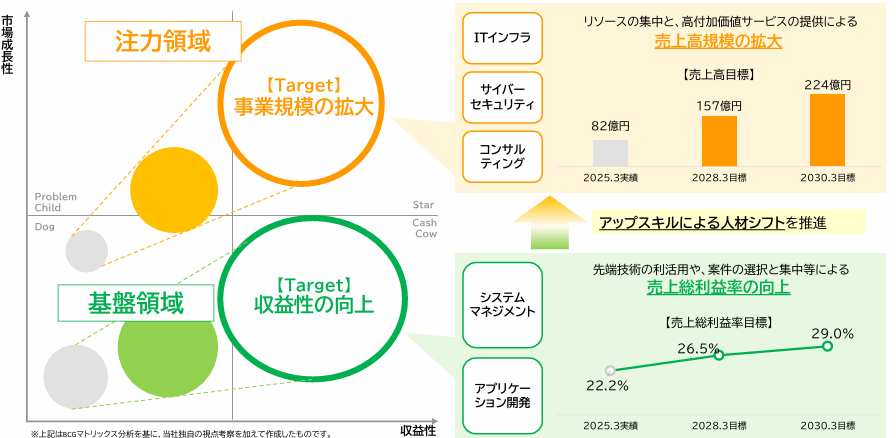

①サービスポートフォリオ戦略

<全体像>

注力領域における事業規模と、基盤領域における収益性の両軸で” Jump!!! ”を目指す。

基盤領域から注力領域へアップスキルによる人材シフトを推進する。リソースの集中と、高付加価値サービスの提供により売上高を拡大するとともに、先端技術の利活用や、案件の選択と集中等により売上総利益率の向上を図る。

(同社資料より)

<注力領域における戦略>

|

領域 |

テーマ |

事業戦略 |

技術・リソース |

| コンサル

ティング |

ITサービス全工程の知見を強みとしたコンサル集団の完成 | ・AIコンサルティングの確立

・サイバーセキュリティ、ITインフラ、システムマネジメントにおける上流案件の拡大 |

・アプリケーション開発、サイバーセキュリティ、ITインフラ、システムマネジメントにおけるハイエンド人材へのコンサルスキルのアドオン |

| サイバー

セキュリティ |

サービス領域のカバレッジ拡大 | ・BBSec社と協業して一気通貫の

DevSecOpsサービスを組上げ |

・ITインフラ、システムマネジメント

からの注力領域アップスキル推進 ・他社協業、パートナー活用による リソース体制強化 |

| ITインフラ | 見込まれる需要に応える

高度スキル部隊の確立 |

・ITインフラスキル保持者の戦略的なプロジェクト参画

・Openshiftスタートパックの積極的な展開 |

・クラウド/コンテナ/仮想化/上流

設計関連の技術者を育成 ・システムマネジメント人材からの アップスキル |

今後注力領域へリソースを集中させ、高付加価値サービスの提供により売上規模の拡大を目指す。

注力領域における売上高目標は、26/3期87億円(前期比6.1%増)、27/3期116億円(同34%増)、28/3期157億円(同35%増)。

<基盤領域における戦略>

|

領域 |

テーマ |

事業戦略 |

技術・リソース |

| アプリケーション開発 | 飛躍的な収益力向上への

こだわり |

・価格適正化、契約見直しによる高収益化

・SaaS/パッケージソリューション案件獲得 ・プロジェクトマネジメントによるコストコントロール |

・プロジェクトマネージャーの確保と育成

・ AI活用とニアショア・オフショアの 最適化 |

| システム

マネジメント |

さらなる運用サービスの

高度化 |

・サイバーセキュリティも絡めた上流案件を拡大

・選択と集中による、低採算案件からの撤退と高収益案件へのシフト ・VROPの活用推進 |

・次世代のITサービスマネジメント

人材を育成 ・コアパートナーとの提携強化 |

基盤領域では利益率の向上に徹底的にフォーカスし、高収益領域としての完成を志向する。

注力領域における売上総利益率目標は、26/3期25.1%(前期比2.9P上昇)、27/3期25.5%(同0.4P上昇)、28/3期26.5%(同1.0P上昇)。

<数値目標>

|

25/3期 |

26/3期 |

27/3期 |

28/3期 |

|

| 連結売上高 |

362 |

385 |

410 |

440 |

| 注力領域売上高 |

82 |

87 |

116 |

157 |

| 基盤領域売上高 |

275 |

298 |

294 |

283 |

| 連結売上総利益率 |

23.9% |

26.2% |

26.4% |

28.0% |

| 注力領域売上総利益率 |

29.7% |

28.5% |

28.8% |

30.6% |

| 基盤領域売上総利益率 |

22.2% |

25.1% |

25.5% |

26.5% |

| 基盤領域から注力領域への人材シフト(3年間累計) |

- |

225名 |

||

| アプリケーション開発

からの人材シフト |

- |

100名 |

||

| システムマネジメント

からの人材シフト |

- |

125名 |

||

*単位:億円

|

人材シフト |

教育研修費 |

社内体制の整備 |

| 基盤領域から注力領域への人材シフトを推進

26/3期2Q実績:16名(累計) (年間目標:50名、進捗率:32.0%) |

アップスキルを含む教育研修の拡充

26/3期2Q実績:2.1億円(累計) (年間目標に対する進捗率:49.3%) |

イノベーション創出に向けた取り組みを実施

・ISO42001(AIに関するマネジメントシステム) ・ISO56001(組織によるイノベーションマネジメントシステム) |

<人的リソース>

コアパートナー認定強化、及び相助型の人材育成で高付加価値人材を確保する。パートナーシップの構築強化を図り、情報収集・管理の強化による、戦略的なパートナー要員の早期確保を行うとともに、新ビジネスにおける共創パートナーの開拓を推進する。また、ガバナンスを強化し、案件管理の強化による、取引の適正化と健康経営の促進を図る。

25/3期末で500名のコアパートナー(ビジネスパートナー全体では2,000名)を28/3期末に2,000名(同2,500名)へ増加させる。26/3期上期末で、787名のコアパートナー(ビジネスパートナー全体では2,115名)となった。

<R&D戦略>

既存ビジネスの進化や新規サービスの創出に向けた研究開発・実用化に注力することにより、競争力の向上を図る。

|

AⅠ |

VR |

特許 |

|

お客さまの業務領域でのAI活用推進 ・コンサルティングにおけるAI活用推進 ・AIを前提とした開発プロセスの整備 |

ID-VROPの展開拡大 ・次世代システム運用の浸透 ・最新技術の実装に向けた研究 |

特許技術の活用拡大に向けた研究 ・特にブロックチェーン、AIに関する 特許を6件取得(ブロックチェーンを利用した診療情報の共有管理ソリューションに関する特許等) ・産学連携で技術研究推進 |

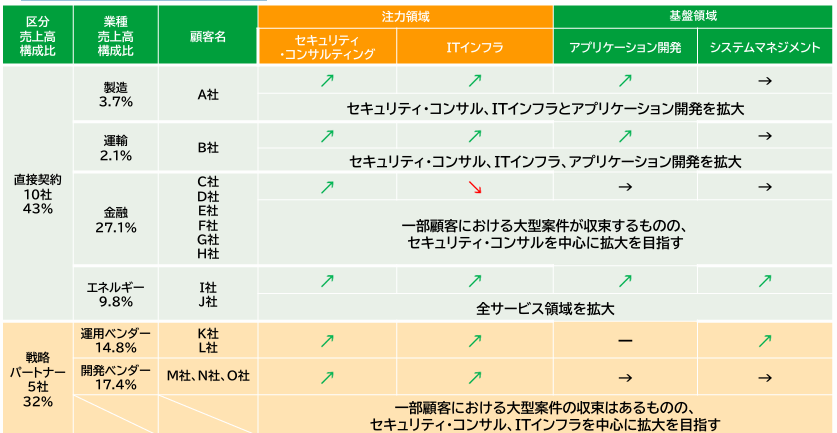

②顧客接点の確立

マーケティング&ビジネス機能を新設し、プロアクティブかつ横断的アプローチでJUMP!!!

同社グループのメインターゲットは、今後も既存の大口取引先である。基盤領域で築いたリレーションからDevSecOpsを軸とした大型案件を獲得し、顧客の中長期的なIT戦略パートナーとなる。また、大手Sierを通じ、顧客ソリューションを切り口にして受注規模を拡大するとともに、既存顧客で蓄積したノウハウを同業他社に横展開する。更に、注力領域を起点とした提案をフックにし、新規取引先のシステムマネジメント・アプリ開発の受注を拡大する。

<顧客業種別のマーケティングの方向性>

セキュリティ・コンサルティングを起点に、各顧客で未参画のサービス領域における事業の拡大、及び既存領域への深耕を目指す。

(同社資料より)

③人的資本投資戦略

プロフェッショナル人材が輝く企業を目指してJUMP!!!

今後3年間で60億円の人的資本投資(求人費、教育研修費、報酬UPなどを含む)を実施し、社員エンゲージメントの向上を図り、顧客満足度向上と生産性向上を実現し、企業価値を向上させる。

|

キャリア啓発 |

企業文化 |

健康経営 |

|

社員の「なりたい」「やりたい」を かなえる会社 ・社員の長期キャリアビジョンに沿った機会付与 ・キャリアビジョンを実現する創造力と 変革力強化の支援 ・実力主義に基づいた人事評価制度とアップスキルにリンクする処遇 |

自律思考の社員集団 ・「期待以上」の成果を発揮するために繰り返し考え続ける文化 ・多様性や人権を尊重する「心理的 安全性」の高い組織 ・仕事へのプライドを持ち、互いへの リスペクトがあふれる組織 ・イノベーションマネジメントの強化(ISO56001取得に向けた取り組み) |

社員のウェルビーイングを重視 ・時間外労働の削減、有給休暇の取得率向上 ・職場を問わず、活き活きと働くための健康サポート ・個々のライフイベントに応じて柔軟に働ける選択肢を拡充

|

④M&A戦略

「人材」、「技術/ライセンス」、「顧客」の拡充を目的としたM&Aおよび資本業務提携によるJUMP!!!

「人材」、「技術/ライセンス」、「顧客」の拡充を目的としたM&Aおよび資本業務提携による事業規模の拡大を目指す。M&A と資本業務提携のターゲットは、事業売上高が50億円以上で、人材、技術・ライセンス、顧客基盤が補完できる案件とする。人材面では、コンサルタントやプロジェクトマネージャーなど上流工程人材が確保できる企業をターゲットとする。技術・ライセンスでは、SaaS、パッケージソリューションやネットワーク関連ソリューションやサイバーセキュリティ、ITインフラ領域など注力領域に関する技術を確保できる企業をターゲットとする。加えて、顧客面では、既存業界の新規顧客や新規の業界顧客など優良顧客が開拓できる企業をターゲットとする。

⑤グローバル戦略

日本品質のITサービスをもって顧客を国内外で支える真のIT戦略パートナーを目指す。

日系企業の海外拠点向けビジネス獲得を中心とし、25/3期に14.5億円の海外売上高を、28/3期に20億円まで拡大する。

| Vision |

日系企業の海外拠点向けビジネス獲得を中心として、事業拡大を目指す |

|

| Target |

マーケティング |

デリバリー |

| 金融機関をはじめとした主要顧客の海外展開をサポート | 海外の現地案件を国内グループ会社で受託 | |

|

グローバルデリバリーセンターの確立 |

||

| Plan |

技術・リソースの共有 |

逆オフショア体制の構築 |

|

市場動向や先進ソリューションの情報収集による、営業およびカスタマー・マネジメント |

||

⑥資本コストと株価を意識した経営

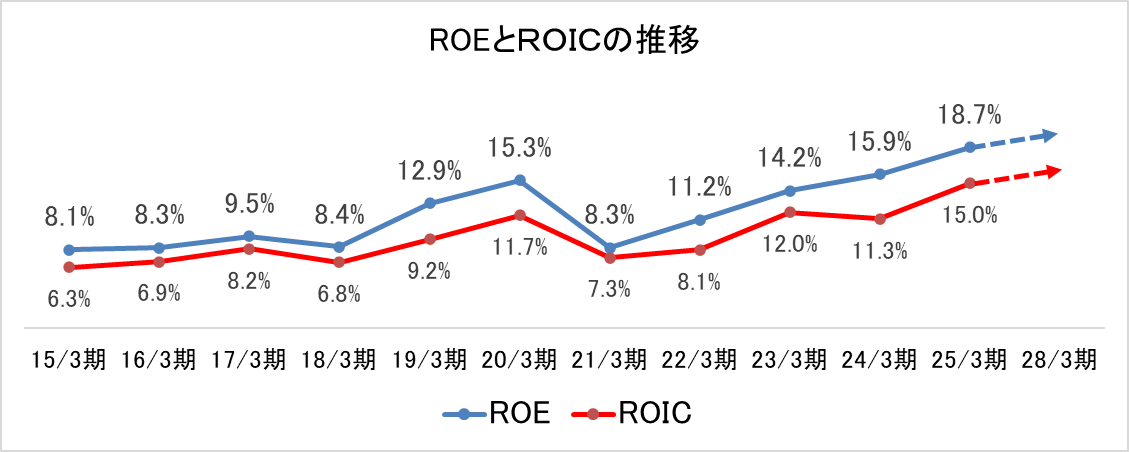

<ROEとROIC>

過去10年間にわたりROE(自己資本利益率)とROIC(投下資本利益率)が改善傾向にある。また、ROEは、株主資本コスト(5.2%~8.5%)を上回る水準になり、ROICは、WACC(4.8%~7.9% )を上回る水準になる。今後のM&Aは、ROICの向上に資するものとする。今後も持続的に株主資本コストを上回るROE、WACC(資本コスト)を上回るROICの実現を目指す。

*株式会社インベストメントブリッジが開示資料を基に作成。

*投下資本利益率(ROIC)=(営業利益-法人税等)÷(純資産+有利子負債)× 100

*株主資本コスト、WACC(資本コスト)参考値(みずほ証券(株)、みずほ信託銀行(株)算出)

・株主資本コスト(5.2~8.5%)=リスクフリーレート(1.55%程度)+β(0.6~0.95)×市場リスクプレミアム(6.0~7.37%)

・WACC=有利子負債÷(時価総額+有利子負債)×(1-実効税率)×負債コスト+時価総額÷(時価総額+有利子負債)×株主資本コスト

時価総額:315億(2025年3月31日時点、自己株式控除後)、負債コスト:0.4%~0.49%、実効税率:30%~38%

<キャッシュフロー・アロケーション>

収益力の向上および財務レバレッジの活用により、原資を確保し、戦略的な配分を実行することで、企業価値の向上を図る。

|

キャッシュイン |

|

| 調整営業CF

〔営業CF+成長投資_費用計上分〕 160億円 |

◆持続的な収益力の向上

注力事業へのシフト、EBITDA 150億円 |

| 借入金+10億円~ | ◆財務健全性維持範囲でのレバレッジの活用 |

|

キャッシュアウト |

|

| 成長投資

130億円~ |

◆人的資本投資(60億円)

人材の採用、教育研修、アップスキル、平均年収の向上など ◆経営改革投資(10億円) 生産性の向上、収益力の可視化のための社内ITシステム投資 ◆研究開発投資(10億円) AI、 VR、ブロックチェーンなど先端技術研究への注力 ◆M&A/アライアンス投資 ITインフラ、サイバーセキュリティなど注力領域とシナジーのある会社の買収 |

| 株主還元

40億円~ |

■配当

安定した継続的な配当を基本、総還元性向50%~60%以上を目標 ■自己株式の取得 機動的に実施 |

◎重点数値目標

|

25/3(実績) |

26/3 |

27/3 |

28/3 |

30/3 |

|

| 売上高 |

362 |

385 |

410 |

440 |

500 |

| 売上総利益 |

86.5 |

101 |

108 |

123 |

150 |

| 売上総利益率 |

23.9% |

26.2% |

26.4% |

28.0% |

30.0% |

| 営業利益 |

37.8 |

40 |

44 |

57 |

80 |

| 営業利益率 |

10.4% |

10.4% |

10.7% |

13.0% |

16.0% |

| 総還元性向 |

50.4% |

50~60% |

50~60% |

||

*単位:億円

*M&Aによるインオーガニック成長分は考慮していない。

3.2026年3月期第2四半期累計決算概要

(1)連結業績

|

25/3期 第2四半期累計 |

構成比 |

26/3期 第2四半期累計 |

構成比 |

前年同期比 |

|

|

売上高 |

17,347 |

100.0% |

19,472 |

100.0% |

+12.2% |

|

売上総利益 |

4,160 |

24.0% |

5,048 |

25.9% |

+21.3% |

|

販管費 |

2,423 |

14.0% |

3,029 |

15.6% |

+25.0% |

|

営業利益 |

1,737 |

10.0% |

2,018 |

10.4% |

+16.2% |

|

経常利益 |

1,801 |

10.4% |

2,003 |

10.3% |

+11.2% |

|

中間純利益 |

1,055 |

6.1% |

1,274 |

6.5% |

+20.7% |

*単位:百万円。中間純利益は、親会社株主に帰属する中間純利益。

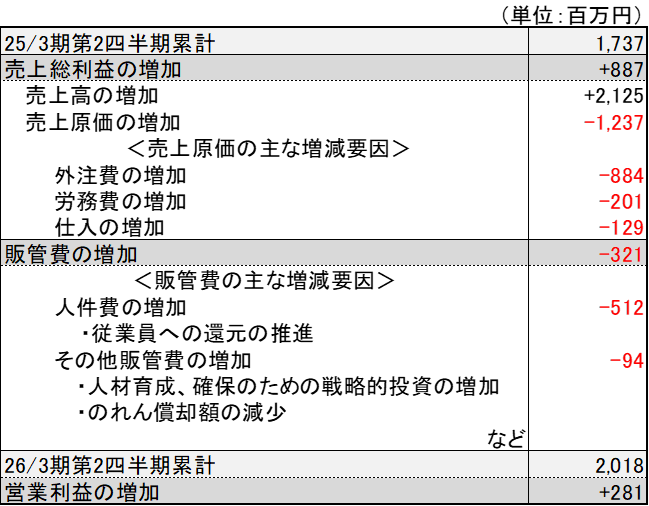

前年同期比12.2%の増収、同16.2%の営業増益

26/3期第2四半期累計の売上高は前年同期比12.2%増の194億72百万円、営業利益は同16.2%増の20億18百万円。

売上面では、アプリケーション開発、ITインフラおよびサイバーセキュリティが堅調に推移した。

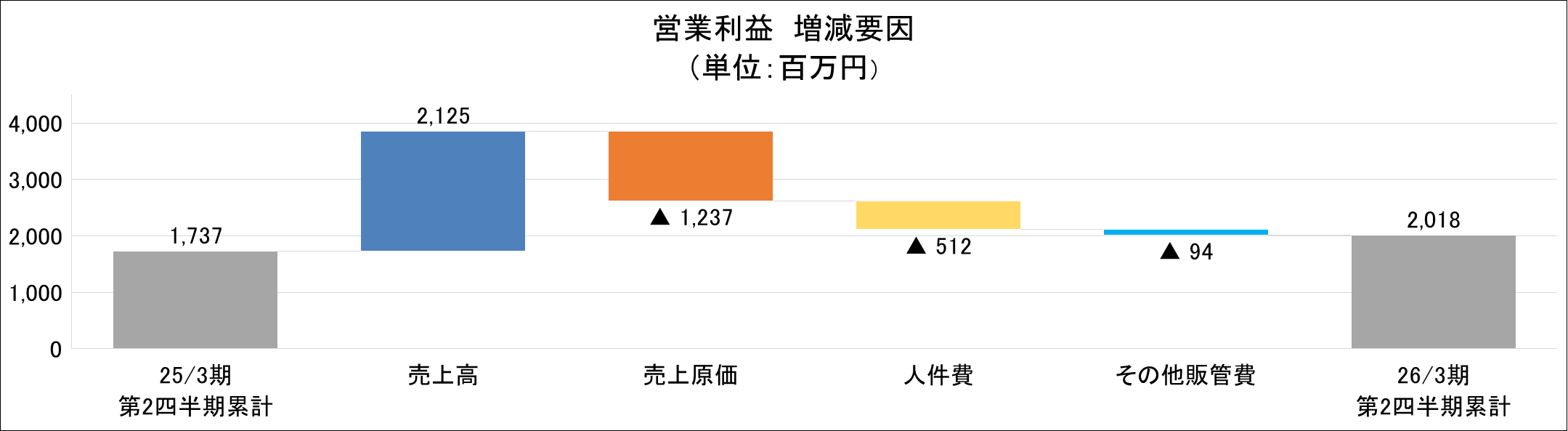

利益面では、従業員への還元や、人材育成・確保のための戦略的投資費用が増加したものの、売上高の増加や売上総利益率の改善や、のれん償却額の減少が寄与した。売上総利益率は25.9%と前年同期比1.9ポイント上昇した。販管費比率は15.6%と同1.6ポイント上昇したものの、営業利益率は10.4%と同0.4ポイント上昇した。また、経常利益は同11.2%増の20億3百万円、親会社株主に帰属する中間純利益は同20.7%増の12億74百万円となった。営業外損益は、営業外収益における受取配当金43百万円(前年同期は37百万円)や営業外費用における持分法による投資損失77百万円(前年同期はなし)が大きなものとなった。特別損益は、投資有価証券売却益12百万円と事業譲渡益35百万円が大きなものとなった。EBITDA(営業利益+減価償却費+のれん償却額)は、前年同期比7.0%増の22億10百万円となった。

同社は、26/3期第1四半期より、従来のサービス名「ソフトウェア開発」を「アプリケーション開発」に変更、従来のサービス名「サイバーセキュリティ・コンサルティング・教育」を「サイバーセキュリティ」、「コンサルティング・教育」に分割して記載している。なお、これらの変更は事業内容の変更をともなうものではない。

サービスごとの業績動向

|

25/3期 第2四半期累計 |

26/3期 第2四半期累計 |

前年同期比 |

|||

|

増減額 |

増減率 |

||||

|

システムマネジメント |

売上高 |

7,528 |

7,744 |

+215 |

+2.9% |

|

売上総利益 |

1,819 |

1,822 |

+3 |

+0.2% |

|

|

売上総利益率 |

24.2% |

23.5% |

-0.7P |

– |

|

|

アプリケーション 開発 |

売上高 |

5,978 |

6,814 |

+836 |

+14.0% |

|

売上総利益 |

1,213 |

1,818 |

+604 |

+49.8% |

|

|

売上総利益率 |

20.3% |

26.7% |

+6.4P |

– |

|

|

ITインフラ |

売上高 |

1,829 |

2,335 |

+505 |

+27.6% |

|

売上総利益 |

554 |

612 |

+57 |

+10.3% |

|

|

売上総利益率 |

30.3% |

26.2% |

-4.1P |

– |

|

|

サイバーセキュリティ |

売上高 |

964 |

1,443 |

+478 |

+49.5% |

|

売上総利益 |

181 |

426 |

+244 |

+134.5% |

|

|

売上総利益率 |

18.8% |

29.5% |

+10.7P |

– |

|

|

コンサルティング・教育 |

売上高 |

854 |

839 |

-15 |

-1.8% |

|

売上総利益 |

364 |

363 |

-1 |

-0.3% |

|

|

売上総利益率 |

42.7% |

43.3% |

+0.6P |

– |

|

|

その他 |

売上高 |

190 |

295 |

+104 |

+55.0% |

|

売上総利益 |

25 |

5 |

-20 |

-78.0% |

|

|

売上総利益率 |

13.6% |

1.9% |

-11.7P |

– |

|

|

合計 |

売上高 |

17,347 |

19,472 |

+2,125 |

+12.2% |

|

売上総利益 |

4,160 |

5,048 |

+887 |

+21.3% |

|

|

売上総利益率 |

24.0% |

25.9% |

+1.9P |

– |

|

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

システムマネジメントの売上高は、前年同期比2.9%増の77億44百万円となった。一部案件の縮小があったものの、金融関連顧客や大手ITベンダーにおける受注が拡大したことに加え、価格適正化に向けた単価の見直しなどが寄与した。売上総利益は、同0.2%増の18億22百万円、売上総利益率は同0.7ポイント低下の23.5%となった。

アプリケーション開発の売上高は、前年同期比14.0%増の68億14百万円となった。大手ITベンダーとの連携による新規顧客の獲得や、金融、製造、エネルギー関連顧客における受注拡大などが寄与した。売上総利益は、同49.8%増の18億18百万円、売上総利益率は同6.4ポイント上昇の26.7%となった。

ITインフラの売上高は、前年同期比27.6%増の23億35百万円となった大手ITベンダーとの連携による取引の拡大や、金融およびエネルギー関連顧客における受注拡大などが寄与した。売上総利益は、同10.3%増の6億12百万円、売上総利益率は同4.1ポイント低下の26.2%となった。売上総利益率の低下は、事業規模拡大の為、システムマネジメント部門、アプリケーション開発部門からの人員受け入れを進めているため。売上・利益への転嫁に時間を要しているものの、中期経営計画の施策の実行が反映されている。

サイバーセキュリティの売上高は、前年同期比49.5%増の14億43百万円となった。サイバー攻撃対策の需要増にともない、官公庁関連をはじめとした複数顧客における受注拡大が寄与した。売上総利益は、同134.5%増の4億26百万円、売上総利益率は同10.7ポイント上昇の29.5%となった。

コンサルティング・教育の売上高は、前年同期比1.8%減の8億39百万円となった。一部顧客における案件の終了などが影響した。売上総利益は、同0.3%減の3億63百万円、売上総利益率は同0.6ポイント上昇の43.3%となった。

その他の売上高は、前年同期比55.0%増の2億95百万円となった。金融及びエネルギー関連顧客における受注拡大などが寄与した。売上総利益は、同78.0%減の5百万円、売上総利益率は同11.7ポイント低下の1.9%となった。

営業利益の増減要因

*株式会社インベストメントブリッジが開示資料を基に作成。

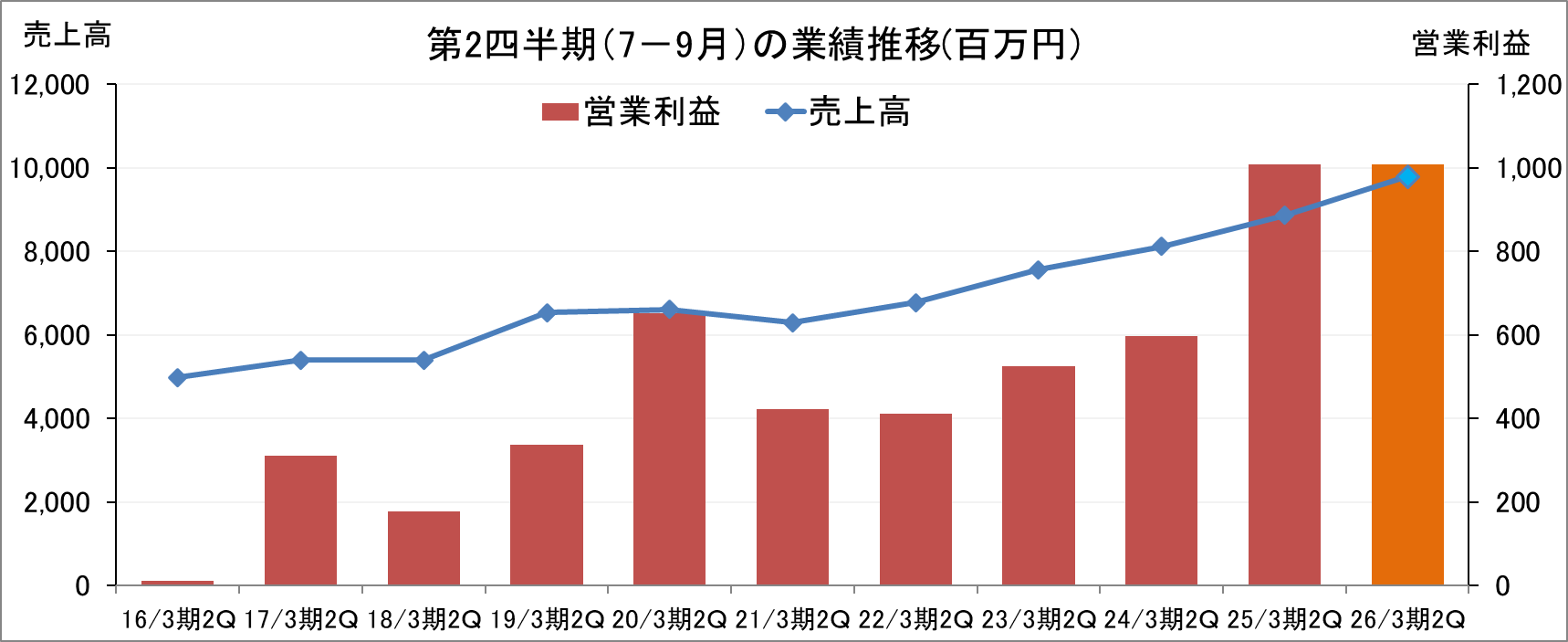

第2四半期(7-9月)の業績推移

26/3期第2四半期(7-9月)は、前年同期比で増収ながらほぼ横這いの営業利益となった。従業員への還元の推進などが影響した。

(2)サービス別受注残高の状況

|

2024年9月末 |

2025年9月末 |

増減額 |

増減率 |

|

|

システムマネジメント |

3,541 |

4,231 |

+690 |

+19.5% |

|

アプリケーション開発 |

1,778 |

2,292 |

+514 |

+28.9% |

|

ITインンフラ |

1,039 |

1,179 |

+140 |

+13.5% |

|

サイバーセキュリティ |

1,869 |

2,489 |

+620 |

+33.2% |

|

コンサルティング・教育 |

66 |

158 |

+92 |

+139.4% |

|

その他 |

70 |

129 |

+59 |

+84.3% |

|

合計 |

8,366 |

10,480 |

+2,114 |

+25.3% |

※単位:百万円

2025年9月末の受注残高は、前年9月末比で25.3%の増加となった。全てのサービスの受注残高が大幅に増加した。

(3)経営施策の取組み状況

同社グループは、2026年3月期を初年度とする3か年の中期経営計画「Next 50 Episode Ⅲ “JUMP!!!”」を策定し、戦略テーマとして「高収益モデルへのシフト」と「カルチャーの革新」の2つを軸に、サービスポートフォリオ戦略、顧客接点の確立、人的資本投資戦略をはじめとした6つの重点戦略を推進している。

サービスポートフォリオ戦略では、システムマネジメント、アプリケーション開発からなる基盤事業領域の収益性改善と、注力事業領域の事業規模拡大という二軸での飛躍的成長を掲げている。特に収益性を課題認識していたアプリケーション開発においては、事業現場単位での利益改善に向けた改革を実施した。今後も、生産性の高いビジネスモデルの確立に取り組むことでさらなる収益性改善を目指す。また、注力事業領域については、直近3年以内でのローテーション希望者を確認した。これらの人材について、ITインフラ事業とサイバーセキュリティ事業への計画的なリソースシフトに取り組んでいるほか、より高度な知識と経験を要求されるコンサルタントの育成計画も進めている。

グローバル戦略においては、2025年9月、タイのソフトウェア開発企業で、タイ政府官公庁や在タイ日系企業を顧客としたシステム開発・保守、クラウドソリューションの提供に強みを有するInnova Software Co., Ltd.を持分法適用会社とした。

他にも、人的資本投資戦略など当初策定した項目についても引き続き推進していく。

(4)研究開発活動

今中間期におけるグループ全体の研究開発活動の金額は99百万円。同社グループでは、最先端技術を活用した新たなビジネス展開を目的とし、積極的に研究開発に取り組んでいる。

主な取組みとして、業務効率化の観点から顧客の期待がますます高まるAI技術について、積極的に研究を進めている。特に、高度な自律性を持ち複雑なタスクを処理するAIエージェントの調査・研究に注力している。更に、システム開発におけるAIの利用を前提とした開発標準の検討と整備を進めている。また、企業のセキュリティ管理との親和性が高い小規模言語モデル(SLM)の技術研究や、鳥取大学と共同で実施している変形膝関節症の診断に関する医療AIシステムの研究も継続している。

加えて、バーチャル空間上でのシステム運用を実現する製品「バーチャルオペレーションセンター(ID-VROP)」について、7月にセキュリティ要件の高い顧客向けの専用ルームを作成できる機能を追加した。更に同社が保有するブロックチェーンに関する特許技術を活用したセキュリティ機能の強化、AI機能の搭載に加え、実際の顧客環境でのPoC結果を踏まえた技術検証

が進んでいる。

また、同社が保有・取得を目指す特許技術の活用について、SBI R3 Japan株式会社と協働で、開発済みのロギングシステムを活用した革新的サービス実現のための研究開発を進めている。この他、ベンチャーファンドへの出資を通じて、米国におけるサイバーセキュリティをはじめとした最新IT技術トレンドに関する情報収集の強化に努めている。更に、AIに関するシステムマネジメントの国際規格であるISO42001、ならびに組織によるイノベーションマネジメントシステムに関する国際規格であるISO56001の取得に向けた取り組みを進めている。これにより、同社グループの技術力を強化し、更なるイノベーションの創出を促進する。

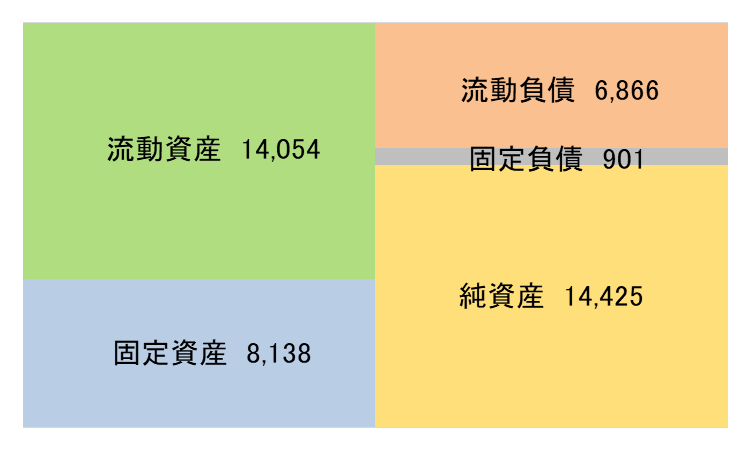

(5)財政状態キャッシュ・フロー

財政状態

|

25年3月 |

25年9月 |

25年3月 |

25年9月 |

||

|

現預金 |

5,683 |

5,023 |

仕入債務 |

2,051 |

2,111 |

|

売上債権 |

7,877 |

8,122 |

短期有利子負債 |

1,950 |

900 |

|

未収入金 |

28 |

46 |

賞与・役員賞与引当金 |

1,487 |

1,664 |

|

流動資産 |

14,396 |

14,054 |

長期有利子負債 |

– |

– |

|

有形固定資産 |

1,463 |

1,453 |

負債 |

8,874 |

7,767 |

|

無形固定資産 |

564 |

452 |

純資産 |

13,615 |

14,425 |

|

投資その他 |

6,066 |

6,232 |

負債・純資産合計 |

22,490 |

22,193 |

|

固定資産 |

8,094 |

8,138 |

有利子負債合計 |

1,950 |

900 |

*単位:百万円

売上債権=受取手形+売掛金+契約資産、仕入債務=買掛金+契約負債。

*株式会社インベストメントブリッジが開示資料を基に作成。

2026年9月末の総資産は前期末比2億96百万円減少の221億93百万円。資産面では、売掛金、投資有価証券などが主な増加要因となり、現預金、のれんなどが主な減少要因となった。負債・純資産面では、賞与引当金、親会社株主に帰属する中間純利益による利益剰余金、その他有価証券評価差額金などが主な増加要因となり、未払法人税等、短期借入金などが主な減少要因となった。有利子負債は、前期末比10億50百万円の減少となった。自己資本比率は64.7%と前期末比4.4ポイント上昇した。

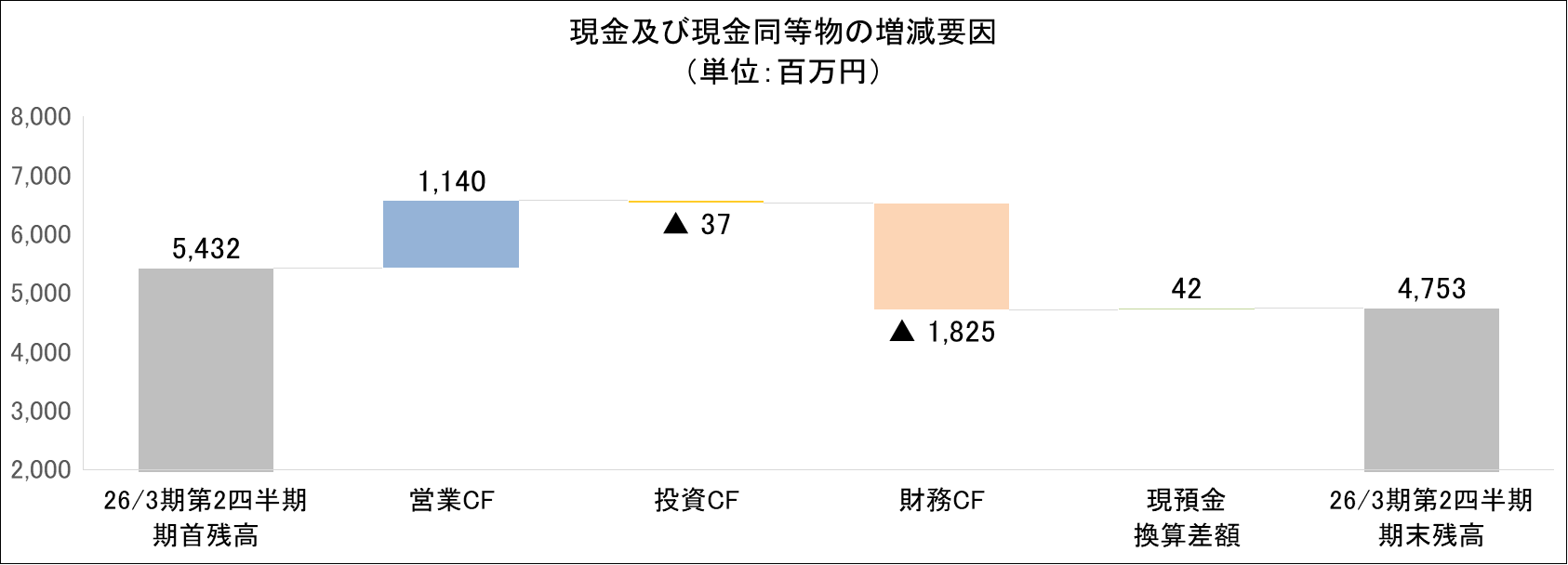

キャッシュ・フロー

|

|

25/3期 第2四半期累計 |

26/3期 第2四半期累計 |

前年同期比 |

|

|

営業キャッシュ・フロー |

1,212 |

1,140 |

-71 |

-5.9% |

|

投資キャッシュ・フロー |

-131 |

-37 |

94 |

– |

|

フリー・キャッシュ・フロー |

1,080 |

1,103 |

22 |

+2.1% |

|

財務キャッシュ・フロー |

-1,782 |

-1,825 |

-42 |

– |

|

現金及び現金同等物の期末残高 |

4,941 |

4,753 |

-187 |

-3.8% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、売上債権と法人税等の支払額の増加などにより営業CFのプラスが縮小した。一方、保険積立金の解約等による収入の増加などにより投資CFのマイナスが縮小し、フリーCFのプラスが拡大した。その他、配当金の支払額の増加などにより財務CFのマイナスは拡大した。以上により、期末のキャッシュ・ポジションは前年同期比3.8%減少した。

4.2026年3月期業績予想

(1)連結業績

|

25/3期 実績 |

構成比 |

26/3期 会社計画 |

構成比 |

前期比 |

|

|

売上高 |

36,274 |

100.0% |

39,000 |

100.0% |

+7.5% |

|

営業利益 |

3,780 |

10.4% |

4,100 |

10.5% |

+8.4% |

|

経常利益 |

3,862 |

10.6% |

4,080 |

10.5% |

+5.6% |

|

当期純利益 |

2,389 |

6.6% |

2,500 |

6.4% |

+4.6% |

*単位:百万円

*当期純利益は、親会社株主に帰属する当期純利益

売上高390億円、営業利益41億円の計画

第2四半期が終わり、同社は通期業績予想の上方修正を行った。新しい26/3期の会社計画は、売上高が前期比7.5%増の390億円、営業利益が同8.4%増の41億円の予想。今期より開始した中期経営計画「Next50 Episode Ⅲ “JUMP!!!”」に基づく、基盤事業領域における収益性向上施策および注力事業領域における事業規模拡大施策が奏功し、売上高、利益ともに期初の想定を上回る見込みとなった。

同社グループが属する情報サービス業界では、社会課題である人材不足に対応するための業務効率化や、ビジネスモデルの変革を目指したデジタルトランスフォーメーション(DX)関連のIT投資ニーズが堅調である。また、クラウドサービスや生成AI技術の進展により、国内でのデータセンター建設が加速していく可能性が高い。一方、企業のDX推進やIoTの普及に比例してサイバー攻撃が高度化するなど、セキュリティリスクも増大しており、その対策に関する投資意欲も高まっている。こうした環境下、グループ全体でのサービス提供の実現とシナジーの創出を目的として、同社は2025年4月1日に連結子会社間での吸収合併を行った。各サービスを一つの事業会社に統合し、「攻めの経営」のさらなる深化を図る。

加えて、同社グループは、26/3期を初年度とする3か年の中期経営計画「Next 50 Episode Ⅲ “JUMP!!!”」を発表した。本中期経営計画では、戦略テーマとして「高収益モデルへのシフト」と「カルチャーの革新」の2つを軸に、サービスポートフォリオ戦略、顧客接点の確立、人的資本投資戦略をはじめとした6つの重点戦略を推進する。同社の事業を担う「人材」の価値をこれまで以上に高め、収益力・成長性の高いビジネスモデルへの変革を図る。激動のIT業界をサバイブすべく、「筋肉質なIDグループ」の実現に向けて邁進する方針である。

EBITDAは、前期比3.4%増の45億40百万円を予定している。売上高営業利益率は、前期比0.1ポイント上昇の10.5%の計画。

また、今期の配当予想は、20円増加となった前期と同額の一株当たり70円の予定を据え置き。予想配当性向は47.4%となる。

|

修正予想 |

期初予想 |

期初予想比 |

|

| 売上高 |

38,500 |

39.000 |

+1.3% |

| 営業利益 |

4,000 |

4,100 |

+2.5% |

| 経常利益 |

4,010 |

4,080 |

+1.7% |

| 当期純利益 |

2,410 |

2,500 |

+3.7% |

*単位:百万円

今期より開始した中期経営計画「Next50 Episode Ⅲ “JUMP!!!”」に基づく、基盤事業領域における収益性向上施策および注力事業領域における事業規模拡大施策が奏功し、売上高、利益ともに期初の想定を上回る見込みのため、同社は通期の会社計画の上方修正を実施した。

また、売上高、営業利益、経常利益および親会社株主に帰属する当期純利益は5期連続で増収増益となり、いずれも過去最高を更新する見込みである。

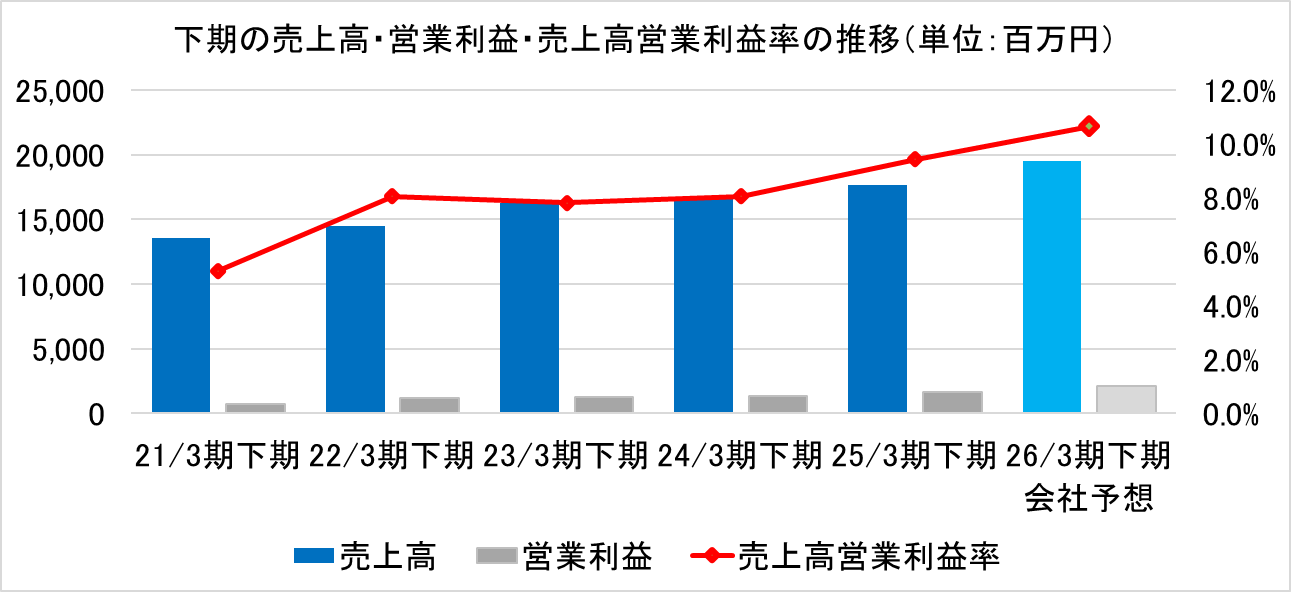

26/3期下期は、前年同期比10.6%の増収、25.2%の営業増益の会社予想。また、売上高営業利益率は、同1.3ポイント上昇の10.7%の見込み。

(2)業績予想に対する進捗率

|

26/3期 上期実績 |

26/3期 会社予想 |

進捗率 |

|

| 売上高 |

19,472 |

39,000 |

49.9% |

| 営業利益 |

2,018 |

4,100 |

49.2% |

| 経常利益 |

2,003 |

4,080 |

49.1% |

| 当期純利益 |

1,274 |

2,500 |

51.0% |

*単位:百万円

26/3期上期の業績は、通期の会社予想に対し、売上高及び各段階利益で50%前後となっている。受注残高が積み上がっており、無理のない会社予想と言えよう。

5.今後の注目点

同社の26/3期上期決算は、前年同期比12.2%の増収、同16.2%の営業増益となった。第2四半期(7-9月)の営業利益率が前年同期、前四半期ともに若干低下したことが少し残念であったが、従業員への還元や人材育成・確保のための戦略的投資を増加した影響であり仕方ない収益性の低下と言えよう。下期においては、上期或いは、前年下期よりも利益率が向上する計画となっている。売上総利益率の改善と戦略的投資の効果により下期の収益性をどれ位向上させることができるのか注目される。

また、現在同社は、26/3期を初年度とする3か年の中期経営計画「Next 50 Episode Ⅲ “JUMP!!!”」を策定し、戦略テーマとして「高収益モデルへのシフト」と「カルチャーの革新」の2つを軸に、サービスポートフォリオ戦略、顧客接点の確立、人的資本投資戦略、M&A戦略、グローバル戦略、資本コストと株価を意識した経営からなる6つの重点戦略を積極的に推進している。

サービスポートフォリオ戦略では、コアパートナー認定強化、および相助型の人材育成で高付加価値人材の増加を目指している他、AIの活用など新規サービスの創出に向けた研究開発・実用化に注力している。顧客接点の確立では、セキュリティ・コンサルティングを起点に、各顧客で未参画のサービス領域における事業の拡大と既存領域への深耕を目指している。人的資本投資戦略では、3年間で人的資本投資60億円を投入し、プロフェッショナル人材が輝く企業の構築を目指している。M&A戦略では、「人材」、「技術/ライセンス」、「顧客」の拡充を目的としたM&Aを計画している。グローバル戦略では、日本品質のITサービスをもって顧客を国内外で支える真のIT戦略パートナーとなるべく体制の整備を図っている。資本コストと株価を意識した経営では、今後も持続的に株主資本コストを上回るROE、WACC(資本コスト)を上回るROICの実現を目指している。これら中期経営計画で推進する6つの重点戦略の進捗状況とその成果が注目される。その中でも、特に人的資本投資戦略とM&A戦略からは目が離せない。中期経営計画で実施する成長投資では、約半分が人的資本投資へ投下される予定である。具体的には、人材の採用、教育研修、アップスキル、平均年収の向上などへ資金が配分される見込みである。また、積極的なM&Aで成長してきた同社であるが、近年は大型のM&Aがなく現預金が積み上がり、有利子負債の返済が進み、のれんも減少し、積極的にM&Aを実施できる財務状況となっている。人的資本投資がどの様な果実をもたらすのか、魅力的なM&Aがいつ頃実施されるのか今から楽しみである。

<参考:コーポレート・ガバナンスについて>

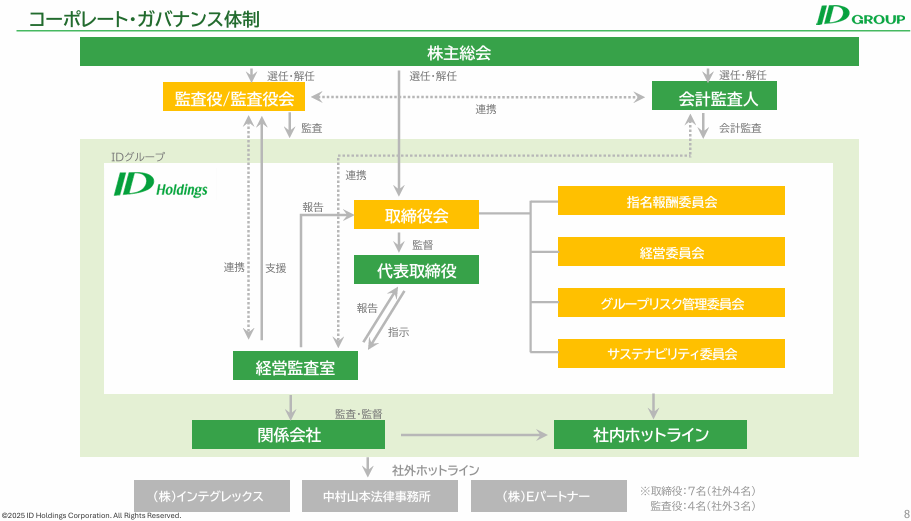

◎組織形態及び取締役、監査役の構成>

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外4名 |

| 監査役 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日: 2025年11月18日

<基本的な考え方>

当社では、「継続的に企業価値を高める」ことを経営における最重要項目と位置づけ、(1)経営と執行の分離による透明性と健全性の確保、(2)スピーディーな意思決定と事業遂行の実現、(3)アカウンタビリティー(説明責任)の明確化および(4)迅速かつ適切で公平な情報開示を基本方針として、コーポレートガバナンスの強化および監視機能の充実に取り組んでいます。

なお、当社のコーポレートガバナンスに関する考え方を「コーポレートガバナンス・ガイドライン」(以下、「ガイドライン」という)として取りまとめ、当社ウェブサイトにおいて公開しています。(https://www.idnet-hd.co.jp/corporate/policy.html)

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コ―ドの各原則を実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| 【補充原則2-4① 中核人材の登用等における多様性の確保】 | 多様性を重視する企業文化のもと、さまざまな考え方を積極的に融合し結集することによって、グループ全体の力を最大限に発揮し、Waku-Wakuする未来創りを実現します。そのため、国籍、経験、専門性、価値観、ライフスタイル、障がい、LGBTQ+など、多様なバックグラウンドを持つ人材の採用と登用を積極的に進め、そうした個性が活きるよう、ワークライフバランスの推進や異文化コミュニケーション研修の実施、社内文書の多言語対応の充実など、人材育成と社内環境整備を進めています。測定可能な数値目標に関しては、管理職に占める女性比率に関する目標値を定め、女性がキャリアを継続しやすい環境や制度の整備を行っています。2025年3月末時点における管理職に占める女性比率は15.0%です。中期的には20%達成を目指して取り組みます。

管理職に占める外国籍ならびにキャリア採用者の比率については、昇進や管理職への登用にあたり、国籍や入社年度による、その他の社員との差異は生じておりませんので、特段の目標は設定しておりません。その他、人材の多様性確保や育成方針、社内環境に関する整備方針、管理職に占める外国籍比率ならびにキャリア採用比率の状況については、当社ウェブサイトに掲載しています。 <サステナビリティ(数字で見るIDグループ)> https://www.idnet-hd.co.jp/sustainability/numbers.html <サステナビリティ(人的資本経営に向けて)> |

| 【原則3-1(i)会社の目指すところ(経営理念等)】 | 当社グループは、経営理念IDentityのもと、お客さまのニーズにあった付加価値の高い情報サービスを提供し、情報化社会に貢献することを経営の基本方針とし、ミッションである「私たちはWaku-Wakuする未来創りに参加します」の実現に努めています。

経営理念や中期経営計画については当社ウェブサイトに掲載しています。また、機関投資家および個人投資家向けの説明会を定期的に開催し、積極的に情報を開示します。 <経営理念> https://www.idnet-hd.co.jp/corporate/vision.html <中期経営計画> |

| 【補充原則3-1③ サステナビリティについての取組み等】 | (1)自社のサステナビリティについての取組み

IDグループは、持続可能な社会の実現とWaku-Wakuする未来創りに向けて、サステナビリティ基本方針を定め、重要課題(マテリアリティ)を特定し、情報サービスの提供を通じた社会課題の解決に積極的に取り組みます。サステナビリティの取組みについては、「ガバナンス」、「戦略」、「リスク管理」、「指標と目標」の4つのフレーム毎に情報開示を行っています。また、環境への取組みとして、気候関連財務情報開示タスクフォース(TCFD)の枠組みに沿って「ガバナンス」、「戦略」、「リスク管理」、「指標と目標」毎に、情報開示を行っています。 サステナビリティについての方針と取組み、および環境への取組みについては当社ウェブサイトに掲載しています。 <サステナビリティ> https://www.idnet-hd.co.jp/sustainability <環境への取組み> https://www.idnet-hd.co.jp/sustainability/environment.html

(2)人的資本や知的財産への投資等 人的資本への投資については、中期経営計画の6つの重点戦略のひとつに「人的資本投資戦略」を定め、社員のエンゲージメント向上を実現すべく、個々人の長期的なキャリアビジョンに沿った機会提供や、ビジョン実現に向けた創造力と変革力強化の支援、自律思考を促進する企業文化の育成などに取り組みます。 また、知的財産への投資については、同じく中期経営計画においてR&D戦略を定め、当社サービスのプロセス効率化を実現するAI活用研究や、メタバースを活用した次世代システム運用の実現、ブロックチェーンをはじめとした特許技術の活用拡大に向けた研究開発に取り組んでいます。人的資本等については当社ウェブサイトに掲載しています。 <人的資本経営に向けて> |

| 【原則5-1 株主との建設的な対話に関する方針】 | 当社は以下の方針を定め、実践しています。

①株主・投資家等からの対話(面談)の申込みに対しては、株主・投資家等の希望と面談のおもな関心事を踏まえたうえで、合理的な範囲で社外取締役を含む取締役または監査役、経営陣幹部、IR担当者が臨むことを基本とする。 ②IR担当部門は関係各部署と協力し、建設的な対話の実現に努力する。 ③個別面談のほか、決算説明会等を開催し、IR活動の充実を図る。 ④対話において把握した株主・投資家等からの意見・要望について、取締役会および関連する経営陣幹部へ適時適切にフィードバックするよう努める。 ⑤未公表の重要な内部情報(インサイダー情報)が外部に漏洩することを防止するため、当社の情報セキュリティスタンダードに基づき、情報管理を徹底する。 ⑥対話における実効性の確保の観点から、株主名簿に基づき、定期的に株主構造の把握を行い、取締役会に報告する。 また、株主との対話の実施状況の詳細については、当社ウェブサイトに掲載しています。 <IR基本方針> |

| 資本コストや株価を意識した経営の実現に向けた対応】 | 前中期経営計画の確実な実行により、4期連続で増収増益を達成し、過去最高の業績を更新しました。株主資本利益率(ROE)が直近3期において増加傾向にあり、当社が計算した資本コストを上回る資本収益性を達成し、株価純資産倍率(PBR)も堅調に推移しており、1倍割れの懸念はありません。

2025年4月に発表した中期経営計画「Next50Episode Ⅲ”JUMP!!!”」で、「高収益モデルへのシフト」と「カルチャーの革新」を戦略テーマに掲げ、6つの重点戦略を推進しています。そのひとつの「資本コストと株価を意識した経営」においては、戦略的な人的資本投資を推進します。 上記計画の実行と株主還元施策を通じて、企業価値の向上に努めます。 詳細については、下記をご参照ください。 <中期経営計画> |