ベステラ(1433) 通期、前期末から増配

|

本田 豊 社長 |

ベステラ株式会社(1433) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

建設業 |

|

代表者 |

本田 豊 |

|

所在地 |

東京都江東区平野三丁目2番6号 木場パークビル |

|

決算月 |

1月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,046円 |

9,224,300株 |

9,648百万円 |

9.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.00円 |

3.8% |

61.06円 |

17.1倍 |

546.88円 |

1.9倍 |

*株価は10/16終値。発行済株式数、DPS、EPSは 2026年1月期第2四半期決算短信より。ROE、BPSは前期実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2022年1月 |

5,966 |

488 |

721 |

1,391 |

165.48 |

16.00 |

|

2023年1月 |

5,458 |

-215 |

-94 |

-64 |

-7.33 |

20.00 |

|

2024年1月 |

9,394 |

246 |

407 |

231 |

26.08 |

20.00 |

|

2025年1月 |

10,897 |

373 |

592 |

409 |

46.25 |

20.00 |

|

2026年1月(予) |

12,000 |

700 |

700 |

550 |

61.06 |

40.00 |

* 予想は会社予想。単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

ベステラ(株)の2026年1月期中間期決算概要などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2026年1月期中間期決算概要

3.2026年1月期業績予想

4.Leading the Future 中期経営計画2030

5.本田社長へのインタビュー

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

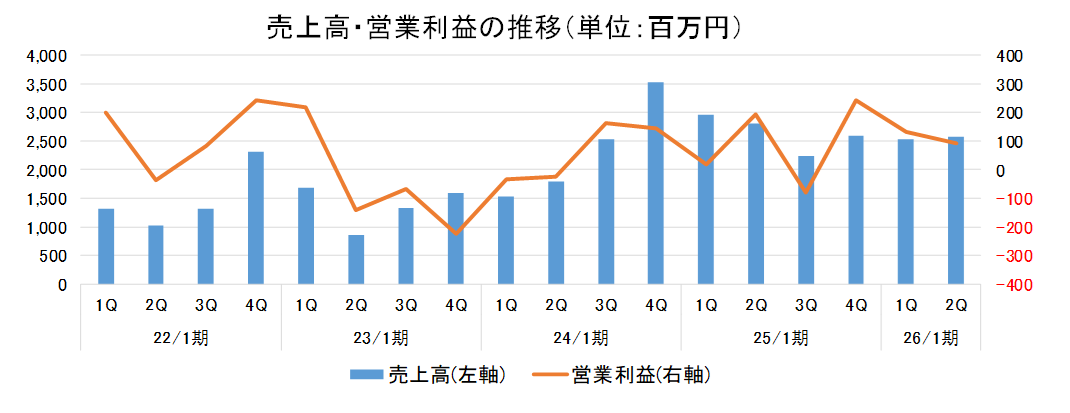

- 26/1期中間期の売上高は前年同期比11.6%減の51億円。前期までに受注した複数の完了工事の手仕舞いや完了報告書の作成に人員を割かれていた。また、粗利率の高い工事を選択受注するという方針で営業活動を行っていたものの、選択受注の体制整備が十分ではなかったことにより減収となった。営業利益は前年同期比6.8%増の2億26百万円。利益面では、売上総利益率が前年同期16.7%から18.2%へ向上した。不採算事業における研究開発費を抑制したことにより販管費は6.6%減少し、営業利益率が前年同期3.7%から4.4%へ改善した。売上・利益とも会社予想を下回った。2Q末配当は会社予想通り前年同期比5.0円/株増配の15.0円/株を実施する。

- 26/1期は売上高が前期比10.1%増の120億円、営業利益は同87.3%増の7億円を見込む。期初の予想から売上・各利益とも減額修正となった。26/1期は、高い営業利益率目標を設定し、利益率の高い工事を選択受注するという方針で営業活動を行ってきた結果、受注した工事の利益率は回復傾向。しかし、利益率の高い大型工事の一部は受注機会に恵まれなかった。また、着工の進行中の工事で客先都合による工事の一時中断が発生した。当該工事は利益面においても、影響が大きく利益率が低下した。その他、一部の不採算事業は中間期までには収益性の改善が見込めなかった。期末配当は修正なく、 前期末から15.0円/株増配となる25.0円/株を予定、通期では前期から20.0円増配の40.0円/株。

- 本田豊社長へのインタビューでは、現状の株価について「今は不当に安く放置されている訳ではないという認識です。」としたうえで、株主・投資家に対しては、「プラント解体市場は確実に成長します。競争はあるものの、確実に勝ち抜いていく技術力と採用力を持っていると思っております。この中間期は期待に沿えませんでしたが、今後は応えることができるよう尽力してまいります。」とのことだ。

- 中間期は工事の中断や追加工事に伴う原価の先行計上により会社予想を下回り、26/1期予想は減額修正となった。それでも23/1期をボトムとした売上成長と利益の改善傾向は進んでいる。本田社長のインタビューを通じてもその手応えを得ていると感じた。27/1期には低採算案件がなくなり、31/1期計画達成への道筋がしっかりと見えてきそうだ。課題である営業・積算体制の強化がしっかり進めば、プラント解体市場の成長は明らかなだけに楽しみな状況になっている。高い売上成長と利益率の改善は進めている。この改善傾向がしっかり持続していけば株価も見直されることになりそうだ。

1.会社概要

プラント解体のスペシャリストとして、製鉄、電力、ガス、石油等、プラント(金属構造物)の解体工事をマネジメントしている。“プラント解体の工法・技術”をコア・コンピタンスとし、国際特許も含めた特許工法を多数有する。エンジニアリング(提案・設計・施工計画)とマネジメント(監督・施工管理)に経営資源を集中しており、実際の解体工事は協力会社に外注するため、工事用重機や工事部隊を保有せず(資産保有リスクを回避)、材料等の仕入・生産取引も発生しない(在庫リスクを回避)。

グループは、同社の他、設計業務等の人材サービスを手掛ける(株)ヒロ・エンジニアリングと3Dスキャン・モデリングや設計業務の3Dビジュアル(株)、高度なアスベスト除去技術を有する(株)矢澤、および昨年8月に各種プラントのメンテナンス工事と躯体工事を主力事業とするオダコーポレーション(株)とその子会社である(株)TOKENを連結子会社化した。2025年7月末時点の連結子会社は5社。なお、(株)ヒロ・エンジニアリングと3Dビジュアル(株)は11月に会社譲渡の予定。

社名の「べステラ(BESTERRA)」は英語の「Best(goodの最上級)」とラテン語の「Terra(地球)」を合わせたもので、「最高の地球の創造」という思いを込めた。解体からリサイクルの一貫体制を構築する事で高度循環型社会を実現し地球環境に貢献していく考え。

1-1 企業理念

「柔軟な発想と創造性、それを活かした技術力により地球環境に貢献します」という企業理念の下、1974年に創業した。プラント設備の解体工事を中心に様々な高付加価値サービスを提供し、脱炭素社会、高度循環型社会の実現を目指している。

サステナブルな解体を、あたりまえに。「持続可能な解体」を美学として掲げている。持続可能な社会を実現するための目標となるSDGsの達成に貢献するために、Environment (環境)、Social (社会)、Governance (企業統治)の3要素を重視したESG経営を強化。ただ壊すのではなく、自然エネルギーによる解体技術や高度環境循環の構築などにより、理に叶ったサステナブルな解体を提供していく。

1-2 事業内容

解体・メンテナンス事業の単一セグメントであり、その他として人材サービス事業や3Dスキャン・モデリング・設計事業を手掛けている。25/1期は解体・メンテナンス事業が売上全体の97.2%を占めた。

解体・メンテナンス事業

解体・メンテナンス事業は、製鉄・電力・ガス・石油等あらゆるプラントの解体工事の展開が主軸。工法の提案、設計、施工計画、外注・資機材手配、施工管理、安全管理、原価管理、資金管理及び行政対応等のエンジニアリング全般を提供している。同社自身は、独自の解体技術の設計、施工計画に基づいた工事の管理監督に専念し、施工は専門の外注先を利用している。プラント解体工事は、製鉄・電力・ガス・石油等のプラントを有する大手企業が施主であり、多くの場合、施主系列のエンジニアリング子会社あるいは大手ゼネコンが工事を元請けし、同社が一次下請け、二次下請けとなっている。

尚、プラント解体事業では、工事の進行に伴って発生するスクラップ等の有価物を同社が引き取ってスクラップ業者に売却している。このため、受注に際して有価物の価値を、材質、量、価格(鉄、ステンレス、銅等の材質毎の相場)等から総合的に見積り、それを反映した金額で交渉し、請負金額を決めている。会計上、有価物の売却額は解体工事に伴う収益の一部と位置付けられており、完成工事高に含めて計上している。尚、発注者(施主)が独自でスクラップ等の処分(売却)を行う事もある。

また、2023年8月に連結子会社化したオダコーポレーション(株)と(株)TOKENは各種プラントのメンテナンス工事と躯体工事を主力事業とし、解体・メンテナンス事業の一部となる。

※2つの収益計上基準と同社収益計上の季節性について

工事契約における収益の計上基準には、工事が完成した時に収益を計上する完成基準と工事の進捗に応じて収益を計上する進行基準がある。同社においては、工事期間3ヶ月超の大型工事について、23/1期以降、原則として工事進行基準を適用している(上記に該当しない工事は完成基準を適用)。完成基準適用工事の収益計上(完工)時期は顧客(施主)の設備投資計画の影響を受ける事が多く、同社の場合、第1四半期(2-4月)と第4四半期(11-1月) に収益が計上される割合が高い(収益計上の季節性)。しかし、四半期業績の変動が投資家のミスリードにつながる可能性があるため、同社は工事進行基準の適用範囲を段階的に広げており、収益計上の平準化に継続的に取り組んでいる。

その他

建設技能労働者の慢性的な人手不足に対応するため、2013年1月より人材サービスを開始し、2018年3月に設計業務等の人材サービスを手掛ける(株)ヒロ・エンジニアリングを子会社化した。また、2015年1月に3D計測サービスを開始した。2019年12月には3Dビジュアル(株)を設立し、2020年2月に(株)インターアクション(証券コード:7725)から3Dスキャン・モデリングや設計事業を譲受した。

1-3 強み

①優良な顧客基盤、豊富な工事実績に基づく効率的解体マネジメント、特許工法等の知的財産

強みは、優良な顧客資産、豊富な工事実績に基づく効率的解体マネジメント、及び特許工法等の知的財産。顧客は、製鉄、電力、ガス、石油等の大手企業のエンジニアリング子会社等や大手ゼネコンであり、いずれも与信に不安のない優良顧客。これら優良企業から、40年以上の実績に裏打ちされたプラント解体のトータルマネジメント(低コスト・高効率)が高く評価されている。また、環境対策工事等で蓄積してきた様々な技術やノウハウも強みであり、発生材の再資源化も含めて、顕在的・潜在的な知的財産となっている。

「つくった人には壊せない(新たな発想)」「プラント解体に特化したオンリーワン企業」「持たざる経営」をビジネスコンセプトとして事業を展開している。

特許工法等

リンゴ皮むき工法と溶断ロボット「りんご☆スター」

「リンゴ皮むき工法」とは、ガスホルダーや石油タンク等の大型球形貯槽の解体において、リンゴの皮をむいていくように、外郭天井部の中心から渦巻状に切断する工法。切断された部分は重力に従って、渦巻きを描きながら徐々に地上に落ちていく。工期、コスト、安全性に優れ、競合優位性の高い工法であり、「より早く、より安く、より安全に」を実現する。また、この工法を自動化する溶断ロボット「りんご☆スター」も提供している(「りんご☆スター」については、新アタッチメント開発による用途拡大にも取り組んでいる)。

環境関連工法

火気を使用しない「無火気工法」により、数々の環境関連工事の実績を重ねている。例えば、PCB(ポリ塩化ビフェニル)は、現在、有害物質として全廃されているが、優れた熱安定性や化学的安定性(電気絶縁特性)から、長年、トランス(変圧器)やコンデンサ(蓄電器)に使われてきた。プラントの解体時にトランスやコンデンサを処理するケースが多いが、PCBを高温で処理するとガス化するため吸引する恐れがあり、解体・撤去に際して火器(ガス溶断等)が使えない。同社はセーバーソー(往復運動する鋸刃により切断する)等による無火気工法・準無火気工法を得意としており、モーター焼きつき対策や刃を再生利用する等の工夫で業界常識を超える厚みを切る事が可能だ。変圧器の解体では、「トランス解体方法並びにトランス解体用冶具、及びトランス解体用切断装置」の特許を(株)日立プラントコンストラクションとの共同で出願している。

風車解体工法

発電用風車は世界的に年間20%程度の成長が続いているが、今後、使用期限や経済的陳腐化による解体需要の増加が予想される。同社の資料によると、世界の風力発電量は486,790MWと年率約20%の成長を続けており(陸上約340,000基、洋上約4,000基)、国内でも2021年末で2,574基を数える。ほとんどが陸上型だが洋上型風力へシフトしている。一方、耐用年数が15~20年程のため初期に設置された発電用風車は使用限界を迎えている。また、落雷・台風等により破損や致命的な故障が起きて解体が必要となっている機体も少なくない。

発電用風車の倒し方法(国際出願)

発電用風車の解体は、通常、支柱の外側に足場を組んで行われるが、山岳部や洋上等にも設置されているため、解体の難易度は高い。同社は、足場を必要としない風車解体工法を考案し、「発電用風車の倒し方法」の国内特許を既に取得しており、「基礎部を活用した搭状構造物の倒し方法」及び「塔型風力発電設備の解体方法」の国際特許を出願中である。これらの特許に基づく工法を使う事で、作業員の安全性が飛躍的に向上し、工期も短縮できる。

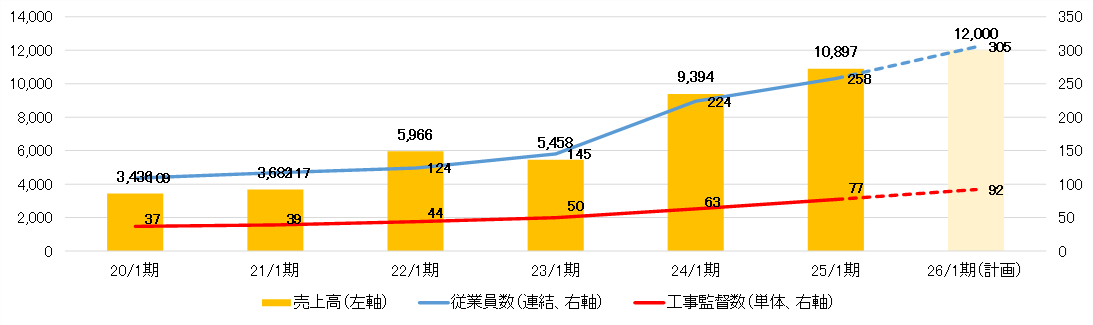

②持続的に事業成長可能な年齢構成

同社の年齢構成は20~30代が約半数を占める。建設業平均では26%で50~60代が約半数を占めており、同社は持続的に事業成長可能な人員構成になっている。今後も工事監督の採用を積極的に進めるとともに、女性や海外人材などの採用拡大によるダイバーシティの推進にも取り組む。

一方で定年後の再雇用制度も充実している。定年前の給与は100%維持。契約社員として65歳までの雇用を保障。65歳以降も希望者は働き続けることが可能となっている。ベテランから新入社員へ、技術継承を図るための教育プログラムも拡充させている。

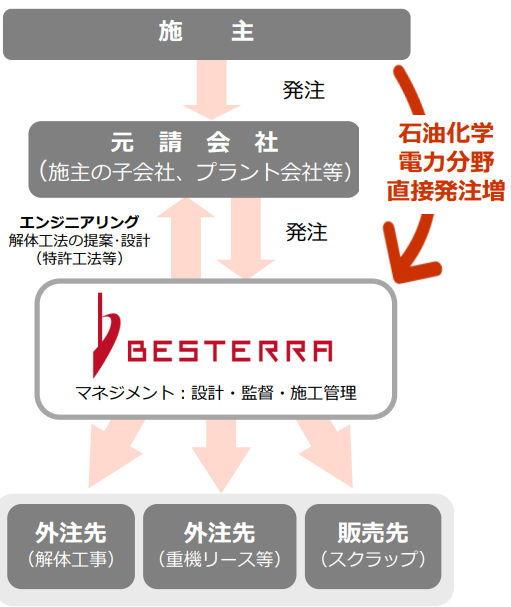

1-4 ビジネスモデル(事業系統図)

|

1 大型プラント解体の要の役割 エンジニアリング(提案・設計・施工計画) マネジメント(監督・施工管理) |

|

2 実際の解体工事は、外注先が行い、 ベステラは主に現場の監督・施工管理を行う。 |

|

|

3 プラント解体の工法・技術の提供をコア・コンピタンスとしている。 (持たざる経営)工事用重機や工事部隊を保有しない。 →資産保有リスクを回避 材料などの仕入・生産取引は存在しない。 →在庫リスクを回避 |

1-5 ROE分析

|

19/1期 |

20/1期 |

21/1期 |

22/1期 |

23/1期 |

24/1期 |

25/1期 |

|

|

ROE(%) |

23.8 |

2.3 |

5.6 |

40.6 |

-1.5 |

5.5 |

9.2 |

|

売上高当期純利益率(%) |

12.62 |

1.75 |

3.87 |

23.32 |

-1.18 |

2.46 |

3.76 |

|

総資産回転率(回) |

1.08 |

0.72 |

0.67 |

0.80 |

0.63 |

0.97 |

0.99 |

|

レバレッジ(倍) |

1.75 |

1.85 |

2.14 |

2.19 |

2.01 |

2.28 |

2.45 |

25/1期のROEは前期との比較では改善した。「Leading the Future中期経営計画 2030」(後述)では「2031年1月期 ROE20%以上」を目標としている。

2.2026年1月期中間期決算概要

2-1 連結決算

|

25/1期 中間期 |

構成比 |

26/1期 中間期 |

構成比 |

前年同期比 |

会社予想比 |

|

|

売上高 |

5,767 |

100.0% |

5,100 |

100.0% |

-11.6% |

-2.7% |

|

売上総利益 |

960 |

16.7% |

925 |

18.2% |

-3.6% |

– |

|

販管費 |

749 |

13.0% |

699 |

13.7% |

-6.6% |

– |

|

営業利益 |

211 |

3.7% |

226 |

4.4% |

+6.8% |

-35.9% |

|

経常利益 |

258 |

4.5% |

215 |

4.2% |

-16.8% |

-45.3% |

|

中間純利益 |

127 |

2.2% |

220 |

4.3% |

+73.4% |

-37.0% |

* 単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

減収、営業増益

売上高は前年同期比11.6%減の51億円。前期までに受注した複数の大型工事が完了しており、それら完了工事の手仕舞いや完了報告書の作成に人員を割かれていた。また、粗利率の高い工事を選択受注するという方針で営業活動を行っていたものの、選択受注の体制整備が十分ではなかったことにより減収となった。

営業利益は前年同期比6.8%増の2億26百万円。利益面では、売上総利益率が前年同期16.7%から18.2%へ向上した。不採算事業における研究開発費を抑制したことにより販管費は6.6%減少し、営業利益率が前年同期3.7%から4.4%へ改善した。営業外収益では受取配当金が減少、営業外費用では支払手数料が増加しており、経常利益は同16.8%減の2億15百万円、特別利益には投資有価証券売却益を計上し、中間純利益は同73.4%増の2億20万円となった。

売上・各利益とも会社予想を下回った。

2Q末配当は会社予想通り前年同期比5.0円/株増配の15.0円/株を実施する。

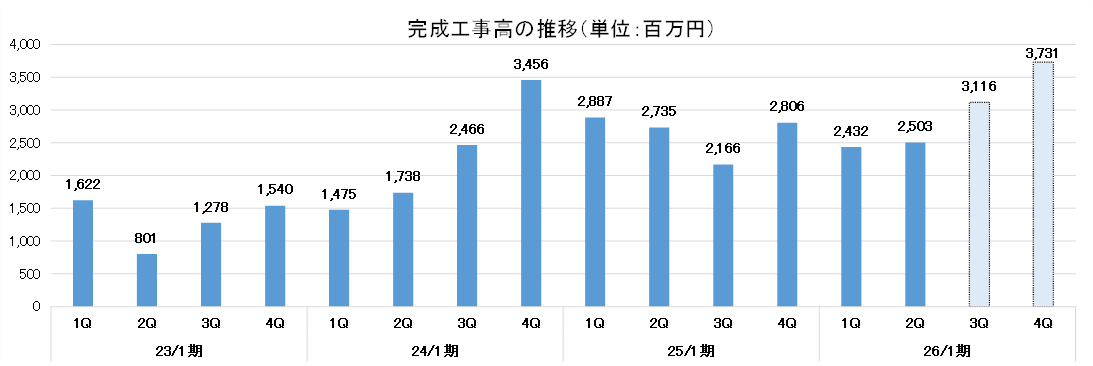

完成工事高(概算値)

|

25/1期 中間期 |

構成比 |

26/1期 中間期 |

構成比 |

前年同期比 |

|

|

電力 |

1,687 |

30% |

740 |

15% |

-56% |

|

製鉄 |

1,068 |

19% |

1,974 |

40% |

+85% |

|

石油・石化 |

1,855 |

33% |

1,283 |

26% |

-31% |

|

ガス |

56 |

1% |

49 |

1% |

-12% |

|

3D |

56 |

1% |

49 |

1% |

-12% |

|

環境 |

225 |

4% |

148 |

3% |

-34% |

|

その他 |

675 |

12% |

691 |

14% |

+2% |

|

完成工事高 |

5,622 |

100% |

4,936 |

100% |

-12% |

* 単位:百万円。同社資料をもとにインベストメントブリッジ作成。

特に製鉄業界の受注が順調に進捗し、完成工事高に占める割合が高くなっている。電力業界については減収となっているものの、高利益率の大型工事が2Q途中から売上に貢献している。

26/1期の完成工事高は下期偏重となる見込み。25/1期は1Qと4Qに完成工事高が集中する傾向があった。26/1期については、下期にかけて逓増する見通し。

販管費の内訳

|

25/1期 中間期 |

構成比 |

26/1期 中間期 |

構成比 |

前年同期比 |

主な増減要因 |

|

|

人件費 |

361 |

6.3% |

350 |

6.9% |

-3.0% |

|

|

研究開発費 |

35 |

0.6% |

6 |

0.1% |

-82.9% |

ロボット開発、システム開発 |

|

支払手数料・報酬 |

93 |

1.6% |

107 |

2.1% |

+14.5% |

営業協力費(12百万円) |

|

採用費 |

29 |

0.5% |

24 |

0.5% |

-16.1% |

広告媒体、紹介手数料 |

|

その他 |

227 |

3.9% |

209 |

4.1% |

-7.7% |

のれん償却等 |

|

販管費合計 |

749 |

13.0% |

699 |

13.7% |

-6.6% |

* 単位:百万円。構成比は対売上高比率。

不採算事業における研究開発費の抑制や、前期に行ったのれん減損に伴う償却費の減少などにより販管費は減少している。

積極的な採用活動により、工事監督数は期首から9月までに10名純増の87名となっている。26/1期は15名の純増を予定している。

2-2 受注高・受注残高

|

25/1期 中間期 |

26/1期 中間期 |

前年同期比 |

|

|

期首受注残高 |

7,087 |

7,197 |

+1.6% |

|

受注工事高 |

4,710 |

4,186 |

-11.1% |

|

完成工事高 |

5,622 |

4,936 |

-12.2% |

|

期末受注残高 |

6,174 |

6,447 |

+4.4% |

* 単位:百万円

徐々に京浜・倉敷地区の大規模解体工事の受注が始まるなど良好な環境の中で、2Qには28億46百万円の受注を獲得した。低利益率大型工事が2Qにすべて完工ととなり、受注残高の粗利率は上昇傾向にある。

受注残高(概算値)

|

25/1期 中間期 |

構成比 |

26/1期 中間期 |

構成比 |

前年同期比 |

|

|

電力 |

1,235 |

20% |

645 |

10% |

-48% |

|

製鉄 |

3,087 |

50% |

3,224 |

50% |

+4% |

|

石油・石化 |

1,544 |

25% |

1,934 |

30% |

+25% |

|

ガス |

0 |

– |

64 |

1% |

– |

|

環境 |

123 |

2% |

387 |

6% |

+213% |

|

その他 |

185 |

3% |

193 |

3% |

+4% |

|

受注残高 |

6,174 |

100% |

6,447 |

100% |

+4% |

* 単位:百万円

製鉄、電力、石油・石化業界の解体需要の増加を背景に受注環境は引き続き良好。特に京浜・倉敷地区においては来期・再来期にかけて大規模な解体需要が見込まれ、その他の業界からも多数の引き合いが来ている。

2-3 財政状態

財政状態

|

25年1月 |

25年7月 |

|

25年1月 |

25年7月 |

|

|

現預金 |

1,599 |

1,612 |

仕入債務 |

1,185 |

1,316 |

|

売上債権 |

5,137 |

3,752 |

借入金・社債 |

3,752 |

1,054 |

|

流動資産 |

7,130 |

5,753 |

負債 |

6,192 |

3,187 |

|

投資その他 |

3,473 |

2,252 |

純資産 |

4,853 |

5,225 |

|

固定資産 |

3,916 |

2,660 |

負債・純資産合計 |

11,046 |

8,413 |

* 単位:百万円。売上債権は、受取手形・完成工事未収入金及び契約資産等。

売上債権や投資有価証券の減少により総資産は前期末比26.3億円減少し84.1億円。借入金の返済などにより、負債合計は同30.0億円減少の31.8億円。ワラント行使などにより純資産は3.7億円増加し52.2億円。

自己資本比率は前期末から18.2ポイント上昇し62.1%となった。

2-4 トピックス

①グループ会社譲渡の基本合意

ノンコア事業である連結子会社2社の株式譲渡について、水道機工と基本合意した。事業ポートフォリオの最適化を図り、成長著しいプラント解体事業にリソースを集中する方針。なお、本件の売上高・営業利益への影響は4Qからとなる見込み。

譲渡予定子会社の概要

|

事業内容 |

従業員数 | 25/1期売上高 | 25/1期営業利益 | 株式譲渡予定日 | |

| (株)ヒロ・エンジニアリング | 労働者派遣事業

設計請負事業 |

25名 |

194百万円 |

2百万円 |

25年11月28日 |

| 3Dビジュアル(株) | 3Dスキャン・

モデリング事業他 |

16名 |

125百万円 |

-58百万円 |

異動後のグループ会社

売上高は25/1期、単位:百万円

|

売上高 |

内容・特徴 |

|

| 矢澤(株) |

316 |

「矢澤アスベスト除去工法」に代表されるアスベスト対策、ダイオキシン対策等の有害物質、環境汚染対策工事に対して特殊な工事技術を提供している。 |

| オダコーポレーション(株) |

1,000 |

水島コンビナートのある岡山県倉敷市を拠点とし、各種プラントのメンテナンス工事と躯体工事を主力事業として豊富な工事実績。 |

| (株)TOKEN |

264 |

マンションや商業ビル等の大規模修繕事業を展開。材料や労務費など「すべての工事原価の開示」を行うことで適切な修繕工事を提供している。 |

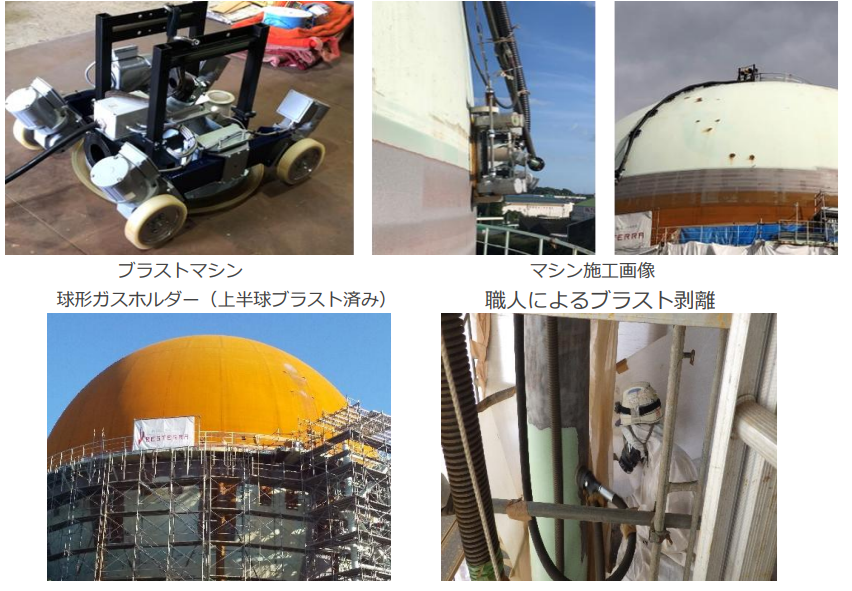

②球形ガスホルダーの表面処理に関する特許を共同出願

球形ガスホルダー表面の有害なPCB含有塗膜塗装に対しての表面塗装剥離について、業務提携先の三谷産業㈱と共同で特許を出願した。

特許出願した技術のポイント

✓球体ガスホルダーの表面処理時間が従来の約3分の1に!

人に代わりブラストマシンが自動で施工。多くの作業員と大規模な足場の設置等が不要

✓必要な箇所のみ、均等かつ正確に削りダスト量、産廃処理費を大幅に削減!

ブラストマシンが水平に周回し均一かつ効率的に施工。ダストの減量化と産廃処理費を低減

|

従来工法の上下方向施工では、水平方向で周回施工するときに、ロボットが水平方向を0度として角度がずれると開始位置には元の位置に戻らない可能性があった。

今回の特許出願工法の水平方向施工では、ロボット用水平維持治具の開発や制御を改善することで課題を解決する。

これにより、64%(106時間)の工数削減を達成! 外周を自動で水平に周回し、均一に施工最短距離かつ高精度な施工が可能に。 |

(同社資料より)

3.2026年1月期業績予想

通期連結業績予想

|

25/1期 実績 |

構成比 |

26/1期 予想 |

構成比 |

前期比 |

前回予想 |

|

|

売上高 |

10,897 |

100.0% |

12,000 |

100.0% |

+10.1% |

13,000 |

|

営業利益 |

373 |

3.4% |

700 |

5.8% |

+87.3% |

1,200 |

|

経常利益 |

592 |

5.4% |

700 |

5.8% |

+18.2% |

1,280 |

|

当期純利益 |

409 |

3.8% |

550 |

4.6% |

+34.2% |

950 |

* 単位:百万円

2桁増収、大幅増益を予想

26/1期は売上高が前期比10.1%増の120億円、営業利益は同87.3%増の7億円を見込む。期初の予想から売上・各利益とも減額修正となった。

26/1期は、高い営業利益率目標を設定し、利益率の高い工事を選択受注するという方針で営業活動を行ってきた。その結果、受注した工事(受注残高)の利益率は回復傾向。しかし、選択受注の体制整備が充分ではなかった事により、利益率の高い大型工事の一部は受注機会に恵まれなかった。また、26/1期より着工の進行中の工事で客先都合による工事の一時中断が発生し、工事の進捗遅れに伴う売上計上の遅れが発生した。当該工事は利益面においても、中断時の待機損やスクラップ搬出時期の遅れなどが発生し利益率が低下した。その他、一部の不採算事業(設計、ソフトウェア開発・販売、エンジニア派遣)は中間期までには収益性の改善が見込めなかった。これらにより、売上高・各利益を減額修正することとなった。

期末配当は修正なく、 前期末から15.0円/株増配となる25.0円/株を予定、通期では前期から20.0円増配の40.0円/株。予想配当性向は65.5%。

4.Leading the Future 中期経営計画2030

26/1期は中期計画「脱炭素アクションプラン2025」の最終年度であった。当初(21年3月発表時)は売上高100億円、営業利益10億円を目指していた。しかし良好な受注環境と好調な人材採用による組織体制強化により売上高は1年前倒しで達成した。現在の見通しは売上高120億円、営業利益7億円。営業利益率が目標とする10%には未達となる見込みで、収益力の改善が課題となっている。

4-1 ベステラが目指すもの

ベステラ固有のポジションだからこそ、地球環境への貢献に道筋があり、その実現には質・量ともに成長が欠かせない。

Purpose 地球環境への貢献

当社の存在価値は、企業理念である「柔軟な発想と創造性、それを活かした技術力により地球環境に貢献します」という一文に集約されています。

長期Vision 循環型社会への貢献

解体は静脈産業の入口のポジションであり、再資源化のスタートラインです。解体で出るモノを次の価値を生む資源と捉え、静脈産業の企業と連携し、循環型社会の実現に貢献していきます。

中期Vision 解体業界のリーディングカンパニー

規模だけでなく、技術力・人材・倫理観など解体業界の指針となる企業を目指します。「インフラ老朽化」「カーボンニュートラル」「人口減による建設業人材の減少」など社会課題に対して、解体業界を牽引し、その地位向上を図る存在となります。

Opportunity 巨大な市場と独自の強み

1兆円規模の需要に対して、突出したプレイヤーのいない市場にあって、他社にはない強みを持つ当社には大きな機会があります。

Originality 50年の歴史が培った資産

「壊すことを、美しく。」の哲学の下、斬新な解体工法や特許工法などを数多く開発。持たざる経営を推進し、「壊すことを考える会社」として、唯一無二のポジションを形成。

長期Visionにおいては、可能な限り早く売上高1,000億円、営業利益100億円を目指して循環型社会へ貢献していく考え。

中期Visionでは、企業規模だけでなく技術力・人材・倫理観など解体業界の指針となる総合力を備えた企業を目指す。

4-2 市場環境

解体市場の拡大

〇今後30年間で建設後50年以上経過する施設の割合が加速度的に増加する

〇プラントも同様に1960年代の高度成長期以降に建設された設備が急速に老朽化する

〇自然エネルギーへの転換により、陸上風力発電設備等の解体・更新需要が増加する

これらにより、日本の解体市場は今後も加速度的に拡大すると推測される。

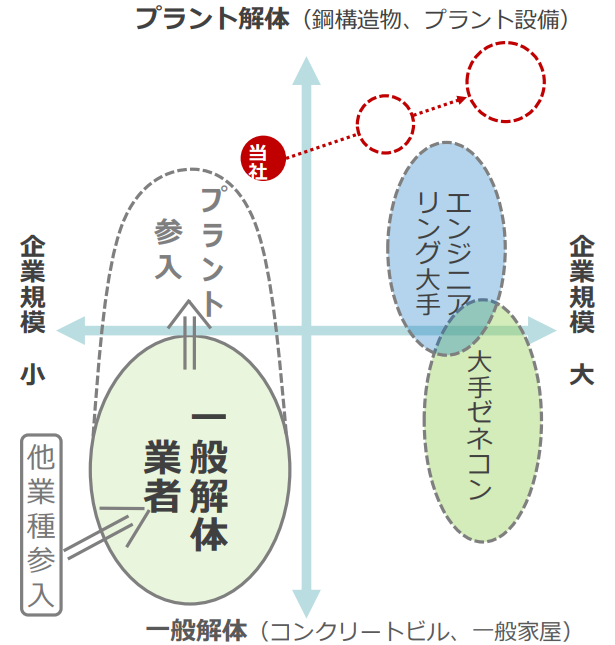

プラント解体業界の競合状況

プラント解体の専門性を高めることが差別化されたポジションに繋がる。

|

プラント解体の専門性

〇安全水準 〇対象物の素材理解 〇製造プロセス理解 〇重量物取扱 〇施工計画作成 〇施工管理

2016年に建設業許可業種「解体工事業」が新設されて以来、その許可業者数は大幅に増加している。 「解体工事業」の建設業許可業者数 16年3月末:29,335 17年3月末:43,186 21年3月末:60,926 23年3月末:約65,800(前年同月比2,447増加) 24年3月末:約68,200(前年同月比2,387増加) 毎年2,000社以上のペースで増加し続けている。高度経済成長期に建てられた建築物の老朽化や、空き家対策の進展により解体工事の需要が高まっていることが背景にある。 |

(同社資料より)

プラント解体業界の動向

プラント解体市場は年間7,000億円から1兆円が想定される。

|

電力 |

資源エネルギー庁が発表した第7次エネルギー基本計画では2040年までに、再生可能エネルギーの割合を40~50%に拡大し、火力発電の割合を30~40%に抑制することを目指している。エネルギー安定供給と脱炭素を両立する観点から、主力電源として脱炭素効果の高い再生可能エネルギーを最大限導入し、火力発電は非効率な石炭火力を中心に発電量を減らしていく方針。 |

|

製鉄 |

国内需要の変化や環境対策の必要性から、設備の再編が進められている。国内の鉄鋼需要は景気の低迷や人口減少、アジア地域の製鉄業の発展などにより減少している。また、脱炭素化に向けて高炉の電炉転換や水素還元製鉄の研究が進められており、設備の再編が急務となっている。 |

|

石油石化 |

多くのコンビナートは高度経済成長期に建造されており、その多くは稼働年数が50年を経過している。エチレンプラントは特に需要や稼働率の低下を受け、複数の企業が設備再編を検討している。千葉エリアでは丸善石油化学と住友化学、出光興産と三井化学がそれぞれ設備集約の意向を示している。水島エリアでは旭化成と三菱ケミカルによる生産体制最適化が予定されている。 |

|

風力 |

国内では24年末に2,720基あり、ほとんどが陸上型。今後、大型の洋上型風力へシフトしていくことが想定されている。また、陸上型の耐用年数は15~20年程度である上、FIT(固定価格買取制度)の買取期間 が20年であることから解体需要の急増が予想される。さらに、落雷・台風などにより破損や致命的な故障が起きて解体が必要となっている機体も相当数発生していると想定される。 |

4-3 数値目標と施策

基本方針

量的拡大と質的充実を同時に追求し、

解体業界のリーディングカンパニーの基盤を確立します

31/1期の数値目標

売上高300億円、営業利益33億円(営業利益率11%)、ROE20%以上

定量目標 KPI (単位:百万円)

|

25/1期 実績 |

26/1期 見込 |

27/1期 計画 |

28/1期 計画 |

29/1期 計画 |

30/1期 計画 |

31/1期 計画 |

|

| 売上高 |

10.897 |

12,000 |

14,000 |

17,000 |

20,000 |

24,500 |

30,000 |

| 営業利益 |

373 |

700 |

1,200 |

1,600 |

2,000 |

2,600 |

3,300 |

| 営業利益率 |

3.4% |

5.8% |

8.5% |

9.4% |

10.0% |

10.6% |

11.0% |

| EPS |

46円 |

61円 |

86円 |

114円 |

144円 |

187円 |

238円 |

| ROE |

9.2% |

11.0% |

15.0% |

17.0% |

18.0% |

19.0% |

20.0% |

| 工事監督数 |

77人 |

92人 |

105人 |

126人 |

145人 |

172人 |

205人 |

重点施策

1.質の追求、脱炭素解体Ⓡの工法開発とAI活用による競争力の強化

創造性とAIを融合させた新工法開発と特許出願により、業界をリードする技術ブランドを確立させる。

◼研究開発とAIを融合させ技術力と競争力を強化

・プラント専業の解体に特化して得られたプラント設備に関する知見と解体工法に関するノウハウを、AIを活用し形式知化する。

・形式知化されたノウハウ、従業員の創造性、AIを融合させ、新たに独自の解体工法を開発する。

・独自の安全基準とテクノロジーにAIを組み合わせ、リスク予測や施工管理を高度化し、事業規模拡大下でも品質と安全を確保する。

・その成果を知的財産として体系化し、特許出願を積極的に推進し、業界をリードする技術ブランドを確立する。

◼脱炭素解体Ⓡの付加価値を可視化し競争力を強化

・解体現場のGHG(温室効果ガス)排出量を可視化するとともに、同社独自の「脱炭素解体Ⓡ」工法を総合的に提案し、環境価値を顧客に提供する。

・AI解析により再資源化率を最大化し、環境負荷を低減するとともに、収益力と競争力を強化する。

・循環型社会の実現に向けて、 脱炭素解体Ⓡをコアとし、静脈産業と連携して新たな事業可能性を探索する。

2.量の追求、プラント集積地域への拠点拡大による成長加速

プラント集積地域への拠点拡大により、受注力とストック収益を最大化し、持続的な成長基盤を構築する。

◼受注最大化に向けた営業戦略と拠点拡大

・業界動向・地域特性・設備状況を踏まえたマーケット分析に基づき、営業戦略と体制を構築する。

・大阪、四日市などプラント集積地域を中心に、新たな営業拠点を開設し、全国展開を加速し、売上規模の最大化を目指す。

・工事拠点の拡充により、継続的な案件獲得とストック収益の拡大を実現する。

◼ 拠点体制整備・マネジメント強化とカルチャー浸透

・地域拠点の組織機能と本社サポート機能を最適化し、適切な権限付与を通じて規模拡大に対応する組織力を強化する。

・社員数の拡大に伴い、同社の強みであるカルチャーを維持・進化させるため、拠点マネジメントの強化とカルチャー浸透施策を推進する。

◼協力会社ネットワークと調達機能の強化

・売上拡大に合わせ、協力会社の全国ネットワークを拡充・強化する。

・外注戦略や購買機能を進化させ、競争力と収益性の向上を実現する。

3.将来への布石、海外市場探索と将来展開への基盤整備

有望市場での調査と協業探索を進め、将来の成長ドライバーとなる海外展開の基盤を築く。

◼対象国の特定とフィージビリティスタディの実施

・シンガポールや韓国など有望市場を対象に、市場調査を実施し、将来の進出を視野に入れた成長基盤を築く。

・プラント解体のニーズや工法、工期、コスト、スクラップ流通を調査・分析し、海外事業展開に直結する知見を蓄積する。

・現地パートナー候補との関係を構築し、協業の可能性を模索する。

・法制度や規制環境を整理し、現地法人設立を含む進出準備を進める。

◼日系企業を軸とした海外プラントへのアプローチ

・海外にプラントを保有する日系企業を対象に、実態調査とニーズ把握を行い、将来の受注機会につなげる。

・海外プラントで工事を担うエンジニアリング企業との協業可能性を探索し、新たな受注ルートを開拓する。

・既存顧客との関係を活かし、将来の海外展開を見据えた進出基盤を整備する。

4-4 業界別動向

4-4-1 電力業界

資源エネルギー庁が発表した第7次エネルギー基本計画では2040年までに、再生可能エネルギーの割合を40~50%に拡大し、火力発電の割合を30~40%に抑制することを目指している。

エネルギー安定供給と脱炭素を両立する観点から、主力電源として脱炭素効果の高い再生可能エネルギーを最大限導入し、火力発電は非効率な石炭火力を中心に発電量を減らしていく方針。

主な火力発電所の廃止予定

| J-POWER | 松島火力…24年度末廃止、高砂火力…28年度廃止、竹原・松浦火力…休廃止or予備電源化予定 |

| JERA | 鹿島火力発電所1~6号機…23年3月廃止、非効率石炭火力を30年までに全台停廃止 |

| 中国電力 | 下松発電所(2号機)…23年1月廃止、水島発電所…23年4月廃止、下関発電所(1・2号機)…24年1月廃止 |

この他にも、東北電力や九州電力、四国電力など複数社で火力発電所が廃止予定。

4-4-2製鉄業界

国内需要の変化や環境対策の必要性から、設備の再編が進められている。

国内の鉄鋼需要は景気の低迷や人口減少、海外の製鉄業の発展などにより減少している。また、脱炭素化に向けて高炉の電炉転換や水素還元製鉄の研究が進められており、設備の再編が急務となっている。

鉄鋼製造における脱炭素化

| 電炉転換 | 日本製鉄:八幡地区…高炉から電炉へ転換、広畑地区…電炉増設

JFEスチール:倉敷地区の高炉1基を大型電炉へ転換 |

| 水素還元製鉄 | 日本製鉄:24年11月から12月に実施した試験においてCO2排出43%削減 |

高機能鋼材の需要拡大

カーボンニュートラルの実現に向けて低燃費自動車や高効率発電設備の需要が高まっており、各社が高機能鋼材の生産に力を入れている。このため、今後は生産設備の再編や更新が見込まれる。

4-4-3石油・石油化学業界

石油化学コンビナートの老朽化や、国内における需要の変化を背景としたエチレン設備の縮小などに伴い、設備の統廃合が進んでいる。

多くのコンビナートは高度経済成長期に建造されており、その多くは稼働年数が50年を経過している。そうした設備の再編や統廃合により、プラント解体の需要は高まっている。

(同社資料より)

エチレンプラントの統廃合

コンビナートの中でも、エチレンプラントは特に需要や稼働率の低下を受け、複数の企業が設備再編を検討している。千葉エリアでは丸善石油化学と住友化学、出光興産と三井化学がそれぞれ設備集約の意向を示している。水島エリアでは旭化成と三菱ケミカルによる生産体制の最適化が予定されている。

プラスチック需要の低下と生産設備の縮小

石油化学製品の60%をプラスチックが占めているが、近年では環境への配慮を背景に、プラスチック需要が縮小し生産量は低下傾向にある。このため、プラント設備の縮小が予測される。

4-4-4その他製造業界

デジタル化や電気自動車関連の需要増加に伴い設備投資の増加や再編の動きが活発化している。

AI活用やデジタル化の関心が高まり需要が拡大している一方、製紙業界や一部製造業で需要が縮小傾向となっている。

自動車産業

経産省は35年までに新車販売100%電動化する目標を掲げており、ハイブリッド車・電気自動車の普及は増加傾向にある。一方で、自動車の生産量は減少傾向にある。

製紙業界

紙、板紙の国内需要は減少傾向にあり、複数の企業で生産設備の再編や閉鎖の動きがみられる。日本製紙は一部生産設備を25年内に停機。王子HDは富士宮工場を26年1月に閉鎖予定。

半導体

各企業ではAIの活用やデジタル化に力を入れており、半導体製造設備の刷新や能力増強投資が拡大しており、半導体製造装置の生産量が増加している。

5.本田社長へのインタビュー

本田豊社長に、中間期決算の状況や26/1期の見通し、今後の成長戦略と事業展開、自社の競争優位性、株主・投資家へのメッセージなどを伺った。

本田社長は1972年生まれの53歳。東急やエン・ジャパンを経て2009年に同社へ入社。14年に取締役に就任し、23年2月に社長に就任した。

Q:26/1期中間期の実績を総括していただければと思います。

中間期の営業利益は前年同期比では増益だったものの、予想を大きく下回る結果となりました。その大きな要因が工事の一時中断による待機損料の計上にあります。これにより営業利益は予算比1億円程度下回ることとなりました。また、ソフトウェア開発を行う子会社3Dビジュアルの合理化の遅れも3,000万円程度営業利益を押し下げる結果となりました。

Q:26/1期予想を減額修正されていますが、その内容についてお聞かせください。

通期予想売上高を10億円減額修正しましたが、大きな要因は失注によるものです。大型案件の引合いが7件あった中、2件程度は受注できると見ていましたが失注しました。非常に無念な失注もありましたが、一番の要因は価格競争で負けたことにあります。これが直接、利益の減額修正につながっております。営業利益で3億円程度の減額要因です。残り2億円のうち8,000万円程度が工事の一時中断による待機損料の計上、また中間期に続きますが3Dビジュアルを含む不採算子会社による影響が7,000万円程度などとなります。

Q:31/1期まで定量目標を示されています。この目標に対する現時点での手応えはいかがでしょうか。営業利益率がかなり向上する計画でこのあたりの詳細もご教授いただければと思います。

わりと高めに目標設定しています。ただ、無理な数字では決してありません。これは、社内の人間に数字に対する意識を高めに持たせるという目的があります。リスク要因としては工事の中断、期ズレなどがあります。

Q:競合状況や海外事業展開はいかがでしょうか。

プラント解体市場は今後、年間7,000億円~1兆円で徐々に成長していく見通しです。高いシェアを持つ企業はなく、上場会社で競合するのはイボキン(5699)くらいでしょうか。因みに解体を専業としているTANAKEN(1450)はプラントの解体は一切行っておらず、まったく競合しません。シェアが高い企業がないこともあり競合は案件によってバラバラなのが実情です。解体工事業界はスピンアウトする例が多く見られ、成長を目指している企業は当社とTANAKENぐらいではないでしょうか。

海外展開では韓国とシンガポールが今のところ主軸ですが、マレーシアやインドネシアにも多くのプラントがあり視野に入れています。海外でも日本と同様に高いシェアを持つ企業はありません。

M&Aについては過去は積極的だったのですが、いまはそれほど前向きではありません。

Q:強みと課題についてお聞かせください

強みは技術力にあります。リンゴ皮むき工法などは国際的にも通用します。ただし、ライセンスビジネスはうまくいきませんでした。強みは採用力にもあるのかと思っています。ほかの解体工事会社や建設業界全体の中でも、圧倒的に採用が強い。これは、当社が社会問題の解決に向けて頑張っていることが評価されたものであると思っています。女性の採用も強く、女性の比率は上昇しています。

課題は、いままでは採用だったのですが解決されています。現在は営業体制そして積算体制の整備ということになります。

Q:今中間期には財務体質がかなり良くなっています。株主還元についての考えをお聞かせください。自己資本比率はどのくらいを目線に置いていますか

自己資本比率は50%程度を目安にしております。今中間期末は有価証券売却益もあり、62.1%に達しています。配当を増額することや株主優待なども選択肢にはありますが、これは私の一存では決められません。今後、取締役会で議論していこうと思っております。なお、配当性向は40%を目安とした累進配当です。今回は業績を減額修正しましたが、配当は修正しておりません。このため、予想配当性向が高くなっております。

Q:現状の株価水準についてどのようにお考えですか。

今は不当に安く放置されている訳ではないという認識です。確かに、PER・PBRはもっと高い時期がありましたが、市場には成長期待があったからだと思っています。今の業績だとやむを得ず、市場が当社をもっと伸びる会社であると評価すればより高い株価になるでしょう。

Q:「最後に株主・投資家へのメッセージをお願いいたします。」

プラント解体市場は確実に成長します。競争はあるものの、確実に勝ち抜いていく技術力と採用力を持っていると思っております。この中間期は期待に沿えませんでしたが、今後は応えることができるよう頑張っていきたいと思います。

6.今後の注目点

中間期は工事の中断や追加工事に伴う原価の先行計上により会社予想を下回り、26/1期予想は減額修正となった。それでも23/1期をボトムとした売上成長と利益の改善傾向は進んでいる。遅れは見られているものの、利益率向上への課題である営業・積算体制の強化は着実に進んでいる模様。また、25/1期はグループ会社が苦戦したが、子会社2社を譲渡してコア事業に集中し、利益を重視する姿勢はより強くなっている。本田社長のインタビューを通じてもその手応えを得ていると感じた。27/1期を見据えると、昨年から継続している低採算案件がなくなる。こうしたこともあり、営業利益率は26/1期予想5.8%から8.5%へ大幅に改善する見通し。31/3期計画達成への道筋がしっかりと見えてきそうだ。23年に就任した本田社長は様々な種蒔きを行ってきたが、その成果がしっかり現れようとしている。

直近までの課題であった人員は採用力強化で克服の方向にある。次の課題となった営業・積算体制の強化がしっかり進めば、プラント解体市場の成長は明らかなだけに楽しみな状況になっている。

中間期では減額修正となったものの、高い売上成長と利益率の改善は進めている。この改善傾向がしっかり持続していけば株価も見直されることになりそうだ。

株主還元

配当性向40%、DOE3.5%以上を目安として、累進配当を基本としている。

2023年1月期より株主優待内容を変更(拡充)し、「ベステラ・プレミアム優待倶楽部」を新設した。

「ベステラ・プレミアム優待倶楽部」詳細は下記URLを参照。

https://besterra.premium-yutaiclub.jp/

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外4名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2025年4月25日)

基本的な考え方

当社では、健全な経営の推進と社会的信頼に十分に応えるべく、コーポレート・ガバナンスを最も重要な経営課題として位置付け、経営の健全性・透明性および公平性を高めることに重点を置き、法令遵守を社内に徹底させることは当然のこととし、役員全員が常に「法令違反は即経営責任に直結する」との危機感を持ち経営に臨んでおります。具体的には、経営の意思決定、職務執行および監督ならびに内部統制等について、適切な体制を整備・構築することにより、法令・規程・社内ルールに則った業務執行を組織全体に周知徹底しております。また、株主重視の経営に徹するべく、「適正な株価形成」・「株価の持続的上昇」のための経営改革を実現し、経営のチェック機能を強化することでグローバルに通用するコーポレート・ガバナンスを確立することも重要であると考えております。その結果が、社会からの信頼の獲得に繋がることとなり、自ずと企業価値も高まり、株主の皆様にも満足して頂けるものと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則4-1-3】

最高経営責任者の後継者の具体的な計画はございません。取締役会における後継者選定の方針としては、人格・識見・実績を勘案して適当と認められる者の中からその人物を選定することとしております。後継者計画を策定・運用する場合には、取締役会が積極的に関与するとともに、社外取締役が過半を占める取締役会の諮問機関である指名・報酬委員会が関与することで、決定プロセスの公正性・透明性・客観性を確保し、適切に選定を進めてまいります。

【補充原則4-3-3】

当社は社長やCEOを解任するための客観性・適時性・透明性ある手続きを明確に確立しておりませんが、取締役会の実効性評価を毎年実施し、取締役の指名、報酬に関しては、社外取締役が過半を占める指名・報酬委員会が関与することで客観性・適時性・透明性のある手続きを進めてまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社は、取引先等との長期的・安定的な取引関係の維持・強化及び関係強化による当社事業の拡大等の観点から、当社の中長期的な企業価値の向上に資すると判断した場合、取引先等の株式を取得及び保有する場合があります。業務提携を前提とした投資株式については、当社経営陣が相手先代表者と面談し、経営環境、事業戦略および資本提携の目的などの説明を受け、当社取締役会において株価算定書の妥当性などを総合的に検討し取得の是非について判断を行っております。保有する株式(政策保有株式)に関し、継続的に取締役会において、当社の企業価値向上に繋がるかを検証し、これを反映した保有のねらい・合理性の確認を行っております。株式取得・売却及び議決権行使に関しては、当社の企業価値向上の観点から総合的に判断し、政策保有株式管理規程に基づき適切に意思決定を行っております。

【補充原則3-1-3 サステナビリティについての取組み】

当社は、サステナビリティに関する取り組みを中期経営計画、当社ホームページに開示しております。また、サステナビリティに対する取組みを明確化するため、サステナビリティ基本方針を制定するとともに取締役会の諮問機関としてサステナビリティ委員会を設置し取組みの統括管理を行っております。また、中長期的な企業価値の向上に向け人材の採用、教育が重要課題と考えており、自律的にキャリアを構築できる仕組みづくりや多様性による自由で活気のある企業風土の構築を進め、人的資本の強化を図って参ります。気候変動に係るリスク及び収益機会に関しては、TCFD提言への対応を進めるため、TCFD賛同表明及びTCFDコンソーシアムへの参加をし、TCFDまたはそれと同等の枠組みに基づく開示の質と量の充実に積極的に取組み、当社ホームページ等で開示の充実を進めております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主からの対話(面談)の申込みに対しては、会社の持続的な成長と中長期的な企業価値の向上に資するよう、合理的な範囲で前向きに対応すべきと考えております。当社は、株主との建設的な対話を促進するため、管理部をIR担当部署として、金融機関や投資家に対して決算説明会を半期に1回開催し、適宜会社情報をホームページ、㈱東京証券取引所の任意開示を活用し、情報公開を行っております。

【資本コストや株価を意識した経営の実現に向けた対応】

当社では、中長期的な企業価値向上に向け、より脱炭素化社会への貢献を明確にした「脱炭素アクションプラン2025」を策定し、主要なストラテジーを定め、さまざまな施策を進めてまいりました。当社は現在の株主資本コストを6.6%と試算しており、資本コストと資本収益性のバランスは、直近期である2025年1月期はROE9.2%(エクィティスプレッド2.6%)と株主資本コストと上回る水準となっております。現状評価を踏まえまして、当社は2026年1月期を最終年度とする新中期経営計画「脱炭素アクションプラン2025」において、売上高13,000百万円、営業利益1,200百万円の達成に向けて着実に事業を推進し、規模拡大による収益力の向上を図ることにより、ROE13%以上、PBRのさらなる向上を目指すとともに、適切な成長戦略、財務戦略などの取組みを強化してまいります。

【株主との対話の実施状況等】

2024年度は、機関投資家およびアナリスト向けの決算説明会を年2回、個別ミーティングを年30回実施し決算概要や業績予想、中計の進捗状況について対話を行っております。個人投資家向けのIR活動は、会社説明会や展示会への出展等を年3回実施しております。