フェローテック(6890) 売上・利益ともに高い成長を期待

|

賀 賢漢 社長 |

株式会社フェローテック(6890) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

電気機器(製造業) |

|

代表者 |

賀 賢漢 |

|

所在地 |

東京都中央区日本橋 2-3-4 日本橋プラザビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,120円 |

46,820,527株 |

146,080百万円 |

7.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

148.00円 |

4.7% |

341.73円 |

9.1倍 |

5,058.27円 |

0.6倍 |

*株価は7/2終値。発行済株式数(自己株式控除後)、DPS、EPS、BPS ROEは2025年3月期決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年3月(実) |

89,478 |

8,782 |

8,060 |

2,845 |

76.90 |

24.00 |

|

2020年3月(実) |

81,613 |

6,012 |

4,263 |

1,784 |

48.12 |

24.00 |

|

2021年3月(実) |

91,312 |

9,640 |

8,227 |

8,280 |

222.93 |

30.00 |

|

2022年3月(実) |

133,821 |

22,600 |

25,994 |

26,659 |

668.06 |

50.00 |

|

2023年3月(実) |

210,810 |

35,042 |

42,448 |

29,702 |

644.81 |

105.00 |

|

2024年3月(実) |

222,430 |

24,872 |

26,537 |

15,154 |

322.65 |

100.00 |

|

2025年3月(実) |

274,390 |

24,089 |

25,558 |

15,692 |

334.13 |

141.00 |

|

2026年3月(予) |

285,000 |

28,000 |

26,000 |

16,000 |

341.73 |

148.00 |

*予想は会社予想。単位:百万円、円。21年3月期の配当には記念配当4.00円/株を含む。22年3月期の配当には特別配当9.00円/株を含む。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

(株)フェローテックの2025年3月期第通期決算概要、2026年3月期通期業績予想などについて、ブリッジレポートにてご報告致します。

※フェロ-テックホールディングスは、2025年7月1日付けにて国内事業子会社である株式会社フェローテックマテリアルテクノロジーズを吸収合併し、社名を「株式会社フェローテック」に変更している。

目次

今回のポイント

1.会社概要

2.2025年3月期通期決算概要

3.2026年3月期業績予想

4.新中期経営計画

5.資本コストや株価を意識した経営の実現に向けた対応について

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

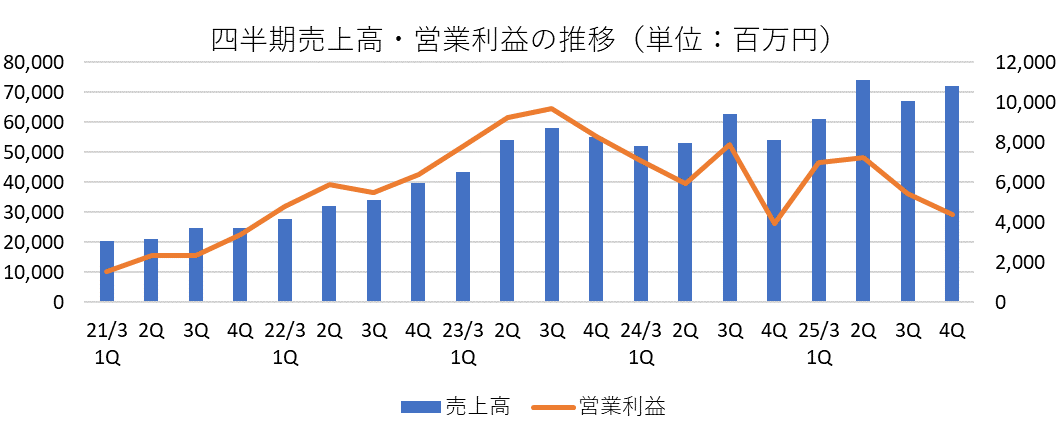

- 25/3期は、前期比23%増収、同3%営業減益での着地。各セグメントとも売上高は増加したものの、電子デバイス事業以外のセグメント利益は減益となったため、全体でも営業減益となった。会社計画に対する達成率は、売上高103.5%、営業利益92.7%。一部市況低迷および需要調整による収益性低下が段階利益での計画未達に繋がった。

- 半導体等装置関連の太陽光発電(PV)向け石英坩堝の市況低迷、車載関連パワー半導体基板の需要調整が収益性を圧迫した影響もあるが、工場新設・増設による減価償却費増73億円、立ち上げコスト負担が重く圧し掛かった影響は大きい。ただし、これらのコスト増は事前想定通りであり、営業減益を過度に悲観する必要はないだろう。

- 26/3期通期会社計画は、売上高2,850億円(前期比4%増)、EBITDA550億円(同15%増)、営業利益280億円(同16%増)を計画。為替前提(期中平均)は米ドル146円(25/3期実績152.24円)、中国人民元20円(同21.12円)。設備投資額は650億円(同517.7億円)を想定している。下期以降需要が回復する前提となっている。

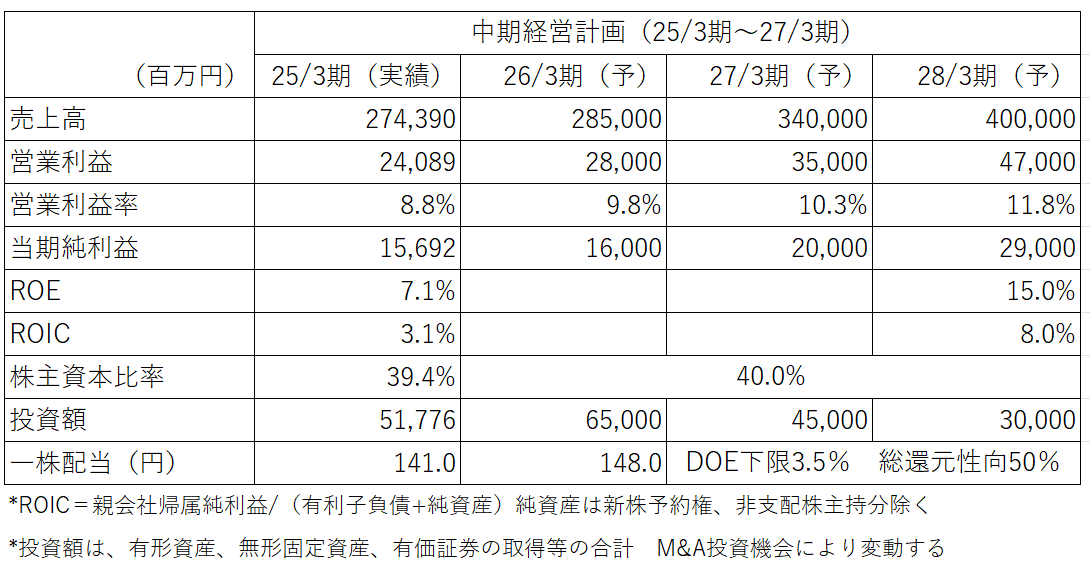

- 28/3期を最終年度とした中期計画も合わせて開示。25/3期を基点とした3期間CAGRは、売上高13%増、営業利益25%増を計画。従来から掲げている31/3期売上高5,000億円、当期純利益500億円というアドバルーンに変更はない。短期的には外部環境からネガティブな影響を受ける可能性もあるが、中期的には生成AI市場の拡大、EV市場の拡大を背景に同社の主要市場は拡大していくことを見込んでいる。加えて、欧米顧客からの中国外生産ニーズの拡大も期待される。同社はそれを見込んだ設備投資を既に行っていることから、想定通りに市場が今下期から回復してくれば、売上・利益ともに高い成長が期待できるだろう。

- 米国トランプ政権の関税政策や地政学リスクの高まりに加え、ユーザー在庫の影響が当面残ることから、短期的にはトップライングロースを期待しにくい環境にある。しかし、中期的には生成AIサーバー投資の拡大やEV市場の拡大を背景に、各事業領域での成長が見込まれる。同社は中期的な市場拡大を前提に設備投資を進めている。25年後半から想定通りに市場拡大が鮮明になってくれば、潤沢な生産能力を背景にトップライングロースも再加速することになるだろう。もちろん、回復タイミングがずれた場合、投資負担が重くなるため、収益バランスが崩れるリスクは念頭に置いておきたい。

- 24年7月には資本コストや株価を意識した経営に対する取り組み姿勢を一段と鮮明にしている点にも改めて意識を向けたい。株主還元については、DOEの下限を3.5%に設定したうえで総還元性向50%を目指すとしている。トランプ政権の政策影響が読めないうえ、シクリカルな市場であるがため、なかなかバリュエーションを切り上げにくい状況にはあるが、先行的に投資を行ってきたことでステーブルな成長の実現可能性が高まっていることはしっかりと意識したいところである。

1.会社概要

同社は、半導体やFPD(フラットパネルディスプレイ)の製造装置等に使用される真空シール、石英製品、セラミック製品、CVD-Sic製品、シリコンパーツ、坩堝、温調機器等に使用されるサーモモジュールのほか、シリコン製品、磁性流体、センサおよびその応用製品などの開発、製造、販売を手掛けている。

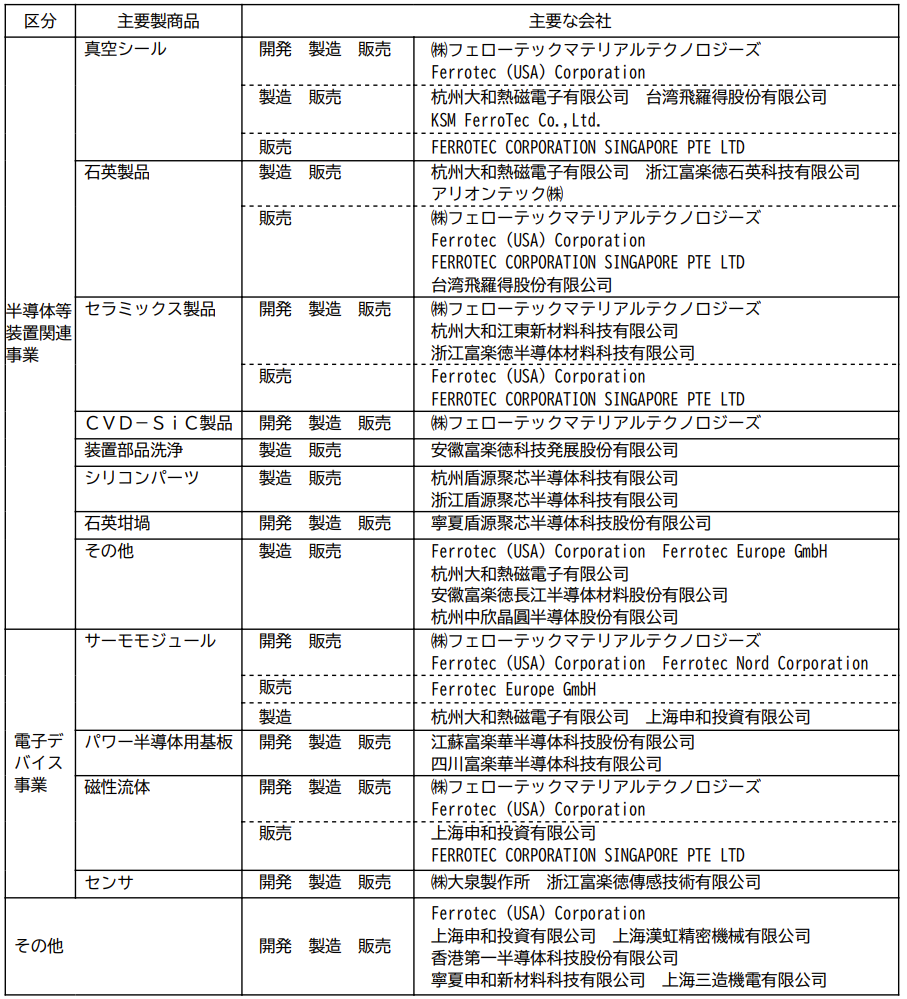

取り扱う製商品によって、セグメントは「半導体等装置関連事業」、「電子デバイス事業」、「車載関連事業」に大別されている。各セグメントの主要製商品および主要な会社は以下の通り。

(同社24/3期有価証券報告書より抜粋)

*25/3期より、電子デバイス事業を電子デバイス事業と車載関連事業に分割しているが、上記表は24/3期までの区分に基づいたものとなっている。

1980年、NASAのスペースプログラムから生まれた磁性流体を応用した真空技術製品や、冷熱素子として用途が広がっているサーモモジュール等、独自技術を核にした企業として誕生したのが始まりである。創業から40年以上にわたって培われてきた多様な技術は、エレクトロニクス、自動車、次世代エネルギー等、様々な産業分野で応用されている。また、トランスナショナルカンパニーとして、日本、欧米、中国、アジアに事業を展開し、マーケティング、開発、製造、販売、そしてマネジメントと、それぞれの国・地域の強みを活かした経営を行っていることが同社の特徴になっている。17年4月、持株会社体制へ移行。22年4月、市場再編に伴い、東証スタンダード市場に移行。

【1-1 事業セグメント】

事業は、半導体・FPD・LED等の製造装置に使われる真空シール、石英製品、セラミックス製品等の「半導体等装置関連事業」、サーモモジュールが中心の「電子デバイス事業」、車載向けサーモモジュール、パワー半導体用基板、センサ製品が中心の「車載関連事業」及び報告セグメントに含まれない事業セグメントであり、シリコン結晶や太陽電池ウエーハ、ソーブレード、工作機械、表面処理、業務用洗濯機等の「その他」に分かれる。

半導体等装置関連事業

半導体、FPD、LED、太陽電池等の製造装置部品である真空シール、デバイスの製造工程に使われる消耗品である石英製品、セラミックス製品、CVD-SiC製品、石英坩堝を製造・販売している。その他、シリコンウエーハ加工や製造装置洗浄等も手掛けるなど、エンジニアリング・サービスを総合的に提供している。

主力製品の真空シールは、製造装置内部へのガスや塵等の侵入を防ぎつつ、回転運動を装置内部に伝える機能部品で、世界トップシェアを誇る。真空シールの内部には創業からのコア技術である磁性流体(磁石に反応する液体)シールが使われている。ただし、いずれの分野も設備投資の影響を受けやすいことから、比較的需要が安定した搬送用機器や精密ロボット等、一般産業分野への展開にも注力している。加えて、真空シールを組み込んだ真空チャンバーやゲートバルブ等(共に真空関連の装置で使われる)の受託製造にも力を入れている。

一方、石英製品、セラミックス製品、CVD-SiC製品、及び石英坩堝は共に半導体の製造工程に欠かせない消耗品である。石英製品は半導体製造の際の高温作業に耐え、半導体を活性ガスとの化学変化から守る高純度のシリカガラス製品である。材料や加工技術を核とするセラミックス製品は国内外の半導体製造装置メーカーを主な顧客とし、半導体検査治具用マシナブルセラミックスと半導体製造装置等の部品として使われるファインセラミックスが二本柱となっている。CVD-SiC製品は「CVD法(Chemical Vapor Deposition法:化学気相蒸着法)」(シリコンと炭素を含むガスから作る)で製造されたSiC製品である。現在、半導体製造装置の構造部品として供給しているが、航空・宇宙(タービン、ミラー)、自動車(パワー半導体)、エネルギー(原子力関連)、IT(半導体製造装置用部品)等への展開に向け研究開発を進めている。シリコンウエーハ加工では、6インチ(口径)、8インチ、12インチを製造している。製造装置洗浄では中国で過半を超えるトップシェアを有する。

(同社資料より)

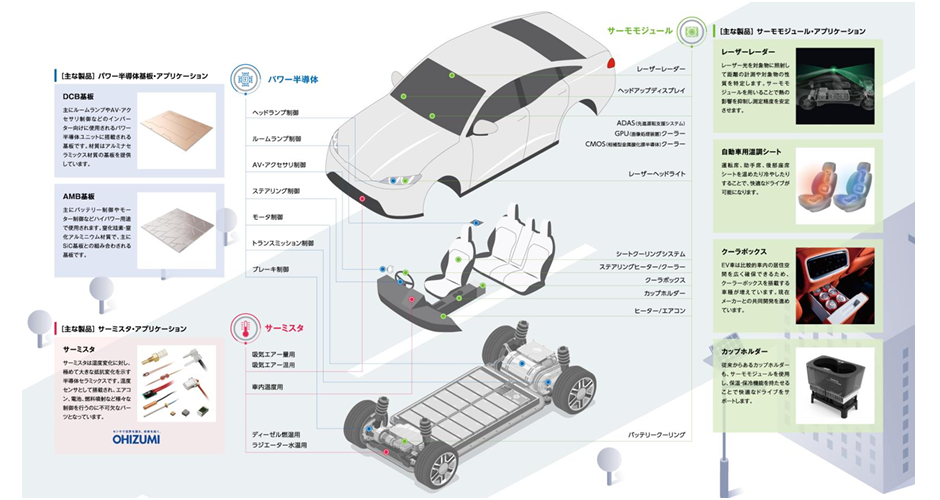

電子デバイス事業

事業の核となっているのは対象物を瞬時に高い精度で温めたり、冷やしたりできる冷熱素子「サーモモジュール」である。

サーモモジュールは自動車用温調シートを中心に、半導体製造装置でのウエーハ温調、遺伝子検査装置、光通信、家電製品、およびその応用製品のパワー半導体用基板等、利用範囲は広く、世界シェアNo.1。高性能材料を使用した新製品開発や自動化ライン導入によるコスト削減と品質向上により、新規の需要開拓や更なる用途拡大に取り組んでいる。

スマホのリニアバイブレーションモーターや4Kテレビや自動車のスピーカー、高音質ヘッドフォン等で新たな用途開発が進んでいる磁性流体も世界トップシェアを誇る。そのほか、連結子会社の(株)大泉製作所は温度センサを手掛けている。

(同社資料より)

車載関連事業

25/3期1Qより、電子デバイス事業に含められていた車載向けサーモモジュール、パワー半導体用基板、センサ製品を車載関連事業としてセグメント区分して開示している。

(同社資料より)

2.2025年3月期通期決算概要

【2-1 連結業績】

|

24/3期 |

構成比 |

25/3期 |

構成比 |

前期比 |

25/3期 (会社計画) |

達成率 |

|

|

売上高 |

222,430 |

100.0% |

274,390 |

100.0% |

+23.4% |

265,000 |

103.5% |

|

売上総利益 |

69,856 |

31.4% |

73,361 |

26.7% |

+5.0% |

– |

– |

|

販管費 |

44,984 |

20.2% |

49,271 |

18.0% |

+9.5% |

– |

– |

|

営業利益 |

24,872 |

11.2% |

24,089 |

8.8% |

-3.1% |

26,000 |

92.7% |

|

経常利益 |

26,537 |

11.9% |

25,558 |

9.3% |

-3.7% |

26,000 |

98.3% |

|

当期純利益 |

15,154 |

6.8% |

15,692 |

5.7% |

+3.6% |

16,000 |

98.1% |

* 単位:百万円

概ね会社計画線での着地に違和感なし

25/3期は、売上高が前期比23%増の274,390百万円、営業利益は同3%減の24,089百万円となった。各セグメントとも売上高は増加したものの、電子デバイス事業以外のセグメント利益は減益となったため、全体でも営業減益となった。半導体等装置関連の太陽光発電(PV)向け石英坩堝の市況低迷、車載関連パワー半導体基板の需要調整が収益性を圧迫した影響もあるが、工場新設・増設による減価償却費増73億円、立ち上げコスト負担が重く圧し掛かったことは考慮したい。これらのコスト増は将来を見据えた戦略投資であり、事前に見通していたコストであることから、営業減益を過度に悲観する必要はないだろう。

会社計画に対する達成率は、売上高103.5%、営業利益92.7%。一部市況低迷および需要調整による収益性低下が段階利益での計画未達に繋がった。

エレクトロニクス産業全体では、生成AI成長に伴うサーバー投資が好調だったほか、中国の旺盛な需要が市場の牽引役となった。欧米需要も前期からは回復基調に転じており、全体的に堅調だったと言えよう。パワー半導体分野では主要用途であるEV市場で中国の販売台数が増加するなど全般的に好調だったが、太陽光パネル市場についてはパネル価格低迷の長期化もあり、在庫調整が続く結果となった。

収益面では、売上高総利益率が前期比4.7ポイント低下した。これは新工場等の減価償却費が増加したことに加え、太陽光発電(PV)市場低迷による石英坩堝の収益性悪化が要因。増収効果もあり、売上高販管費率は前期20.2%から18.0%に低下したものの、売上高営業利益率は前期比2.4ポイント低下の8.8%となり、営業減益となった。なお、為替差益および補助金収入の増加により営業外収益が前期比2,326百万円増加したものの、有利子負債増による支払利息増加、ウエーハ等の持分法投資損失増加により営業外費用が同2,513百万円増加したことから、売上高経常利益率は同2.6ポイントの低下となった。

【2-2 セグメント別動向】

セグメント別売上高・利益

|

24/3期 |

構成比・利益率 |

25/3期 |

構成比・利益率 |

前期比 |

|

|

半導体等装置関連 |

130,072 |

58.5% |

165,245 |

60.2% |

27.0% |

|

電子デバイス |

41,727 |

18.8% |

50,487 |

18.4% |

21.0% |

|

車載関連事業 |

25,872 |

11.6% |

30,463 |

11.1% |

17.7% |

|

その他 |

24,757 |

11.1% |

28,194 |

10.3% |

13.9% |

|

連結売上高 |

222,430 |

100.0% |

274,390 |

100.0% |

23.4% |

|

半導体等装置関連 |

16,260 |

12.5% |

12,305 |

7.4% |

-24.3% |

|

電子デバイス |

6,829 |

16.4% |

8,250 |

16.3% |

20.8% |

|

車載関連事業 |

4,060 |

15.7% |

3,599 |

11.8% |

-11.4% |

|

その他 |

-1,197 |

-4.8% |

843 |

3.0% |

– |

|

調整額 |

-1,080 |

– |

-909 |

– |

– |

|

連結営業利益 |

24,872 |

11.2% |

24,089 |

8.8% |

-3.1% |

* 単位:百万円

25/3期1Qより、報告セグメントの区分を変更。具体的には、従来電子デバイス事業に含めていた車載向けサーモモジュール、パワー半導体用基板、センサ製品を車載関連事業に区分けした。24/3期の数値については今期の区分に基づき遡及して記載している。

(1)半導体等装置関連事業

半導体等装置関連事業の売上高は前期比27%増の165,245百万円、営業利益は同24%減の12,305百万円となった。セグメント利益率は同5.1ポイント低下の7.4%。セラミックス製品を中心に米国の需要は回復基調にあったものの、石英、シリコンパーツで顧客在庫影響がみられた。中国からの需要は新規品の取り込みもあり伸長した。工場新設・増設や中国半導体装置関連の需要取り込みに伴う新規取引開始の立ち上げコスト負担増に加え、PV向け石英坩堝の収益性悪化があったことから、利益率は大幅に低下することとなった。

|

24/3期上期 |

24/3期下期 |

24/3期通期 |

25/3期上期 |

25/3期下期 |

25/3期通期 |

|

|

真空シール |

11,730 |

13,512 |

25,242 |

19,347 |

19,848 |

39,195 |

|

石英製品 |

11,584 |

16,657 |

28,242 |

16,134 |

15,795 |

31,930 |

|

シリコンパーツ |

7,712 |

6,892 |

14,604 |

7,172 |

6,514 |

13,687 |

|

セラミックス製品 |

11,657 |

12,656 |

24,314 |

15,448 |

17,707 |

33,155 |

|

CVD-SiC製品 |

2,999 |

3,837 |

6,836 |

3,992 |

4,199 |

8,192 |

|

EBガン・LED蒸着装置 |

3,011 |

2,923 |

5,935 |

4,076 |

4,166 |

8,242 |

|

ウエーハ加工 |

43 |

86 |

129 |

10 |

-0 |

10 |

|

再生ウエーハ |

752 |

1,027 |

1,780 |

1,251 |

1,605 |

2,856 |

|

装置部品洗浄 |

5,424 |

6,294 |

11,719 |

7,061 |

8,245 |

15,306 |

|

石英坩堝 |

5,341 |

5,927 |

11,268 |

9,547 |

3,121 |

12,668 |

|

半導体等装置関連事業 |

60,257 |

69,814 |

130,072 |

84,042 |

81,202 |

165,245 |

(2)電子デバイス事業

電子デバイス事業の売上高は前期比21%増の50,487百万円、営業利益は同21%増の8,250百万円となった。セグメント利益率は同0.1ポイント低下の16.3%。なお、連結子会社の大泉製作所(製品別ではセンサ)は決算期変更による9カ月決算となったため、6か月のみ計上されている。生成AI関連のサーバー投資が増加していることを背景に光トランシーバー向けサーモモジュールの出荷が引き続き好調に推移した。パワー半導体基板も顧客の在庫調整一巡もあり産業機械向けに伸長している。

|

24/3期上期 |

24/3期下期 |

24/3期通期 |

25/3期上期 |

25/3期下期 |

25/3期通期 |

|

|

サーモモジュール |

8,844 |

10,504 |

19,348 |

12,431 |

14,794 |

27,225 |

|

パワー半導体基板 |

7,245 |

9,526 |

16,772 |

8,692 |

9,460 |

18,152 |

|

磁性流体・その他 |

398 |

524 |

922 |

575 |

562 |

1,137 |

|

センサ |

2,344 |

2,338 |

4,682 |

1,387 |

2,584 |

3,971 |

|

電子デバイス事業 |

18,834 |

22,893 |

41,727 |

23,085 |

27,401 |

50,487 |

(3)車載関連事業

車載関連事業(サーモモジュール、パワー半導体用基板、センサ)の売上高は前期比18%増の30,463百万円、営業利益は同11%減の3,599百万円となった。電子デバイス事業と同様、連結子会社の大泉製作所は決算期変更による9カ月決算となったため、6か月分のみの計上となっている点に留意が必要。車載用冷蔵庫等の販売増によりサーモモジュールは伸長したほか、パワー半導体基板も電気自動車(EV)向けAMB基板の増加により、増収を維持した。収益面では、パワー半導体用基板においてDCB基板の競争が激化したこともあり、売上高営業利益率が大幅に悪化した。但し、2Q(3か月)をボトムに収益性はボトムアウト基調にあることから、今後の動向を注視したいところである。

|

24/3期上期 |

24/3期下期 |

24/3期通期 |

25/3期上期 |

25/3期下期 |

25/3期通期 |

|

|

サーモモジュール |

1,795 |

1,748 |

3,544 |

3,108 |

3,304 |

6,412 |

|

パワー半導体基板 |

8,857 |

6,896 |

15,754 |

9,628 |

9,621 |

19,250 |

|

センサ |

3,352 |

3,220 |

6,572 |

1,567 |

3,233 |

4,801 |

|

車載関連売上高 |

14,006 |

11,866 |

25,872 |

14,304 |

16,159 |

30,463 |

(4)その他事業

その他事業(ソーブレード、工作機械、太陽電池用シリコン製品等の事業)の売上高は前期比14%増の28,194百万円、営業利益は843百万円の黒字(前期は営業赤字)。太陽電池用シリコン製品の出荷減少が続いた。

【2-3 財政状態】

◎財政状態

|

24年3月 |

25年3月 |

増減 |

24年3月 |

24年12月 |

増減 |

||

|

流動資産 |

248,408 |

295,367 |

+46,959 |

流動負債 |

122,148 |

151,750 |

+29,602 |

|

現預金 |

117,254 |

117,727 |

+473 |

仕入債務 |

38,334 |

55,394 |

+17,060 |

|

売上債権 |

61,940 |

92,608 |

+30,668 |

短期有利子負債 |

47,476 |

59,074 |

+11,598 |

|

たな卸資産 |

56,909 |

72,077 |

+15,168 |

固定負債 |

109,712 |

125,292 |

+15,580 |

|

固定資産 |

261,618 |

305,226 |

+43,608 |

長期有利子負債 |

87,684 |

103,222 |

+15,538 |

|

有形固定資産 |

201,339 |

245,064 |

+43,725 |

負債合計 |

231,860 |

277,043 |

+45,183 |

|

無形固定資産 |

6,611 |

6,166 |

-445 |

純資産 |

278,166 |

323,549 |

+45,383 |

|

投資その他の資産 |

53,666 |

53,996 |

+330 |

利益剰余金 |

79,881 |

90,435 |

+10,554 |

|

資産合計 |

510,026 |

600,593 |

+90,567 |

負債純資産合計 |

510,026 |

600,593 |

+90,567 |

*単位:百万円。有利子負債にリース債務は含まない。

資産合計は前期末比90,567百万円増の600,593百万円となった。売上増加に伴い売上債権、契約資産が増加したことに加え、各事業での積極投資継続によって有形固定資産が増加したことが主要因。

負債合計は同45,183百万円増の277,043百万円となった。仕入債務および有利子負債が増加したことが主要因。

純資産は同45,383百万円増の323,549百万円。利益剰余金が同10,554百万円増加したほか、為替換算調整勘定が同21,543百万円増、非支配株主持分が同12,961百万円増となった。

◎キャッシュ・フロー

|

24年3月 |

25年3月 |

増減 |

|

|

営業キャッシュ・フロー |

28,720 |

26,066 |

-2,654 |

|

投資キャッシュ・フロー |

-92,400 |

-39,627 |

52,773 |

|

フリー・キャッシュ・フロー |

-63,680 |

-13,561 |

50,119 |

|

財務キャッシュ・フロー |

60,419 |

18,965 |

-41,454 |

|

期末残高 |

96,806 |

108,899 |

12,093 |

有形固定資産の取得による支出は前期74,489百万円からは減少したものの、51,239百万円と引き続き積極的に投資を行った。フリー・キャッシュ・フローのマイナスは、期間損益による営業キャッシュ・フローに加え、長期借入れによる収入等で補った結果、期末のキャッシュ・フロー残高は前期比12,093百万円増の108,899百万円となった。

3.2026年3月期業績予想

【3-1 連結業績】

|

25/3期 |

構成比 |

26/3期 |

構成比 |

前期比 |

|

|

売上高 |

274,390 |

100.0% |

285,000 |

100.0% |

+3.9% |

|

営業利益 |

24,089 |

8.8% |

28,000 |

9.8% |

+16.2% |

|

経常利益 |

25,558 |

9.3% |

26,000 |

9.1% |

+1.7% |

|

当期純利益 |

15,692 |

5.7% |

16,000 |

5.6% |

+2.0% |

* 単位:百万円

全般的に下期から回復基調となる前提

26/3期通期会社計画は、売上高2,850億円(前期比4%増)、EBITDA550億円(同15%増)、営業利益280億円(同16%増)を計画。為替前提(期中平均)は米ドル146円(25/3期実績152.24円)、中国人民元20円(同21.12円)。設備投資額は650億円(同517.7億円)を想定している。

外部環境については、全般的に回復基調となる前提は変わらず。半導体需要は2025年も伸長すると予測されている。とくにロジック半導体分野では生成AIに欠かせないGPUの需要増が見込まれる。メモリも増加が想定されている。

一方、半導体製造装置需要については、半導体前工程製造装置需要(WFE)において、米中半導体摩擦の影響から中国への販売が抑制される想定。米国トランプ政権による関税政策等の影響も慎重に考える必要があるだろう。

電子デバイス事業においては生成AIサーバー投資増大による恩恵を享受することが重要になってくるだろう。加えて、大泉製作所の通年寄与、麗水新工場を基軸とした中国市場での拡販が増収に寄与してくるだろう。パワー半導体は引き続き顧客在庫の影響を考慮する必要があろう。

収益面では、増産投資に伴う減価償却費の増加(前期実績23,672百万円→今期想定27,000百万円)に加え、円高基調がネガティブに作用してくる前提。営業外損益では中国での補助金収入が減少することを想定している。

|

25/3期上期 |

25/3期下期 |

25/3期通期 |

26/3期上期 |

26/3期下期 |

26/3期通期 |

|

|

真空シール |

19,347 |

19,848 |

39,195 |

24,395 |

25,379 |

49,774 |

|

石英製品 |

16,134 |

15,795 |

31,930 |

15,634 |

16,296 |

31,930 |

|

シリコンパーツ |

7,172 |

6,514 |

13,687 |

6,485 |

6,483 |

12,968 |

|

セラミックス製品 |

15,448 |

17,707 |

33,155 |

17,647 |

21,495 |

39,142 |

|

CVD-SiC製品 |

3,992 |

4,199 |

8,192 |

3,728 |

4,434 |

8,162 |

|

EBガン・LED蒸着装置 |

4,076 |

4,166 |

8,242 |

2,737 |

3,390 |

6,127 |

|

ウエーハ加工 |

10 |

-0 |

10 |

0 |

0 |

0 |

|

再生ウエーハ |

1,251 |

1,605 |

2,856 |

2,137 |

2,290 |

4,427 |

|

装置部品洗浄 |

7,061 |

8,245 |

15,306 |

8,247 |

9,350 |

17,597 |

|

石英坩堝 |

9,547 |

3,121 |

12,668 |

3,199 |

4,076 |

7,275 |

|

半導体等装置関連事業 |

84,042 |

81,202 |

165,245 |

84,210 |

93,192 |

177,402 |

|

サーモモジュール |

12,431 |

14,794 |

27,225 |

14,858 |

16,323 |

31,181 |

|

パワー半導体基板 |

8,692 |

9,460 |

18,152 |

8,680 |

8,039 |

16,719 |

|

磁性流体・その他 |

575 |

562 |

1,137 |

608 |

762 |

1,370 |

|

センサ |

1,387 |

2,584 |

3,971 |

3,005 |

4,647 |

7,652 |

|

電子デバイス事業 |

23,085 |

27,401 |

50,487 |

27,150 |

29,771 |

56,921 |

|

サーモモジュール |

3,108 |

3,304 |

6,412 |

2,539 |

2,574 |

5,113 |

|

パワー半導体基板 |

9,628 |

9,621 |

19,250 |

10,546 |

12,407 |

22,953 |

|

センサ |

1,567 |

3,233 |

4,801 |

3,252 |

4,561 |

7,813 |

|

車載関連売上高 |

14,304 |

16,159 |

30,463 |

16,338 |

19,540 |

35,878 |

4.新中期経営計画(26/3~28/3期)

【4-1 新中期経営計画の基本方針】

新中期経営計画の基本方針は次の通り。

|

事業成長 |

➣半導体関連、電子デバイス、自動車関連事業を拡大し、成長を追求する

➣米中摩擦による中国外製造(Ex-China)のニーズに対応してマレーシア等の中国外製造を強化しながら、中国における半導体関連ニーズの取込みを進める |

|

生産性向上・生産効率向上 |

➣マレーシア(クリム、ジョホール)工場の生産拡充・効率性向上による収益率の引上げ実現

➣デジタル化・自動化・AI化を展開し、生産効率向上・競争力強化を追求する ➣新製品・新技術の開発を推進・強化、「品質は命」と考え品質管理の徹底を継続 |

|

人材・企業文化 |

➣人材重視を重要な経営戦略とし、人材の採用及び育成を推進

➣企業文化は企業の礎であり、「顧客を尊敬、従業員を尊敬し、勤勉と信用を尊重し、着実に行動し、革新を追求する」指針の浸透活動を継続する |

|

財務・株主還元等 |

➣中国上場の洗浄事業子会社FTSVAとパワー半導体基板子会社FLHの統合実現後には株式時価が増加見通しであり、活用方法を検討する

➣新たな株主還元方針に則り、DOEを採用、自社株式の取得も機動的に検討する方針 |

(同社資料より、インベストメントブリッジ作成)

【4-2 中期経営計画数値目標】

(同社資料より、インベストメントブリッジ作成)

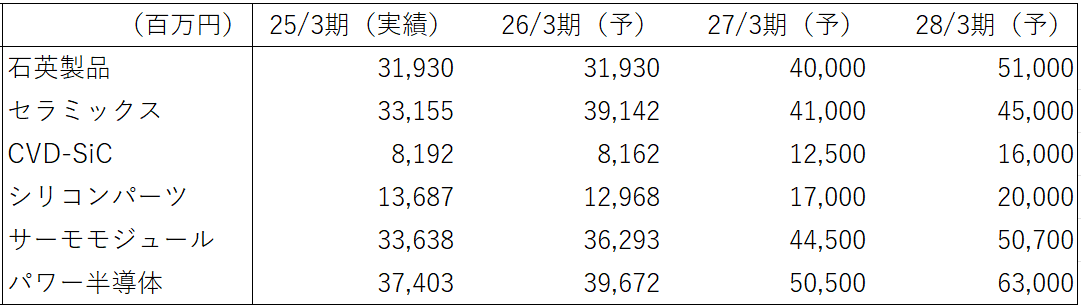

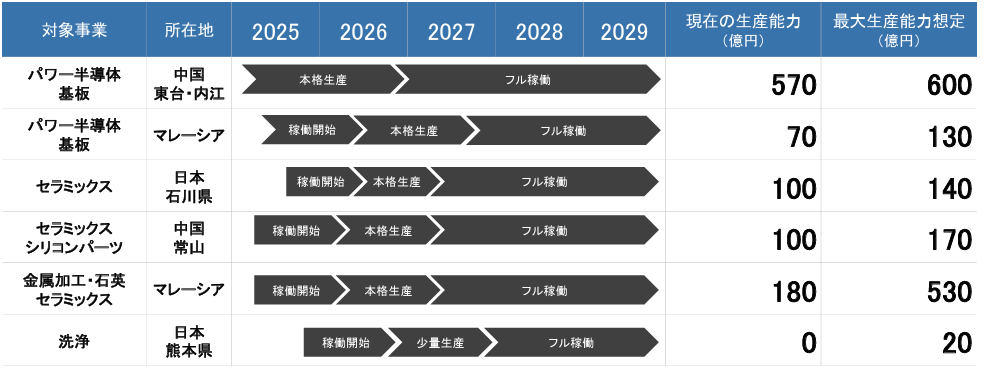

25/3期を基点とした3期間CAGRは、売上高13%増、営業利益25%増を計画。半導体市場は23年にマイナス成長となったものの、24年には回復し、25年も前年比11%増が見込まれている(WSTS発表)。2030年には1兆ドルへの到達も想定されている(年率7.5%成長想定)。市場規模が24年比1.7倍に成長すると考えている。足元では中国向け輸出の減少で横這い成長となっている半導体製造装置前工程(WFE)についても、2025年をボトムに成長基調を辿ることが見込まれている(同社想定)。

このような外部環境を踏まえ、引き続き事業拡大・成長を追求する考え。とくに米中摩擦による中国外製造のニーズに対応し、マレーシア等中国外製造を強化しながら、中国における半導体関連ニーズの取り込みを進める計画。マレーシアの2工場(クリム、ジョホール)の生産拡充・効率性向上による収益率引き上げも中期計画の中で重要なポイントになってくるだろう。

24年1月に竣工したクリム工場は顧客認定が順調に進んだこともあり、25年1Qに月次損益で黒字化を達成している。更に生産拡充・効率化向上に取り組むとのこと。現在の生産能力150億円は最大生産能力190億円まで引き上げられる見通し。米中半導体摩擦を受け、米国顧客等から生産増強要請を受けていることから、第2工場建設も決定している。こちらは26年から27年にかけての稼働を想定しており、最大生産能力は240億円を見込んでいる。パワー半導体基板を生産するジョホール工場は24年4Qに設備搬入が開始し、25年1月に試生産が開始している(初出荷は同年3月)。

(同社資料より抜粋)

【4-3 カテゴリー別】

(同社資料より、インベストメントブリッジ作成)

<石英>

欧米顧客は25年もユーザー在庫が残っている影響を受けるものの、後半からは需要が回復してくる想定。中期的には需要が拡大する前提でマレーシアクリム第2工場への投資を計画。拡大する中国需要については中国国内の生産キャパシティで対応することになろう。

<セラミックス>

需要は堅調。石英同様に欧米顧客の中期的な需要拡大を見込み、マレーシアクリム第2工場での設備増強を図る。

<CVD-SiC>

26/3期は横這い成長を想定しているものの、工場の生産能力拡充に合わせた需要取り込みで中期的には増収基調を見込む。

<シリコンパーツ>

ユーザー在庫の影響から、26/3期は減収想定。欧米顧客の中国外生産ニーズを背景に中期的には需要が拡大する前提。それに合わせ、マレーシアジョホール工場を立ち上げており、25年下期には生産開始予定。

<サーモモジュール>

中期的にはAI関連需要を取り込むことで、成長は維持できる前提。冷却チラー事業の拡充も目指す。

<パワー半導体>

パワー半導体マーケットが需要調整局面にあることから、目先売上成長率は鈍化するものの、市場シェアは高まる想定。中期的な需要は拡大する見通しで、それに対応した生産能力増強を進めている。DPC等の製品レンジの拡充、材料内製化、自動化等により事業基盤の拡充も進めている。

【4-4 主な工場新設・生産能力

増強の状況】

(同社資料より)

◎長期業績目標

これまで長期ビジョンとして掲げてきた31/3期売上高5,000億円、当期純利益500億円という数値目標に変更はない。

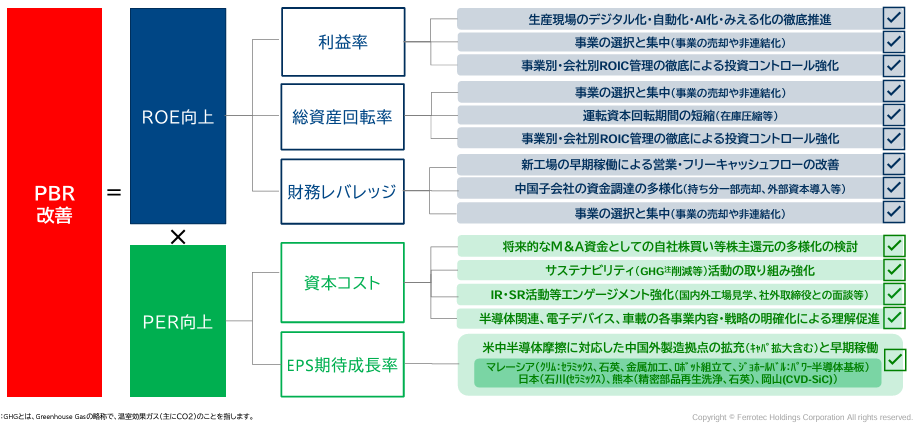

5.資本コストや株価を意識した経営の実現に向けた対応について

同社は24年7月31日に「資本コストや株価を意識した経営の実現に向けた対応について」を開示。今回開示された中期計画において、株主還元方針を「配当性向20~30%を意識」から「DOE下限3.5%、総還元性向50%」に変更された以外の大筋に変更はない。以下、ポイントについて再掲する。

同社は資本資産評価モデル(CAPM)から算出した株主資本コストを8.62%(24/3期)と定義(前提条件は、リスクフリーレート:20年国債利回り1.735%、β:半導体製造装置業界β1.043、資本リスクプレミアム:6.60%)。24/3期ROEは7.8%と株主資本コストを下回っていることがROE1倍割れに繋がっていると分析。株主資本コストを上回る収益力の強化を喫緊の経営課題として認識し、ROE15%への改善(事業成長、収益成長、収益力の強化、ROICの管理および事業の選択と集中による総資産回転率の向上・財務レバレッジの改善)、PER改善(株主還元策、非財務戦略の更なる強化)に努める方針。具体的な取り組みについては以下の通り。

(同社資料より)

中期経営計画の達成が上記目標達成に欠かせないことから、短期・中長期インセンティブに加え業績連動を強めた報酬制度への移行も合わせて開示している。

6.今後の注目点

米国トランプ政権の関税政策や地政学リスクの高まりに加え、ユーザー在庫の影響が当面残ることから、短期的にはトップライングロースを期待しにくい環境にある。しかし、中期的には生成AIサーバー投資の拡大やEV市場の拡大を背景に、各事業領域での成長が見込まれる。同社は中期的な市場拡大を前提に設備投資を進めている。25年後半から想定通りに市場拡大が鮮明になってくれば、潤沢な生産能力を背景にトップライングロースも再加速することになるだろう。もちろん、回復タイミングがずれた場合、投資負担が重くなるため、収益バランスが崩れるリスクは念頭に置いておきたい。

24年7月には資本コストや株価を意識した経営に対する取り組み姿勢を一段と鮮明にしている点にも意識を向けたい。株主還元については、DOEの下限を3.5%に設定したうえで総還元性向50%を目指すとしている。トランプ政権の政策影響が読めないうえ、シクリカルな市場であるがため、なかなかバリュエーションを切り上げにくい状況にはあるが、先行的に投資を行ってきたことでステーブルな成長の実現可能性が高まっていることはしっかりと意識したいところである。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

9名、うち社外3名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2024年8月6日)

<基本的な考え方>

当社グループは、「顧客に満足を」、「地球にやさしさを」、「社会に夢と活力を」を企業理念とし、行動規範として、「グローバルな視点のもと、常に国際社会と調和を図り、地域社会その他私たちに関係する世界の人々の生活に貢献できる製品とサービスを提供する企業として、各国の法令を遵守することはもちろん、確固とした企業倫理と社会的良識を持って、誠実に行動すること。」、「新エネルギー産業およびエレクトロニクス産業を中心に高品質な製品やサービスを提案し、コスト競争力のある製品やサービスを提供することにより、お客様から信頼されて、満足を頂くこと。」、「地球環境に配慮した活動を積極的に推進することを経営上の重要課題の一つとして、最新の環境規制要求への適応を順次進め、新エネルギー産業で活用できる素材・製品などを開発し、地球環境問題の解決に貢献すること。」、「コア技術を活用したものづくりを通して社会に貢献し、顧客、株主、社員、取引先、地域社会などステークホルダーの方々が成長する楽しみを持てる企業であり続け、企業活動にあたり法令遵守、社会秩序、国際ルールなど社会的良識をもって行動すること。」を掲げています。

当社はこれらの企業理念と行動規範に従い、環境保全活動とグループガバナンスを積極的に推進するとともに、ステークホルダーの皆様にとって「成長する楽しみが持てる企業」であり続けることに努めております。また、半導体用マテリアル製品をはじめとする新素材及び生産技術の開発に注力し、品質を第一に考えて顧客満足の向上を追求する旨の「品質理念」を掲げ、生産の自動化、デジタル化、標準化を進めております。世界での市場シェアを高め、安定的な収益体質の企業集団を形成することを経営の基本方針としております。

以上の企業理念、行動規範、経営の基本方針を踏まえて、企業価値を高め、株主、顧客、取引先、従業員、地域社会などステークホルダーに信頼され支持される企業となるべく、経営の健全性を重視し、併せて、経営環境の急激な変化にも迅速かつ的確に対応できる経営体制を確立することが重要であると考えております。

<コーポレートガバナンス・コードの各原則を実施しない主な理由>

<補充原則1-1①: 株主総会における相当数の反対票があった場合の原因分析> 当社は、株主総会において相当数の反対票があった場合の、「相当数」の基準を設けておりませんが、今後基準を設けるよう検討を進めてまいります。相当数の反対票があった場合は、反対理由や反対票が多くなった原因を速やかに分析し、分析の結果をプレスリリースするなど、当社の見解を公表してまいります。

<補充原則1-2③: 株主総会関連の日程の適切な設定> 当社は、株主の皆さまとの建設的な対話が重要であると考え、株主総会招集通知の早期開示・発送及び集中日を避けた開催に努めておりますが、法定書類の作成日程や高品質な監査のための十分な時間を確保しつつ決算事務を進めたいという点と、招集手続きに関する期間、会場の空き状況などの点を勘案して決定した結果、直近4回がやむを得ず集中日の開催となっております。今後も開催日につきましては上記の観点を踏まえつつ集中日を避けた開催をできるよう検討を進めてまいります。

<原則1-7: 関連当事者間の取引> 当社では、関連当事者との取引を行う場合には、法令のほか取締役会規則、職務権限規程に基づき取締役会での審議・決議を要することとしており、利害関係を有する取締役は当該議案に対し、決議に参加できないこととしております。関連当事者間の取引につきましては、他の資本関係のない会社と取引する場合と同様の条件による取引を基本とし、取引内容の妥当性について少数株主利益を害することのないよう対応しております。 関連当事者との取引については、全ての取引案件毎に、取引開始前に取締役会において取引金額及び取引条件の妥当性、合理性並びに取引自体の発生の是非について書面により説明をおこない、討議のうえ妥当と判断された案件のみ承認決議なされるものとしております。 また、長期に渡る契約や、継続的な取引等を行う場合には、最低年1回は取引金額及び取引条件の妥当性、合理性並びに取引自体の是非について、取締役会で決議をすることとしております。 一方、当該取引後、取締役会に遅滞なく報告する旨が社内関係規程に明記されていないことから、取引後の報告が失念されていることがあり、事前の承認決議だけでなく、取引後の報告義務も明記した社内規程の見直し又は新たな管理規程の制定をもって周知徹底を図り、関連当事者間の取引について適正な手続きが漏れることなく履践されるよう取り組んでまいります。

<補充原則2-4①: 中核人材の登用等における多様性の確保> 当社グループは、当社グループは、人的資本の基本方針として、組織・人材について2つの大きな方針のもとグループを運営しております。1つは、従業員のあらゆる属性に関係なく、一人ひとりが志をもって自律的に行動し、働きがいを持つことができる会社・組織とすること。もう1つは、マネジメントを現地化し、迅速な意思決定と、地域の特性にあわせたビジネス及び組織運営を行うことです。 グローバルに企業規模が拡大する中、人材と組織の抜本的な強化を図り、中長期的な企業価値の向上に向け、幅広いスキルと経験を持つ女性・外国人・中途採用者を積極的に採用しております。また、女性・外国人・中途採用者の高いスキル、当社グループ以外で培われた貴重な経験等を総合的に勘案・評価し、管理職への登用も積極的に行っております。 しかしながら、中長期的視点に立った女性・外国人・中途採用者の管理職への登用含めた人材育成方針及び社内環境整備方針、並びにそれらの進捗や達成状況について、併せて開示できるまでに至っておりません。今後、グローバルな企業規模の拡大に応じた中長期的な企業価値の向上に資するべく、人的資本に関する基本方針のもと、人材育成及び社内環境方針を設定し実施状況を開示できるよう鋭意検討を進めてまいります。

<補充原則3-1③: サステナビリティについての取組み、人的資本や知的財産への投資等経営戦略の開示> 当社では、「顧客に満足を、地球にやさしさを、社会に夢と活力を」の企業理念の下、中長期的な企業価値向上に向け、ESG(Environment/環境、Social/社会、Governance/企業統治)が非常に重要であるとの認識から、2021年にマテリアリティ及びサステナビリティ基本方針を策定しました。今後は、ESGを推進するための組織体制の整備、社内啓発、定量目標の設定を進めてまいります。また、人的資本や知的財産への投資等については、日本の子会社では若手の幹部への積極登用や組織のフラット化を推進しております。また、中国の子会社では半導体関係の研究院の設置や博士クラス人材の採用強化、優秀な特許出願者があった場合には、表彰や報奨金の付与等を適宜実施するなどにより知的財産への投資に積極的に取り組んでおります。今後は、設定した定量目標のモニタリングを行い、取組み状況をホームページやIR資料等で公開してまいります。

<補充原則4-12①: 取締役会での審議の活性化> 当社では取締役会資料は、事前(開催2日前)にメールなどで配布しており、前日または当日に事前説明会を開催しております。また、取締役会に報告又は付議する事項の内容は、経営会議の位置づけとなる執行役員会(毎月月末開催)に上程し、参加した取締役・監査役と共有しております。執行役員会に参加しない取締役・監査役には、同会議の議事録を配布しております。取締役会及び執行役員会議等の開催スケジュールは、毎年開催カレンダーを配布しており、決算取締役会等は予めスケジュール化をしております。審議項目数は、極めて多項目に渡り審議を行うため、開催2日前より前倒しした取締役会資料の事前配布による審議のための事前準備期間の確保、及び決議事項や報告事項の範囲の見直しを、社外取締役を含む取締役から要請されている状況です。決議資料に対する追加質問に関しては、各部門の担当者が迅速に情報を収集し、報告する意識と体制は整っている旨の評価を社外取締役から得ております。当社では、必要に応じて会社法370条に基づく書面決議を行っております。審議時間に関しては、1件当たりの審議時間が十分に取られていない旨の指摘があるため、改善すべき課題として認識しております。

<補充原則4-14②: 取締役・監査役に対するトレーニング方針> 取締役・監査役の就任時は、取締役・監査役の一般的な役割・責務や事業内容・財務・組織等について説明することを基本方針としております。さらに、当社に対する理解を深めるため、執行役員会、経営戦略会議、グローバル会議等の重要会議への出席や各製造拠点の視察等を実施しております。また、基本方針に基づくトレーニングの他に、取締役・監査役はそれぞれ外部セミナーに参加しております。今後は、これらの取締役・監査役に対するトレーニングの方針について明文化するとともに、ホームページ等で開示してまいります。

<コーポレートガバナンス・コードの各原則に基づく主な開示>

<原則1-1:株主の権利の確保> 当社は、株主総会における議決権をはじめとする株主の権利が正しく確保されるように対応するとともに、当社の取締役会は、コーポレート・ガバナンスに関する役割・責務を果たす体制を整えます。さらに、少数株主の権利についても平等性の確保のため、株主総会後の事業説明会の開催やIR・広報部による個別電話対応等により対話の機会と窓口を確保するなど、十分な配慮を行なっております。

<原則1-3:資本政策の基本的な方針> [基本的な考え方] 当社は、株式価値を中長期的に高めるには、持続的な成長が必要と考え、その為に事業成長・利益成長を徹底的に追求しながら、収益性を高め、キャッシュ創出力、ひいては株主価値の最大化を目指しています。また、中長期的な成長へ向けた投資と資本効率や財務健全性とのバランスを確保すると共に、株主還元の拡充に努めることを基本としております。

<原則1-4、補充原則1-4-1、補充原則1-4-2:政策保有株式>当社では、株式の政策保有に関する方針及び政策保有株式の議決権行使の基準を以下のように定め、運用しております。 1.当社の政策保有に関する方針 当社は、政策保有株式を持たないことを基本方針としております。 ただし、発行会社との関係性において、事業提携先など、当該株式を保有する高度な合理性があると判断した場合に限り、当社は他社株式を保有します。保有株式については、社長室が定期的に保有の合理性を検証し、取締役会に上程しております。具体的な検証方法として、保有目的が適切か否か、保有に伴う便益やリスクが資本コストに見合っているか等を取締役会で検証し、検証結果に基づき政策保有株式の縮減を進めております。2024年6月の取締役会において、精査の結果、1銘柄を条件付き保有、5銘柄を保有継続することとしました。2.当社の政策保有株式の議決権行使基準 議決権の行使については、原則として当該株式発行会社の取締役会の判断を尊重し、当該議案が当社グループとの関係・取引に悪影響を及ぼす場合、又は明らかに株主共同の利益を損なうと考えられる場合を除いては肯定的に判断して行使しております。3.当社の株式の政策保有に関する対応 上記とは別に当社の株式の政策保有に関しては、保有先から売却の意向が示された場合、取引の縮減を示唆する等の売却を妨げることは一切行っておらず、適切に売却等に対応しております。

<原則1-5:いわゆる買収防衛策> 当社は、いわゆる買収防衛策を導入しておりません。 当社株式が公開買付けに付された場合、取締役会は、その目的と内容を慎重に検討した上で、当社の考えを公表します。取締役会は、企業価値の維持・向上の観点から必要と判断する場合には、株主が公開買付けに応じる権利を不当に害さないように留意し、適切な対応措置を提案いたします。

<原則1-6:株主の利益を害する可能性のある資本政策> 当社は、資本政策の立案及び実行については、既存株主を不当に害することがないよう、取締役会において必要性と合理性を十分に検討した上で決議いたします。

<原則2-1:中長期的な企業価値向上の基礎となる経営理念の策定> 当社は、グローバルな視点のもと国際社会や地域社会と調和を図り、あらゆる人々の生活に貢献できる製品とサービスを提供する企業として誠実に行動すべく、「お客様から信頼されて満足を頂くこと」、「地球環境問題の解決に貢献すること」、「ものづくりを通して社会に貢献すること」の3つの経営理念にもとづき事業活動を展開しております。

<原則2-2:会社の行動準則の策定・実践> 当社は、経営理念を実現するために、会社としての価値観を示し、会社の構成員が従うべき準則として以下の行動規範を定めております。

1. 「グローバルな視点のもと、常に国際社会と調和を図り、地域社会その他私たちに関係する世界の人々の生活に貢献できる製品とサービスを提供する企業として、各国の法令を遵守することはもちろん、確固とした企業倫理と社会的良識を持って、誠実に行動します。」

2. 「新エネルギー産業及びエレクトロニクス産業を中心に高品質な製品やサービスを提案し、コスト競争力のある製品やサービスを提供することにより、お客様から信頼されて、満足を頂くことを掲げます。」

3. 「地球環境に配慮した活動を積極的に推進することを経営上の重要課題の一つとしており、最新の環境規制要求への適応を順次進めます。また、新エネルギー産業で活用できる素材・製品などを開発し、地球環境問題の解決に貢献することを掲げます。」

4. 「コア技術を活用したものづくりを通して社会に貢献し、顧客、株主、社員、取引先、地域社会などステークホルダーの方々が成長する楽しみを持てる企業であり続けます。また、企業活動にあたり法令遵守、社会秩序、国際ルールなど社会的良識をもって行動することを掲げます。」

<原則2-3:社会・環境問題をはじめとするサステナビリティを巡る課題> 半導体の製造プロセスは環境負荷が大きく、これを解決することが業界全体の課題となっております。当社では、ノン・フロンの温調デバイスであるサーモモジュールや消費電力削減に有効な「パワー半導体基板」、「磁性流体」等の製品販売並びに日本及び中国の工場における太陽光パネルを用いたクリーンエネルギーでの発電等、事業を通じて環境汚染に配慮した温室効果ガス低減に貢献しております。2023年3月「サステナビリティ委員会」を当社執行役員会傘下の委員会として設置し、サステナビリティへの取り組みの状況確認、検討、審議を行い、取締役会等で適宜に報告することでサステナビリティの全社的な検討・推進を行います。その他、コロナ禍の中で経済的に困窮する大学生が増加している中、当社は将来社会に貢献し得る有為な人材の育成に寄与すべく工学系の学生に奨学金を給付している公益財団法人山村章奨学財団を支援しております。

<原則2-4:女性の活躍促進を含む社内の多様性の確保> 社内に異なる経験や価値観が存在することは、特に当社のようなグローバルに展開している経営環境下においては、会社の持続的な成長を確保する強みであると考え、現地子会社のマネジメントは現地に任せる方針の下、女性を含めた多様性の確保に努めております。

<原則2-5、補充原則2-5-1:内部通報> 当社は内部通報制度を整備し、通報をしたことによる不利な取り扱いを受けないことを明記しており、内部通報制度の理解・浸透を目的として社内のイントラネットへ内部通報のご案内の掲示をしております。また、内部通報制度にもとづき、社内外に相談窓口を設置しており、都度対応を実施します。

<原則2-6: 企業年金のアセットオーナーとしての機能発揮> 企業年金の運用は、企業年金基金(以下、「企業年金基金」といいます)にて行われております。当社は、企業年金基金が企業年金のアセットオーナーとしての機能を発揮していることを確認しております。 企業年金基金は、全ての国内株式運用委託機関がスチュワードシップ・コードを受入れていることを確認しております。 また、運用委託機関に対し、投資先企業との建設的な対話や、議決権行使の実施状況に関するモニタリングを行い、その際、スチュワードシップ活動の具体的な事例を含めて確認しております。さらに年金運用コンサルタントに対し、情報提供等の正確性や透明性を確認しております。なお、利益相反の管理は、個別の投資先企業の選定や議決権行使を運用委託機関へ一任する契約とすることで、適切に行われております。

<原則3-1: 情報開示の充実>

(ⅰ)当社の企業理念、中期経営計画、コーポレート・ガバナンス、ESG・SDGs当社は法令に基づく開示を適切に行うことに加え、会社の意思決定の透明性・公平性を確保し、実効的なコーポレート・ガバナンスを実現するとの観点から、企業理念、中期経営計画、コーポレート・ガバナンス、ESG・SDGsについては、ホームページにて開示しております。

1)企業理念https://www.ferrotec.co.jp/company/company_philosophy.php

2)中期経営計画https://www.ferrotec.co.jp/ir/ir_ml_plans.php

3)コーポレート・ガバナンスhttps://www.ferrotec.co.jp/esg/esg_governance.php

4)ESG・SDGs https://www.ferrotec.co.jp/esg/

(ⅱ)コーポレート・ガバナンスに関する基本的な考え方と基本方針本報告書の「1.コーポレート・ガバナンスに関する基本的な考え方及び資本構成、企業属性その他の基本情報」に記載のとおりです。

(ⅲ)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続き1.基本方針当社グループの役員報酬の基本方針として重視する点は以下の通りです。(1)取締役(社外取締役を除く)・当社の使命の実現に向けた優秀な人材を内外から獲得・保持できる報酬制度であること・業績目標の達成及び中長期的な企業価値の向上を動機付け、当社グループの持続的な成長に寄与するものであること・株主を含むすべてのステークホルダーに対する説明責任の観点から透明性、公正性および合理性を備えた報酬決定プロセスであること(2)社外取締役・独立かつ客観的な立場から当社の経営を監督するという役割・責務に適した報酬体系であること2.報酬構成・報酬水準取締役のうち執行役員を兼ねる者(以下「執行役員兼務取締役」という。)の報酬は、役位等によって決定する基本報酬(固定報酬)、短期業績連動報酬、中長期業績連動報酬(以下「株式報酬」という。)により構成します。「基本報酬:短期業績連動報酬:株式報酬」の比率は、代表取締役社長の基準額(連結報酬ベース)で概ね「1:1:1」を目安とし、その他の執行役員兼務取締役については職責の大きさ等に基づいて決定します。なお、役員退職慰労金制度はありません。また、社外取締役および監査役については、その役割・責任を考慮して基本報酬(固定報酬)のみの構成とします。報酬構成・報酬水準の決定にあたっては、外部専門機関が運営する客観的な報酬市場調査データ等を活用して、市場水準との比較結果を踏まえるものとします。3.インセンティブ報酬インセンティブ報酬は、業績等の成果や企業価値と連動する報酬制度のもとで経営理念や経営戦略に則した職務の遂行を強く促すべく、成長を徹底的に追及する基本方針を持つ中期経営計画に掲げた指標等の成果に応じて支給される仕組みとし、短期業績連動報酬、RSUとPSUの株式報酬制度による中長期業績連動報酬で構成します。4.報酬ガバナンス取締役会決議に基づき、代表取締役社長に、規則の定めるところにより、公正性・透明性を確保するため、報酬委員会を招集の上、諮問し、その答申内容を尊重して決定することを委任します。当社の報酬委員会は、委員の過半数を独立社外取締役で構成しております。報酬委員会は、役員報酬の環境に関する最新の状況やマーケット動向、比較企業との報酬比較結果やその他助言等も踏まえ、取締役会へ必要な答申または報告を行います。また、当社は、外部の報酬コンサルティング会社(WTW〔ウイリス・タワーズワトソン〕)をアドバイザーとして起用しております。5.社外取締役の報酬等当社の社外取締役の報酬等は、客観的かつ独立した立場から当社の経営を監督するという役割に鑑み、固定報酬(基本報酬)のみとします。固定報酬の水準は、社外取締役報酬の環境に関する最新の状況やマーケット動向、比較企業との報酬比較結果や外部の報酬コンサルティング会社の助言等を参考に、報酬委員会等での役割、また各社外取締役の経験等を踏まえ、決定します。

(ⅳ)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続き 当社は、取締役候補の選定基準及び手順、監査役候補の選定基準及び手順を以下のとおり定めております。 (取締役候補の選定基準及び手順)1.選定基準取締役会は、取締役候補者の選定に関しては、指名委員会において取締役としての適格性を慎重に検討したうえで決定しなければならない。候補者は、会社法及び当社の定款並びに取締役会規則に定められた役割と任務を遂行できると思われる人物とする。具体的には、下記を基準として人格、能力、職歴などから総合的に判断し選定する。1) 企業活動を通じ、事業の拡大・成長及び事業の管理・運営を遂行する意欲を有すること2) 当社グループ、株主、従業員及び社会に利益をもたらす信念と行動力を有すること3) 広い視野と先見性を持ち、決断力と統率力を有すること4) 取締役の任期を全うするに支障のない健康状況であること5) 取締役のうち原則として2名以上は、社外取締役候補者として選定するものとする。当該候補者については、企業統治の観点から以下の条件を満たすものを候補者として選定する。①他の企業等で経営にあたり、取締役及び同等の経営幹部を歴任したことがあること。または、弁護士・会計士 などの有資格者であること②代表取締役及び他の取締役または主要な使用人との特別な利害関係をもたない独立性の確保に問題がないこと③社外取締役として中立の立場から、代表取締役及び取締役会に対して客観的に意見を表明することができること④取締役の業務執行の監督にあたることができること2.選定手順候補者は、原則として次の手順で選定する。代表取締役または各取締役からの推薦により、代表取締役が候補者の資質及び略歴を検討し、面接を行ったうえで候補者を特定し、指名委員会で審議する。その後、取締役会にて審議の上、定時株主総会へ取締役候補者として選任決議案を上程する旨を決議する。(監査役候補の選定基準及び手順)1.選定基準候補者は、会社法及び当社の定款・監査役会規則に定められた役割・任務を遂行できると思われる人物とする。具体的には、下記を基準として人格、能力、職歴から総合的に判断し選定する。一監査役の任期を全うするに支障のない健康状況であること二会社経営者及び業務執行者からの独立性を確保できること三下記の事項の一つを満たす者①会社経営に関わる会計及び法務等の知識、経験を充分に有していること②当会社定款に定める事業分野に関する知識、経験等を充分に有していること③管理業務に精通し経営資源の重要性を認識する知識、経験等を有していること四監査役の内、半数以上は社外監査役候補として選定するものとし、当該候補については当会社との関係について特に以下の事項を勘案の上、候補者を選定する。①代表取締役、その他の取締役または主要な使用人との関係等を勘案し、独立性の確保に問題ないこと②社外監査役としての中立の立場から、代表取締役及び取締役会に対して忌憚のない質問を行い、客観的に監査意見を表明することを期待される者③必要な情報の入手を心がけ、他の監査役と情報共有に努め、他の監査役と協力して監査にあたることを期待される者2.選定手順代表取締役または各監査役からの推薦による候補者について監査役会で略歴を検討した後、面接を行い、審議の上、株主総会へ上程する選任決議案の監査役候補としての可否を決議し、その結果を速やかに代表取締役に対し、書面にて伝達を行う。

(ⅴ)取締役会が上記(ⅳ)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明 取締役・監査役の選任理由につきましては、株主総会招集通知にそれぞれの略歴と合わせ記載しております。現任の取締役の選任理由につきましては、当社ホームページ https://www.ferrotec.co.jp/ir/ir_shareholder_related.php に掲載しております。

<原則3-2:外部会計監査人> 取締役会は、担当部室を通じて外部会計監査人から報告を受けるものとしております。監査役及び監査役会は、外部会計監査人と定期的に会合を持つ等緊密な連結を保つとともに、監査計画については事前に報告を受けるものとしております。また、内部監査室が外部会計監査人と定期的に面談を行い、監査に必要な情報について、共有化を図っております。

<原則4-1:取締役会の役割・責務(1)> 取締役会の職能及び権限として、法令又は定款に定める事項のほか、経営上の業務執行の基本事項について決定するとともに、その執行を監督すると取締役会規則で定めております。

<補充原則4-1①: 取締役会から経営陣への委任の範囲の概要> 当社では、法令、定款、取締役会規則にもとづき、取締役会において決議を要する事項を定めており、株主総会に関する事項、決算に関する事項、取締役及び執行役員に関する事項、株式に関する事項、計画に関する事項、人事・総務に関する事項、営業に関する事項、内部統制システムの決定、関係会社に関する事項について、取締役会の決議をもって決定することとしております。また、当社は執行役員制度を採用し、取締役会で業務執行取締役の職掌を決議し、代表取締役社長の指揮のもと、迅速な意思決定ができるよう業務分掌規程、職務権限規程に定めた権限にもとづき業務を遂行しております。

<原則4-2:取締役会の役割・責務(2)> 当社は、取締役会規則において、取締役会を毎月1回開催し、必要な場合は臨時取締役会を開催することと定め、経営環境の変化に応じた迅速な意思決定を行える体制をとっております。

<原則4-3:取締役会の役割・責務(3)> 当社の取締役会は、取締役社長が月度の貸借対照表、損益計算書及び資金の収支を取締役会に報告することとしております。また、取締役は、取締役会規則で定めた経営上の重要事項や競業取引、自己取引等の重要事実について取締役会へ報告することとなっております。

<補充原則4-3②: CEOの選任> 当社では、最高経営責任者の選任・解任基準を設けており、CEOとして求められるCEOとしての必要な要素(品位品格、健康面、リーダーシップ、変化への対応力、決断力、グローバル的視野、経営実績など)を定めております。取締役会は当社の持続的成長と中長期的な企業価値の向上を図るうえでCEOの決定は最も重要な戦略的意思決定であると認識しております。候補者の選定等において公正性、妥当性及び経営の実効性を確保するため、取締役会の諮問委員会として独立社外取締役が過半数を占める指名委員会を設置し、候補者の選定、審議、決定し、取締役会へ報告しております。取締役会は、指名委員会の推薦内容について審議を行い、次期CEOを決定いたします。

<補充原則4-3③: CEOの解任> 当社では、最高経営責任者の選任・解任基準を設けており、解任基準として「業績要件」「健康状態」「取締役欠格事由」「CEOの不祥事による信用失墜」など業務運営に支障をきたすと認定される場合を定めており、社外取締役及び社外監査役の全員で構成する社外役員会議において審議し、取締役会へ付議する旨を定めております。

<原則4-4:監査役及び監査役会の役割・責務> 監査役及び監査役会は、ガバナンスのあり方とその運営状況を監視し、取締役の職務執行を監査しております。監査役は、取締役会への出席、執行役員との面談、重要な書類の閲覧等を通じて経営全般に関する幅広い検討を行うとともに、毎月開催される監査役会において情報を共有し実効性の高い監査を効率的に実施するよう努めております。また常勤監査役は、取締役会はもとより経営会議その他の重要会議に出席し、業務執行に関する適切な監査や助言を行い、経営の質的向上と健全性確保に努めております。

<原則4-5:取締役・監査役等の受託者責任> 取締役及び監査役は、株主を中心としたステークホルダーと協業し、社会や株主共同の利益のために行動することが、当社の企業価値向上につながることを認識した上で、株主に対する受託者責任を全うしております。

<原則4-6:経営の監督と執行> 当社では、取締役会による独立かつ客観的な監督の実効性を確保すべく、業務の執行には携わらない、業務の執行と一定の距離を置く取締役として、独立社外取締役を選任しております。

<原則4-7:独立社外取締役の役割・責務> 当社では、独立社外取締役は、その独立性の立場を踏まえ、執行の監督機能、助言機能、利益相反の監督機能、少数株主の意見の反映、ステークホルダーの意見の反映を果たすものと捉え、独立社外取締役を選任しております。

<原則4-8:独立社外取締役の有効な活用> 当社の取締役会は9名の取締役で構成され、うち3名は社外取締役であります。また、取締役会の経営監視機能をより一層明確でかつ透明性のあるものとするために、東京証券取引所の有価証券上場規程にもとづき当社の独立役員選任基準を定め、その要件を満たす独立社外取締役として、岡田達雄、坂本明彦、磯巧の3名を選任しております。

<原則4-9:独立社外取締役の独立性判断基準及び資質> 当社は、東京証券取引所の有価証券上場規程に基づき当社の独立役員選任基準を定めております。また、多様なステークホルダーの視点を事業活動の監督に取り入れる観点から、指名委員会に適宜諮問する等、その出身分野・性別等の多様性に留意しております。

<補充原則4-10①: 指名・報酬委員会設置による独立社外取締役の適切な関与・助言> 当社は現在、独立社外取締役が取締役会の過半数には達しておりませんが、取締役会の諮問委員会として独立社外取締役が過半数で構成する報酬委員会及び指名委員会を設置しております。ESG経営に知見、事業法人の研究開発経験、経営者として豊富な経営経験等を有する社外取締役が参加しており、幅広い視点による適切な関与と助言を得ており、当社取締役会はその諮問内容を最大限尊重することとし、取締役の報酬及び指名における透明性、公正性を確保しております。

<補充原則4-11①:取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方> 当社の取締役会は、業務執行の監督と重要な意思決定には、多様な視点と経験、及び多様で高度なスキルを持った取締役の構成が必要であると考えております。また監査役についても、取締役会に出席し、必要に応じて意見を述べる義務があり、取締役と同様に多様性と高いスキルが必要であると考えております。社外役員については、取締役会による監督と監査役による監査という二重のチェック機能を果たすため、法定の社外監査役に加え、取締役会での議決権を持つ社外取締役が必要であり、ともに高い独立性を有することが重要であると考えております。さらに、独立社外取締役は他社での経営経験を有する人物の選任を意識し、取締役会全体として必要とする知識・経験・能力等のバランスを考慮して選任し、スキルの網羅性を確保しております。各取締役・監査役の知識・経験・能力等を一覧化したスキル・マトリックスは、当社ホームページ

https://www.ferrotec.co.jp/esg/sdgs.php

に掲載しております。

<補充原則4-11②:取締役の兼任状況> 当社は、取締役候補者及び取締役の重要な兼職の状況を、「株主総会招集通知」の参考書類、事業報告、有価証券報告書の開示書類において毎年開示しております。

<補充原則4-11③: 取締役会の実効性に関する評価> 当社は、取締役会の機能を向上させ、ひいては企業価値を高めることを目的として、取締役会の実効性評価を外部機関からの助言を受けながら、2024年1月に取締役会の構成員であるすべての取締役・監査役を対象に、取締役会の構成、運営及び議論、株主との対話等に関するアンケート(以下「2024年3月期アンケート」)を実施いたしました。回答方法は外部機関に直接回答することで匿名性を確保いたしました。外部機関からの集計結果の報告を踏まえたうえで、2024年4月、定時取締役会において分析・議論・評価を行いました。 2024年3月期アンケートの大項目は以下のとおりです。回答は5段階で評価する方式と記述式といたしました。・取締役会の在り方・取締役会の構成・運営・議論・取締役会のモニタリング機能・社外取締役のパフォーマンス・取締役・監査役に対する支援体制・トレーニング・株主との対話・自身の取り組み・指名委員会・報酬委員会の運営・総括 2024年3月期の評価結果の概要は、取締役会の運営として資料の網羅性・分かりやすさ、取締役会のモニタリング機能として子会社を含めた内部統制構築・運用状況の監督・監視、社外取締役のパフォーマンスとして大局的な目線で適切な発言・指摘がなされている等、おおむね肯定的な評価が得られており、取締役会全体の実効性については確保されていると認識いたしております。一方、取締役会で議論すべきテーマとして、時宜を捉えたESG、SDGs、サステナビリティ経営、中長期的な人事戦略といった内容があげられ取締役会での議論の設定、活性化に向けた課題についても共有いたしました。今後、当社の取締役会では本実効性評価を踏まえ、中長期的な企業価値の向上のため、取締役会の機能を高める取り組みを継続的に進めてまいります。

<原則4-12:取締役会の審議の活性化> 当社では、会社法及び定款で定められた事項及び当社の経営に関する重要事項等について審議・決定する機関として、取締役会を原則として毎月1回開催しております。また、取締役及び執行役員で構成された経営戦略会議を取締役会の日程にあわせて実施しており、経営に係わる重要事項の報告と活発な議論と通じ、意思疎通及び情報共有を図っております。取締役会付議事項につきましては、総務法務統括室より、取締役及び監査役に対して資料を事前に配布しており、取締役会の前日又は当日に事前説明会を開催しております。

<原則4-13:情報入手と支援体制> 当社では、取締役及び執行役員並びに、各監査役は取締役会への出席、重要な書類の閲覧を行うことができ、また、当社及び重要な子会社の代表取締役との適宜の意見交換や子会社の代表取締役との監査実施時の意見交換をはじめ、各部門や子会社の責任者から活動状況の方向を、定期的に又は必要に応じて受け取ることが出来る体制を整えております。また、取締役、執行役員及び従業員並びに子会社の取締役、監査役及び従業員等は、会社もしくは子会社に著しい損害を及ぼす恐れがある事実もしくは法令・定款に違反する重大な事実等が発生した場合又はこれらの事実等の報告を受けた場合は、速やかにリスク管理委員会に報告した上で、同委員会より、取締役会等で適宜報告することとしております。

<原則4-14:取締役・監査役のトレーニング> 当社は、取締役・監査役が外部セミナーに参加し、取締役会にて適宜報告、又は伝達しております。

<原則5-1:株主との建設的な対話に関する方針> 当社は、会社の持続的成長及び企業価値の向上を目指し、株主の皆さまとの建設的な対話を促進し、当社の経営方針や経営状況を分かりやすく説明し、株主の皆さまの理解が得られるよう努めてまいります。

~株主との建設的な対話に関する方針~

1.株主の皆さまとの対話の統括 IR担当である管理統括、欧米・アジア事業担当取締役を株主の皆さまとの対話を統括する経営陣として指定しております。

2.株主の皆さまとの対話を補助する社内各部門の連携体制 IR・広報部及び財務経理統括室が連携して、株主の皆さまとの対話を補助しております。

3.個別面談以外の対話の手段の充実に関する取組み 決算説明会、スモールミーティング、個人投資家説明会、株主総会後に開催する事業説明会、Webによるミーティング、各種印刷物をはじめとする様々な情報伝達手段を活用しております。決算説明会及び事業説明会では、代表取締役が自ら説明を行っております。

4.対話に際してのインサイダー情報の管理 内部情報管理規程に基づき情報管理を徹底しております。

【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】

当社は、株式資本利益率(ROE)と投下資本利益率(ROIC)を重要な経営指標と捉え、中期経営計画(2025/3期~2027/3期)期間中において、ROEを15%、ROICを8%とすることを経営目標(KPI)の一つとしておリます。なお、取締役会において定期的に資本コストおよび加重平均資本コスト(WAC C)の見直しを行っておリ、2024年3月期の株主資本コストは8%台半ば、WACCは7%台後半の水準と算定しておリます。それに対して、同連結会計年度のROEは7.8%、ROICは4.5%と、資本コスト、WACCをそれぞれ下回っており、近時の大型設備投資に伴う費用の増加による親会社株主に帰属する当期純利益率の低下及び有形固定資産の増加が主な要因であります。そのため、資本コストとWACCをそれぞれ上回るROEとROICを安定的に達成させることが、足元の重要な経営課題と認識しております。また、株価純資産倍率(PBR)については、2024年3月期で0.68倍と1倍を下回っている状態が継続しており、ROEと株価収益率(PER)を向上させることが重要であると認識しております。 これら経営課題の現状評価及び各種施策については、2024年7月31日に開示しました「資本コストや株価を意識した経営の実現に向けた取り組みについて」をご覧ください。

(日本語) https://www.ferrotec.co.jp/php/download.php?f=jp/66b077985a236.pdf

(英語) https://www.ferrotec.co.jp/php/download.php?f=en/66b0929d8d3aa.pdf