フォーバルテレコム(9445) 増収増益 売上面過去最高での着地

行 辰哉 社長 |

株式会社 フォーバルテレコム(9445) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

行 辰哉 |

|

所在地 |

東京都港区港南1-8-23 Shinagawa HEART 7F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

523円 |

16,755,990株 |

8,763百万円 |

23.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

23.00円 |

4.4% |

54.91円 |

9.5倍 |

198.17円 |

2.6倍 |

※株価は6/26終値。時価総額は6/26終値×発行済株式数(百万円未満切捨て)。

※ROEとBPSは2025年3月期実績、EPSとDPSは2026年3月期の会社予想。

※数値は四捨五入。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2022年3月(実) |

21,801 |

1,068 |

1,001 |

868 |

52.00 |

17.00 |

|

2023年3月(実) |

24,748 |

573 |

641 |

378 |

22.60 |

17.00 |

|

2024年3月(実) |

23,115 |

1,023 |

1,008 |

750 |

44.78 |

18.00 |

|

2025年3月(実) |

25,684 |

1,142 |

1,153 |

732 |

43.74 |

20.00 |

|

2026年3月(予) |

25,000 |

1,200 |

1,210 |

920 |

54.91 |

23.00 |

*単位は百万円

フォーバルテレコムの2025年3月期決算等について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.主要なサービスの概要

3.2025年3月期決算

4.2026年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

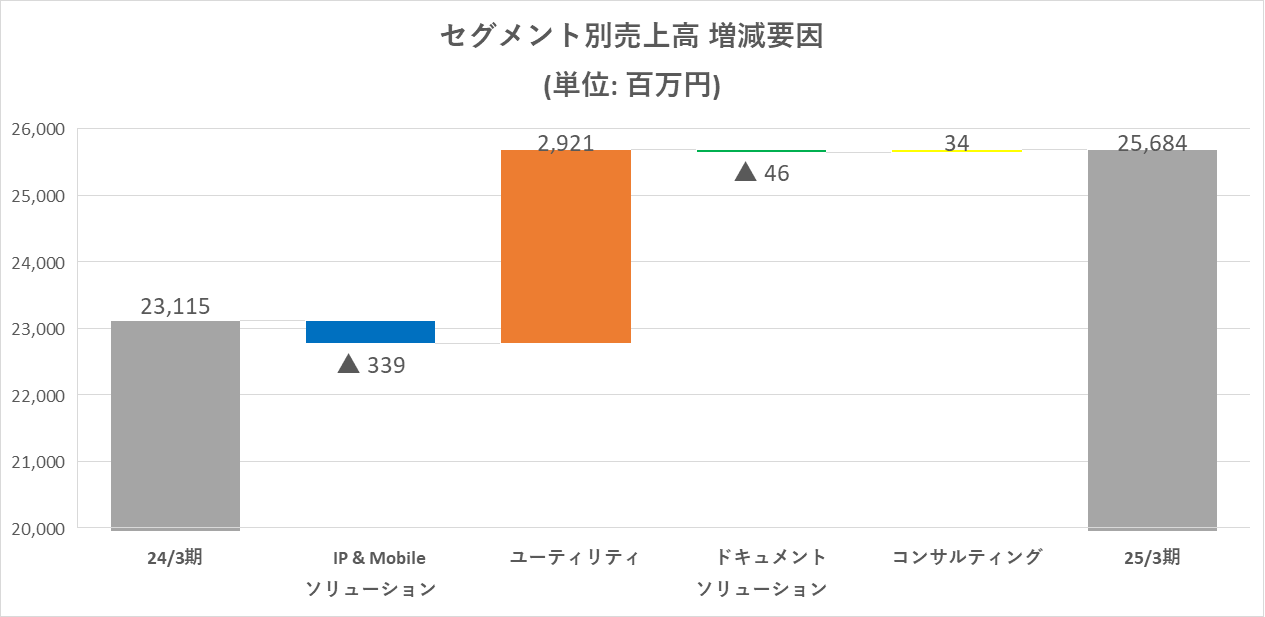

- 25/3期の決算は前期比11.1%の増収、同14.4%の経常増益。売上面は、回線や個人事業の利用件数の減少が影響し、IP&Mobileソリューション・ビジネスなどで減少したものの、契約件数の堅調な伸びにより、ユーティリティ・ビジネスなどで増加し、過去最高での着地となった。また、利益面でも、IP&Mobileソリューション・ビジネスなどで減少したものの、売上高の大幅増加に寄与したユーティリティ・ビジネスで増加した。その他、主要取引先との取引額減少によりで、ドキュメントソリューション・ビジネスで減収減益となった一方、クラウドサービスの伸長によりコンサルティング・ビジネスで増収増益となった。

- 26/3期会社計画は、前期比2.7%売上高減少、同4.9%経常増益の予想。売上面は、ユーティリティ・ビジネスの電力事業における契約数の増加等が寄与する見込みであるものの、当社連結子会社であるトライ・エックスおよびFISソリューションズが連結対象外となることが影響する。利益面では、ユーティリティ・ビジネスの増加に加え、コンサルティング・ビジネスの底上げが寄与する見込みである。26/3期の配当予想は、前期から3円増配の1株当たり23円(上期末10円、期末13円)の予定。配当性向は、41.9%となる。

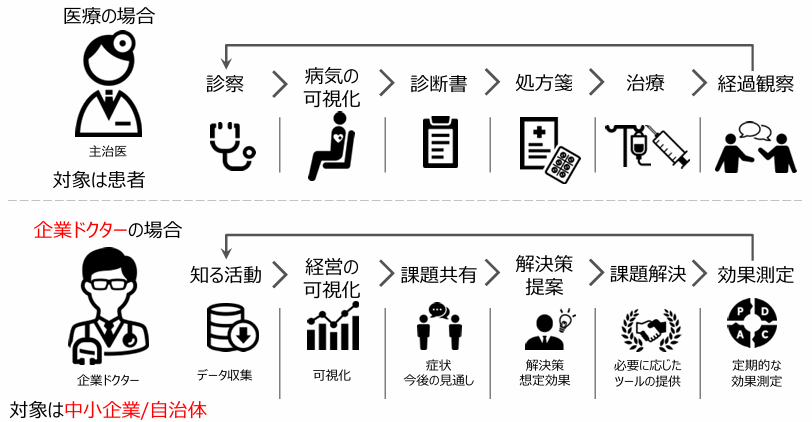

- 現在フォーバルグループでは可視化伴走型経営支援の拡大に向けて、企業ドクターの拡充を強力に推進している。この増加する企業ドクターに対して、フォーバルテレコムでは、特にESG経営の推進のための商品/ツールの提供やビリングプロバイダーとして、各種データの提供を行う。また、連結子会社タクトシステムでは、RPAや法人GAIなどの業務効率化ツールの提供を行い、、同保険ステーションでは、企業ドクターに対して財務知識の教育支援や中小小規模事業者向けサイバー保険の提供を行う。企業ドクターの拡充が今後どのようなビジネスチャンスをもたらすのか注目される。

1.会社概要

中小・中堅法人向けにOA・ネットワーク機器の販売やサービスの取次ぎを展開するフォーバル(8275)の連結子会社。フォーバルの連結決算において、フォーバルテレコムビジネスグループとしてセグメントされている(25/3期はフォーバルの連結売上高の34.7%を占めた)。グループは同社の他、連結子会社4社。

【事業内容と企業グループ】

報告セグメントは、同社及び連結子会社である㈱FISソリューションズにおいて、光回線サービス「iSmartひかり」、法人を対象とした光ファイバー対応IP電話「スマートひかり」及びスマートフォンを利用したFMCサービス「どこでもホン」、並びに個人を対象としたISPサービス「iSmart接続-Fひかり」を中心に、合わせて情報通信機器等を提供している「IP&Mobileソリューション・ビジネス」、登録小売電気事業者として法人顧客に電力サービス「Elenova」を提供している「ユーティリティ・ビジネス」、連結子会社(株)トライ・エックスによるオンデマンド印刷、タクトシステム㈱による印刷物・デジタルメディア・Webサイト等のプランニング・デザイン等を手掛ける「ドキュメントソリューション・ビジネス」に分かれる。

|

(株)フォーバルテレコム(フォーバルが70.1%出資) |

|||

|

連結子会社 |

(株)FISソリューションズ |

100% |

情報通信コンサルティング |

|

同 |

(株)トライ・エックス |

100% |

オンデマンド印刷及び普通印刷業 |

|

同 |

タクトシステム(株) |

100% |

印刷物のプランニング・デザイン |

|

同 |

(株)保険ステーション |

100% |

経営支援コンサルティング及び保険サービス |

※上記は25年3月末時点

※株式会社FISソリューションおよび株式会社トライ・エックスはそれぞれ25年4月、25年5月に親会社である株式会社フォーバルに譲渡している。

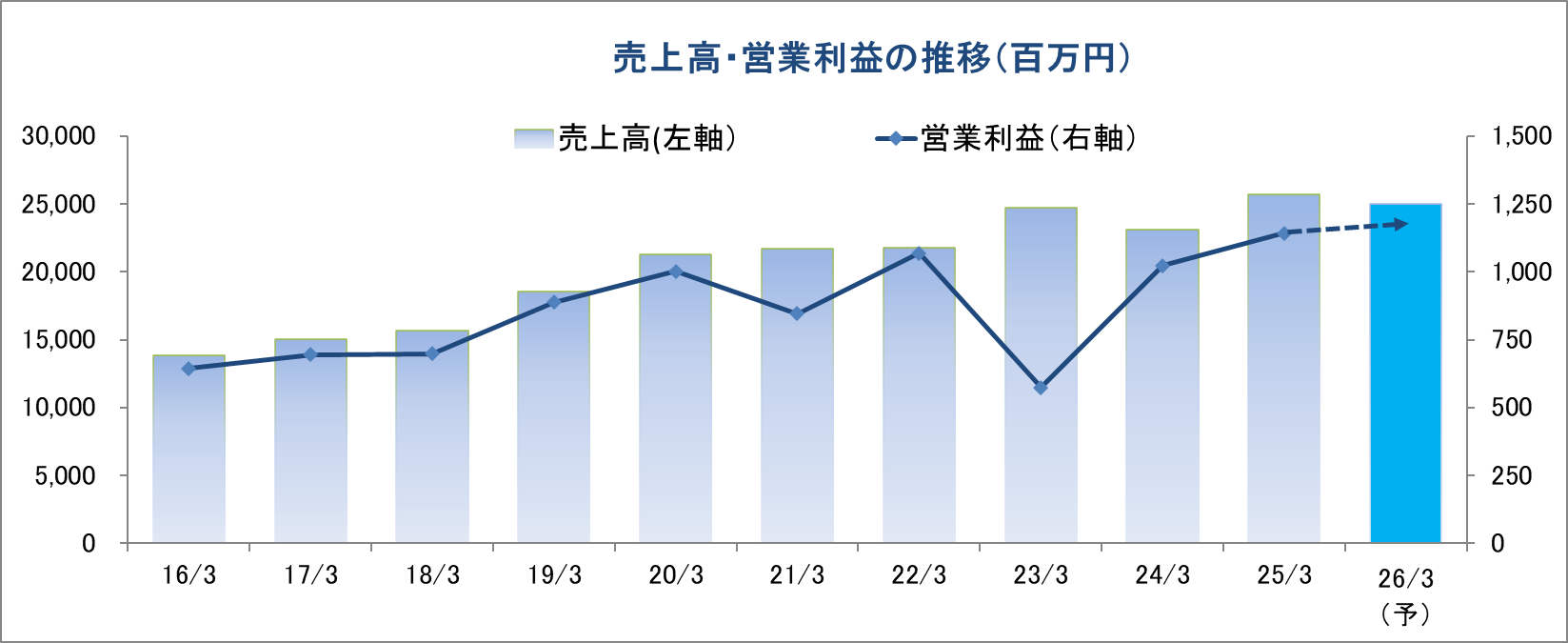

【過去10年間の業績推移と25/3期の

会社予想】

*株式会社インベストメントブリッジが開示資料を基に作成。

2.主要なサービスの概要

【IP & Mobileソリューション】

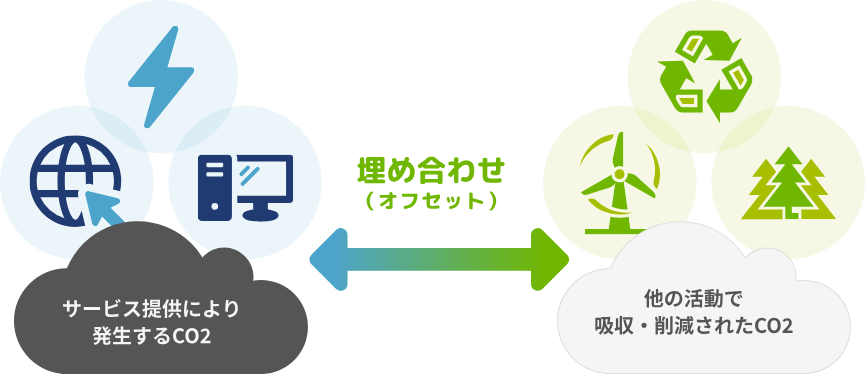

◎地球にやさしい通信

『地球にやさしい通信』は、法人向けIP電話&光ファイバーサービスであり、サービス提供に必要な1ファイバーあたりの電力量を算出し、排出される二酸化炭素をJ-クレジットでオフセットした、地球にやさしい通信サービスである。①カーボンオフセットで地球にやさしい、②占有型で高速通信を実現、③自動迂回着信機能で万が一の時でも安心という特徴を持つ。その他、加入者同士の通話が無料、いまの電話番号がそのまま使える、緊急通報も可能、別途、プロバイダーの契約が不要というメリットもある。

(同社HPより)

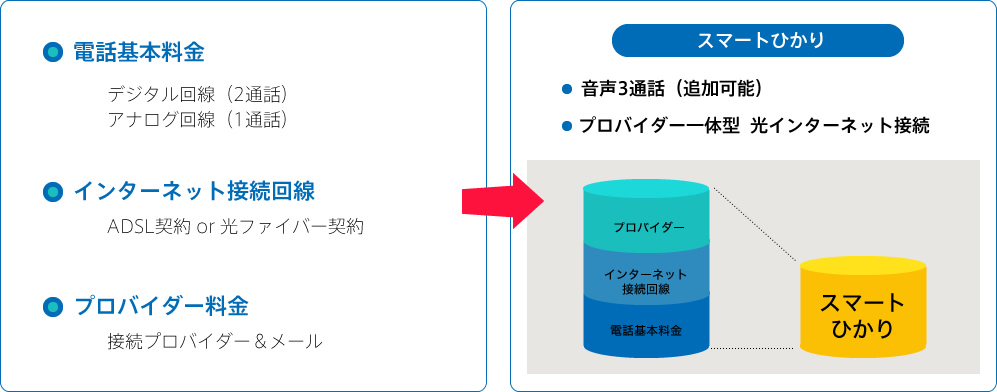

◎Smartひかり

『スマートひかり』は、光ファイバーによる超高速ブロードバンドサービスを介して、高品質音声(電話)を実現した、法人向けIP電話サービスである。全国一律のわかり易い料金プランで月々のコストがシンプルになり、さらに大幅ダウンが図られる。更に、自動迂回着信機能で万が一の時でも安心して使用できる。その他、スマートひかり加入者同士の通話が無料、いまの電話番号がそのまま使える、緊急通報もスマートひかりでつながり、別途、プロバイダー契約が不要で最大で下り1Gbpsの高速インターネットの利用が可能というメリットがある。

(同社HPより)

◎iSmartひかり

NTT東日本・西日本が提供する光コラボレーションモデルを受け、同社がオリジナル料金で提供している光回線サービス。①バックボーンはNTTのフレッツ網を利用しているため品質が安定している。②請求の一本化ができるというメリットを持つ。おまか請求やワンビリングサービスで培われた請求一本化のノウハウが武器となっている。

(同社HPより)

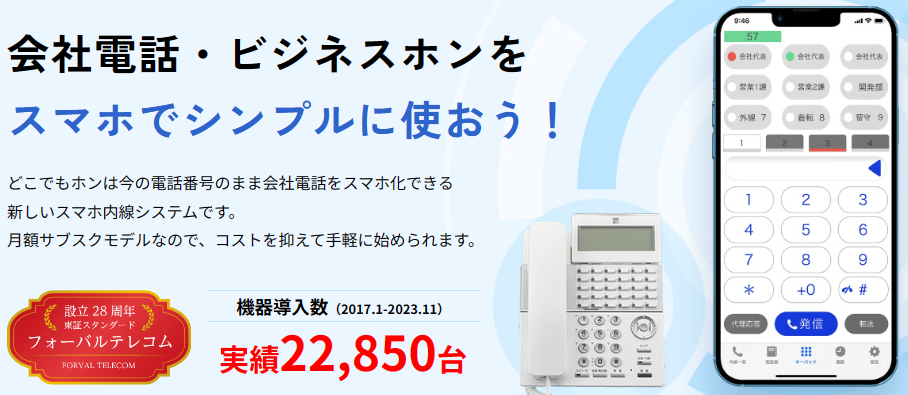

◎どこでもホン https://dokodemophone.jp/

どこでもホンには、①外出先から会社番号で通話が可能、②会社宛の電話を外出先でも受けられる、③スマホと内線通話が可能(パケット定額で通話無料)、④外線ボタン搭載(ページ切替で24ボタンまで表示)の4つの特徴がある。人出不足解消(外にいる人も会社宛の電話に出れる)、生産性向上解決(会社の電話番号通知ができるので、事務所に戻る必要がない)、長時間労働解決(顧客に通知するのは会社の番号)、働きやすい職場の構築(スマートフォン【iPhone】で、テレワークや働き方改革の強い味方)を可能にする優れたツールである。

(同社HPより)

【セキュリティコンサルティング】

◎セキュリティ本舗 https://www.securityhonpo.jp/pmark/index.html

プライバシーマーク(Pマーク)やISMSなど各種ISOの認証取得・更新のコンサルティングを提供。認証取得支援から、運用支援、更新支援、規格改訂支援、各種セミナーなど、各種認証に関わるサポートを行っている。

(同社HPより)

【業務支援ソリューション】

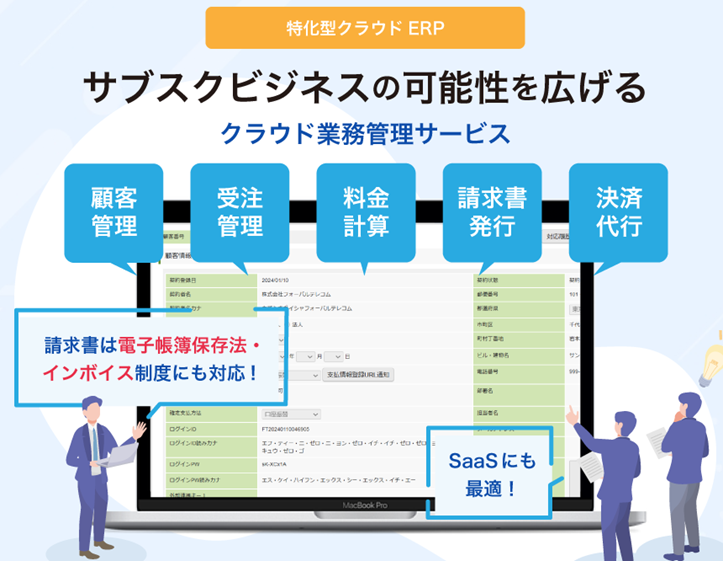

◎CollaboOne

https://www.collabo-one.jp/

CollaboOneは、サブスクリプションビジネス管理に必要な機能をワンストップで提供する「クラウド業務管理サービス」である。導入企業は、顧客・受注管理、月々の料金計算、請求、決済代行まで、あらゆる業務をクラウド上で一元管理・自動化することで大幅な業務効率化が図れ、生産性向上とサービスの持続的な成長を加速することが可能となる。また、

インボイス制度に対応した消費税額の計算や、適格請求書の発行も可能。

(同社HPより)

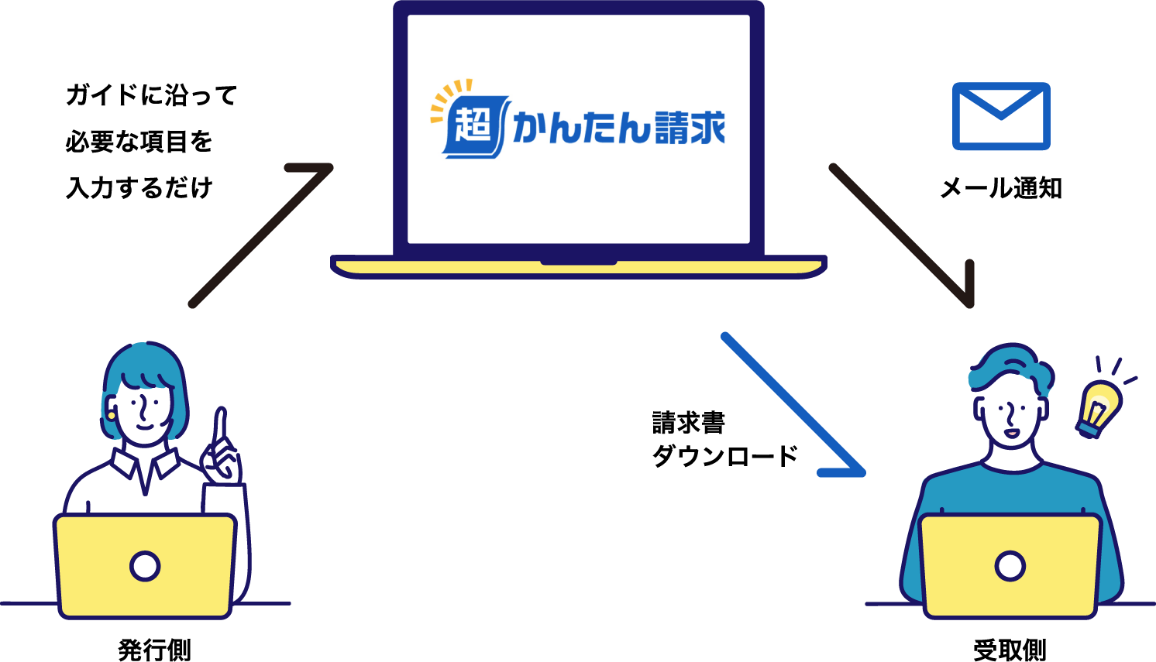

◎超かんたん請求(https://www.chokantan.jp/seikyu/)

超かんたん請求は、請求書をweb上で「かんたん」に発行できるクラウドサービス。インボイス制度と電子帳簿保存法にも完全対応しており、管理サイトに情報を登録するだけで、インボイス制度対応のWeb請求書を取引先に自動送信できる。また、毎月定型の請求書は、前月分を再利用することができ、作成の手間を大幅に削減できる。 帳票の印刷・封入・郵送のコストもゼロになり、請求業務の圧倒的な効率化が実現できる。「かんたんに法制度に対応」、「操作がかんたん」、「かんたんにスピード導入」「圧倒的コストパフォーマンス」が超かんたん請求の特徴である。

(同社HPより)

【ユーティリティ・ビジネス】

◎Elenovaでんき https://www.forvaltel.co.jp/service/e_solution/elenova.html

Elenova(エレノバ)でんきは、電力自由化に伴い、同社が小売電気事業者となって顧客に電力を提供する、”新電力”サービスである。

Electric(電気の)+nova(新星 新しい)+value(価値)から作成した新語。すべての人に、あらたな価値をもたらす電気事業の意味が込められている。現在は小売電気事業者ごとに「低価格設定」や「環境への配慮」など、様々な形態で電力を供給しているが、同社のように全国規模で中小法人を対象に事業を運営している小売電気事業者は少ない。また、手続きが簡単(用意するのは検針票のみ)なのも特徴である。

◎Elenovaガス https://www.forvaltel.co.jp/service/e_solution/elenovagas/

Elenovaガスは、ガス自由化に伴い、同社がガス小売事業者として顧客に都市ガスを提供するサービス。

「Elenovaガス」は、環境価値証書によるカーボン・オフセット(Jクレジット等)が提供されることから導入企業はGXを推進することができる(オフセット無しのサービスも有り)。また、一般ガス事業者よりも安い利用料金となっているのも特徴。参入エリアは、東京ガスエリア、東邦ガスエリア(中部)、大阪ガスエリア(関西)となっている。

◎地球にやさしいでんき https://elenova.jp/

「Elenova 地球にやさしいでんき」は、GX推進やESGの観点から用意した同社が提供するElenovaでんきの環境配慮型プランである。同プランは、同社提供の電気に非化石証書の環境価値を付帯することで、顧客に実質再エネ100%電気を供給することができる。

非化石証書は、「FIT非化石証書」「非FIT非化石証書(再エネ指定あり)」を使用する。

※現在は「FIT非化石証書」のみで対応。

(同社HPより)

※非化石証書とは、太陽光発電や風力発電などの再生可能エネルギーや原子力発電といった非化石電源で発電された電力が持つ「二酸化炭素(CO2)を排出しない」という環境価値の部分を分離して取引ができるように、国が証書化した環境価値。

3.2025年3月期決算

(1)連結業績

|

24/3期 |

構成比 |

25/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

23,115 |

100.0% |

25,684 |

100.0% |

+11.1% |

24,800 |

+3.6% |

|

売上総利益 |

5,777 |

25.0% |

6,036 |

23.5% |

+4.5% |

– |

– |

|

販管費 |

4,753 |

20.6% |

4,893 |

19.1% |

+2.9% |

– |

– |

|

営業利益 |

1,023 |

4.4% |

1,142 |

4.4% |

+11.6% |

1,100 |

+3.9% |

|

経常利益 |

1,008 |

4.4% |

1,153 |

4.5% |

+14.4% |

1,100 |

+4.9% |

| 親会社株主に帰属

する当期純利益 |

750 |

3.2% |

732 |

2.9% |

-2.3% |

700 |

+4.7% |

*数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。費用項目の▲は費用の増加を示す。

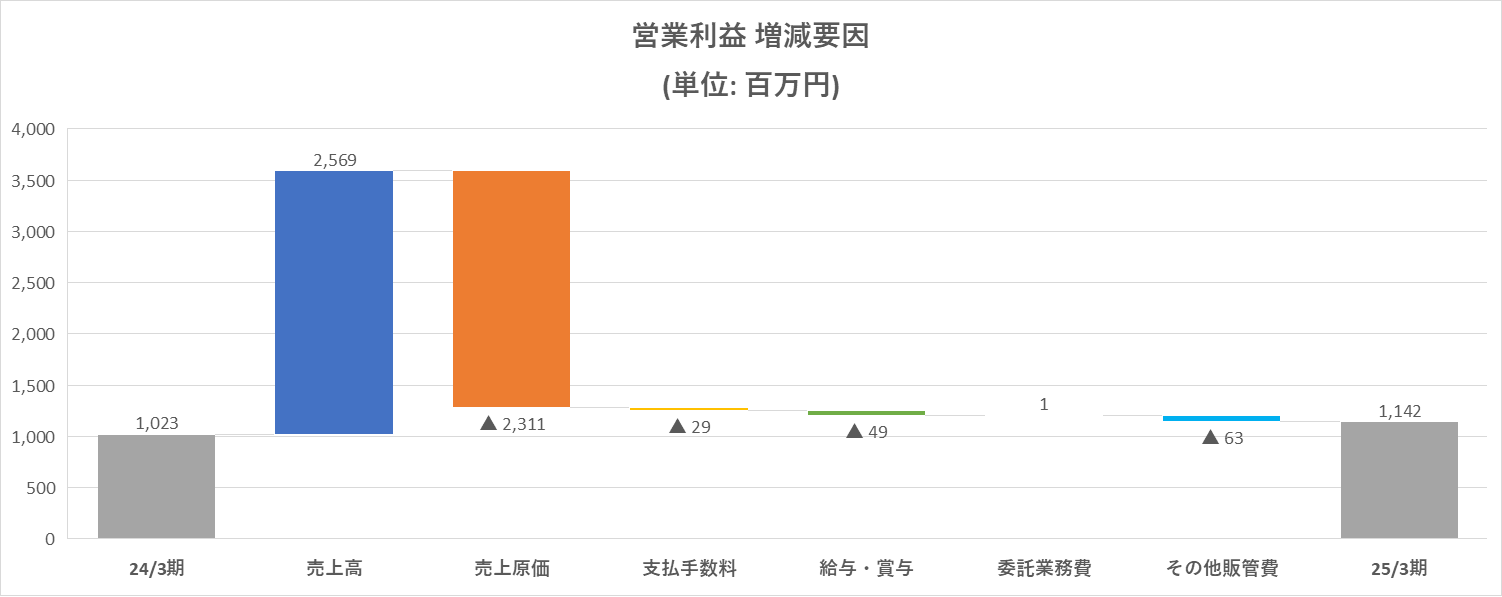

前期比11.1%の増収、同14.4%の経常増益

25/3期の売上高は前期比11.1%増の256億84百万円で過去最高での着地となった。売上面は、法人事業のモバイルが好調となる中、回線や個人事業の利用件数の減少が影響したIP&Mobileソリューショ・ビジネスで減少した他、主要取引先との取引額減少により、ドキュメントソリューション・ビジネスでも減少した。一方、契約件数の堅調な伸びにより、ユーティリティ・ビジネスで大幅に増加した他、クラウドサービスの伸長によりコンサルティング・ビジネスでも増加した。

営業利益は同11.6%増の11億42百万円。売上の拡大によりユーティリティ・ビジネスで大幅な増益となった他、前期に発生したシステムの先行投資による営業費用の増加が今期発生しなかったことにより、コンサルティング・ビジネスでも大幅に増加した。一方、売上が減少したIP&Mobileソリューション・ビジネスとドキュメントソリューション・ビジネスで減益となった。単体、子会社ともに売上総利益率が低下したことにより、連結で売上総利益率は23.5%と前期比1.5ポイント低下した。売上高が前期比で11.1%増加する中、販管費が同2.9%の増加にとどまり、売上高対販管費比率は19.1%と同1.5ポイント低下した。以上により、営業利益率は4.4%と前期並みとなった。また、営業外費用の長期前払費用除却損等が減少したことにより、経常利益は同14.4%増の11億53百万円と営業利益の増益率よりも向上した。経常利益は、2年連続の過去最高益更新となった。その他、前期に特別利益として計上した資産除去債務消滅益13百万円と移転補償金57百万円と貸倒引当金戻入益89百万円が、今期に計上がなかったため、親会社株主に帰属する当期純利益は前期比で2.3%の減益となった。

なお、売上高と各段階利益は、期初計画を上回り着地した。

連結売上総利益の内訳

|

24/3期 |

25/3期 |

前期比 |

||

|

増減額 |

増減率 |

|||

|

売上高 |

23,115 |

25,684 |

+2,569 |

+11.1% |

|

単体 |

18,110 |

20,750 |

+2,640 |

+14.6% |

|

子会社 |

5,004 |

4,934 |

-70 |

-1.4% |

|

売上総利益 |

5,777 |

6,036 |

+258 |

+4.5% |

|

単体 |

3,956 |

4,268 |

+312 |

+7.9% |

|

子会社 |

1,821 |

1,767 |

-54 |

-3.0% |

| 売上総利益率 |

25.0% |

23.5% |

-1.5% |

– |

| 単体 |

21.8% |

20.6% |

-1.3% |

– |

| 子会社 |

36.4% |

35.8% |

-0.6% |

– |

*単位:百万円

個別売上総利益の内訳

|

24/3期 |

25/3期 |

前期比 |

||

|

増減額 |

増減率 |

|||

|

売上高 |

18,110 |

20,750 |

+2,640 |

+14.6% |

|

ストック収益(通話系) |

7,390 |

7,108 |

-282 |

-3.8% |

|

ストック収益(ネット系他) |

2,017 |

1,859 |

-158 |

-7.8% |

|

ストック収益(電力) |

7,901 |

10,833 |

+2,931 |

+37.1% |

|

一時収益 |

800 |

950 |

+149 |

+18.6% |

|

売上総利益 |

3,956 |

4,268 |

+312 |

+7.9% |

|

ストック収益(通話系) |

1,033 |

1,000 |

-33 |

-3.2% |

|

ストック収益(ネット系他) |

1,097 |

1,091 |

-5 |

-0.5% |

|

ストック収益(電力) |

1,563 |

1,927 |

+363 |

+23.3% |

|

一時収益 |

261 |

249 |

-11 |

-4.6% |

|

売上総利益率 |

21.8% |

20.6% |

-1.3% |

– |

|

ストック収益(通話系) |

14.0% |

14.1% |

+0.1% |

– |

|

ストック収益(ネット系他) |

54.4% |

58.7% |

+4.3% |

– |

|

ストック収益(電力) |

19.8% |

17.8% |

-2.0% |

– |

|

一時収益 |

32.7% |

26.3% |

-6.4% |

– |

*単位:百万円

連結の売上総利益は前期比2億58百万円の増益、売上総利益率は同1.5ポイントの低下となった。フォーバルテレコム単体の売上総利益は、電力のストック収益が増加し、全体として同3億12百万円増益となった。一方、子会社の売上総利益は、同54百万円の減益となった。

販管費の内訳

|

24/3期 |

25/3期 |

増減額 |

主な増減要因 |

|

|

販管費合計 |

4,753 |

4,893 |

+140 |

|

|

人件費 |

2,125 |

2,208 |

+82 |

フォーバルテレコムの従業員増加や業績に連動する 賞与引当金繰入額の増加など |

|

支払手数料 |

773 |

799 |

+26 |

電力事業拡大による前払販売費用の償却の増加など |

|

委託業務費 |

523 |

512 |

-11 |

|

|

情報処理費 |

432 |

498 |

+66 |

システム開発の強化に伴うソフトウェア償却の増加など |

|

貸倒引当金 繰入額 |

77 |

89 |

+12 |

|

|

その他 |

821 |

783 |

-37 |

おもに前期システム商材拡販のため |

*単位:百万円

販管費は、前期比で1億40百万円の増加となった。委託業務費やその他が減少した一方、フォーバルテレコム単体での従業員増加や業績に連動する賞与引当金繰入額の増加などによる人件費や電力事業拡大による前払販売費用の償却の増加などによる支払手数料やシステム開発の強化に伴うソフトウェア償却の増加による情報処理費などが増加の主要因となった。

営業外損益の内訳(組替表示)

|

24/3期 |

25/3期 |

前期比 |

|

| 違約金収入等 |

153 |

142 |

-10 |

| 貸倒引当金戻入額 |

– |

– |

0 |

| その他 |

19 |

17 |

-2 |

| 営業外収益 |

173 |

160 |

-12 |

| 前払費用除却損等 |

171 |

138 |

-33 |

| 貸倒引当金繰入額 |

1 |

0 |

-1 |

| 支払利息 |

13 |

9 |

-3 |

| その他 |

2 |

0 |

-1 |

| 営業外費用 |

188 |

149 |

-39 |

| 営業外損益合計 |

-15 |

10 |

+26 |

*単位:百万円

違約金収入等と前払費用除却損等の減少は、個人事業の違約金対象の解約件数の減少(契約期間満了顧客増加および保有顧客数減少)によるもの。

(2)セグメント別動向

セグメント別売上高・利益

|

24/3期 |

構成比 |

25/3期 |

構成比 |

前期比 |

|

|

IP & Mobileソリューション・ビジネス |

10,874 |

47.0% |

10,534 |

41.0% |

-3.1% |

|

ユーティリティ・ビジネス |

7,911 |

34.2% |

10,833 |

42.2% |

+36.9% |

|

ドキュメントソリューション・ビジネス |

1,210 |

5.2% |

1,164 |

4.5% |

-3.8% |

|

コンサルティング・ビジネス |

3,118 |

13.5% |

3,152 |

12.3% |

+1.1% |

|

連結売上高 |

23,115 |

100.0% |

25,684 |

100.0% |

+11.1% |

|

IP & Mobileソリューション・ビジネス |

1,273 |

61.7% |

1,191 |

51.1% |

-6.5% |

|

ユーティリティ・ビジネス |

756 |

36.7% |

1,006 |

43.2% |

+33.0% |

|

ドキュメントソリューション・ビジネス |

-4 |

-0.2% |

-6 |

-0.3% |

– |

|

コンサルティング・ビジネス |

37 |

1.8% |

137 |

5.9% |

+266.4% |

|

その他 |

-1,040 |

– |

-1,187 |

– |

– |

|

連結営業利益 |

1,023 |

100.0% |

1,142 |

100.0% |

+11.6% |

*単位:百万円

*その他は、報告セグメントに含まれないセグメント間取引消去及び全社費用

*25/3期第1四半期より、各セグメント損益の実態をより適切に反映させるため、全社費用の配賦基準の見直しを実施。24/3期中間期のセグメント情報は、見直し後の配分方法に基づいて作成。

*営業利益の構成比は、報告セグメント合計に対する比率。

*株式会社インベストメントブリッジが開示資料を基に作成。

IP & Mobileソリューション・ビジネス 売上高105億34百万円(前期比3.1%減)、セグメント利益11億91百万円(同6.5%減)

主にVoIPサービス、モバイルサービス等の情報通信サービス全般を提供。情報通信機器の販売計画の遅れにより、売上高とセグメント利益が前年同期比で減少した。また、売上高対セグメント利益率は11.3%と前期比0.4ポイント低下した。

ユーティリティ・ビジネス 売上高108億33百万円(前期比36.9%増)、セグメント利益2億49百万円(同33.0%増)

電力と都市ガスを提供。契約件数の堅調な伸びにより、売上高とセグメント利益が前期比で増加した。また、売上高対セグメント利益率は9.3%と前期比0.3ポイント低下した。

ドキュメントソリューション・ビジネス 売上高11億64百万円(前期比3.8%減)、セグメント損失6百万円(前期は4百万円のセグメント損失)

主に普通印刷、印刷物のプランニング・デザイン等を行う。大口顧客の販売計画の遅れにより、売上高が前期比で減少し、前期比でセグメント損失が若干拡大した。

コンサルティング・ビジネス 売上高31億52百万円(前期比1.1%増)、セグメント利益1億37百万円(同266.4%増)

主に経営支援コンサルティング、保険サービス及びセキュリティサービス等を行う。保険サービスとセキュリティサービスの販売計画の遅れがあったものの、クラウドサービスの伸長により、売上高が前期比で増加し、セグメント利益も前期比で大幅に増加した。前期に発生したシステムの先行投資による営業費用の増加が今期発生しなかったことが大きく影響した。また、売上高対セグメント利益率は4.4%と前期比3.2ポイント上昇した。

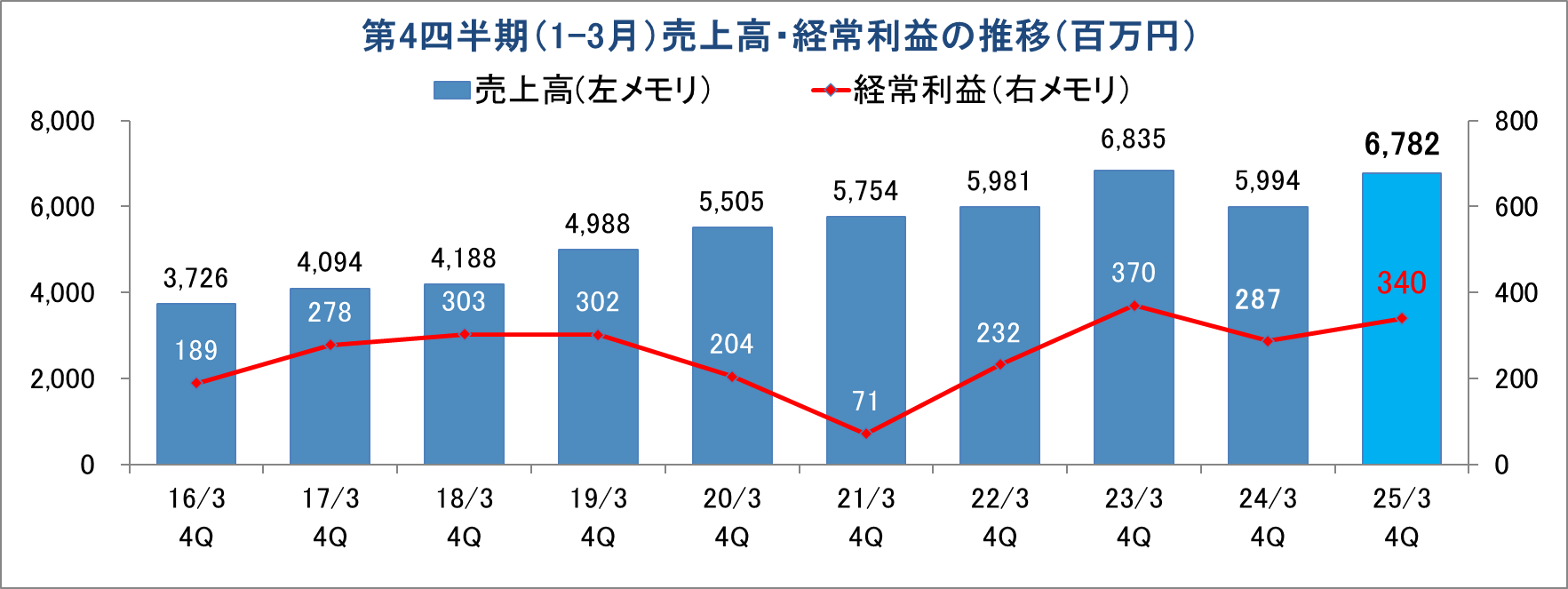

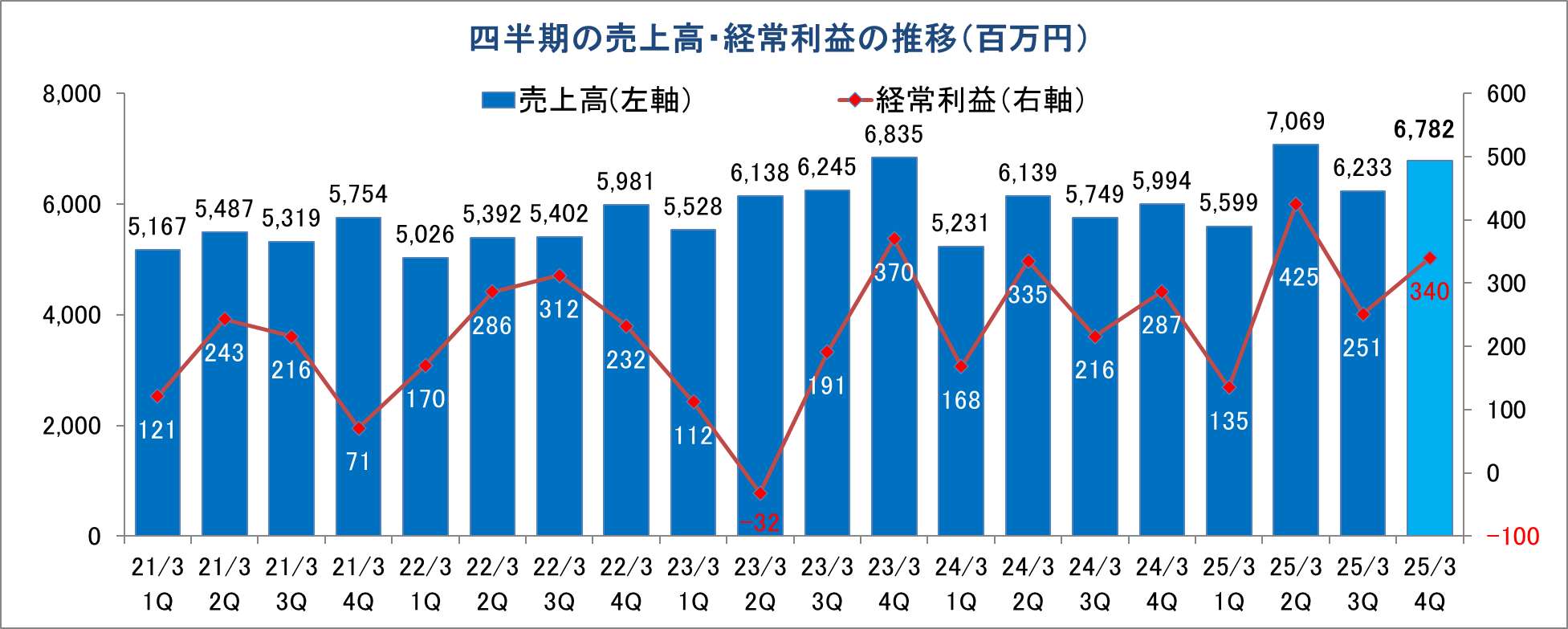

(3)四半期業績の推移

*株式会社インベストメントブリッジが開示資料を基に作成。

25/3期第4四半期(1-3月)は、前年同期比増収増益。過去の第3四半期と比較し、高水準な売上高と経常利益となった。

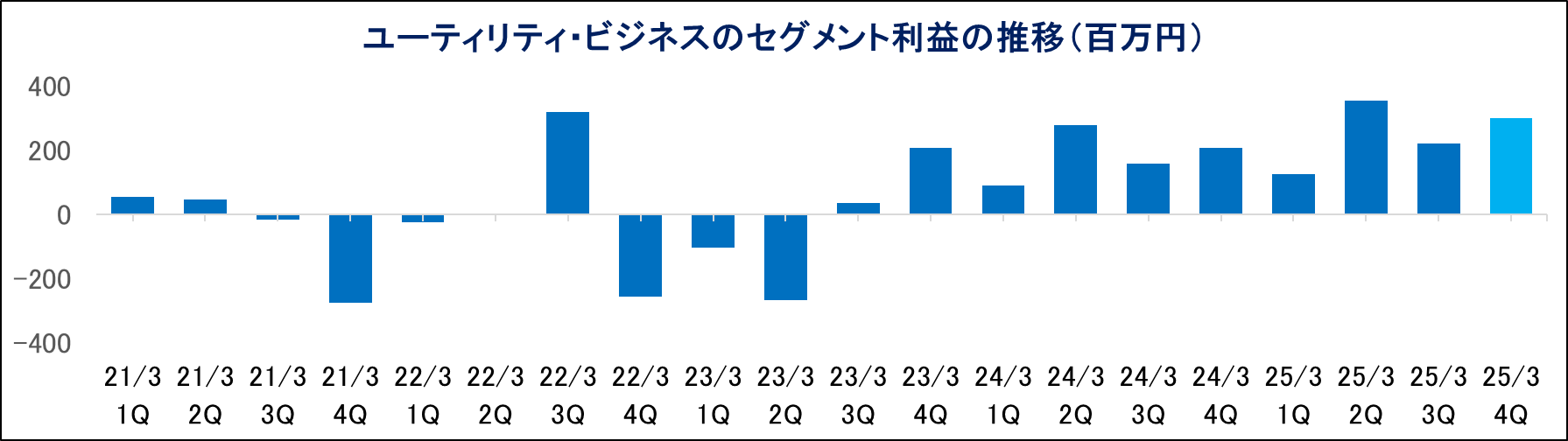

*株式会社インベストメントブリッジが開示資料を基に作成。

同社は第2四半期(7-9月)と第4四半期(1-3月)に売上高と経常利益が多くなる季節性がある。25/3期第4四半期(1-3月)は、前四半期(10-12月)比で、増収増益となり、過去の第2四半期(7-9月)、第4四半期(1-3月)と比較し高水準となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

25/3期第4四半期(1-3月)のユーティリティ・ビジネスのセグメント利益は、前年同期比で増加した。23/3期第3四半期(10-12月)に黒字化し、10四半期連続のセグメント黒字となり同社の業績拡大に貢献している。

(4)財政状態

|

24/3月末 |

25/3月末 |

24/3月末 |

25/3月末 |

||

|

現預金 |

1,019 |

893 |

仕入債務 |

2,595 |

3,022 |

|

売上債権 |

3,630 |

4,182 |

短期有利子負債 |

1,300 |

– |

|

たな卸資産 |

200 |

263 |

未払金 |

2,511 |

2,631 |

|

有形固定資産 |

145 |

125 |

長期有利子負債 |

– |

– |

|

無形固定資産 |

1,082 |

1,103 |

負債合計 |

7,375 |

7,042 |

|

投資その他 |

1,686 |

1,404 |

純資産合計 |

2,924 |

3,320 |

|

資産合計 |

10,299 |

10,362 |

負債純資産合計 |

10,299 |

10,362 |

*売上債権=受取手形+売掛金+契約資産

*有利子負債=借入金

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

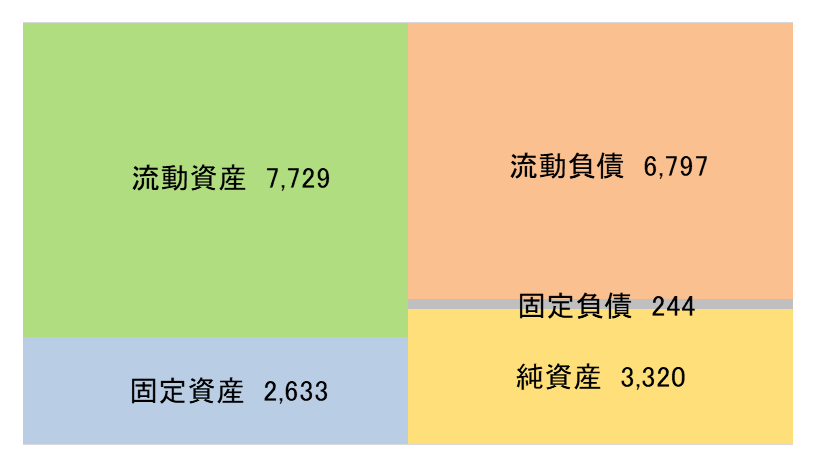

25/3月末の総資産は、24/3月末比62百万円増の103億62百万円となった。資産サイドでは売上債権、未収入金、ソフトウエアなどが主な増加要因となり、現預金、未収消費税等の減少などによる流動資産のその他、のれん、繰延税金資産などが主な減少要因となった。負債・純資産サイドでは、仕入債務、未払法人税等、親会社株主に帰属する当期純利益の計上による利益剰余金などが主な増加要因となり、短期借入金などが主な減少要因となった。25/3月末の自己資本比率は32.0%と24/3月末の28.2%から3.8ポイント上昇した。流動資産が総資産の74%以上と高い流動性を維持している。

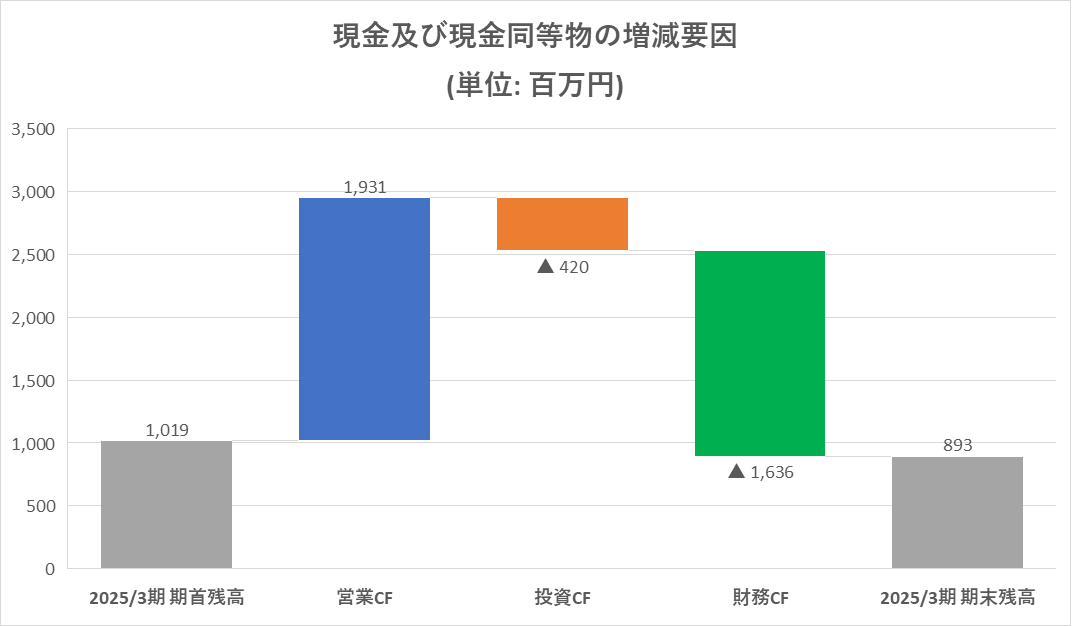

キャッシュ・フロー

|

24/3期 |

25/3期 |

前期比 |

||

| 営業キャッシュ・フロー(A) |

1,621 |

1,931 |

+309 |

+19.1% |

| 投資キャッシュ・フロー(B) |

-936 |

-420 |

+515 |

– |

| フリー・キャッシュ・フロー(A+B) |

685 |

1,510 |

+824 |

+120.3% |

| 財務キャッシュ・フロー |

-713 |

-1,636 |

-922 |

– |

| 現金及び現金同等物期末残高 |

1,019 |

893 |

-125 |

-12.3% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面では、電力事業拡大による仕入債務の増加などにより営業CFのプラス幅が拡大した。また、敷金及び保証金の差入による支出の減少などにより投資CFのマイナスが縮小し、フリーCFのプラス幅も拡大した。フリーCFが前期比で大幅拡大となったため、借入金の返済を行ったことにより財務CFのマイナス幅は拡大した。以上の結果により、現金及び現金同等物期末残高は前期比12.3%減少した。

(5)スタンダード市場上場維持

基準への適合

同社は、2024年3月31日時点において、スタンダード市場の上場維持基準のうち「流通株式比率」について適合していなかったものの、「新市場区分の上場維持基準の適合に向けた計画書」に基づく取り組みの結果、2025年3月31 日時点において、スタンダード市場の上場維持基準のすべてに適合した。

【上場維持基準の適合に向けた取組の実施状況及び評価】

親会社である株式会社フォーバルが保有する同社株式83万株の立会外分売を実施したことが奏功し、同社は2025 年3月31日時点において流通株式比率の上場維持基準の適合を達成した。

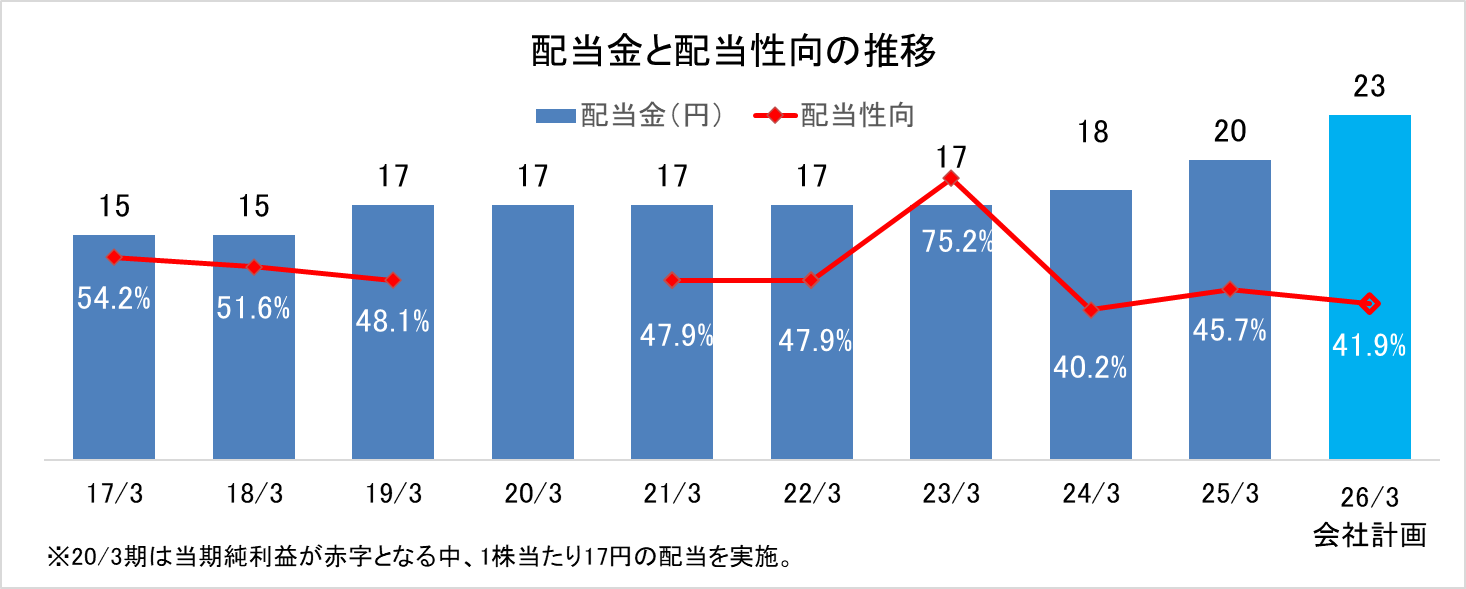

◎株式分売の重要課題である株式価格の適正な評価に向け、実施した取組

【株式配当】

株主のインセンティブについて、業績に連動した利益還元として連結配当性向50%程度を目安に、事業の安定と伸長に要するシステム投資や販売促進に充てる内部留保、財務の健全性の担保、営業外損益や特別損益に拠らない事業の実力値を配慮の上、株式配当を決定する事とした。2024年3月期は、1株につき前期比1円増の年間18円の配当を実施、また2025年3月期は年間20円の配当を実施。

【リスク再発の回避による業績の安定】

①与信管理委員会の設置と運用

2020年3月期に、大口の卸取引先の破産手続き開始決定に伴う特別損失が発生した。それを受け、代表取締役を委員長とする与信管理委員会を設置、以降、取引先の与信管理の徹底を図った。委員は、常勤取締役(監査等委員を含む)、各本部本部長、総務人事担当部門長、経理担当部門長、経営企画担当部門長、内部監査室長で構成している。委員会議は四半期に一度の定期開催の他、つど案件や事態に応じて招集し、新規取引先の承認と与信限度額、大口取引先や高額利用客の管理状況に関する審議を行っている。移行基準日から直近基準日までの期間、委員会の審議事項に係る、特筆すべき損失は発生していない。

②電力小売事業の安定

異常気象による日本卸電力取引所の取引価格の高騰、ウクライナ情勢による発電燃料の高値等、支配不能な外部リスクについては、仕入契約と需給約款を見直し改定する事により影響範囲の最小化に努めている。当該事象が発生した2022年3月期以降、契約数は順調に伸長、2025年3月期においても契約数が順調に拡大し、同社の業績に大きく寄与した。

【事業に関する新たな取組による業績と企業価値の向上】

DXを活用した法人向けのサービスの提供と、同社内の働き方改革による業績と企業価値の向上に取り組み、株式価格への反映を図った。

①DXを活用した法人向けのサービス

DXを活用した法人向けのサービスとして、「法人向けの顧客管理・販売管理・請求回収等の根幹業務を統合したクラウド型プラットフォーム「CollaboOne」、インボイス制度と改正電子帳簿保存法に対応した中小企業向けの請求書発行クラウドサービス「超かんたん請求」、IPーPBXとスマートフォンを連携して場所に関係なくオフィスの固定電話の回線を利用できるサービス「どこでもホン」を投入、いずれも中小・小規模企業の働き方改革を推進する事で、契約数が伸長している。

②RPAの活用による当社内の働き方改革

同社ではRPA(ロボティック・プロセス・オートメーション)の活用によりルーティン業務を自動化、工数を削減し、未来に繋がる創造的な業務の時間を確保している。

【上場維持基準への適合の維持に向けた今後の取組】

上記の取組に加え、同社において環境・社会・ガバナンスへの取組を推進するとともに、それを中小・小規模企業に向けたサービスに転化するESG経営を強化する。なおESG経営の概況については、6月17日発刊の「ESG Report」で開示している。今後も持続的な成長と企業価値の向上に努め、安定的な上場維持基準への適合を図る。

ESG Report(https://www.forvaltel.co.jp/news/images/ESGReport2025.pdf)

(6)資本コスト・株価を意識した

経営の実現に向けた対応

(2025年3月現在)

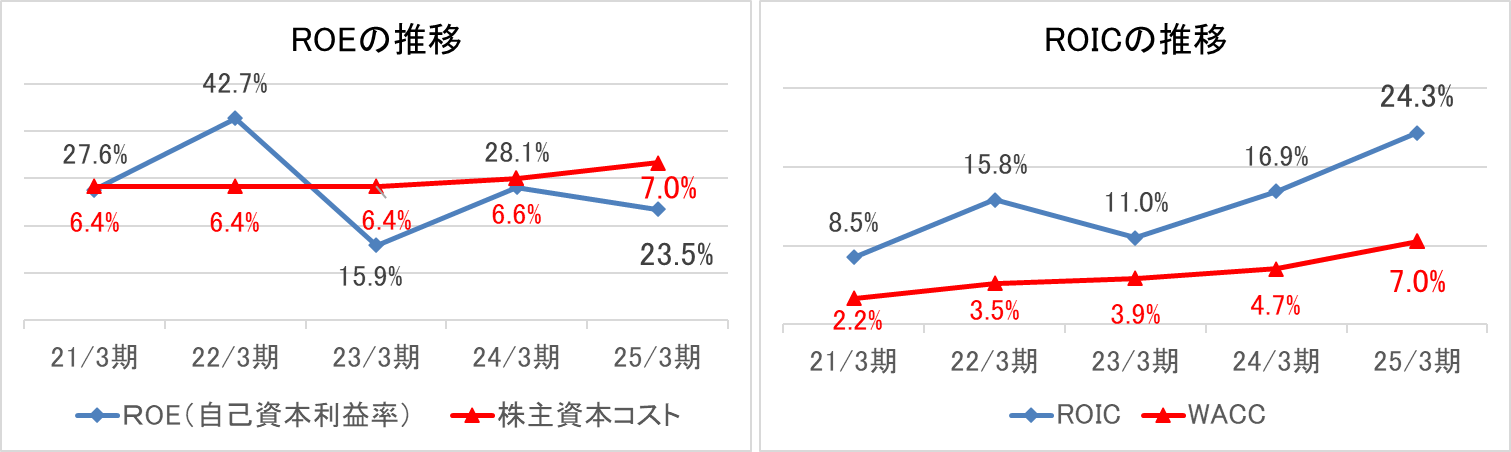

【資本収益性】

25/3期のROEは23.5%となった。ROEは前期に引き続き増益となったものの純資産の増加が上回り、前期比4.6ポイント低下した。エクイティスプレッドも前期比4.9ポイントの低下となった。一方、ROICは、前年比7.4ポイント上昇し、ROICスプレッドも前期比上昇した。引き続き成長目標としてROE(自己資本利益率)の向上とWACCを超えるROIC(投下資本利益)の創出を推進する。

*株式会社インベストメントブリッジが開示資料を基に作成。

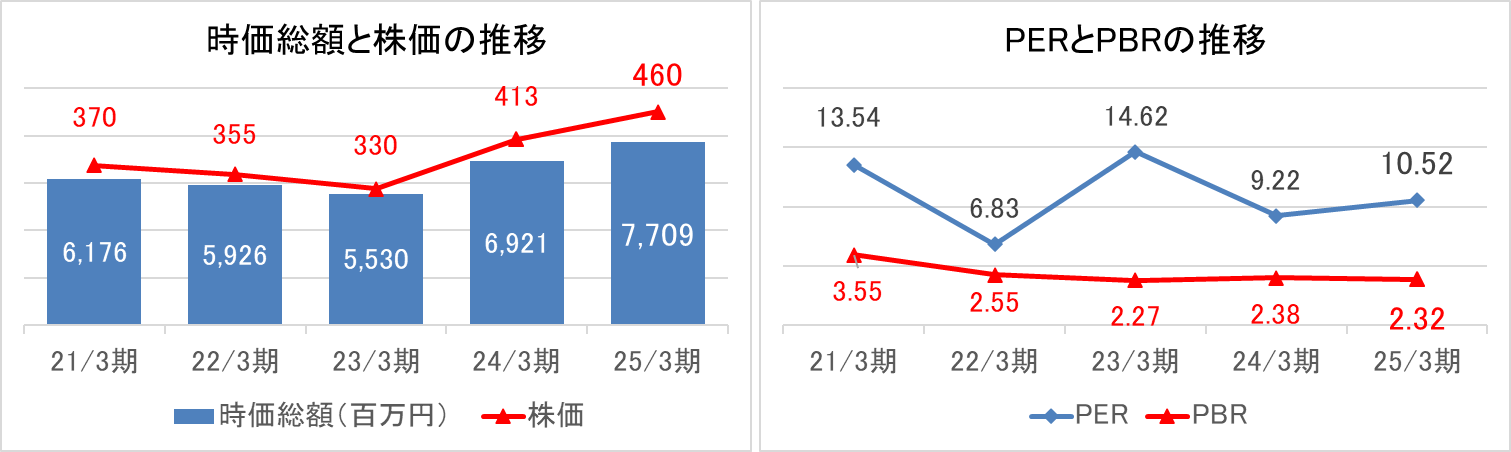

【市場評価】

株価は直近5年の期末平均株価が385円に対し、直近は448円台で推移。PBRは継続的に2倍台を推移しているものの、PERは約10倍とスタンダード市場の平均よりも低位となっており、持続的な成長シナリオの明確化が課題となっている。

*株式会社インベストメントブリッジが開示資料を基に作成。

4.2026年3月期業績予想

(1)連結業績

|

25/3期 実績 |

構成比 |

26/3期 会社計画 |

構成比 |

前期比 |

|

|

売上高 |

25,684 |

100.0% |

25,000 |

100.0% |

-2.7% |

|

営業利益 |

1,142 |

4.4% |

1,200 |

4.8% |

+5.0% |

|

経常利益 |

1,153 |

4.5% |

1,210 |

4.8% |

+4.9% |

|

親会社株主に帰属 する当期純利益 |

732 |

2.9% |

920 |

3.7% |

+25.5% |

*単位:百万円

26/3期の業績予想は、前期比2.7%減収、同4.9%の経常増益

26/3期会社計画は、売上高が前期比2.7%減の250億円、経常利益が同4.9%増の12億10百万円の予想。売上面は、ユーティリティ・ビジネスの電力事業における契約数の増加等が寄与する見込みであるものの、トライ・エックスおよびFISソリューションズが連結対象外となることが影響する。

利益面では、ユーティリティ・ビジネスの売上高の増加に加え、コンサルティング・ビジネスの底上げが寄与する見込みである。

営業利益は、前期比5.0%の12億円の会社予想で、売上高営業利益率は4.8%と前期比0.4ポイントの上昇を見込む。

26/3期の配当予想は、前期から3円増配の1株当たり23円(上期末10円、期末13円)の予定。配当性向は、41.9%となる。

(2)グループ会社の変更

◎26/3期より連結子会社2社を親会社の株式会社フォーバルへ譲渡

【株式会社トライ・エックス】

トライ・エックスは法人顧客に向けて環境配慮型印刷サービス、オンデマンドプリントサービス、BPOサービスを提供していた。

同社の成長と企業価値の認知においては、多種多様な業種業態から成る約30社のフォーバルの連結子会社の一員として、横のつながりで広く機動的シナジーを募る事が出来る環境が有益と判断し、本株式譲渡を決定した。譲渡日は、2025年5月13日。なお、26/3期への譲渡損益以外の営業上の連結損益に影響はない。

【株式会社FISソリューションズ】

FISソリューションズは、法人顧客に向けた情報通信機器の提供に加え、親会社フォーバルと同様にESG経営に関連するiconサービスに注力するため、本株式譲渡を決定した。譲渡日は、2025年4月1日。

◎グループ会社の新陣容

|

(株)フォーバルテレコム(フォーバルが70.1%出資) |

|||

|

連結子会社 |

タクトシステム(株) |

100% |

印刷物のプランニング・デザイン |

|

連結子会社 |

(株)保険ステーション |

100% |

経営支援コンサルティング及び保険サービス |

(3)今後の主な取り組み

◎フォーバルグループの成長戦略

フォーバルグループでは、「産/官/学/金」とのコンソーシアムを形成し、中小企業/自治体を支援している。フォーバルグループでは、今後も企業版の地域医療機関を拡充し、グリーン・デジタル・地方創生を解決し、地元企業の活性、若年層・女性活躍、人口流出防止へ貢献する方針である。

|

産(産業界) |

学(大学等) |

官(行政) |

金(金融界) |

| ・既存企業の活性

・起業の促進 ・採用枠の増加 |

・企業ドクターの育成

・卒業生の就業率向上 |

・永続的な地方創生の

仕組みづくり ・地域経済の再生 ・域内産業の振興 |

・企業の紹介

・資金繰り支援 |

【企業ドクターとは】

フォーバルグループの成長戦略における企業ドクターの役割は、可視化伴走型経営支援である。フォーバルが認定した資格の保有者である「企業ドクター」が自治体や企業に伴走しながら本質的な課題解決を支援する。

(同社決算説明会資料より)

【企業ドクターの支援ポイント】

企業ドクターは経営の5大リソースを改善・増強する。

|

ヒト |

人財育成プログラムの提供等 |

|

モノ |

業務効率化ツール等の提供 |

|

カネ |

補助金や助成金活用の提案等 |

|

情報 |

きづなPARKによる情報共有プラットフォームの提供 |

|

時間 |

業務プロセスの見直しによる工数削減等 |

【企業ドクターに対してフォーバルテレコムグループが行うこと】

|

(株)フォーバルテレコム |

・特にESG経営の推進のための商品/ツールの提供

・ビリングプロバイダーとして、各種データの提供 |

|

タクトシステム(株) |

・RPAや法人GAIなどの業務効率化ツールの提供 |

|

(株)保険ステーション |

・企業ドクターに対して財務知識の教育支援

・中小小規模事業者向けサイバー保険の提供 |

(4)利益配分に関する基本方針

同社は、業績に連動した利益還元として連結配当性向50%程度を目安に、事業の安定と伸長に要するシステム投資や販売促進に充てる内部留保、財務の健全性の担保、特別損益に拠らない事業の実力値を配慮の上、配当を決定する。

25/3期は、連結業績の親会社株主に帰属する当期純利益が7億32百万円、1株当たり当期純利益が43円74銭となった事と上記の配慮を踏まえて、1株につき前期比2円増の年間20円の配当を行った。更に、26/3期は、1株につき、年間23円の配当を予定している(上期末10円、期末13円)。配当性向は、41.9%となる。※26/3期の配当は株式譲渡の業績を除いて考慮している

*株式会社インベストメントブリッジが開示資料を基に作成。

5.今後の注目点

同社の25/3期の決算は、前期比11.1%の増収、同14.4%の経常増益となり、売上高と経常利益は過去最高を更新した。25/3期第4四半期(1-3月)のみでも、前年同期比13.2%の増収、同18.3%の経常増益の好業績となった。これは、ユーティリティ・ビジネスにおける契約件数の堅調な伸びが寄与したものである。Elenovaでんき、Elenovaガスに加え、現在強化している地球にやさしいでんきが成長を牽引しているものと思われる。加えて、コンサルティング・ビジネスにおける成長も確認された。これは、保険サービスとセキュリティサービスの販売計画の遅れをクラウドサービスの好調がカバーしたものである。企業の環境意識の高まりと情報サービスへの旺盛な投資意欲は今後も継続するものと期待され、同社の事業環境に追い風が吹いている。26/3期についてもユーティリティ・ビジネスにおいて新規契約件数を順調に拡大することが期待される。これに加え、同社では「ドキュメントソリューション・ビジネス」と「コンサルティング・ビジネス」の底上げも見込んでいる。26/3期の会社計画の達成に向けて好調なスタートが切れるのか、続く第1四半期(4-6月)の業績動向が注目される。

更に現在フォーバルグループでは可視化伴走型経営支援の拡大に向けて、企業ドクターの拡充を強力に推進している。この増加する企業ドクターに対して、フォーバルテレコムでは、特にESG経営の推進のための商品/ツールの提供やビリングプロバイダーとして、各種データの提供を行う。また、タクトシステムでは、RPAや法人GAIなどの業務効率化ツールの提供を行う。更に、保険ステーションでは、企業ドクターに対して財務知識の教育支援と中小小規模事業者向けサイバー保険の提供を行う。フォーバルグループが推進する企業ドクターの拡充が今後同社へどの様なシナジー効果をもたらすのか注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員含む) | 7名、うち社外2名 |

| 監査等委員 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2025年6月20日

<基本的な考え方>

当社では、取締役会を唯一の経営意思決定機関として位置付けております。

定例取締役会を毎月開催するほか、重要案件が生じる都度臨時取締役会を機動的に開催し、迅速かつ的確な経営判断を行っております。

また、企業経営情報の積極的な開示を目的として、適時に当社のホームページにおいて財務情報に限定しないディスクロージャーを行っております。

当社は、監査等委員設置会社形態を採用しており、同形態により十分にガバナンスが機能していると認識しております。

<コーポレート・ガバナンス・コード各原則の実施について>

そのおもな原則と理由

<実施しないおもな原則と理由>

|

原則 |

実施しない主な原則 |

| (補充原則1-2-5 信託銀行等の名義株主に対する株主総会対応) | 当社では、株主総会における議決権は、「毎年3月31日の最終の株主名簿に記載または記録されている株主」が有するものとしており、信託銀行等の名義で株式を保有する機関投資家等の実質株主が株主総会へ出席し議決権の行使や質問を行うことは認めておりません。

今後とも、実質株主の要望や信託銀行等の動向を注視しつつ、検討してまいります。 |

| (原則3-1.情報開示の充実) | (1)会社の目指すところ(経営理念等)や経営戦略、経営計画

会社の目指すところ(経営理念等)は、「社是」であり、「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に中期経営計画を策定しております。 しかし当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、現在、中期経営計画は公表をしておりません。 なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営戦略・経営計画に反映させるとともに、次期中期経営計画に反映しております。 (2)本コードのそれぞれの原則を踏まえた、コーポレートガバナンスに関する基本的な考え方と基本方針コーポレートガバナンスに関する基本的な考え方と基本方針は、コーポレート・ガバナンスに関する報告書「1.基本的な考え方」に記載しております。 (3)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 「II 経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況」の「1.機関構成・組織運営等に係る事項」の【取締役報酬関係】「報酬の額又はその算定方法の決定方針の開示内容」をご参照ください。 (4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続取締役候補の指名にあたっては、当社の社是を理解し、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視および会社の各機能と各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討し、取締役会で決議しております。 (5)取締役会が上記(4)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明取締役候補者の指名理由は、「第30回定時株主総会招集ご通知」の参考書類に記載しております。 ・第30回定時株主総会招集ご通知 https://www.forvaltel.co.jp/ir/images/ ff4a898edab3c3da21483ba02b8030d06a98a0aa.pdf |

| (補充原則4-11-1 取締役選任に関する方針・手続) | 当社は、取締役会は多様な知識、経験、能力を備えた構成員により構成されることが必要であると考えております。すなわち、業務執行の監督と重要事項に係る意思決定をするためにはこのような構成員により取締役会の多様性が確保されることが不可欠であると考えております。なお、当社は取締役7名のうち非業務執行取締役4名(内、監査等委員3名)を選任しており、業務執行取締役の業務執行を監督する体制を構築しております。

取締役のスキル・マトリックスについては、当報告書の最終頁に参考資料として掲載しております。 |

| (原則5–2 経営戦略や経営計画の策定・公表) | 当社は、中期経営計画を策定しておりますが、当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、中期経営計画は公表をしておりません。

また、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営計画に反映させるとともに、次期中期経営計画に反映しております。 なお、2021年3月期乃至2025年3月期のROIC(投下資本利益)及びROE(自己資本利益率)等の資本効率については、当社ホームページで開示しております。 ・資本効率について(2025年3月末時点) https://www.forvaltel.co.jp/ir/images/capital_efficiency_2025.pdf |

<各原則に基づくおもな開示>

|

原則 |

開示している主な原則 |

| (原則1-4 政策保有株式) | 当社では政策保有株式は現在保有しておりません。また、今後も原則として政策保有は行わない方針です。 |

| (補充原則3-1-3 サステナビリティへの取組、人的資源や知的財産への投資について) | (1)サステナビリティへの取組について

当社では、すべての事業活動を通じて発生する温室効果ガスの削減を心がけ地球環境の改善に取り組む「環境対策に関する方針」を、以下の通り定めております。 ・働き方改革に伴う省エネ推進 ・社員に対する環境対策教育の実施 ・環境対策推進のためのフォーバル・テレコム・グループ全社を横断した施策推進 ・環境対策の実績数値化 ・「地球にやさしい電気(温室効果ガス実質ゼロの小売電気サービス)」の提供 ・自社利用電力のグリーン化 詳細については当社ホームページで開示しております。 ・環境対策に関する方針 https://www.forvaltel.co.jp/aboutus/environment.html 《営業活動を通した取組》 主力事業セグメントにおいて法人顧客に向け、CO2排出係数ゼロの電力や、ペーパレスおよびリモートワークを可能とする業務ソリューションを提 供する事で、脱炭素社会と働き方の多様性を推進しております。 ・CO2排出係数ゼロの電力サービス「ELENOVA地球にやさしいでんき」 https://elenova.jp/ ・ペーパレスおよびリモートワークを可能とするオール・イン・ワンの業務ソリューション「CollaboOne」 ・オフィスの電話がどこでもつながる通信ソリューション「どこでもホン」 https://www.forvaltel.co.jp/service/ip_mobile/dokodemo_phone.html 《営業外の取組》 当社では、新型コロナウイルス感染症発生以前より、自社の働き方改革として、リモートワークと業務のペーパレス化に取り組んでまいりました。 その具体的な成果として顕れるオフィスの電力利用とコピー用紙の利用の削減量およびそこから算定されるCO2排出の削減量を数値化、社員に告知する事により、サステナビリティへの取組に対する意識を高めております。 加えて当社グループでは、当事業年度よりグループ全体の温室効果ガス排出量の算定に取り組んでおります。削減の目標と方法については、社長が直轄する 「サステナビリティ推進室」の活動の中で定めております。 なお当社の環境に対する具体的な取組は「ESGレポート」で、また、気候変動のリスクと機会の評価およびシナリオ分析、またそれに基づく当社グループの指標と目標、具体的な取組については、同レポート中に掲載する「TCFDレポート」で開示しております。 ・ESGレポート https://www.forvaltel.co.jp/news/images/ESGReport2025.pdf 《パートナーとしての取組》 当社は、開発途上国で教育支援を行っている国際NGO団体および法人パートナーに参画しており、団体職員による社員へのレビューの場を設けております。 (2)人的資本への投資等について 当社は、従業員を「人財」として、経営における重要な資本と考えております。投資等の取組については前記の「(補充原則2-4-1 人財の多様性に関する考え方)」をご参照ください。 また、当社の人的資本に関する具体的な取組については、「ESGレポート」に掲載する「Human Capital Report」で開示しております。 ・ESGレポート https://www.forvaltel.co.jp/news/images/ESGReport2025.pdf (3)知的財産への投資等について 当社の主な収益は、電気通信や電力等のトラフィックの卸しと小売りから成り、その商流自体は、特に知的財産への投資を要するものではありま せん。但し現在、こうした卸しや小売りと、前記の「CollaboOne」「どこでもホン」等、当社の企画 乃至 開発から出自するサービスとの一体提供を推進しており、これらのサービスについては特許出願等、知的財産権の確保に向けた投資を、実施もしくは検討しております。 |

| 原則5-1 株主との建設的な対話に関する方針) | 当社では、IR担当取締役を選任するとともに、経営企画部をIR担当部署とし、株主構成の把握に努め、効果的な対話を行っております。

株主・投資家の要望に応じて代表取締役、IR担当取締役、IR担当部署が対応し、株主・投資家との円滑な対話を実践するために、IR担当部署が 中心となって関連部門間の連携を図っております。 代表取締役による決算説明会の開催や国内外の機関投資家からの取材対応をするほか、説明会資料を適宜、当社ウェブサイトに掲載しております。 また、株主・投資家との対話で得られた意見は必要に応じて取締役(監査等委員を含む)にフィードバックして、企業価値の向上に努めております。 なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 |