イー・ガーディアン(6050) 改善の兆し 今期の取り組みに注目

高谷 康久 社長 |

イー・ガーディアン株式会社(6050) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

サービス業 |

|

代表者 |

高谷 康久 |

|

所在地 |

東京都港区虎ノ門1-2-8 虎ノ門琴平タワー8F |

|

決算月 |

9月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,820円 |

11,533,798株 |

20,991百万円 |

11.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

35.00 |

1.9% |

105.49円 |

17.3倍 |

988.76円 |

1.8倍 |

*株価は11/28終値。各数値は2024年9月期決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2021年9月(実) |

9,933 |

1,968 |

2,040 |

1,086 |

107.44 |

14.00 |

|

2022年9月(実) |

11,752 |

2,272 |

2,314 |

1,689 |

168.38 |

24.00 |

|

2023年9月(実) |

11,909 |

1,778 |

1,806 |

1,229 |

122.74 |

26.00 |

|

2024年9月(実) |

11,391 |

1,705 |

1,708 |

1,057 |

92.08 |

31.00 |

|

2025年9月(予) |

12,365 |

1,819 |

1,824 |

1,220 |

105.49 |

35.00 |

* 予想は会社予想。単位:百万円、円。

イー・ガーディアン(株)の2024年9月期決算の概要と2025年9月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年9月期決算概要

3.2025年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24/9期の売上高は前期比4.3%減の113.91億円、営業利益は同4.1%減の17.05億円。業務別では、サイバーセキュリティが下期も勢いを落とさず前期比16.8%増と業績をけん引したものの、ゲームサポートは同15.8%減、アド・プロセスも同8.3%減、その他も同15.2%減と軒並み苦戦し全体としては減収で着地した。また、減収に伴う利益減に加え、株主優待費用の見積額を計上したことも重しとなり、減益着地となった。

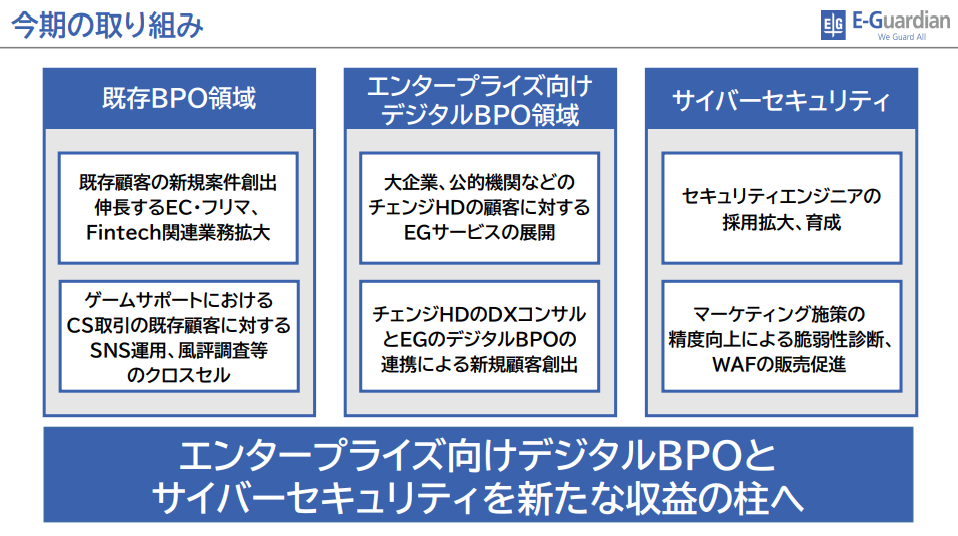

- 25/9期の売上高は前期比8.5%増の123.65億円、営業利益は同6.7%増の18.19億円を計画。配当計画は前期比4円増額となる年間35円、予想配当性向は33.2%。「既存BPO領域」「エンタープライズ向けデジタルBPO領域」「サイバーセキュリティ」と今期の取り組みとしては、大きく3つを計画している。特に「サイバーセキュリティ」は重要で、セキュリティエンジニアの採用拡大、育成を進める他、マーケティング施策の精度向上による脆弱性診断、WAFの販売促進に傾注して業績貢献を強める計画である。加えて、既存サービスである脆弱性診断、WAF、コンサルティングサービスを軸に、市場の需要に応じてワンストップでサイバーセキュリティサービスを提供できるよう、サービスラインナップの拡充を続ける。

- 「営業力の強化が課題として会社側も認識しており、通期で体制構築の成否を見極めたい」と前回レポートで指摘していたが、通期は減収で着地したものの、第4四半期の売上が前年同期の売上高を上回るなど体制強化が数字となって表れた。また、粗利面でも改善の兆しが見えていることも事実であり、営業責任者採用による組織強化、新規案件の価格設定厳格化等の施策が効いてきている。加えて、チェンジHDとの協業についても効果が見え始めており、まさに2024年9月期は再成長のための準備段階だったとポジティブに評価したい。

1.会社概要

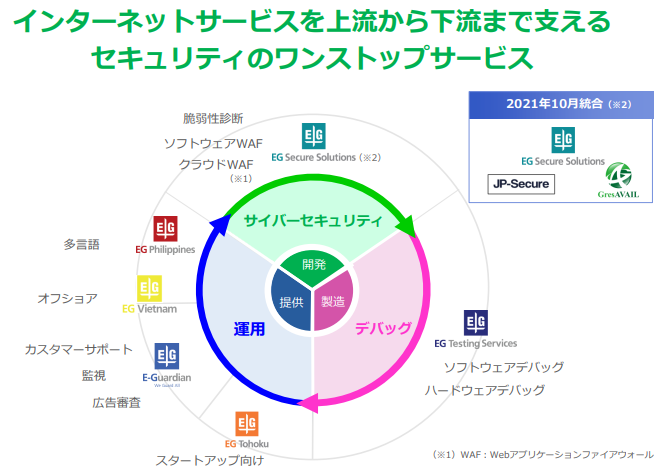

経営理念として「We Guard All」を掲げ、グループでサイバーセキュリティからデバッグ、運用まで、上流から下流までの、ネットセキュリティのワンストップサービスを提供している。20年以上にわたる運用実績を誇り、国内外に拠点を展開。顧客数は1,000社を超える。グループは、投稿監視・カスタマーサポート・広告審査等を手掛ける同社の他、連結子会社5社。サイバーセキュリティ分野においてWAF・脆弱性診断等を提供するEGセキュアソリューションズ(株)、Webシステム・IoTのデバッグ(第三者検証)を手掛けるEGテスティングサービス(株)、投稿監視を中心に展開し、ローコストオペレーションを強みに低単価案件の収益化能力に優れるイー・ガーディアン東北(株)、及びグローバル展開の拠点であるE-Guardian Philippines Inc. E-Guardian Vietnam Co., Ltd.。

(同社資料より)

1-1 事業区分と成長戦略

事業は、ソーシャルサポート、ゲームサポート、アド・プロセス、サイバーセキュリティ、その他の5業務に区分され、いずれも件数に応じた課金体系を採用しており(一部サービスを除く)、高品質なサービスをリーズナブルな価格で提供している。

ソーシャルサポート

ソーシャルネットワークサービス(SNS)やECメディア等のソーシャルメディアへの投稿を監視する投稿監視や問い合わせ対応を24時間365日体制で提供しており、多様なニーズを取り込むべく、風評調査、多言語対応、サイト運用、分析等にサービスの幅を広げている。人による目視監視(ヒューマンリソース)に加え、投稿監視システム「E-Trident」や人工知能型画像認識システム「ROKA SOLUTION」の活用で対応している。また、2024年5月にはインターネット上の著名人が使用された画像や不適切画像を検知するための画像認識モデルを自由に構築し運用できるヒューマン・イン・ザ・ループAIシステム「ROKA Custom」も開発しサービスへ導入した。低単価案件等には、ローコストオペレーションを強みとするイー・ガーディアン東北(株)が対応している。

決済事業者の加盟店審査を代行する「加盟店審査・登録申請サポートサービス」やリアルタイムAI動画監視フィルタの開発等も行っている。

ゲームサポート

ゲームの開発から運用までをワンストップでサポートしている。デバッグを手掛けるEGテスティングサービス(株)と連携したサービス、プロモーション、ソーシャルアプリやオンラインゲーム等のカスタマーサポート、更にはフィリピン現地法人E-Guardian Philippines Inc.やベトナム現地法人のE-Guardian Vietnam Co., Ltd.が海外企業の日本進出支援(ローカライズ、運用等)と日本企業の第3国への進出支援を行っている。カスタマーサポートでは、バグ(苦情)、機能の使い方(質問)、更にはゲーム内での不正行為の通報等について、チャットボット(「チャット」と「ロボット」を組み合わせた自動会話プログラム)、メール、電話で対応している。

アド・プロセス

広告審査業務に加え、広告枠管理、入稿管理、広告ライティング及び広告運用代行等の業務受託を行っており、顧客のもとに常駐して業務を実施する常駐型のサービスも提供している。また、画像内物体検知システム「Kiducoo AI(キヅコウエーアイ)」を活用し、マーケティング支援及び著作権侵害のパトロール等のサービスも提供している。

サイバーセキュリティ

EGセキュアソリューションズ(株)が提供する、ウェブアプリケーション等の脆弱性診断(脆弱性検査)や各種サイバーセキュリティに関するコンサル・支援、クラウドセキュリティやサイバー攻撃対策に関するソリューション、WAF「SiteGuard(サイトガード)シリーズ」によるWebサイトの脆弱性を悪用した攻撃を防御するソリューション等の収益が計上されており、多くの企業にサービス提供を行っている。

その他

EGテスティングサービス(株)によるWebシステム・IoTのデバッグ(第三者検証)等の収益が計上されている。

1-2 強み - 人とAI&システムに

よる低コスト・高品質の実現、

リスク高度化とサービス多様化への

対応力 ―

TVゲーム・携帯ゲームがソーシャルゲーム・クラウドゲームに、電話問い合わせがメール・チャットに、現金決済・クレジットカード決済が電子決済・仮想通貨・Fintechにそれぞれ代わり、SNSやブログ等のソーシャルWebサービスが、CtoC、シェアリングサービス、VR、ARと多様化している。これに伴い、標的型攻撃、ランサムウェアによる被害、脆弱性対策情報の悪用、インターネットバンキングの不正利用、スマートフォンへの攻撃、個人情報の窃取、更にはサービスの妨害を目的とした攻撃等、リスクも高度化しており、セキュリティ侵害は年々深刻化している。

こうした中、同社は、セキュリティのワンストップサービスを構築し、ネットの安心・安全に必要なものを全て提供している。強みは、「①人とAI&システムによる低コスト・高品質の実現」と「②リスク高度化とサービス多様化への対応力」にある。

「①人とAI&システムによる低コスト・高品質の実現」では、人による目視監視(ヒューマンリソース)と、人工知能型テキスト監視システム、人工知能型画像認識システム、画像内物体検知システム、及びRPAによる低コスト・高品質なサービスを24時間・365日提供している。

「②リスク高度化とサービス多様化への対応力」では、2017年以降M&Aによりサイバーセキュリティ領域へ進出。既存の投稿監視やカスタマーサポートだけでなく、脆弱性診断やWAF、セキュリティコンサル等、ニーズが高まるサイバーセキュリティ領域のサービスを拡充し、一気通貫したサービス提供を可能にしている。

1-3 ESGの取り組み

Environment(環境)の観点からは、自社開発AIによる事業効率化(「E-Trident」による投稿監視の自動判定、「hinagata」によるメールの工数削減等)により、環境負荷の低減や書類の電子化(ペーパーレス化)、資源の有効活用、グリーン購入法による備品等の購入推進に取り組んでいる。

Social(社会)の観点からは、インターネットセキュリティ事業を通じて貢献する他、働く環境づくりにも注力。具体的には、短時間勤務制度、時差出勤、在宅勤務など様々な働き方を取り入れる他、残業削減や誕生日休暇などの制度を導入することで労働環境の整備やワークライフバランスに取り組んでいる。希望受講者の社外研修も約5.4回/年と充実している。また、女性社員や若手社員の抜擢人事などにも積極的。その結果、女性管理職比率は約26%(※2024年9月末時点)となっている。

Governance(企業統治)については、任意の指名・報酬委員会を設置している他、取締役会における社外取締役数は7名中3名と客観性・透明性の確保に努めている。また、少数株主の利益保護という観点から、特別委員会を設置している。

1-4 株主還元

2024年5月7日開催の取締役会において、配当方針の変更を決議した。従来は長期的な企業価値拡大のために事業投資に優先配分するとともに株主への利益還元と内部留保充実のバランスを総合的に判断してきたが、株主への利益還元を強化することを目的に以下の通り配当性向を高める決定をした。

■新たな配当方針

利益配分は、持続的な成長と企業価値向上のための投資や、様々なリスクに備えるための財務健全性とのバランス、経営成績の見通しなどを考慮したうえで、業績に応じた利益配分を行うことを基本方針とし、連結配当性向30%程度を目安に配当する。

また、株式への投資の魅力を高め、より多くの方々に、中長期的に株式を保有してもらうことを通じて、事業理解を深めてもらうことを目的として、株主優待制度を新設している(※同社では株主総会において議決権を有効に行使した株主に、株主名義1件につき、QUOカード500円分を贈呈していたが、優待制度の新設に伴い終了)。

毎年9月30日現在の同社株主名簿に記載された100株(1単元)以上を保有している株主を対象として、継続保有年数に応じて、金券(QUOカード)を贈呈する。

1年未満・・・5,000円相当のQUOカード

1年以上・・・8,000円相当のQUOカード

※1年以上継続して保有する株主とは、毎年9月末日時点を基準として、同一株主番号で3月末日及び前年9月末日の株主名簿に、3回以上連続で記載または記録された株主。

2.2024年9月期決算概要

2-1 連結業績

|

23/9期 |

構成比 |

24/9期 |

構成比 |

前期比 |

修正予想 |

予想比 |

|

|

売上高 |

11,909 |

100.0% |

11,391 |

100.0% |

-4.3% |

11,503 |

-1.0% |

|

売上総利益 |

3,358 |

28.2% |

3,367 |

29.6% |

0.3% |

- |

– |

|

販管費 |

1,579 |

13.3% |

1,661 |

14.6% |

5.2% |

- |

– |

|

営業利益 |

1,778 |

14.9% |

1,705 |

15.0% |

-4.1% |

1,758 |

-3.0% |

|

経常利益 |

1,806 |

15.2% |

1,708 |

15.0% |

-5.4% |

1,751 |

-2.4% |

|

親会社株主帰属利益 |

1,229 |

10.3% |

1,057 |

9.3% |

-14.0% |

1,176 |

-10.1% |

* 単位:百万円

前期比4.3%の減収、同4.1%の営業減益

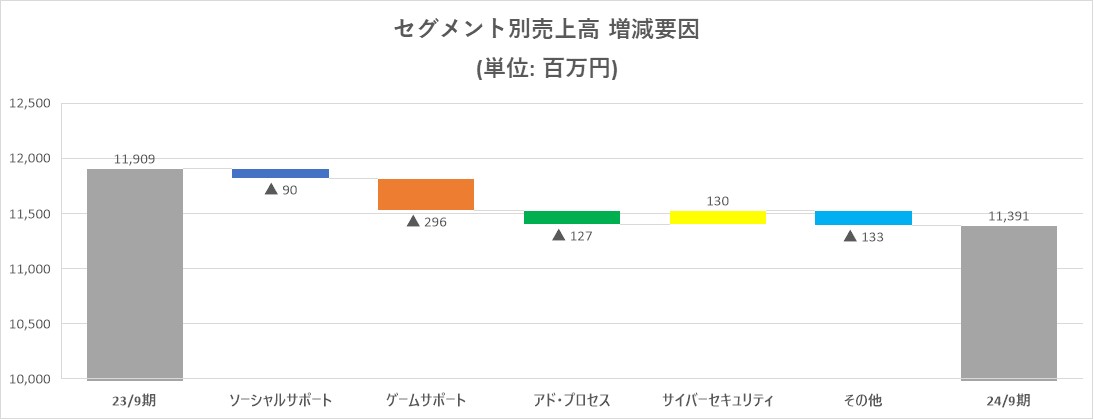

売上高は前期比4.3%減の113.91億円。業務別では、サイバーセキュリティが下期も勢いを落とさず同16.8%増と業績をけん引したものの、ゲームサポートは同15.8%減、アド・プロセスも同8.3%減、その他も同15.2%減と軒並み苦戦し全体としては減収で着地した。

営業利益は同4.1%減の17.05億円。減収に伴う利益減に加え、株主優待費用の見積額を計上したことも重しとなり減益着地となったものの、採用及び教育を中心とした社内体制強化への取り組みを行うとともに、顧客との価格交渉、各センターの採算性強化に注力したことで粗利ベースでは大幅な改善が見られた

2-2 業務別動向

|

23/9期 |

構成比 |

24/9期 |

構成比 |

前期比 |

|

|

ソーシャルサポート |

6,848 |

57.5% |

6,758 |

59.3% |

-1.3% |

|

ゲームサポート |

1,874 |

15.7% |

1,578 |

13.9% |

-15.8% |

|

アド・プロセス |

1,534 |

12.9% |

1,407 |

12.4% |

-8.3% |

|

サイバーセキュリティ |

773 |

6.5% |

903 |

7.9% |

+16.8% |

|

その他 |

877 |

7.4% |

744 |

6.5% |

-15.2% |

|

売上高合計 |

11,909 |

100.0% |

11,391 |

100.0% |

-4.3% |

* 単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

ソーシャルサポート

売上高67.58億円(前期比1.3%減)。EC・フリマ向けのカスタマーサポートが伸長した他、Fintech関連サービスにおいて、本人確認や加盟店審査、監視業務の新規案件獲得が着実に進捗した。さらに、営業体制を強化し、顧客との関係構築に注力した結果、下期以降は既存顧客の新規案件獲得が好調だった。加えて、チェンジHDとの協業として、同グループの既存外注業務の同社への移管が進捗するとともに、エンタープライズ系デジタルBPO領域の拡大に向け、既存顧客への深耕及び新規案件の獲得にも取り組んだ。ただし、上期の売上高の減少を吸収できず、ソーシャルサポートは通期で減収となったものの、第4四半期では前年同期の売上を上回った

ゲームサポート

売上高15.78億円(前期比15.8%減)。引き続き海外ゲーム会社のローカライズ案件(言語翻訳や調整等の支援)からのクロスセル展開、及び既存顧客からの案件創出に注力した。しかし、国内ゲーム市場は変わらずその規模は大きいものの、大型のヒットタイトルに恵まれず、ゲームサポートは減収となった。

アド・プロセス

売上高14.07億円(前期比8.3%減)。インフルエンサーマーケティングなどの需要を捉えた顧客開拓に注力し、新規案件の獲得に取り組んだものの、既存顧客の売上高の減少を吸収できず、アド・プロセスは減収となった。

サイバーセキュリティ

売上高9.03億円(前期比16.8%増)。脆弱性診断、WAFの拡販により、大きく伸長した。また、クラウド型WAF「SiteGuard Cloud Edition」の拡販が着実に進捗。さらに、セキュリティエンジニアを中心とした採用、教育の強化やマーケティング施策を実施した。加えて、同セグメントにおいてもチェンジHDとの共同提案等の取り組みにも注力した結果、サイバーセキュリティは大幅な増収となった。

その他

売上高7.44億円(前期比15.2%減)。完全子会社であるEGテスティングサービス社が、30年以上の経験とノウハウ、そして信頼と実績に裏打ちされた高品質なサービスを訴求し、深耕営業、新規開拓に取り組んだものの、案件獲得が計画通り進まず減収となった。

2-3 財政状態及び

キャッシュ・フロー(CF)

財政状態

|

23年9月 |

24年9月 |

|

23年9月 |

24年9月 |

|

|

現預金 |

5,749 |

10,402 |

未払金・未払費用 |

819 |

824 |

|

売掛金 |

1,430 |

1,342 |

未払法人税・未払消費税等 |

320 |

646 |

|

流動資産 |

7,404 |

11,870 |

賞与・役員株式給付引当金 |

198 |

208 |

|

有形固定資産 |

639 |

570 |

有利子負債 |

– |

– |

|

無形固定資産 |

543 |

417 |

負債 |

1,726 |

1,956 |

|

投資その他 |

525 |

502 |

純資産 |

7,386 |

11,404 |

|

固定資産 |

1,708 |

1,490 |

負債・純資産合計 |

9,112 |

13,360 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

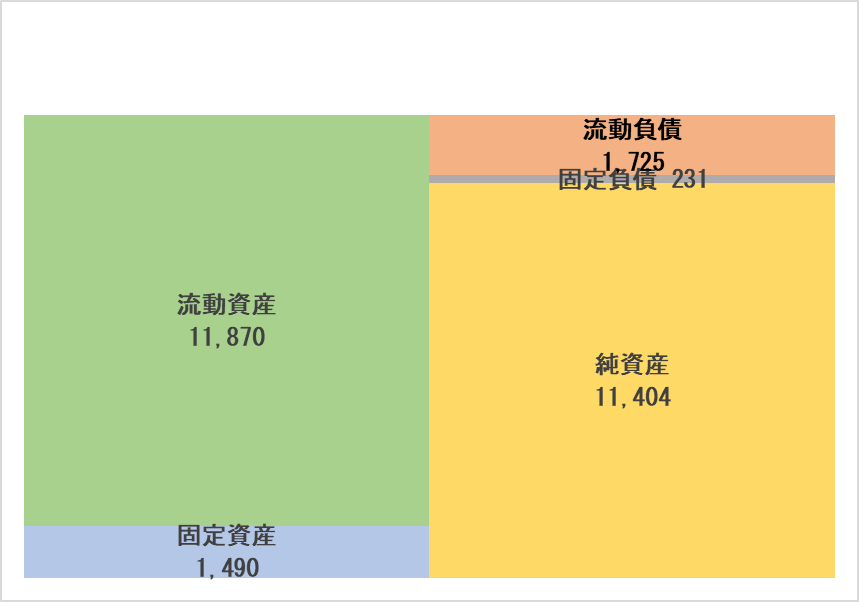

期末の流動資産は前期末との比較で44.66億円増の118.70億円。第三者割当増資により現金及び預金が大幅に増加したことが背景となっている。なお、のれんの減少を主な理由として、固定資産は減少した。純資産については剰余金の配当を実施した一方、第三者割当による新株式の発行に伴い資本金及び資本剰余金が増加したことに加え、親会社株主に帰属する当期純利益の計上によって、前期末との比較で40.17億円増の114.04億円になった。なお、自己資本比率は同4.4pt増の85.4%(前期末81.0%)。

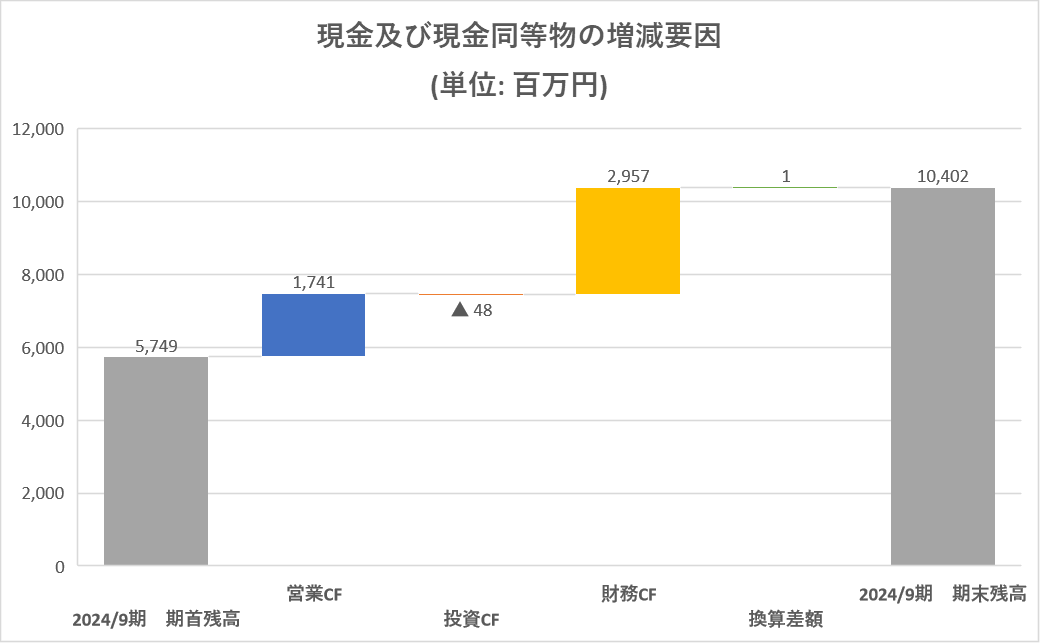

キャッシュ・フロー(CF)

|

23/9期 |

24/9期 |

増減 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

1,262 |

1,741 |

+478 |

37.9% |

|

投資キャッシュ・フロー(B) |

-140 |

-48 |

+92 |

– |

|

フリー・キャッシュ・フロー(A+B) |

1,121 |

1,693 |

+571 |

50.9% |

|

財務キャッシュ・フロー |

-328 |

2,957 |

+3,286 |

– |

|

現金及び現金同等物期末残高 |

5,749 |

10,402 |

+4,652 |

80.9% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

税金等調整前当期純利益が16.39億円(前期16.84億円)と前期から若干減少したものの、資本業務提携・増資関連費用の支払額、法人税等の支払額が減少したことで営業CF自体は拡大。有形固定資産の取得による支出が前期比で減ったことで投資CFのマイナス幅も縮小した結果、フリーCFは大幅に拡大した。なお、財務CFは主に第三者割当増資により、株式の発行による収入が発生したことが背景。これらによりキャッシュポジションは前期から大幅に厚みを増した。

3.2025年9月期業績予想

3-1 連結業績

|

24/9期 実績 |

構成比 |

25/9期 予想 |

構成比 |

前期比 |

|

|

売上高 |

11,391 |

100.0% |

12,365 |

100.0% |

+8.5% |

|

営業利益 |

1,705 |

15.0% |

1,819 |

14.7% |

+6.7% |

|

経常利益 |

1,708 |

15.0% |

1,824 |

14.8% |

+6.8% |

|

親会社株主帰属利益 |

1,057 |

9.3% |

1,220 |

9.9% |

+15.4% |

* 単位:百万円

前期比8.5%の増収、同6.7%の営業増益予想

売上高は前期比8.5%増の123.65億円、営業利益は同6.7%増の18.19億円を計画。配当計画は前期比4円増額となる年間35円、予想配当性向は33.2%。今期の取り組みとしては、大きく3つを計画している。まずは、「既存BPO領域」である。こちらについては、既存顧客の新規案件創出の他、伸長するEC・フリマ、Fintech関連業務の拡大に注力する。また、ゲームサポートにおけるCS取引の既存顧客に対するSNS運用、風評調査等のクロスセルも実施していく。

2つ目は、「エンタープライズ向けデジタルBPO領域」である。ここについては、同社はこれまで動画やゲームなどのエンターテイメント業界をメインターゲットにしていたこともあり、あまり取り組めていなかった領域となっている。一方、チェンジHDは、大手の金融機関やメーカーがいる他、ふるさとチョイスを通じて97%の自治体と繋がっている強みがあり、シナジー発揮する中で一緒になって開拓していく方針だ。具体的には、大企業、公的機関などのチェンジHDの顧客に対するEGサービスの展開を図る他、チェンジHDのDXコンサルと同社のデジタルBPOの連携による新規顧客創出にも取り組む。

3つ目は、「サイバーセキュリティ」だ。こちらは、セキュリティエンジニアの採用拡大、育成を進める他、マーケティング施策の精度向上による脆弱性診断、WAFの販売促進に傾注して業績貢献を強める計画である。加えて、既存サービスである脆弱性診断、WAF、コンサルティングサービスを軸に、市場の需要に応じてワンストップでサイバーセキュリティサービスを提供できるよう、サービスラインナップの拡充を続ける。

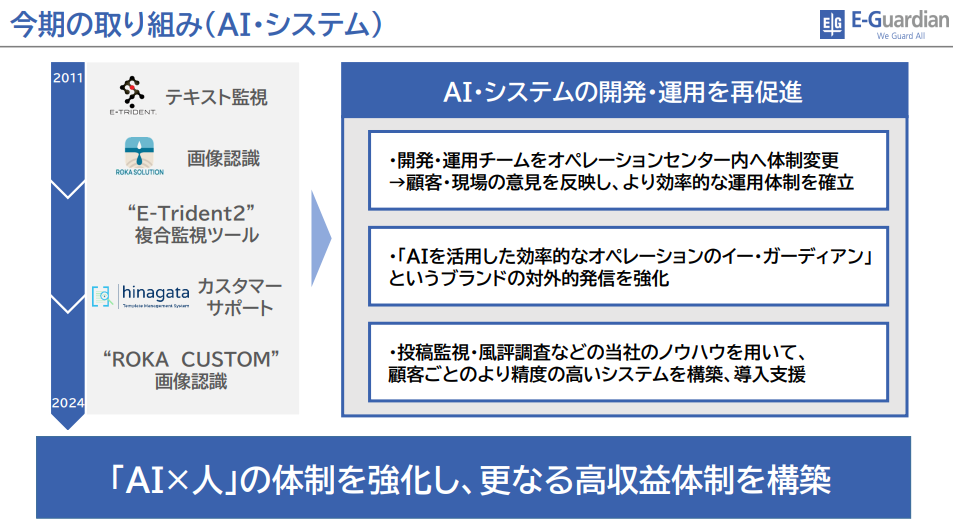

それ以外には、開発・運用チームをオペレーションセンター内へ体制変更することで、顧客・現場の意見を反映し、より効率的な運用体制を確立していく。また、投稿監視・風評調査などのノウハウを用いて、顧客ごとのより精度の高いシステムを構築、導入支援していくことなどを通じ、「AIを活用した効率的なオペレーションのイー・ガーディアン」というブランドの対外的発信を強化すると同時に、更なる高収益体制を構築していく。

(同社資料より)

(同社資料より)

4.今後の注目点

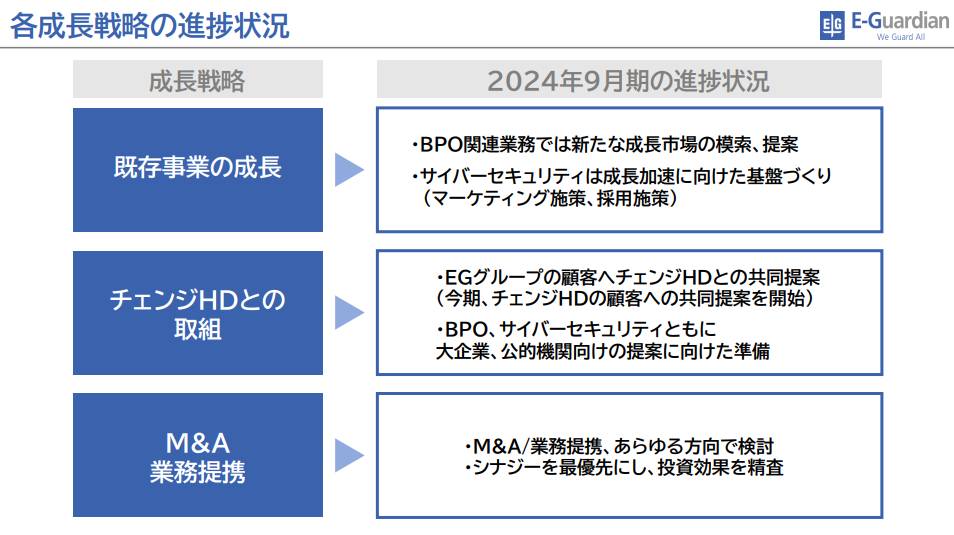

「営業力の強化が課題として会社側も認識しており、通期で体制構築の成否を見極めたい」と前回レポートで指摘していたが、通期は減収で着地したものの、第4四半期の売上が前年同期の売上高を上回るなど体制強化が数字となって表れた。また、粗利面でも改善の兆しが見えていることも事実であり、営業責任者採用による組織強化、新規案件の価格設定厳格化等の施策が効いてきている。加えて、チェンジHDとの協業についても効果が見え始めており、まさに2024年9月期は再成長のための準備段階だったとポジティブに評価したい(今後は同社の顧客向けに、チェンジHDのコンサルティングサービス提供も進めていく予定)。

2025年9月期もサイバーセキュリティ事業が同社の成長をけん引する構図は変わらないとみるが、サービスラインナップの拡充も進めていく方針だ。実際に、ホスト型WAFの集中管理と設定代行で運用負荷を軽減する「マネージドライセンス」の提供を2024年11月より開始すると発表するなど、動き出しは順調だろう。また、サイバーセキュリティ領域以外でも、プラットフォーム事業者向け「詐欺広告対策支援サービス」、ライブ配信中に発生した不具合をリアルタイムで監視・自動通知する「ライブ配信障害検知システム」など、顧客ニーズの見込めそうなサービスの展開も開始しており、需要獲得に期待したい。

(同社資料より)

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2023年12月27日)

基本的な考え方

当社は、コーポレート・ガバナンスの基本的な目的を企業価値の安定的な増大と株主重視の立場に立って経営の健全性の確保と透明性を高めることであると認識しております。そのために、財務の健全性を追求すること、タイムリーディスクロージャーに対応した開示体制を構築すること、取締役及び独立性の高い社外取締役が経営の最高意思決定機関として法令に定める重要事項の決定機能及び各取締役の業務執行に対しての監督責任を果たすことを経営の最重要方針としております。また、コーポレート・ガバナンスの効果を上げるため、内部統制システム及び管理部門の強化を推進し、徹底したコンプライアンス重視の意識の強化とその定着を全社的に推進してまいります。

また、当社は、以下の5点をコーポレート・ガバナンスの基本方針として掲げております。

・全ての株主に対して実質的な平等性を確保するとともに、株主の権利の確保と適切な権利行使に資するための環境整備を行います。

・株主をはじめとする全てのステークホルダーとの適切な協働を実践するため、ステークホルダーの権利・立場や企業倫理を尊重する企業風土の醸成に努めます。

・法令に基づく開示以外にも、株主をはじめとするステークホルダーにとって重要と判断される情報(非財務情報も含む)を、様々な手段により積極的に開示を行います。

・取締役会は、取締役の職務執行に対する独立性の高い監督体制を構築し、経営の健全性の確保と透明性の高い経営の実現に取り組みます。

・総務部を中心とするIR体制を整備し、株主や投資家との対話の場を設けます。

<実施しない主な原則とその理由>

【補充原則4-1-2 中期経営計画】

当社では、激しく変化するインターネットビジネス分野において、中期的な業績予測を掲げることは、必ずしもステークホルダーの適切な判断に資するものではないとの立場から、数値目標をコミットメントする中期経営計画は公表しておりませんが、経営陣は中期経営計画を定めるとともに、その進捗状況の確認、分析を行っております。取締役会は、その中期経営計画を決議するとともに、進捗状況や分析結果について報告を受け、監視、監督をすることとしております。

【補充原則4-1-3 最高経営責任者等の後継者の計画】

取締役の選任・選定については、指名・報酬委員会の諮問により、社外取締役からの客観的な意見も踏まえて指名することで、透明性・公平性の高い手続きを行っております。また、代表取締役は年齢的にも若いため、具体的な後継者の計画は策定しておりませんが、今後、その要否を含めて、指名・報酬委員会による検討及び取締役会における各取締役の行動・発言等の中から、将来の最高経営責任者の候補者を見極めていきたいと考えております。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、事業戦略、取引関係などを総合的に勘案し、中長期的な観点から当社グループの企業価値の向上に資することを確認したうえで上場株式を新規保有し、また、継続保有する場合は毎年判断することとしております。その議決権行使は、中長期的な視点で企業価値向上につながるか、または当社の株式保有の意義が損なわれないかを判断基準として行うこととしております。なお、現在、当社は政策保有に係る株式は保有しておりません。

【補充原則2-4-1 中核人材の登用等における多様性の確保】

当社は、中核人材の登用等に際し、人種・国籍・性別等による区別を行わず、個々の能力や実績を重視した人物本位の登用を行っております。また、当社は、管理者育成研修の実施や、昇進基準の整備、育児休暇等の社内整備を行うことで、中核人材の多様性の確保に努めております。女性の中核人材への登用に関しましては、女性活躍推進法に基づく行動計画を作成しており、管理職に占める女性割合を30%以上とすることを目標としております。なお、2023年9月末時点の当該女性割合は36.4%となっております。中途採用・外国人の中核人材への登用に関しましては、属性ごとに数値目標を設定しておりませんが、中長期的な企業価値の向上の観点から策定を検討してまいります。

【補充原則3-1-3 サステナビリティについての取り組み等】

当社は、サステナビリティを巡る課題については、当社が社会的責任を果たしつつ中長期的な企業価値向上を図るうえで極めて重要な経営課題だと認識しております。当社は取締役会における監督のもと、各事業部においてサステナビリティに関する具体的な施策等の推進及びリスク管理を行い、またサステナビリティに関する情報収集及びリスク・機会の評価並びに管理を行っております。具体的な取組みとしては、事業所における電気使用量及び温室効果ガス削減等の各種取り組み、階層別研修の実施や資格取得支援制度、正社員登用制度等の各種取り組みを行っており、その他の取り組み等につきましても有価証券報告書に記載の通りでございます。

【補充原則4-11-1 取締役会の構成】

当社の取締役会は、当社事業に精通した業務執行取締役と、法律、財務・税務等の専門性の素養を有する社外取締役で構成されております。また、「定款」で定める監査等委員である取締役4名以内、監査等委員以外の取締役10名以内の員数の範囲で構成され、実効性ある議論を行うのに適正な規模、また、各事業に伴う知識、経験、能力等のバランスを配慮し多様性を確保した人員で構成することを基本的な考え方としております。現在は、当社事業の各分野に精通した取締役4名に加え、専門的分野で相当程度の知見と経験を有する独立社外取締役3名の計7名で構成しております。当社の取締役の選任は、【原則3-1】(ⅳ)記載のとおりであり、株主総会招集ご通知参考書類に取締役のスキルマトリックスを開示しております。

【原則5-1 株主との建設的な対話に関する方針】

当社では、総務部管掌役員が、IR担当部署である総務部を統括し、IR活動を行うこととしております。株主や投資家に対しては、個別面談に加えて、経営トップによる決算説明の動画配信を半期に1回行っております。加えてこれらの資料公開をWebサイト上にて実施し、積極的に情報開示を行うこととしております。なお、株主との対話においては、インサイダー情報の漏洩防止に留意しております。

【資本コストや株価を意識した経営の実現に向けた対応】

当社は、資本コストや株価への意識は、持続的な成長と中長期的な企業価値の向上を実現するために重要であると認識しております。当社の資本収益性(ROE)は16.6%、PBRは1倍を上回っており、いずれも一般的に優良と判断される基準を達成していると考えております。その結果、各指標の具体的な目標値を設定はしておりませんが、今後も高い収益を安定的に獲得できるよう、各指標については定期的なモニタリングを行い、更なる向上を目指して参ります。