フォーバル・リアルストレート(9423) 3期連続増益 過去最高の利益更新見込み

|

吉田 浩司 社長 |

株式会社フォーバル・リアルストレート(9423) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

吉田 浩司 |

|

所在地 |

東京都千代田区神田神保町3-23-2 錦明ビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

102円 |

24,277,800株 |

2,476百万円 |

23.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

2.60円 |

2.5% |

4.97円 |

20.5倍 |

24.77円 |

4.1倍 |

*株価は11/25終値。予想は会社側予想。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

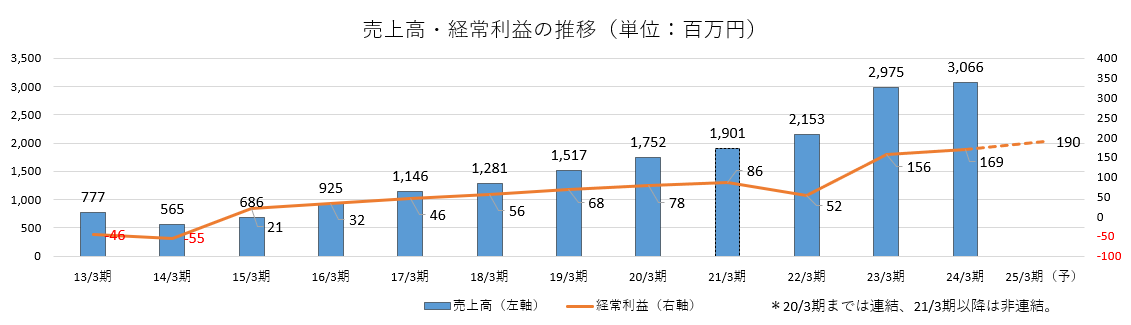

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月(実) |

1,901 |

85 |

86 |

103 |

4.36 |

1.80 |

|

2022年3月(実) |

2,153 |

52 |

52 |

50 |

2.12 |

2.00 |

|

2023年3月(実) |

2,975 |

156 |

156 |

112 |

4.69 |

2.20 |

|

2024年3月(実) |

3,066 |

169 |

170 |

130 |

5.40 |

2.40 |

|

2025年3月(予) |

– |

190 |

190 |

120 |

4.97 |

2.60 |

*単位:円、百万円。予想は会社予想。売上高の予想は未定。2021年3月期まで連結。当期純利益は親会社株主に帰属する当期純利益。

2021年3月期第4四半期より非連結。

(株)フォーバル・リアルストレートの2025年3月期第2四半期決算概要等についてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期決算概要

3.2025年3月期業績予想

4.中期経営計画

5.今後の注目点

<参考:コーポレートガバナンスについて>

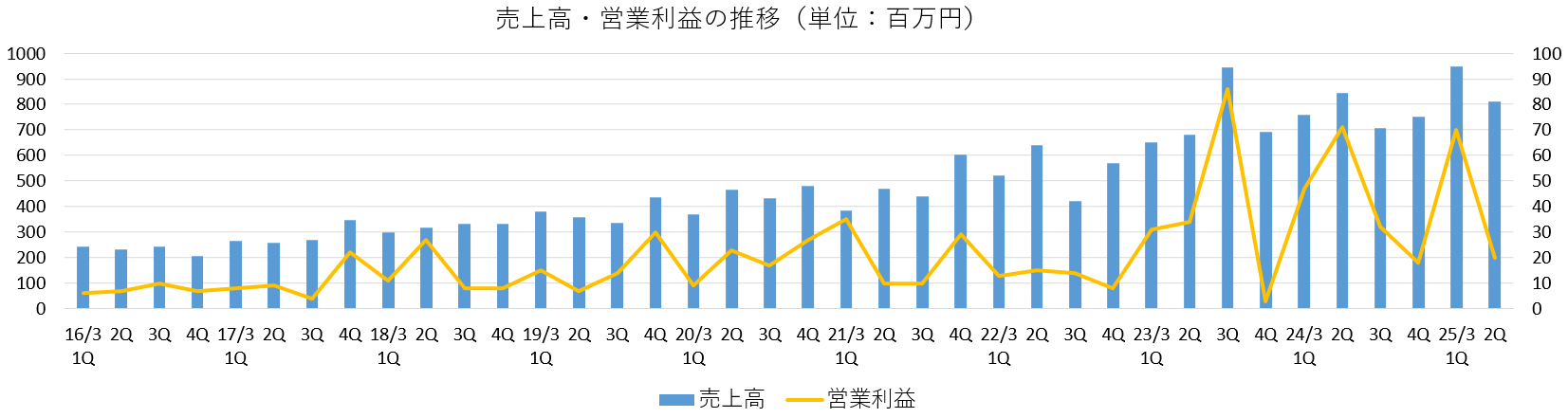

今回のポイント

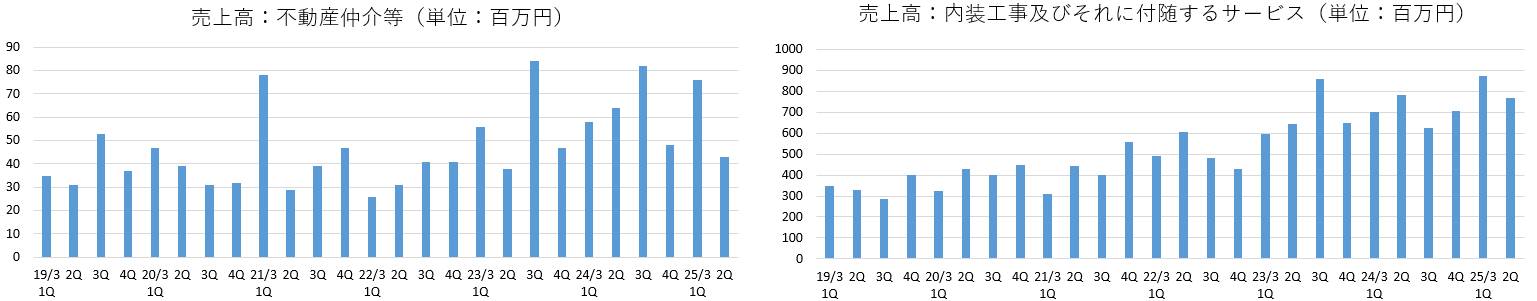

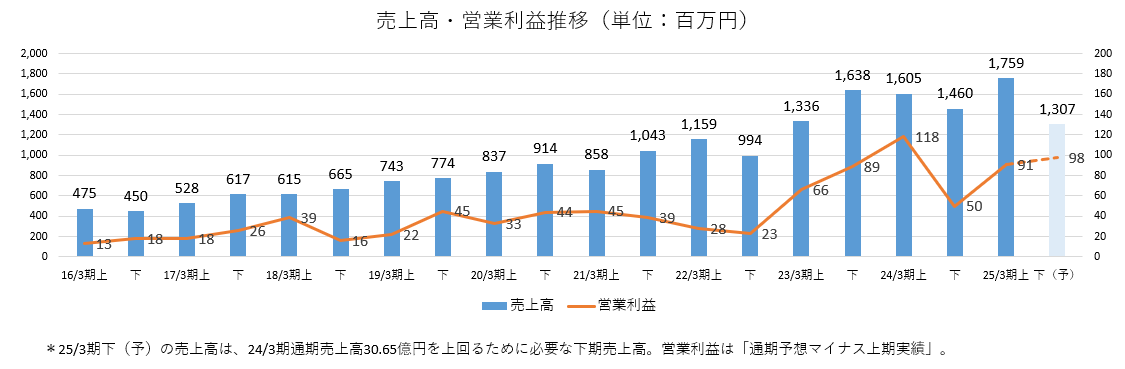

- 25年3月期第2四半期は増収減益。売上高は前年同期比9.5%増の17億59百万円。売上の内訳は、不動産仲介等の売上高が同2.4%減の1億20百万円、大型案件のあった内装工事及びそれに付随するサービスに関する売上高が同10.5%増の16億38百万円。営業利益は同22.9%減の91百万円。増収に伴い粗利額も同5.9%増加したが、人件費増など販管費の増加同12.4%を吸収できなかった。

- 業績予想に変更は無い。25年3月期は3期連続の増益で、過去最高の利益更新を見込んでいる。営業利益、経常利益ともに前期比2桁増益で1億90百万円の予想。引き続き、オフィス環境関連業務の収益拡大を図るべく、不動産物件の仲介から内装工事、各種インフラの整備やオフィス機器・什器の手配までを行うオフィス移転のワンストップサービスについてその取り組みを強化する。安定的な収益基盤構築が進んでおり、予想売上高は開示していないが、増収増益となれば、11期連続増収、3期連続増益となる。配当は、0.20円/株増配の2.60円/株を予定している。予想配当性向は52.3%。

- 23年3月期を初年度とする3か年の中期経営計画を遂行中である。「いつも経営者のそばにいるオフィスのプロとして、企業の成長に伴走します」という経営理念の下、各種取り組みを進めていく。

- 25年3月期も増収となれば、15年3月期から11期連続増収となるが、そのために必要な下期売上高は13億7百万円。着実に売上を拡大させてきた同社の実績からは大きなハードルとは考えにくいであろう。

- 一方営業利益に関しては、前期は通期では増益であったものの、24年3月期下期、25年3月期上期と2期連続で前年同期を下回った。同社を取り巻く事業環境に現時点では大きな変化はないということだが、第3四半期、第4四半期と両事業がどれだけ売上・利益を積み上げていくかに注目したい。

1.会社概要

【1-1 事業内容】

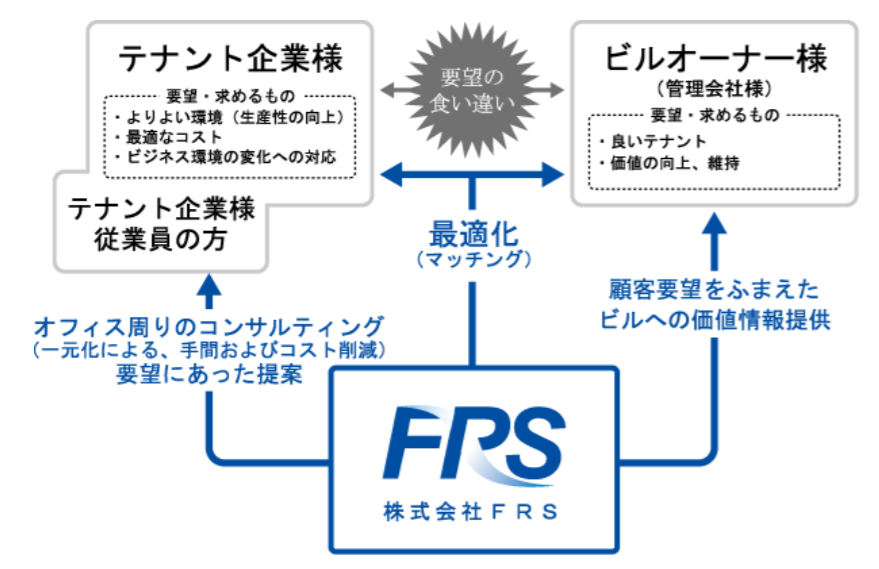

「私たちはつねに経営視点でオフィスの成長ストーリーを描き実現するための方法をご提案することでお客様の成長に伴走していきます。」という考えの下、企業のオフィス移転をトータルにサポート。

不動産仲介(物件探し)から、内装・レイアウト設計、ネットワーク環境やOA 環境構築、オフィス機器・什器の手配、引越手配、更には旧オフィスの退去計画までを一貫してサポートしている。

(同社資料より)

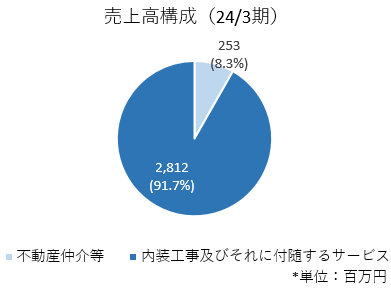

【1-2 事業セグメント】

セグメントはソリューション事業の単一セグメント。

売上高は不動産仲介等の売上高および内装工事及びそれに付随するサービスに関する売上高の2つで構成されている。

【1-3 ビジネスモデルと強み】

・不動産情報をドアノックツールとしてオフィス移転需要を掘り起こし、その際に発生するコンサルティングを含めた、内装工事、OA・ネットワーク機器の更新、各種サービスの取次、更には旧オフィスの原状回復等の需要を取り込んでいく。

・通常、不動産仲介を行った顧客とは仲介時限りの取引関係となってしまうのに対し、OA・ネットワーク機器の新規導入や定期的な更新の提案などを行う同社は、仲介後もそうした顧客基盤をベースにストック型収益を上げることが可能である。また、そうした顧客接点を通じて顧客企業の増床・移転ニーズを他社に先駆けて吸い上げることもできる。

・需要の掘り起こしはWeb サイトを中心に、電話によるアウトバンドの営業も展開。引き合いがあれば、営業担当者にIT コンサルタントが同行して、不動産仲介物件だけでなく、オフィス移転後のIT コンサル、内装、各種サービスの取次、引っ越し、退去後の原状回復等の提案を行う。

・オフィスの移転には、通常、不動産会社、運送会社、内装工事会社、更には旧オフィスを管理する不動産会社(退去に伴う敷金の返金等で問題が生じる事が少なくない)等、多くの関係先と関わる必要があるが、同社と契約すれば、窓口を一本化でき、仮にトラブルが発生したとしても、同社が責任をもって対応する。

・不動産仲介の際に、引っ越し業者の紹介や取り次ぎをする不動産会社はあるが、内装工事やオフィス移転に際して更新する情報機器等に関するコンサルから手配・セッティングまで対応できる不動産会社はほとんどない。

・これまでは一人の営業社員が「不動産仲介」および「内装工事等」の両方を担当していたが、2019年3月期より担当をそれぞれに分けることとした。

顧客にとっては窓口が一つの方が利便性は高いという面はあるものの、効率的な成約件数増を図るとともに顧客との関係を深化させるためには担当制を導入し、それぞれの業務に特化することが適切であると判断した。

【1-4 ROE分析】

|

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

24/3期 |

|

|

ROE(%) |

38.3 |

51.9 |

33.8 |

38.0 |

19.3 |

29.7 |

12.3 |

24.1 |

23.5% |

|

売上高当期純利益率(%) |

3.53 |

6.43 |

5.36 |

6.62 |

3.49 |

5.42 |

2.34 |

3.77 |

4.24 |

|

総資産回転率(回) |

3.32 |

3.14 |

2.76 |

2.66 |

2.59 |

2.65 |

2.52 |

2.98 |

2.46 |

|

レバレッジ(倍) |

3.27 |

2.57 |

2.29 |

2.16 |

2.14 |

2.07 |

2.09 |

2.14 |

2.25 |

不動産仲介の売上増減に伴い、収益性が変動する。23/3期に続き、24/3期もは不動産仲介が2桁増収だったことからROEは20%を超えた。引き続き高水準のROEが期待される。

2.2025年3月期第2四半期決算概要

(1)非連結業績

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

|

|

売上高 |

1,605 |

100.0% |

1,759 |

100.0% |

+9.5% |

|

売上総利益 |

648 |

40.4% |

686 |

39.1% |

+5.9% |

|

販管費 |

530 |

33.0% |

595 |

33.9% |

+12.4% |

|

営業利益 |

118 |

7.4% |

91 |

5.2% |

-22.9% |

|

経常利益 |

118 |

7.4% |

91 |

5.2% |

-23.3% |

|

当期純利益 |

77 |

4.8% |

54 |

3.1% |

-30.3% |

*単位:百万円。

増収減益

(事業環境)

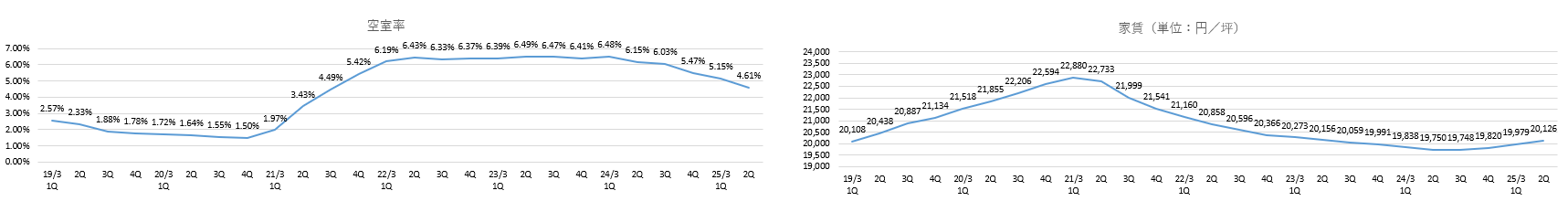

大手不動産会社の調べによると、東京都心5区(千代田・中央・港・新宿・渋谷区)のオフィスビル市場においては、2024年9月末時点の平均空室率は4.61%と、前年同月比1.54%低下。一方、東京都心5区の2024年9月末時点における平均賃料は20,126円/坪と前年同月比で376円(1.90%)上昇した。平均賃料が2万円台となったのは7四半期ぶりのこととなる。

(業績概要)

売上高は前年同期比9.5%増の17億59百万円。

売上の内訳は、不動産仲介等の売上高が同2.4%減の1億20百万円、内装工事及びそれに付随するサービスに関する売上高が同10.5%増の16億38百万円。

営業利益は同22.9%減の91百万円。増収に伴い粗利額も同5.9%増加したが、人件費増など販管費の増加同12.4%を吸収できなかった。

(2)売上高の内訳

|

24/3期2Q |

25/3期2Q |

前年同期比 |

|

|

不動産仲介等 |

123 |

120 |

-2.4% |

|

内装工事及び付随サービス |

1,482 |

1,638 |

+10.5% |

|

全社売上高 |

1,605 |

1,759 |

+9.5% |

*単位:百万円

◎不動産仲介

成約件数は前年同年期比9.2%減、顧客単価は同6.9%増。

事業環境に特段変化はないが、上期は案件成約が低調だった。大型物件への需要が堅調で単価は上昇した。

◎内装工事やOA機器・什器の販売

成約件数は前年同期比9.8%増、顧客単価は同0.8%増。

前期に受注した大型案件が売上に計上されたが、単価は横ばいにとどまった。

(3)財政状態及び

キャッシュ・フロー(CF)

◎主要BS

|

24年3月 |

24年9月 |

増減 |

24年3月 |

24年9月 |

増減 |

||

|

流動資産 |

1,229 |

1,109 |

-119 |

流動負債 |

693 |

593 |

-99 |

|

現預金 |

770 |

661 |

-108 |

仕入債務 |

316 |

267 |

-49 |

|

売上債権 |

406 |

401 |

-5 |

負債合計 |

693 |

593 |

-99 |

|

固定資産 |

72 |

101 |

+29 |

純資産 |

607 |

617 |

+9 |

|

投資その他の資産 |

50 |

75 |

+24 |

利益剰余金 |

431 |

427 |

-3 |

|

資産 |

1,301 |

1,210 |

-90 |

負債純資産 |

1,301 |

1,210 |

-90 |

*単位:百万円。

自己資本比率は前期末比4.2ポイント上昇し50.2%。

◎キャッシュ・フロー

|

24/3期2Q |

25/3期2Q |

増減 |

|

|

営業CF |

-108 |

-35 |

+72 |

|

投資CF |

-7 |

-14 |

-7 |

|

フリーCF |

-115 |

-50 |

+64 |

|

財務CF |

-52 |

-57 |

-5 |

|

現金・現金同等物残高 |

561 |

661 |

+100 |

*単位:百万円。

営業CF、フリーCFともマイナス幅が縮小した。キャッシュ・ポジションは上昇した。

3.2025年3月期業績予想

◎業績予想

|

24/3期 |

25/3期(予) |

前期比 |

進捗率 |

|

|

売上高 |

3,066 |

– |

– |

– |

|

営業利益 |

169 |

190 |

+12.4% |

48.0% |

|

経常利益 |

170 |

190 |

+11.5% |

48.0% |

|

当期純利益 |

130 |

120 |

-7.8% |

45.2% |

*単位:百万円。

業績予想に変更なし、3期連続増益で過去最高利益を予想

業績予想に変更は無い。営業利益、経常利益ともに前期比2桁増益で1億90百万円の予想。

引き続き、オフィス環境関連業務の収益拡大を図るべく、不動産物件の仲介から内装工事、各種インフラの整備やオフィス機器・什器の手配までを行うオフィス移転のワンストップサービスについてその取り組みを強化する。

安定的な収益基盤構築が進んでおり、予想売上高は開示していないが、増収増益となれば、11期連続増収、3期連続増益となる。

配当は、0.20円/株増配の2.60円/株を予定している。予想配当性向は52.3%。

4.中期経営計画

23年3月期を初年度とする3か年の中期経営計画が進行中である。

(1)基本方針

「いつも経営者のそばにいるオフィスのプロとして、企業の成長に伴走します」という経営理念の下、オフィス空間の提供を通じて顧客企業に提供している売上拡大・業務効率改善・リスク回避といった利益貢献活動に、デジタル技術を組み込むことで中小・中堅企業のGX化・DX化を推進、更なる利益貢献を図る。

(2)重点取組事項

オフィス環境関連業務の収益拡大を図るべく、不動産物件の仲介から内装工事、各種インフラの整備やオフィス機器・什器の手配までを行うオフィス移転のワンストップサービスについては、引き続きその取り組みを強化する。

(具体的な取り組み)

物件情報の充実やコンテンツの拡充などを実施することで集客サイト「オフィス移転 navi」の更なる強化を図るとともに、市場ニーズをいち早く取り入れた居抜き・セットアップオフィス専門サイト「ValueOffice」を拡充することで、顧客企業の獲得を進める

既存顧客からの紹介獲得やグループ会社顧客への働きかけ強化等による紹介案件の創出についても、引き続き取り組む。

相場情報や空室情報の提供、障害対応等を通じて顧客企業との接点を増やすことで、顧客企業の囲い込みを図る。顧客企業の囲い込みにより将来的な移転ニーズを競合他社に先駆けて把握し、同社のサービスをいち早く提供することで、安定的な収益確保に取り組む。

新型コロナウィルス感染症拡大の影響で働き方改革が加速し、テレワークを導入する企業が増加する中、働きやすさを重視した社内環境の充実、従業員のやりがいや生産性の向上、デザインや立地へのこだわり、採用力の強化、といった従来型のオフィスニーズに加え、一人用テレビ会議スペースやアクリルパネルの設置など感染防止を目的とした設備の充実、最新の ICT 機の導入、ソーシャルディスタンを確保したオフィスレイアウト、リモートワークやワーケーションを促進するために郊外にも複数拠点を設けるなど、with コロナ・after コロナ時代の新たなオフィス需要を積極的に取り込むことで、安定的な収益確保を図る。

オフィス移転の際には原状回復工事、不用品廃棄、什器購入、内装造作など大きな環境負荷が発生することから、今後は環境に配慮した製品を組み込んだオフィス空間づくりが求められると考えている。2030 年までに達成すべき 17 の目標を掲げた SDGsの考え方の根底にある「環境」への取り組みとして、企業が力強く成長していける「サステナブルなオフィス空間」の構築を目指す。

5.今後の注目点

25年3月期も増収となれば、15年3月期から11期連続増収となるが、そのために必要な下期売上高は13億7百万円。着実に売上を拡大させてきた同社の実績からは大きなハードルとは考えにくいであろう。

一方営業利益に関しては、前期は通期では増益であったものの、24年3月期下期、25年3月期上期と2期連続で前年同期を下回った。同社を取り巻く事業環境に現時点では大きな変化はないということだが、第3四半期、第4四半期と両事業がどれだけ売上・利益を積み上げていくかに注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 6名、うち社外2名(独立役員2名) |

| 監査等委員 | 3名、うち社外2名(独立役員2名) |

◎コーポレートガバナンス報告書

最終更新日:2024年6月28日

基本的な考え方

当社は、以下の5項目をコーポレートガバナンスの基本方針といたします。

1. 当社は、全ての株主の権利及び平等性が実質的に確保され、適切に行使できるよう、株主に資する情報について、当社のホームページや東京証券取引所の適時開示情報閲覧サービスに掲載する等、速やかに開示いたします。

2. 当社は、全てのステークホルダーとの協働を実践するため、社長が自らの言葉で全社員に朝礼や全社会議等を通じて説明を行い、ステークホルダーの権利・立場や企業倫理を尊重する企業風土の醸成に努めます。

3. 当社は、法令に基づく開示を適切に行うとともに、それ以外の情報についても当社ホームページ等の方法により積極的に提供いたします。また、情報の開示にあたっては、正確で分かりやすく、利用者にとって有用性の高い記載に努めます。

4. 取締役会では、経営理念・経営方針・経営計画について毎年度経営の意志決定をしており、それを受けて業務を執行いたします。

また、取締役会規程、組織規程、業務分掌規程及び職務権限規程等を定めており、取締役と各部門の職務と責任を明確にすることで経営陣による適切なリスクテイクを支える環境整備を行います。

独立社外監査役2名を含む監査役会により毎月開催されている定時監査役会にて実効性の高い監督を行います。

5. 当社は、持続的な成長と中長期的な企業価値の向上に資するため、株主との建設的な対話に積極的に取り組み、株主との双方向のコミュニケーションの充実に努めます。また、株主との対話を通じて当社に対する関心や懸念を把握し、当社の経営方針をわかりやくすく明確に説明し理解を得ることに努めます。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【原則2-3 社会・環境問題をはじめとするサステナビリティーを巡る課題】

補充原則2-3①

当社は、フォーバルグループの社是に基づき、地球全体の環境改善を目的として、『環境対策に関する方針』を策定しており、環境保護活動や社会問題に対する取組を課題と認識しております。

当社は、“いつも経営者のそばにいるオフィスのプロとして、企業の成長に伴走します ”という経営理念の下、オフィス空間の提供を通じて、カーボンオフセット商材の提供、LED照明の採用による電力使用量の削減、電子化推進による紙の削減など、環境への取り組みを進めております。

また、あらゆる人権を尊重し、求人・雇用・昇進等において、人種・国籍・宗教・信条・性別・性的指向・年齢・障がい等による不当な差別をいたしません。さまざまなバックグラウンドを持った従業員がその能力を発揮し、いきいきと活躍できるような職場環境を目指し、女性従業員や障がいのある従業員の活躍促進、ワークライフバランスに配慮した各種の支援制度の整備(出産・育児・介護に関する支援制度、テレワークや在宅勤務の導入等)、長時間労働の削減対策や有給休暇取得の促進等の取り組みを進めております。

【原則2-4 女性の活躍促進を含む社内の多様性の確保】

補充原則2-4①

当社は、あらゆる人権を尊重し、求人・雇用・昇進等において、人種・国籍・宗教・信条・性別・性的指向・年齢・障がい等による不当な差別をいたしません。さまざまなバックグラウンドを持った従業員がその能力を発揮し、いきいきと活躍できるような職場環境を目指し、女性従業員や障がいのある従業員の活躍促進、ワークライフバランスに配慮した各種の支援制度の整備(出産・育児・介護に関する支援制度、テレワークや在宅勤務の導入等)、長時間労働の削減対策や有給休暇取得の促進等の取り組みを進めております。

また、人材戦略の指標として、管理職に占める女性従業員の割合が30%以上、全従業員に占める女性従業員の割合が40%以上、男性の育児休業等の取得率が50%以上をそれぞれ目標としております。

補充原則3-1③

当社は、フォーバルグループの社是に基づき、地球全体の環境改善を目的として、『環境対策に関する方針』を策定しており、環境保護活動や社会問題に対する取組を課題と認識しております。

当社は、“いつも経営者のそばにいるオフィスのプロとして、企業の成長に伴走します”という経営理念の下、オフィス空間の提供を通じて、カーボンオフセット商材の提供、LED照明の採用による電力使用量の削減、電子化推進による紙の削減など、環境への取り組みを進めております。

また、あらゆる人権を尊重し、求人・雇用・昇進等において、人種・国籍・宗教・信条・性別・性的指向・年齢・障がい等による不当な差別をいたしません。さまざまなバックグラウンドを持った従業員がその能力を発揮し、いきいきと活躍できるような職場環境を目指し、女性従業員や障がいのある従業員の活躍促進、ワークライフバランスに配慮した各種の支援制度の整備(出産・育児・介護に関する支援制度、テレワークや在宅勤務の導入等)、長時間労働の削減対策や有給休暇取得の促進等の取り組みを進めております。

【原則4-2 取締役会の役割・責務(2)】

補充原則4-2②

当社は、サステナビリティを巡る取り組みについて基本的な方針は策定しておりませんが、環境対策についての方針は作成、開示しております。また、経営資源の配分や事業ポートフォリオに関する戦略の実行について監督しておりません。これらについては、今後の検討課題としてまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

2021年6月の改訂後のコーポレートガバナンス・コードに基づいて記載しております。

【原則1-4 政策保有株式】

当社では政策保有株式は現在保有しておりません。

また政策保有株式の保有予定はありませんが、保有する場合は基準を策定・開示いたします。

【原則5-1 株主との建設的な対話に関する方針】

当社は、IR担当取締役が中心となって、株主・投資家との主体的かつ効果的な対話を行っております。必要に応じてIR担当部署が補佐し、株主・投資家との円滑な対話を実践するために、IR担当部署が中心となって関連部門間の連携を図っております。また、株主・投資家との対話で得られた意見は必要に応じて取締役会が共有し、企業価値の向上に努めております。

なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。

株主との建設的な対話を促進するための体制整備・取組みに関する方針

1)株主・投資家との対話に関しては、IR担当取締役が統括し、主体的かつ建設的な対話に努めております。

2)IR担当部署が中心となって、株主・投資家との円滑な対話を実践するために、資料の作成に必要な情報を共有するなど、関連部門間の連携を図っております。

3)IR担当部署が窓口となり、株主・投資家の要望に応じて代表取締役、IR担当取締役、IR担当部署が個別面談に積極的に対応しております。

4)株主・投資家との対話で得られた意見は、必要に応じて経営陣にフィードバックし、情報の共有および活用を図っております。

5)株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。