デジタル・インフォメーション・テクノロジー(3916) 14期連続の増収増益 過去最高を更新

|

市川 聡 社長 |

デジタル・インフォメーション・テクノロジー株式会社(3916) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

市川 聡 |

|

所在地 |

東京都中央区八丁堀4−5−4 FORECAST桜橋 |

|

決算月 |

6月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,927円 |

15,501,820株 |

29,872百万円 |

26.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

60.00円 |

3.1% |

120.70円 |

16.0倍 |

465.51円 |

4.1倍 |

*株価は9/9終値。各数値は2024年6月期決算短信より。

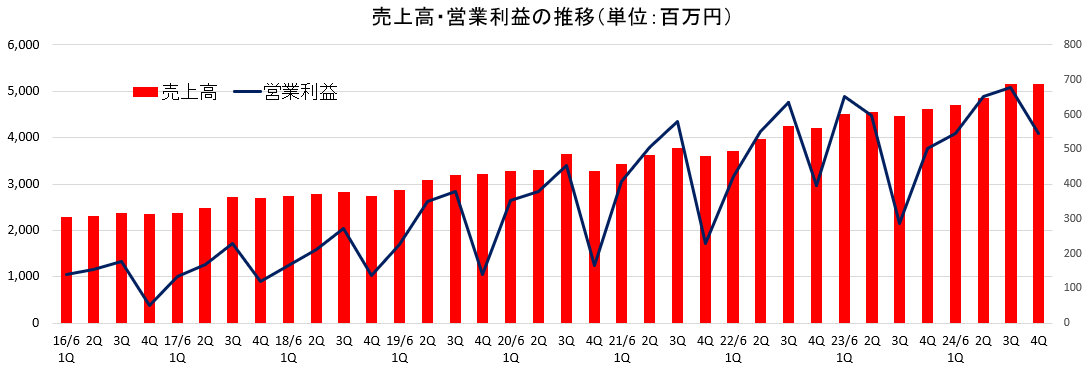

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年6月(実) |

14,444 |

1,722 |

1,730 |

1,196 |

78.47 |

24.00 |

|

2022年6月(実) |

16,156 |

2,004 |

2,004 |

1,439 |

94.38 |

40.00 |

|

2023年6月(実) |

18,149 |

2,039 |

2.059 |

1,447 |

95.18 |

36.00 |

|

2024年6月(実) |

19,888 |

2,424 |

2,409 |

1,686 |

112.83 |

46.00 |

|

2025年6月(予) |

22,000 |

2,600 |

2,600 |

1,804 |

120.70 |

60.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。22/6期の配当には記念配当8.00円/株を含む。

デジタル・インフォメーション・テクノロジー株式会社の2024年6月期決算概要、新中期経営計画などをお伝えします。

目次

今回のポイン

1.会社概要

2.2024年6月期決算概要

3.2025年6月期業績予想

4.新中期経営計画

5.今後の注目点

<参考1:2030年ビジョン>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 24年6月期決算は14期連続の増収増益で、売上・利益とも過去最高を更新した。売上高は前期比9.6%増の198億88百万円。エンベデッドソリューション事業を中心にソフトウェア開発事業は堅調、自社商品事業も大きく伸長。営業利益は同18.9%増の24億24百万円。増収に伴い売上総利益は同14.5%増加し、前期発生した不採算案件の反動もあり粗利率も同1.1%改善。社員の処遇改善、事業規模拡大に伴う費用(各事業所での増床費用等、M&A2社に伴う支払手数料)増加の影響を受けたが増収で吸収し2桁の増益。

- 25年6月期は、15期連続の増収増益を見込む。売上高は前期比10.6%増の220億円、営業利益は同7.2%増の26億円の予想。全事業増収増益予想。売上高営業利益率は前期比0.4ポイント低下の11.8%。R&D、人的資本強化など、中長期の成長へ向けた投資により短期的に利益率は低下するが、事業の成長性に懸念はない。25年6月期より配当性向の目標を「40%以上」から「50%以上」に引き上げる。25年6月期の配当は前期比14.00円/株増の60.00円/株の予定。予想配当性向は50.1%。

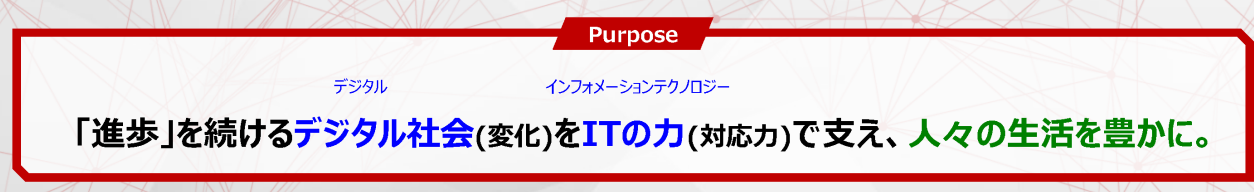

- 2024年8月、新中期経営計画を発表した。2030年に向け、信頼され、選ばれるDITブランドの構築を目指す「2030年ビジョン」において、同社では、これまでの成長を支えてきた「事業基盤の更なる拡大」と「成長要素の新しい価値・サービスの提供」からなる「二軸の事業推進」をより強化し、事業基盤の更なる拡大と新しい価値・サービスの提供を推進することを中長期成長モデルとしている。2ステップ目となる今回の新中期経営計画(2025年6月期~2027年6月期)のテーマは、「成長軌道の実現」。「行動指針」「企業理念・経営理念」「経営方針」に加え、新たに掲げたパーパス『「進歩」を続けるデジタル社会(変化)をITの力(対応力)で支え、人々の生活を豊かに。』の下、「事業基盤」「成長要素」「経営基盤」から成る3つの戦略を推進し、全社一丸で成長を追求する。

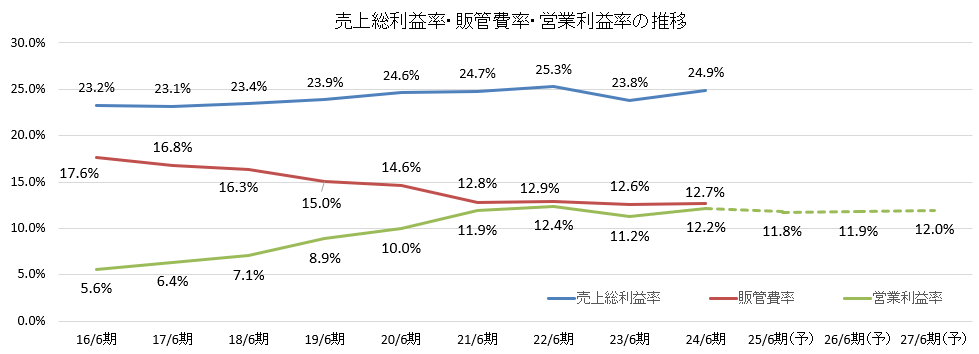

- 24年6月期は14期連続の増収増益を達成し、粗利率、営業利益率ともに不採算案件の影響を受けた23年6月期から回復した。ただ、現時点では、新中期経営計画期間中も、人的資本強化のための給与水準引き上げを中心とした成長投資により営業利益率は過去のピークであった22年6月期の12.4%には及ばない予想となっている。

- 需要旺盛な事業環境の下、ビジネスソリューション事業、エンベデッドソリューション事業、プロダクトソリューション事業とも、売上高は上積みの可能性が高いと見られる。同社の特徴の一つである利益率を更に引き上げていけるか、請負案件の拡大、プロダクトソリューション事業の伸長などのポイントに注目していきたい。

1.会社概要

独立系の情報サービス会社。金融、通信などを中心顧客とした業務システム開発、組込み開発等の受託開発が売上の大半を占めるが、Webセキュリティソリューション「WebARGUS(ウェブアルゴス)」、Excel業務イノベーションプラットフォーム「xoBlos(ゾブロス)」を始めとした独自技術による自社製品の拡大に注力している。「多面多様のIT企業」、「部分最適と全体最適の組織戦略」といった特長を持つ。

【1-1 沿革】

日本電信電話公社在籍時にプログラマーの資格を取った故市川 憲和氏(前取締役会長)はコンピュータという今まで経験したことの無い新しい世界と出会い、その将来性に大きな魅力を感じ、チャレンジ精神を奮い起こされ独立。

1996年に知人が経営していた東洋コンピュータシステム株式会社の社長として経営を任された後、業務システム開発事業を皮切りに、コンピュータ販売事業(現・システム販売事業)、組込み開発検証事業、運用サポート事業などを手掛け、多面多様のIT企業として事業領域を拡大していった。その後、2002年にグループ企業数社を完全子会社化して、同社の前身となる東洋アイティーホールディングス株式会社を設立し、2006年に子会社4社を統合し、現社名に商号変更した。また、2011年1月にDIT America, LLC.を米国カンザス州に設立、2015年6月に東証JASDAQ市場に上場、2016年5月に東証2部市場に上場し、2017年3月に東証1部へ市場変更。2018年7月、変化が加速する経営環境の下、経営体制の若返りを図り、迅速な意思決定を可能にする体制作りを目的として代表取締役専務 市川 聡氏が代表取締役社長に就任した。

2022年4月、市場再編に伴い東証プライム市場に移行した。

【1-2 企業理念など】

|

当社のロゴマークは、無限階段がついた立方体の集合体となっています。 この集合体こそが、当社そのものであり、立方体一つひとつが社員一人ひとりを表しています。 立方体の6つの面は、全社員が共有し、大切と考える6つの価値を表しています。 この価値をお客様、会社、社員の3層で言葉に表したのが、当社の企業理念です。 |

(同社HPより)

(同社HPより)

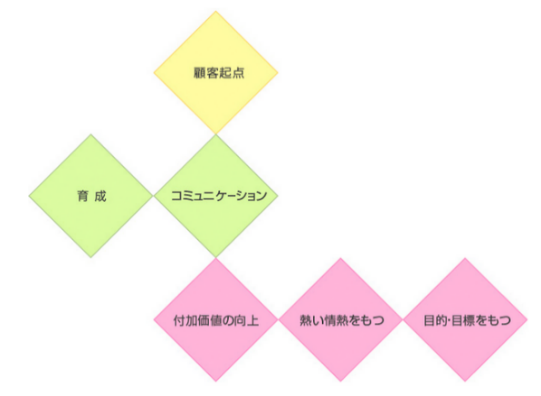

立方体を展開したのが上の図で、市川社長によれば、「まずは顧客起点。ここから全てが始まる。」ことを強調している。その意識の下で、会社としては「社員の育成」と「対顧客、社員同士のコミュニケーション」、社員は「付加価値の向上」、「熱い情熱を持つ」、「目的意識を持つ」ことが重要な価値であることを示している。

社員はこの理念をクレドにして携行し、常に基本に立ち返ることとしている。

24年8月、新中期経営計画策定に際し、新たに企業理念と存在意義の結びつきを示す「パーパス」を掲げた。

(同社資料より)

同社では、世の中は常に変化しており、その変化に対応した行動をとらないと、あっという間に時代に取り残されてしまうという危機感から、現状維持を良しとせず、常にチャレンジすることを「変化対応力」と定義し、重要な考え方と位置付けている。

時代の変化に順応した価値を提供して連続した成長を実現することで社会に貢献し、さまざまなステークホルダーの生活を豊かにすることが自社の使命であると考えている。

【1-3 市場環境】

【1-4 事業内容】にあげる同社各事業の市場環境及び成長性の概要は以下の通りである。

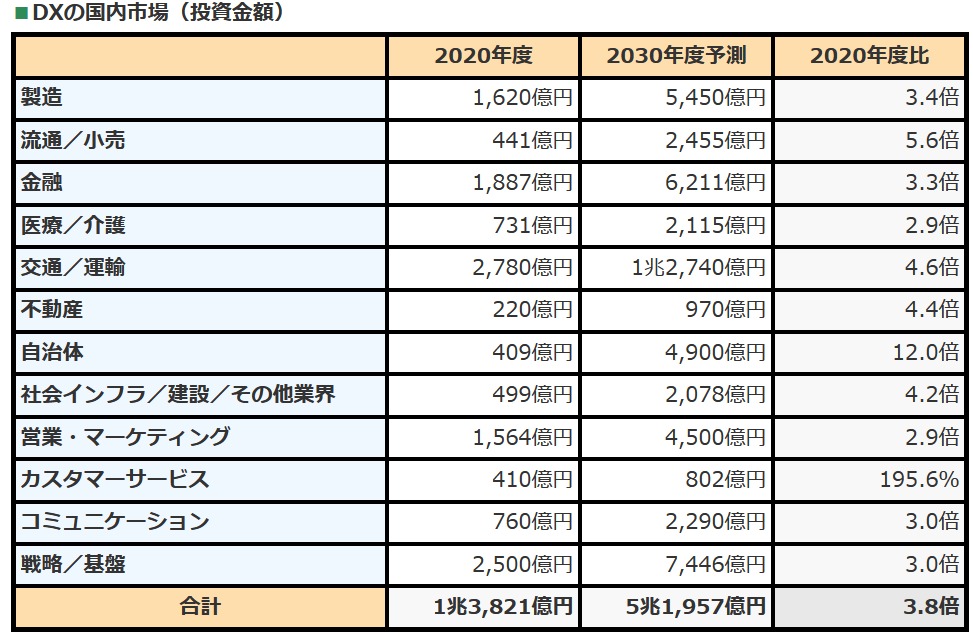

(1)ビジネスソリューション事業

人手不足・業務効率化に貢献するITソリューション、中でもDXは企業の重要な課題として位置付けが高まっており、株式会社富士キメラ総研の調査によれば、業種を問わず積極的な投資が行われており、2030年度のDX国内市場は2020年度の3.8倍の5.2兆円に拡大するという。

(株式会社富士キメラ総研『2022 デジタルトランスフォーメーション市場の将来展望 市場編/ベンダー戦略編』より)

※同資料はデジタル・インフォメーション・テクノロジー株式会社より提供を受け、(株)インベストメントブリッジが掲載。

(2)エンベデッドソリューション事業

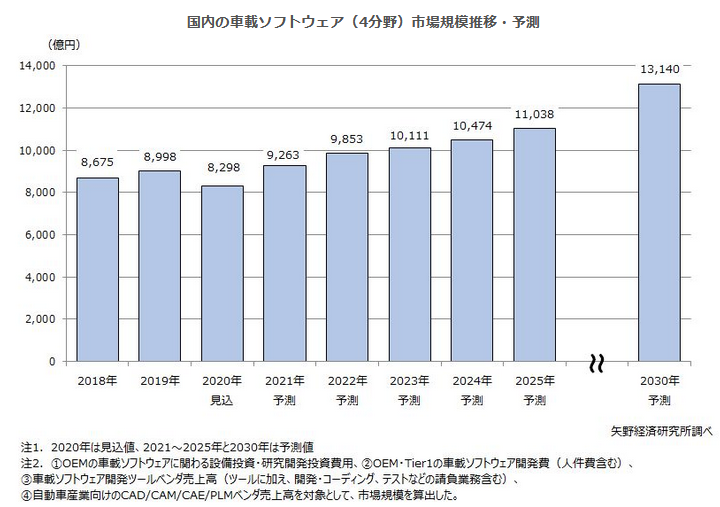

株式会社矢野経済研究所によれば、国内の車載ソフトウェア市場は2019年まで拡大基調で推移したものの、2020年は新型コロナウイルス感染症の影響を受けて新車販売台数が減少。しかし、その後は、特にCASE(Connected、Autonomous/Automated、Shared & Service、Electric)対応などの設備投資・研究開発投資が引き続き伸びていく見込みで、2030年まで右肩上がりの成長を続けていく見通し。2025年の車載ソフトウェア(4分野)市場は1兆1,038億円、2030年には1兆3,140億円に達すると予測している。

(株式会社矢野経済研究所「車載ソフトウェア市場に関する調査 2020年」より)

※同資料はデジタル・インフォメーション・テクノロジー株式会社より提供を受け、(株)インベストメントブリッジが掲載。

(3)自社商品事業

①「WebARGUS(ウェブアルゴス)」

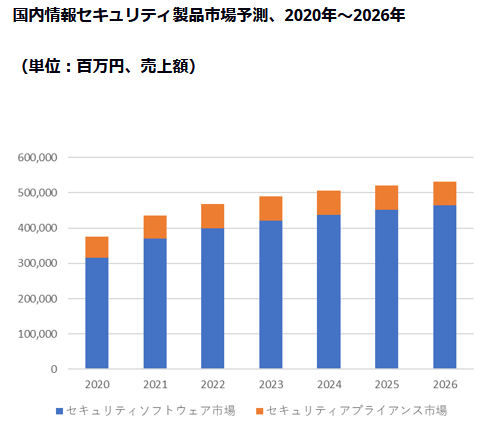

新型コロナウイルスの感染拡大によって、企業での働き方がオフィス勤務からリモートや在宅勤務へ移行し、デジタル空間での活動が増加したのに伴い、フィッシングやマルウェア感染、企業システムへのセキュリティ侵害、IDの不正利用などのセキュリティリスクが高まっている。IT専門調査会社 IDC Japan 株式会社では、2021年の国内セキュリティソフトウェア市場は前年比17.2%増の3,703億円(売上額ベース)になったと推定しており、2026年には4,637億円に拡大すると予測している。

(IDC Japan 株式会社「最新の国内情報セキュリティ市場予測 2022年5月」より)

※同資料はデジタル・インフォメーション・テクノロジー株式会社より提供を受け、(株)インベストメントブリッジが掲載。

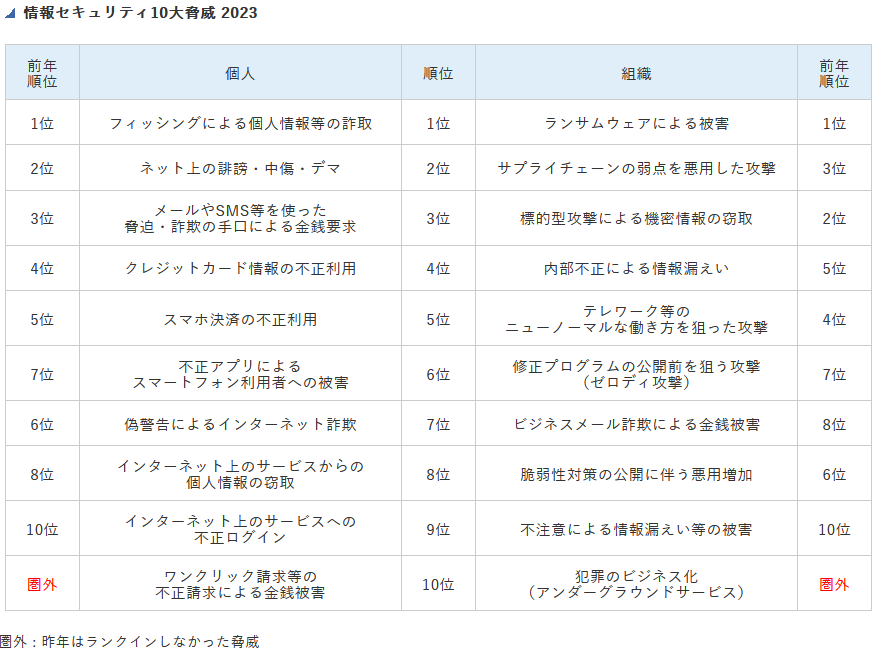

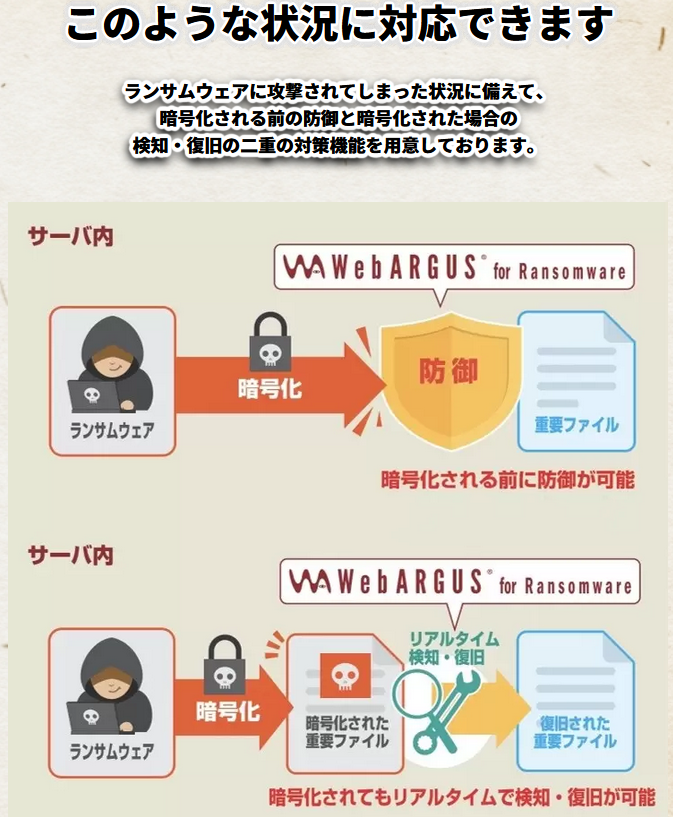

また、サイバーセキュリティリスクが高まる中、ランサムウェアによる被害が急増している。

ランサムウェアとは、コンピュータをウイルスに感染させロックしたり、ファイルを暗号化したりすることによって使用不能にしたのち、元に戻すことと引き換えに「身代金」を要求するマルウェア。Ransom(身代金)とSoftware(ソフトウェア)を組み合わせた造語である。

独立行政法人「情報処理推進機構」(IPA)では、毎年その前年に発生した社会的に影響が大きかったと考えられる情報セキュリティにおける事案から、IPAが脅威候補を選出し、情報セキュリティ分野の研究者、企業の実務担当者など約200名のメンバーからなる「10大脅威選考会」が脅威候補に対して審議・投票を行い、「「情報セキュリティ10大脅威」を決定し、発表している。2022年を対象とした「情報セキュリティ10大脅威 2023」では、組織分野で「ランサムウェアによる被害」が、2021年から3年連続で1位に位置付けられた。社会にとって大きな脅威となっている。

(独立行政法人「情報処理推進機構」(IPA)のウェブサイトより)

②「xoBlos(ゾブロス)」

業務効率の大幅な改善を支援するシステム「RPA(Robotic Process Automation)」に注目が集まっている。

RPA(Robotic Process Automation)とは、ロボットによる業務自動化の取り組みのこと。AI(人工知能)や、AIが反復によって学ぶ「機械学習」等の技術を用いて、主にバックオフィスにおけるホワイトカラー業務の代行を担い、人間が行う業務の処理手順を操作画面上から登録しておくだけで、ソフトウェア、ブラウザやクラウドなどさまざまなアプリケーションを横断して処理することができる。日本企業の克服すべき課題として挙げられている「働き方改革」を実現する手段の一つとして今後急速な拡大が予想されている。

株式会社MM総研の「RPA国内利活用動向調査 2024」(2024年3月時点)によれば、年商50億円未満の中小企業では社数ベースの導入率が15%となり、前年から3ポイント増加。導入率は右肩上がりで伸びており、準備中・検討中とする企業も23%あることから、「今後も成長が続くとみられる。」と予想している。

年商50億円以上の中堅・大手企業では、導入率は44%と前回調査から1ポイント減となり、伸び悩んだ。2021年度に40%超えとなって以降、横ばいが続いている。利用検討企業も18%と大きく変わっていないが、「中堅・大手企業の半数以上の企業がRPAなどのあらゆるツールを利用して、全社レベルの自動化を実現しようとしている。その一環として、RPA導入企業の間で生成AIとRPAを組み合わせ、さらに自動化する範囲を広げる動きがある。本格的に活用済みの企業は10%とまだ少ないが、お試し段階のテスト・部分的に活用済みは21%、準備中・検討中は53%と期待は大きい。」と述べている。

このように、RPAは中小企業を含めたあらゆる階層への浸透が進むとともに、生成AIとの組み合わせによる更なる利活用範囲の拡大も期待される。

【1-4 事業内容】

1.セグメント

セグメントは「ソフトウェア開発事業」と「システム販売事業」の2セグメント。「ソフトウェア開発事業」は、ビジネスソリューション事業、エンベデッドソリューション事業、自社商品事業(25年6月期第1四半期よりプロダクトソリューション事業に名称を変更)の3事業から構成されている。

(1)ソフトウェア開発事業

①ビジネスソリューション事業

(業務システム開発事業)

金融業、医薬・製薬業、通信業、流通業、運輸業等の幅広い分野において、エンドユーザーや顧客の情報システム子会社からの受託開発が中心。その他、大手SIベンダーからの受託開発も行っている。

具体的には各分野で培った技術により、Web系や基幹系、フロント業務からバックオフィス業務、新規システム開発や保守開発を行い、各分野の大手企業との信頼関係を築き上げ、安定した受注を確保している。

(運用サポート事業)

主要取引先は通信キャリア、人材総合サービス会社、及び航空会社系情報システム子会社など。

「ITを通じて顧客の日常業務の運用をサポートする事業」であり、大手顧客の事業ドメインに沿った形での継続的なビジネスであるため、安定した収益を見込むことができている。

具体的な業務内容としては、以下のようなものがある。

| * | 各種業務システムを用いるエンドユーザーに対するサポートデスク業務 |

| * | インフラ(サーバー、ネットワーク)の構築・維持保守を行う業務 |

| * | 最新技術動向に応じた、効率的なシステム運用を行う業務 |

②エンベデッドソリューション事業

(組込み開発事業)

車載機器、モバイル機器、情報家電機器及び通信機器等のソフトウェア開発を大手メーカーから直接受託している。

この内、車載機器、モバイル機器、情報家電機器等においては機器のファームウェア、デバイス機器の制御、アプリケーション等、システム全体にわたるソフトウェア受託開発を行っている。

特に、今後成長が見込める車載機器においては、インフォテインメントをはじめ、新しい技術である自動運転関連に注力している。また、通信機器においては、無線基地局や通信モジュール機器のソフトウェア受託開発を行っている。

(組込み検証事業)

製品に対する品質や性能の検証業務の受託及び検証業務を通じて機能や製品の改善について提案を行っている。

専門的な機器を使用し動作や性能を検証するラボ試験や、国内・海外(北米、アジア、ヨーロッパ等)の実際の環境で検証するフィールド試験、最終的な品質検証として第三者の観点で実施するシステム総合試験まで、様々な検証業務を行っている。

海外で実施するフィールド試験については、必要に応じて子会社のDIT America, LLC. に委託することにより、迅速なサービス提供と現地スタッフの感性も踏まえたユーザビリティの検証を行っている。

対象機器としては、車載機器、医療機器、通信機器、モバイル機器等である。

③プロダクトソリューション事業(旧自社商品事業)

成長分野として独自技術の商品を自社開発し販売するほか、アライアンスにより社会的なニーズの高い商品を取り扱っている。

現在同社が販売に特に注力しているのは、システム改ざんを発生と同時に検知し、瞬時に元の正常な状態に復元できる、新しいセキュリティソリューション『WebARGUS(ウェブアルゴス)』、データの分解・再構成機能を特徴とし様々な形のデータ事務処理ニーズに応えるExcel業務イノベーションプラットフォーム『xoBlos(ゾブロス)』、電子契約アウトソーシングサービス『DD-CONNECT』など。

この他、電子メールに電子署名を自動的に付与し、フィッシング詐欺やブランド盗用による被害を未然に防ぐためのソリューション『APMG(エーピーエムジー)』、ホームページ編集・更新が容易にできるCMS(コンテンツマネジメントシステム)『shield CMS (シールドシーエムエス)』などがある。

自社商品事業の成長(自社商品・サービスに結びついたSI案件の増加)および子会社の追加に伴い、25年6月期第1四半期より事業名称を「プロダクトソリューション事業」に変更した。

(2)システム販売事業

同社及び子会社のDITマーケティングサービス株式会社が、カシオ計算機株式会社製の中小企業向け業務支援・経営支援基幹システム「楽一」の販売を行っている。

販売エリアは、神奈川からスタートし、東京、千葉、群馬、愛媛、静岡へと順次拡大。ユーザーに対し、手厚いサポートを行うことで、リピート率の向上に努めている。加えて、コールセンターを設けて新規顧客開拓を進めており、「楽一」販売台数は全代理店中18年連続全国No.1となっている。

2.注目の戦略商品

①サーバセキュリティソリューション「WebARGUS(ウェブアルゴス)」

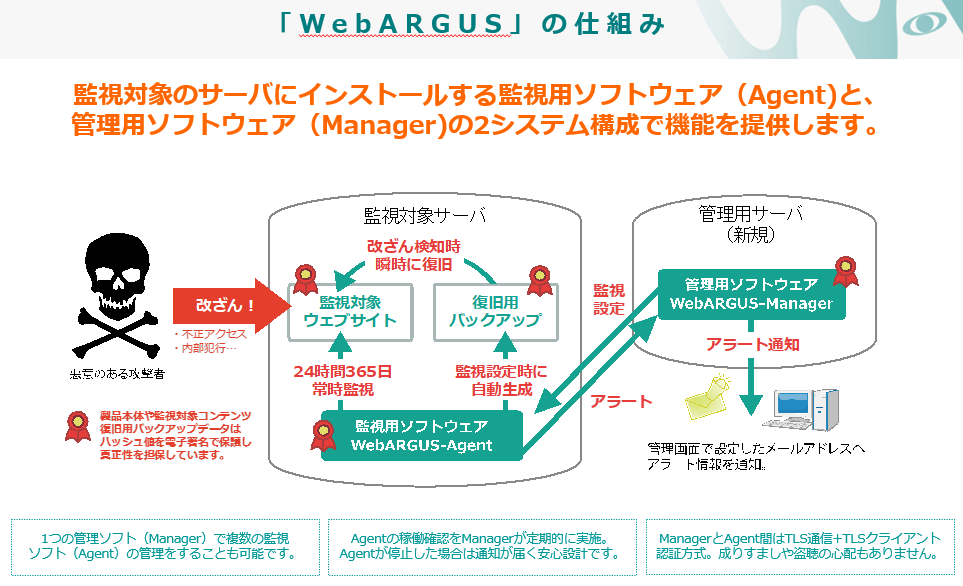

WebARGUSは、システム改ざんを発生と同時に検知し、瞬時に元の正常な状態に復元できる新しいセキュリティソリューション。改ざんの瞬間検知・瞬間復旧により、悪質な未知のサイバー攻撃の被害から企業の各種サーバを守ると同時に、改ざんされたサーバを通じたウイルス感染などの被害拡大を防ぐ。

(同社資料より)

◎増加するウェブサイト改ざん

「JPCERTコーディネーションセンター(※)」が公開しているインシデント報告対応レポートによると、毎月100件前後の報告がなされており、官公庁なども含めて規模に関わらず常にその脅威に晒されている。

「JPCERTコーディネーションセンター」(※):インターネットを介して発生する侵入やサービス妨害等のコンピュータセキュリティインシデントについて、日本国内に関する報告の受け付け、対応の支援、発生状況の把握、手口の分析、再発防止のための対策の検討や助言などを、技術的な立場から行なっている。

◎「WebARGUS」開発の背景

こうした状況の下、電子メールに電子署名を自動的に付与しフィッシング詐欺やブランド盗用による被害を未然に防ぐためのソリューション「APMG」を既に自社開発しリリースしていた同社は、2年程の調査の後、セキュリティに関するコア技術をベースに2013年春に「WebARGUS」の開発に着手。2014年7月にリリースした。

同社はITに関する多様で豊富な技術を有することが大きな特長・強みだが、セキュリティのコア技術に関してもハイレベルである。これは、受託開発では飽き足らず独自製品を作りたいという同社エンジニアのベンチャーマインドやチャレンジ精神に起因するもので、後述する同社の企業文化、カンパニー制度に代表される組織戦略が大きく影響しているといえそうだ。

◎製品の特長・概要

| システムの改ざん状態を極力ゼロにする瞬間検知・瞬間復旧 |

| 正規ユーザーになりすました改ざんや内部犯行、防御が困難な新手の手口にも対応 |

| 1ビットの改ざんも見逃さない、『電子署名』技術を駆使した高精度の改ざん検知 |

| アプリケーションや設定ファイルを狙った高度な改ざん攻撃にも対応 |

| 通常監視時にサーバにかかるCPU負荷(使用率)は1%未満 |

| 改ざんされたファイルを証拠として保存する証拠保全機能搭載 |

Webサイト改ざん被害に遭った場合、サイトの公開停止、被害箇所の特定、防御強化、サイト復旧・再公開という手順を取ると復旧までは平均で1か月かかる。仮にEC(電子商取引)を手掛けていれば、売上減少、再公開の周知の手間、一度離れた顧客の呼び戻しが困難など、その被害は甚大なものとなる。

これに対し、「WebARGUS」を導入していれば、改ざんの瞬間検知・瞬間修復により、システムの状態を正常に維持し続けることが可能なため、改ざんを検知しても慌ててサイトの公開を停止する必要がない。サイトの運用を続けながら、改ざんされた原因を追求し防御強化に専念する事ができる。

他社の改ざん検知ソフトは、事前設定によって決められたタイミングや間隔でWebサイトを検知する定期監視が主流。ただこの場合は改ざん時と検知時のタイムラグが発生するため、改ざん状態は免れない。またタイムラグを縮小するために検知の間隔を短くするとCPUへの負荷が大きくなってしまうなどの課題が残る。

「WebARGUS」は、サーバのOSに何らかのイベント(閲覧されている以外の、データを消された、書き加えられた等)が発生するとそのイベントをリアルタイムで検知するため、そのような課題は発生しない。

加えて、同製品は検知した改ざん状態を0.1秒未満(デモ環境の平均値:1ファイル当たり0.03秒)で正常復旧することが可能な、瞬間復旧機能を搭載している点が大きな特長であり、この瞬間復旧は同社のオリジナル技術である。

「WebARGUS」の年間ライセンス利用料は1OSにつき¥528,000(税込)で、サポート込み。

マイナーバージョンアップ時の更新モジュールの無償提供なども含む。

◎導入および販売状況

リリース当初はWebサイトセキュリティに対する考え方は侵入に対する防御が中心で、「改ざん検知」自体の認識が低いこともあり、ややスローな立ち上がりであったが、日本におけるIT国家戦略を技術面、人材面から支えるために設立された経済産業省所管の独立行政法人「IPA(情報処理推進機構)」でも、改ざん防止のための対応への言及が増加していること等から、「防御ソフトのみでなく改ざん検知ソフトが必要」という共通認識が急速に広がりつつある。

加えて、2017年11月16日に発表された「サイバーセキュリティ経営ガイドラインの改訂ポイント」において経済産業省が、「攻撃の検知」および「復旧」に関する「サイバーセキュリティリスクに対応するための仕組みの構築」を新たに重要項目として追加したこと、並びに近年はBCP(事業継続計画:Business Continuity Planning)、及びBCRP(事業継続と復旧計画:Business Continuity & Resiliency Planning)において、基幹業務やビジネス基盤を支えるサーバの安定稼働が強く求められていることもあり、引き合いは更に強まっているという。

こうした環境下、同社では、より高度なセキュリティの必要性を認識しているユーザー層を対象に、セミナーの開催、展示会への出展などのプロモーションやマーケティングを展開している。

販売力強化に関しては、代理店販売にも力を入れている。

また、データセンターやクラウドサービス事業者との協業にも積極的に取組んでいるほか、国内への製品販売だけでなく、海外進出も予定しており、世界中のシステム改ざん攻撃に対応する考えだ。

◎商品力の強化

当初はLinux版のみであったが、2016年4月にはWindows版を、2017年9月には大企業を対象としたエンタープライズ版をリリースしたほか、2018年2月にはトータルWebセキュリティ機能を大幅に強化する次世代型クラウドWAF「WebARGUS Fortify」の提供を開始した。特にエンタープライズ版のリリースにより、上場企業を中心とした大企業の導入事例も増加している。

また、ユーザーの利便性を高め、一層の普及を促すべく2018年5月には「SaaS」による提供も開始したほか、同年6月にはフィンランドのサイバーセキュリティ企業のウィズセキュア社と全面的に協業。ウィズセキュア社のITシステム脆弱性診断ツール「F-Secure RADAR」とDITの「WebARGUS」との補完関係によるトータルセキュリティ提供体制を構築した。

続いて、2019年12月にはシンガポールのサイバーセキュリティ企業セキュアエイジ社と情報漏洩対策(暗号技術)に関し、また2020年1月にはフィンランドのサイバーセキュリティ企業SSH Communication Security社とアクセス経路最適化等で協業を開始した。今後もこうしたアライアンスを積極的に進めていく。

このようにアライアンスも含めてセキュリティソリューションのラインアップを拡充した同社だが、今後はIoT時代のセキュリティ対策を見据えた組込み製品向けWebARGUSをはじめとして、製品の適用範囲の拡大を検討している。

例えば自動運転の普及・浸透に伴い、安全性の確保は自動運転システム提供企業にとって極めて重要な課題であり、同社が活躍するフィールドは今後もますます広がりを見せることが予想される。

組込み版については正式なプロジェクトを立上げ、製品化に向けて具体的なビジネスの検討と技術調査を継続中で、実際の商品化にはもう少し時間がかかるようだが、地道な実績の積み上げを経た早期の製品化を目指している。

◎セキュリティ領域の拡大:WebARGUS for Ransomware

近年、ランサムウェアの被害が急増している。

そこで同社では、ウェブサイト改ざんの瞬間検知・瞬間修復を行う「WebARGUS」に加え、悪意ある侵入を前提に、重要なデータへの変更・削除をリアルタイムにブロックする機能を搭載し、様々なリスク(サイバー攻撃、内部犯行、ランサムウェアによるデータの暗号化等)から、重要なデータを保護する「WebARGUS for Ransomware」Intel64版を2022年11月に、同じくARM64版を2023年1月にリリースした。

一言でランサムウェアといっても多くの命令パターンがあるが、「WebARGUS for Ransomware」は約30パターンの命令に対応しブロックすることができる。ここまで幅広い制御パターン数を有する同種製品は無いと同社では考えており、従来の「WebARGUS」と組み合わせることで、より強固なサーバサイドセキュリティを確立することができる。

まず、既存の「WebARGUS」ユーザー、特に現行のエンタープライズ版ユーザーに対しデータプロテクション機能が搭載された点をアナウンスしたところ、リプレース案件による導入が始まっている。25年6月期には後継モデルも投入予定である。

(同社HPより)

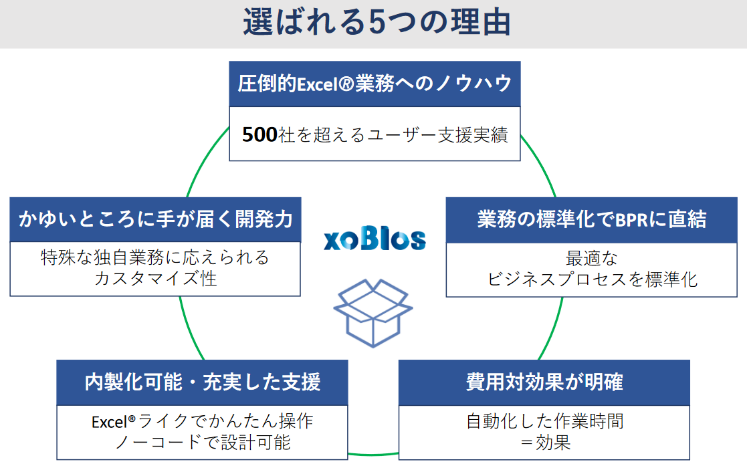

②Excel®業務イノベーションプラットフォーム「xoBlos(ゾブロス)」

IT化の進んだ先進企業でも、現場ではExcel®を利用した手作業を含む様々な業務が数多く存在している。紙帳票からの手入力によるExcel®帳票生成、複数のExcel®シートを元にした集計作業、パッケージシステムから抽出されたCSVデータの可視化と分析等の非定型業務の多くは、現場部門の地道な手作業によって処理されている。

同社が独自開発した「xoBlos(ゾブロス)」は、こうしたExcel®ベースの非効率な業務を完全自動化し、劇的な業務効率化をサポートするもの。

(同社資料より)

◎開発の背景

企業では見積書や請求書作成に表計算ソフトの代表であるExcel®を用いるケースが多いが、例えば、顧客ごとに異なったフォーマットの見積書、請求書をExcel®で作成している場合、集計、分類・分析などを行うにはシステム化は困難で、手入力が必要となる。そこで、この作業を自動化し業務効率の大幅な改善を目指すことを目的として開発されたのがExcel®業務イノベーションプラットフォーム「xoBlos」である。

◎製品の特長・概要及び導入例

| 異なる形式のデータでも、まとめて集計・加工可能 |

| 使っているExcel®表を活かしたまま、効率化が可能 |

| マクロに比べ最大で数十倍の処理速度 |

| Excel®表出力エンジンとして他社パッケージ製品に組込み可能 |

Excel®を利用した業務効率の大幅な改善を目的として約10年前にリリースした「xoBlos」だが、長時間労働の是正を中心とした「働き方改革」のトレンドが強まる中、「現在使用しているExcel®を使った業務フローをそのまま流用しながら業務効率化から経営判断に資する情報提供までをカバーする全社プラットフォームが構築できる」と言った効率性や、手軽さや導入コストの相対的な安さなどから注目度が飛躍的に高まっている。まさに「時代が同社とxoBlosに追い着いてきた」状況だ。

さらなる商品力強化に向けて2018年2月には、RPA製品や他システムとの連携機能を持たせることでExcel®業務の自動処理化をより一層強化した。同機能はPCクライアント上に加え、Web Server上でも動作可能であり、幅広いユーザーの利便性を向上させることとなる。

今後数年で800億円まで倍増するとも予想される国内RPA市場だが、RPA関連サービスが8割を占め、2割のRPAツール製品より成長率は大きいと見られている。RPA関連サービスとも位置付けられるxoBlosの大きな成長性はこの点からも期待できる。

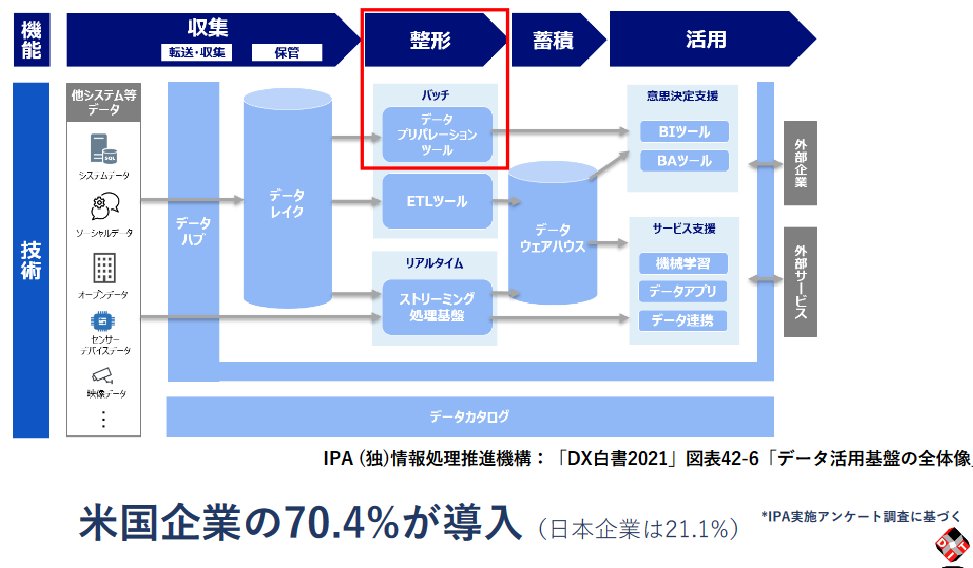

加えて最近では「Excel®型 データプレパレーションツール」というコンセプトを明確に打ち出している。

「データプレパレーションツール」とは、IT部門だけでなくビジネス部門のユーザーも簡単・迅速にデータの確認や成形を行うためのツールのこと。米国では約7割の企業が導入しているのに対し、日本ではまだ2割にとどまっている。

収集したデータを現場で有効に利活用するには、分析やシステム連携のためにデータをきれいに加工・整形する必要があるが、実際にはデータには表記ゆれや誤変換、欠損値、フォーマットのズレなどが点在しており、業務の50~80%がこうした点を整形する準備工程に費やされている。こうした作業をマクロやVBAによって効率化している場合もあるが、これらは設定が属人ベースであるため、人事異動などがあった際は、持続的な作業ができない可能性もある。

これに対し、「Excel®型 データプレパレーションツール」であるxoBlosは、自動化の下でフォーマットや形式が異なるデータも綺麗に整形し、希望する形でアウトプットができるほか、ノーコードで設計可能なため属人化のデメリットを防ぐことも可能である。

こうした「データプレパレーションツール」としてのxoBlosの価値を改めて訴求し、さらなる導入件数の拡大に繋げていく考えだ。

|

|

(同社資料より)

◎更なるプラットフォームの価値向上へ「xoBlos プラスワン構想」

Excel®ベースの非効率な業務を完全自動化し、劇的な業務効率化をサポートするExcel®業務イノベーションプラットフォームとして高い評価を得ているxoBlosだが、同社では時代および顧客ニーズの変化に対応し、顧客にとってより高い付加価値を提供するプラットフォームへと進化させるべく取り組みを始めた。

それが「xoBlos プラスワン構想」である。

「xoBlos プラスワン構想」の中心コンセプトは「データの価値向上」。

企業は様々な活動を行っているが、それぞれの活動を管理するために、各種システムを導入している。

例えば、ヒト・モノ・カネ・情報といった資源を適切に分配し有効活用する計画を立案するためのERPを最上位に、顧客管理のためのCRM、在庫管理、受発注、勤怠管理、人事、会計などの各システムである。

それぞれのシステムからは大量のデータを抽出することができるが、近年、これらのデータをそれぞれ別個に取り扱うのではなく、統合・組み合わせることにより今までは見ることのできなかった自社の姿を可視化したい、より効率的な業務運営を可能にしたいというニーズが急速に高まっている。

ただ、この作業を行うには多くの工数、多額のコストが必要になるなど、企業にとって実現は容易でないのが現状である。

こうした状況において、データ処理を高効率・高速度で行うxoBlosを導入した顧客は、これまでのレポーティング効率化に加えて、容易かつリーズナブルなコストでのデータの統合・組み合わせによって自社データの価値を高め、活用することができる。

また、川上である経営層から生産・営業・総務・管理などの川下まで、あらゆる部署・部門が希望するフォーマットでデータを利用できるという点も「xoBlos プラスワン構想」の大きな特徴である。

今後はメーカーとのタイアップによりプラットフォームであるxoBlosの上で様々なシステムを連携させ、具体的な「xoBlos プラスワン」の姿を顧客企業に提案していく。

下記の導入事例を始めとして、多くの企業で大幅な業務効率化を実現している。

※同社資料より(株)インベストメントブリッジが抜粋・要約

*導入事例:群馬県渋川市役所「行政事務の効率化を目指しxoBlosを導入予定」

(xoBlos導入検討の経緯)

情報化社会の進展に伴い、渋川市でもITを積極活用して、行政サービスの向上や効率化を図る取り組みが2007年に始まった。2018年には「渋川市情報化推進基本方針」を策定し、翌2019年には「渋川市情報化推進実施計画」を定め、行政事務効率化の推進を目標に掲げた。具体的にはAI やIoT、RPAを活用して行政事務を効率化するというもの。

(xoBlos選定の理由)

当初はRPAの導入を検討していたが、人事課の業務をベンダーがヒアリングした結果、 「Microsoft Excel®を使用する業務プロセスが非常に多い」という指摘を受けた。そして、業務効率化を行う上では、RPAのようにPCを使う業務全般に対応できるツールよりも、Excel®業務に特化したxoBlosのようなツールを使うほうが職員の取り扱いも容易で、成果が出やすいのではないかとアドバイスを受けた。

そこで、Excel®のマクロ機能、RPA、xoBlosの比較検討を行った。

Excel®のマクロは詳しい職員が異動してしまうとメンテナンスができなくなるというデメリットがあり、実際に庁内でもそのような問題が発生していた。

また、RPAはExcel®以外のアプリやソフトウェアを動かせるものの、自動化プログラムを作成し安定稼働させるまでの工数が、多大で専門的なスキルも必要とされる。

その点xoBlosはITに詳しくない職員でも使いやすいツールであり、庁内にExcel®を使用する業務が数多くあるため、効率化を進めやすいと判断した。

(xoBlosの利用方法)

人事課では年1回、全職員約700名を対象に異動の希望や、職場への要望を募る職員調書というアンケートを実施しているが、この職員調書の集計業務にxoBlosを利用した。

xoBlos利用以前の作業では、アンケートは指定用紙にPCもしくは手書きで記入し、封に入れて提出するというもの。人事課ではこれを1枚1枚チェックし、700件超の内容を別のExcel®に転記し、人事異動の参考資料とするためファイリングまで行っていた。 「職場への要望」「希望する異動先」など、記述式設問が多いため転記量は膨大である。加えてセンシティブな情報を含むため作業を行うのは人事課で1人のみであり、その秘匿性から、夜間や会議室にこもって作業をする必要があった。

試算したところ、職員調書の集計業務には78時間もの作業工数がかかっていた。

xoBlosの利用にあたっては、ベンダーの協力を得て、まず現状のアンケートフォーマットをxoBlosで集計できる形に改修。

次にメールアドレスや生年月日など職員個人データをxoBlosにインポートし、xoBlos経由でアンケートフォーマットに各職員の個人情報をあらかじめセット。これをxoBlosによって各職員に向けて一括メール送信した。

メールが返信されたら添付ファイルを所定フォルダに保存し、xoBlosで集約処理をかけると、アンケート内容が自動で一覧化され、提出・未提出の状況も一目で確認できるようになる。

最後はこれを印刷してファイリングする必要があるが、ベンダーが開発した拡張アプリによってxoBlosから一括印刷も可能となり、クリック操作一つでファイリング準備まで整うようになった。

この結果、78時間かけて行っていた作業は、xoBlos導入により7時間に短縮された。効率化のインパクトは極めて大きなものであった。

(xoBlos使用後の感想)

今回のxoBlos利用は実証実験的な意味合いもあり、新プロセスの策定、新フォーマットの作成、xoBlosの設定など、導入作業のほとんどをベンダーが代行したこともあり、すでに設定されたxoBlosを扱うのは極めて容易であった。

また、xoBlosは既にあるクライアントPCにインストールして利用しているので、導入に伴う新たな設備投資も不要であった。

ITを活用した新しい取り組みをここまでスムーズに行えるのはとても珍しいことであると感じているという。

(今後の方針や展開)

人事課における実証実験でxoBlosの効果が確認できたため、今後は別の課や別の業務にも広げていきたいと考えている。Excel®を使用する事務作業は庁内において想像以上に多数あるため、効率化の効果はこれから更に期待できると考えている。

同市役所では、xoBlosによる業務効率化を実現するには現状の業務プロセスを可視化する必要があり、その過程で業務の必要性を含め、業務を見直す視点が生まれたということで、業務効率化だけでなく、意識改革の良いチャンスにもなるxoBlosを高く評価しているということだ。

◎顧客・販売方法

現在同社では、xoBlosをより販売しやすい商材へとブラッシュアップするために、前述したような「データプレパレーションツール」としてのxoBlosの価値を改めて訴求するほか、販売活動においても様々な取り組みを進めている。

*対象顧客

当初は中堅企業の採用が中心だったが、現場業務の効率化ニーズが増大する中、大企業の導入実績も増加しており、足元では新規導入先の約7割は大企業となっている。現在の累計導入社数は560社を超えた。新規導入については純粋な企業数増のみではなく、社内での大幅なライセンス増が期待できる大手企業への導入に注力する。

2020年8月からは安定的な収益拡大と収益性向上を目指し、サブスクリプションモデルの全面採用を開始した。

特に足元では、時短や働き方改革が急務となっている一方でDX化進展に課題の多い、建築・不動産、自治体、小売といった業種・業界を主要ターゲットとしてxoBlosの導入を積極的に働きかけていく考えだ。

*OEM

xoBlosが有する強力な機能を、他社が展開しているプロジェクト管理ツールやRPAといった商材のオプションとしてOEM提供することに注力している。

22年12月には、株式会社システムインテグレータ(東証スタンダード、3826)が開発・提供する統合型プロジェクト管理ツール「OBPM Neo」に蓄積されたプロジェクト管理データを、加工・整形してExcel®レポートに出力することができるオプションサービス「xoBlos for OBPM」のOEM提供を開始した。

「OBPM Neo」は、プロジェクト管理に必要な原価・採算、進捗、要員、リスク、障害、課題などを統合的に管理することができるプロジェクト管理ツール。各種分析が可能な画面と機能を備えているが、会議に必要な独自のレポートは、顧客が別途時間をかけてデータを集計・加工し、レポートを作成しなければならないという課題があった。この課題を解消するため、両社での検討を経て、「xoBlos for OBPM」を「OBPM Neo」の新オプションサービスとしてOEM提供することとなった。

「xoBlos for OBPM」を利用することで、手動で行っている集計・加工作業を自動化でき、最大90%の工数削減が可能。「OBPM Neo」のデータを利用して活用する頻度の高いレポートは標準テンプレート(予実管理、品質分析、稼働状況等)として用意しており、標準テンプレートは定期的に追加される予定である。

また、xoBlosクライアントを利用することで、テンプレートの編集や、欲しい情報や形式に合わせた独自のレポートテンプレートの作成や自動出力も可能である。

他にもRPAを始めとして、複数の案件が進行中である。

*代理店

販売に関しては、主力代理店の一つである大興電子通信株式会社(8023、東証スタンダード)とのセミナー共催など、大興電子通信の持つ幅広い顧客層と拠点、販売力を活かすことを中心に営業を展開中。大興電子通信を含め約30社の代理店網を構築している。

今後も代理店網の強化を図っていくが、自治体へのアプローチに強みを持つ、IT補助金導入のノウハウが豊富、xoBlosとの連携がしやすい自社商材を保有している等、代理店選定のターゲットをより明確化していく考えだ。

*認知度向上に向けた広告宣伝

従来のアウトバウンド型セールスに加え、情報発信を強化しつつ顧客からの問い合わせを増大させるインバウンド型セールスの強化にも取り組んでいる。

情報発信としては、オンラインを中心としたセミナーのほか、WebARGUSやshield cmsといった他の自社商品と合同でのSNS利用を含めた広告宣伝活動などを進めている。

広告宣伝については、xoBlosを含めた自社商品を担当するプロダクトソリューション本部の下に23/6期に新たに設置した企画営業部がマーケティング・広告宣伝活動の最適化に取り組んでいる。

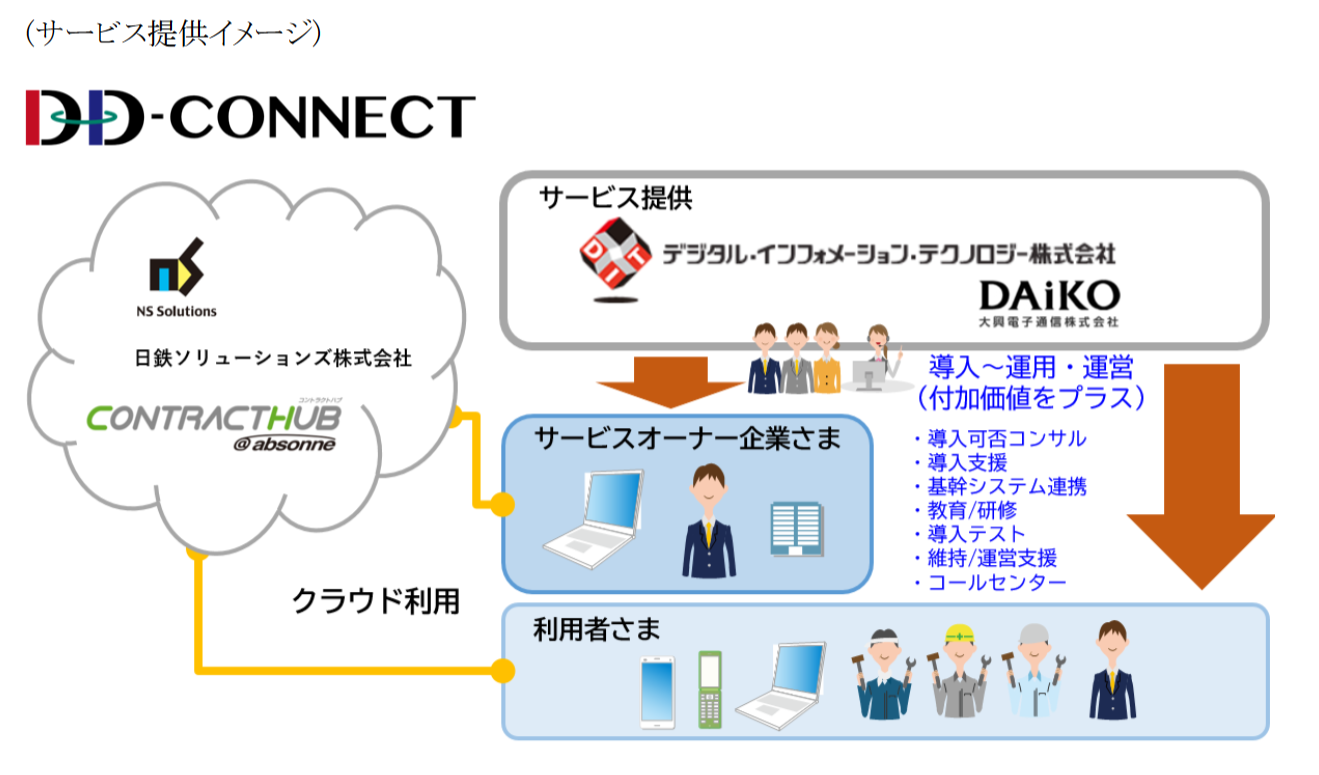

③電子契約アウトソーシングサービス「DD-CONNECT」

2020年9月、日鉄ソリューションズ株式会社と、電子契約サービス市場売上シェア6年連続No.1の電子契約クラウド「CONTRACTHUB(コントラクトハブ)@absonne(アブソンヌ)の販売についてパートナー契約を締結。

顧客に代わってCONTRACTHUBの導入から運用・維持までの一連の作業を代行するアウトソーシング型のサービス「DD-CONNECT」(ディ・ディ・コネクト)の販売を2020年10月から開始した。

(CONTRACTHUBおよびDD-CONNECT概要)

「CONTRACTHUB」は、2013年のサービス開始以来、様々な業界の大企業を中心に導入され、現在では13万ユーザー以上が利用する電子契約サービスのパイオニア。

ERPや販売システム等と柔軟に連携することができるため、契約に関連する様々な業務の生産性を向上させることができるほか、受注側・発注側双方が電子化された契約書の締結・改訂の履歴をクラウド上で確認できるため、契約管理業務も効率化することが可能である。

同社が提供する「DD-CONNECT」は、「CONTRACTHUB」の導入にかかる検討支援から運用支援およびサポートまでをセット化し、一連のサービスとして提供するもの。必要なサービスを一括で提供しているため、パッケージソフト単体の電子契約システムよりも導入が容易で、より一層のコストダウンや省力化が期待できる。

日鉄ソリューションズと、定期的な人材やノウハウの共有を進めながら国内企業の契約業務の効率化施策、ペーパーレス、はんこレスの推進など、より付加価値の高い電子契約サービスを幅広く提供している。

(同社資料より)

(強み・特徴)

「DD-CONNECT」は、受発注や請求を行う他のシステムとのシームレスな連携が容易であり、この点が他の電子契約システムとの違い・同製品の強み・特徴となっている。

(導入実績)

現在の導入先は、大手住設メーカー、建設・不動産関連が中心。地方自治体も含め、DX・電子化導入の余地が大きい業種や顧客を主要ターゲットとしており、電子契約自体が、請負契約に適しているという面から、電子帳簿保存法対応ニーズを着実に取り込んでいる。

同社では、クラウドシステムである「CONTRACTHUB」の導入から運用・運営までを支援する点を付加価値として顧客に提供しており、この点を顧客が高く評価している。

また、機能向上も含めた製品開発は日鉄ソリューションズが行うため、同社の投資負担が少ない点は、大きな利点となっている。

当初は同社およびパートナーの大興電子通信株式会社(東証スタンダード、8023)がそれぞれ営業を行っていたが、お互いの強みをより活かすため、営業は大興電子通信に一本化し、同社は技術的な対応が必要となる導入や維持運営を担当するというように役割分担を明確化した。

④高セキュアなホームページ作成プラットフォーム「shield cms」

2021年9月、Web改ざんを0.1秒未満で瞬間検知・瞬間復旧するサイバーセキュリティ機能を標準装備したホームページ作成プラットフォーム「shield cms(シールドシーエムエス)」を発売した。

3年間で100社への導入を目指している。

※CMS:Contents Management System。ウェブコンテンツを構成するテキストや画像などのデジタルコンテンツを統合・体系的に管理し、配信など必要な処理を行うシステムの総称。

(発売の背景)

ホームページ作成プラットフォーム製品は、無料で使えるオープンソースやオープンソースをベースに改編されたものが多く、手軽に使えて便利な反面、仕組みが世の中に知られているため、サイバー攻撃に狙われやすいというリスクを抱えている。加えて、サイバー攻撃は益々多様化、複雑化しており、サイバー攻撃を自動的に防御できる製品ニーズが一層高まっている。

(同製品の特長)

「shield cms(シールドシーエムエス)」には、同社のセキュリティ商品「WebARGUS」が標準装備されており、サイバー攻撃によるWeb改ざんが発生すると、瞬間検知し、瞬間復旧。同時に、システム管理者にアラートでWeb改ざん攻撃が発生したことを通知する。改ざん発生から復旧・アラート通知までの時間は0.1秒未満であり、実害をゼロにすることができる。

またCMS機能として、豊富なデザインパーツを画面で組み合わせて配置する「みたまま編集」機能により初心者でも簡単にホームページが作成できるほか、HTMLの入力やCSS、JavaScriptの追加も可能なので、オリジナルデザインを作成することもできる。

【1-5 特長と強み】

➀多面多様のIT企業

同社は、IT技術の進化と変化に柔軟に対応した業務システム開発事業を皮切りに、コンピュータ販売事業(現・システム販売事業)、組込み開発検証事業、運用サポート事業などに事業領域を拡大すると同時に、その過程で磨き上げてきた技術力をベースに自社による独自製品の開発・販売にも取り組んでいる。

幅広い事業領域と独自性のある自社製品を提供する事の出来る「多面多様のIT企業」である点が同社の大きな特徴である。

こうした同社の強みや特徴を更にブラッシュアップするためには、新たな技術の習得や現場の能力向上が不可欠である。

これまでも人材育成・教育は行ってきたが、変化の激しい時代においては顧客に先んじて最新の知識を有することも重要であるため、より強力な教育体制の構築を進めている。

また多様性という観点では、女性社員が能力を発揮しやすい環境作りにも取り組んでいる。

現場のみでなく、中間層から管理層への引き上げ、執行役員などマネジメントにも就くことができるような教育も重点的に実施していく考えである。

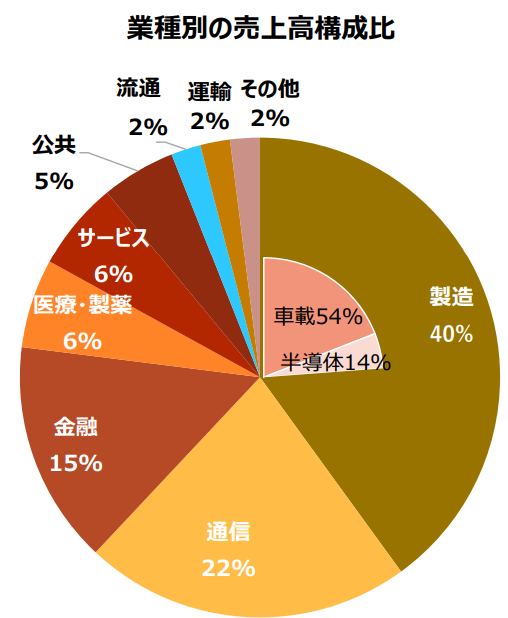

②幅広い顧客基盤

取引先は約2,800社で、ソフトウェア開発事業は上場企業及びその関連会社、システム販売事業は中小企業が中心である。また、下記のように顧客の業種が分散していることに加え、長期安定ビジネスが主であるため事業基盤が安定している。

情報システム子会社を含めたエンドユーザー売上比率は約8割である。

製造業のうち、自動運転やEV等で大きな成長が見込まれる車載分野の売上高が半分以上を占めている点も同社の特長である。

(24年6月期同社決算説明資料より)

③部分最適と全体最適の組織戦略

部分最適と全体最適の相反する2要素をバランスよく活かした組織戦略も同社の大きな特徴となっている。

部分最適に関しては、カンパニー制度の導入で専門特化したカンパニーを立上げ、その領域でのNo.1を目指すとともに、ベンチャーマインドを持った経営者の育成・輩出を行っている。

全体最適に関しては、本社・本部が事業のスクラップアンドビルド、各カンパニー間のコラボレーション、新規事業領域の開拓など、カンパニーの独自性を尊重しながら、シナジーを追求している。

(各カンパニー概要)

|

主な事業 |

カンパニー名 |

概要 |

|

業務 システム 開発事業 |

ビジネスソリューション カンパニー |

顧客の様々な問題解決を支援する提案型SI事業を展開。

特に金融・通信・流通分野では、長年培った業務知識と技術基盤を核とし、汎用系からWeb系、基幹系から情報系まで幅広いソフトウェアの設計・開発を、業界のトップ企業から請け負っている。また、新たな事業領域として「保険薬局総合管理システム(Phant’s)」のASP事業を展開している。 |

|

eビジネスサービス カンパニー |

主に、金融業や大手小売業を中心に、ECサイトや、顧客向けサービスサイト、企業向け業務システムなどの、Web系システム構築、保守を長年にわたって手がけている。これまでの経験で培った技術を元に、顧客のニーズに合ったサービスを提供している。 | |

|

運用 サポート 事業 |

サポートビジネス カンパニー |

幅広い知識を有するエンジニアがシステムの導入支援、インフラ構築、ネットワーク運用管理、アプリケーション・ミドルウェア開発など、顧客のニーズに合わせて最適なIT環境(サービス)をワンストップで提供している。 |

|

組込み 開発事業 |

エンベデッドソリューションカンパニー |

車載機器、通信機器、産業機器、デジタル家電などのエンベデッド(組込み)システムを中心に、制御系システム開発に特化している。組込みシステム開発は、ハードウェアが持つ物理的な条件に左右されるために制約が多く、一般的なアプリケーション開発とは異なる発想が求められるため専門性に優れた多数のシステムエンジニアを擁している。 |

|

組込み 検証事業 |

クオリティエンジニアリングカンパニー |

カーナビゲーションシステムなどの車載機器をはじめとして、医療機器、通信インフラ、モバイル端末等のソフトウェア評価・検証業務を幅広く行っている。製品の品質向上を第一に考え、テスト計画の策定から、設計、実施、運用、分析、コンサルティングまでのトータルサービスを提供している。

2011年より米国現地法人DIT America, LLCと連携。海外での検証業務にも対応している。 |

|

(複合) |

西日本カンパニー |

大阪を中心に名古屋以西を活動の拠点とし、業務システム開発、運用サポート事業/モバイル、Webアプリ開発事業/組込み開発事業(車載機器やセキュリティ関連)の三本柱でDITの成長分野における一翼を担う。

昨今はマルチスキルを活かしたIoT、Webサービス事業への展開を目指している。 |

|

愛媛カンパニー |

愛媛県を拠点とし、地域特有の様々な業種・業態のニーズに応えた、ものづくりからソフト商品の販売やシステム機器販売、運用やシステムサポートに至るまで、付加価値の高いワンストップサービスを提供、ITビジネスによる地域活性化に貢献している。また、他カンパニーの技術者不足にも対応するために、多目的IT開発センターに地元採用の人材を配置し、ニアショア開発を可能としている。 |

④独自性のある自社製品の開発・販売

前述した「xoBlos」及び「WebARGUS」を代表として長年培ってきた技術を活かして様々な独自性のある自社製品を開発している。パートナーシップ契約に基づいた電子契約アウトソーシングサービス「DD-CONNECT」も加え、豊富なラインアップを取り揃えている。利益率の高い将来の収益の柱として育成していく。

2.2024年6月期決算概要

(1)連結業績概要

|

23/6期 |

構成比 |

24/6期 |

構成比 |

対前期比 |

予想比 |

|

|

売上高 |

18,149 |

100.0% |

19,888 |

100.0% |

+9.6% |

+2.0% |

|

売上総利益 |

4,318 |

23.8% |

4,945 |

24.9% |

+14.5% |

– |

|

販管費 |

2,279 |

12.6% |

2,520 |

12.7% |

+10.6% |

– |

|

営業利益 |

2,039 |

11.2% |

2,424 |

12.2% |

+18.9% |

-3.0% |

|

経常利益 |

2,059 |

11.3% |

2,409 |

12.1% |

+17.0% |

-3.6% |

|

当期純利益 |

1,447 |

8.0% |

1,686 |

8.5% |

+16.5% |

-2.7% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

14期連続の増収増益、売上・利益とも過去最高を更新

売上高は前期比9.6%増の198億88百万円。エンベデッドソリューション事業を中心にソフトウェア開発事業は堅調、自社商品事業も大きく伸長。

営業利益は同18.9%増の24億24百万円。増収に伴い売上総利益は同14.5%増加し、前期発生した不採算案件の反動もあり粗利率も同1.1%改善。社員の処遇改善、事業規模拡大に伴う費用(各事業所での増床費用等、M&A2社に伴う支払手数料)増加の影響を受けたが増収で吸収し2桁の増益。売上・各段階利益とも過去最高を更新した。

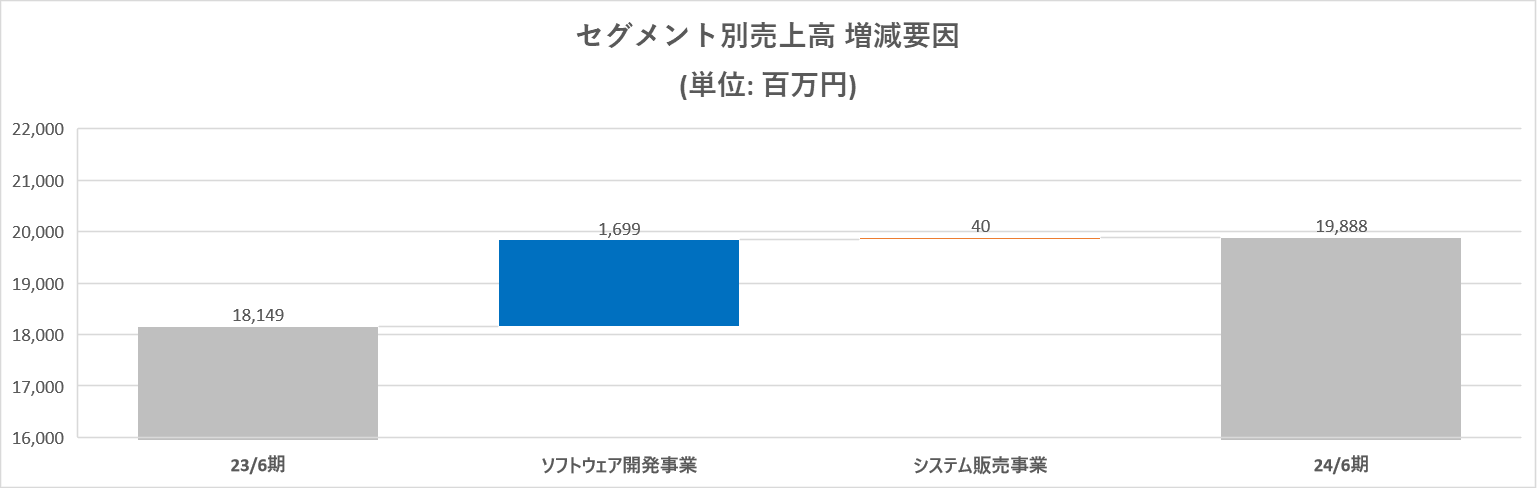

(2)セグメント別動向

|

23/6期 |

構成比 |

24/6期 |

構成比 |

対前期比 |

予想比 |

|

|

ソフトウェア開発事業 |

17,460 |

96.2% |

19,159 |

96.3% |

+9.7% |

+1.5% |

|

システム販売事業 |

688 |

3.8% |

728 |

3.7% |

+5.8% |

+4.1% |

|

売上高合計 |

18,149 |

100.0% |

19,888 |

100.0% |

+9.6% |

+2.0% |

|

ソフトウェア開発事業 |

1,954 |

11.2% |

2,366 |

12.4% |

+21.1% |

– |

|

システム販売事業 |

84 |

12.3% |

58 |

8.0% |

-31.2% |

– |

|

調整 |

0 |

0.0% |

– |

– |

– |

– |

|

営業利益合計 |

2,039 |

11.2% |

2,424 |

12.2% |

+18.9% |

– |

*単位:百万円。売上高は外部顧客への売上高。利益の構成比は売上高営業利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

(分野別動向)

|

23/6期 |

構成比 |

24/6期 |

構成比 |

対前期比 |

予想比 |

|

|

ソフトウェア開発事業 |

17,460 |

96.2% |

19,159 |

96.3% |

+9.7% |

+1.9% |

|

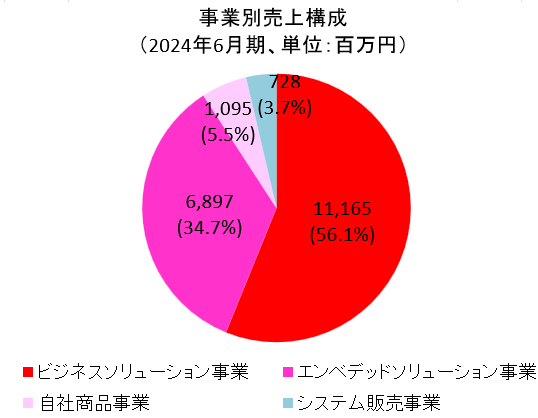

ビジネスソリューション |

10,350 |

57.0% |

11,165 |

56.1% |

+7.9% |

+1.5% |

|

業務システム |

5,724 |

31.5% |

6,243 |

31.4% |

+9.1% |

– |

|

運用サポート |

4,625 |

25.5% |

4,922 |

24.7% |

+6.4% |

– |

|

エンベデッドソリューション |

6,253 |

34.5% |

6,897 |

34.7% |

+10.3% |

+1.4% |

|

組み込み開発 |

4,592 |

25.3% |

5,098 |

25.6% |

+11.0% |

– |

|

組み込み検証 |

1,661 |

9.2% |

1,799 |

9.0% |

+8.3% |

– |

|

自社商品 |

856 |

4.7% |

1,095 |

5.5% |

+27.9% |

+9.5% |

|

システム販売事業 |

688 |

3.8% |

728 |

3.7% |

+5.8% |

+4.1% |

|

売上高合計 |

18,149 |

100.0% |

19,888 |

100.0% |

+9.6% |

+2.0% |

*単位:百万円。売上高合計に対する構成比。

◎ソフトウェア開発事業

増収・増益。

*ビジネスソリューション事業分野

旺盛な需要に加え、前期の不採算案件の損失処理の反動もあり、増収増益。

業務システム開発は、金融系は回復基調にある。公共系、通信系案件が好調も、医薬系、ERP案件が減少した。不採算案件の収束作業後の技術者のローテーションに時間を要したが、25年6月期に向けた反転攻勢の態勢は整った。

運用サポートは、売上高、利益ともに過去最高を更新し好調が継続している。事業領域の拡張に加え、子会社シンプリズム社とのシナジー効果も業績に寄与している。

*エンベデッドソリューション事業分野

車載関連に戦略的にシフトした結果、好調が継続しており増収増益となった。EVや自動運転等のトレンドから国内の主要完成車メーカーを中心に投資意欲は旺盛。高単価案件の比率も引き続き向上し、利益面の改善も進んでいる。

組込みシステム開発では増収増益基調が継続している。半導体関連は踊り場が継続しているが、主力の車載系は完成車メーカーを中心に旺盛な需要が続いている。デジタル化を受け、家電系のIoT案件も好調である。

組込みシステム検証も着実な増収増益を維持している。車載系の検証業務が引き続き好調だ。

*自社商品事業分野

ライセンス売上げの積上げに加え、子会社化したジャングル社の寄与により大幅な増収増益。ジャングル社の寄与を除いた場合でも約13%の増収。

「WebARGUS」

ライセンス売上の積上げが下支えし、売上・利益ともに伸長。

ランサムウェア対応版の引き合いも堅調である。

「xoBlos」

既存顧客内での横展開・クロスセルに加え、前期から積み上げていたリード顧客の案件取り込みが進んでおり、大幅な増収増益となった。

「その他」

電子契約サービス「DD-CONNECT」は、導入時の周辺開発までを一括して手掛ける形での展開が奏功し、大幅な増収増益。導入期から成長期に移行し、業績に貢献し始めた。事業セグメントを横断した案件協力/顧客対応/案件創出も増加中で、事業間シナジーも拡大している。

◎システム販売事業

増収・減益。

電子帳簿保存法の改正、インボイス制度の新制度導入に伴う駆け込み需要は一段落したが、販売体制の強化が奏功し増収。

新規顧客獲得のための営業要員を増員したため、利益は減少した。

(3)財務状態と

キャッシュ・フロー

◎主要BS

|

23年6月末 |

24年6月末 |

増減 |

23年6月末 |

24年6月末 |

増減 |

||

|

流動資産 |

7,378 |

8,536 |

+1,158 |

流動負債 |

1,980 |

2,673 |

+693 |

|

現預金 |

4,185 |

4,615 |

+430 |

仕入債務 |

615 |

733 |

+118 |

|

売上債権 |

2,953 |

3,579 |

+626 |

固定負債 |

190 |

485 |

+295 |

|

固定資産 |

798 |

1,680 |

+882 |

負債合計 |

2,170 |

3,158 |

+988 |

|

有形固定資産 |

138 |

207 |

+68 |

純資産 |

6,006 |

7,058 |

+1,051 |

|

無形固定資産 |

172 |

862 |

+690 |

利益剰余金 |

5,742 |

6,783 |

+1,041 |

|

投資その他の資産 |

487 |

610 |

+123 |

負債純資産合計 |

8,176 |

10,217 |

+2,040 |

|

資産合計 |

8,176 |

10,217 |

+2,040 |

有利子負債合計 |

– |

243 |

+243 |

*単位:百万円。売上債権には契約資産を含む。

2社のM&Aにより資産、負債とも増加した。売上債権、無形固定資産の増加等で資産合計は前期末比20億40百万円増加の102億17百万円となった。有利子負債の増加等で負債合計は同9億88百万円増加の31億58百万円。利益剰余金増加により純資産は同10億51百万円増加の70億58万円。

この結果自己資本比率は前期末から5.4ポイント低下し68.1%となった。

◎キャッシュ・フロー

|

23年6月期 |

24年6月期 |

増減 |

|

|

営業CF |

1,427 |

1,741 |

+314 |

|

投資CF |

-66 |

-595 |

-528 |

|

フリーCF |

1,360 |

1,146 |

-214 |

|

財務CF |

-1,031 |

-804 |

+226 |

|

現金同等物残高 |

4,174 |

4,506 |

+332 |

*単位:百万円

税金等調整前当期純利益の増加等で営業CFのプラス幅は拡大。連結の範囲の変更を伴う子会社株式の取得による

支出により、投資CFのマイナス幅が拡大し、フリーCFのプラス幅は縮小。

キャッシュポジションは上昇した。

(4)トピックス

◎自社株買いを実施

24年8月9日、株主還元の強化・拡充を目的に、上限6億円となる自社株買いを実施すると発表した。

取得数株式の総数(上限)は24万株で、自己株式を除いた発行済株式総数の1.61%にあたる。

取得価額の総額(上限)は6億円。

期間は24年8月13日から24年12月23日。

3.2025年6月期業績予想

(1)通期業績予想

|

24/6期 |

構成比 |

25/6期(予) |

構成比 |

前期比 |

|

|

売上高 |

19,888 |

100.0% |

22,000 |

100.0% |

+10.6% |

|

営業利益 |

2,424 |

12.2% |

2,600 |

11.8% |

+7.2% |

|

経常利益 |

2,409 |

12.1% |

2,600 |

11.8% |

+7.9% |

|

当期純利益 |

1,686 |

8.5% |

1,804 |

8.2% |

+7.0% |

*単位:百万円。予想は会社側発表。

15期連続の増収増益を見込む

売上高は前期比10.6%増の220億円、営業利益は同7.2%増の26億円の予想。全事業増収増益予想で、15期連続の増収増益を見込んでいる。

売上高営業利益率は前期比0.4ポイント低下の11.8%。R&D、人的資本強化など、中長期の成長へ向けた投資により短期的に利益率は低下するが、事業の成長性に懸念はない。

25年6月期より配当性向の目標を「40%以上」から「50%以上」に引き上げる。25年6月期の配当は前期比14.00円/株増の60.00円/株の予定。予想配当性向は50.1%。

(2)各事業別動向と

今期の取り組み

(売上動向)

|

24/6期 |

構成比 |

25/6期(予) |

構成比 |

対前期比 |

|

|

ソフトウェア開発事業 |

19,159 |

96.3% |

21,270 |

96.7% |

+11.0% |

|

ビジネスソリューション事業 |

11,165 |

56.1% |

12,000 |

54.5% |

+7.5% |

|

エンベデッドソリューション事業 |

6,897 |

34.7% |

7,500 |

34.1% |

+8.7% |

|

プロダクトソリューション事業 |

1,095 |

5.5% |

1,770 |

8.0% |

+61.6% |

|

システム販売事業 |

728 |

3.7% |

730 |

3.3% |

+0.3% |

|

合計 |

19,888 |

100.0% |

22,000 |

100.0% |

+10.6% |

*単位:百万円

①ビジネスソリューション事業

旺盛な需要に対応できる準備ができている。子会社化したシステム・プロダクト社の業績が寄与するほか、運用サポート事業の更なる成長により、過去最高の業績更新を目指す。

■業務システム開発

経験と実績が豊富な金融系業務や成長著しいローコード開発分野にリソースを投入するほか、生成AIなどを活用し、高生産性、高品質なシステムを提供し、付加価値の向上を図る。

■運用サポート

既存顧客でのシェア拡大を図るとともにクラウド化技術、Salesforce等に長けた部隊を構築し、業種を問わず需要を取り込める体制を構築する。

②エンベデッドソリューション事業

益々高まる需要に対応し増収増益を見込む。成長ドライバーである車載系を軸に据え、優良顧客である自動車メーカーや大手自動車部品メーカーに向けて開発と検証のセットのサービスを提供することで、取引シェア上昇を目指す。

■組込みシステム開発

車載のCDC(コックピットドメインコントローラー)、ADAS(先進運転支援システム)などの先進技術の成長領域にリソースを集中する。強みのコネクテッドカーの知見を活かし、サーバー側の開発にも注力する。急成長しているIoT分野では家電を中心にAI等を活用した次世代IoT開発にも取り組む。

■組込みシステム検証

品質向上のため標準化した手法を用い事業拡大を図るほか、生成AIやRPAを活用した検証業務の自動化を本格化させる。

③プロダクトソリューション事業

従来の自社商品群の成長に加え、子会社化したジャングル社の業績がフル寄与し、大幅な増収増益を見込む。

今期より、自社商品・サービスに結び付くSI開発部分について計上方法を変更した(※)。

※計上方式の変更

事業名称の変更(自社商品事業→プロダクトソリューション事業)と共に売上計上の方式を変更した。

24年6月期までは、電子契約サービス「DD-Connect」の関連開発等、自社商品・サービスに結び付いたSI開発であっても、ビジネスソリューション事業(業務システム開発)に計上していたが、25年6月期からは事業実態に合わせプロダクトソリューション事業に計上することとした。

*「WebARGUS」

中堅企業の新規獲得により、サブスクリプションライセンス売上増を図る。

ランサムウェア対応版については、改竄防止機能を大きく強化した後継製品のリリースを近日中に予定している。

*「xoBlos」

大手企業を中心に導入社数を増やし、サブスクリプションライセンス売上の拡大を目指すほか、自治体への展開も強化する。

*その他新商品

電子契約サービス「DD-CONNECT」は、紙ベースの契約が中心でDX化が進んでいない建設・不動産業界を中心に、印紙代の削減、ペーパーレスの進展といったメリットを提供して大型案件を獲得し、ストック収益拡大を図る。

今期よりフル寄与となるジャングル社のノウハウを適用することで、既存商品とのシナジーを図る。

④システム販売事業

電子帳簿保存法やインボイス制度といった新制度導入に伴う駆け込み需要は一服するが、強化した販売体制を活かし、前期と同水準の売上・利益を見込む。

新制度対応への導入が遅れた中小企業向けに引き続き提案を強化するとともに、導入済みの企業へのアフターフォローサービスを展開することで収益の確保に努める。

4.新中期経営計画

2024年8月、新中期経営計画を発表した。

【4-1 前中期経営計画の振り返り】

前中期経営計画(22年6月期~24年6月期)の年平均成長率は、売上高11.2%、営業利益12.1%とどちらも2桁の伸長で14期連続の増収増益を達成。「売上高190億円、営業利益25億円」という目標に対しては、売上高は198億円で達成、営業利益は23年6月期の不採算案件の発生、積極的なM&A投資による費用増で、24.2億円とわずかに届かなかった。

基本戦略の進捗状況は、以下の通りであった。

| コア事業:現場力強化 | ◎成果

「プロジェクトレビュー機能強化、検証メソドロジー完成」「ローコード開発、アジャイル開発等のスキル習得と実績の積み上げ」「4つの各セグメントにおいて順調に成長し、14期連続増収増益」「函館分室を開設」など

◎課題 不採算案件が発生し、現場力強化は継続的課題として取り組む必要がある。 顧客ビジネスの価値を高めるためのサービス提案型への変化も進んではいるが今後もより強化が必要である。 |

| 商品事業:商品力強化 | ◎成果

「ランサムウェア対応版WebARGUSをリリース」「DD-CONNECTの本格展開による売上利益への貢献」「建設業界や金融業界に特化した電子契約サービスを拡大」「新商品、新ビジネスのアイディアを募る社内コンテストを実施」など。

◎課題 セキュリティ商材は大規模顧客を狙うもライセンスは着実な増加に留まったほか、他社と協業したメンタルヘルス事業でレベニューシェアを狙うも撤退した。 xoBlosの制御シート自動生成を絡めたサービスプラットフォーム構想、自社商品と顧客との共創ビジネスの立ち上げなど、商品開発は継続中である。 |

| 経営基盤強化:仕組み・環境作り | ◎成果

「コロナ禍においてテレワークを推進、働き方改革が進む」「有給休暇取得奨励日の設定による取得率アップ(21/6期62.4%→24/6期74.5%)」「新卒採用、中途採用とも積極採用を継続、従業員数も増加」「資格取得報奨金の見直しにより資格取得数が増加」など。

◎課題 不採算案件の再発防止策として受注判定プロセスを強化したが運用面での課題は残っている。 MicroSoft365を導入し社内インフラ環境の整備は前進したが、全体最適までは進んでいない。 離職防止やメンタル面での休職者増への対策は継続課題となっている。 |

こうした基本方針の進捗状況を踏まえ、強化すべき課題を8つに整理した。

新中期経営計画において各課題に対する取り組みを推し進め、強化していく。

(同社資料より)

【4-2 新中期経営計画(2025年

6月期~2027年6月期)の概要】

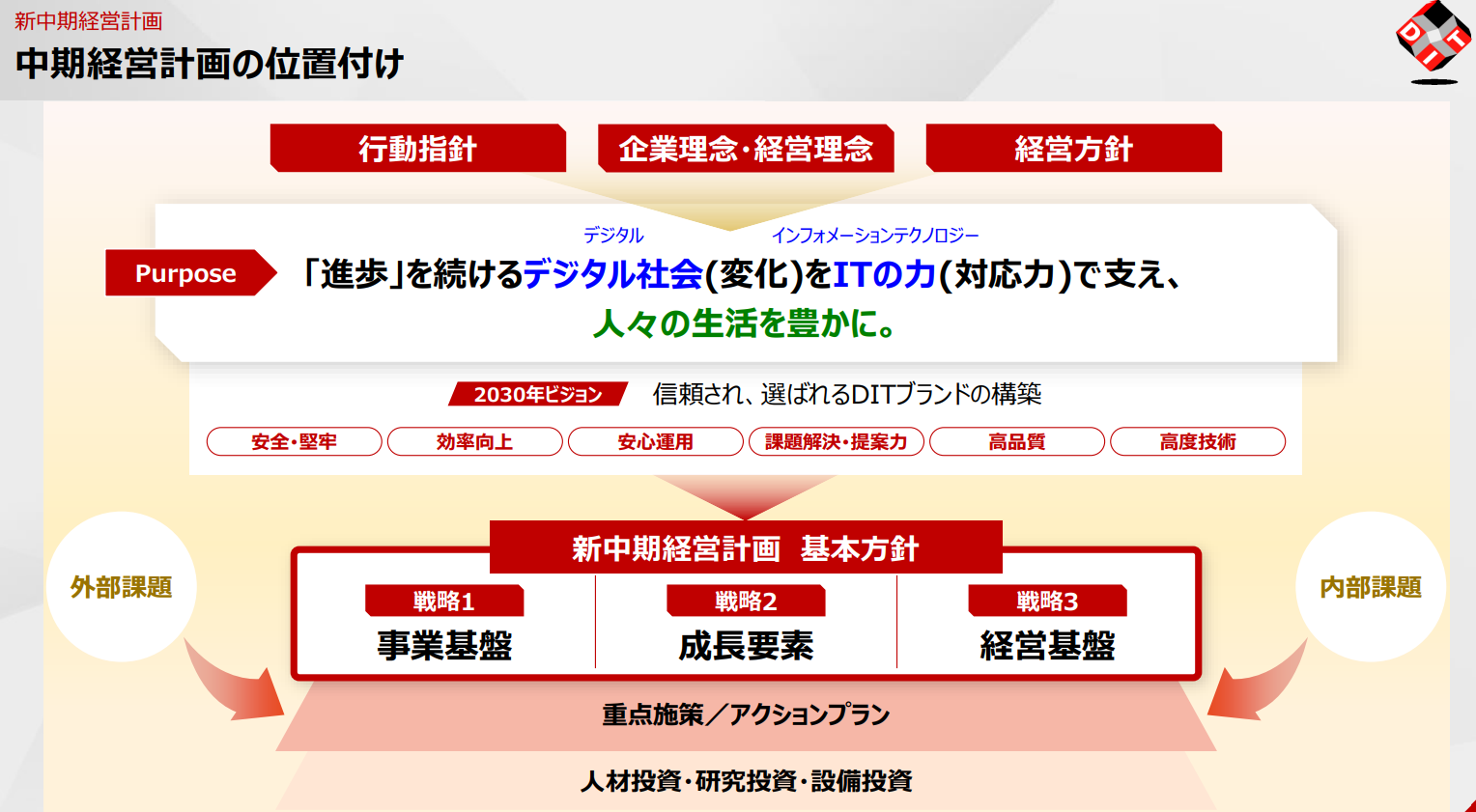

(1)位置づけ

2030年に向け、信頼され、選ばれるDITブランドの構築を目指す「2030年ビジョン(参考1を参照)」において、同社では、これまでの成長を支えてきた「事業基盤の更なる拡大」と「成長要素の新しい価値・サービスの提供」からなる「二軸の事業推進」をより強化し、事業基盤の更なる拡大と新しい価値・サービスの提供を推進することを中長期成長モデルとしている。

2ステップ目となる今回の新中期経営計画(2025年6月期~2027年6月期)のテーマは、「成長軌道の実現」。

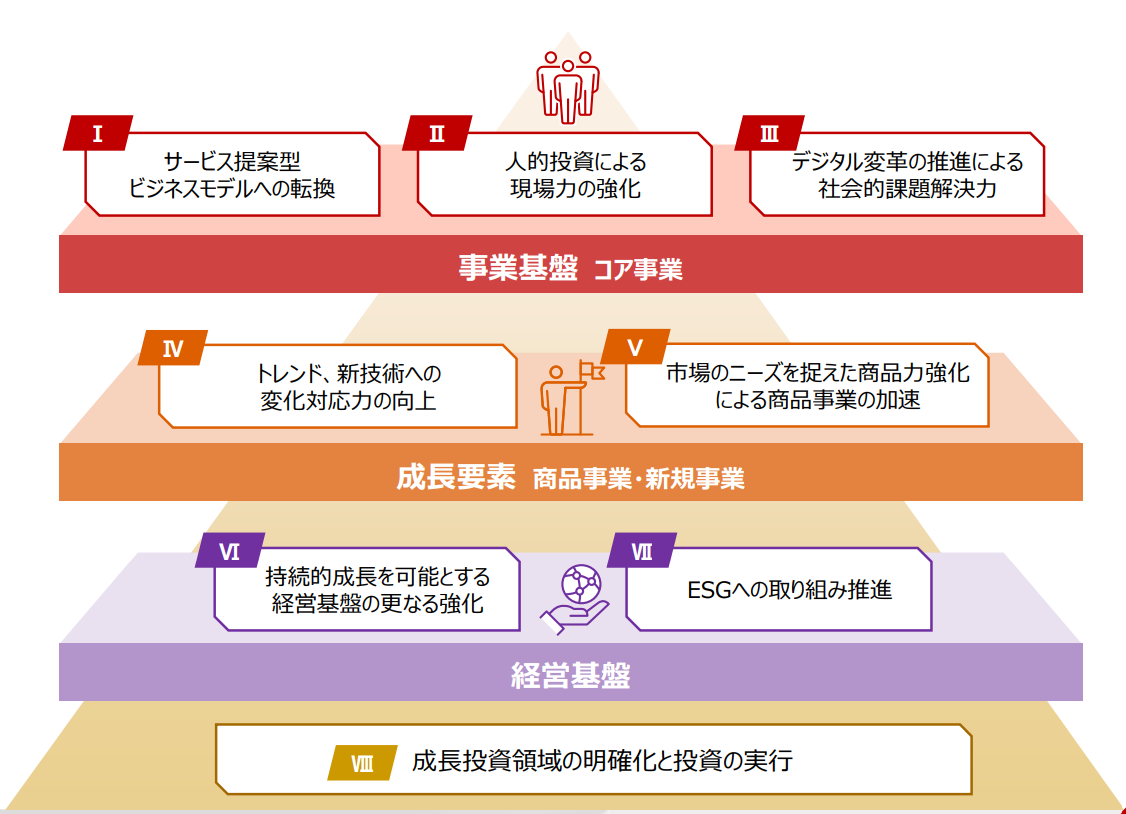

「行動指針」「企業理念・経営理念」「経営方針」に加え、新たに掲げたパーパス『「進歩」を続けるデジタル社会(変化)をITの力(対応力)で支え、人々の生活を豊かに。』の下、3つの戦略を推進し、全社一丸で成長を追求する。

|

|

(同社資料より)

(2)3つの基本戦略

①事業基盤

更なる価値共創力、市場競争力の向上による基盤収益ビジネスモデルの強化を図る。

前中計からの課題を「サービス提案型ビジネスモデルへの転換」「人的投資による現場力の強化」「デジタル変革の推進による社会的課題解決力」と認識し、「プロジェクトマネジメント力」「トレンド手法・トレンド技術の提供」「価値提供体制の構築」「コンサルティング、提案営業」「DX化推進と高度IT人材育成」に取り組む。

②成長要素

進化を続けるデジタル化社会を敏感に捉えた商品事業の加速と、次世代ビジネスの創造に取り組む。

前中計からの課題を「トレンド、新技術への変化対応力の向上」「市場のニーズを捉えた商品力強化による商品事業の加速」と認識し、「生成AIによる付加価値追求」「DX事業領域拡大」「セキュリティ領域拡大」「新技術・サービスによる次世代ビジネス」に取り組む。

③経営基盤

あらゆる環境の変化に対応し、持続的成長を可能にする経営基盤を確立する。

前中計からの課題を「持続的成長を可能とする経営基盤の更なる強化」「ESGへの取り組み推進」「成長投資領域の明確化と投資の実行」と認識し、「人的価値向上」 委員会、「サステナブル経営検討」 委員会、「新技術R&D」 委員会、「プロジェクト品質マネジメント向上」 委員会、「社内環境DX検討」 委員会といった全社横断的な委員会を立ち上げ、プライオリティを上げて取り組んでいく。

【4-3 セグメントごとの目標

・取組み】

(1)ソフトウェア開発事業

①ビジネスソリューション事業

従来から一歩進化したコンサルティング提案からのワンストップ受注を目指す。

顧客の特色に応じたアカウントプランを作成し、着実に実行、顧客のニーズにこたえる。

グループ子会社との協力体制によるシナジー効果を発揮する。

◎業務システム開発

経験と実績が豊富な金融業に人的資源を投入すると共に、24年2月に子会社化したシステム・プロダクト社の得意分野である証券関係の開発にも注力する。

ローコード開発等今後成長が見込まれる分野にリソースを投入するほか、生成AIやフレームワークを活用し、高生産性、高品質なシステムを提供するとともに、アジャイル開発にローコードを利用したDIT標準モデルの確立を目指す。

◎運用サポート業務

旺盛な需要に対応するために、DXソリューションを有効活用し、顧客が必要とする各種サービスを提供する。また、クラウド化需要に対応するため、クラウドアーキテクト集団を構築し、サービス展開を図る。さらに、Salesforceなどの顧客データを一元管理するシステムの導入・運用サービスに特化した強みを作ると共に、業種を問わず需要を取り込める体制を構築する。

Salesforceに関しては、導入企業が使用している既存機能に新たな機能を追加したり、使い方をサポートしたりといったように、より効果的な使用環境を提供する。ノウハウも着実に蓄積されており、更なる拡大を見込んでいる。

②エンベデッドソリューション事業

開発と検証をセットで提供し、自動車メーカー、大手自動車部品メーカー(Tier1)、半導体メーカーなどの既存優良顧客との取引シェアアップを目指す。中部地方に新たな拠点の開設を検討している。

車載分野で培ってきた技術をベースに、エンベデッドのみでなく、「クルマ」に関わるより広範囲な領域で事業展開することが可能であると考えている。

◎組込み開発

車載のインフォテインメント分野、ADAS、ECUなど先進技術の成長領域にリソースを集中させて拡大を目指す。

強みであるコネクテッドカーの知見を活かし、サーバーサイドの開発領域にも注力する。IoT分野では家電を中心に事業領域を拡大し、保有技術をさらに習熟すると共にAI、データサイエンスツールを利用した次世代IoT開発にも取り組む。

◎組込み検証

品質向上のため標準化した手法を用いて事業拡大を図る。生成AIやRPAを活用した検証業務の自動化を本格的に展開するとともに、業務系システム検証事業への新規参入も検討している。

③プロダクトソリューション事業

◎サイバーセキュリティビジネス

「WebARGUS」を核としたトータルセキュリティサービスの提供により事業の拡大と収益力の強化を図り、DIT Securityブランドの確立を目指す。特に需要の高いプラットフォーム診断、脆弱性診断については自社でのサービス展開を開始する。

ランサムウェア(身代金要求型ウィルス)対策の自社商品については、改竄防止機能を大きく強化した後継製品のリリースを近日中に予定している。さらにコンテナ稼働環境を総合的に保護するソリューションの研究開発も進める。

◎業務効率化ビジネス

「xoBlos」については、大手企業を中心に導入社数を増やし、サブスクリプションライセンスフィーの拡大を目指す。

既存顧客へのアップセルや他社とのアライアンス強化によりOEM提供なども強化し、事業拡大を図る。

◎電子契約サービスビジネス

「DD-CONNECT」は、導入実績のある建設業界や不動産業界を中心に大型SI案件を獲得し、サブスクリプションライセンスのストックの大幅な伸びを目指すほか、地方自治体への展開も推進する。

子会社化したジャングル社が保有するBtoB向け及びBtoC向けの商材の拡販にも努めるほか、ジャングル社のマーケティング及び営業ノウハウを既存の自社商品に適用することで、自社商品関連の売上の拡大を図る。

(2)システム販売事業

前期、「適格請求書等保存方式(インボイス制度)」及び「電子帳簿保存法改正に伴う電子データ取引データ保管」の特需があったため、主力商品である「楽一」のシステム販売は、一時的に縮小傾向が予測されるが、導入が遅れた中小企業向けに引き続き提案を強化すると共に導入済の企業へのアフターサービスにも注力する。

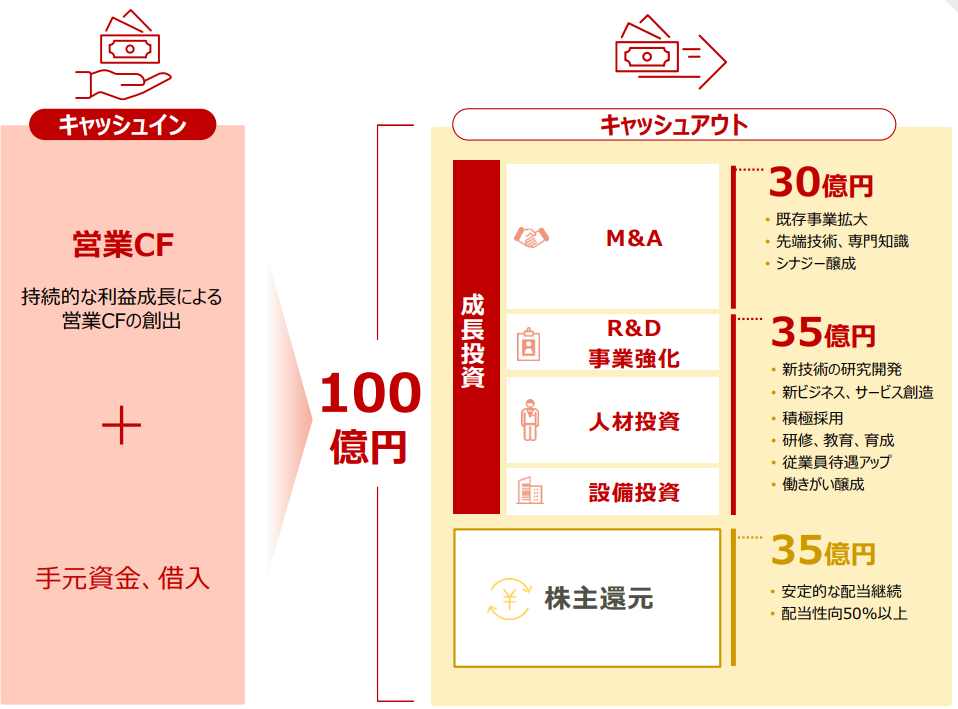

【4-4 成長投資】

成長追求に向け、「R&D・事業強化」「人材投資」「M&A」「設備投資」の4つの成長投資を実行し、中長期に向け持続的成長が可能な基盤を確立する。

中でも、新ビジネス創出のためのR&D、成長領域拡大への投資、人的価値向上に向けた人材投資に注力する。

(同社資料より)

R&Dについては、既存社員の活用に加え、実績にある外部人材も採用し、10名程度で新部門を設立した。生成AIの利活用を中心に次世代ビジネスの探索、創出に注力する。

M&Aに関しては、『事業基盤』×『成長要素』×『経営基盤強化』をさらに強固にするための重要な手段と位置付けている。

ここ数年で手掛けた実績が評価され、金融機関やM&A仲介会社からの同社への提案件数は急増している。これまで手掛けていないエンベデッド関連などを中心に、案件の精査中である。

チャレンジ500で掲げている「2030年6月期売上高500億円以上、営業利益50億円以上」という目標達成に向け、積極的に取り組んでいく。

人的資本への投資については、毎年100名程度の新卒採用を目指し、給与水準の向上や福利厚生の拡充を進める。

愛媛、函館における地方拠点を活用した人材採用に加え、ワーケーションの実施なども構想中である。

【4-5 株主還元】

引き続き株主への利益還元を経営の重要施策の1つと考え、安定且つ継続的な利益配当を実施していく。

配当性向についての基本方針を、「40%以上」から「50%以上」に変更した。

今回、24年8月13日から24年12月23日を取得期間とした自社株式取得を実施中だが、以降も市場環境等を鑑み、随時、自社株式取得を検討・実施していく考えだ。

【4-6 キャッシュアロケーション】

中長期的な観点から積極的に成長投資を実行し、継続した価値向上を図るとともに、上記のように株主還元にもより積極的に取り組んでいく。

(同社資料より)

【4-7 経営目標】

財務・非財務指標において、以下のような目標を掲げている。

◎財務指標

|

24/6期(実) |

25/6期 |

26/6期 |

27/6期 |

CAGR |

|

|

売上高 |

198 |

220 |

242 |

267 |

+10.3% |

|

営業利益 |

24.2 |

26.0 |

28.7 |

32.0 |

+9.7% |

|

営業利益率 |

12.2% |

11.8% |

11.9% |

12.0% |

– |

|

ROE |

26.0% |

25%以上を維持 |

|||

|

配当性向 |

41.1% |

50%以上 |

|||

*単位:億円。25/6期・26/6期・27/6期は目標。CAGRは24/6期から27/6期への年平均成長率

◎非財務指標

|

27/6期(目標) |

|

|

女性管理職比率 |

20%以上 |

|

高度IT資格新規取得数 |

2倍 |

|

パーパス関連の研修受講率 |

100% |

タレントマネジメントツールの活用による「トリプルA」人材の増加も目指している。

5.今後の注目点

24年6月期は14期連続の増収増益を達成し、粗利率、営業利益率ともに不採算案件の影響を受けた23年6月期から回復した。

ただ、現時点では、新中期経営計画期間中も、人的資本強化のための給与水準引き上げを中心とした成長投資により営業利益率は過去のピークであった22年6月期の12.4%には及ばない予想となっている。

需要旺盛な事業環境の下、ビジネスソリューション事業、エンベデッドソリューション事業、プロダクトソリューション事業とも、売上高は上積みの可能性が高いと見られる中、同社の特徴の一つである利益率を更に引き上げていけるか、請負案件の拡大、プロダクトソリューション事業の伸長などのポイントに注目していきたい。

<参考1:2030年ビジョン>

21年8月、長期ビジョンである「2030年ビジョン」を公表した。

(1)DITグループの

2030年ビジョン

2030年に向け、信頼され、選ばれるDITブランドを構築する。

そのために、プロフェッショナル集団として、サービスにおいては「安全・堅牢」「効率向上」「安心運用」「課題解決・提案力」「高品質」「高度技術」というワンランク上の価値を提供する。

(事業環境)

デジタル社会が本格的に到来し、DXの加速、IT人材不足、サイバーセキュリティに対する脅威及び働き方改革などの社会的課題のニーズ増大といった変化に対応できた会社が生き残る淘汰の時代を迎えると認識している。

IT業界が直面するこうした変化は、変化対応力を強みとするDITグループにとっては、これまで以上に存在感を高めていくチャンスであり、DITグループ自身がより変化に対応できる体質に変革するとともに、顧客に寄り添い、顧客の価値を高めることに注力していく。

(経営目標)

売上高500億円への挑戦「チャレンジ500」を掲げている。

|

2024/6期 |

2030/6期 (新規事業・M&A等 含む) |

|

|

売上高 |

198億円 |

500億円以上(+16.7%) |

|

営業利益 |

24.2億円 |

50億円以上(+12.9%) |

|

配当性向 |

41.1% |

50%以上(2030/6期以降) |

*カッコ内はCAGR、インベストメントブリッジが計算。

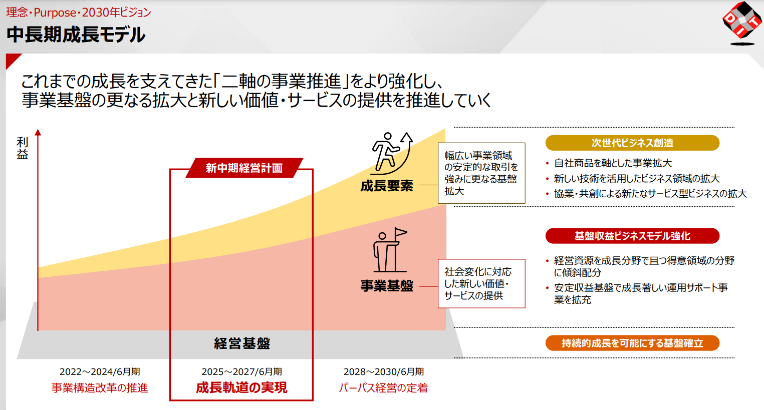

(2030年に向けた成長ステップ)

以下3つのステップを経て、「DIT 2030 ビジョン」を実現する。

| 2022/6期~2024/6期 | 事業構造改革の推進 | 次の成長を可能とする会社作り、仕組作りを推進することにより事業力を蓄える |

| 2025/6期~2027/6期 | 成長軌道の実現 | ・パーパス経営の推進

・商品事業の加速、および次世代ビジネスの創造 ・ESG戦略、人的資本経営に向けた積極的投資および、M&A強化 |

| 2028/6期~2030/6期 | パーパス経営の定着 | ・「チャレンジ500」の達成

・信頼され、選ばれる「DITブランド」の確立 |

(中長期成長モデル)

これまでの成長を支えてきた「二軸の事業推進」をより強化する。

事業基盤においては、「成長が見込まれる領域に対する継続的な経営資源の投入」「総合力による更なる事業領域の拡大」により拡大・安定化を進める。

成長要素においては、「自社商品を軸とした事業拡大」「新しい技術を活用したビジネス領域の拡大」「協業・共創による新たなサービス型ビジネスの拡大」により、新しい価値・サービスの提供を図る。

(SDGs:持続可能な社会の実現への貢献)

適切な企業経営と顧客への自社商品導入等を通じ、持続可能な社会への貢献に努める。

企業経営による貢献においては、従業員の福利厚生の充実、女性の役職登用等による多様性の推進、ガバナンス等を重視した適切な事業経営により、持続的社会へ貢献する。

自社商品導入等による貢献においては、セキュリティ商品(WebARGUS)や働き方改革関連商品(xoBlos、DD-CONNECT)等の導入により、快適で安全なインターネット社会の確立や、社会の生産性向上に貢献する。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

| 組織形態 | 監査役設置会社 |

| 取締役 | 9名、うち社外4名(うち独立役員4名) |

| 監査役 | 3名、うち社外2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月13日

<基本的な考え方>

当社は、法令を遵守し、経営の透明性を確保して、健全で継続的な企業価値の向上を図ることが、経営上の最も重要な課題と認識しています。

この課題に取り組み、株主その他のステークホルダーに対する社会的責任を果たしていくために、以下のコーポレート・ガバナンス体制を構築しています。また、今後この体制をさらに強化し、その機能を定期的に検証して、必要な施策を実施することが、重要であると考えています。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

実施しない理由 |

| <補充原則3-1-3> | (1) サステナビリティについての取り組み

当社はDITグループ行動指針に環境に配慮した事業活動及び、環境問題と個人の活動を定め、環境問題に真摯に取り組むと同時に、事業活動に対する社会からの理解を得るよう努めます。 中期経営計画に記載の通り、従業員の福利厚生の充実、女性の役職登用等による多様性の推進、ガバナンスを重視した適切な事業経営を行うとともに、セキュリティ商品や働き方改革関連商品など自社商品・サービスの導入により、快適で安全なインターネット社会、社会の生産性向上を推進し、環境や社会への貢献と会社成長の両立を目指してまいります。

(2)人的資本や知的財産への投資等 ①人的資本への投資 中期経営計画で「経営基盤の強化」を基本戦略とし、会社の財産である社員を増やし育成する「人財」創りを主要施策としております。 新卒採用、中途採用の積極化、教育、研修制度の拡充・体系化、資格取得報酬制度の拡充を推進してまいります。

②知的財産への投資 中期経営計画で「商品力強化」を基本戦略とし、時代のニーズに適合する商品開発に継続して取組むことで、研究開発・特許等の知的財産への投資を推進してまいります。

(3)気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響等 気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響について、当社は必要なデータの収集と分析が未だ十分にできていないため、TCFDまたはそれと同等の枠組みに基づく開示はできません。今後、必要に応じて前向きに検討してまいります。 |

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| <原則1-4> | 〈政策保有株式の縮減に関する方針・考え方〉

当社は、ステークホルダーの皆様との共存共栄を図りながら、持続的な成長と中長期的な企業価値向上に努めるとの基本的考え方のもと、取引先や業務提携先などの重要なステークホルダーとシナジー効果が期待できる場合には、当該企業の株式を政策的に保有いたします。 株式を新規に取得する場合は、その目的を明確にするとともに、取得後は取引状況等を定期的に検証し、中長期的な企業価値向上への貢献が期待できないと判断した場合は、売却等の方法により縮減することとしております。

〈政策保有株式の保有の適否の検証内容について〉 政策保有株式の保有の適否は、年に一度、取締役会において、中長期的な企業価値向上への貢献度を検証し、継続保有の適否を確認しております。

〈政策保有株式に係る議決権行使基準〉 政策保有株式の議決権行使にあたっては、当社の企業価値を毀損させる可能性がないかを個別に精査した上で、議案への賛否を決定いたします。 |

| <補充原則2-4-1> | 1.中核人材の登用等における多様性確保につきましては、DITグループ行動指針に、性別・年齢・出身地・国籍・人種・民族等による差別をせず、人権を尊重すると定めております。

中核人材の登用における多様性の確保の現状及び今後の目標は以下の通りです。

①女性の登用:2023年6月末現在の当社における女性管理職は13名、管理職に占める割合は7.7%です。 今後も能力ある女性を積極的に管理職に登用し、女性管理職比率を20%とすることを目指します。

②中途採用者の管理職への登用:当社は従来から中途採用者の数が多く、既に中途採用者の管理職比率は70%超であるため、特に今後の目標は定めておりません。

③外国人の登用:外国人の採用は、新卒採用を中心に行っておりますが、2023年6月末現在7名で1%未満です。今後も新卒、中途を問わず、能力のある人材については積極的に採用を行ってまいります。

2.多様性確保のための方針につきましては、中期経営計画にも記載しておりますが、中長期的な企業価値向上に向けた経営基盤強化施策として、強い企業であるための組織・制度等の「仕組み」作り、社員が働き甲斐をもって仕事が出来る「環境」作り、会社の財産である社員を増やし育成する「人財」創りに努めてまいります。 |

| <原則3-1> | (ⅰ)経営理念、経営戦略、経営計画等につきましては決算説明会等を開催すると共に、決算説明会資料として当社ホームページ(以下のURL)にて公表しております。

【決算説明会資料】https://www.ditgroup.jp/ir/kessan.html

(ⅱ)コーポレート・ガバナンスへの取り組みを当社ホームページ(以下のURL)にて公表しております。 【コーポレート・ガバナンス】https://www.ditgroup.jp/ir/governance.html

(ⅲ)取締役の報酬につきましては、株主総会で決定した報酬総額の限度内において、取締役会が、取締役会の任意の諮問機関である指名・報酬委員会へ諮問し、その答申を踏まえて決定しております。

(ⅳ)取締役の選任につきましては、取締役会が、指名・報酬委員会へ諮問し、その答申の結果を踏まえ、株主総会に提出する選任議案の決議を行ってまいります。また、取締役の解任提案につきましては、取締役会規則を踏まえ、取締役会が、指名・報酬委員会へ諮問し、その答申を踏まえて決定してまいります。 監査役の選任につきましては、選出基準を規程として設けており、代表取締役社長が、社外取締役の助言を受けたうえで、各候補者の実績、見識、経験等を総合的に判断のうえ提案し、監査役会にて審議・決議の上、株主総会に議案として提出しております。また、監査役の解任提案につきましては、監査役会規則を踏まえたうえで、監査役会において決定しております。

(ⅴ)株主総会招集通知におきまして、個々の選任・指名理由を公表しております。また、解任があった場合には、解任理由を公表いたします。 |

| <補充原則4-11-1> | 当社は取締役候補者を決定するに際し、各事業分野の経営に強みを発揮できる人材や経営管理に適した人材等、知見に優れた候補者を選定しております。社外取締役は、会社経営者として豊富な経験と高い専門知識を有する方を選定し、取締役会全体としてのバランス、多様性に配慮した体制を構築し、取締役会の実効性を確保しております。

また、当社の監査役会は、常勤監査役1名、独立社外監査役2名で構成しており、高い専門知識を有する方を選定し、監査役会の実効性を確保しております。また、会計監査人との連携を密にすることで、十分な監査が行える体制としております。 取締役会の実効性に関しては、外部の専門機関のサポートを受けながら定期的に分析・評価を行っており、その機能の向上に努めております。 ※なお、スキルマトリクス図は当社招集通知の9ページを参照ください

|

| <原則5-1> | 株主との対話につきましては、社長をトップとして、関連部門が連携し建設的な対話が実現するように努めております。

また、個別面談以外の対話の手段の充実に関する取組みとして、半期ごとにアナリスト・機関投資家向けに決算説明会を開催しており、経営企画部門にて投資家からのミーティングや電話等によるIR取材を積極的に受け付けております。 対話において把握した株主の意見・懸念の経営陣幹部や取締役会に対する適切かつ効果的なフィードバックのための方策としましては、決算説明会における質問内容や、株主・投資家からの意見などを定期的に経営陣幹部に報告することにより、経営に活用しております。 インサイダー情報の管理に関する方策につきましては、株主、投資家との対話に際し、社内規程に則り、インサイダー情報管理を適切に行っております。 |