SHINKO(7120) 見通しは明るく期末配当を増配予定

福留 泰蔵 社長 |

株式会社SHINKO(7120) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

卸売業 |

|

代表者 |

福留 泰蔵 |

|

所在地 |

東京都台東区浅草橋5-20-8 CSタワー8階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,956円 |

1,834,000株 |

3,587百万円 |

23.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

85.0円 |

4.3% |

284.75円 |

6.9倍 |

1,043.94円 |

1.9倍 |

*株価は9/4終値。各数値は24年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月 |

12,684 |

474 |

477 |

236 |

50.22 |

5.0 |

|

2022年3月 |

13,886 |

605 |

612 |

423 |

247.10 |

5.0 |

|

2023年3月 |

15,948 |

752 |

762 |

481 |

280.53 |

70.0 |

|

2024年3月 |

16,145 |

627 |

634 |

410 |

225.10 |

80.0 |

|

2025年3月(予) |

17,239 |

768 |

775 |

522 |

284.75 |

85.0 |

*予想は会社予想。単位:百万円、円。

(株)SHINKOの2024年3月期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2024年3月期決算概要

3.2025年3月期業績予想

4. 今後の注目点中期経営計画

5.中期経営計画

<参考1:コーポレート・ガバナンスについて>

<参考2:25/3期第1四半期決算>

今回のポイント

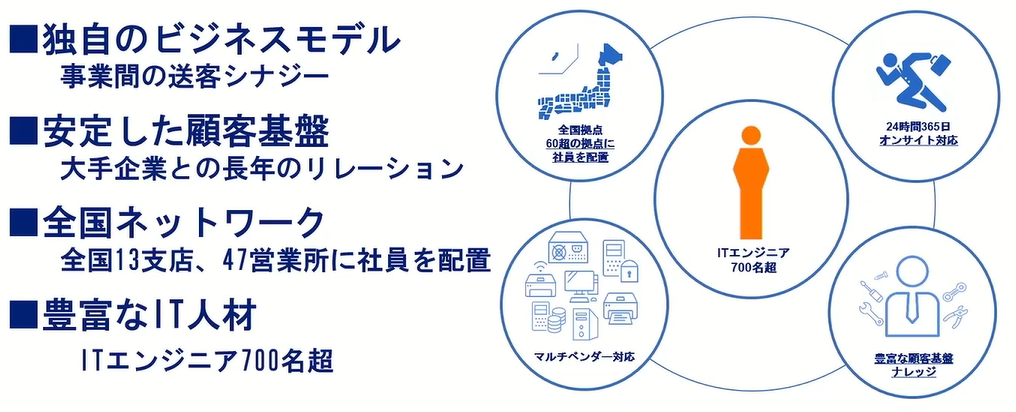

- 保守サービス事業、ソリューション事業、人材サービス事業の3事業を柱に、全国60超の拠点より24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供している。2014年5月設立だが、実質上の存続会社は1953年設立の新興サービス(株)。23年3月に東証スタンダード市場へ新規上場。

- 24/3期の売上高は前期比1.2%増の161億45百万円。IT市場においては、様々な分野におけるDXが推進され、それに伴い多くの需要があった。また、電子カルテ標準化に向けた動きの中で病院施設内のネットワーク構築、セキュリティ対策等の需要も増加した。介護施設においては介護業務支援ソフト等の導入依頼が多くあった。教育DXにおいては、電子黒板や教育機関専用インターネット回線の需要が増えている。企業、自治体等、DXに関連したソリューション案件も多くあった。営業利益は同16.7%減の6億27百万円。利益面では、パソコン及び周辺機器の販売案件の比重が大きく、機器代金の値上げもあり仕入原価が増加、一時的に値上げの影響を受けた。また、利益率の高い案件が顧客やメーカー都合により翌期に持ち越された。人員増加、給与改定・ベースアップによる人的投資が増加、増収に伴う交通費等販管費の増加もあり減益となった。配当は、前期比10.0円/株増配となる80.0円/株の期末配当実施。

- 25/3期は売上高が前期比6.8%増の172億39百万円、営業利益は同22.5%増の7億68百万円を見込む。物価上昇に伴う仕入原価や販管費の増加分を適切に転嫁するための活動に取り組む。また、2月に移転、拡充したテクニカルセンターに今後様々な業務を集約し、利益率の向上につなげていく。加えて、今後特に医療の分野で業務効率化に資するIoTソリューションの需要が高まる見通し。画像認識AIの技術進化を背景に画像に関するIoTソリューション導入の増加やWindows10サポート終了に伴う需要等、同社の保守サービス事業、ソリューション事業への需要は今後更に高まる見込み。人材サービス事業においては、空港や医療機器等メーカーからのエンジニアの派遣要請が増加傾向にある。配当は、前期比5.0円/株増配となる85.0円/株の期末配当を予定する。

- 24/3期は受注の期ずれや人材投資の増加、原価増加などで増収ながら営業減益となった。ただし、見通しは明るい。価格転嫁はスムーズに進んでいる模様、テクニカルセンター移転に伴う利益率の向上も進展するだろう。25/3期後半からはWindows10サポート終了に伴う受注の拡大が期待できる。24/3期の実績を受けて、進行中の中期経営計画は見直された。しかし、取材では福留社長は今後の見通しについてはかなり明るい感触を得ているように感じられた。IPOの効果も人材獲得に現れているようだ。

- 24/3期実績を受けて株価は低迷しており、公開価格(2,200円)を割り込んだ水準。PERは10倍を大きく割り込んでいることに加え配当利回りも高い。業績が会社予想に対して順調に進捗することが見えてくれば株価の見直しが進みそうだ。

1.会社概要

保守サービス事業、ソリューション事業、人材サービス事業の3事業を柱に、全国60超の拠点より24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供している。昨年8月に古物商(事務機器商)の認可を取得し、24/3期より古物商が事業として加わっている。

【1-1 沿革】

2014年5月設立。これは形式上の存続会社で、実質上の存続会社は1953年設立の新興サービス(株)(設立時の社名は(株)新興印刷電信サービスステーション)。23年3月に東証スタンダード市場へ新規上場。

旧新興サービス株式会社の沿革

|

年 月 |

概要 |

|

53年 7月 |

東京都港区三田において株式会社新興印刷電信サービスステーションを創業

株式会社新興製作所(現社名)のST型頁式和欧文印刷電信機(テレプリンター)の保守サービス会社並びに保守対応機器の販売会社として発足 |

|

63年 8月 |

本社事務所を東京都港区新橋に移転 |

|

69年 8月 |

商号を谷村新興サービス株式会社に変更 |

|

72年 7月 |

本社事務所を東京都港区西新橋に移転 |

|

82年 5月 |

商号を新興サービス株式会社に変更、OA機器(FAX・コピー機等)販売開始 |

|

94年 6月 |

東京地区の三洋電機製品販売拡大を目的として、株式会社サンヨーオーエー新興を三洋電機情報機器株式会社との共同出資により設立 |

|

98年 1月 |

勧奨退職制度による退職社員の再雇用の場として株式会社エス・エス・エンジニアリングを設立 |

|

01年 4月 |

株式会社サンヨーオーエー新興を吸収合併 |

|

12月 |

本社事務所を東京都港区西新橋内で移転 |

|

02年 4月 |

自社開発の「電気工事積算システム」のバージョンアップ及び開発・販売体制強化を目的として株式会社ドソネ設立 |

|

04年 4月 |

株式会社ドソネ解散 |

|

05年 1月 |

愛・地球博(日本国際博覧会)にエンジニアを派遣したことを契機に、人材サービス事業を開始 |

|

07年 7月 |

ソリューション営業に特化した組織を作り、全国で展開作業等のソリューション事業を開始 |

|

11年 5月 |

本社事務所を東京都台東区浅草橋へ移転 |

|

14年 11月 |

新興リボーン株式会社と合併。この合併により、旧新興サービス株式会社は消滅 |

SHINKOの沿革

|

年 月 |

概要 |

|

14年 5月 |

新興サービス株式会社の株式の引受けを目的に新興リボーン株式会社設立 |

|

6月 |

旧新興サービス株式会社の株主から発行済株式の100%を取得し、新興リボーン株式会社を子会社化 |

|

11月 |

旧新興サービス株式会社を吸収合併 |

| 商号を新興サービス株式会社に変更 | |

|

16年 12月 |

新興サービス株式会社の株式の引受けを目的として、株式会社ヒューマンサービス設立 |

|

17年 1月 |

株式会社ヒューマンサービスは、新興リボーン株式会社の普通株式の67.5%を既存株主から取得し、同社を子会社化 |

|

20年 4月 |

商号を株式会社SHINKOに変更 |

|

23年 3月 |

東京証券取引所スタンダード市場に新規上場

株式会社ヒューマンサービスは、上場に伴う当社株式売出により普通株式の所有割合が15.1%となったため、当社の親会社に該当しないこととなり、その他の関係会社となる |

|

23年 6月 |

SHINKO従業員に付与したストックオプション行使により、株式会社ヒューマンサービスの普通株式の所有割合が14.8%に低下し、更にヒューマンサービスは実質SHINKO代表取締役社長福留泰蔵が100%出資する資産管理会社となり、その他の関係会社に該当しないこととなる。 |

【1-2 経営方針】

企業理念

わたしたちはお客様を念い、仲間を想い、社会を憶い、

高度情報通信ネットワーク社会の

ラストワンマイルである

人と人との接点に新たな価値を創造していきます。

| 念い:一心に思う

想い:感情を込めて思う 憶い:深く思う |

(同社資料より) |

ビジョン

|

『Human Service For Happy Life』 SHINKOの経営資源である『人』が、 すべての相対する『人』に対して、 サービスという見えない価値を提供します。 |

(同社資料より) |

行動指針

わたしたちは、お客様第一で行動します。

11そのために、お客様の期待を超えるサービスを提供します。

わたしたちは、プロフェッショナルとして行動します。

11そのために、日々の研鑽を怠らず、スキルの習得に努めます。

わたしたちは、チャレンジ精神で行動します。

11そのために、前向きに努力し、常に挑戦し続けます。

わたしたちは、コンプライアンス意識をもって行動します。

11そのために、ルールを正しく理解し、厳守します。

わたしたちは、チームワークを大切に行動します。

11そのために、仲間の個性と価値観を尊重します。

わたしたちは、社会貢献を喜びとして行動します。

11そのために、社会の一員として責任を果たします。

【1-3 事業内容】

| 保守サービス事業

・全国60超の拠点よりオンサイトサービス ・マルチベンダー対応 ・24時間365日対応 ソリューション事業 ・ICTサービスの提供 ・ネットワーク機器等の提案/販売 ・提案から設置展開までをワンストップで対応 人材サービス事業 ・カスタマエンジニア、システムエンジニア派遣 ・業務請負 |

(同社資料より) |

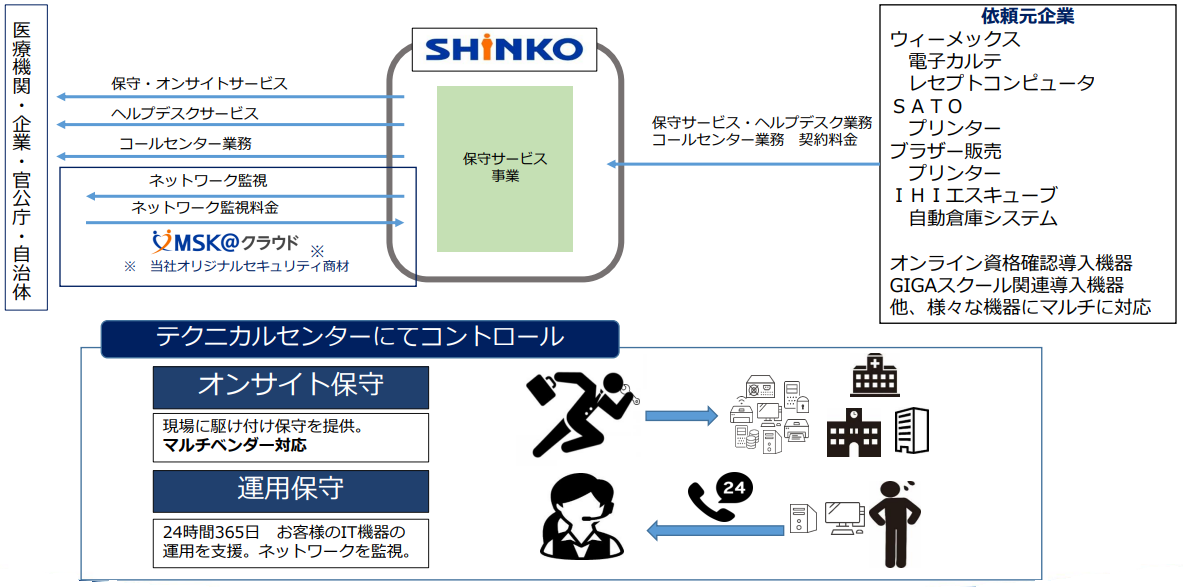

保守サービス事業の概要

(同社資料より)

システムのサポート、機器の保守、コールセンター、ヘルプデスクサービスを提供している。全国の病院、クリニックに導入されている、PHCHD(6523)の子会社であるウィーメックス株式会社製電子カルテシステム、レセプトコンピュータ(診療報酬明細書発行システム)を始め、調剤薬局に導入されているレセプトコンピュータ、電子薬歴システム、自動錠剤包装機、一包化監査システム、病院に導入されている注射薬払出システム、適温配膳車等の保守サービスを受託している。

厚生労働省の調査によると全国の病院・一般診療所の数は、現在約11万3千件(24年2月末)、調剤薬局は、全国約6万2千件(22年時点)。そのうち同社では病院・一般診療所へ導入されている電子カルテシステムやレセプトコンピュータ、調剤薬局に導入されている電子薬歴システム等の機器を合わせて、約3万6千件の保守契約を締結し保守サービス業務を行っている。

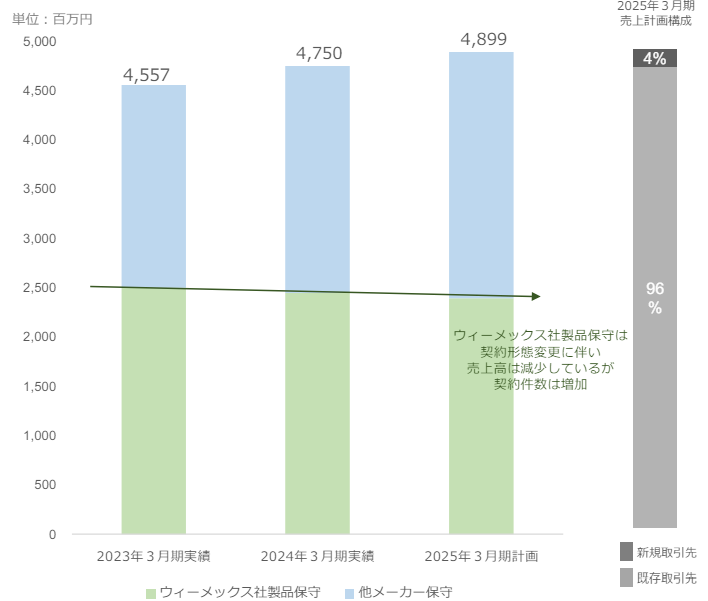

電子カルテシステム及びレセプトコンピュータの保守は、顧客と直接保守契約を締結する「メディコムハードウェア保守契約」と機器のメーカーであるウィーメックスと顧客が保守契約を締結した後、同社が顧客に対して保守サービスを提供し、ウィーメックスからハードウェアに係る保守料を受領する「システムサポート契約」の2つのパターンがある。現在ウィーメックスにより、システムサポート契約の締結が促進されており、既存顧客は機器のリプレースのタイミングで順次メディコムハードウェア保守契約からシステムサポート契約へ契約形態を変更している。また、従来契約を締結しないまま障害発生の都度修理対応をしていた顧客に対しても契約締結を促す意向であることから、今後契約件数は増加していく見通し。ウィーメックスからは同社の保守サービスの品質が高く評価されている。

また、ウィーメックス以外でも多くのベンダーから多種多様な機器の保守サービスを委託されている。修理対応サービスレベルに合わせた保守契約を各ベンダーと締結しており、緊急対応の要否、駆けつけ時間と部品在庫管理等の細かな要求に合わせ、全国60超の拠点からエンジニアが顧客の元へ駆けつけるオンサイトサービスを提供している。

メーカーに属さない独立系の保守会社であることが強み。医療機器やIT機器、非IT機器を問わず様々なメーカー機器の保守対応が可能であり、24時間365日オンサイトサービスを提供している。

保守サービス事業の多くは保守契約に基づき継続的に収益が入るストック型ビジネスであることから、経済状況の変動に左右されにくいという特長がある。新型コロナウイルス感染症が拡大し、経済が低迷し始めた20年以降においても、安定した収益を確保している。

また、近年需要が増えつつあるコールセンターやヘルプデスク業務、機器の稼働状況を継続的にチェックする死活監視業務についても、東京都にテクニカルセンターを設置し、体制を整備しており、70の企業より業務を受託している(24年3末時点)。テクニカルセンターはオンサイトサービスの中枢拠点でもあり、障害発生の一次連絡を受付けている。連絡受付後、障害内容を踏まえて対応方法をジャッジし、現地対応が必要な案件については、拠点の管理者(通称ディスパッチャー)へ連絡する。ディスパッチャーはエンジニアの手配や訪問前準備をしたり、各種サービスの司令塔として機能し、迅速なトラブル対応を可能にしている。その他テクニカルセンターでは、ネットワークやPCの遠隔監視や診断を行っており、障害発生時にも自動的にアラートが上がる仕組みになっている。また、遠隔監視により、システムの利用が不可能となるような重度の障害を未然に防ぐ等の予防保守にもつながっている。

更に、今後の保守サービス事業の拡大を目指し、2016年に東京都、2020年には大阪府、2021年には宮城県、2022年には北海道、福岡県、2023年には広島県、2024年には長野県において医療機器修理業の許可を取得した。医療分野における保守実績のある同社へは、現在多くのメーカーから医療機器の保守依頼や、同業他社からの協業依頼もある。

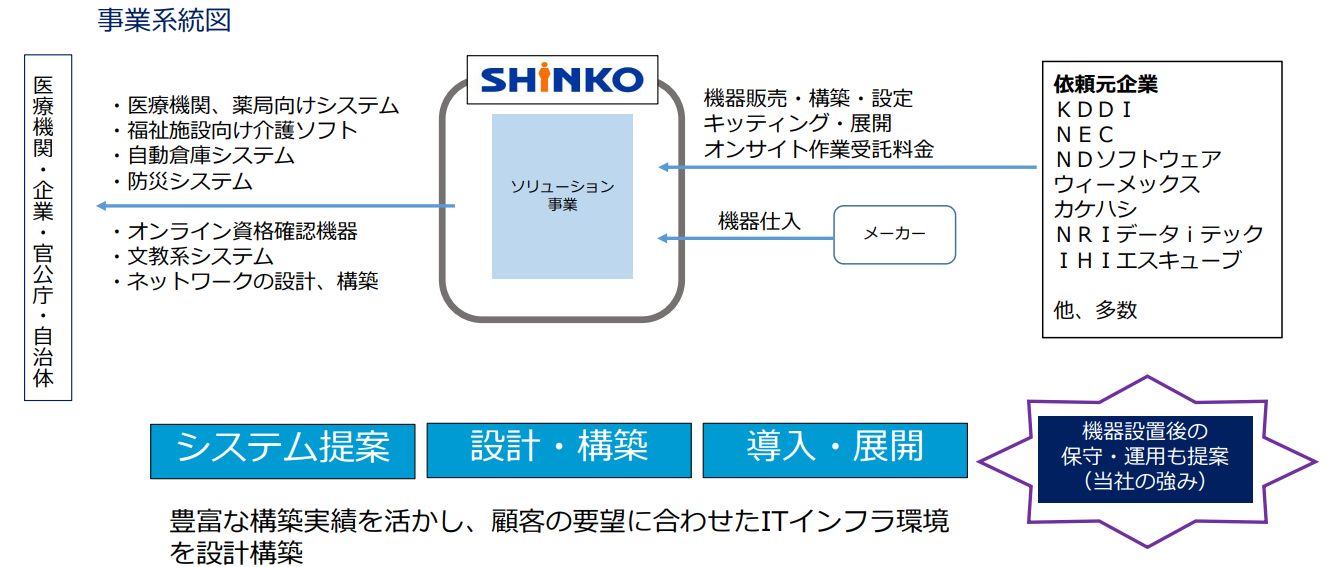

ソリューション事業の概要

(同社資料より)

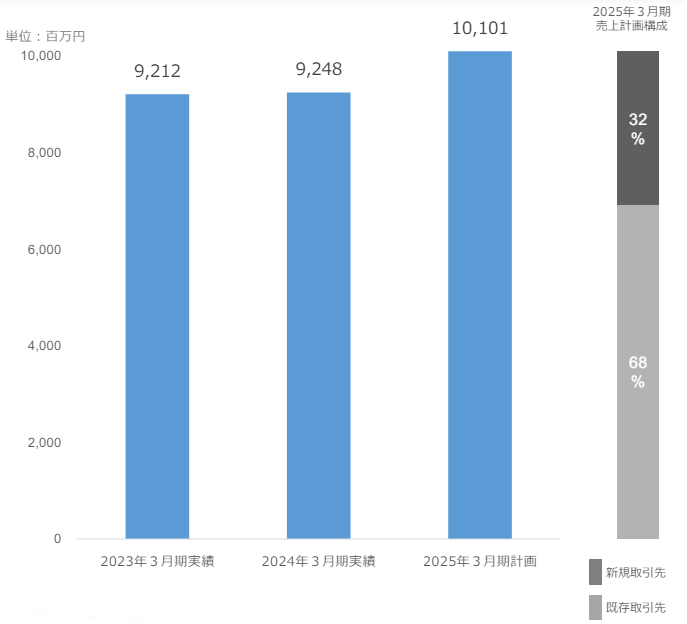

医療機関、福祉施設、一般企業、官公庁向けにシステムの設計、構築、設置工事、展開管理等のICTサービスを提供する。また顧客の要望に合わせた機器の提案、販売も行う。

本社におけるソリューション営業活動では、日本電気、KDDIといった大手企業との協業により、ネットワーク機器やPC関連の設定サービスを提供する他、大手総合重工業メーカー物流部門との協業による自動倉庫システムサービスの展開など、様々なサービスメニューを開発、展開している。これらの案件は本社が全国拠点をマネジメントすることにより、全エリアにおいて同一品質のサービスを提供している。

また、東京都八王子市には機器の設定から現地配送までを一括管理できるキッティングセンターを有し、ここでは、顧客からの依頼台数に合わせてキッティングエリアの拡大が可能である。その他、北海道支店、東北支店、中部支店、関西支店においても支店内にキッティングスペースを設けている。なお、今年2月に江戸川区に移転したテクニカルセンターにもキッティングスペースを設け、キッティングの応需能力を拡大している。

全国13支店においてもそれぞれソリューション営業の活動をしている。特に地元企業とのリレーションに力を入れ、例えば北海道支店における家畜セリシステム、中四国支店における農政局へのPC販売、設定、設置、展開作業等、地元ならではの機器に関わるソリューション案件も獲得している。

顧客からの情報収集、営業提案、ネットワークの設計、構築、機器の設置展開、更に保守サービス事業へ引き継いでの運用管理、オンサイトサービスという一連の流れをワンストップで提供できることが強み。

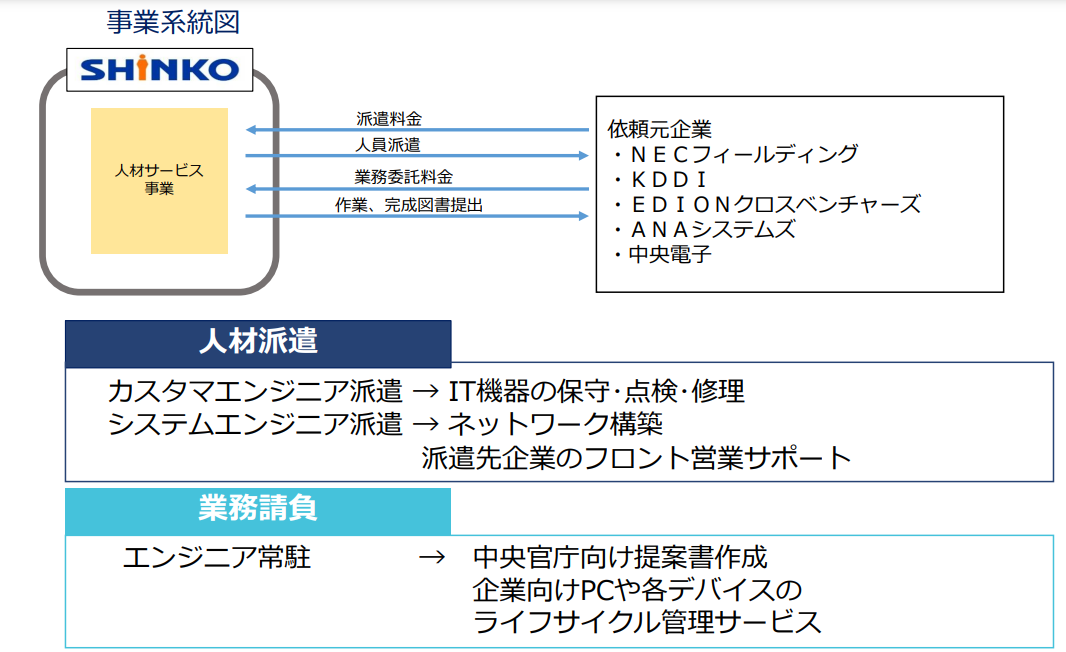

人材サービス事業の概要

(同社資料より)

IT機器の保守、点検、修理を行うカスタマエンジニア(以下、「CE」)、システムの設計や、ネットワークの設計・構築、派遣先企業のフロント営業のサポートを行うシステムエンジニア(以下、「SE」)を派遣している。

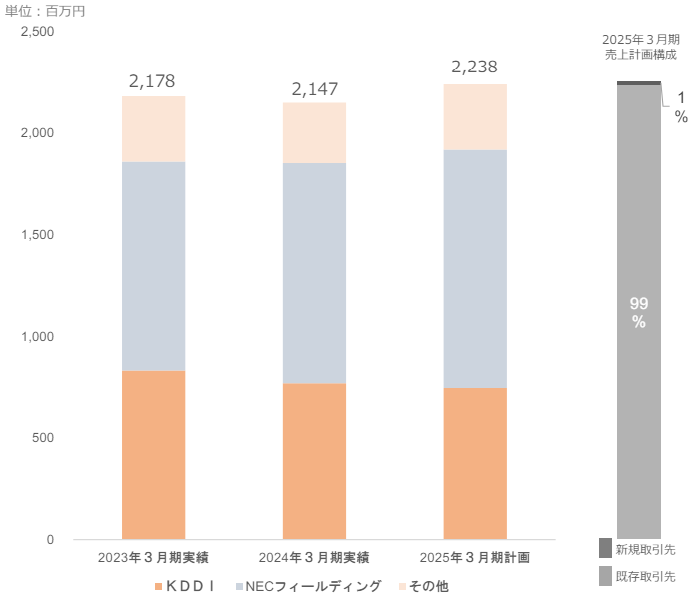

主要取引先であるNECフィールディングへはCEを、KDDIグループへはSEを派遣している。NECフィールディングとは1967年のプリンター保守サービスの提供をきっかけに、長期に渡る取引の中で同社のエンジニアの技術力が評価され、140名を超えるCEを派遣している(24年3月末時点)。

KDDIグループからは、05年の日本国際博覧会におけるSE派遣以来、継続して派遣の要請があり、60名のSEを派遣、また20名が準委任契約又は請負契約による業務に従事している(24年3月末時点)。これら2社からは、毎年多くの増員要請を受けている。

その他複数の企業にもエンジニアを派遣しており、派遣を契機にソリューションや保守案件を受託するケースが増えている。

人材サービス事業全体の各期末時点における派遣人員数は、18/3期212名、19/3期214名、20/3月期 233名、21/3期241名、22/3期262名、23/3期254名、24/3期257名。23/3期は減少したが、24/3期は増加。IT人材不足という市場環境において、派遣の需要が毎年増え続けていることから、今後も機会損失が無いよう、毎年計画的に派遣人員を増員し、社内研修による資格取得推進を始め、常時エンジニアのスキルアップを図っている。

【1-4 近況と強み】

同社の保守サービス事業及び人材サービス事業は、保守契約や派遣契約に基づくストック型のビジネスが主である。機器の保守は、新型コロナウイルス感染症が拡大した20年以降、医療機関等から一時的に保守員の立ち入りを制限されるケースがあった。しかし、診療に必要な機器を常時正常に稼働させ続けることは医療機関にとって不可欠なことであり、同様に他の企業においてもシステムを安定的に稼働させる必要がある。このことから、結果的には保守員の出動が減少するということは殆ど見られなかった。また、保守契約の解約となるケースも殆ど発生しなかった。人材サービス事業においては、派遣先の事情によりテレワークとなるケースもあった。ただし、ITエンジニア不足の市場の中で派遣契約が解除されることは無く、保守サービス事業同様、コロナ禍でも影響を受けにくいという傾向が見られた。

同社の社員は入社後、CEあるいはSEとしての教育を受け、必要な資格を取得した上でそれぞれ拠点へ配属される。エンジニアは各配属先において現場経験を積むことや、資格取得講習等を受講することにより、必要なスキルを身に付けていく。その後、ジョブローテーションにより、また新たな部署で経験を積むことで、マルチな対応が可能なエンジニアへとスキルアップしていく、そのような環境が同社にはある。

700名を超えるエンジニアがおり(24年3月末時点)、その多くはCEとSEの両スキルを保有している。特定の時間に集中していることが多い保守サービス業務の前後の時間に機器の設定や設置等作業を行うことにより、業務効率が上がり、生産性の向上につながっている。

このように、保守サービス事業、ソリューション事業、人材サービス事業全てに対応でき、各事業の知見があるエンジニアが、自身の配属先あるいは派遣先での業務に従事する中で、取引先企業の抱える課題や需要を把握し、同社の3事業の特長を生かした提案をすることで、新たなビジネスが生まれている。他にも当初機器の導入展開案件を受託した取引先から、その次のステップである運用管理まで依頼されるケースも増えてきている。このように、事業間シナジーにより新規案件を獲得できること、3事業を通じて様々な市場に参画できるといった強みがある。

(同社資料より)

【1-5 上場後の同社を取り巻く環境】

認知度が拡大することによって、IT人材が不足する中でも採用がよりスムーズになっている。

新たなプロジェクトもスタート。

2.2024年3月期決算概要

【2-1 連結業績概要】

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

15,948 |

100.0% |

16,145 |

100.0% |

+1.2% |

15,791 |

+2.2% |

|

売上総利益 |

3,631 |

22.8% |

3,724 |

23.1% |

+2.5% |

– |

– |

|

販管費 |

2,879 |

18.1% |

3,096 |

19.2% |

+7.6% |

– |

– |

|

営業利益 |

752 |

4.7% |

627 |

3.9% |

-16.7% |

700 |

-10.4% |

|

経常利益 |

762 |

4.8% |

634 |

3.9% |

-16.7% |

706 |

-10.1% |

|

当期純利益 |

481 |

3.0% |

410 |

2.5% |

-14.7% |

488 |

-15.9% |

*単位:百万円

増収も、仕入原価増などで減益

売上高は前期比1.2%増の161億45百万円。IT市場においては、様々な分野におけるDXが推進され、それに伴い多くの需要があった。23年4月に47名の新卒社員を迎えスタートし、上期は前下期から引き続き政府が推進する医療DXの皮切りとなるオンライン資格確認の導入が進んだ。また、電子カルテ標準化に向けた動きの中で、電子カルテの導入支援と合わせて病院施設内のネットワーク構築、セキュリティ対策等の需要も増加した。介護施設においては介護業務支援ソフト、見守りシステムの導入依頼が多くあった。GIGAスクール構想を皮切りに推進されている教育DXにおいては、電子黒板の需要、快適な授業環境の実現に繋がる教育機関専用インターネット回線の需要が増えている。その他にも企業、自治体等、DXに関連したソリューション案件が多くあった。

営業利益は同16.7%減の6億27百万円。利益面では、パソコン及び周辺機器の販売案件の比重が大きく、機器代金の値上げもあり仕入原価が増加した。年間契約に基づく機器の販売案件は、期中にあった仕入機器の値上がり分を売上高に反映することができず一時的に値上げの影響を受けた。また、利益率の高い案件が顧客やメーカー都合により翌期に持ち越された。人員増加、給与改定・ベースアップによる人的投資の増加、増収に伴う交通費等販管費の増加もあり減益となった。配当は、前期比10.0円/株増配となる80.0円/株の期末配当実施。

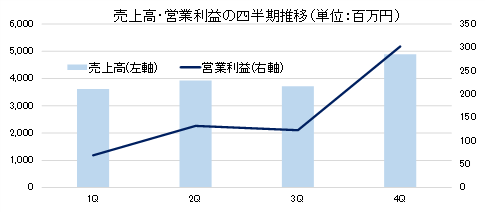

| 四半期ごとの売上高・営業利益の推移は右グラフの通り。

同社はソリューション事業における売上高が年度末に集中するため、季節的変動がある。 大型案件の検収、ICT補助金等を活用した機器の導入、及び訪問看護オンライン資格確認用機器の導入案件が4Qにあり、例年以上に4Qに利益が集中した。 |

|

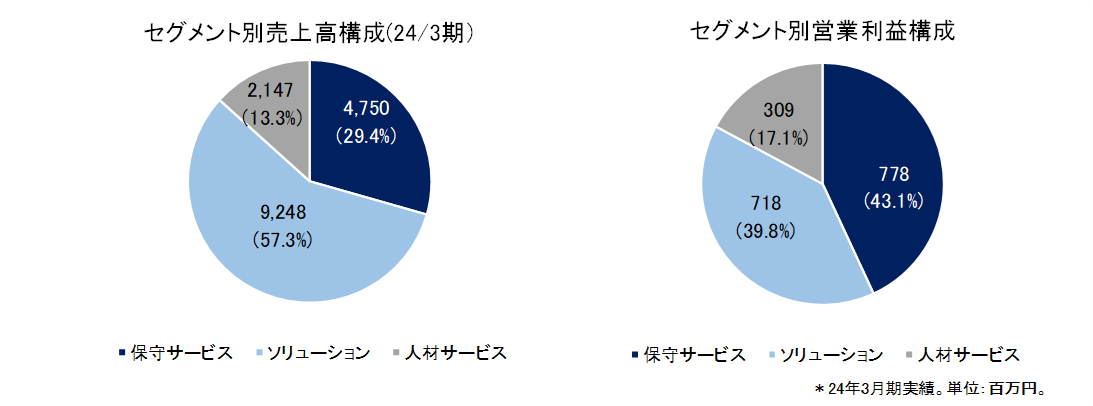

【2-2 サービス別売上高・

営業利益】

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

|

| 売上高 | |||||

| 保守サービス |

4,557 |

28.6% |

4,750 |

29.4% |

+4.2% |

| ソリューション |

9,212 |

57.8% |

9,248 |

57.3% |

+0.4% |

| 人材サービス |

2,178 |

13.7% |

2,147 |

13.3% |

-1.4% |

| 合計 |

15,948 |

100.0% |

16,145 |

100.0% |

+1.2% |

| セグメント利益 |

|

|

|

|

|

| 保守サービス |

705 |

15.5% |

778 |

16.4% |

+10.3% |

| ソリューション |

865 |

9.4% |

718 |

7.8% |

-17.0% |

| 人材サービス |

318 |

14.6% |

309 |

14.4% |

-2.8% |

| 調整額 |

-1,136 |

– |

-1,178 |

– |

– |

| 合計 |

752 |

4.7% |

627 |

3.9% |

-16.7% |

*単位:百万円。セグメント利益の構成比は売上高利益率。

*保守サービス事業

売上高は前期比4.2%増の47億50百万円、営業利益は同10.3%増の7億78百万円。

事業の主軸であるウィーメックス製電子カルテシステム、レセプトコンピュータの保守は、既存顧客の機器リプレース時に契約 形態を同社と顧客がメディコムハード保守契約を直接締結する方式から、顧客とベンダーが保守契約を締結し、ベンダーから同社がハードに係る保守を受託し保守料を受領するシステムサポート契約方式への切替が進んだため、売上は減少傾向にある。一方でこの契約方式になることで、これまで未契約であった顧客との契約締結が促進されていることから、契約件数は増加傾向にあり、利益は増加している。ウィーメックス以外では、既存取引先であるメーカーからの保守エリア拡大要請、新規取引先からの保守やヘルプデスク等の運用保守依頼があった。さらに23/3期下期及び24/3期上期にソリューション事業において設置展開したオンライン資格確認機器等の保守受託もあり、事業全体は順調に成長している。

*ソリューション事業

売上高は前期比0.4%増の92億48百万円、営業利益は同17.0%減の7億18百万円。

政府による医療DXの基盤となる23年4月より義務化されたオンライン資格確認の導入のための、保険医療機関・保険薬局への顔認証付きカードリーダーの設置作業依頼が前期に続き多くあった。また、電子カルテ標準化に向けた動きの中で、電子カルテの販売と合わせて病院施設内のネットワーク構築、セキュリティ対策、AIを活用した検査機器の導入作業等の需要も増加した。この他、介護機器の導入やデジタル化に利用できる助成金・補助金である介護ロボット導入活用支援事業補助金、ICT導入支援事業補助金、IT導入補助金を活用した介護施設におけるDXの支援にも注力し、機器の導入案件が増加した。教育DXにおいては、電子黒板の需要、快適な授業環境の実現に繋がる教育機関専用インターネット回線の需要が増加傾向にあり、学校、専門学校、教育委員会等から機器の販売やネットワーク構築の依頼が多くあった。

*人材サービス事業

売上高は前期比1.4%減の21億47百万円、営業利益は同2.8%減の3億9百万円。

同事業では期末時点で257名が従事している。2Q以降、教育、研修を終えた新卒社員の派遣が開始し、前期と比較して派遣者数は増加している。既存取引先からの要請により新たに空港や介護施設への派遣を開始した。前期より若手社員の比率が大きいため減収。また、継続的な交渉により25/3期からの派遣単価の増額が決定したが、24/3期は賃上げによる影響があり減益となった。人材サービス事業への需要は多いが、それに応える人員を確保できていないことが課題となっている。

【2-3 財政状態と

キャッシュ・フロー】

◎財政状態

|

23年3月 |

24年3月 |

増減 |

23年3月 |

24年3月 |

増減 |

||

| 流動資産 |

5,452 |

5,298 |

-154 |

流動負債 |

3,397 |

3,061 |

-335 |

| 現預金 |

929 |

1,509 |

+579 |

仕入債務 |

1,229 |

1,295 |

+65 |

| 売上債権 |

3,626 |

3,002 |

-624 |

未払費用 |

817 |

751 |

-66 |

| 棚卸資産 |

541 |

405 |

-135 |

固定負債 |

1,444 |

1,539 |

+95 |

| 固定資産 |

1,013 |

1,217 |

+203 |

退職給付引当金 |

1,185 |

1,218 |

+33 |

| 有形固定資産 |

128 |

301 |

+172 |

負債合計 |

4,841 |

4,601 |

-240 |

| 無形固定資産 |

102 |

91 |

-11 |

純資産 |

1,625 |

1,914 |

+289 |

| 投資その他の資産 |

783 |

824 |

+41 |

利益剰余金合計 |

1,363 |

1,648 |

+285 |

| 資産合計 |

6,466 |

6,515 |

+48 |

負債・純資産合計 |

6,466 |

6,515 |

+48 |

*単位:百万円

現預金は増加したが、売上債権の減少を主因に流動資産が前期末比1億54百万円減少。固定資産は有形固定資産の増加により増加、資産合計は前期末から微増の65億15百万円。

負債合計は短期借入金の減少などで同2億40百万円減少の46億1百万円。

利益剰余金の増加により純資産は同2億89百万円増加の19億14百万円。

自己資本比率は前期末より4.3ポイント上昇し29.4%。

◎キャッシュ・フロー

|

23/3期 |

24/3期 |

増減 |

|

|

営業CF |

-401 |

1,134 |

+1,536 |

|

投資CF |

-29 |

-114 |

-84 |

|

フリーCF |

-431 |

1,020 |

+1,452 |

|

財務CF |

439 |

-441 |

-881 |

|

現金同等物残高 |

929 |

1,509 |

+579 |

*単位:百万円

売上債権の減少、棚卸資産の減少などで営業CFはプラスに転じた。

短期借入金の返済による支出により、財務CFはマイナスとなった。

以上の結果、キャッシュポジションは増加した。

3.2025年3月期業績予想

【3-1 業績予想】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

16,145 |

100.0% |

17,239 |

100.0% |

+6.8% |

|

営業利益 |

627 |

3.9% |

768 |

4.5% |

+22.5% |

|

経常利益 |

634 |

3.9% |

775 |

4.5% |

+22.2% |

|

当期純利益 |

410 |

2.5% |

522 |

3.0% |

+27.7% |

*単位:百万円

25/3期は前期比6.8%増収、22.5%営業増益を見込む

25/3期は売上高が前期比6.8%増の172億39百万円、営業利益は同22.5%増の7億68百万円を見込む。

今後は賃上げによる人件費の増加だけでなく、足元で進む円安・原油高や5月で終了する政府の電気ガス補助等の影響により、人件費以外の事業コストも増加することが予測される。こうした中、同社においても価格転嫁が今後の一つの課題であると捉えており、物価上昇に伴う仕入原価や販管費の増加分を適切に転嫁するための活動に取り組む。また、利益率向上のための施策として、2月に移転、拡充したテクニカルセンターに今後様々な業務を集約し、エンジニアのスキルアップ及び業務効率化を図り、利益率の向上につなげていく。加え、今後特に医療の分野で業務効率化に資するIoTソリューションの需要が高まる見通し。画像認識AIの技術進化を背景に画像に関するIoTソリューション導入の増加、医療機関におけるネットワークセキュリティへの意識の高まりによるセキュリティ製品の需要、電子カルテ情報共有に向けた政府が推進する医療DXの取り組み、24年秋に義務化される訪問看護事業者のオンライン資格確認の導入、GIGAスクール端末の更新、Windows10サポート終了に伴う需要等、同社の保守サービス事業、ソリューション事業への需要は今後更に高まる見込み。人材サービス事業においては、既存取引先のみならず、空港や医療機器等メーカーからのエンジニアの派遣要請が増加傾向にあり、エンジニアの育成に引き続き注力し、需要に応えていく考え。

配当は、前期比5.0円/株増配となる85.0円/株の期末配当を予定する。

| 保守サービス事業

■売上向上に向けた取り組み ◇既存顧客 ・取り扱い機器の拡大 ・サポートエリア拡大 ◇新規顧客 ・ソリューション作業から保守拡大 ・新規保守取り込み ■利益率の更なる向上 ◇テクニカルセンター機能強化による利益率向上 ・エンジニアの効率的なアサイン |

(同社資料より) |

| ソリューション事業・・・売上は今後もコンスタントに向上

■売上向上に向けた取り組み ◇既存顧客 ・パートナー各社とのグリップ強化 ・可能な作業範囲の拡大(利益改善) ・訪問看護オンライン資格確認機器導入・展開 ◇新規顧客 ・新たな官公庁案件の開拓 ・医療機関向けサーバー構築・展開 ・Win11への入替 ■利益率の更なる向上への取り組み ◇テクニカルセンター機能強化による利益率向上 ・技術教育・支援(展開コントロール) ・遠隔支援システムを用いた有スキル者による技術支援 ◇価格転嫁に向けた交渉 |

(同社資料より) |

| 人材サービス事業・・・IT人材不足の中、需要は引き続き多い

派遣人員増の計画 ・エンジニアの育成 ・スキルの習得 ■今後の取り組み ・派遣機会損失の防止のため、計画的な人員の採用と育成を図る ・離職防止対策 ・派遣単価アップの継続的な交渉(一部派遣において今年度より単価アップ) |

(同社資料より) |

| 事業間シナジー創出のための取り組み

※ソリューションにつながる戦略的な派遣人事ローテーションの活性化 |

また、24年2月には事業成長及び利益率向上を目指し、昨年3月に実施したIPOで調達した資金により、保守及びソリューションサービスの全社サポート拠点であるテクニカルセンターを東京都江戸川区臨海町に移転、拡充し業務を開始した。

4.今後の注目点

24/3期は想定していた受注の期ずれや人材投資の増加、原価増加に対する価格転嫁の遅れなどで増収ながら営業利益は期初の会社予想を下回り減益となった。ただし、見通しは明るい。まずは原価増に対する価格転嫁だが、これはスムーズに進んでいる模様、足元は急激な増加は抑えられていると見られその効果がしっかりと現れるだろう。テクニカルセンター移転に伴う利益率の向上も進展するだろう。25/3期後半からはWindows10サポート終了に伴う受注の拡大が期待できる。24/3期の実績を受けて、進行中の中期経営計画は見直しを図り、7月に新中期経営計画(FY2024~FY2026)を発表した。しかし取材では、福留社長は今後の見通しについてはかなり明るい感触を得ているように感じられた。

IPOの効果も現れているようだ。特に05年から開始した人材サービス事業においては、需要が増す中で人材獲得が進むようになったことが大きい。同事業では、人材不足に伴い派遣者数が23/3期に減少したものの、IPOによる知名度の向上もあり、順調に新卒社員が採用できたことで増加に転じている。また、先行している医療DXでは、今後人手不足に伴い新たな需要も生まれてくることが想定される。

24/3期実績を受けて株価は低迷しており、公開価格(2,200円)を割り込んだ水準。PERは10倍を大きく割り込んでいることに加え配当利回りも高い。業績が会社予想に対して順調に進捗することが見えてくれば株価の見直しが進みそうだ。

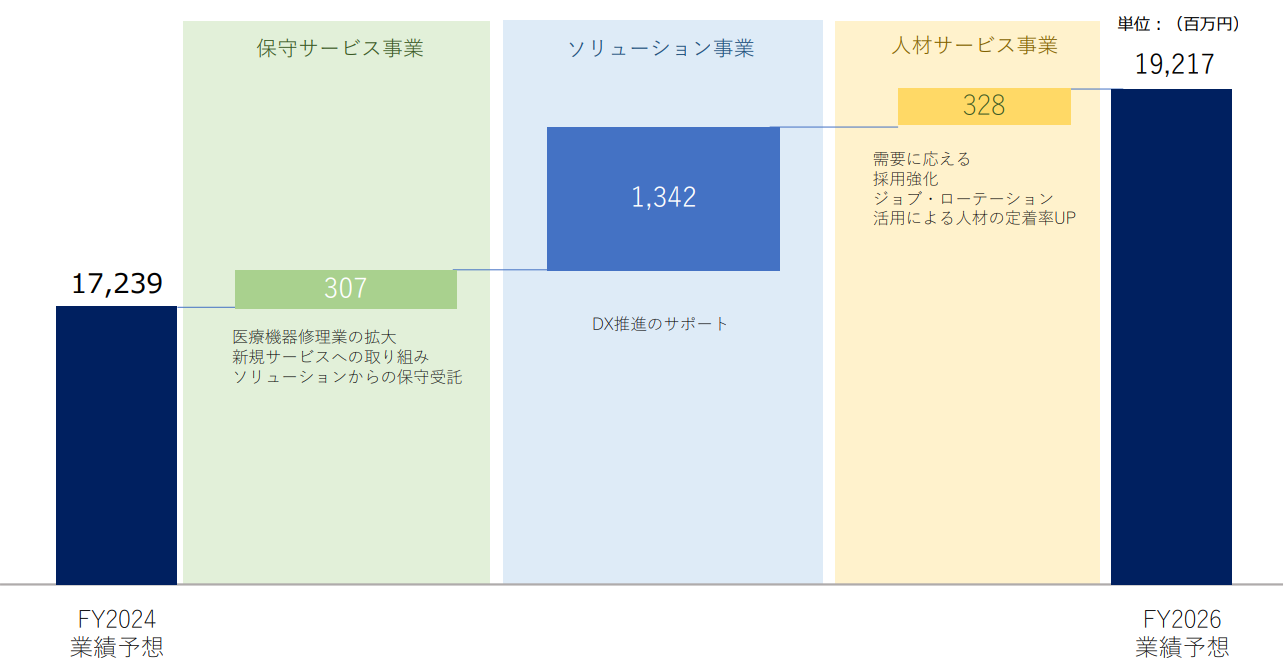

5.新中期経営計画

前中計から引き続き改革が推進される市場においてSHINKOの存在価値を高めていく

-骨子-

DX改革の一翼を担い、事業の成長を継続しステークホルダーの期待に応えていく

| 目指す姿 | 総合ITソリューションサービス企業 |

| 価値の提供方法 | ITネットワーク技術と、全国ネットワークの強みを活かす |

| 注力領域 | DXを推進する医療機関・企業を全面的にサポート |

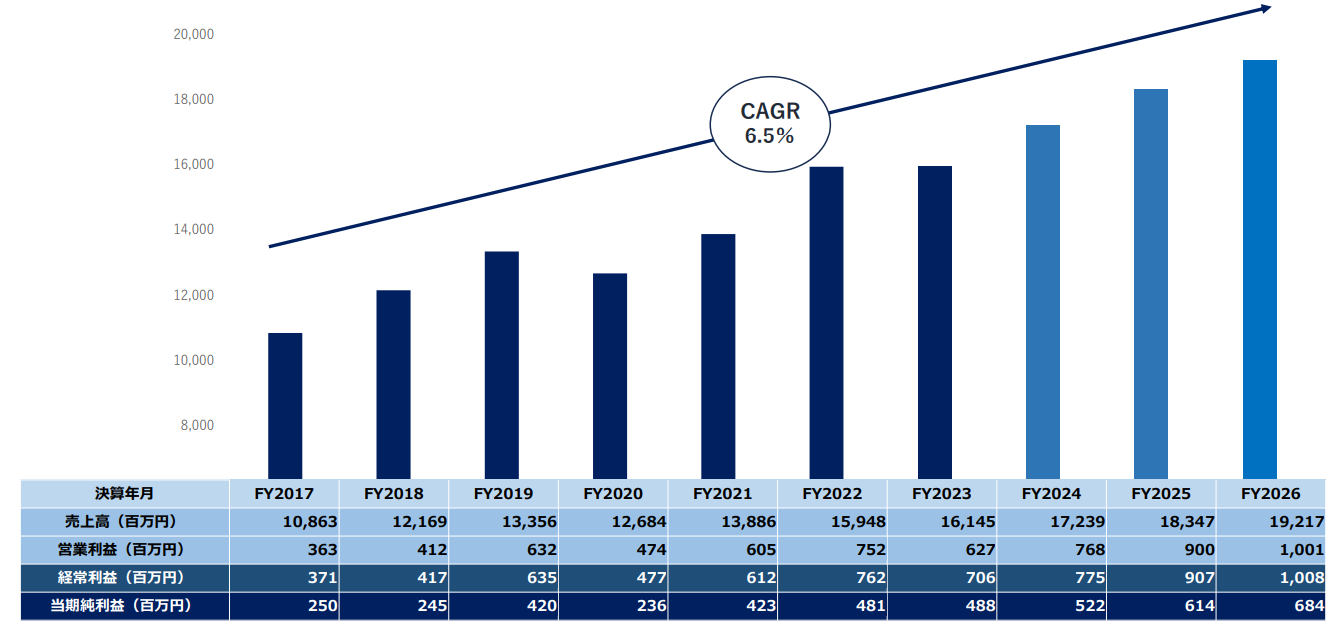

売上高・営業利益率の推移

(同社資料より)

3ヶ年の目標

【成長】

売上高 CAGR 5.6%

【収益力向上】

27/3期営業利益率 5.2%

具体策

①対既存取引先

価格転嫁の交渉

②新規取引

適性価格での案件創出

③内製化による外注費の削減とエンジニアの効率化

セグメント別売上目標

27/3期に売上高192億17百万円、営業利益10億1百万円を目指す。

(同社資料より)

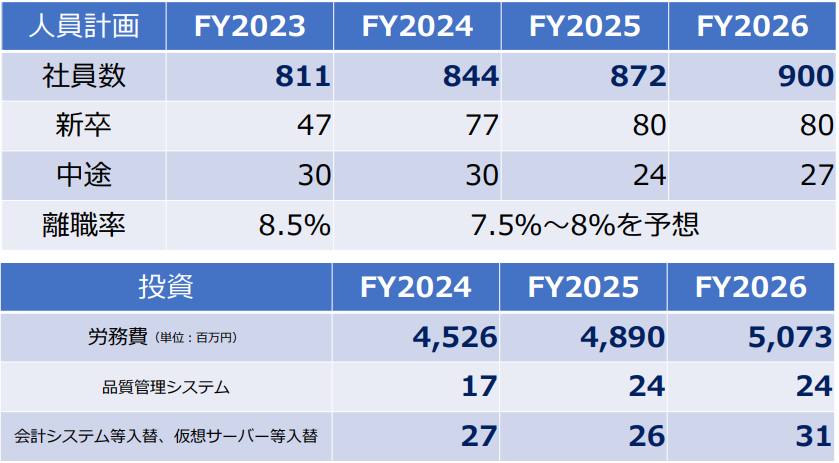

人員計画・投資

(同社資料より)

<参考1:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 9名、うち社外4名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2024年7月10日)

基本的な考え方

当社は、「わたしたちはお客様を念(おも)い、仲間を想(おも)い、社会を憶(おも)い、高度情報通信ネットワーク社会のラストワンマイルである人と人との接点に新たな価値を創造していきます。」を企業理念として掲げております。この企業理念のもと、企業の社会的責任の遂行と株主利益の確保のために、コーポレート・ガバナンスが重要な経営上の課題であると位置付け、その強化に努めております。「経営の透明性、公正性及び効率性の確保、適切な情報開示による説明責任の遂行」を基本とし、全社を挙げコーポレート・ガバナンスの一層の充実に努めてまいりたいと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則1-2④ 株主総会における権利行使】

当日ご出席できない株主については議決権行使書の郵送による議決権行使方法に加え、インターネットによる議決権行使プラットフォームの採用を検討いたします。当社は、現時点で招集通知の英訳は実施しておりませんが、株主が議決権行使を行いやすい環境の整備が必要と認識しております。今後、海外投資家比率を勘案し、検討を行ってまいります。

【補充原則2-4① 中核人材の登用等における多様性の確保に関する開示】

当社は、性別、中途採用、国籍等に囚われず、個人の能力・成果の人事評価をもとに管理職に登用することを基本方針としております。当社事業は国内に限られることから、現時点で外国人の管理職登用については実績がありませんが、女性・中途採用者については管理職に登用しております。従来当社は、ジェンダーや勤続年数で採用や管理職登用において差をつけることはしておらず、目標値の設定は予定しておりませんが、実績値の開示については検討してまいります。

【補充原則3-1② 海外投資家等の比率等を踏まえた英語での情報の開示・提供の推進】

当社は、現時点で投資家の構成比率等の情報を総合的に勘案し、現在のところ英訳での情報の開示・提供は実施しておりません。引き続き、株主構成等の情報収集・分析に努め、検討を行ってまいります。

【補充原則4-1③ 最高経営責任者(CEO)等の後継者の計画】

当社は、企業が将来に亘って継続的に成長していくためには、経営を司る後継者の育成が重要な要素であると認識しており、最高経営責任者(CEO)等の後継者の計画については、会社の重要事項と位置付けております。今後、後継者育成の計画、選任のプロセスについて十分に審議を行い、取締役会において検討していく予定です。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社は、政策保有株式を保有しておりません。株式の保有を通じた保有先との連携が当社の経営戦略に沿ったもので、中長期的な企業価値の向上に寄与する合理性があることが判断される場合に限り、取締役会に諮ったうえで、政策的に株式を保有することを検討いたします。

【原則3-1情報開示の充実】

当社は、法令に基づく開示を適時、適切に行うことに加え、下記事項における方針を掲載しております。

(i) 会社の目指すところ(企業理念等)や経営戦略、経営計画当社の企業理念等は、当社のウェブサイトに掲載しております。

https://www.kk-shinko.com/company/philosophy/

また、経営方針等を当社ウェブサイト及び決算説明資料等に掲載いたします。

(ii) コーポレート・ガバナンスに関する基本的な考え方と基本方針

本報告書の「Ⅰ.コーポレート・ガバナンスに関する基本的な考え方及び資本構成、企業属性その他の基本情報」の「1.基本的な考え方」に記載しております。

(iii) 取締役会が経営陣幹部・取締役の報酬を決定するにあたっての方針と手続

本報告書「Ⅱ.経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況」「1.機関構成・組織運営等 に係る事項」「【取締役報酬関係】報酬の額又はその算定方法の決定方針の開示内容」に記載のとおりであります。

(iv) 取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続

取締役の選任・解任のいずれにおいても、当社は指名・報酬委員会での諮問を経て、取締役会で決議することとしております。取締役候補者については、指名・報酬委員会で定める取締役基準及びスキルに基づき選任しています。取締役は経営者としての人格に加え、経営者としての経験、実績、管掌部門の課題を的確に把握し、他の役職員と協力し課題を解決する能力があること、法令及び企業倫理の遵守に徹する見識を有すること等を総合的に判断し、候補者の選定及び指名を行うこととしております。また、社外取締役候補者の選任に関しては、会社法上の社外性要件に 加え東京証券取引所の定める独立性の要件を満たし、当社との間に特別な人的関係、資本関係その他利害関係がないと判断される基準に基づいています。

監査役候補者については、人格・見識、監査役に相応しい豊かな経験及び十分な専門知識、コンプライアンスに対する十分な理解等を考慮し、当社の持続的な成長と企業価値の向上に貢献する資質を備えていること等を総合的に判断して選定及び指名することとしており、独立社外取締役 が出席する取締役会において選定しております。

(v) 取締役会が上記(ⅳ)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明

取締役候補者及び監査役候補者の個々の選任に関する判断材料となる略歴及びスキル等については、株主総会招集通知に記載しており、当社ホームページにおいても公開しております。

【補充原則3-1③ 自社のサステナビリティについて】

サービス業である当社にとって従業員は経営の基盤であり、従業員の健康・労働環境への配慮と公正・適切な処遇は重要な経営課題と認識しております。労働組合と定期的な協議を行い、経営会議、取締役会で従業員の処遇、福利厚生等に関し適宜改善の検討を行っています。人的資本への投資という観点では、社員の職制や社歴に応じた教育・研修を実施し社員の能力開発に努めています。また資格取得支援制度により社員の資格取得を支援し、事業に必要な資格者を確保しております。知的財産への投資については、当社では現在、該当する知的財産は有していないものの、今後の事業拡大の方向性により適宜要否を見極めてまいります。また自然災害や様々な事業リスクへの対応などについて、事業継続のための計画を作成し、事業の継続と中長期的な企業価値の向上を図る観点からこれらの課題に取り組んでおります。

【原則5-1 株主との建設的な対話に関する方針】

当社は、会社の持続的な成長と中長期的な企業価値の向上のためには、株主や投資家との建設的な対話が重要であると考えており、株主をはじめとするステークホルダーの皆様に対して、決算説明会等を通して、当社の事業活動、経営戦略及び経営計画等について説明するとともに、当社ウェブサイトにおいて適切な情報開示を行っていく予定であります。

<参考2:25/3期第1四半期決算>

8/7に25/3期第1四半期決算が発表となった。概要は以下の通り。なお、通期業績予想は修正なし。

【連結業績概要】

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

売上高 |

3,614 |

100.0% |

3,667 |

100.0% |

+1.5% |

|

売上総利益 |

865 |

23.9% |

900 |

24.5% |

+4.1% |

|

販管費 |

795 |

22.0% |

876 |

23.9% |

+10.2% |

|

営業利益 |

69 |

1.9% |

23 |

0.6% |

-66.1% |

|

経常利益 |

70 |

2.0% |

25 |

0.7% |

-63.7% |

|

四半期純利益 |

44 |

1.2% |

13 |

0.4% |

-70.7% |

*単位:百万円

1.5%増収、66.1%営業減益

売上高が前年同期比1.5%増の36億67百万円、営業利益は同66.1%減の23百万円。24年秋に義務化される訪問看護ステーションにおけるオンライン請求及びオンライン資格確認導入に必要なレセプト作成用のソフト、パソコン、ネットワーク回線整備の需要が多くあった。これらの案件は、引き続き保守の受託にもつながっている。また、24年2月に移転・拡充したテクニカルセンターについては、積極的なプロモーションを図り、1Qにおいては、27件の見学会を実施した。テクニカルセンターはその物流の優位性、コールセンターメンバーのプロパー率の高さ、遠隔作業支援システムを活用した保守などで好評を得て、既存取引先のみならず新規取引先からも好評を得ており、新規案件創出に繋がっている。

【サービス別売上高・営業利益】

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

| 売上高 | |||||

| 保守サービス |

1,161 |

32.1% |

1,189 |

32.4% |

+2.4% |

| ソリューション |

1,923 |

53.2% |

1,937 |

52.8% |

+0.8% |

| 人材サービス |

530 |

14.7% |

540 |

14.7% |

+1.9% |

| 合計 |

3,614 |

100.0% |

3,667 |

100.0% |

+1.5% |

| セグメント利益 |

|

|

|

|

|

| 保守サービス |

195 |

16.9% |

215 |

18.1% |

+10.1% |

| ソリューション |

128 |

6.7% |

96 |

5.0% |

-24.7% |

| 人材サービス |

80 |

15.1% |

94 |

17.5% |

+18.0% |

| 調整額 |

-335 |

– |

-383 |

– |

– |

| 合計 |

69 |

1.9% |

23 |

10.2% |

-66.1% |

*単位:百万円。セグメント利益の構成比は売上高利益率。

保守サービス事業

売上高11億89百万円(前年同期比2.4%増)、セグメント利益 2億15百万円(同10.1%増)。事業の主軸であるウィーメックス株式会社製電子カルテシステム、レセプトコンピュータの保守は、システムサポート契約方式への切替が1Qにおいても進んだため、売上実績は減少傾向にある。一方でこの契約方式になることで、これまで未契約であった顧客との契約締結が促進されており、契約件数は増加傾向にある。また、ウィーメックス株式会社以外では、訪問看護オンライン資格確認導入後の保守やオンライン請求の開始に伴うネットワークの保守が新たに開始している。また、その他企業からも保守やコールセンター案件を新たに受託している。更に、テクニカルセンターによる遠隔支援システムを利用したエンジニアの作業支援により業務効率化や出動回数の低減が実現し、その結果セグメント利益率が向上している。

ソリューション事業

売上高19億37百万円(前年同期比0.8%増)、セグメント利益は96百万円(同24.7%減)。24年秋に訪問看護ステーションにおけるオンライン請求及びオンライン資格確認が義務化されるのに伴い、導入に必要なレセプト作成用のソフト、パソコン、ネットワーク回線整備の需要が増加し、本社及び全国の拠点において対応してきた。また、25年10月にWindows10のサポートが終了する影響もありパソコンの新規導入に係る案件も増えている。

人材サービス事業

売上高5億40百万円(前年同期比1.9%増)、セグメント利益は 94百万円(同18.0%増)。24年6月30日時点で247名が従事している。一部取引先より計画的にエンジニアを撤退させた影響もあり、従事者は前年同期比で減少している。派遣単価交渉が成立した取引先へは、4月より改定後の価格での派遣を開始しており、それにより売上高、セグメント利益とも前年同期を上回った。

【財政状態】

◎財政状態

|

24年3月 |

24年6月 |

増減 |

24年3月 |

24年6月 |

増減 |

||

| 流動資産 |

5,298 |

4,530 |

-767 |

流動負債 |

3,061 |

2,477 |

-583 |

| 現預金 |

1,509 |

1,681 |

+172 |

仕入債務 |

1,295 |

836 |

-458 |

| 売上債権 |

3,002 |

2,113 |

-889 |

未払費用 |

751 |

857 |

+105 |

| 棚卸資産 |

405 |

356 |

-49 |

固定負債 |

1,539 |

1,543 |

+4 |

| 固定資産 |

1,217 |

1,272 |

+55 |

退職給付引当金 |

1,218 |

1,219 |

+0 |

| 有形固定資産 |

301 |

330 |

+29 |

負債合計 |

4,601 |

4,021 |

-579 |

| 無形固定資産 |

91 |

119 |

+27 |

純資産 |

1,914 |

1,780 |

-133 |

| 投資その他の資産 |

824 |

822 |

-2 |

利益剰余金合計 |

1,648 |

1,514 |

-133 |

| 資産合計 |

6,515 |

5,802 |

-712 |

負債・純資産合計 |

6,515 |

5,802 |

-712 |

*単位:百万円

売上債権の減少を主因に資産合計は前期末から7億12百万円減少。仕入債務の減少を主因に負債合計は同5億79百万円減少。利益剰余金の減少により純資産は同1億33百万円減少。

自己資本比率は前期末より1.3ポイント上昇し30.7%。