TAC(4319) 中長期的な成長を推進

多田 敏男 代表取締役社長 |

TAC株式会社(4319) |

|

会社情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表取締役社長 |

多田 敏男 |

|

所在地 |

東京都千代田区神田三崎町3-2-18 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

177円 |

18,504,000株 |

3,275百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

4.00円 |

2.3% |

8.27円 |

21.4倍 |

323.28円 |

0.5倍 |

*株価は9月4日の終値。24年3月期決算短信、及び25年3月期第1四半期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月(実) |

19,749 |

404 |

646 |

405 |

21.92 |

5.00 |

|

2022年3月(実) |

20,471 |

413 |

442 |

444 |

24.05 |

6.00 |

|

2023年3月(実) |

19,711 |

319 |

324 |

214 |

11.69 |

6.00 |

|

2024年3月(実) |

19,001 |

-307 |

-329 |

-219 |

– |

6.00 |

|

2025年3月(予) |

19,220 |

270 |

220 |

150 |

8.27 |

4.00 |

*単位:百万円。予想は会社予想。数値は発生ベース。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

TACの2025年3月期第1四半期決算概要等についてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第1四半期決算概要

3.2025年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/3期1Qは前年同期比3.5%減収、営業利益は同158.0%増の3億18百万円。なお、同社が経営管理上重視する現金ベース売上高は、前年同期比3.9%減の42億71百万円。法人受講者、個人受講者とも微減にとどまった。利益面では、売上原価が6.3%減少したことにより売上総利益率が上昇、販管費は減少したことにより営業利益率は前年同期2.4%から6.3%に大きく改善した。四半期純利益は同136.2%増の1億96百万円となった。

- 通期予想に修正はなく、25年3月期は、売上高が前期比1.1%増の192億20百万円、営業利益は2億70百万円(前期は3億7百万円の損失)を予想。なお、現金ベースの売上高は192億30百万円(同1.6%増)を計画。グループの持続的な事業活動と中長期的な成長を推進するため、①既存事業の強化、②個人教育事業の早期回復、③株価純資産倍率の改善に取り組む。配当も修正なく、4.00円/株(うち上期末2.00円/株)を予定。予想配当性向は48.4%。

- 1Qは減収ながら大幅な増益となり、コスト面において効率化を見せた。営業利益の上期予想に対する進捗率は64.3%。前年同期実績ベースの48.8%も大きく上回っており、25/3期は着実なスタートを見せたといえよう。効率化が進んできた中での今後の課題はトップラインの拡大になりそうだ。足元で業績を改善させてはいるものの、株価は依然として低迷しておりPBRは1倍を大きく割り込んだ状態。1Qの利益ペースを持続させることにより株価は見直しが進むものと見ている。

1.会社概要

「資格の学校TAC」として、資格取得スクールを全国展開。社会人や大学生を対象に、公認会計士、税理士、不動産鑑定士、社会保険労務士、司法試験、司法書士等の資格試験や公務員試験の受験指導を中心に、企業向けの研修事業や出版事業等も手掛ける。

主なグループ会社と事業内容

|

会社区分 |

会社名 |

セグメント |

事業内容 |

|

連結子会社 |

(株)TAC総合管理 |

個人教育事業 | 教室用ビルの契約・メンテナンス業務等 |

|

太科信息技術(大連) 有限公司 |

個人教育事業 | 大連オペレーションセンター(事務・教材視聴チェック等) | |

|

(株)オンラインスクール |

個人教育事業 | インターネットを通じての会員制教育事業 | |

|

(株)早稲田経営出版 |

出版事業 | 「Wセミナー」ブランドの出版事業 | |

|

(株)TACプロフェッション バンク |

人材事業 | 人材紹介・派遣・求人広告事業 | |

|

(株)医療事務スタッフ関西 |

人材事業 | 医療事務系労働者派遣、レセプト作成業務 | |

|

持分法適用関連会社 |

(株)プロフェッション ネットワーク |

実務家向けWeb情報誌の発行 |

*2024年6月末。

分野別のターゲットとするマーケット

|

分野 |

主な講座等 |

|

| ① | 財務・会計分野 | 公認会計士、簿記検定、ビジネス会計検定試験®、建設業経理士検定 |

| ② | 経営・税務分野 | 税理士、中小企業診断士、IPO実務検定、財務報告実務検定 |

| ③ | 金融・不動産分野 | 不動産鑑定士、建築士、1級建築施工管理技士、宅地建物取引士、マンション管理士/管理業務主任者、賃貸不動産経営管理士、ファイナンシャル・プランナー、DCプランナー(*1)、証券アナリスト(CFA® (*2)含む)、証券外務員、企業経営アドバイザー、ビジネススクール、貸金業務取扱主任者、 相続検定 |

| ④ | 法律分野 | 司法書士、弁理士、行政書士、ビジネス実務法務検定試験®、法律関連、通関士、貿易実務検定®(*3)、知的財産管理技能検定® |

| ⑤ | 公務員・労務分野 | 社会保険労務士、年金検定、国家総合職・外務専門職、国家一般職・地方上級、理系公務員(技術職)、警察官・消防官、教員採用試験、マスコミ・就職対策 |

| ⑥ | 情報・国際分野 | 情報処理技術者 (ITパスポート、情報処理安全確保支援士等)、米国公認会計士、米国税理士、 米国公認管理会計士、CompTIA(*4)、IT関連、CIA(公認内部監査人)、TOEIC® L&R TEST |

| ⑦ | 医療・福祉分野 | 医療系人材事業等 |

| ⑧ | その他 | 電気主任技術者、電気工事士、実用講座、会計系人材事業、受付雑収入、TAC BOOK、W-BOOK他 |

(*1) DC:Defined Contribution 確定拠出型年金 (*2) CFA®: Chartered Financial Analyst® CFA協会認定証券アナリスト (*3)貿易実務検定®は株式会社マウンハーフジャパンの登録商標。 (*4) CompTIA:米国コンピューティング技術産業協会のノンベンダー試験

【1-1沿革】

1980年12月、資格試験の受験指導を目的として設立され、公認会計士講座、日商簿記検定講座、税理士講座を開講。2001年10月に株式を店頭登録。03年1月の東証2部上場を経て、04年3月に同1部に指定替えとなった。09年9月には司法試験、司法書士、弁理士、国家公務員Ⅰ種(現・国家総合職)・外務専門職等の資格受験講座を展開していた(株)KSS(旧・早稲田経営出版)から資格取得支援事業及び出版事業を譲受。これにより、会計分野に強みを有する同社の資格講座に法律系講座が加わると共に、公務員試験のフルラインナップ化も進んだ。13年12月、小中高生向け通信教育事業を柱とする(株)増進会出版社と資本・業務提携契約を締結。14年6月には医療事務分野への進出を狙い、M&Aを実施。22年4月に東証スタンダードへ移行。

【1-2強み】

(1)試験制度の変化や法令改正へのきめ細かい対応

同社は、会社設立間もない頃から講師陣が毎年テキストを改訂し、試験制度の変化や法令改正にきめ細かく対応することで他社との差別化を図り受講生の支持を得てきた。事業が200億円規模になると、毎年発生するテキスト改訂コストを吸収することが可能だが、新規参入を考える企業はもちろん、同社よりも事業規模の劣る同業者にとっても、テキストを毎年改訂することは大きな負担である(ノウハウの蓄積が進み、高い生産性を実現していることも強みとなっている)。

(2)積極的な講座開発と充実したラインナップ

同社は大学生市場の開拓も含めて積極的に新しい分野(新講座の開設)にチャレンジすることで業界トップに上り詰め、業界初の株式上場を果たした。また、09年には、Wセミナーの資格取得支援事業を譲受し、従来手薄だった法律系講座や公務員試験のラインナップを拡充した。法律系講座及び公務員講座は、会計系3講座(公認会計士、税理士、簿記検定)と共に3本柱を形成し、マーケットの大きい3本柱を中心に多様な講座をラインナップしている。

(3)受講生中心主義の下でのサービスの先進性

サービスの先進性も同社の強みである。教育メディアや講師を受講生が自由に選択できるシステムを、資格取得学校市場で最初に導入したのは同社である。その背景にある受講生中心主義の経営姿勢は、テキストの品質と共に、「資格の学校TAC」のブランド醸成に一役買っている。

【1-3 ROE分析】

|

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

24/3期 |

|

|

ROE(%) |

8.6 |

5.7 |

1.9 |

7.2 |

7.4 |

3.5 |

-3.6 |

|

売上高当期純利益率(%) |

2.11 |

1.51 |

0.51 |

2.05 |

2.17 |

1.09 |

-1.15 |

|

総資産回転率(回) |

0.96 |

0.95 |

0.97 |

0.97 |

0.98 |

0.93 |

0.91 |

|

レバレッジ(倍) |

4.27 |

4.00 |

3.81 |

3.60 |

3.49 |

3.41 |

3.45 |

2.2025年3月期第1四半期決算概要

(1)連結業績

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

売上高 |

5,206 |

100.0% |

5,023 |

100.0% |

-3.5% |

|

売上総利益 |

2,050 |

39.4% |

2,064 |

41.1% |

+0.7% |

|

販管費 |

1,927 |

37.0% |

1,746 |

34.8% |

-9.4% |

|

営業利益 |

123 |

2.4% |

318 |

6.3% |

+158.0% |

|

経常利益 |

106 |

2.0% |

298 |

5.9% |

+180.6% |

|

四半期純利益 |

83 |

1.6% |

196 |

3.9% |

+136.2% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益。以下、同様。

減収、各利益は大幅増

25年3月期1Qは前年同期比3.5%減収、営業利益は同158.0%増の3億18百万円。なお、同社が経営管理上重視する現金ベース売上高は、前年同期比3.9%減の42億71百万円。法人受講者、個人受講者とも微減にとどまった。利益面では、売上原価が6.3%減少したことにより売上総利益率が前年同期39.4%から41.1%に上昇、販管費については9.4%減少したことにより営業利益率は前年同期2.4%から6.3%に大きく改善した。経常利益は前年同期比180.6%増の2億98百万円、税負担が増加し四半期純利益は同136.2%増の1億96百万円となった。

売上高について

同社が行う資格取得支援事業は、受講申込者に全額受講料をお支払いいただき(現金ベースの売上)、同社はこれを一旦、前受金として貸借対照表・負債の部に計上する。その後、教育サービス提供期間に対応して、前受金が月ごとに売上に振り替えられる(発生ベースの売上)。損益計算書に計上される売上高は発生ベースの売上高で、同社は経営管理上、現金ベースの売上高の増加を重視している。

25年3月期第1四半期の現金ベース売上高は42億71百万円(前年同期比3.9%減)。

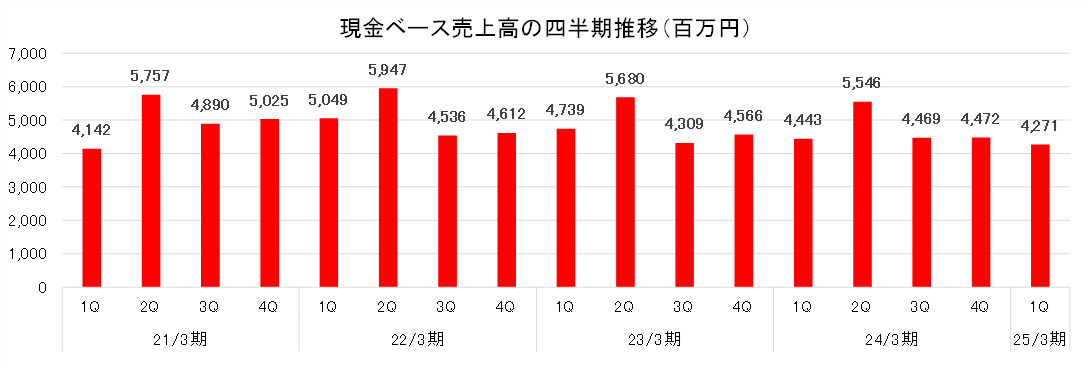

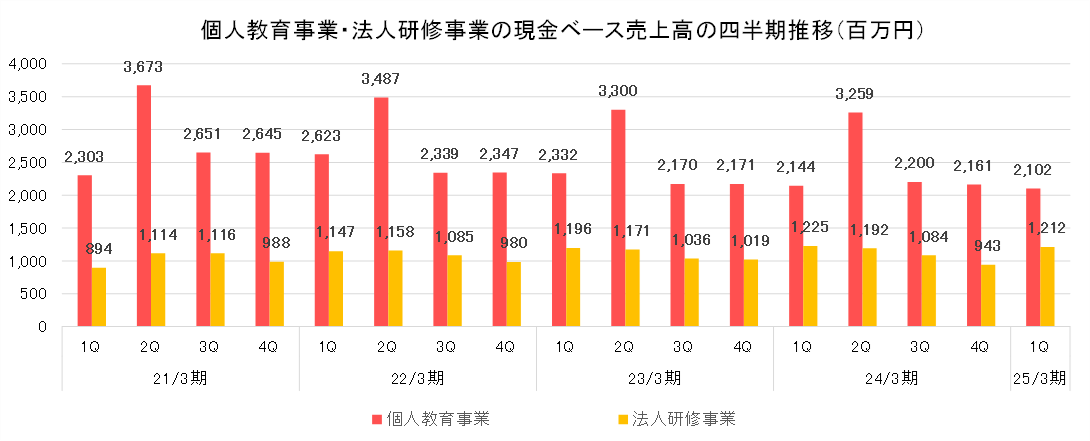

季節的特徴について

同社の四半期毎の業績推移は次のとおり。なお、現金ベース売上高(前受金調整前売上高)は受講申し込み金額を集計した売上高を、発生ベース売上高(前受金調整後売上高)は受講申し込み金額を教育サービス提供期間に対応して配分した後の売上高を、それぞれ表している。

同社が扱う公認会計士や税理士などの主な資格講座の本試験が春から秋(第1~第3四半期)に実施されることや、公務員講座など大学生が主な顧客となる講座の申し込みは春から夏(第1~第2四半期)に集中する等の特徴があるため、第4四半期は申し込み(現金ベース売上高)がその他の四半期に比べて少なくなりやすい傾向がある。一方、賃借料や講師料、広告宣伝費などの営業費用は毎月一定額が計上されるため四半期ごとの偏重は無い。

(2)セグメント別動向

同社ではセグメント情報に関して「セグメント情報等の開示に関する会計基準」等の適用によりマネジメント・アプローチを採用し、下記の数表における売上高を、同社グループの経営意思決定に即した“現金ベー ス”(前受金調整前)売上高で表示している。

セグメント別現金ベース売上高

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

個人教育事業 |

2,144 |

48.3% |

2,102 |

49.2% |

-2.0% |

|

法人研修事業 |

1,225 |

27.6% |

1,212 |

28.4% |

-1.1% |

|

出版事業 |

922 |

20.7% |

799 |

18.7% |

-13.4% |

|

人材事業 |

154 |

3.5% |

159 |

3.8% |

+3.3% |

|

セグメント間取引消去 |

-4 |

– |

-3 |

– |

– |

|

連結売上高 |

4,443 |

100.0% |

4,271 |

100.0% |

-3.9% |

*単位:百万円

セグメント別現金ベース営業利益

|

24/3期 1Q |

利益率 |

25/3期 1Q |

利益率 |

前年同期比 |

|

|

個人教育事業 |

-740 |

– |

-468 |

– |

– |

|

法人研修事業 |

317 |

25.9% |

327 |

27.0% |

+3.1% |

|

出版事業 |

71 |

7.7% |

-22 |

– |

– |

|

人材事業 |

45 |

29.4% |

54 |

33.8% |

+18.8% |

|

全社費用 |

-334 |

– |

-323 |

– |

– |

|

連結営業利益 |

-640 |

– |

-433 |

– |

– |

*単位:百万円

【個人教育事業】

減収・現金ベースの損失は縮小

前下期からの回復傾向が続いており、社会人を主な受講生層とする講座が好調に推移したことで、個人教育事業全体としての現金ベース売上高は微減にとどまった。講座別では、税理士講座、社会保険労務士講座、不動産鑑定士講座、建築士講座等が前年同期の現金ベース売上高を上回った。このほか、中小企業診断士講座、司法書士講座、弁理士講座、宅地建物取引士講座等も好調に推移した。一方、学生を主な受講生層とする公務員講座、公認会計士講座等は前年同期の現金ベース売上高を下回った。また、行政書士講座、教員採用試験講座、米国公認会計士講座等において低調に推移した。利益面では、より一層の業務効率化によるコスト削減に取り組んだこともあり、講師料、教材制作のための外注費、賃借料等を合わせた営業費用は25億71百万円(前年同期比10.9%減)となり、現金ベースの営業損失は前年同期から2億71百万円縮小した。これらの結果、個人教育事業の現金ベース売上高は21億2百万円(同2.0%減)、現金ベースの 営業損失は4億68百万円(前年同期は7億40百万円の営業損失)となった。

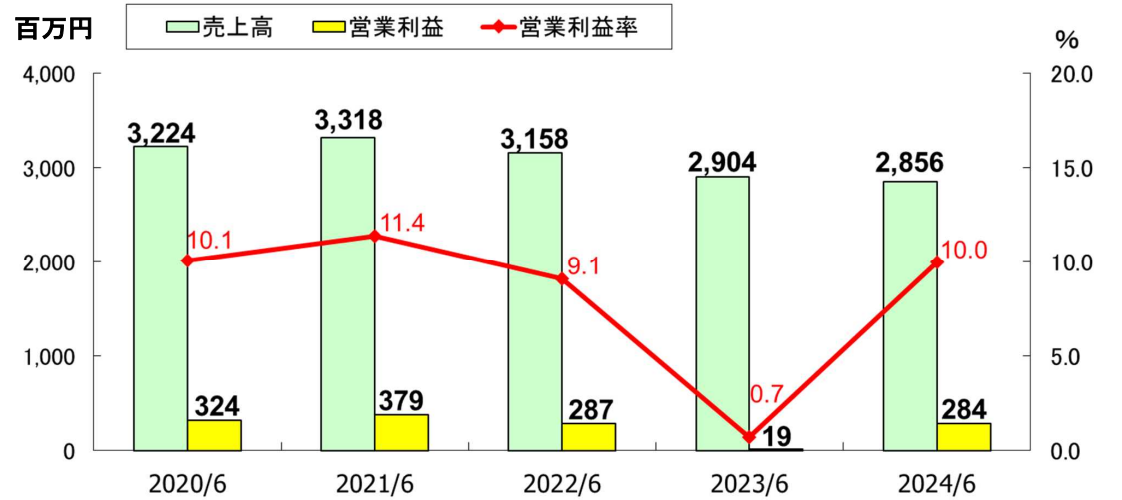

~個人教育事業の業績推移~ *売上高・営業損益は発生ベース(同社資料より)

【法人研修事業】

減収・増益

企業向けの研修事業は引き続き堅調に推移している。分野別では主力の情報・国際分野が好調に推移した。このほか、金融・不動産分野、社会保険労務士に代表される労務分野も好調に推移し前年を上回った。一方、学生の公務員志願者の減少による受講者数の減少等の影響もあり大学内セミナーは前年を下回った。地方の個人を主な顧客とする提携校事業は前年同期比12.7%減、地方専門学校に対するコンテンツ提供は同9.9%増、委託訓練は自治体からの受注数の減少等もあり同58.2%減となった。利益面では、外注費や広告宣伝費の削減等の見直しを行った結果、営業費用全体として8億84百万円(同2.5%減)となった。これらの結果、法人研修事業の現金ベース売上高は12億12百万円(同1.1%減)、現金ベースの営業利益は3億27百万円(同3.1%増)となった。

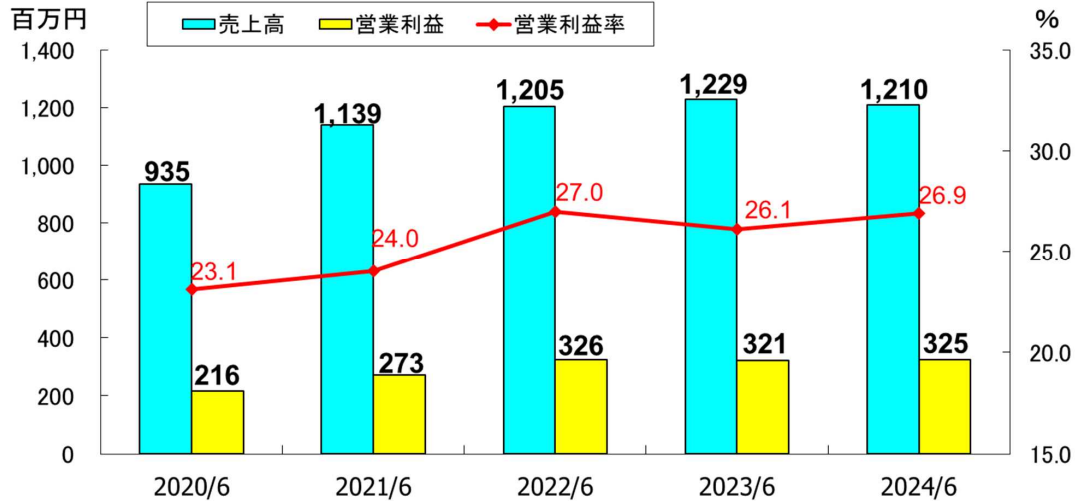

~法人研修事業の業績推移~ *売上高・営業損益は発生ベース(同社資料より)

【出版事業】

減収・減益

同社グループの出版事業は、同社が展開する「TAC出版」及び子会社の(株)早稲田経営出版が展開する「Wセミナー」(以下、「W出版」)の2つのブランドで進めている。コロナ禍明けの旅行需要増に合わせて刊行したテーマ別旅行ガイドの売上があった前年同期と比較すると売上は減少した。資格試験対策書籍ではTAC出版の税理士、不動産鑑定士、建築士、FP、W出版の行政書士等は前年を上回った。一方、簿記検定、宅地建物取引士、マンション管理士、電気主任技術者等は前年を下回った。利益面では、1Q末が休日だった影響で返品に係る会計上の見積り(旧返品調整引当金)が前年同期と比較し約75百万円多額に計上されたこともあり、営業費用全体としては8億22百万円(前年同期比3.4%減)となった。これらの結果、出版事業の売上高は7億99百万円(同13.4%減)、現金ベースの営業損失は22百万円(前年同期は71百万円の営業利益)となった。

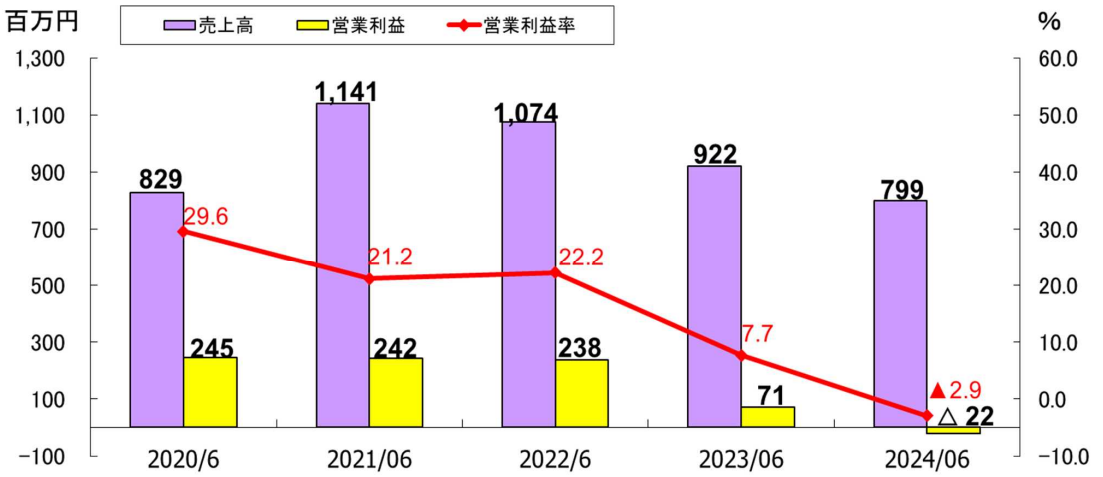

~出版事業の業績推移~ 【売上の内訳】(連結修正前)・・・TAC出版7億36百万円、W出版1億9百万円(同社資料より)

【人材事業】

増収・増益

子会社の㈱TACプロフェッションバンクが手掛ける会計系人材事業は、監査法人や税理士法人、一般企業等の 人材需要が引き続き高い水準を維持している。人材紹介売上が好調に推移したことから、売上高は前年同期を上回った。㈱医療事務スタッフ関西が手掛ける医療系人材事業は、医療機関の人材不足等による需要もあり売上高は堅調に推移している。これらの結果、人材事業の売上高は1億59百万円(前年同期比3.3%増)、現金ベースの営業利益は54百万円(同18.8%増)となった。

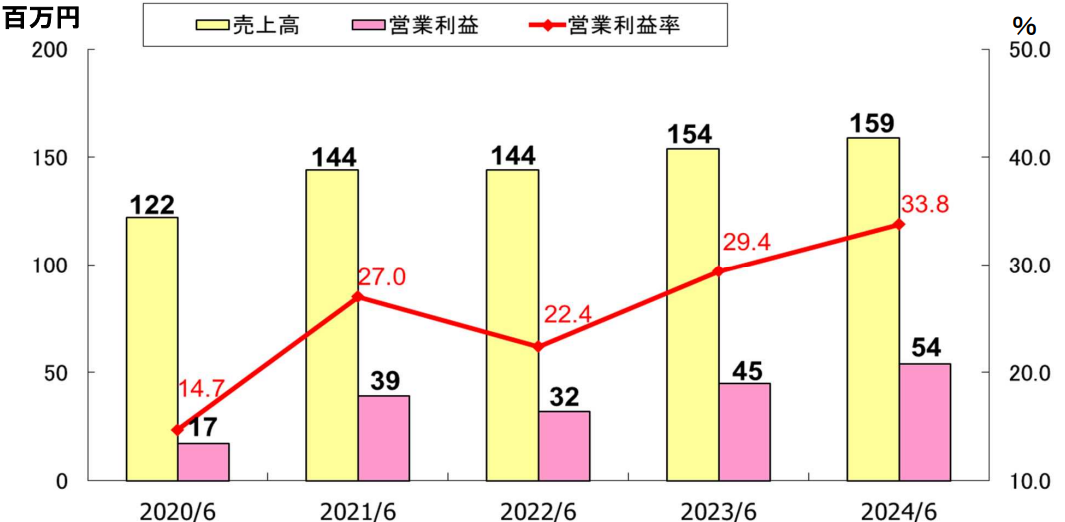

~人材事業の業績推移~ (同社資料より)

(3)分野別動向

同社は「収益認識に関する会計基準」等を適用しており、出版事業における返品の可能性のある取引については予想される返品相当額を売上高から直接控除している。当該返品相当額は過去の売上高に対する返品実績等に基づいた全体的な見積計算を行っており分野ごとの控除額は把握していない。そのため、下表中の「24/期1Q」および「25/3期1Q」における売上高の合計額は、連結損益計算書における売上高とは一致しない。

分野別発生ベース売上高

|

24/3期 1Q |

構成比 |

25/3期 1Q |

構成比 |

前年同期比 |

|

|

財務・会計分野 |

776 |

15.2% |

665 |

13.3% |

-14.3% |

|

経営・税務分野 |

923 |

18.1% |

996 |

19.8% |

+7.9% |

|

金融・不動産分野 |

1,287 |

25.2% |

1,351 |

26.9% |

+4.9% |

|

法律分野 |

312 |

6.1% |

332 |

6.6% |

+6.4% |

|

公務員・労務分野 |

1,045 |

20.4% |

950 |

18.9% |

-9.1% |

|

情報・国際分野 |

402 |

7.9% |

420 |

8.4% |

+4.5% |

|

医療・福祉分野 |

78 |

1.5% |

73 |

1.5% |

-6.4% |

|

その他 |

284 |

5.6% |

232 |

4.6% |

-18.2% |

|

合計 |

5,110 |

100.0% |

5,023 |

100.0% |

-1.7% |

*単位:百万円

【マーケット概要】

1Qにおける受講者数は71,651名(前年同期比1.9%減)、そのうち個人受講者は40,928名(同1.6%減、同680名減)、法人受講者は30,723名(同2.3%減、同715名減)となった。個人・ 法人を合わせた講座別では、税理士講座が同2.5%増、中小企業診断士講座が同8.2%増、FP講座が同6.6%増、情報処理講座が同6.9%増、CompTIA講座が同12.2%増等となった。一方、公認会計士講座が同7.6%減、宅地建物取引士講座が同6.9%減、公務員(国家総合職・外務専門職)講座が同25.5%減、公務員(国家一般職・地方上級)講座が同8.4%減等となった。法人受講者は、通信型研修が同1.9%減、大学内セミナーは同3.4%減、提携校が同 15.9%減、委託訓練は同38.3%減となった。

(4)財政状態

◎主要BS項目

|

|

24年3月末 |

24年6月末 |

24年3月末 |

24年6月末 |

|

|

現預金 |

5,745 |

5,069 |

仕入債務 |

580 |

479 |

|

売上債権 |

4,259 |

4,080 |

返品廃棄損失引当金 |

377 |

344 |

|

たな卸資産 |

936 |

961 |

前受金 |

5,462 |

4,723 |

|

流動資産 |

11,622 |

10,812 |

資産除去債務 |

656 |

652 |

|

有形固定資産 |

4,855 |

4,803 |

有利子負債 |

5,649 |

5,399 |

|

無形固定資産 |

303 |

311 |

負債 |

14,918 |

13,847 |

|

投資その他 |

4,008 |

3,940 |

純資産 |

5,872 |

6,019 |

|

固定資産 |

9,168 |

9,055 |

負債・純資産合計 |

20,790 |

19,867 |

*単位:百万円

現預金の減少などから流動資産は前期末比8億10百万円減少。投資その他の資産の減少などから固定資産は同1億12百万円減少。資産合計は同9億23百万円減少し198億67百万円。

前受金の減少などから負債合計は同10億70百万円減少138億47百万円。

利益剰余金の増加等で純資産は同1億47百万円増加の60億19百万円。

この結果、自己資本比率は前期末より2.1ポイント上昇し30.3%となった。

3.2025年3月期業績予想

(1)連結業績予想

|

24/3期 実績 |

構成比 |

25/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

19,001 |

100.0% |

19,220 |

100.0% |

+1.1% |

|

売上総利益 |

6,988 |

36.8% |

– |

– |

– |

|

販管費 |

7,295 |

38.4% |

– |

– |

– |

|

営業利益 |

-307 |

– |

270 |

1.4% |

– |

|

経常利益 |

-329 |

– |

220 |

1.1% |

– |

|

当期純利益 |

-219 |

– |

150 |

0.8% |

– |

*単位:百万円。予想は会社側予想。

増収・黒字転換を見込む。

通期予想に修正はなく、25年3月期は、売上高が前期比1.1%増の192億20百万円、営業利益は2億70百万円(前期は3億7百万円の損失)を予想。なお、現金ベースの売上高は192億30百万円(同1.6%増)を計画。グループの持続的な事業活動と中長期的な成長を推進するため、①既存事業の強化、②個人教育事業の早期回復、③株価純資産倍率の改善に取り組む。既存事業の強化においては、各セグメントにおける収益力の向上を図る。セグメント間の連携をより強固なものにしていく考え。個人教育事業の早期回復については新たな受講形態を開発。売上の拡大を目指すとともにコスト構造を見直し、適正利益の確保を目指す。配当も修正なく、4.00円/株(うち上期末2.00円/株)を予定。予想配当性向は48.4%。上期予想は以下の通り。

(2)上期連結業績予想

|

24/3期 上期実績 |

構成比 |

25/3期 上期予想 |

構成比 |

前年同期比 |

|

|

売上高 |

10,125 |

100.0% |

10,112 |

100.0% |

-0.1% |

|

売上総利益 |

3,994 |

39.5% |

– |

– |

– |

|

販管費 |

3,741 |

37.0% |

– |

– |

– |

|

営業利益 |

252 |

2.5% |

495 |

4.9% |

+95.7% |

|

経常利益 |

226 |

2.2% |

470 |

4.6% |

+107.3% |

|

四半期純利益 |

173 |

1.7% |

313 |

3.1% |

+26.4% |

*単位:百万円。予想は会社側予想。

4.今後の注目点

1Qは減収ながら大幅な増益となり、コスト面において効率化を見せた。営業利益の上期予想に対する進捗率は64.3%。前年同期実績ベースの48.8%も大きく上回っており、25/3期は着実なスタートを見せたといえよう。効率化が進んできた中での今後の課題はトップラインの拡大になりそうだ。オンラインを主軸とする新たな学習環境へと変化している中で、同社も対応を進めてはいるものの、なかなか売上の拡大にはつながっていない。結婚相談所サービスなど新たな試みも行っており、収益源の多様化にも注目していきたい。

足元で業績を改善させてはいるものの、株価は依然として低迷しておりPBRは1倍を大きく割り込んだ状態。1Qの利益ペースを持続させることにより株価は見直しが進むものと見ている。ただし、PBR1倍超の定着化にはトップラインの拡大は必須と考える。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

監査等委員でない取締役 |

11名、うち社外2名 |

|

監査等委員である取締役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月27日

<基本的な考え方>

当社のコーポレート・ガバナンスに関する基本的な考え方は、迅速な意思決定の重視という点にあり、当社の社内取締役は、現在9名となっております。一方で、社外取締役を5名配置し、パブリック・カンパニーとして求められる企業統治ないし法令遵守体制について適切に整備するとともに有効に機能するように運用しております。

わが国は、成熟した工業社会から急速に知識社会へシフトしつつあります。知識社会ではさまざまな分野ごとに知識専門家(プロフェッション)が要求され、活躍の場を広げています。プロフェッション(profession)とは英語のprofess=「神の前で宣言する」を語源とし、中世ヨーロッパ社会では神に誓いを立てて従事する職業として、神父・医師・会計士・教師等の知識専門家を指していました。当社は公認会計士を養成するビジネスを始めて以来、大学に代わって、現代に求められる多くのプロフェッションの養成を担当してまいりました。

当社グループは、「社会が必要とするプロフェッションを養成する」及び「個人の成長に深く関わる」ことを経営理念として、拠点とメディアを通して顧客(大学生・社会人・法人企業)の幅広い支持を受け、教育サービス及び人材育成・供給市場での一強となることを目指してまいります。ステークホルダーとしての顧客の支持基盤を有してこそ、「株主価値の増大」という株式会社に求められる最も基本的な命題も達せられると考えております。

当社グループのコーポレート・ガバナンスにはこうしたプロフェッションとしての自己規律が組織風土として働いており、当社の取締役自身も「経営のプロフェッション」たらんと律しております。取締役の任期は会社法上1年(監査等委員である取締役は2年)と定められており、毎期、株主総会において「経営のプロフェッション」であったかどうか株主によって判定されます。また、当社は機関設計として監査等委員会設置会社を採用し、企業経営に関する監督及び監査機能・内部統制の充実、コンプライアンスの徹底を図り、透明性の高い企業経営を目指しております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

当社は、コーポレートガバナンス・コードの以下の原則について実施しておりませんが、その理由は以下の通りです。

|

原則 |

実施しない理由 |

|

補充原則1-2(4) |

当社の株主構成はその大半が国内の個人株主であり、機関投資家や海外の投資家の割合は限定的なものとなっております。そのため、現時点では議決権電子行使プラットフォームの利用等や招集通知の英訳は実施しておりません。しかしながら、今後、機関投資家や海外の投資家の割合が高まってきた際には、それらを進めていくことを検討してまいります。 |

|

補充原則2-4(1)

|

当社は中核人材の登用に関して、その属性にこだわらず、個人の能力に基づく評価・登用を基本としております。それゆえ、属性ごとの数値目標は定めておりません。 また当社は、日本国内での事業活動がそのほとんどを占めることもあり、外国人管理職の登用実績はありません。しかし当社は中核人材の登用に関して、その属性にこだわらず、個人の能力に基づく評価・登用を基本としているため、今後の事業展開により適任者がいれば、登用を検討してまいります。 当社は新卒採用に加え、中途採用等も積極的に行っており、多様性のある人材育成と活気のある組織作りに取り組んでおります。 |

|

補充原則4-11(1)

|

当社は、当社グループの経営を効果的かつ効率的に行い、会社の持続的な成長と企業価値の最大化を図るため、取締役会は能力や知識・経験等のバックグラウンドが異なる多様なメンバーで構成することとしております。また取締役の人数の上限については、迅速な意思決定が行えるように定款で15名以内、うち監査等委員である取締役が4名以内と定めております。 なお、スキル・マトリックスの開示に関しましては今後の課題として検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

コーポレートガバナンス・コードで開示が求められる各原則に関する当社の方針は以下の通りです(「コーポレートガバナンス・コードの各原則を実施しない理由」に記載された原則を除く)。

|

原則 |

開示内容 |

|

補充原則3-1(3)

|

当社はサステナビリティに関する取り組みとして、環境面においては社内の業務におけるペーパーレスの推進、クールビズやウォームビズの実施及びそれに伴う空調エネルギーの省力化によるCO2排出の削減などに取り組んでおります。また、社会的な面においては、ビジネスパーソンに必須の会計知識の習得を推進し、企業並びに日本経済全体の発展に寄与することを目的とした「簿記チャンピオン大会」等を実施しております。 当社の経営理念は「プロフェッションの養成を通して社会に貢献」することです。 当社は学生や社会人の国家資格等の資格取得支援という教育サービス業を行っており、そのための教材・カリキュラム開発等、教育コンテンツの開発は、知的財産への投資にほかなりません。またその教育コンテンツ開発のためにプロフェッションの養成が不可欠であることから、従業員に対して日商簿記3級の取得を義務付けているほか、各種資格の取得を推奨し、そのための講座受講料等のサポートを積極的に行っております。 |

|

原則5-1 |

株主を含む投資家の方々からの問い合わせ等に対応するため、専門の部署(IR室)を設置しております。問い合わせ事項に関しては、インサイダーに抵触する恐れが高いと判断される情報を除き、適切に対応することとしております。 |