アクセスグループ・ホールディングス(7042) 回復基調が強まる見込み

木村 勇也 社長 |

株式会社アクセスグループ・ホールディングス(7042) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表者 |

木村 勇也 |

|

所在地 |

東京都港区南青山1-1-1 新青山ビル東館15F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

877円 |

1,428,915株 |

1,253百万円 |

18.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

30.00円 |

3.4% |

123.17円 |

7.1倍 |

597.44円 |

1.5倍 |

*株価は5/31終値。発行済株式数は24年3月末の発行済株式数から自己株式を控除。

*BPS、ROEは24/3期実績。数値は四捨五入。

*DPS、EPSは25/3期の会社予想。

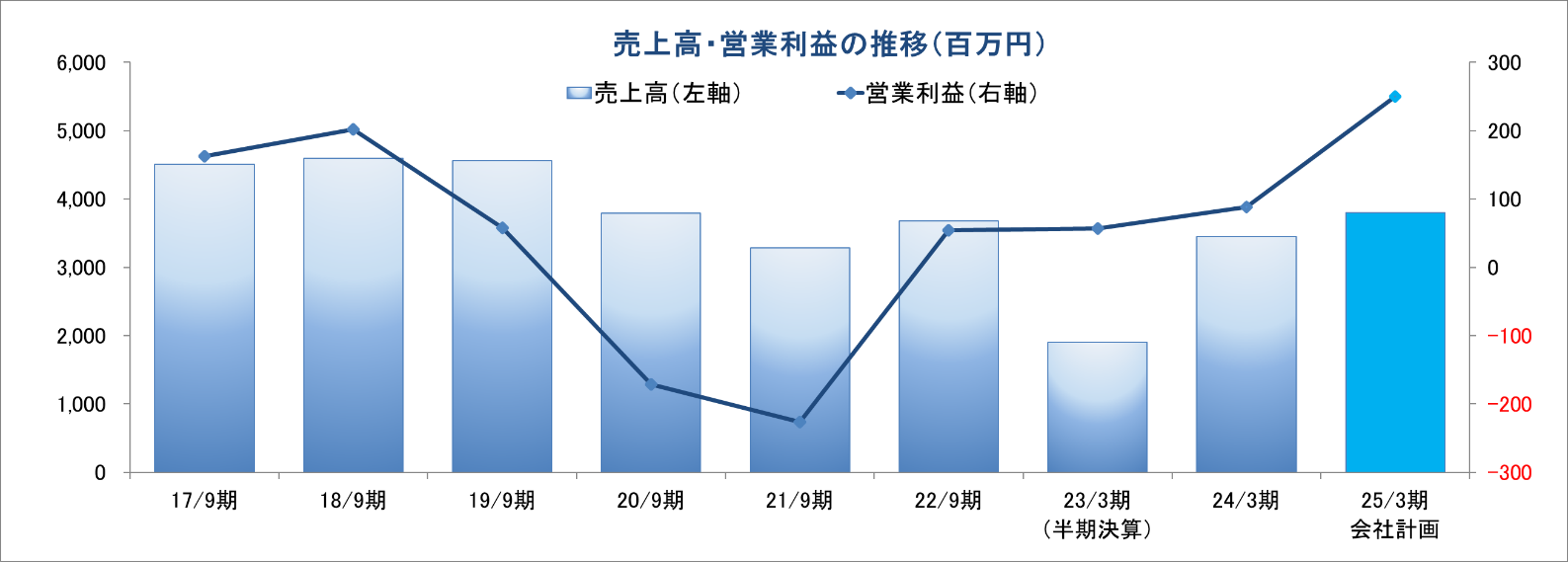

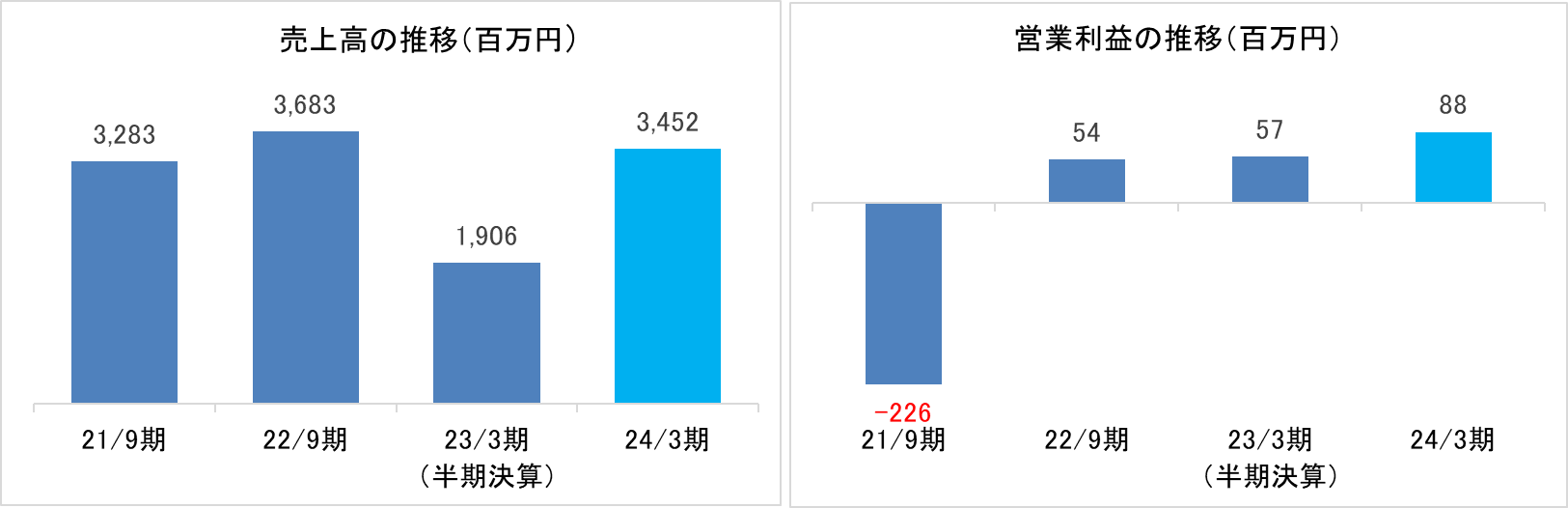

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2021年9月(実) |

3,283 |

-226 |

-246 |

-429 |

-358.09 |

0.00 |

|

2022年9月(実) |

3,683 |

54 |

38 |

11 |

9.18 |

0.00 |

|

2023年3月(実) |

1,906 |

57 |

45 |

43 |

36.13 |

12.00 |

|

2024年3月(実) |

3,452 |

88 |

73 |

127 |

94.84 |

15.00 |

|

2025年3月(予) |

3,800 |

250 |

235 |

176 |

123.17 |

30.00 |

*予想は会社予想。単位:百万円、円。

*23/3月期は決算期変更に伴い、2022年10月から2023年3月までの6ヵ月決算。

(株)アクセスグループ・ホールディングスの2024年3月期決算の概要について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年3月期決算概要

3.2025年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

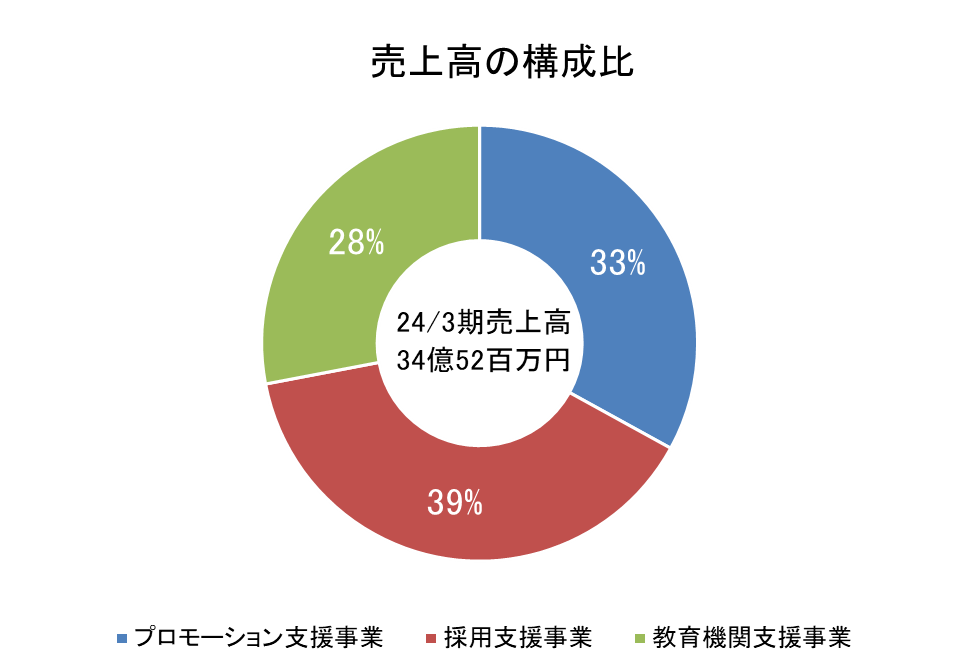

- 24/3期の決算は、売上高が34億52百万円、営業利益が88百万円となった。採用支援は、高利益率の対面型合同企業説明会が大幅に増加し、上場来最高益となった。また、教育機関支援は、外国人留学生分野が増加し、その他も概ね堅調に推移した。一方、プロモーション支援は、ワクチン接種運営の減少等を補完できずセグメント損失となった。

- 25/3期の会社計画は、売上高が前期比10.1%増の38億円、営業利益が同184.1%増の2億50百万円の予想。採用支援、外国人留学生分野が増加する見込みであり、プロモーション支援もBPO受託を中心に回復基調が強まる見込みである。また、25/3期の配当予想は、前期から倍となる15円増配の1株当たり30円の予定。

- 上場企業・IPO準備企業を中心に約4,000社の取引実績を持つ株式会社プロネクサスとの提携は同社にとって大きな武器となりそうである。同社は、25/3期において、上場企業、上場準備企業顧客に対して、共同提案を加速する。取引先の拡大につながるのか、株式会社プロネクサスとの業務提携契約の成果に注目したい。

1.会社概要

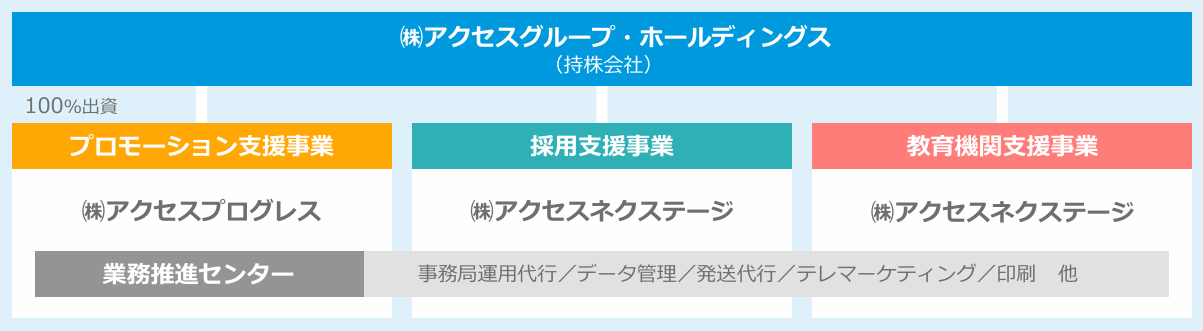

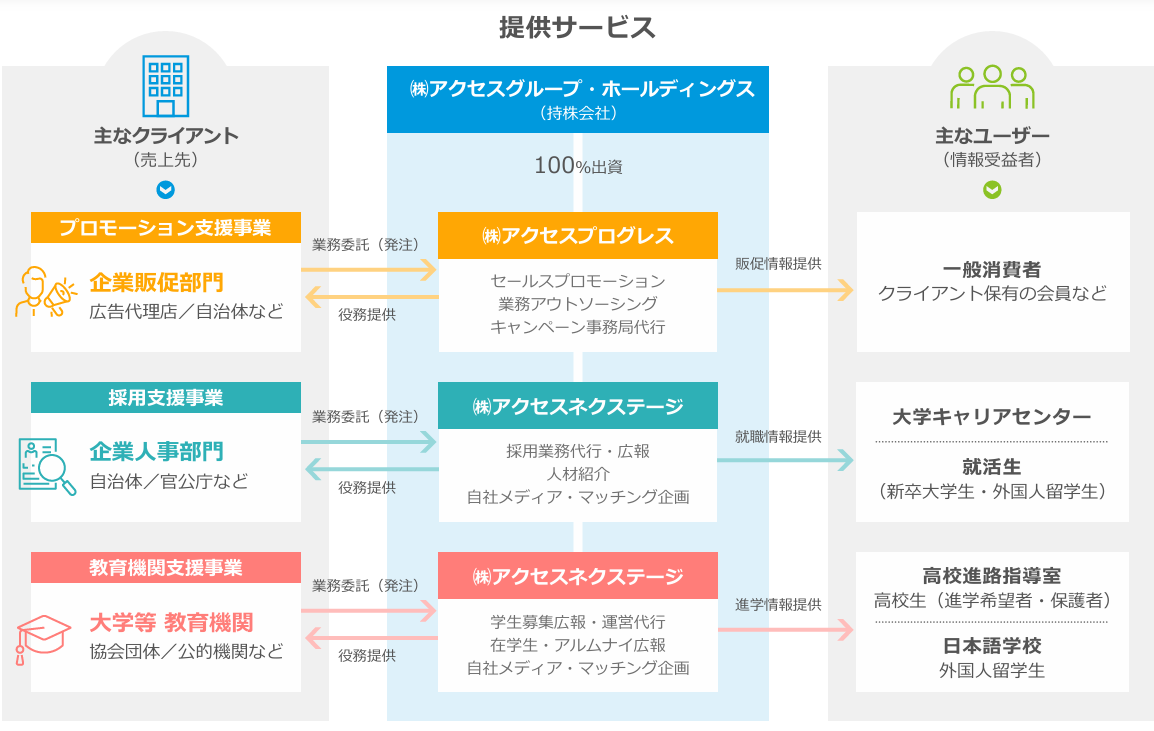

「わたしたちは、人や社会をベストな未来に導くために、心の通うメディアとコミュニケーションの場を創造します」を経営理念とし、広報戦略から運営支援に至るまで、様々な形で企業や教育機関を支援している。事業は、㈱アクセスプログレスがセールスプロモーション、業務アウトソーシング、キャンペーン事務局代行などを行うプロモーション支援事業と、㈱アクセスネクステージが採用業務代行・広報、人材紹介、自社メディア・マッチング企画などを行う採用支援事業、同じく㈱アクセスネクステージが学生募集広報・運営代行、留学生募集、在学生・卒業生(同窓会)向け広報、自社メディア・マッチング企画などを行う教育機関支援事業の3事業に分かれる。

(同社決算説明資料より)

【主なクライアントとユーザー】

(同社決算説明資料より)

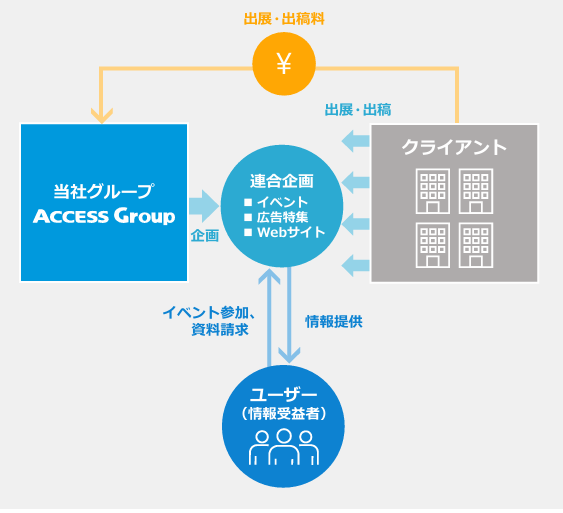

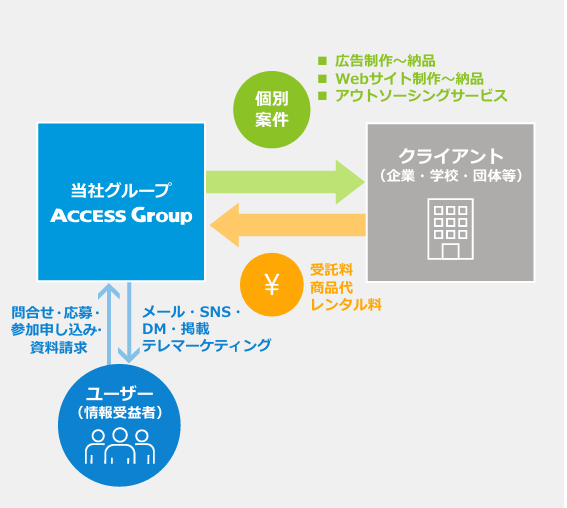

【収益モデル】

連合企画(主に自社メディア)をきっかけに取引先を開拓し、個別案件を通じて更なる取引拡大を図るのが同社の営業戦略。

<連合企画>

1つのイベント・Webサイト等で、複数のクライアントから出展・出稿を募集している。

(同社決算説明資料より)

<個別案件>

クライアント個別のニーズに応じて、最適な商材やソリューションを選別して、提案・受託している。

(同社決算説明資料より)

【強み】

同社の強みは、ワンストップの業務受託体制と強固な連携ネットワークを構築している点である。

|

①ワンストップの業務受託体制 |

| ◆事務局業務代行、発送作業、クリエイティブまで、ワンストップで一貫した業務受託が可能。

|

|

②「大学キャリアセンター」との長年に渡る就職支援ネットワーク |

| ◆大学キャリアセンターとの長年に渡る連携ネットワーク。大学と連携した学生集客モデルで独自の立ち位置を確立。

|

|

③「日本語教育機関」との、外国人留学生支援ネットワーク |

| ◆国内約800校の日本語教育機関(日本語学校)ほぼ全てと連携。外国人留学生進学支援サービスのユーザー数は国内最大規模。

|

|

④自社イベントスペース、「アクセスフォーラム」を保有 |

| ◆同社オフィス併設のイベントスペース。収益性高く柔軟な企画立案、顧客イベントの運営受託が可能。

|

【事業環境の変化に対する対応】

同社の顧客においては、デジタル化が急速に進展する一方、リアル対面型ニーズが復調している。また、手法が多様化、複雑化する中、マンパワー不足と運用工数増加が課題となっている。更に、働き方の多様化や人材の流動化で、ノウハウが継承されない課題も深刻になっている。こうした中、BPOの活用が見直されていく環境となっている。

こうした事業環境の変化に対応し、今後同社では、「キャンペーン事務局」「採用業務代行」「教育機関の事務局・イベント運営」などの受託を強化するとともに、広告・広報の枠に捉われない取り組みで事業領域を拡大を図っている。

|

業務代行モデルへの注力 |

| ◆既存の自社商材やデジタル商材と業務代行を掛け合わせた総合型提案を拡大している。 |

|

業務推進センターの機能拡充 |

| ◆東京(世田谷)、大阪(江坂)に業務推進センターを設置、各種事務局機能やキャンペーン管理システムなどを拡充した他、BPO市場のニーズに合わせた体制を強化している。 |

【経営戦略】

フレキシブルな提案力と業務代行機能により、提案から実行までを一貫して受託する。

| ①連合企画・個別案件の複合的アプローチによるクライアントの開拓 |

| ◆連合企画をノック媒体とした新規クライアントの開拓。

◆公共性、公益性の高いクライアントとの取引拡大。 |

| ②アナログ・デジタル・モノを融合したフレキシブルな提案力の拡大 |

| ◆多数の協力会社と連携。アナログ・デジタル・モノの豊富な商材を提案。

◆クライアントのお困り事にきめ細かくフレキシブルに提案する体制を強化。 |

| ③多様化したニーズに応える、業務代行・事務局機能の強化 |

| ◆自社保有の業務推進センターの一部をキャンペーン等の事務局機能に改装。

◆東京と大阪に2ヵ所の事務局機能を有する。 |

| ④外国人留学生分野等、教育機関のニーズを広範に捉えたビジネスの拡大 |

| ◆日本語学校との長年のリレーションで、国内のほぼ全ての外国人進学希望者にアプローチ。

◆大学が推進する寄付金募集、スポーツ振興領域、同窓会組織活性化分野などにも進出。 |

(同社決算説明資料より)

【事業内容】

事業は、(株)アクセスプログレスの事業であるプロモーション支援事業、(株)アクセスネクステージの事業である採用支援事業及び教育機関支援事業に分かれる。

◎プロモーション支援事業 : (株)アクセスプログレス

プロモーション支援事業は、企業のプロモーション・業務アウトソーシングを行っており、各種プロモーションから業務アウトソーシングまで、「一気通貫の受託体制」で企業の販促をトータル支援している。クライアントは、企業、官公庁、自治体、同社グループの採用支援と教育機関支援の顧客であり、東京(世田谷)と大阪(梅田)にある業務推進センターが、デジタルプロモーション(Web広告、SNS広告、動画配信など)、リアルプロモーション(イベント運営・街頭キャンペーンなど)、アナログプロモーション(ポスティング・DM・交通広告など)と連携した業務アウトソーシングの実務を実施している。また、業務推進センター内にあるキャンペーン事務局では、コールセンター、応募管理システム、抽選、発送作業、商品在庫管理、DTP、Web制作、印刷業務などの業務にも対応している。

◎採用支援事業 : (株)アクセスネクステージ

採用支援事業は、新卒・若年者の採用を行う企業の採用支援と採用アウトソーシングを行っており、大学キャリアセンターとの連携による独自の集客モデルを確立し、採用アウトソーシング・若年層人材紹介など広く採用を支援している。採用へ直結する採用マッチング企画を行うとともに、採用ツール制作や採用業務代行などクリエイティブ・採用アウトソーシングの業務も担っている。更に、東京都「中小企業しごと魅力発信プロジェクト実施運営等業務委託」や、オンライン説明会運営支援、大学キャリアセンター主催企画支援などの業務を官公庁・大学からの受託しているほか、新卒・若年者、外国人留学生、海外グローバル人材の人材紹介も行っている。

◎教育機関支援事業 : (株)アクセスネクステージ

教育機関支援事業は、大学等教育機関の学生募集支援と業務アウトソーシングを行っており、「教育機関の運営・発展」をトータル支援し、国内主要高等教育機関との取引実績が豊富である。また、外国人留学生支援では国内トップのユーザー数を誇る。クライアントは、大学、大学院、短大、専門学校、私立中学・高校、独立行政法人、公的機関、教育関連企業など約600社の法人である。国内受験生募集向けや外国人留学生募集向けに企画広告・進学イベントを実施するとともに学校案内、Web、動画、ノベルティ、各種ツール等のクリエイティブ制作や進学説明会支援、オープンキャンパス運営、リサーチ/データ集計等のアウトソーシングも受託している。更に、Web出願システム導入、募金活動・同窓会プロモーション、教育関連企業へのサポートなどクライアントの広報・運営支援を行うとともに、文部科学省案件、日本学生支援機構、大学連合、専修学校協会などの公的機関等から各種の業務を受託している。

【事業推移】

*23/3月期は決算期変更に伴い、2022年10月から2023年3月までの6ヵ月決算。

【ESGの取り組み】

◎環境

同社グループは、持続可能な環境づくりに努めることの重要性を十分に認識し、気候変動などの人類共通の課題である環境問題に対して、継続的な取り組みを推進していく。

|

事業活動における環境配慮行動 |

| 事業活動やオフィス運営に伴い、省資源・省エネルギーを推進し、廃棄物削減やリサイクル、グリーン購入及び持続可能な資源調達に努める。 |

|

環境関連法規の遵守 |

| 事業活動における環境保全に関する法規等を遵守する。 |

|

環境啓発活動の推進と社会に対する貢献 |

| 人類共通の責任として、全ての役職員および関連ステークホルダーの環境問題に対する意識の向上を促す。また、社会の一員として、環境保全活動への助成をはじめとした社会貢献を積極的に推進し、環境問題に対して前向きに取り組む。 |

|

継続的な環境改善の推進 |

| 環境の取り組みに関する目的・目標の設定を行い、活動指針の実施状況をモニタリングし、環境パフォーマンスを定期的に見直す。また、情報開示に努め、継続的な環境マネジメントシステムの改善に取り組む。 |

◎社会

同社グループ理念である「人と社会をベストな未来に導くために、心の通うメディアとコミュニケーションの場を創造する」実現のため、さまざまな社会課題に応えるさまざまな活動を継続的に実施し、社会との良好な関係を構築していく。

|

主な取り組みとSDGsのゴール |

|

| 法令・各種規定・業界ガイドライン等を遵守した広告、情報の取り扱い。 | |

| デジタル技術・システムを活用した業務の効率化。 | |

| プライバシーマーク取得をはじめとする個人情報の保護。 | |

| ダイバーシティ、人材の活用と育成推進ワークライフバランスの整備。 | |

|

具体的な取り組み例(一部抜粋) |

|

| 国内外に向けた

「進学・就職」情報の発信 |

オウンドメディアや各種イベント、自治体・公的機関・企業・教育機関等とのパートナーシップにより、国内外のステークホルダーに対して広く発信し、最適な将来選択の支援。 |

| 政府・自治体・公的機関等の

事業受託による推進支援 |

政府・自治体・公的機関等による事業は、多くの人々や、地域に根差した取り組みが行われる。同社グループが有する専門性高い業務ノウハウを提供し、実務支援、成果の最大化に貢献。 |

◎ガバナンス

同社グループは、株主、顧客、従業員ならびに地域社会等のステークホルダーに対する責任を果たすとともに、同社の持続的成長と中長期的な企業価値の拡大と向上を目的とした健全性・実効性あるコーポレート・ガバナンスを実現していく。

(同社HPより)

2.2024年3月期決算概要

(1)連結業績

(1)2024年3月期連結業績

|

23/3期 (半期決算) |

構成比 |

24/3期 |

構成比 |

前期比 |

|

|

売上高 |

1,906 |

100.0% |

3,452 |

100.0% |

– |

|

売上総利益 |

771 |

40.5% |

1,574 |

45.6% |

– |

|

販管費 |

714 |

37.5% |

1,485 |

43.0% |

– |

|

営業利益 |

57 |

3.0% |

88 |

2.6% |

– |

|

経常利益 |

45 |

2.4% |

73 |

2.1% |

– |

|

親会社株主帰属当期純利益 |

43 |

2.3% |

127 |

3.7% |

– |

*単位:百万円

*23/3月期は決算期変更に伴い、2022年10月から2023年3月までの6ヵ月決算。23/3月期第2四半期の連結財務諸表を作成していないため、対前期増減率については記載をしていない。

売上高は、34億52百万円、営業利益は88百万円

24/3期は、売上高が34億52百万円、営業利益が88百万円となった。

採用支援は、高利益率の対面型合同企業説明会が大幅に増加し、上場来最高益となった。また、教育機関支援は、外国人留学生分野が増加し、その他も概ね堅調に推移した。一方、プロモーション支援は、ワクチン接種運営の減少等を補完できずセグメント損失となった。売上総利益は15億74百万円、売上高総利益率は45.6%となった。売上高対販管費率は43.0%となった。その他、繰延税金資産を計上し、法人税等調整額△56百万円を計上したことにより親会社株主に帰属する当期純利益が1億27百万円となった。

売上高は、企業の対面形式による人材採用、教育機関の留学生募集分野が大幅に増加した。また、プロモーション支援はBPOを主軸に本業は回復基調となったが、主にワクチン接種関連の減少が影響し、セグメント損失が生じた。営業利益は、コロナ禍の影響を受けた商材が回復し、損益が大幅に改善した。

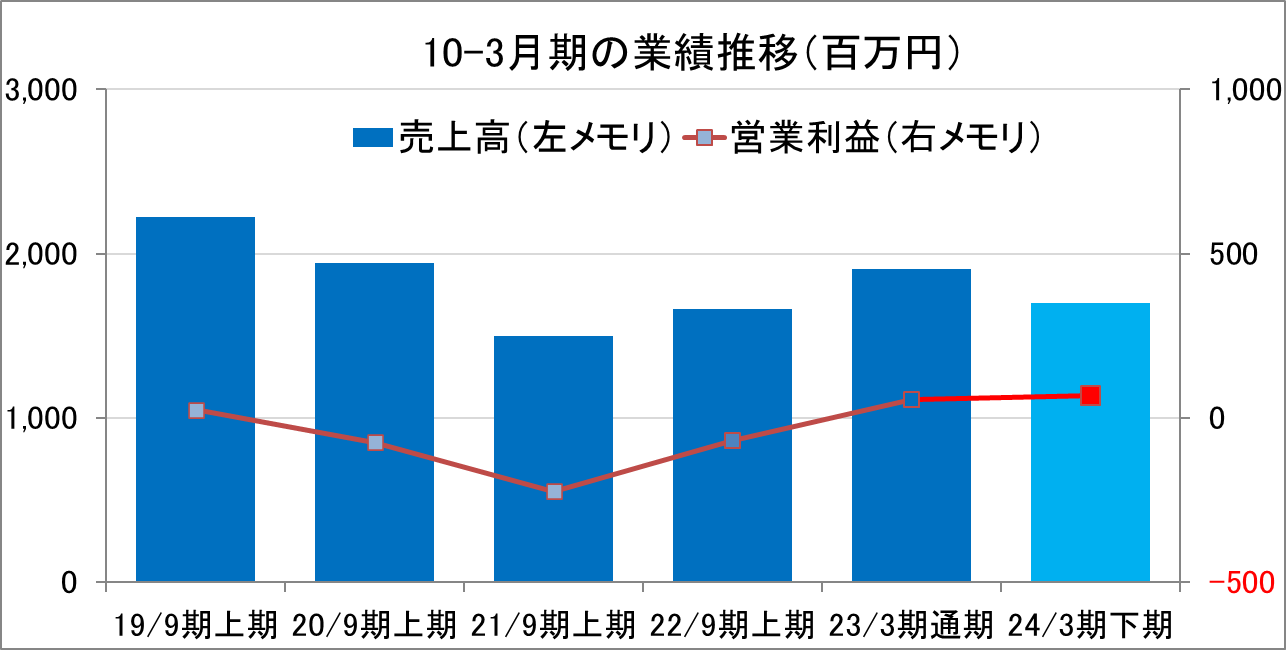

(2)10-3月期の業績動向

10-3月期の業績は、収益性が改善し黒字基調が定着した。

(3)セグメント別動向

|

23/3期 (半期決算) |

構成比・利益率 |

24/3期 |

構成比・利益率 |

前期比 |

|

|

プロモーション支援事業 |

843 |

44.2% |

1,115 |

32.3% |

– |

|

採用支援事業 |

796 |

41.8% |

1,352 |

39.2% |

– |

|

教育機関支援事業 |

266 |

14.0% |

983 |

28.5% |

– |

|

連結売上高 |

1,906 |

100.00% |

3,452 |

100.00% |

– |

|

プロモーション支援事業 |

19 |

2.4% |

-91 |

-8.2% |

– |

|

採用支援事業 |

126 |

15.9% |

170 |

12.6% |

– |

|

教育機関支援事業 |

-105 |

-39.7% |

13 |

1.4% |

– |

|

調整額 |

16 |

– |

-3 |

– |

– |

|

連結営業利益 |

57 |

3.0% |

88 |

2.6% |

– |

*単位:百万円

*23/3月期は決算期変更に伴い、2022年10月から2023年3月までの6ヵ月決算。23/3月期第2四半期の連結財務諸表を作成していないため、対前期増減率については記載をしていない。

プロモーション支援事業

売上高11億15百万円、セグメント損失91百万円。

プロモーション支援事業では、人流回帰を要因に復調している対面型イベントや、デジタルとアナログを組み合わせた集客プロモーションのほか、事務局代行を中心に、労働人口減少を背景に需要が増加している業務アウトソーシング分野の受託に注力し、23/3期に実施したワクチン接種会場運営などの官公庁大口受託案件、延期となった大口顧客の販売促進キャンペーンを補完する取り組みを行った。

売上面では、特に事務局代行業務をはじめとするアウトソーシング分野や自社で保有するイベントスペース「アクセスフォーラム」でのイベント運営が増加したものの、23/3期に実施されたワクチン接種会場運営などの官公庁大口受託案件の急激な減少と、物価上昇に起因した大口の販売促進キャンペーンの延期を補完できず、減少した。

利益面では、ワクチン接種会場運営の減少、大口販促キャンペーンの延期などが影響し、セグメント損失を計上した。

顧客業種別売上高は、広告3億25百円(構成比29.1%)、自治体・公的・共済2億5百円(同18.4%)、住宅・不動産99百万円(同8.9%)、ケーブルテレビ82百万円(同7.4%)、その他4億4百万円(同36.2%)。

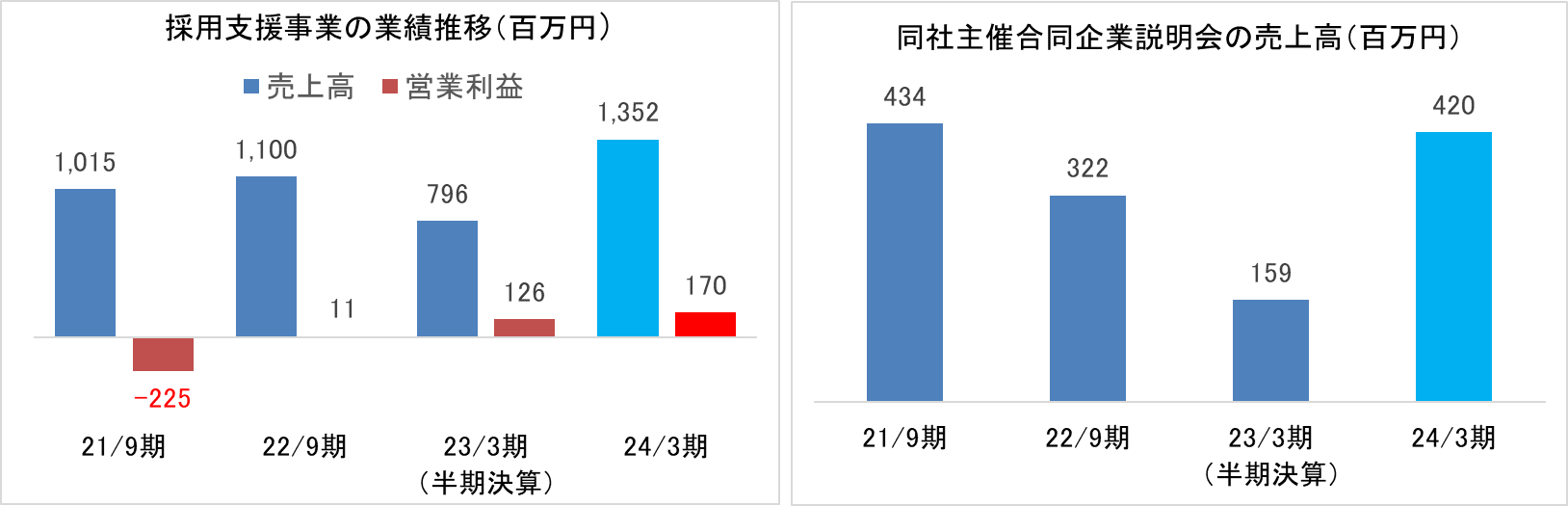

採用支援事業

売上高13億52百万円、セグメント利益1億70百万円。

採用支援事業では、対面型の合同企業説明会及び採用代行業務のニーズの高まりを受け、積極的に提案活動を展開した。また、求人ニーズの高い、経験者(中途)採用領域にも対象を広げた採用代行業務の受託や、外国人留学生を含む人材紹介サービスにも取り組んだ。その他、業務提携先の株式会社プロネクサスとの共同提案を加速させた。

売上面では、活況な採用市場と当社グループの人的リソース集中も奏功し、対面型合同企業説明会が大幅に増加した。また、採用業務代行、新卒・若年層人材紹介、ダイレクトリクルーティングも堅調に推移した。

利益面では、売上の増加に加え、高利益率な合同企業説明会企画が想定を上回ったことから、上場来最高益となった。

収益モデル別売上高は、個別案件9億26百万円(構成比68.5%)、連合企画4億26百万円(同31.5%)。

企業の人材採用が活況、対面型合同企業説明会のニーズが急回復した。採用業務アウトソーシングや新卒・若年層人材紹介も売上高が増加し、採用支援事業の営業利益は上場来最高益となった。

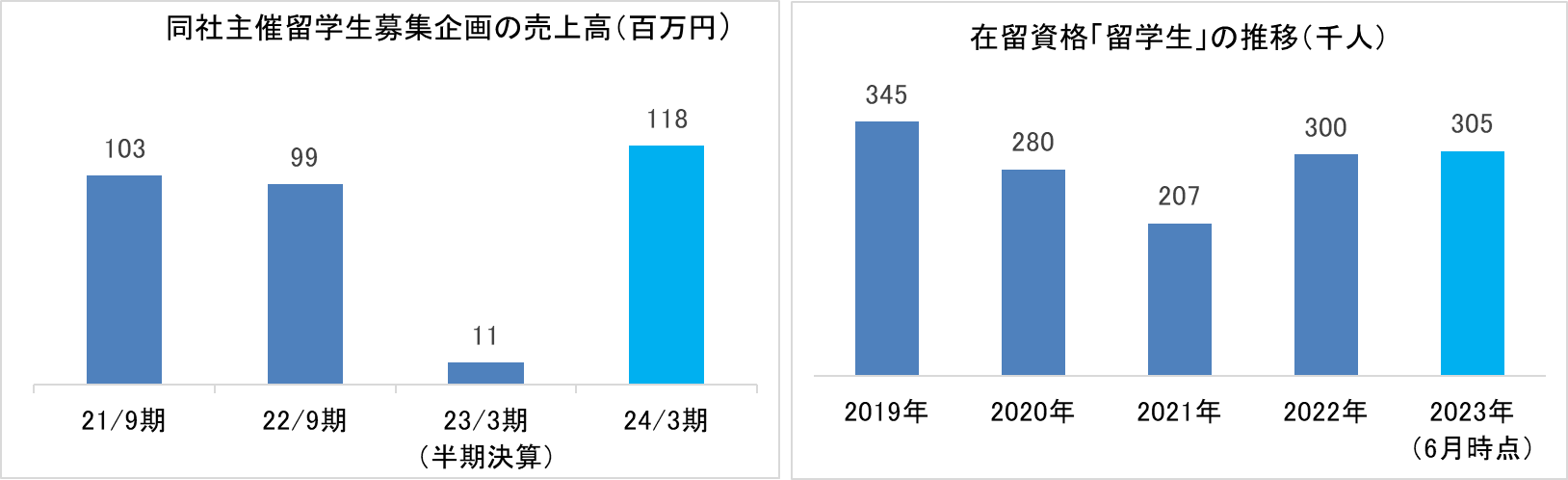

教育機関支援事業

売上高9億83百万円、セグメント利益13百万円。

教育機関支援事業は、需要が増加する外国人留学生募集関連のマッチングイベント企画やプロモーションやツール制作の拡販を強化した。また、日本人学生向けの入試広報関連のイベント運営やプロモーション施策に加え、寄付・募金関連のプロモーションや同窓会支援、スポーツ推進関連等の入試広報部門以外からの案件創出にも注力した。

売上面では、外国人留学生募集関連が引き続き需要が高く増加基調となった。前期実績のワクチン職域接種運営の失注を主要因に想定を若干下回ったものの、日本人学生向けの入試広報関連は堅調に推移した。

利益面では、売上と同様に、ワクチン職域接種運営の失注が影響したものの、外国人留学生募集関連と入試広報関連の増加が寄与した。また、販管費の削減も奏功し、概ね想定どおりのセグメント利益となった。

収益モデル別売上高は、個別案件7億69百万円(構成比78.2%)。連合企画2億14百万円(同21.8%)。

*出入国在留管理庁在留外国人統計より在留資格「留学」の推移。

(4)財政状態及び

キャッシュ・フロー(CF)

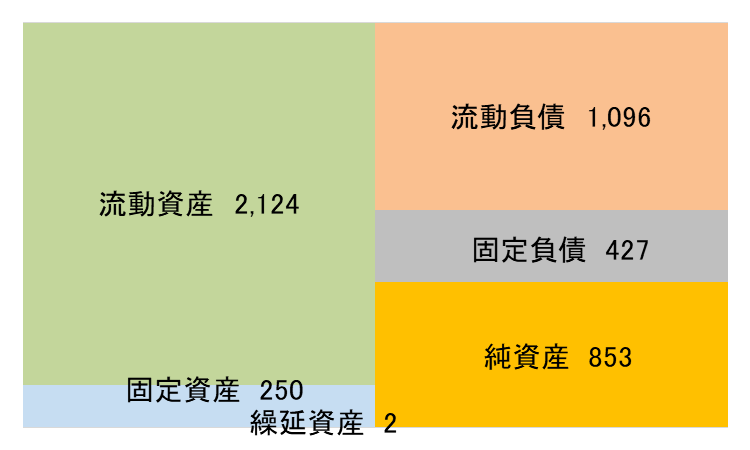

財政状態

|

23年3月 |

24年3月 |

|

23年3月 |

24年3月 |

|

|

現預金 |

1,267 |

1,435 |

仕入債務 |

201 |

290 |

|

売上債権 |

599 |

567 |

短期有利子負債 |

1,009 |

678 |

|

たな卸資産 |

31 |

32 |

流動負債 |

1,338 |

1,096 |

|

流動資産 |

2,033 |

2,124 |

長期有利子負債 |

160 |

212 |

|

有形固定資産 |

6 |

6 |

固定負債 |

373 |

427 |

|

無形固定資産 |

11 |

12 |

純資産 |

497 |

853 |

|

投資その他 |

157 |

231 |

負債・純資産合計 |

2,209 |

2,378 |

|

固定資産 |

175 |

250 |

有利子負債合計 |

1,169 |

890 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

24年3月末の総資産は、前期末比1億68百万円増加の23億78百万円となった。資産面では、現預金、投資有価証券、繰延税金資産などが主な増加要因となり、売上債権、流動資産のその他などが主な減少要因となった。負債・純資産面では、仕入債務、社債、株式発行による資本金と資本剰余金などが主な増加要因となり、短期借入金などが主な減少要因となった。24年3月末の自己資本比率は35.9%と前期末比13.4ポイント上昇した。その他、総資産の約89%を流動資産が占めるなど、資産の流動性が高い。

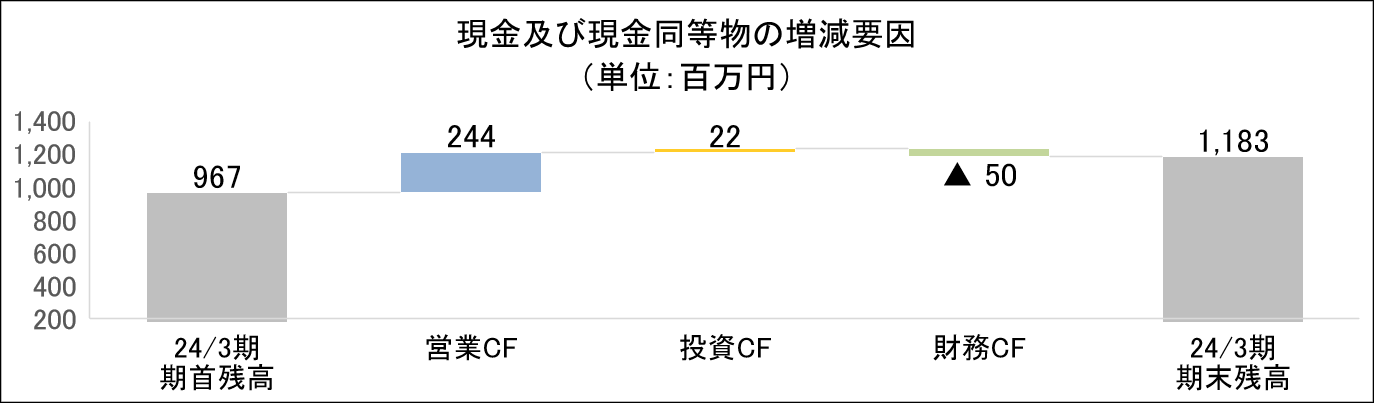

キャッシュ・フロー

|

|

23/3期 半期決算 |

24/3期 |

|

営業キャッシュ・フロー |

-69 |

244 |

|

投資キャッシュ・フロー |

108 |

22 |

|

フリー・キャッシュ・フロー |

39 |

267 |

|

財務キャッシュ・フロー |

-177 |

-50 |

|

現金及び現金同等物の期末残高 |

967 |

1,183 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、売上債権、未収入金の減少、税金等調整前当期純利益、仕入債務、未払金の増加などにより営業CFが2億44百万円のプラスとなった。また、定期預金の払戻による収入などにより投資CFも22百万円のプラスとなり、フリーCFも2億67百万円のプラスとなった。一方、短期借入金の減少などにより財務CFはマイナスとなった。この結果、24年3月末のキャッシュ・ポジションは11億83百万円となり、23年3月末と比較し増加した。

3.2025年3月期業績予想

(1)連結業績

|

24/3期 |

構成比 |

25/3期 |

構成比 |

前期比 |

|

|

売上高 |

3,452 |

100.0% |

3,800 |

100.0% |

+10.1% |

|

営業利益 |

88 |

2.5% |

250 |

6.6% |

+184.1% |

|

経常利益 |

73 |

2.1% |

235 |

6.2% |

+221.9% |

|

親会社株主帰属利益 |

127 |

3.6% |

176 |

4.6% |

+38.6% |

*単位:百万円

前期比10.1%の増収、同184.1%の営業増益

25/3期の会社計画は、売上高が前期比10.1%増の38億円、営業利益が同184.1%増の2億50百万円の予想。

わが国経済は、人口減少における労働人口不足が構造的に継続すると見込まれ、賃上げに伴い個人消費が緩やかに回復するものと予想される。こうした状況下において、同社はプロモーション支援事業において、プロモーションを基点とした業務代行ニーズが活性化することを見込んでいるほか、採用支援事業においても人材採用ニーズの更なる増加、教育機関支援事業では、特に外国人留学生受け入れニーズの更なる伸長を想定している。

売上高営業利益率は、前期比4.1ポイント上昇の6.6%の計画。

また、25/3期の配当予想は、前期から倍となる15円増配の1株当たり30円の予定。

(2)今後の重点施策

業務代行・事務局代行機能を拡充・合理化し、一気通貫のトータル支援体制を実現する。

|

BPO需要に応じた業務代行・事務局機能の拡充と効率化 |

| ◆サービス対応領域の拡大と利便性の向上を追求。

◆デジタル商材とリアル・アナログを融合したトータルソリューションを提供。 |

|

大学との協力連携深化、新たな取引部署・支援業務の開拓 |

| ◆キャリアセンターとの就活支援連携、共催企画や学生動員の強化。

◆学生募集、学園広報、寄付募金等に続く新たな支援分野の開拓。 |

|

株式会社プロネクサスとの業務提携による取引先の拡大 |

| ◆上場企業、上場準備企業顧客を中心に、相互連携による提案を加速。 |

|

外国人留学生分野の更なる拡大、就労支援を強化 |

| ◆留学生募集関連の更なる拡販、就労支援分野のサービス強化。 |

|

財務面の強化と企業価値の向上 |

| ◆企業価値、株価及び流通株式時価総額の向上へ取り組み強化。 |

(3)セグメント別戦略

| プロモーション支援事業 | 労働人材不足によるBPO(ビジネス・プロセス・アウトソーシング)などアウトソーシング市場の堅調な拡大のもと、事務局代行機能の拡充と合理化を推進して、サービス対応領域の幅を広げ、利便性の向上を図る。また、デジタルとリアルを融合した総合トータルソリューションを行うことでプロモーションに関わる周辺付帯業務まで含めた総合支援を実施する。更に、外部パートナーとの連携を強化しながら官公庁からの受託業務を拡大する。 |

| 採用支援事業 | 大学機関や外部パートナーとの連携を強化した市場ニーズに応える企画開発に取り組み、販売強化を図る。また、雇用対策事業の拡大が予測される官公庁分野を強化していく他、新卒分野における人材紹介はキャリアアドバイザー等の人員を拡充し、外国人大学生の就労分野を含めた拡大を図る。更に、従来の新卒採用業務アウトソーシングで培ったノウハウ・支援実績を元に、中途領域において、採用代行業務の獲得強化を図り、採用支援サービス会社としてのフィールドを広げる。 |

| 教育機関支援事業 | 「教育機関の運営をトータルサポートする企業」として、入試広報支援だけでなく、教育機関の募金・寄付金プロモーションや、そこから派生する同窓会組織の活性化や、スポーツ振興領域といった多面的にソリューションを提供し、教育機関の安定した運営を支援する事業も展開する。また、外国人留学生分野の市場回復にあわせ留学生関連事業を拡張し、外国人支援を目的とした官公庁・地方公共団体などによる委託事業の受託や日本語学校等をクライアントとした新たなビジネスモデルの構築を目指す。 |

| グループ全体 | 従来の事業領域にとらわれず、同社が積極的にグループ各社を牽引する形で、他社との業務提携や新規事業、M&A等の検討を引き続き行っていく他、株式会社プロネクサスとの業務提携を一層強固なものとし、採用支援事業以外への協業を加速させる。 |

(3)企業価値の向上に向けた戦略

同社は、現状の株価水準は低く、株価向上は重要な経営課題と認識している。以下の取組みにより、企業価値の向上を目指す。

|

既存事業の着実な利益の確保 |

| ◆内製化している事務局代行・業務アウトソーシングを推進。

◆特に好調な採用支援事業の拡大を継続。 ◆外国人留学生分野の更なる成長に向けた体制構築。 |

|

機動的な財務戦略 |

| ◆柔軟かつ機動的な資本政策を通じ、企業価値最大化と市場での適正な株価評価の獲得。 |

|

新しい事業分野への進出 |

| ◆株式会社プロネクサスとの業務提携による、上場企業など新規顧客の開拓。

◆採用業務代行を通じた経験者(中途)採用新領域への進出。 ◆新たなサービス商材の提供。 |

|

株主還元の充実とIR・PR活動の積極的な実施 |

| ◆配当の実施と株主優待制度の拡充。

◆個人投資家様を中心とした継続的な情報発信、IR説明会への参加。 |

(4)株式会社プロネクサスとの

業務提携契約

同社は、ディスクロージャー・IRの実務支援を中核事業とし、上場企業・IPO準備企業を中心に約4,000社の取引実績を持つ

株式会社プロネクサスと、「採用コンサルティング事業」、「学校法人等教育機関へのコンサルティング事業」、「販売促進コンサルティング事業」、「相互の経営資源活用による機能強化」を目的とする業務提携を締結した(2023年10月2日公表)。

【業務提携による主な取り組み】

|

①企業の人事部門に対するコンサルティングサポート強化 |

| 両社の顧客基盤を活用し、採用課題を持つ企業に対してプロネクサスのコンテンツ制作・イベント企画運営等のノウハウと同社の採用支援サービスを組み合わせたトータルサポートを共同提案。 |

|

②IPO準備、IR活動強化を検討する企業に対するコンサルティングサポート強化 |

| 特に同社の持つ顧客基盤の中で、IPO準備やIR活動の強化を検討する企業に対して、プロネクサスのサービスを共同提案。 |

|

③両社の経営資源を相互活用した企業価値向上 |

| 両社が得意とする採用支援・IR支援サービスを相互に提供し、「プロネクサスの採用活動」「同社のIR活動」を強化・改善することで両社の企業価値向上を目指す。 |

|

④両社の経営資源を組み合わせたサービスの共同開発(今後の検討事項) |

| 両社の得意分野を活かし、人財採用分野に加え、従業員向けのインナーブランディング分野等における課題解決をはかるコンサルティングサービスの共同開発を検討。 |

(4)株主還元

配当について

同社は、株主に対する利益還元は経営の重要課題の一つであると認識しており、長期的な観点から、将来の事業展開、財務体質の強化などバランスを勘案しながら実施する方針である。

保有株数に応じた株主優待制度「プレミアム優待倶楽部」を継続して実施する。

24/3期は、1株当たり15円(前期比+3円)に増配の予定である。

また、25/3月期は、1株当たり30円(前期比+15円)への増配を予定している。

株主優待制度について

同社の株主の大半は個人投資家であり、まずは個人の株主への魅力を高める必要があり、株主優待のプラットフォームを活かした株主との対話を強化する。具体的には、保有株数に応じた「プレミアム優待倶楽部」のポイントの進呈を継続し、中長期保有の株主へ積極的に還元する。

株主への日頃の支援に感謝すると共に、同社株式への投資の魅力を高めること及び中長期保有株主の増加を目的に、21/9期に株主優待制度を導入した。具体的には、毎年3月末の保有株式数に応じて、「プレミアム優待倶楽部」のポイントを進呈する(ポイントは商品との交換や寄付が可能)。毎年3月末に3単元(300株)以上保有の株主を対象とするもので、中長期保有の株主に積極的に還元するべく、次年度以降の還元をより多くする。

株主優待ポイント表(1ポイント≒1円)

|

保有株式数 |

1年未満保有の株主様 |

1年以上継続保有の株主様 |

|

300株~499株 |

3,500ポイント |

3,850ポイント |

|

500株~599株 |

7,000ポイント |

7,700ポイント |

|

600株~699株 |

10,000ポイント |

11,000ポイント |

|

700株~799株 |

12,000ポイント |

13,200ポイント |

|

800株~899株 |

15,000ポイント |

16,500ポイント |

|

900株以上 |

18,000ポイント |

19,800ポイント |

|

1,000株以上 |

20,000ポイント |

22,000ポイント |

4.今後の注目点

同社の24/3期決算は、売上高が34億52百万円、営業利益が88百万円となった。採用支援における高利益率の対面型合同企業説明会の増加と教育機関支援における外国人留学生分野の増加が、プロモーション支援におけるワクチン接種運営の減少をカバーした。採用支援と外国人留学生分野において回復傾向が強まってきたことは、今後に向けて明るい材料と言えよう。同社の25/3期会社計画は、売上高が前期比10.1%増の38億円、営業利益が同184.1%増の2億50百万円となった。25/3期においても、採用支援、外国人留学生分野が更に伸長し、業績回復を牽引する見通しである。更に、24/3期に苦戦したプロモーション支援においてもBPOの受託を中心に回復傾向が強まる見込みである。こうした環境下、同社は25/3期において、プロモーション支援ではBPO需要に応じた業務代行・事務局機能の拡充と効率化を重点的に実施する。また、採用支援では大学機関や外部パートナーとの連携を強化した市場ニーズに応える企画開発に取り組み、販売力を強化する。更に、教育機関支援では留学生関連事業を拡張し、外国人支援を目的とした官公庁・地方公共団体などによる委託事業の受託や日本語学校等をクライアントとした新たなビジネスモデルの構築を目指す。これら取り組みがどの様な成果をもたらすのか注目される。

また、同社は外部パートナーとの連携強化による事業拡大も目指している。その中心となるのが、株式会社プロネクサスとの業務提携であろう。ディスクロージャー・IRの実務支援を中核事業とし、上場企業・IPO準備企業を中心に約4,000社の取引実績を持つ株式会社プロネクサスとの提携は同社にとって大きな武器となりそうである。同社は、25/3期において、上場企業、上場準備企業顧客に対して、共同提案を加速することを計画している。今後期待通りに取引先を拡大することができるのか、株式会社プロネクサスとの業務提携契約の成果についても引き続き期待を込めて注目していきたい。

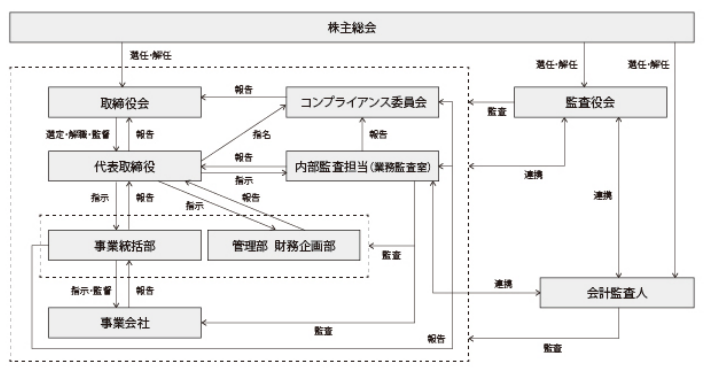

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外1名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2024年6月26日)

基本的な考え方

当社グループは、法令・企業倫理・社会規範等の遵守が当社グループの経営の根幹であるとの認識の下、健全で透明性の高い経営を行うとと もに、経営環境の変化に迅速かつ的確に対応し、企業価値を高めることを、コーポレート・ガバナンスの基本方針としております。また、株主の皆 様をはじめとする全てのステークホルダーに対して適時に適切な情報開示を行い、社会的信頼に応えながら持続的成長を遂げるため、コーポレー ト・ガバナンスの充実と強化に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

実施しない理由 |

| 【補充原則 1-2② 株主総会招集通知の早期発送・招集通知記載情報の電子的公表】

|

当社は、現在、招集通知の早期発送(株主総会開催日より3週間程度前)は実施しておりませんが、今後株主の皆様が株主総会の十分は議案 の検討機関を確保できるよう、早期発送が可能な体制の整備に努めてまいります。なお、招集通知の当社ウエブサイトでの公表につきましては、 発送に先立ち、東証上場会社情報サービス及び当社ウエブサイトで電子的に公表しております。 |

| 【補充原則 1-2④ 議決権の電子行使・招集通知の英訳】 | 当社は、現時点では議決権の電子行使の採用及び英文による招集通知の作成は行っておりませんが、現在当社の外国人(外国法人を含む)

株主構成比率は2%程度であり、今後株主、投資家の皆様のご意見等も参考にしながら、また、海外投資家の株主比率の動向も見据えながら、 検討してまいります。 |

| 【補充原則 4-1② 中期経営計画未達時の原因・分析の株主説明と計画への反映】 | 当社は、「上場維持基準の適合に向けた計画書」において、2025年までの収益面での目標数値を開示しておりますが、外部環境の不確実性を慎重に検討し、中期経営計画としての開示は行っておりません。中期経営計画を開示する重要性は認識しており、今後、外部環境・事業環境を適宜、見極め、適切な時期に開示することができるよう努めてまいります。 |

| 【補充原則 4-2① 客観的・透明性ある手続きに従った報酬制度設計・報酬額決定と業績連動割合・現金自社株報酬割合の適切な設定】

|

当社は、譲渡制限付株式報酬制度を導入し、中長期的な業績と連動する報酬体系を採用しておりますが、当社の取締役会は、経営陣の報酬が 持続的な成長に向けた健全なインセンティブとして機能するよう、客観性・透明性ある手続に従い、さらなる報酬制度の検討をしてまいります。 |

| 【補充原則 4-10① 経営陣幹部・取締役の指名・報酬等に係る取締役会の機能の独立性・客観性と説明責任の強化】 | 当社は監査役会設置会社であり、独立社外取締役が取締役の過半数に達しておりませんが、当社の事業規模に鑑み、現行の体制で十分に

ガバナンスが機能していると考え、指名・報酬委員会は設置しておりません。取締役の指名・報酬について、取締役会において独立社外取締役に意見を求めており、取締役会等における独立社外取締役の役割は有効に機能していると考えております。 |

| 【補充原則 4-11① スキル・マトリックスの開示】

|

当社の取締役会は、社内取締役6名、社外取締役1名により構成されており、社内取締役2名は連結子会社である事業会社代表取締役社長で あるため、構成人員の規模については適正であると考えております。また、社外取締役には、広告業界に精通し、他社の経営経験を有する者が 選任されております。なお、当社では、第35期定時株主総会招集通知からはスキル・マトリックスを開示しております。 |

| 【原則 5-2 経営戦略や経営計画の策定・公表】 | 経営戦略及び経営計画については、決算短信、決算説明資料、及び有価証券報告書の一部として開示しております。資本コスト及び収益力・資本効率等経営指標に関する目標設定等は外部環境の不確実性を考慮し開示しておりませんが、株主へ示すことの重要性は認識しております。今後、外部環境・事業環境を考慮し、開示について、検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| 【原則 1-4 政策保有株式】 | 当社は子会社の経営管理を行うことを主たる業務としておりますので、当社が保有する株式は関係会社及び資本業務提携先である会社であり、それ以外に保有目的が純投資目的以外の目的である投資株式は保有しておりません。但し、事業の推進強化等、企業価値の向上に資すると判断される場合には、純投資目的以外の目的である投資株式を保有する方針です。

また、当社は取締役会において、適宜、必要に応じて個別の純投資目的以外の目的である投資株式について、保有目的の適正性、保有に伴う便益及びリスクを総合的に検証し、保有の継続性の可否を検討することとしております。 保有目的や便益・リスクの合理性については、毎年、取締役会で精査し、保有の適否を検証しており、検証結果については今後開示することといたします。政策保有株式に係る議決権行使にあたっては、投資先企業の企業価値向上に繋がるか、当社の企業価値を棄損するおそれがないかなどを確認し、適切に行使しております。なお、一定額以上の株式の取得又は売却については、取締役会の決議事項と定めております。 |

| 【原則 2-4① 女性・外国人・中途採用者の管理職・中核人材への登用目標】 | 当社は、多様な人材を登用するために、性別・年齢・障害の有無に関わらず、知識・経験・能力を重視し、人材を採用しております。女性・外国人・中途採用者の管理職や中核人材への登用についても、人材ごとの個別事情を勘案しながら、適能適所で登用し、能力を重視、分け隔てなく登用しております。

また、女性については、管理職や連結子会社の執行役員に積極的に登用しており、実力による評価を行っております。外国人社員も数名在籍しており、就業年数が比較的浅いことから管理職への登用例はまだありませんが、今後活躍の場が広がると考えております。中途採用者については、すでに管理職や中核人材、取締役への登用を行っており、今後も維持・継続することとしております。女性活躍、多様性の確保を評価する指標として、女性社員や外国籍社員の割合、役職別の比率について、モニタリングを行うことを目標としております。 |

| 【原則 3-1 情報開示の充実】

|

(ⅰ)会社の目指すところ(経営理念等)や経営戦略、経営計画

当社ホームページにおいて、経営理念、決算短信、決算説明資料、有価証券報告書等を開示しております。なお、経営戦略及び経営計画につ いては、決算短信、決算説明資料、及び有価証券報告書の一部として開示しております。 経営理念: https://www.access-t.co.jp/company/index.html 決算短信: https://www.access-t.co.jp/ir/library/result.html 決算説明資料: https://www.access-t.co.jp/ir/library/presentation.html 有価証券報告書: https://www.access-t.co.jp/ir/library/securities.html (ⅱ)コーポレート・ガバナンスに関する基本的な考え方と基本方針 有価証券報告書「第一部 第4 4 【コーポレート・ガバナンスの状況等】」に開示しております。 有価証券報告書: https://www.access-t.co.jp/ir/library/securities.html

(ⅲ)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 後掲「Ⅱ経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況」の「1.機関構成・組織運営等に 係る事項」の【取締役報酬関係】「報酬の額又はその算定方法の決定方針の開示内容」をご参照ください。 (ⅳ)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続 当社では、当社の業務に精通し、豊富な経験と幅広い見識を持ち、職務を適切に遂行できる人材を社内取締役候補者及び常勤監査役候補者と しております。また、社外取締役としては、当社の属する業界に対する深い知見を持ち、他社における経営経験を保有する人材を候補者としており ます。社外監査役としては、法務、財務、会計面など、豊富な経験と専門的な知識・経験等を持ち、監査機能強化に寄与できる人材を候補者として おります。 (ⅴ)取締役会が上記(ⅳ)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明 社外の取締役及び監査役の候補者については、株主総会参考書類において経歴その他の事項を開示し、あわせて推薦の理由を開示しており ます。[ 社外取締役・社外監査役候補者推薦理由 ] 第32期定時株主総会招集ご通知をご参照ください。 |

| 【補充原則 3-1③ 自社のサステナビリティについての取組み】 | 当社は、当社グループにおけるサステナビリティに関する考え方及び取り組み、人的資本への投資について、有価証券報告書 第一部 第2 2【サステナビリティに関する考え方及び取組】に開示しております。 |

| 【原則 4-9 独立社外取締役の独立性判断基準及び資質】

|

当社では、東京証券取引所が定める独立性基準に基づき、独立社外取締役の選定を行っております。当社の属する業界に対する深い知見を持 ち、他社における経営経験を保有する人材であることを、選定の基本方針としております。 |

| 【補充原則 4-11② 取締役・監査役による他の上場会社の役員兼任】

|

当社は、取締役・監査役による他の上場会社の役員兼任状況について定期的に確認を行い、事業報告、株主総会参考書類、有価証券報告書 を通じて開示しております。社外取締役及び社外監査役は、取締役会に出席し、取締役・監査役の業務に必要となる時間・労力を振り向けており、 当社の取締役・監査役としての役割・責務を果たす上で問題ない兼任状況と考えております。

事業報告・株主総会参考書類(定時株主総会招集ご通知): https://www.access-t.co.jp/ir/stock/meeting.html 有価証券報告書: |

| 【原則 5-1 株主との建設的な対話に関する方針】 | 当社は、会社の持続的な成長と中長期的な企業価値の向上に資する

よう、株主や投資家からの対話(面談)の申込みに対し、原則として取締役 又は執行役員が面談に臨んでおります。 |