エアトリ(6191) 中長期成長戦略 最速達成目指す

柴田 裕亮 代表取締役社長 兼 CFO |

株式会社エアトリ(6191) |

|

企業情報

| 市場 | 東証プライム市場 |

| 業種 | サービス業 |

| 代表取締役社長兼CFO | 柴田 裕亮 |

| 所在地 | 東京都港区愛宕2-5-1 愛宕グリーンヒルズMORIタワー |

| 決算月 | 9月末日 |

| HP | https://www.airtrip.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,294円 |

22,388,165株 |

28,970百万円 |

16.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

未定 |

– |

11.17円 |

115.8倍 |

558.26円 |

2.3倍 |

*株価は7/10終値。発行済株式数、EPSは24年9月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

税引前利益 |

当期利益 |

EPS |

DPS |

|

2020年9月期(実) |

21,191 |

-8,760 |

-8,956 |

-8,380 |

-433.80 |

10.00 |

|

2021年9月期(実) |

17,524 |

3,142 |

3,043 |

2,372 |

112.15 |

10.00 |

|

2022年9月期(実) |

13,589 |

2,243 |

2,030 |

1,712 |

77.38 |

10.00 |

|

2023年9月期(実) |

23,162 |

2,398 |

2,318 |

1,489 |

66.98 |

10.00 |

|

2024年9月期(予) |

26,000 |

1,000 |

450 |

250 |

11.17 |

– |

*単位:円、百万円。今期配当予想は未定。当期利益は親会社の所有者に帰属する当期利益。以下同様。

エアトリの2024年9月期上期の決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年9月期上期決算概要

3.2024年9月期業績予想

4.トピックス

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

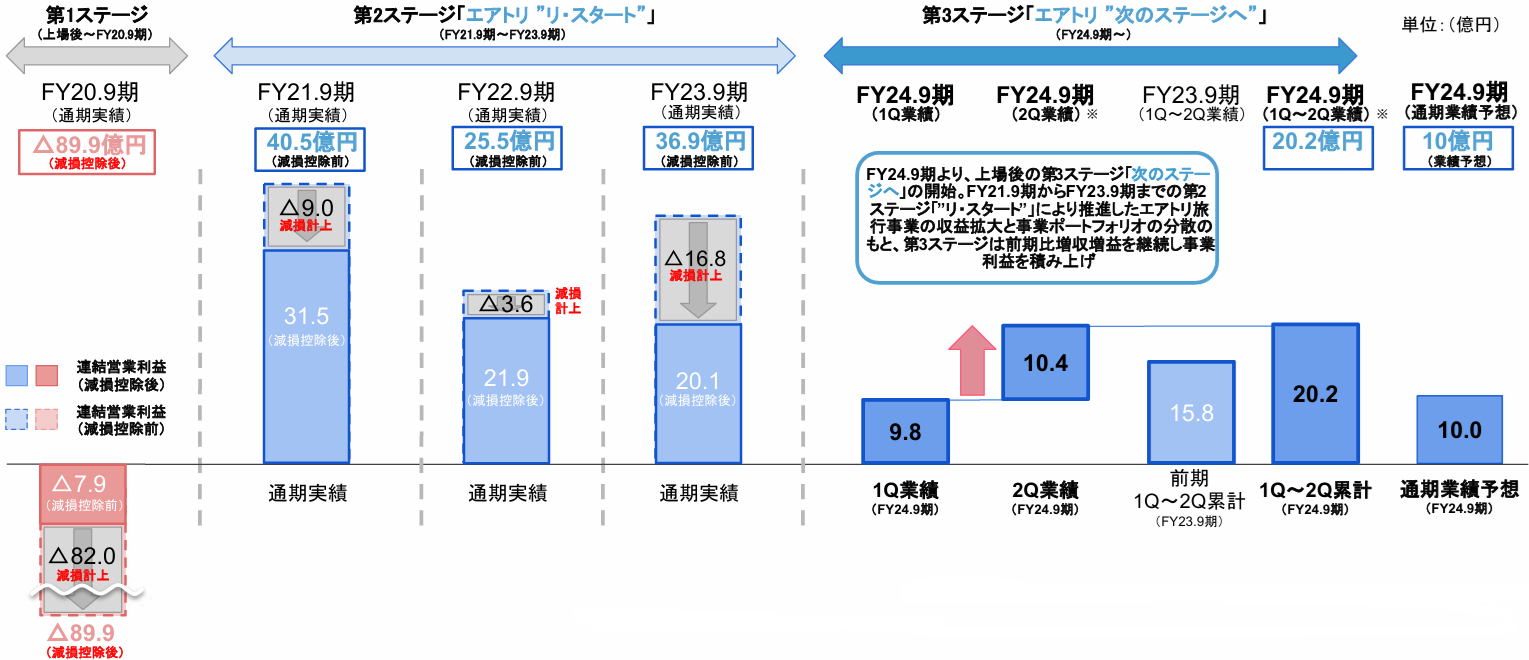

今回のポイント

- 24/9期上期の取扱高は前年同期比27.1%増の550億42百万円。中長期成長戦略「エアトリ5000」及び24/9期成長戦略「エアトリ2024」のもと、各事業ポートフォリオでの事業収益の積み上げにより前期比で大幅な取扱高の増加を達成した。営業利益は同27.3%増の20億21百万円。売上総利益率が前年同期50.9%から57.9%に改善し、販管費の増加を吸収して営業利益率が向上した。金融費用の増加により税引前利益は同2.6%減、四半期利益は同8.9%減となった。

- 通期予想に修正はなく、24/9期は取扱高1,200億円、売上高260億円の予想。戦略的なマーケティング投資の継続、UI/UX改善による利便性の向上と各種プロモーションの成果により、エアトリ旅行事業は好調に推移。一方、中長期成長戦略「エアトリ5000」を最速で達成することを目指し成長投資を見込んでいる。このため、将来に向けた投資や新規事業が業績の利益面に与える影響について保守的な見積もり。配当額も未定だが、配当性向20%水準を目指す。

- 24/9期から上場後の第3ステージが始まり、上期は27.3%営業増益と好調なスタートを切ることができた。通期では減益予想だがかなり保守的。「エアトリ5000」が進行中だが、そのマイルストーンとして目標としている26/9期の取扱高1,500億円、営業利益50億円について、「見えてきた」と柴田社長はコメント。数字以上の感触の良さを持っている印象を受けた。株価は低迷が続いているが、投資指標面でもかなり割安な水準にあるといえよう。

1.会社概要

航空券インターネット取扱高No.1である総合旅行プラットフォーム「エアトリ」を運営するエアトリ旅行事業を核に、多様な事業を展開。ITオフショア開発事業では、約700人のITエンジニアを擁し”日系最大のハイブリッド型オフショア開発”を手掛けており、訪日旅行事業・Wi-Fiレンタル事業では、訪日外国人に対し各種サービスを提供、成長企業への投資を通じて投資先企業との協業等によるシナジーを追求しサービスラインの拡充と収益向上を図る投資事業(エアトリCVC)にも注力。

中期目標として取扱高5,000億円達成を目指す「エアトリ5000」を掲げている。

【1-1 沿革】

2007年5月、オンライン旅行事業を行うために株式会社旅キャピタルを設立。

その後、M&Aや事業譲受により取扱商材を拡大していく。

2012年3月にベトナムにおいてITオフショア開発事業を開始したのを契機に、総合IT事業を手掛ける会社の方向性を明確にするため、2013年10月、株式会社エボラブルアジアに商号を変更。

2016年3月、東証マザーズに上場。1年後の2017年3月には東証1部に市場変更した。

2018年5月、旧DeNAトラベル子会社化により航空券インターネット取扱高No.1に。

2020年1月1日、航空券インターネット取扱高No.1の「エアトリ」運営企業として、より強固な事業基盤を築くため、商号とブランド名を同一にし、更なる「エアトリ」ブランドの知名度向上に加え、「エアトリ」を中心とした様々な事業展開に集中する姿勢を明示するため、株式会社エアトリに社名を変更した。

2022年4月、市場再編に伴い東証プライム市場に移行した。

【1-2 企業理念など】

| 企業理念 | エアトリグループはITの力でエアトリ経済圏を構築し未来をつくる |

| ミッション | エアトリは和製OTA No.1を目指しエアトリグループは終わりなき成長を続けていく |

| 行動規範 | *毎日がファン作り!!

常にユーザーファーストで、毎日がエアトリのファンづくり。笑顔で丁寧・安心・信頼を何よりも重視。

*ボールは持たない、スピード!! プロフェッショナルとして業務は滞留させず、ボールは持たずに即対応・即実行。

コンプライアンス遵守!! 東証プライム上場企業グループであると自覚し、コンプライアンス遵守を日々徹底。

*ハラスメント撲滅!! 一人一人が当事者意識を持ち、ハラスメントを許さず、より良い職場環境を実現。

*ワークライフバランス促進、来客30分会議20分!! エアトリグループ社員の成長とワークライフバランスを最優先し、業務の無駄は排除。 |

【1-3 事業内容】

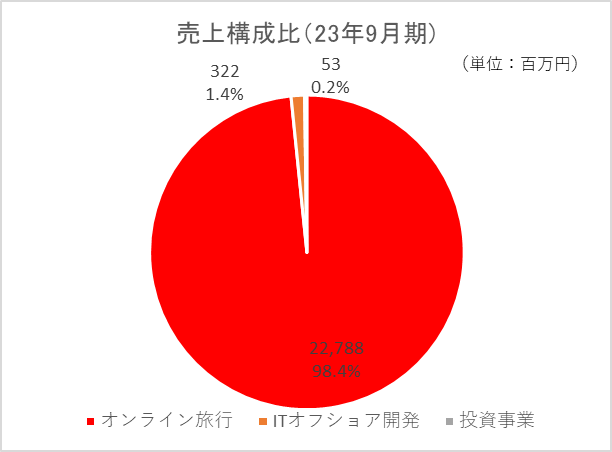

事業ドメインはエアトリ旅行事業、ITオフショア開発事業、訪日旅行事業・Wi-Fiレンタル事業、メディア事業、投資事業(エアトリCVC)、地方創生事業、クラウド事業の7事業に人材ソリューション事業、クリエイティブソリューション&DX事業、マッチングプラットフォーム事業が新たに追加。

現在の報告セグメントは、オンライン旅行事業、ITオフショア開発事業、投資事業の3つ。エアトリ旅行事業、訪日旅行事業・Wi-Fiレンタル事業、メディア事業、地方創生事業、クラウド事業、人材ソリューション事業、クリエイティブソリューション&DX事業、マッチングプラットフォーム事業はオンライン旅行事業セグメントに含まれる。

(1)オンライン旅行事業

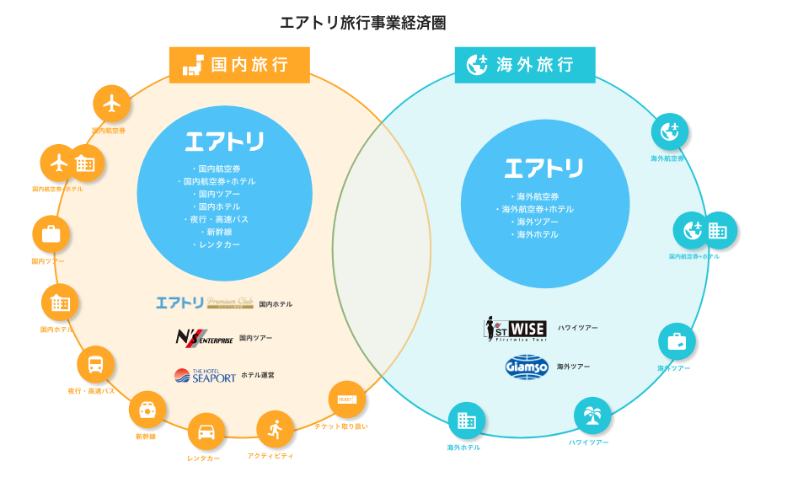

①エアトリ旅行事業

国内航空券・国内ホテル、海外航空券・海外ホテル、エアトリプラス(航空券+ホテル)、パッケージツアー、バス、レンタカー、新幹線等の旅行商品を、総合旅行サービスプラットフォーム「エアトリ」のほか、多様な販路を通じて販売している。

(同社ウェブサイトより)

| 国内航空券 | ・国内航空会社14社の航空券を取り扱い |

| 国内ホテル | ・国内2万軒以上の施設を取扱い |

| 海外航空券・ホテル | ・IATA(※)公認代理店として海外航空券を発券

・海外60万施設も取扱い |

※IATA(International Air Transport Association):世界の航空会社で構成される業界団体

|

販路 |

概要 |

| 直営サイト(B to C) | 国内・海外旅行コンテンツを簡単に比較・予約出来る総合旅行サービスプラットフォーム「エアトリ」を運営。 |

| B to B to C | 他社Web媒体へ国内航空券・旅行、海外航空券・ホテル商材等旅行コンテンツを提供。媒体は、オリジナルコンテンツの充実、顧客満足度の向上、新たな収益源といったメリットが生じる。 |

| 卸売り(B to B) | 旅行会社に対して主として航空券や販売管理システムを提供。 |

総合旅行サービスプラットフォーム「エアトリ」は、国内航空券、海外航空券、ホテル、国内外ツアー、バス、レンタカー、新幹線と幅広いラインアップを揃えている。

またTVCMを始めとした様々な広告宣伝活動を積極的に展開して認知度を向上させるとともに、各種キャンペーンを展開するほか、日々UI/UXの改善に取り組むことで会員数は着実に増加している。

(事業の強み)

同社はOTA(Online Travel Agent)業界における航空券取扱高No.1である。

同業界で唯一国内全航空会社グループと契約を有していることから、自社での発券が可能となっている。優位な仕入れ価格と合わせ、発券を委託する必要が無いためコスト競争力は圧倒的に高い。

これに加え、各航空会社との長期の取引関係による強固な信頼に基づく「競争力のある仕入れルート」、「多様な販路」、「自社オフショアIT開発力を用いた低コストでのシステム構築」といった要因により、高い参入障壁を構築している。

②訪日旅行事業・Wi-Fiレンタル事業

エアトリ旅行事業で蓄積したノウハウを、訪日外国人向けサービスとして展開している。

(主要サービス)

*訪日旅行客向けWi-Fiレンタル

エアトリの子会社である株式会社インバウンドプラットフォームにおいて、訪日旅行客向けのWi-Fiルーターレンタルサービスを提供している。レンタル実績は330,000件を超え、長年の信頼と口コミでブランドを確立している。

③メディア事業

「伝えたいことを、知りたい人に」を理念とする連結子会社株式会社まぐまぐと連携し、世界中からクリエイター等のコンテンツを集め、その情報に価値を感じる人の手元に届ける仕組みを開発・提供している。国内最大級の会員基盤750万人を有する無料・有料メールマガジン配信サービスの「まぐまぐ!」をはじめ、記事単位で購読できる「mine」、コンテンツを発掘し数多くの知りたい人に届けることができるWEBメディア「MAG2 NEWS」「MONEY VOICE」「TRiP EDiTOR」「by them」の運営を行なっている。

④地方創生事業

子会社である株式会社かんざし及び株式会社エヌズ・エンタープライズにおいて、地方創生事業を展開している。人口不足等社会課題の解決と地域観光プロデュースを、「観光テック」×「HRテック」を軸としたソリューション展開で実現し、交流人口拡大と地域経済の活性化を目指している。

⑤クラウド事業

子会社である株式会社かんざしにおいて、クラウド事業を展開している。宿泊プラン一括管理ツール「かんざしクラウド」やキャンセル料回収自動化ツール「わきざしクラウド」をはじめ、「くちこみクラウド」、「ぜにがたクラウド」、「クラウド転送シャシーン」、「ばんそうクラウド」などの宿泊・飲食業界の業務効率改善に向けたクラウドサービスを中心に展開し、旅館・ホテル・地場企業などに最も必要とされる企業になることを目指している。

⑥人材ソリューション事業

子会社である株式会社エアトリエージェントでは、世界と日本を繋ぐ転職エージェントとしてシステムエンジニアリングサービスや人材紹介、採用支援サービスなどを通じ、必要なスキルを持った最適な人材を幅広いジャンルで提供し、IT産業だけに限らず医療・介護・観光業など、多種多様な企業のプロジェクト推進支援を行っております。

➆クリエイティブソリューション&DX事業

グループ会社であるノースショア株式会社は、豊富な経験を持つプロデューサー、アートディレクターやデザイナー、エンジニアを多数抱え、映像やデザイン、デジタルという枠を超えた横断的ソリューションをワンストップで提供します。また、広告業界のDXサービスとして、CMなどの映像を従来よりもコストパフォーマンス高く制作することができる映像クリエイタープラットフォーム「クリショア」等を運営している。

➇マッチングプラットフォーム事業

エアトリの子会社である株式会社GROWTHは、企業が求める業務内容や範囲・スキルに即した最適なマーケティング人材を紹介することで、企業のマーケティング課題の解決と高品質な価値提供を実現している。マーケティング領域特化型ジョブマッチングプラットフォーム『JOB DESIGN』と、マーケティング領域特化型ハイクラス転職支援サービス『JOB SELECTION』の展開、及び、インターネット広告事業、ブランド事業を行っている。

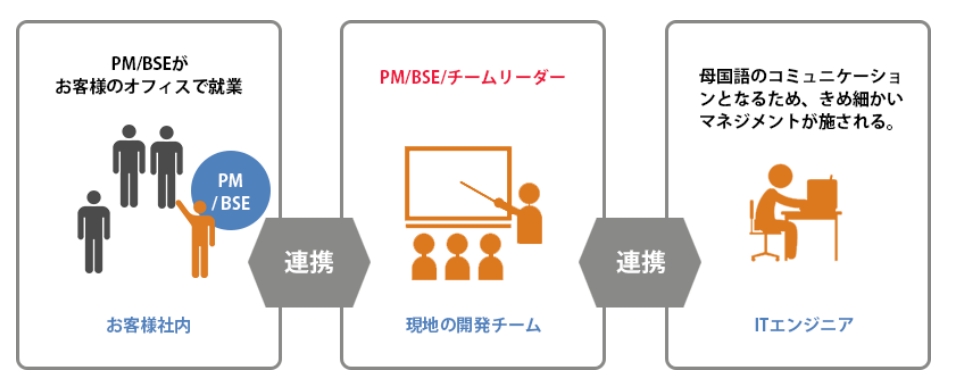

(2)ITオフショア開発事業

ベトナムのホーチミン、ハノイ、ダナンの3拠点で、主にEコマース・Webソリューション・ゲーム・システム開発会社等を顧客として、ラボ型開発サービスを提供している。同社のラボ型開発サービスは、顧客ごとに専属のスタッフを都度新規採用してチームを組成しており、顧客が随時ラボの開発状況を確認することが可能である。

(同社ウェブサイトより)

(ITハイブリッド開発の特長)

日本での実務経験が5~10年以上のプロジェクトマネージャーが多数在籍しており、要件定義などの上流工程は日本で行う。顧客とは日本語で、エンジニアとはベトナム語でやりとりするため、認識の齟齬なく、上流工程から下流工程まで一気通貫した開発ソリューションを提供できる。

また、専任の開発メンバーをアサインすることでノウハウが蓄積され、運営期間と比例して、業務効率向上が期待できるほか、発注側にベトナム人プロジェクトマネージャーが入ることで、最適な連携やマネジメントを実現している。

(3)投資事業

CVC(コーポレート・ベンチャーキャピタル)の性格を持つ事業として位置付け、シナジー効果とともにキャピタルゲインの機会も追求していく。投資育成事業も行っている。

23年12月末時点での累計投資先は127社。総投資額は約50億円。投資先の累計IPO実績は17社(うち、子会社上場2社、関連会社上場1社)まで積みあがっている。

※公募価額ベース時価総額及び初値価額ベース時価総額は同社試算

(同社資料より)

2.2024年9月期上期決算概要

(1)連結業績概要

|

23/9期 上期 |

構成比 |

24/9期 上期 |

構成比 |

前年同期比 |

|

|

取扱高 |

43,297 |

– |

55,042 |

– |

+27.1% |

|

売上収益 |

11,588 |

100.0% |

12,486 |

100.0% |

+7.7% |

|

売上総利益 |

5,903 |

50.9% |

7,239 |

58.0% |

+22.6% |

|

販管費 |

4,661 |

40.2% |

5,518 |

44.2% |

+18.4% |

|

営業利益 |

1,588 |

13.7% |

2,021 |

16.2% |

+27.3% |

|

税引前利益 |

1,584 |

13.7% |

1,543 |

12.4% |

-2.6% |

|

四半期利益 |

1,114 |

9.6% |

1,015 |

8.1% |

-8.9% |

*単位:百万円。IFRS。当期利益は、親会社の所有者に帰属する当期利益。

増収、営業増益

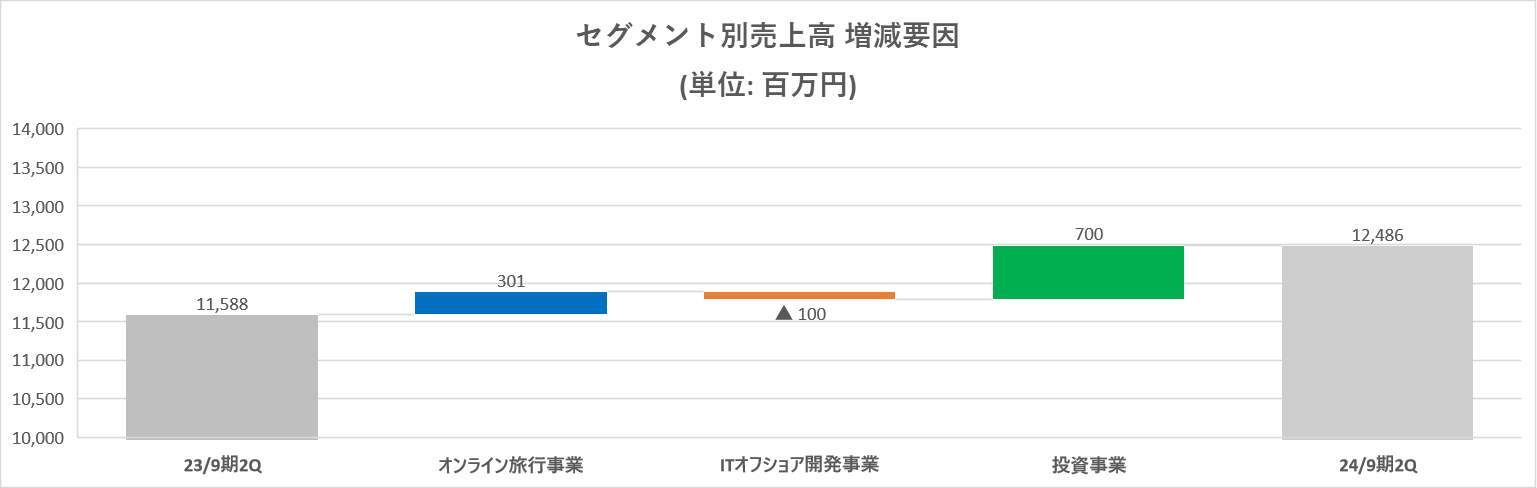

取扱高は前年同期比27.1%増の550億42百万円。旅行業界を取り巻く環境は、国内では行動制限が緩和され、訪日旅行でも各国の入国制限の緩和が進んだこと等により、旅行需要は回復基調が続いている。こうした中、24/9期から上場後の第3ステージの開始と位置づけ、中長期成長戦略「エアトリ5000」及び24/9期成長戦略「エアトリ2024」のもと、各事業ポートフォリオでの事業収益の積み上げにより前期比で大幅な取扱高の増加を達成した。売上収益は同7.7%増の124億86百万円。投資事業が大幅に伸びた。

営業利益は同27.3%増の20億21百万円。売上総利益率が前年同期50.9%から58.0%に改善し、売上総利益は同22.6%増の72億39百万円。販管費の増加を吸収して営業利益率は前年同期13.7%から16.2%に改善した。金融費用の増加により税引前利益は同2.6%減の15億43百万円、四半期利益は同8.9%減の10億15百万円となった。

(同社資料より)

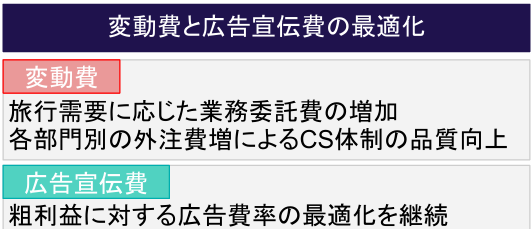

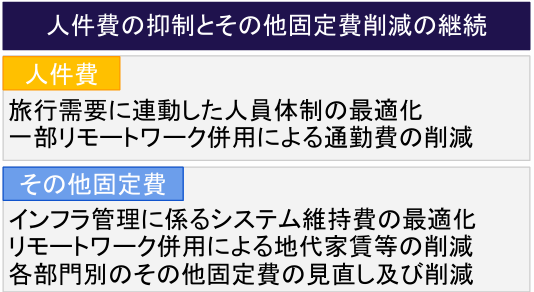

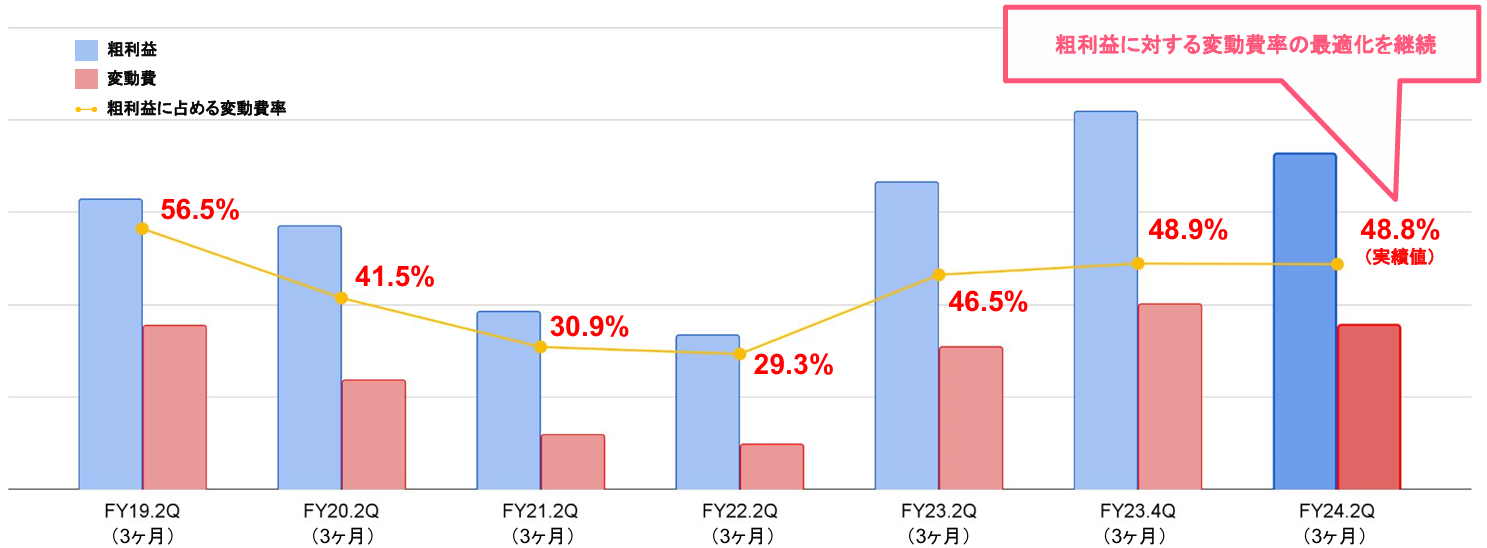

コロナ禍での販管費の見直し及び削減の継続により固定費は引き続きコロナ前より低い水準を維持させた。

|

(同社資料より) |

(同社資料より)

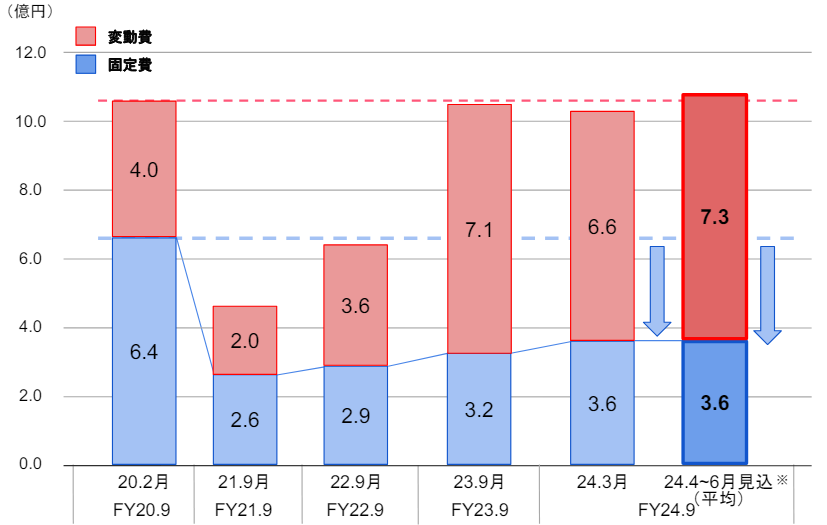

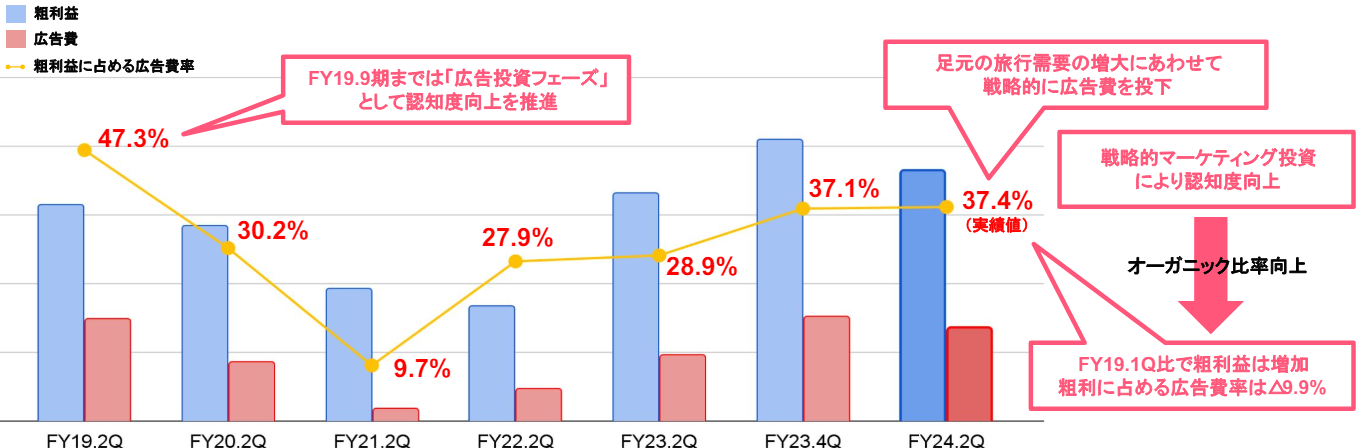

19/9期までの「広告投資フェーズ」に獲得した認知度を活かし、足元の旅行需要の増大にあわせて戦略的に広告費を投下。オーガニック比率向上により19/9期比で粗利益に占める広告費率が減少した。

(同社資料より)

粗利に対する変動費率は、旅行需要の変動に応じたマーケティング投資とオペレーションコストの最適化コントロールを継続。旅行需要の変動に応じて変動費を戦略的にコントロールした。

(同社資料より)

(2)セグメント動向

|

23/9期 上期 |

構成比 |

24/9期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

|||||

|

オンライン旅行事業 |

11,388 |

98.3% |

11,689 |

93.6% |

+2.6% |

|

ITオフショア開発事業 |

184 |

1.6% |

84 |

0.7% |

-54.1% |

|

投資事業 |

15 |

0.1% |

715 |

5.7% |

+4,550.4% |

|

合計 |

11,588 |

100.0% |

12,486 |

100.0% |

+7.7% |

|

セグメント利益 |

|

|

|

|

|

|

オンライン旅行事業 |

1,637 |

14.4% |

2,088 |

17.9% |

+27.6% |

|

ITオフショア開発事業 |

0 |

0.0% |

-84 |

– |

– |

|

投資事業 |

366 |

2,440.0% |

398 |

55.7% |

+8.9% |

|

合計 |

1,588 |

13.7% |

2,021 |

16.2% |

+27.3% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

①オンライン旅行事業

売上収益は前年同期比2.6%増の116億89百万円、セグメント利益は同27.6%増の20億88百万円。

19/9期までの「広告投資フェーズ」に獲得した認知度と、旅行需要の増減にあわせた戦略的なマーティング投資の継続及び、UI/UX改善による利便性の向上と各種プロモーションを行った。その成果により、国内旅行需要を確実に取り込み、前期の好調実績を継続して収益の柱として事業ポートフォリオ全体を牽引した。

②ITオフショア開発事業

売上収益は前年同期比54.1%減の84百万円、セグメント損失84百万円(前期は0百万円の利益)。

③投資事業

売上収益は前年同期比4,550.4%増の7億15百万円、セグメント利益は同8.9%増の3億98百万円。

2Q中に出資先のCocolive株式会社(証券コード:137A)が東証グロース市場に新規上場し、当社投資先の第17号IPO案件を達成した。1Q中に上場した出資先のジャパンM&Aソリューション株式会社(証券コード:9236)とバリュークリエーション株式会社(証券コード:9238)に続く今期3件目のIPO案件を達成し、投資事業利益を順調に積み上げた。

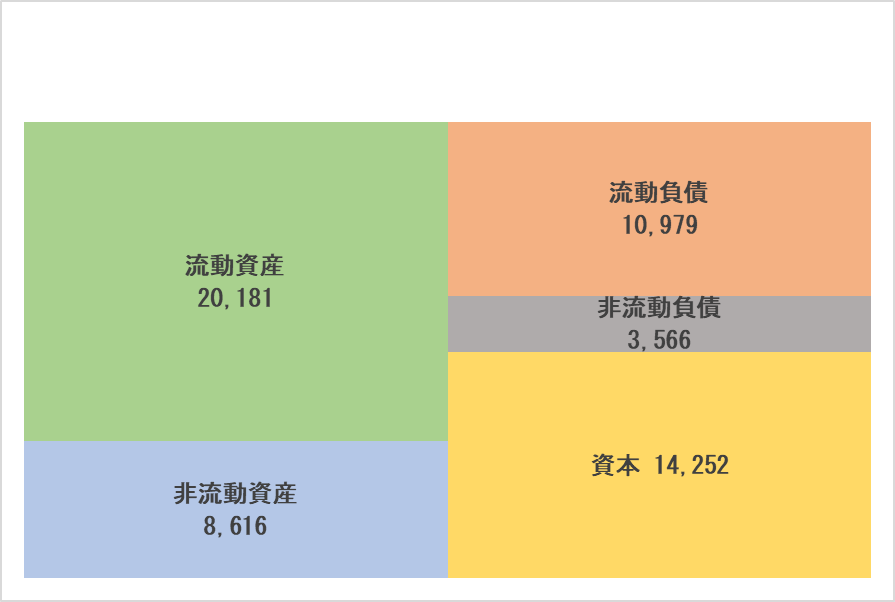

(3)財政状態と

キャッシュ・フロー

◎要約バランスシート

|

23年9月末 |

24年3月末 |

23年9月末 |

24年3月末 |

||

|

流動資産 |

24,615 |

20,181 |

流動負債 |

13,267 |

10,979 |

|

現金等 |

12,453 |

7,993 |

営業債務等 |

6,150 |

4,631 |

|

営業債権等 |

2,985 |

2,703 |

有利子負債 |

2,203 |

1,932 |

|

その他の金融資産 |

6,989 |

7,349 |

非流動負債 |

4,031 |

3,566 |

|

非流動資産 |

5,970 |

8,616 |

有利子負債 |

2,046 |

1,591 |

|

有形固定資産 |

369 |

416 |

負債合計 |

17,298 |

14,546 |

|

無形資産 |

953 |

1,204 |

資本 |

13,287 |

14,252 |

|

のれん |

1,276 |

1,280 |

資本剰余金 |

3,982 |

3,992 |

|

その他の金融資産 |

795 |

3,210 |

利益剰余金 |

6,387 |

7,179 |

|

資産合計 |

30,586 |

28,798 |

負債・資本合計 |

30,586 |

28,798 |

*単位:百万円。現金等は現金及び現金同等物。営業債権等は、営業債権及びその他の債権。営業債務等は営業債務及びその他の債務。

*株式会社インベストメントブリッジが開示資料を基に作成。

現預金が減少した一方で金融資産等が増加し、資産合計は前期末比17億88百万円減少の287億98百万円となった。

営業債務等や有利子負債が減少して、負債合計は前期末比27億52百万円減少の145億46百万円となった。

利益剰余金の増加により、純資産は前期末比9億64百万円増加し、142億52百万円となった。

この結果、自己資本比率(親会社所有者帰属持分比率)は前期末の40.3%から5.6ポイント上昇し、45.9%となった。

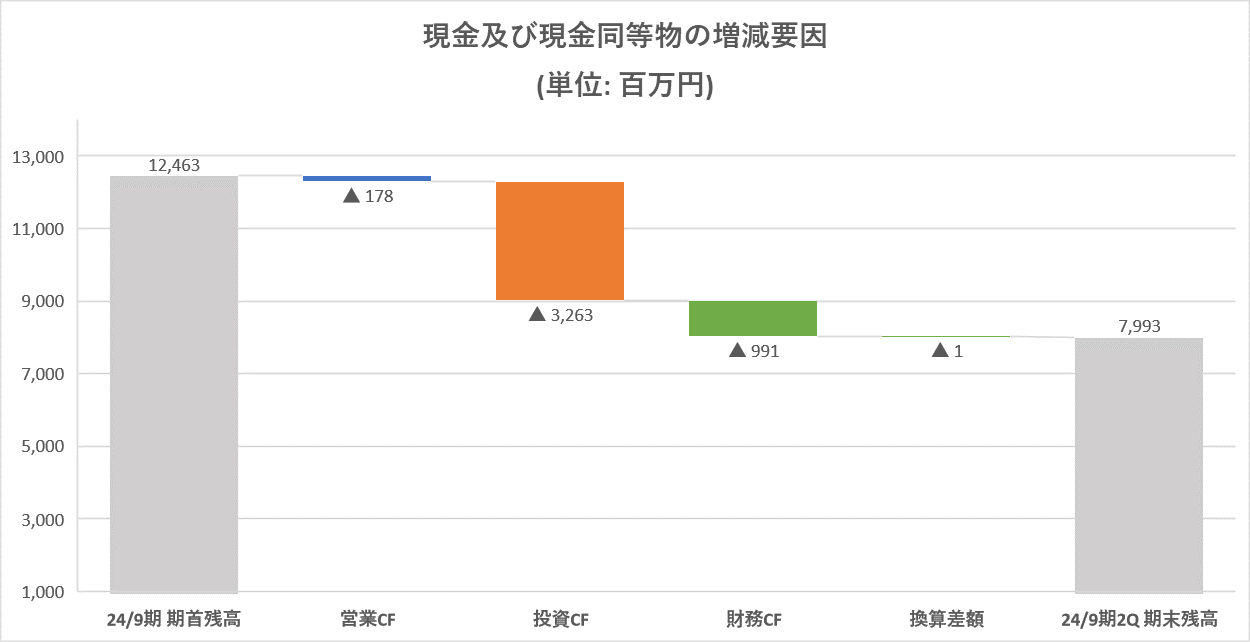

◎キャッシュ・フロー

|

23/9期 上期 |

24/9期 上期 |

増減 |

|

|

営業CF |

1,728 |

-178 |

-1,906 |

|

投資CF |

-403 |

-3,263 |

-2,860 |

|

フリーCF |

1,325 |

-3,441 |

-4,756 |

|

財務CF |

-733 |

-991 |

-258 |

|

現金同等物 |

9,568 |

7,993 |

-1,575 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

営業CF、投資CF、財務CFがいずれも減少した。キャッシュポジションについても減少した。

3.2024年9月期業績予想

連結業績予想

|

23/9月期 |

構成比 |

24/9月期 |

構成比 |

前期比 |

|

|

取扱高 |

104,547 |

– |

120,000 |

– |

+14.8% |

|

売上収益 |

23,386 |

100.0% |

26,000 |

100.0% |

+11.2% |

|

営業利益 |

2,018 |

8.6% |

1,000 |

3.8% |

-50.5% |

|

税引前利益 |

1,973 |

8.4% |

450 |

1.7% |

-77.2% |

|

当期利益 |

1,274 |

5.4% |

250 |

1.0% |

-80.4% |

*単位:百万円。IFRS。当期利益は、親会社の所有者に帰属する当期利益。

増収を見込むも減益予想

通期予想に修正はなく、24年9月期は取扱高1,200億円、売上高260億円の予想。戦略的なマーケティング投資の継続、UI/UX改善による利便性の向上と各種プロモーションの成果により、エアトリ旅行事業は好調に推移している。その他の既存事業領域も概ね好調・堅調な事業進捗を継続しており、既存事業においては増収増益を目指す。一方、中長期成長戦略「エアトリ5000」を最速で達成することを目指し、既存・新規事業での成長投資を見込んでいる。このため、将来に向けた投資や新規事業が業績の利益面に与える影響について保守的な見積もりを行っている。配当額も未定だが、配当性向20%水準を目指す。

4.トピックス

①国内旅行領域が事業ポートフォリオ全体を牽引し、前年同期を上回る粗利益率を達成!

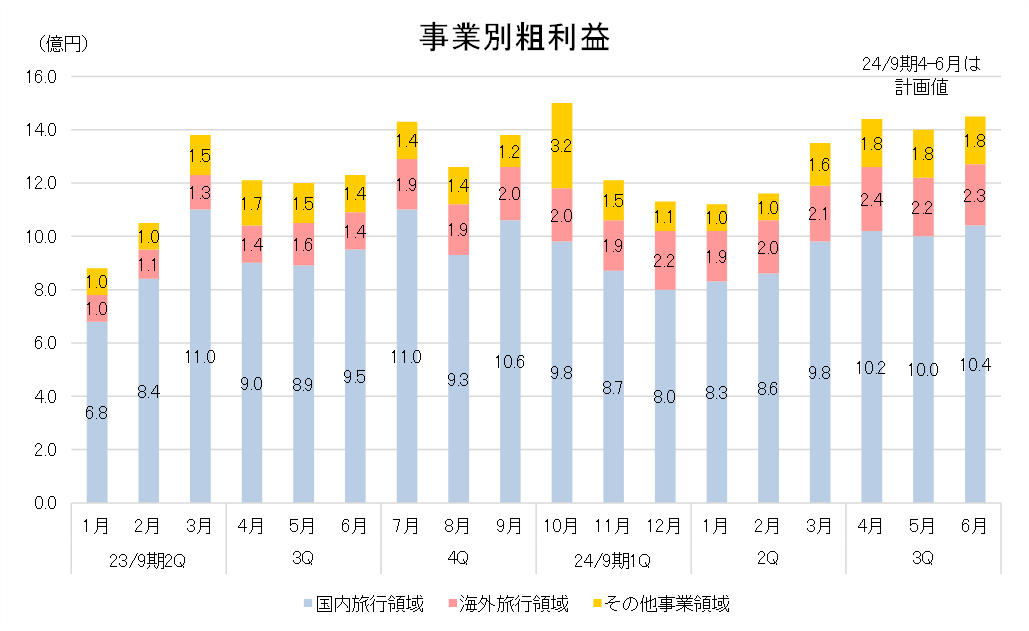

国内旅行領域は、四半期合計で前年同期を上回り、事業ポートフォリオ全体を牽引。その他事業領域が好調な事業進捗を継続し、事業ポートフォリオ全体で粗利益が増加。海外旅行領域も前年同期比で大幅に増加し、今後も緩やかな回復を見込む。

*株式会社インベストメントブリッジが開示資料を基に作成。

②19/9期までの「広告投資フェーズ」に獲得した認知度を活かし、「利益回収フェーズ」へ向けた戦略的広告投資を実行

「広告投資フェーズ」に獲得した認知度を活かし、足元の旅行需要の増大にあわせて戦略的に広告費を投下。オーガニック比率向上により19/9期比で粗利益に占める広告費率が減少。

(同社資料より)

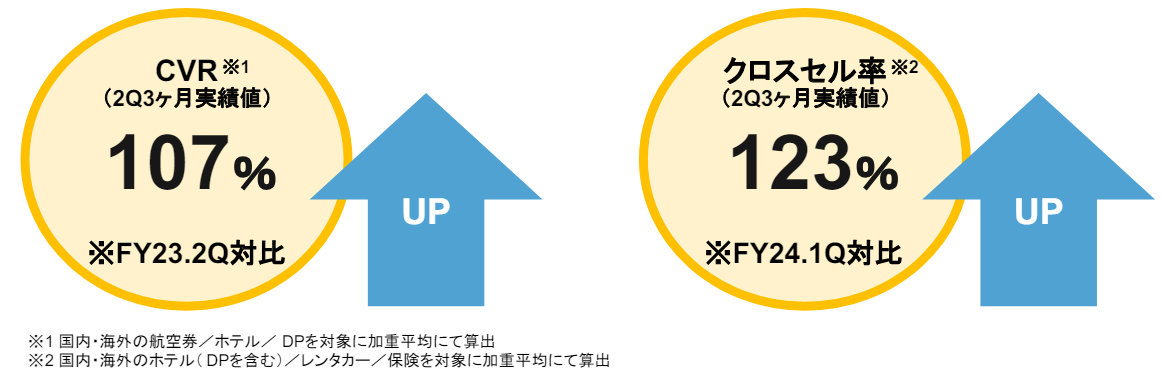

③UI/UX改善施策によりCVRは向上を維持、流入数増大に伴いクロスセル率が大きく成長!

継続したUI/UX改善によりCVRは前四半期から107%と更に伸長。顧客のニーズに寄り添った訴求を実施することでクロスセル率は123%と大きく成長。

(同社資料より)

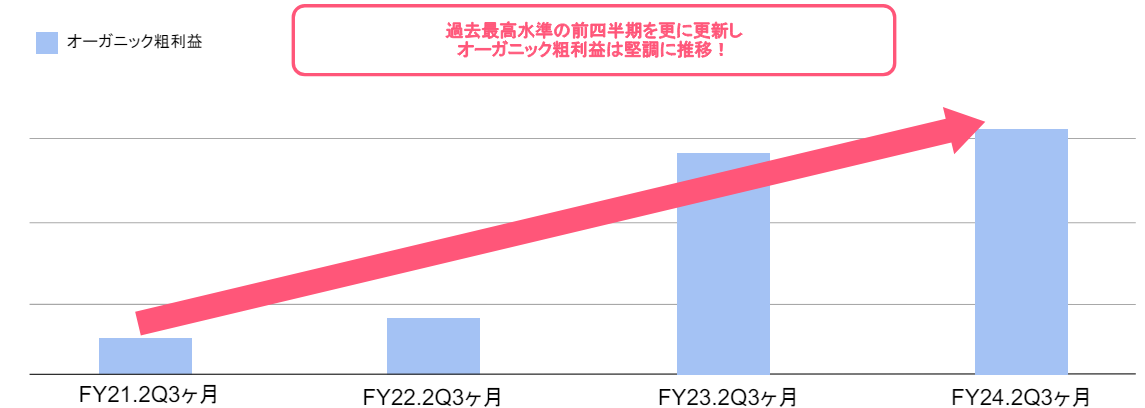

④オーガニック粗利率は、過去最高水準をさらに更新し堅調に推移!

最重要KPIであるオーガニック粗利益は、過去最高水準をさらに更新し全国旅行支援期間以上に成長。23/9期2Q対比で105%と堅調に上昇。

オーガニック粗利・・・広告やメタサーチを経由しない顧客への販売による粗利益を指す

(エアトリキーワードでの自然検索やアプリなどによる流入によるもの)

(同社資料より)

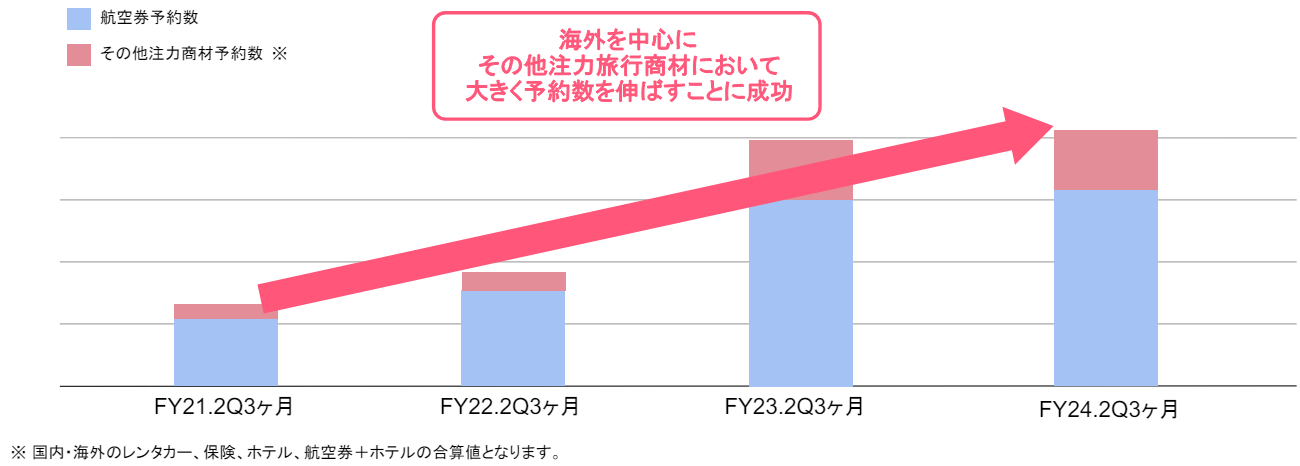

⑤航空券需要が回復し、その他注力商材は海外を中心に大幅に予約数を伸長!

全国旅行支援期間を上回る予約数を獲得。その他注力旅行商材も海外を中心に予約数が増大し、21/9期2Q対比で126%と大きく伸長。

(同社資料より)

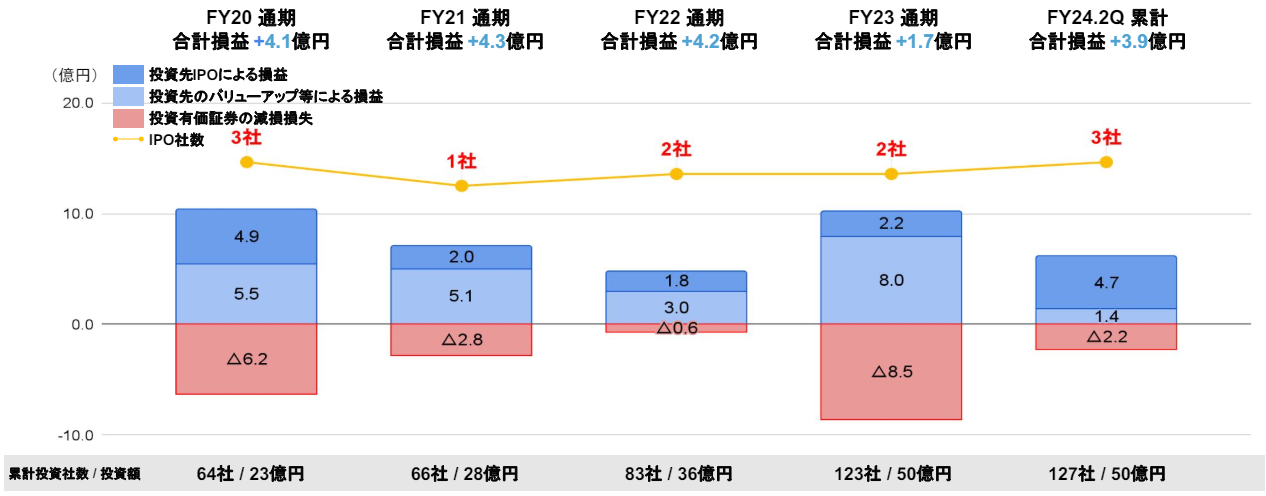

⑥投資先IPO社数・損益推移:毎期の投資先IPO案件の輩出とバリューアップ等により利益を積み上げ

24/9期2Qの投資先IPOは3社、投資事業損益は+3.9億円。毎期の投資先IPO案件の輩出とバリューアップ等により利益を積み上げ、累計投資社数127社。IPOの蓋然性が高い成長企業への投資を継続する。

※ 累計投資社数/投資額、IPO社数には子会社・グループ会社は含まれていない。

(同社資料より)

5.今後の注目点

24/9期から上場後の第3ステージが始まり、上期は27.3%営業増益と好調なスタートを切ることができた。しかし通期会社予想は成長投資に伴い50.5%営業減益。ただしかなり保守的な予想と見てよさそうだ。エアトリ旅行事業の収益拡大と旅行事業以外の既存10事業の非連続的な成長継続により連結取扱高5,000億円を目指す中長期成長戦略「エアトリ5000」が進行中。こうした中、マイルストーンとして目標としている26/9期の取扱高1,500億円、営業利益50億円について、「見えてきた」と柴田社長はコメント。数字以上の感触の良さを持っている印象を受けた。

大幅減益予想であることもあり、株価は低迷が続き1年前の半値水準にある。今回の決算内容や感触からかなりの違和感を持っている。26/9期の目標を達成するとEPS130-150円程度が想定できることから、投資指標面でもかなり割安な水準にあるといえよう。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2024年1月23日

<基本的な考え方>

当社グループは、事業環境の変化に迅速に対応した意思決定、永続的な事業展開ならびにステークホルダーからの信頼獲得を重要な経営課題と位置づけ、経営の健全性・透明性・効率性を高めるために、コーポレート・ガバナンス体制の強化、コンプライアンスの徹底とディスクロージャー(情報開示)の適時・適切性を重視し、全社を挙げて取り組んでおります。

<コーポレート・ガバナンスコードの各原則を実施しない理由>

2021年6月の改訂後のコードに基づき記載しております。

当社は、プライム市場向けのコードを含め、記載された各原則すべてを実施しております。

<コーポレート・ガバナンスコードの各原則に基づいて開示している主な原則>

|

原則 |

開示内容 |

| 【原則1-4】

|

業務提携、共同研究・開発をはじめとした戦略的パートナーとして、取引の維持・発展が期待できる等当社グループと政策保有先の事業上の連携強化が見込まれる場合には、総合的な検討を行い保有の有無を決定しております。尚、当社は純投資目的以外の株式を保有しておりますが、IPO後一定期間での売却によるキャピタルゲインを得ることを目的とした営業投資有価証券であり、政策保有株式としての上場株式は保有しておりません。 |

| 【補充原則2-4-1】 | 〈多様性の確保についての考え方〉

当社は異なる個性を認め・尊重し、その能力を発揮できる環境づくりに取り組んでおります。当社グループ全体として女性活躍を推進するとともに、「ITオフショア開発事業」では外国人人材と共に事業活動を行っております。「訪日旅行事業・Wi-Fiレンタル事業」においても、外国人人材と共にグローバルな視点をもち、訪日旅行客のニーズを取り込み、日本独自のおもてなしと演出で、ご満足いただける運営を実施しています。 (1)女性社員 当社においては、女性の管理職の比率は16.1%となっております。今後、政府が目標として掲げている「女性管理職30%」を目指し、女性が重要な役割を担い、責任ある立場で活躍する為の取組みを進めております。 (2)外国人社員 当社の事業ポートフォリオの一つ「ITオフショア開発事業」では、海外ベトナム子会社であるEvolable Asia Co. Ltd在籍社員が47名であり、グループ全体の約13%に達しています。今後もシステム開発の人材を中心に現地採用を進め外国人社員の比率が増加する見込みであります。 (3)中途採用社員 当社においては、経験者採用者(中途採用者)の積極的な採用と活用に取り組んでおり、経験者採用者の管理職比率は2023年4月時点で37%となっています。現時点で十分な水準となっているものの、今後とも積極的な活用に取り組みます。 |

| 【補充原則3-1-3】 | 当社のサステナビリティの考え方や方針、取り組みについては、コードの各原則を踏まえ、コーポレート・ガバナンス報告書及び有価証券報告書にて開示しております。 |

| 【原則5-1】

(株主との建設的な対話に関する方針) |

当社は、株主との信頼関係を築くために従来から対話を重視しており、当社の IR 活動は、代表取締役社長兼 CFO や企業戦略部長が、積極的に株主や投資家との対話の推進に努める方針としております。 経営トップ自らが出席する年4回の決算説明会に加え、個人投資家向けの会社説明会を実施するとともに、合理的な範囲で、個別面談の申込みにも対応する方針としております。対話(面談)を通じて、経営方針や財務戦略などを語ることにより当社について理解促進を図るとともに、エアトリファンが増えることは安定株主の獲得にもつながり、望ましい株主構成を形成することになると考えております。 |

| 【資本コストや株価を意識した経営の実現に向けた対応(検討中)】 | 当社は、資本コストや株価について、現時点においては目標値を開示しておりませんが、流通株式時価総額を高めるべく、中長期成長戦略「エアトリ 5000」の実現により、取扱高や営業利益の向上を通じた企業価値の向上、当社株式の魅力の発信に取り組んでおります。 |