オービーシステム(5576) 増収増益 過去最高を更新

|

豊田 利雄 社長 |

株式会社オービーシステム(5576) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表者 |

豊田 利雄 |

|

所在地 |

大阪市中央区平野町2-3-7 アーバンエース北浜ビル |

|

決算月 |

3月 |

|

HP |

https://www.obs.co.jp/ir/ |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,240円 |

2,367,000株 |

5,302百万円 |

10.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

75.00円 |

3.3% |

208.31円 |

10.8倍 |

2,046.76円 |

1.1倍 |

*株価は6/3終値。各数値は24年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月(実) |

6,069 |

377 |

403 |

275 |

135.05 |

40.00 |

|

2022年3月(実) |

5,992 |

413 |

482 |

338 |

163.00 |

50.00 |

|

2023年3月(実) |

6,163 |

502 |

517 |

497 |

239.52 |

50.00 |

|

2024年3月(実) |

6,896 |

591 |

632 |

441 |

192.99 |

70.00 |

|

2025年3月(予) |

7,308 |

600 |

636 |

480 |

208.31 |

75.00 |

*単位:百万円、円。予想は会社側予想。2022年11月18日付けで1:20の株式分割を実施。2021年3月期首に当該株式分割が実施されたと仮定してEPS、DPSを算定。

株式会社オービーシステムの会社概要、業績動向、中期経営計画、豊田社長のインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年3月期決算概要

3.2025年3月期業績予想

4.中期経営計画・成長戦略

5.豊田社長へのインタビュー

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 50年以上の長きにわたり培った技術と業務知識を活かして金融/産業流通/社会公共の幅広い社会インフラ領域で事業を展開し、DX化を始めとする社会ニーズを最前線で解決するシステムインテグレーター。日立製作所グループとの取引が約7割を占める。「大手SIerとの長期的な取引」「幅広い業務分野での事業活動」を特徴とする。

- 24/3期は増収増益で、売上高、営業利益、経常利益は過去最高を更新し、修正予想を上回った。売上高は前期比11.9%増の68億96百万円。全事業とも増収。営業利益は同17.7%増の5億91百万円。増収に伴い売上総利益も同17.5%増加し、外注の活用で粗利率も上昇。売価転嫁も進捗した。人件費など販管費も増加したが吸収し、2桁の増益。

- 25/3期も増収増益で売上高・営業利益ともに連続して過去最高更新へ。売上高は前期比6.0%増の73億8百万円、営業利益は同1.5%増の6億円を予想。案件増加は当面継続するものと考え、これを大きな成長機会と捉え、過去最高となる新卒52名を採用し積極的に対応していく。教育・研修費用の上積みや外注単価や人件費増などの経費増加を想定するが、増収効果で吸収し増益を確保する見込み。配当は前期比5.00円/株増加の75.00円/株の予定。予想配当性向は36.0%。

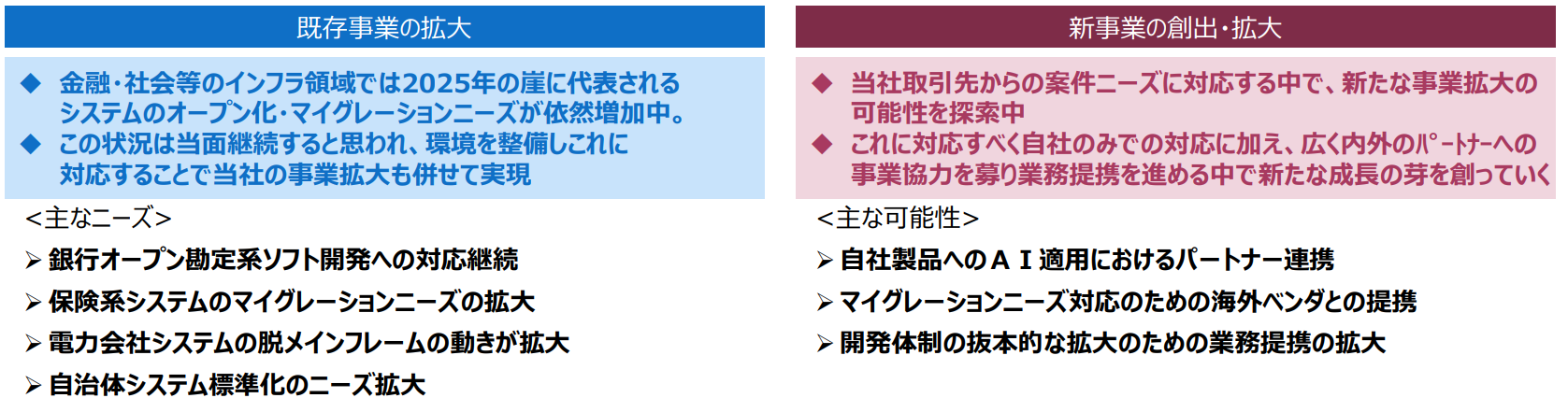

- 2025年3月期を初年度とする3年間の中期経営計画(単体)を策定した。「既存事業の拡大」「新事業の創出・拡大」の2軸での拡大を推進する。「既存事業の拡大」においては、好調な市場環境に対応する形での体制の拡大を図り、案件拡大により成長を具体化する。「新事業の創出・拡大」においては、M&A,業務提携の加速を図り新たな事業創出を早期に実現し、事業貢献を具体化する。2024年3月期の実績をベースに、「3年間の増収率(CAGR)8%、粗利率 年間1%上昇」「2027年3月期(単体) 売上高85億円、営業利益9.3億円」を目指す。27年3月期については、追加施策の実行により100億円規模への売上拡大を目指す。

- 豊田社長に同社の社会的存在意義、競争優位性、株主・投資家へのメッセージなどを伺った。「当社はそのビジネス形態から、今後も安定的な成長を追求していきたいと考えております。そのうえで株主の皆様には配当を中心とした株主還元をしっかりと実施してまいりますので、是非中長期の視点で当社を応援していただきたいと思います」とのことだ。

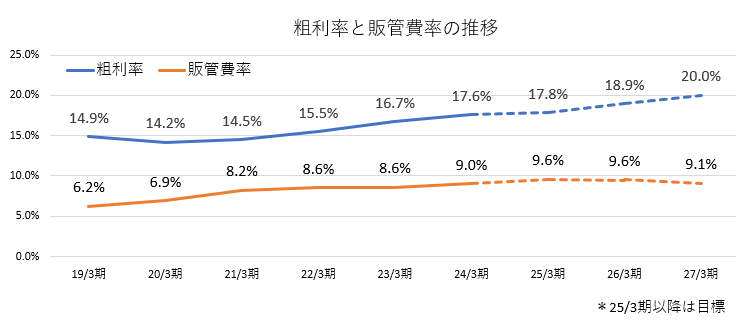

- 中期経営計画では、「3年間の増収率(CAGR)8%」というトップラインの目標と共に、収益性について「粗利率 年間1%上昇」を目標として掲げている同社は、20年3月期以降、24年3月期までも4年間で約4%の粗利率改善を実現している。社長インタビューで豊田社長が言及しているように、規模拡大及び受注単価上昇により収益性の更なる改善が進むのかを注目していきたい。また、販管費については、今後3年間人件費が増加傾向にあるものの増収率の範囲内と想定しており、こちらのコントロールも計画通りに進むかもポイントとなろう。

1.会社概要

50年以上の長きにわたり培った技術と業務知識を活かして金融/産業流通/社会公共の幅広い社会インフラ領域で事業を展開し、DX化を始めとする社会ニーズを最前線で解決するシステムインテグレーター。日立製作所グループとの取引が約7割を占める。「大手SIerとの長期的な取引」「幅広い業務分野での事業活動」を特徴とする。

株式会社オービックが27.88%を出資する持分法適用関連会社で、株式会社オービックは社外監査役1名を派遣しているが、取引関係はない。

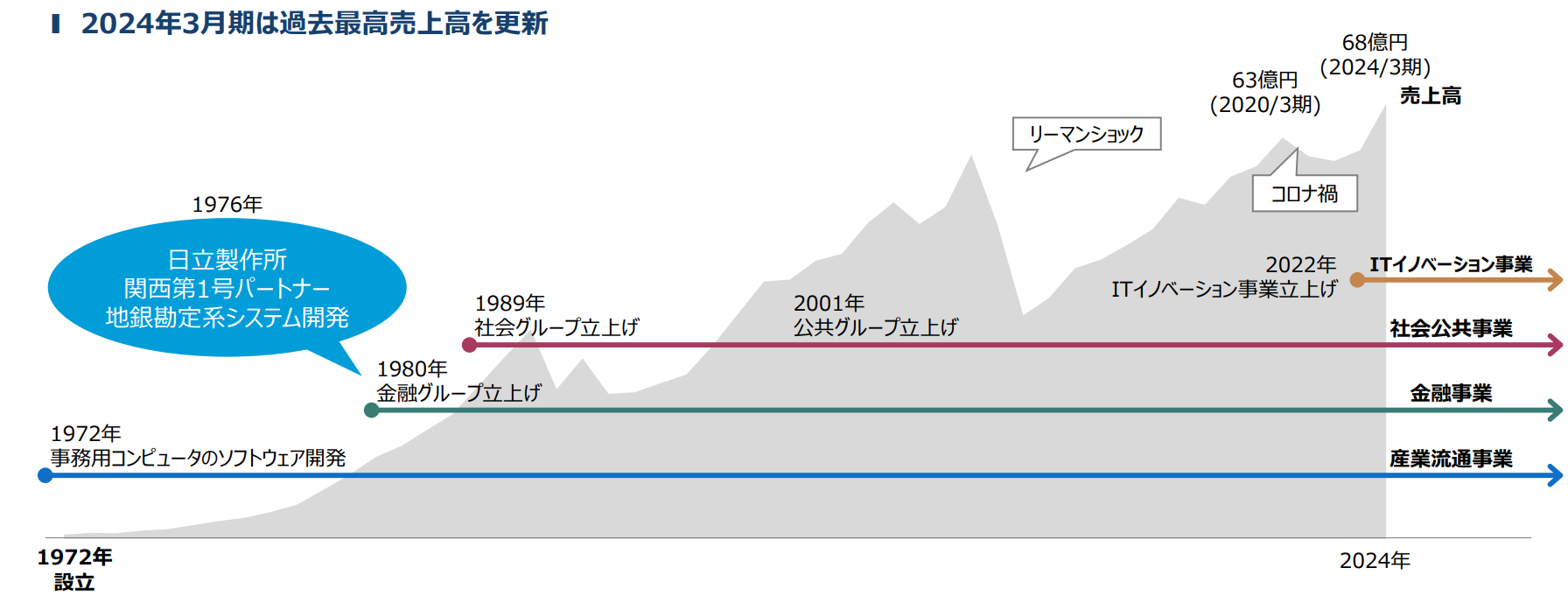

【1-1沿革】

創業者である山田孝氏(現 株式会社オービーシステム相談役)は、1968年に設立された株式会社オービック創業者の野田順弘氏(現 株式会社オービック代表取締役会長)と以前勤務していた会社での後輩であった関係から、1972年にオービック向けソフトウェア開発会社として株式会社オービーシステムを設立。

その後、1976年には株式会社日立製作所の関西進出時にビジネスパートナーとして取引を開始し、地銀の勘定系システム開発を手掛け、以後、日立グループとの取引関係を拡大していく。

バブル崩壊、リーマンショック、コロナ禍など幾度か困難なフェーズがあったが、安定した取引基盤をベースに成長を続け、2023年6月に東証スタンダード市場に上場。2024年3月期には過去最高売上高を更新した。

(同社資料より)

【1-2 経営理念】

経営理念として「四つの心」に基づき、確かな技術と先進のソリューションの提供を通して、顧客と社会の発展に貢献することを目指している。

四つの心で「永遠に伸びる会社」「社員一人ひとりが幸せになれる会社」「社会に貢献できる会社」にしよう

1.感謝の心:今ある自分に感謝し、働く喜び、生き甲斐を持とう

2.人格向上の心:仕事を通じて自己啓発し、人格向上を図ろう

3.生活向上の心:豊かな安定した生活を目指そう

4.企業の心:デジタル・IT関連などの情報システム技術、サービスの提供を通じて持続可能な社会の実現に貢献しよう

【1-3 事業内容】

(1)概要

システムインテグレーションサービスの提供を主たる事業とする単一セグメント。

「システムコンサルテーション」「汎用コンピュータ・ワークステーション・パソコン・マイコンに対応したアプリケーションソフトの開発」「オープン系を中心としたネットワークシステムの構築」「インターネット・Web系システムの開発」等を手掛けている。

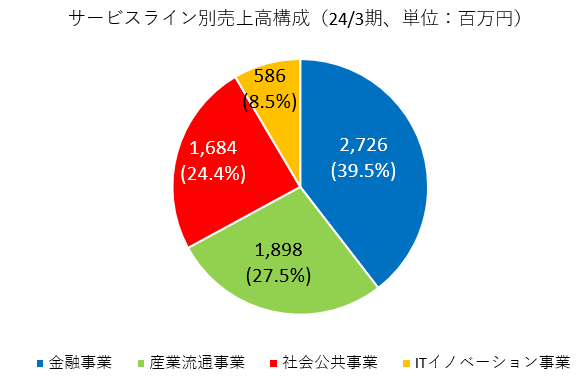

(2)サービスライン

事業戦略上、「金融事業」「産業流通事業」「社会公共事業」「ITイノベーション事業」の4つのサービスラインに区分している。

①金融事業

◎概要

地銀・都銀、保険、証券、クレジットの各分野のシステムインテグレーション、コンサルティング、ソフトウェアの設計・開発・保守等、ソフトウェア開発の全領域に対応した総合的なサービス事業を、顧客であるエンドユーザー国内ITメーカー、元請システムインテグレーターからの受託開発、運用保守を中心に展開している。

| 地銀・都銀分野 | 基幹系三大業務(預金、貸出、為替)及び付随業務、周辺業務の開発・保守

これまで培ってきた業務知識と技術力を活かし、勘定系/情報系システム/外接系システムの開発・保守や元帳移行など幅広く支援している。特に勘定系三大業務システム(預金、貸出、為替)やミドルウェアの開発経験は豊富で、近年は、従来のメインフレームで稼働していた勘定系システムのオープン化プロジェクトに複数参画している。 |

| 保険分野 | 損害保険業務(火災、自動車)及び生命保険業務の開発・保守

損害保険分野に関しては、自動車保険、火災保険といった主力商品の開発・保守に定評があり、新商品対応をはじめとする新規開発ならびに保守・メンテナンスを、要件定義から本番化対応、保守運用に至るまで、ワンストップで対応が可能。近年は、メインフレームで稼働している生損保系システムのオープン化プロジェクトに参画しており、その後のクラウド化案件参画への準備も進めている。 |

| 証券分野 | 証券保管振替機構に係る各種システムの開発

口座振替システムに携わってきた長年の経験があり、特に各種照会システム(口座照会、株主照会等)の豊富な実績と業務ノウハウを有している。 |

| クレジット分野 | 請求管理業務及び審査業務、個人ローン・パッケージ業務の開発・保守

請求管理業務及び与信審査業務の開発・保守を得意としている。新規開発ならびに保守・メンテナンスを、要件定義から本番化対応、保守運用までをサポートする。 近年は、保険分野と同様に、クラウド化案件参画への準備も進めている。 |

◎特徴

オープンイノベーションに関わるDX化へと基軸を移行している。具体的には、次世代オープン勘定系システム開発への参画、保険分野での現行システムをサーバ環境で動作させるためのマイグレーション事業及び、ビッグデータ活用に向けたシステムのオープン化事業への参画等のDX化事業に注力している。

②産業流通事業

◎概要

産業流通、マイコン、医療の各分野は東京・名古屋・大阪に組織を配置し、ソフトウェアの設計・開発・保守全般における総合サービス事業を、顧客であるエンドユーザーや国内ITメーカー、元請システムインテグレーターからの受託開発、運用保守を中心に展開している。

| 産業流通分野 | 流通/医薬大手ユーザーや自動車関連システムの開発、保守

コネクテッドやテレマティクスなどの自動車関連システムの開発をはじめ、量販店向けの販売管理や物流管理などの流通系システム、医薬ユーザー向けの営業支援システムの開発を得意としており、要件定義から設計、開発、保守まで幅広く対応している。 |

| マイコン分野 | 家電製品のマイコンソフト、モーター・ロボット系組み込みソフトの受託開発

炊飯器、浄水器、リモコンなど様々な家電製品のマイコンソフト開発を得意としている。現在はモーター制御(FOC制御など)や車載関連の開発にも力を入れている。また、これらに関連したパソコンやアンドロイドのアプリの開発も可能。半導体メーカー問わず国内外の様々なマイコン(8bit~32bit)に対応している。 |

| 医療分野 | 自社パッケージ「臨床検査システム/CLIP」、「健診システム/MEX-Plus」の販売及び顧客ニーズに即したカスタマイズ開発、保守

電子カルテ連携、各メーカー分析装置接続など、豊富な実績があり、運用に即したカスタマイズが可能。多くの導入実績と豊富な経験を持つスタッフがサポートしている。 |

◎特徴

ビッグデータを活用した受注予測システムの構築やクラウドコンピューティング需要が増加している。DX関連事業は伸長しており、これまで培った要素技術に加え、分野間での技術融合による新しいソリューション事業の構築を目指している。小売り事業者の販売、物流管理システム開発等に参画しているほか、マイコン分野では培った開発技術によるIoT組込みソリューション事業の拡大に注力している。

更に、医療分野では2021年8月に臨床検査システム新製品「CLIP – Version 5」の販売を開始した。

同製品は、電子カルテ等の他システムとの連携性や操作性の向上を図っており、現在100を超す病院に納入している。

新健診システム「MEX -Plus」を含め、全国の病院・施設システムの更改や新しい顧客への導入を目指している。

③社会公共事業

◎概要

社会基盤(電力ICT、社会インフラ、衛星通信)分野、メディア情報分野、公共分野、文教・教育系分野のシステムインテグレーション、コンサルティング、ソフトウェアの設計・開発・保守等、ソフトウェア開発の全領域に対応した総合的なサービス事業を、顧客であるエンドユーザーや国内ITメーカー、元請システムインテグレーターからの受託開発を中心に展開している。

| 電力ICT分野 | 電力託送システムの開発、保守

電力会社向け託送システムのうち、託送料金計算機能など、高度な演算が必要となるシステムの開発に携わっている。開発、試験、保守など幅広く対応しており、顧客からも高い評価を得ている。 |

| 社会インフラ分野 | 道路、河川、ダム等の監視制御システムの開発

道路・河川などの防災、維持を目的とした情報システムや、ダム・用水などの監視制御を行うシステムなど、社会インフラを支える重要なソフトウエアの開発に携わっており、業務知識と実績経験を活かした対応により、顧客から高く評価されている。 |

| 衛星通信分野 | 衛星通信システムの開発

衛星管制、航空管制など、衛星を使用した通信システムのソフトウェア開発に携わっており、豊富な実績と業務知識を有している。 |

| メディア情報分野 | クラウド環境でのWEBシステム、ビッグデータ加工システムの開発

クラウド環境のインフラ構築からアプリ開発、保守、運用までの幅広い範囲をワンチームで対応している。クラウドサービス間でのシステム移行(AWS→GCP)の実績を有している。 |

| 公共分野 | 自治体業務のパッケージ導入や稼働維持、官公庁のシステム再構築

自治体業務の住民登録、印鑑登録、住民税、戸籍など、法改正対応を得意としている。自治体標準化対応、近年ではクラウド化の対応にも注力している。地方消防、年金機構などの業務改善によるシステム改修の実績、官公庁のシステム再構築や機能追加に伴う改修作業などの実績もあり、幅広く対応をしている。 |

| 文教・教育系分野 | 教学事務(入試・教務・学生生活)及び教育支援システムの開発・保守

教学システムパッケージの運用・保守に長年携わっている。 入試制度をはじめとする各種制度変更の対応、教育支援システムの開発ノウハウを有している。 カリキュラム登録、履修、成績、進級卒業判定処理や、学生生活課業務システムなどのパッケージ対応、運用も得意としている。 |

◎特徴

クラウド環境でのWEBシステム開発、ビッグデータ加工システム開発を中心とした、DX化に力を入れ顧客ニーズに対応している。この一環として、電力ICT分野のシステム開発にも積極的に取組んでおり、大きな成長分野となっている。

公共分野では自治体のガバメントクラウド活用を見据えて、自治体情報システムの標準化対応へ参画する等、DX化事業にも注力している。

④ITイノベーション事業

◎概要

2022年4月から追加したサービスライン。

業種を問わず、様々な事業分野のシステム全体を支えるフロントシステムエンジニアとして、システム全体の見積り、業務支援アプリケーションパッケージの設定、オンプレミスシステム及びクラウドシステムのインフラ構築、プロジェクトマネジメントのサービス事業を、顧客であるエンドユーザーや国内ITメーカー、元請システムインテグレーターからの受託開発、運用保守を中心に展開している。

| システム基盤ソリューション | オンプレミスのシステムインテグレーションから運用サービスまでトータルにサポート

オンプレミス環境については各種OS、ミドル製品について豊富な知識を有している。 |

| クラウドソリューション | Microsoft、AWS、GCPのパブリッククラウドのサービスを提供

オンプレミスからクラウドへの移行に関する経験が豊富である。

データ利活用ソリューションの開発・保守

AWS、Azureを活用したシステムの構築、クラウドデータウェアハウスの構築経験があり、データウェアハウス環境におけるデータ利活用対応も行っている。 |

| 金融ソリューション | 各種サーバ環境の基盤構築

オンプレミス環境については各種OS、ミドル製品について豊富な知識を有している。

クレジットカードシステム

クレジットカードのプロジェクトマネージメントのサービスを提供しているほか、クレジットカードセキュリティ基準導入システムの基盤構築、運用保守も行っている。

投資信託システム

長期間にわたり、業務コンサルテーション、サーバ環境の基盤構築、運用保守のサービスを提供している。 |

◎特徴

顧客ファーストの観点で、一人ひとりの社員が顧客目線で考え顧客の事業継続、発展に貢献し、顧客に近いところでシステム全体を支えるフロントシステムエンジニアとして活動している。顧客のDX化事業を含めた業務改革の取組みを支援するシステム開発や、元請システムインテグレーターとの協業によるデジタルソリューション事業の拡大に注力している。

(3)協力会社との連携

顧客ニーズの高度化、オープン化の進展によるシステムの複雑化が進み、開発の難易度がますます上昇している。そのため、各サービスラインにおいては、システムインテグレーションサービスの提供にあたって、システムの構築にかかる顧客ニーズに柔軟に応えられるよう、自社社員のみならず、協力会社(外注先)と技術を共有し連携して一体となってプロジェクトに参画している。

同社では協力会社のシステムエンジニアが同社と一体になれるよう安定的、継続的な発注、定期的な情報交換を実施し、長期的な協力関係を構築できるよう推進しており、大型プロジェクトへの参画が可能な環境を整えている。

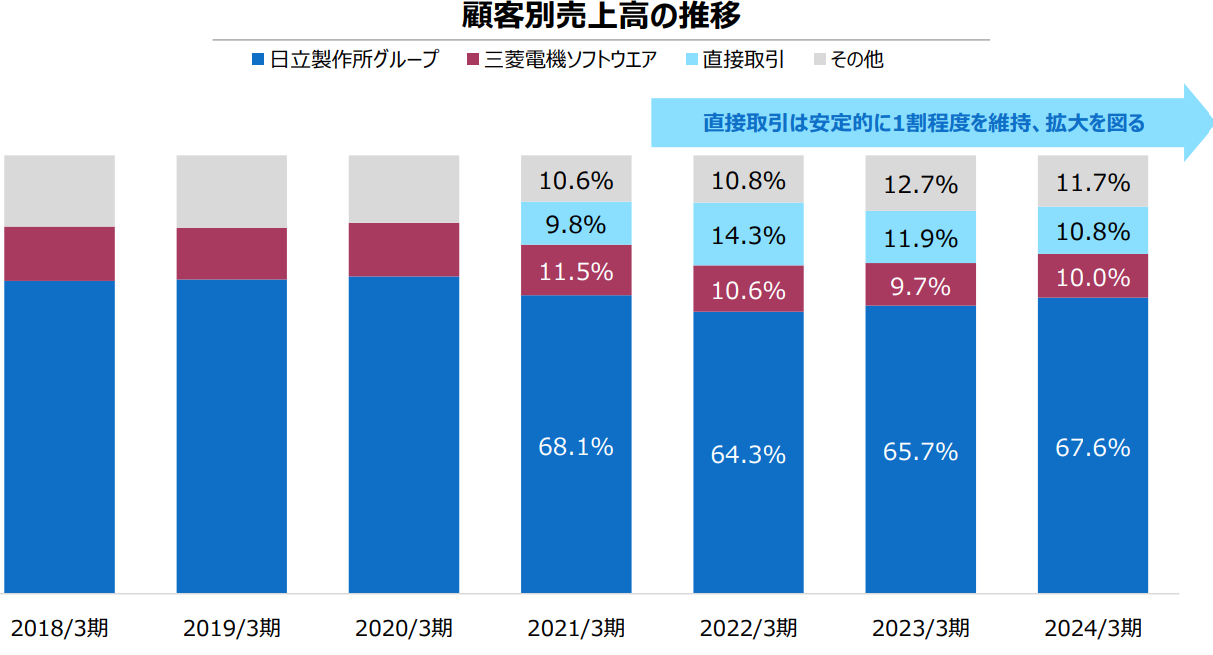

(4)取引先

取引先の大半は日立製作所などの大手Sierで、エンドユーザーへは大手SIerを通じてシステムを提供している。

日立製作所グループが約7割、三菱電機ソフトウェアが約1割、直接取引が約1割、その他が約1割という構成。

日立製作所グループや三菱ソフトウェアをベースとしながらも、直接取引の拡大を図る考えだ。

【1-4 特徴・強み】

(1)大手SIerとの長期的な取引

前述のように、日立製作所グループ、三菱電機ソフトウェアといった、日本を代表する企業との安定的な取引基盤を長期にわたり有している。このため、創業以来、損失を計上したことは一度もない。

(同社資料より)

(2)幅広い業務分野での事業活動

金融機関における勘定系システムや生保基幹系、社会公共分野では電力システムや自治体標準化対応など社会インフラシステム領域の開発など、各サービスラインにおいて、長期にわたり、幅広い領域での開発を行っている。

近年はオープン化やマイグレーション(※)対応が増加しており、併せてDX化のニーズの案件も拡大中である。

※マイグレーション

老朽化によってかさむ運用コストの低減やセキュリティリスクの軽減などを主な目的として、現在使用している既存システムやソフトウェア、データなどを別の環境に移転したり、新しい環境に移行したりすること。

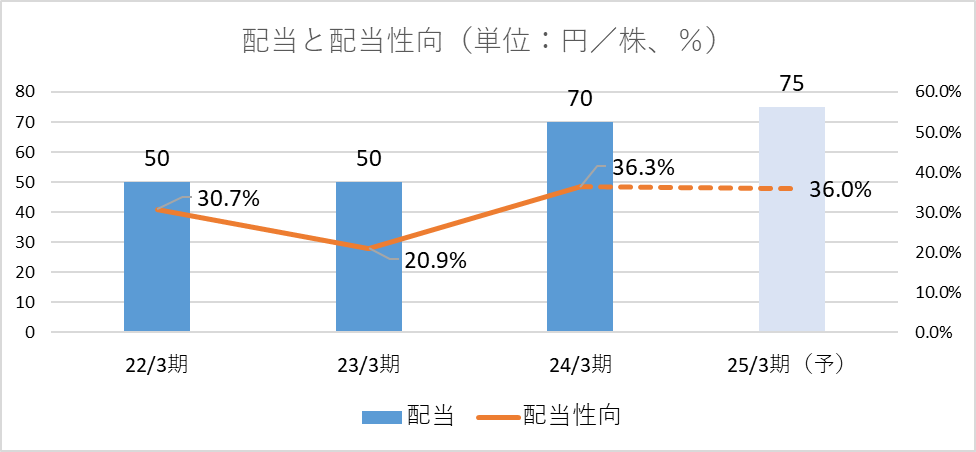

【1-5 株主還元】

配当性向の目途を30%以上としている。中長期的な視点で業績や財務状況、投資計画の状況を考慮し、更に利益を還元していく方針である。

2.2024年3月期決算概要

【2-1業績概要】

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

6,163 |

100.0% |

6,896 |

100.0% |

+11.9% |

+3.9% |

|

売上総利益 |

1,032 |

16.7% |

1,213 |

17.6% |

+17.5% |

– |

|

販管費 |

530 |

8.6% |

622 |

9.0% |

+17.3% |

– |

|

営業利益 |

502 |

8.1% |

591 |

8.6% |

+17.7% |

+3.6% |

|

経常利益 |

517 |

8.4% |

632 |

9.2% |

+22.2% |

+3.9% |

|

当期純利益 |

497 |

8.1% |

441 |

6.4% |

-11.2% |

+5.1% |

*単位:百万円。予想比は23年10月公表の修正予想に対する比率。

増収増益、売上高、営業利益、経常利益は過去最高を更新し、修正予想を上回る

売上高は前期比11.9%増の68億96百万円。全事業とも増収。

営業利益は同17.7%増の5億91百万円。増収に伴い売上総利益も同17.5%増加し、外注の活用で粗利率も上昇。売価転嫁も進捗した。人件費など販管費も増加したが吸収し、2桁の増益。

売上・利益ともに修正予想を上回り、売上高、営業利益、経常利益は過去最高を更新した。

【2-2 サービスライン別動向】

*売上高動向

|

23/3期 |

24/3期 |

前期比 |

予想比 |

|

|

金融事業 |

2,469 |

2,726 |

+10.4% |

+2.8% |

|

産業流通事業 |

1,757 |

1,898 |

+8.1% |

+3.0% |

|

社会公共事業 |

1,449 |

1,684 |

+16.3% |

+6.7% |

|

ITイノベーション事業 |

487 |

586 |

+20.2% |

+3.9% |

|

売上高合計 |

6,163 |

6,896 |

+11.9% |

+3.9% |

*単位:百万円。予想比は23年10月公表の修正予想に対する比率。

各サービスラインとも、旺盛な需要を取り込み増収で、予想も上回った。

(1)金融事業

注力中の生損保関連分野において、大型マイグレーション案件の受注が順調に拡大したほか、地銀・都銀、取引所分野においても中型案件の受注が拡大し、新規案件の獲得も進んだ。

(2)産業流通事業

流通システム案件、医薬システム案件を中心に継続して堅調に推移した。また、医療分野では、下半期に複数の大規模案件を受注した。一方、マイコン分野では、開発の延期、縮小の影響が残っているものの、家電案件、車載案件を中心に引き合いは活発になっている。

(3)社会公共事業

主力である電力ICT分野、メディア情報分野は堅調に推移。公共分野においても自治体及び独立行政法人向けの案件は堅調に推移しており、下半期は上半期に比し、受注も増加傾向にある。自治体標準化、ガバメントクラウド案件は本格始動を前に準備段階にあり、緩やかな立ち上がりとなっている。

(4)ITイノベーション事業

金融機関における自社運用のサーバから仮想サーバ、クラウドサーバへの移行ニーズを計画通り受注拡大に結び付けることができた。加えて、クラウドを中心とした案件の獲得に注力した結果、継続して案件を受注できた。

【2-3 財務状態と

キャッシュ・フロー】

◎主要BS

|

23年3月末 |

24年3月末 |

増減 |

23年3月末 |

24年3月末 |

増減 |

||

|

流動資産 |

4,402 |

4,121 |

-281 |

流動負債 |

1,247 |

939 |

-307 |

|

現預金 |

3,389 |

2,905 |

-483 |

仕入債務 |

216 |

271 |

+55 |

|

売上債権 |

939 |

1,100 |

+161 |

固定負債 |

142 |

227 |

+84 |

|

固定資産 |

816 |

1,757 |

+941 |

負債合計 |

1,389 |

1,167 |

-222 |

|

投資その他の資産 |

785 |

1,724 |

+939 |

純資産 |

3,829 |

4,711 |

+882 |

|

投資有価証券 |

509 |

1,577 |

+1,067 |

利益剰余金合計 |

3,503 |

3,770 |

+266 |

|

資産合計 |

5,219 |

5,878 |

+659 |

負債純資産合計 |

5,219 |

5,878 |

+659 |

*単位:百万円

上場に伴う新株発行等で純資産は前期末比8億円増加し、47億円。

自己資本比率は前期末から6.7ポイント上昇し80.1%となった。

◎キャッシュ・フロー

|

23/3期 |

24/3期 |

増減 |

|

|

営業CF |

305 |

30 |

-274 |

|

投資CF |

-18 |

-7 |

+10 |

|

フリーCF |

287 |

23 |

-263 |

|

財務CF |

-106 |

92 |

+199 |

|

現金同等物残高 |

2,089 |

2,205 |

+116 |

*単位:百万円

売上債権の増加等で営業CF及びフリーCFのプラス幅は前期に比べ縮小した。

株式の発行による収入及び自己株式の売却による収入で、財務CFはプラスに転じた。

キャッシュポジションは上昇した。

3.2025年3月期業績予想

【3-1 業績予想(非連結)】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

6,896 |

100.0% |

7,308 |

100.0% |

+6.0% |

|

売上総利益 |

1,213 |

17.6% |

1,303 |

17.8% |

+7.5% |

|

販管費 |

622 |

9.0% |

703 |

9.6% |

+13.1% |

|

営業利益 |

591 |

8.6% |

600 |

8.2% |

+1.5% |

|

経常利益 |

632 |

9.2% |

636 |

8.7% |

+0.7% |

|

当期純利益 |

441 |

6.4% |

480 |

6.6% |

+8.8% |

*単位:百万円。予想は会社側予想。2024年4月1日に株式会社ヒューマン&テクノロジーの全株式を取得したことから、2025年3月期第1

四半期より連結財務諸表を作成するが、2025年3月期の連結業績予想については現在精査中。

増収増益を予想、売上高・営業利益ともに連続して過去最高更新へ

売上高は前期比6.0%増の73億8百万円、営業利益は同1.5%増の6億円を予想。

案件増加は当面継続するものと考え、これを大きな成長機会と捉え、過去最高となる新卒52名を採用し積極的に対応していく。教育・研修費用の上積みや外注単価や人件費増などの経費増加を想定するが、増収効果で吸収し増益を確保する見込み。

配当は前期比5.00円/株増加の75.00円/株の予定。予想配当性向は36.0%。

【3-2 サービスライン別動向】

*売上高動向

|

24/3期 |

25/3期(予) |

前期比 |

|

|

金融事業 |

2,726 |

2,953 |

+8.3% |

|

産業流通事業 |

1,898 |

2,040 |

+7.5% |

|

社会公共事業 |

1,684 |

1,683 |

-0.1% |

|

ITイノベーション事業 |

586 |

631 |

+7.6% |

|

売上高合計 |

6,896 |

7,308 |

+6.0% |

*単位:百万円

金融事業、産業流通事業、ITイノベーション事業は順調に拡大すると見込む。

社会公共事業は減収予想だが、前期、電力事業において新規開発案件により大幅に業績を伸ばした反動減であり、高水準の売上高を維持する。

4.中期経営計画・成長戦略

2025年3月期を初年度とする3年間の中期経営計画(単体)を策定した。

(1)事業環境の認識

同社が属する情報サービス業界は、DXの進展等により、国内需要は引き続き堅調であるとともに、IoT、ビッグデータ、AI等のITを利用した生産性向上や省人化・自動化による労働力不足への対応等、中長期的にはIT投資は引き続き拡大すると想定している。

その一方で、パートナー企業を含む開発要員獲得において、非常に厳しい経営環境が続いており、引き続き人材確保と育成が経営課題の最重要事項と認識している。

(2)成長戦略

「既存事業の拡大」「新事業の創出・拡大」の2軸での拡大を推進する。

「既存事業の拡大」においては、好調な市場環境に対応する形での体制の拡大を図り、案件拡大により成長を具体化する。

「新事業の創出・拡大」においては、M&A,業務提携の加速を図り新たな事業創出を早期に実現し事業貢献を具体化する。

(同社資料より)

(3)成長アクション

具体的には、以下の3つのアクションによって成長戦略を推進する。

<成長アクション①:業務システム開発力/人材の一層の強化>

経験豊富な社内人材が中心となって取引先の開発を牽引できる点が同社最大の強みと認識しており、引き続き強化を図る。

社内人材拡大のため、コロナ禍の下でも新卒採用を継続してきた。2024年4月は過去最大の52名を採用。上場による認知度及び信頼性向上が大きく寄与していると会社側は認識している。今後も積極的な新卒採用を継続する。

120社超の協力会社との取引実績をベースに、協力会社との連携をさらに深め、外注戦力の活用により開発力の上方弾力性を常時確保する。新規協力会社の開拓にも取り組む。

人材教育、部門間移動の柔軟化、リスキリング支援等、専門性を有する人材確保への取組み策を着実に実行する。

グループ連結600名体制実現に向け、体制拡充を図る。

<成長アクション②:業務提携拡大による事業拡大の加速>

単体での規模拡大を目指し、2027年3月期85億円の売上規模を達成するために、既存取引先拡大に対応しつつ、様々な施策で事業規模拡大、生産性向上の取組を推進する。

特長を持った企業との業務提携を加速し、自社の取引先への付加価値提供や新たな取引先の発掘を図る。

具体的には以下2つの業務提携契約を締結し、施策を進めている。

「施策1:株式会社MILIZEと提携し、AI及び金融工学を活用した新しいサービスを提供」

金融工学・ビッグデータ・AI等の知識・経験による強みを有し、DX化を加速させるサービス提供を行っているMILIZE社と協業し、様々な顧客のDX化促進を支援する。

第1弾として医療系ソリューション「CLIPシリーズ」にAIを活用する共同開発を推進する。

臨床検査パッケージ「CLIP」のユーザインターフェース部分にAIを活用し、操作効率の向上を図る方向で開発を推進中。年内リリースの予定である。

「施策2:株式会社コリアファステック社とマイグレーションソリューションで協業」

金融機関を中心に古いシステム基盤を新たなシステムに移行する「マイグレーション」で豊富な実績を持つ韓国コリアファステック社とマイグレーション分野で販売業務提携を締結した。

日本国内でのマイグレーションニーズに対して、コリアファステック社のソリューションを活用し効率のよいシステム移行を実現する。

コリアファステック社のマイグレーションソリューション「Smart Conversion Suite」は、古いシステムの状況分析が可能であり、この分析結果を利用して新しいシステム基盤に自動変換する機能を備えたシステムの変換ソリューションである。

同ソリューションは、200を超える顧客での導入実績があり、手作業でのマイグレーション作業に比べ開発期間を54%減少させ、開発費用も44%節減する実績を有する。

<成長アクション③:資本業務提携(M&A)拡大による事業拡大の推進>

2027年3月期連結売上高100億円を目指し事業規模の拡大を図る狙いで、業務提携範囲の拡大を推進する。

2024年4月1日に株式会社ヒューマン&テクノロジーとの資本業務提携(子会社化)を実施した。

今後ヒューマン&テクノロジー社とのシナジーにより連携業績拡大を推進する。引続き連結事業拡大を狙いとした業務提携拡大に取り組んでいく。

(今後の展望)

両社の特長を生かし、増加する国内のソフトウェア開発への対応を強化し、事業体制の一層の強靭化を推進する。

①オービーシステム対応案件のニアショア開発

増加する東京・大阪・名古屋等都市圏の顧客からの開発案件をヒューマン&テクノロジー社と連携することで、開発キャパシティの拡大と開発期間、コスト効率の最大化を推進する。

② 組込み系、web系開発の強化

特にDX、IoT関連で開発ニーズが拡大している組込み系ソフトウェアやWeb系開発に強みを持つヒューマン&テクノロジー社のエンジニアと共同で、DX開発案件を強化する。

③ 札幌地区案件対応の加速

オービーシステムの教育システムを活用して、ヒューマン&テクノロジー社の体制を強化し、IT産業振興に取り組む札幌市のソフトウェア開発案件への取組みを加速させる。

(4)数値目標

2024年3月期の実績をベースに、「3年間の増収率(CAGR)8%、粗利率 年間1%上昇」「2027年3月期(単体) 売上高85億円、営業利益9.3億円」を目指す。

27年3月期については、追加施策の実行により100億円規模への売上拡大を目指す。

25年3月期から連結決算を開始したことから、現在、連結中期経営計画を策定中である。

|

24/3期 |

売上比 |

25/3期 |

売上比 |

前期比 |

26/3期 |

売上比 |

前期比 |

|

|

売上高 |

6,896 |

100.0% |

7,308 |

100.0% |

6.0% |

7,874 |

100.0% |

7.7% |

|

売上総利益 |

1,213 |

17.6% |

1,303 |

17.8% |

7.5% |

1,492 |

18.9% |

14.5% |

|

販管費 |

622 |

9.0% |

703 |

9.6% |

13.1% |

754 |

9.6% |

7.3% |

|

営業利益 |

591 |

8.6% |

600 |

8.2% |

1.5% |

738 |

9.4% |

23.0% |

|

経常利益 |

632 |

9.2% |

636 |

8.7% |

0.7% |

783 |

9.9% |

23.1% |

|

当期純利益 |

441 |

6.4% |

480 |

6.6% |

8.8% |

583 |

7.4% |

21.5% |

|

27/3期 |

売上比 |

前期比 |

CAGR |

|

|

売上高 |

8,511 |

100.0% |

8.1% |

+7.3% |

|

売上総利益 |

1,705 |

20.0% |

14.3% |

+12.0% |

|

販管費 |

777 |

9.1% |

3.1% |

+7.7% |

|

営業利益 |

928 |

10.9% |

25.7% |

+16.2% |

|

経常利益 |

978 |

11.5% |

24.9% |

+15.7% |

|

当期純利益 |

720 |

8.5% |

23.5% |

+17.8% |

*単位:百万円。25/3期以降は計画。CAGRは24/3期から27/3期までの成長率。販管費と合わせ、同社資料を基にインベストメントブリッジが計算。

5.豊田社長へのインタビュー

豊田利雄社長に、同社の社会的存在意義、競争優位性、株主・投資家へのメッセージなどを伺った。

Q:御社の社会的な存在意義についてお話しください。

ITという現在の世の中に必要不可欠な社会インフラ、中でも金融分野、産業流通、社会公共分野において、システムを開発し、サステナブルな社会の実現に貢献することが、当社の責務であると常々社員にはメッセージとして伝えています。

特に、日本ではそうしたシステムの開発に遅れが目立ちますから、当社は縁の下の力持ちとして、実力を発揮して社会に貢献していきたいと考えています。

Q:社長御自身のミッションは何であるとお考えですか?

私は創業者の山田から数えて4人目の社長になるのですが、次のCEOを育成し、スムーズに継承することが大きなミッションであると考えています。

基本的には、外部から招聘するのではなく、プロパーの社員から選定したいと思っています。

そのために、社員教育には非常に力を入れており、私が社長に就任してから、教育予算は倍増させ、メニューの拡充にも積極的に取り組んできました。

システム開発は座学だけで理解できるものではないので、OJTを中心に現場での失敗も成長の糧にしながらできる限り早期に一人前になってもらいたいと考えています。

一方で、世の中の変化は激しいので、OJTだけではなく、新しい技術の習得のための教育・研修システムも導入しています。

この点においては、当社は日立製作所グループのプラチナパートナーであるため、同社グループの最先端の教育システムを利用することができる点は大きなメリットです。

経営層の育成に関しては、各事業本部の役員及び本部長を対象に、全社での役員研修のほか、基本的には各事業本部における運営状況をしっかり見ながら、適性をチェックしていきたいと考えています。

Q:御社の競争優位性についてお聞かせください。

システム開発という仕事は、単に技術力、開発能力が高ければお客様に満足していただけるというものではなく、金融でも産業流通でも、その業務を熟知しているか否かという点が極めて重要です。

当社の場合、金融で言えば、銀行の勘定系システムを長く取り扱っており、業務知識、経験、実績が豊富であり、主要顧客である日立製作所からは、勘定系システムに関しては、必要不可欠な存在であると高くご評価いただいています。

こうした点は、当社の強力な競争優位性であると投資家の皆様には是非ご理解いただきたいと思います

Q:中期経営計画では、「粗利率の毎年1%上昇」を掲げています。人材採用の積極化、外注の拡大も進めながら収益性を持続的に改善させるための施策についてお話しください。

一つは規模の拡大です。基本的には固定費となる人件費を規模拡大によってカバーしていきます。

もう一つは、単価上昇です。これまではなかなか難しい面もありましたが、デフレ経済が終わり、単価アップが受容されやすい環境となりつつあります。主要顧客である日立製作所、三菱電機とも、単価上昇には応じていただき易くなっています。

加えて当社の技術力も着実に向上していますので、これまでの人月商売のみではなく、リスクをある程度は取りながらも、請負形態など、収益性の高いビジネスを展開していく必要があると考えています。

そうした観点からも、老朽化によってかさむ運用コストの低減やセキュリティリスクの軽減などを主な目的として、現在使用している既存システムやソフトウェア、データなどを別の環境に移転したり、新しい環境に移行したりする「マイグレーション」などは、付加価値の高いソリューションとして注力していく考えです。

Q:ありがとうございます。では最後に株主・投資家へのメッセージをお願いいたします。

当社はそのビジネス形態から、今後も安定的な成長を追求していきたいと考えております。

そのためには人材の採用・育成、すなわち、人的資本の強化が最も重要です。24年3月期には52名の新卒社員が入社し、現在の20代、30代の社員の構成割合は約6割となっていますが、今後も同程度の採用を続け、戦力化を図ることで年間売上10%成長は十分可能であると考えています。

加えて、利益も同程度の成長を実現し、株主の皆様には配当を中心とした株主還元をしっかりと実施してまいりますので、是非中長期の視点で当社を応援していただきたいと思います。

6.今後の注目点

中期経営計画では、「3年間の増収率(CAGR)8%」というトップラインの目標と共に、収益性について「粗利率 年間1%上昇」を目標として掲げている同社は、20年3月期以降、24年3月期までも4年間で約4%の粗利率改善を実現している。社長インタビューで豊田社長が言及しているように、規模拡大及び受注単価上昇により収益性の更なる改善が進むのかを注目していきたい。また、販管費率については、今後3年間、横ばいと計画しており、人件費が増加傾向にあるなか、こちらのコントロールも計画通りに進むかもポイントとなろう。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 6名、うち社外取締役2名(うち独立役員2名) |

| 監査役 | 3名、うち社外監査役3 名(うち独立役員1名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年7月3日

<基本的な考え方>

当社は、「永遠に伸びる会社」「社員一人ひとりが幸せになれる会社」「社会に貢献できる会社」という経営理念を掲げております。この理念のもとで、当社のコーポレート・ガバナンスに関する基本的な考え方は、持続的な成長と中長期的な企業価値向上のため、経営の透明性・公正性・効率性の維持・向上を図り、社会、株主をはじめとするステークホルダーの信任を得ることであります。

事業活動を継続的に成長させていく基盤として、コーポレート・ガバナンス体制の強化及び充実に取り組んでまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則3-1② 海外投資家等の比率を踏まえた英語での情報の開示・提供】

当社は、現時点において株主構成も考慮し英語での情報の開示・提供は実施しておりません。

今後の株主数や株主構成の変化等の状況に応じて、実施を検討してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

(1)政策保有に関する方針

当社は、取引・協業関係の維持・強化等、経営戦略上重要な目的を併せ持つ政策保有株式のみ保有しております。当社は持続的な成長と中長期的な企業価値向上のため、業務上の提携など事業戦略の一環として、また、取引の維持・強化のために必要と判断する企業の株式を保有する方針です。

なお、現在保有している株式は日立製作所株式のみであり、取引先持株会での積立投資により取得したものです。

(2)政策保有株式にかかる検証の内容

当社は、中長期的な視点から成長性、収益性、取引関係強化等の観点から、保有の合理性を検証しております。個別の政策保有株式については、取締役会において上記の保有の合理性等を踏まえ、当社の持続的な成長と中長期的な企業価値向上に資するかどうかの検証を行い、政策保有の意義、中長期的な経済合理性等を勘案して、保有継続の適否に関し年度計画策定時に判断を行う予定です。

(3)政策保有株式に係る議決権行使基準

当社は、政策保有株式に係る議決権行使については、政策保有先及び当社の中長期的な企業価値向上の観点から、議案ごとに総合的に賛否を判断いたします。

【補充原則2-4① 中核人材の登用等における多様性の確保】

<多様性の確保についての考え方>

(1)女性の管理職への登用

女性社員教育・育成に関しては、男女共通の計画に基づく対応を行っております。

また、人事評価・昇格考課においても、男女共通の評価体系を設定し、能力・業績重視で管理職への登用を図っております。

(2)外国人の管理職への登用

新卒採用者または中途採用者と同様の対応をしております。

(3)中途採用者の管理職への登用

中途採用者は、即戦力となる人材を採用しております。採用時点において当社の求める業務経験・業務知識・人格を兼ね備えているため、採用と同時に既存社員と同等の人事評価・昇格考課の対象となります。

(4)その他の事項

自主的かつ測定可能な目標を示さない理由は、次のとおりです。

・外国人および中途採用者については、採用数そのものが少ないためです。

<多様性の確保の状況>

(1)女性の管理職への登用

現時点で、管理職が1 名おります。

(2)外国人の管理職への登用

現時点で、管理職はおりません。

(3)中途採用者の管理職への登用

現時点で、管理職が12名おります。

<多様性の確保の自主的かつ測定可能な目標>

(1)女性の管理職への登用

2026年において、女性社員の管理職における構成比を10%程度とすることを目標といたします。

<多様性の確保に向けた人材育成方針、社内環境整備方針、その他の状況>

当社は、人材育成方針、社内環境整備方針について、次のような対応の一層の充実を考えております。

(1)女性のキャリア形成支援

(2)仕事と育児の両立支援

(3)中途採用の常時実施

【補充原則3-1③ サステナビリティについての取組等】

<サステナビリティについての取組>

(1)経営理念に基づき、当社の持続的成長を図り、社会課題の解決に向けて産業と技術革新の基礎を作り持続可能な社会の実現に貢献します。

(2)前記の目標に向けて、企業行動規範にサステナビリティに関する重要課題を設定しています。

①人権;当社の事業活動に関わる人々の人権を尊重

②人材;従業員の力を引き出す、心身の健康と安全に配慮した働きやすい職場環境の実現

③環境;組織的な危機管理の対象として適切な対策構築

④ガバナンス;法令及び社会規範の遵守、情報開示と情報管理、知的財産の保護、組織的な危機管理、実効性のある管理体制の整備

(3)サステナビリティに関する諸課題については、事業上の重要なリスクとして、コンプライアンス・リスク管理委員会における審議項目とし、その検討内容は取締役会へ定期的に報告しております。

<人的資本、知的財産への投資等>

当社は、経営理念の1つに「仕事を通じて自己啓発し、人格向上を図ろう」を掲げ、教育投資を強化し、人材の確保・育成を行っております。

人材の確保においては、採用選考基準を明確化し、新卒採用、中途採用を問わず積極的な採用活動を行っております。

教育投資においては、成長戦略の最重要課題と位置付けており、クラウド化技術、AIやロボティクス等のDX関連技術に関する教育プログラムの充実を通じて、戦略事業ドメインに係る技術スキルを維持向上させるための人材を育成しております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長や中長期的な企業価値向上に資するように、「情報開示に関する基本方針」及び関連規程を定め、適時適切な情報提供を行うとともに、株主との間で建設的な対話を行うことを基本方針といたします。

体制整備については、情報開示を所管する広報IR及び適時開示の担当部署を総務部と定め、情報開示の手続等を定めております。