アジャイルメディア・ネットワーク(6573) 主軸事業の大きな成長が見込まれる

|

寺本直樹 社長 |

アジャイルメディア・ネットワーク株式会社(6573) |

|

企業情報

| 市場 | 東証グロース市場 |

| 業種 | サービス |

| 代表取締役社長 | 寺本直樹 |

| 所在地 | 東京都港区虎ノ門4-1-40 江戸見坂森ビル4F |

| 決算月 | 12月末日 |

| HP | https://agilemedia.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

232円 |

22,224,420株 |

5,156百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

– |

– |

4.89 |

47.4 |

*株価は2/16終値。各数値は2023年12月期決算短信より。2024年12月期の業績予想は現時点において合理的に見積ることが困難で

あることから開示していない。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年12月(実) |

641 |

-198 |

-185 |

-345 |

-151.50 |

0.00 |

|

2021年12月(実) |

632 |

-106 |

-96 |

-740 |

-297.74 |

0.00 |

|

2022年12月(実) |

447 |

-223 |

-224 |

-231 |

-25.67 |

0.00 |

|

2023年12月(実) |

289 |

-427 |

-439 |

-491 |

-27.06 |

0.00 |

|

2024年12月(予) |

– |

– |

– |

– |

– |

0.00 |

*単位:百万円、円。予想は会社側予想。2019年12月期より連結決算。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

18年9月1日付で1:3の株式分割を実施。EPSは遡及して調整。

*2024年12月期の業績予想は現時点において合理的に見積ることが困難であることから開示していない。

アジャイルメディア・ネットワーク株式会社の2023年12月期決算概要などをご紹介します。

目次

今回のポイント

1.会社概要

2.2023年12月期決算概要

3.2024年12月期業績予想

4.今後の成長戦略

5.2022年第三者割当増資 調達資金の使用予定

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 2023年12月期の売上高は前期比35.3%減の2億89百万円。同社グループの財政状態の悪化に起因した一部の顧客との契約解除の発生があった他、自社セミナーやSEOなどマーケティング施策の自粛による新規顧客獲得数の減少が継続している流れを大きく変えることができなかった。利益面では、コーポレート機能強化費用、旧役職員に対する責任追及のための費用、M&Aを実施することにより発生した外部専門家への支払手数料等が発生したことで、役員を含めた人件費減額等、経費抑制に努めたものの販管費が前期比で増加、営業損失は前期の2億23百万円から4億27百万円に拡大した。

- 2024年12月期の業績見通しについては上記事業環境や戦略等を踏まえ、売上高等の増加を見込んでいるものの、グループの社内体制と成長戦略について見直しを要する状況となっており、現時点で合理的に算定することが困難として非公表としている。ただし、業績予想が可能となる2024年5月頃を目安に開示する方針である。

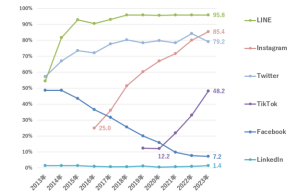

- インターネット広告市場の拡大が目覚ましい。動画広告や運用型広告の成長などによりインターネット広告費用は2022年に3兆円を超え、過去最高を更新している。こうした好環境の下、国内インフルエンサーマーケティング市場やSNSアカウント運用支援市場も引き続き拡大傾向にあり、主軸事業であるアンバサダーマーケティング事業も大きな成長が見込まれる。

- 加えて、国内市場にとどまらず、23年10月には中国を始めとした東南アジア進出の総合支援を展開しているSRBTECHコンサルティング社と協業し、中国や東南アジア諸国におけるマーケティング支援を強化していくことを発表している。他にもこうした協業に関する発表が相次いでいる他、2024年に入ってからは大口受注に関する開示も複数出ている。

- その一方、IM&HINI JAPAN社の戦略変更に伴う一連の動向やBrandit社の事業譲受の中止など、スピード重視の施策推進の反動ともとられかねない事象も起きている。良好な事業環境を活かし、急務である売上高の回復と着実な施策推進のバランスを取りながらの企業運営の行方に注目したい。

1.会社概要

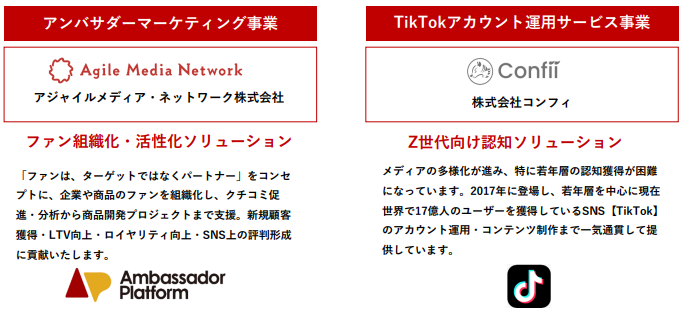

「世界中の“好き”を加速する」をヴィジョンに掲げ、クライアント企業の商品や製品・サービスのファンである「アンバサダー」を対象にクチコミ(利用体験の発信・購入の推奨)の活性化や購買促進、商品開発を支援する様々なサービスを提供。

得意とする分析テクノロジーと運営ノウハウを核に外部パートナーとのアライアンスも進め、アンバサダー事業の拡大と並行して、2023年1月に子会社化したコンフィの「TikTok」のノウハウを踏襲し、「TikTok」のアカウント運用からコンテンツ制作までを一気通貫して提供する「TikTokアカウント運用サービス事業」を展開する。

【1-1 沿革】

2007年2月設立。インターネットの発達に伴う新しいコミュニケーションの在り方を追求する中で、ブロガーをネットワークした広告配信を開始する。2008年6月にはブログの特長や影響力を分析する分析ツール「ブログチャート」の提供を開始。X(Twitter)、FacebookなどSNS(ソーシャル・ネットワーキング・サービス)の普及・浸透に合わせ2010年6月、SNSを活用したキャンペーン構築システム「ソーシャルタイアップ」を、2012年4月にはソーシャルメディアを横断して影響力を測定する「ユーザーチャート」を相次いでリリースする。

2013年7月に、現在の中心事業である「アンバサダープログラム」をリリース。2016年1月にはアンバサダーの統合管理・分析ツールである基幹システム「アンバサダープラットフォーム」の提供を開始した。SNSでの活動を実際の売上に結び付けたい企業のニーズを取り込み、採用実績および収益はともに拡大。2018年3月、東証マザーズに上場した(※東証の市場再編によって現在は東証グロース市場に上場)。2024年3月28日付けで、代表取締役社長に寺本直樹氏が就任。

【1-2 企業理念】

以下のような、VISION、MISSION、VALUEを掲げている。

| VISION | 世界中の好きを加速する Ignite Passion all over the world. |

| MISSION | 個の力を最大化し、小さな経済を成長させる |

| VALUE | 01 迷ったらファン目線。

02 期待以上を目指す。 03 すぐ決めてすぐ動く、何度でも挑戦する。 04 チームで最高の価値を創る。 05 変化を起こし、変化を楽しみ、新しい価値を生み出そう。 06 すべては自分事。 07 目標は実現するもの。 |

特にMISSIONにおいては、不特定多数の「誰か」ではなく「特定少数のファンが求めることは何か」、まだ見ぬ新規顧客ではなく「どうすれば目の前の方がファンになってくれるか」を考え続け、小さな経済の主役である一人ひとりの「人」の「個の力」を、テクノロジーと創意工夫で加速させることが役割であると認識している。

上記に加え、「新たな変化への対応と、自ら変化を起こす企業であることを再定義する」「過去ではなく、これから実現することに合わせた象徴にする」「当社が大切にする価値観をわかりやすく説明できるようにする」ため、2020年7月6日に

CI(コーポレートアイデンティティ)を刷新し、社名ロゴ及び、自社サイト(https://agilemedia.jp/)を改訂した。

【1-3 同社を取り巻く環境】

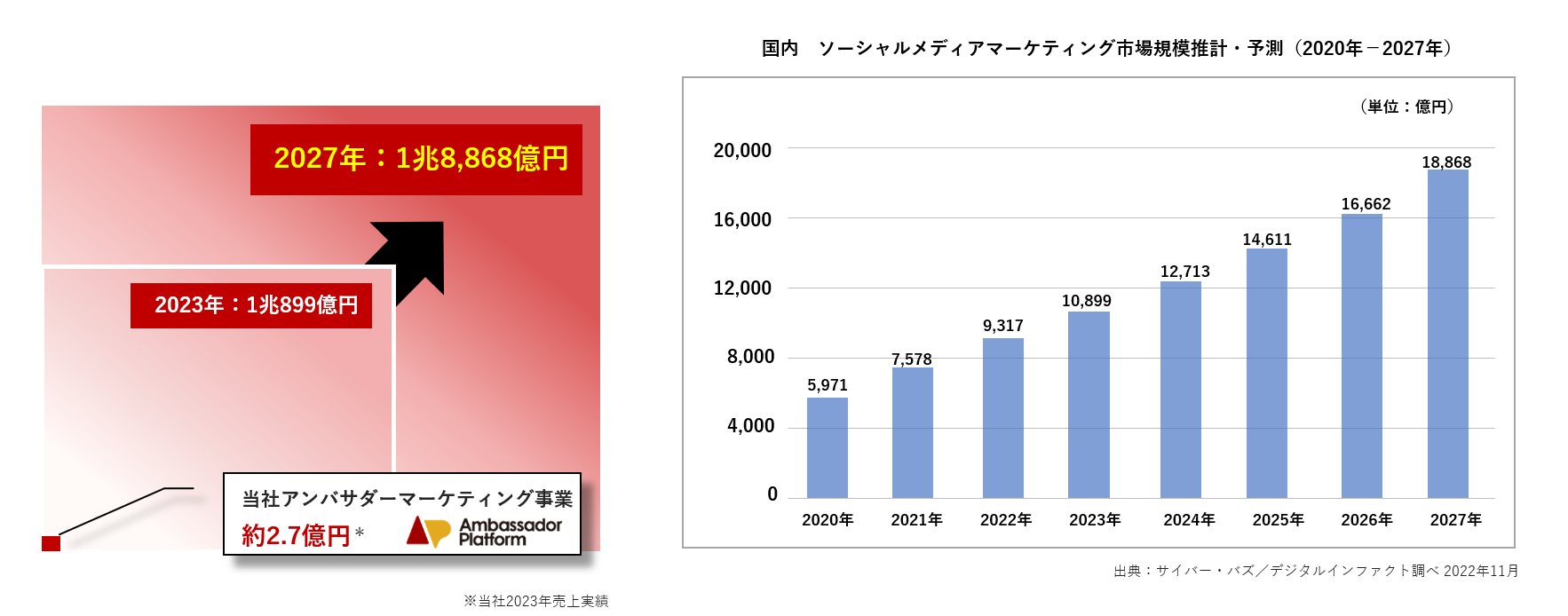

◎広告市場の変化

株式会社電通による「2022年 日本の広告費」によれば、同調査において最も古い2005年から新聞・雑誌・ラジオ・TVのいわゆるマスコミ四媒体は減少基調となっているのに対し、インターネット広告費は1996年(推定開始年)から成長を継続し、2022年には3兆円を超えた。2019年の2兆円超えからわずか3年で約1兆円増加し、3兆円規模の市場に成長している。動画広告市場の拡大や運用型広告における広告制作数が増えており、2022年から2023年にかけても2418億円増加の3兆3300億円(前年比107.8%)と、過去最高を更新している。

商品・サービス内容が成熟し機能的な差別化が難しくなるのに加え、消費者やユーザーの嗜好が多様化する中で、マスを対象に企業が情報を一方的に伝達しても消費者の購買・利用意欲を喚起することは難しい一方、様々なテクノロジーをベースに、双方向性に優れ、絞り込んだ消費者・ユーザーにリーチできるインターネット広告が費用対効果の面からも企業のニーズを取り込んでいることが見て取れる。広告主の「売上増」に繋がるマーケティングやプロモーションに対するニーズは今後もより一層強まることが予想される。

◎SNS普及に伴う「クチコミ」の影響力増大

同社の過去の資料によれば、「信頼されている情報元は何か?」との質問に対し、第1位は「知人のおススメ(クチコミ)」で92%、第2位が「消費者のオンラインレビュー」で70%となっており、新聞記事などの編集コンテンツ(58%)、ブランドWebサイト(58%)、許可したEmail(50%)を上回っている。

インターネットを用いた広告やマーケティングが伸長する中で、信頼性という観点からスマートフォンやSNSの普及による「クチコミ」の影響力は増大しており、クチコミ発信に対する企業の関心は日に日に高まっている。

【1-4 事業内容】

同社は、クライアント企業やその製品・ブランドのファンであるアンバサダーのクチコミ(利用体験の発信・購入の推奨)による情報発信力や運営ノウハウを活用し、分析、プロモーション、販売促進活動、商品開発を支援する「アンバサダープログラム」と、同サービスの250を超えるファン育成・活性化のプロジェクトによる運用実績から開発した「アンバサダーアナリティクス」による「アンバサダーマーケティング事業」を主軸に、2023年1月に子会社化したコンフィの「TikTok」のノウハウを踏襲し、「TikTokアカウント運用サービス事業」を展開。同サービスでは、「TikTok」のアカウント運用、コンテンツ制作まで一気通貫して提供している。

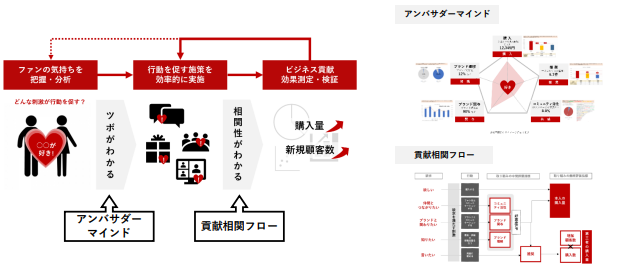

(同社資料より)

主力サービス

①ファン育成・活性化ソリューション「アンバサダープログラム」

プロモーション、販売促進活動、商品開発等を支援するファン育成・活性化ソリューション「アンバサダープログラム」は、クライアント企業の取り組みや製品・サービスの価値を正しく伝えることが難しい時代において、「アンバサダー」を通じて周囲の友人や知人に魅力を伝えることで、クライアント企業のより効果的なマーケティング活動推進に貢献するもの。

(アンバサダーとは?)

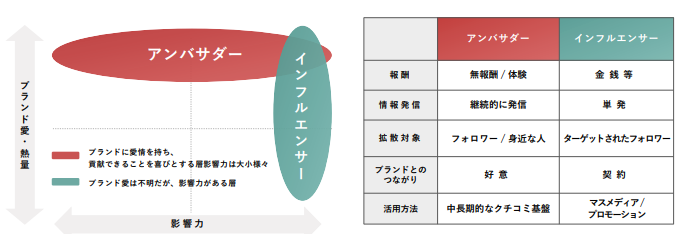

「アンバサダー」とは英語で「大使」のこと。

そこから転じて、特定の製品やサービス等の魅力を伝える役割を果たす人のことを指し、有名芸能人やスポーツ選手が著名ブランドのアンバサダーとして活動する事例などを見受けるが、同社では好きな企業、製品やサービスについて自発的にクチコミや推奨をするファンを「アンバサダー」と定義した。

同社の「アンバサダー」は、一般の消費者・ユーザーの中から選ばれ、特定のブランドや商品・製品について、自発的に満足を伝えたり推奨を行ったりする(金銭報酬は発生しない)。アンバサダーのクチコミが届く対象はアンバサダーの身近な友人や知人である。

(同社資料より)

(なぜアンバサダーが重要なのか?)

【1-3 同社を取り巻く環境】で触れたように、製品やサービスが高機能化・成熟化する一方、消費者の嗜好も多様化する中で、これまでのTVCM・新聞・雑誌などいわゆる「マス広告」だけでは、自社の製品やサービスの価値を十分に伝えることは困難となっている。

一方、インターネット普及以前から製品やサービスの評判を伝える「クチコミ」は存在し、友人や知人から伝えられる商品に関する満足や推奨は購買選択に影響を与える重要な情報であったが、個人が情報を発信するSNS(ソーシャルネットワーキングサービス)の普及により、個人が「クチコミ」を発信する機会とともにその影響力が増大している。

成熟した市場におけるプロモーションや商品・サービス開発にはファンの存在が不可欠で、価値伝達における身近なアンバサダーによる「クチコミ」の重要性は益々高まっている。

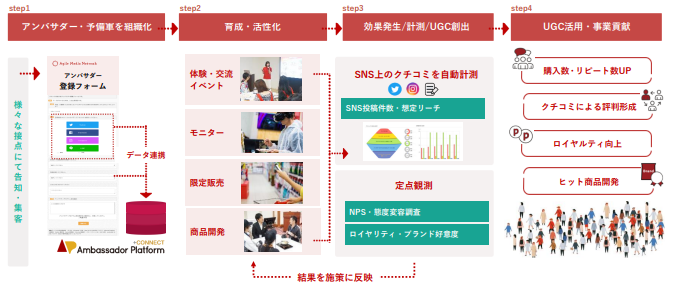

◎アンバサダープログラム®

アンバサダーの発見・登録・分析・連絡に使用する基幹システム「アンバサダープラットフォーム」を基盤に、プログラム運用支援やクチコミを促進するための施策の企画・運営支援など、様々なサービスを提供している。

(アンバサダープログラムの標準的な流れ)

| ①告知 | 企業が保有する会員組織(メールマガジン、eコマース会員、企業の公式SNS登録者など)に登録しているファンに、アンバサダープログラムの案内をメールなどで告知する。 |

| ↓ | |

| ②登録 | ファンは同社が設置するアンバサダープログラム登録フォームからアンバサダー登録を行う。登録時に各人のSNSやブログの影響力やクチコミ貢献度を分析する。 |

| ↓ | |

| ③企画募集・選出 | 企画に応募したアンバサダーを分析したデータを元に、熱量が高く貢献度の高いメンバーを選出する。 |

| ↓ | |

| ④活性化支援 | アンバサダー限定の機会(限定モニターやイベントへの招待など)を提供し、アンバサダープログラムを推進する。 |

| ↓ | |

| ⑤クチコミ発生 | アンバサダーから直接、SNSを通じて体験の感想や商品の特徴を伝えることで、友人や知人に影響を与える。 |

| ↓ | |

| ⑥効果測定 | 同社ASPサービス「アンバサダープラットフォーム」によるクチコミ(SNSなどの発言内の文字や画像)の分析やアンケート調査により、効果測定を行う。 |

(同社資料より)

*企業が保有する会員をベースにアンバサダーを募集するため、会員数の多寡により1プログラム当たりのアンバサダー数は1,000人から十数万人と幅はあるが、平均は約2,000人。

*後述するように、協業先の企業が保有する会員資産やデータを使用して、趣味やテーマのアンバサダー組織を運営しており、会員組織が小さい企業でもアンバサダープログラムを利用できるような体制を整えている。

また、X(Twitter)やInstagramからファンを見つけて、アンバサダープログラムの存在を知ってもらうための告知も行っている。

*アンバサダーの貢献度は、いわゆるインフルエンサーとは異なり、広範囲に情報を広める影響力だけではない。範囲は決して広くなくても、定期的に知人・友人に発信してもらうことは重要であり、同社ではそうしたデータも緻密に収集・分析している。

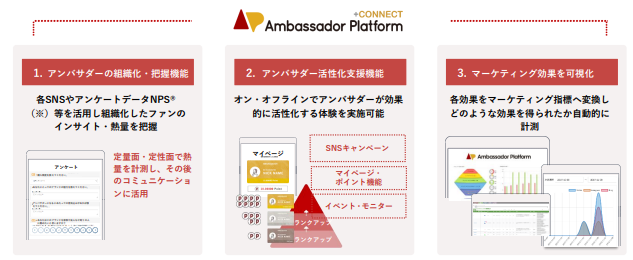

(基幹テクノロジー「アンバサダープラットフォーム」とは?)

アンバサダープログラムを効率的、効果的に運営するためのシステムが、同社が自社開発した基幹テクノロジー「アンバサダープラットフォーム」である。累計250ブランドに導入実績があり、ファンの組織化・把握/活性化/クチコミ効果測定までをワンストップで実現する唯一のツールとなる。

ASPサービスである「アンバサダープラットフォーム」は、アンバサダーの発見・告知・登録・管理・抽出(条件の抽出やグループ化)、クチコミの分析(登録者一人ひとりのクチコミを断続的に収集)、アンバサダーの分析(一人ひとりの影響力をレベルで判定するほか、クチコミの広がりや友人の反応を把握)、貢献評価(アンバサダー全体の貢献を判定)を行い、このサイクルを回すことで、費用対効果の高いプロモーション活動を可能にしている。なお、売上は「月額のベース費用」と「施策費用」で構成され、定期更新による蓄積型モデルとなっている。

(同社資料より)

企業が自社でX(Twitter)やInstagramを運営している場合、公開アカウントにおけるフォロワーや「いいね!」といっている友達が何名いて、そのフォロワーや友達には何名のフォロワー・友達がいるかは把握できるが、フォロワーが自身の様々なSNSアカウントで普段どのような発信をしているかまでは判明できない。

これに対し同社ではX(Twitter)、Instagram、ブログにおいて、そのフォロワーが「特定のキーワードについてどんな発言をしたか?」、「その発言に対しどのような反応があったか?」までをデータとして収集することができる。

つまり、企業自身では行うことのできない「ひとを軸とした複合的、多面的な情報収集・分析作業」を可能にするのが基幹テクノロジー「アンバサダープラットフォーム」の最大の特徴であり、情報収集・分析・検証を通じて企業にとってより適切なファン活性化のプログラムを提供できる点が、クライアント企業に評価されている最大のポイントである。

また、2022年3月にはこの基幹システム「アンバサダープラットフォーム」のLINE連携機能の実装が完了した。全世代のSNSユーザーにおける使用頻度が非常に高いLINEと連携することで、今までよりさらにアンバサダープログラムに参加しやすくなり、アンバサダーとのきめ細かいコミュニケーションが可能になった。

(クライアント企業におけるメリット)

*ファン・満足・需要・効果の可視化

「アンバサダープログラム」を通じてファンによる商品やサービスのクチコミを活性化することで、4つの可視化を行っている。

| ファンの可視化 | どの位の熱量や貢献をしているファンがいるのかを見つけることができる。 |

| 満足や選択理由の可視化 | アンバサダーが商品やサービスに満足した利用体験や「なぜ選んだのか」という選択理由などを説得力をもって伝えることができる。 |

| 需要の可視化 | アンバサダーを起点に会話が生まれ、製品を「使ってみたい」、「買いたい」などの友人・知人の需要が可視化できる。 |

| 成果の可視化 | 施策による成果の予測と効果測定および検証が可能である。 |

例えば、商品サンプリングを行う場合、通常のサンプリングは応募者に対して無作為に当選者を選出し、商品体験をしてもらうが効果測定を行うことはできず、どのような成果が見込めるか、事後どの程度成果があったかは不明である。

これに対しアンバサダープログラムにおいては、クチコミや影響力を指標に候補者を選出することができるほか、商品体験後は貢献度の高いアンバサダーによるクチコミの発信・拡散が期待でき、クチコミ・波及の有無や友人・知人の反応を把握することで効果測定も可能であり、成果の見込みと検証が可能な費用対効果の高い施策となる。

(同社資料より)

*顧客生涯価値(LTV:ライフ・タイム・バリュー※)の向上

「アンバサダープログラム」への参加を通じて、商品選択への信頼・納得や企業への親近感を向上させることで、顧客(アンバサダーやファン)が他の競合商品へ流出するのを軽減することができる。

また、継続した購買により、顧客生涯価値を高めることも可能である。

※顧客生涯価値

顧客が特定の企業やブランドと取引を開始してから終了するまでの期間内にどれだけの利益をもたらすのかを算出したもの。既存顧客重視の観点から注目されており、一般的に熱心な顧客ほど企業にもたらす利益が大きいとされる。

*キャンペーンや商品開発におけるアイデアや改善点の抽出

従来企業単独で実施していた「商品開発」や「改善」への取り組みをアンバサダーと共に推進することで、より利用者視点での商品・サービス開発に繋げることができる。

(アンバサダーのメリット)

| アンバサダー限定のイベントやモニタープログラムへの参加 | イベントを通じて企業の担当者と直接話せたり、新商品をいち早く利用したりできる。 |

| 商品開発プロジェクトや企画会議への参加 | 共同商品開発や販促物開発といった機会に参加することができる。 |

| 発信したクチコミが多くのファンへ露出される | 発信したクチコミ(ブログ記事やSNSの投稿)が、企業が実施する広告やSNS公式アカウントで紹介・露出されることで貢献が評価される。 |

アンバサダーには金銭報酬は支払われないが、アンバサダーは金銭的な見返りよりも、特別な機会を体験できる点に充足感を得ており、それゆえ情報の信頼性が高い点もアンバサダープログラムの特徴である。

(収益モデル)

同社は、クライアント企業のアンバサダープログラムの企画・導入・運営サービスを提供し、対価を受領している。

提供するサービスは毎月定額で発生する「ベース費用」と、プログラムごとで適切な時期に実施するイベントやキャンペーンなどの「施策費用」に分かれており、おおよそ月額70万円から。半年~1年単位での契約となっている。

「ベース費用」はアンバサダー管理や分析を行うシステムである「アンバサダープラットフォーム利用料」と、問合せ対応窓口などを運営する「プログラム事務局運営費用」、レポーティングを含む「コンサルティング費用」構成される。

「施策費用」の主なサービス内容は以下のとおりである。

| アンバサダーイベント | 同社がクライアント企業から運営委託を受けてアンバサダーを会場などに呼び、新商品発表や講習会などを行う。アンバサダーにとっての特別な体験の提供を行うことで、アンバサダーを活性化し、クチコミを促進する。 |

| アンバサダーサンプリング | 多くのアンバサダーに商品を実際に使用してもらうために、商品を提供・貸出する。商品の管理・梱包・発送・返却などを同社が代行する。 |

| SNS投稿企画 | SNSの利用者が参加できる投稿・投票型のWebキャンペーンを、クライアント企業に代わって同社が企画・運営する。アンバサダー自身のSNSアカウントで参加することでキャンペーンが拡散されるため、アンバサダーの投稿(クチコミ)を見た知人・友人が更に参加し、SNS上で話題が拡散されることが期待できる。 |

(同社資料より)

②「TikTokアカウント運用サービス」

今後の確実な成長を図るため、財務基盤の安定化やガバナンスの強化に留まらず、新サービスの導入や新しい機能の開発・追加をする等の既存サービスの付加価値を高めていく必要があるとの考えから、自社のリソースだけに頼るのではなく、SNSなどの運用ノウハウに長けている企業と新たに事業連携等を行うことを模索する中、2023年1月にコンフィを子会社化した。コンフィは、2019年3月に設立され、TikTokにおけるチャンネル運用事業を主軸としている。

コンフィのTikTokチャンネル運用事業は、ミレニアル~Z世代への認知を高めたい(採用含め)ニーズのあるクライアントに、TikTokというSNSプラットフォームで、商品や企業の魅力を伝えるアカウント運用(動画配信)を行うことで、若年層に働きかけ認知度を高めるというビジネスモデルとなる。特に発信力の強い若い女性に対して美容、健康、医療、就職といった興味の強い情報発信をし、あるいは若年層の共感や感動を得るような発信をすることにより、多くのユーザーを獲得し、マーケティングに繋げることが可能となる。

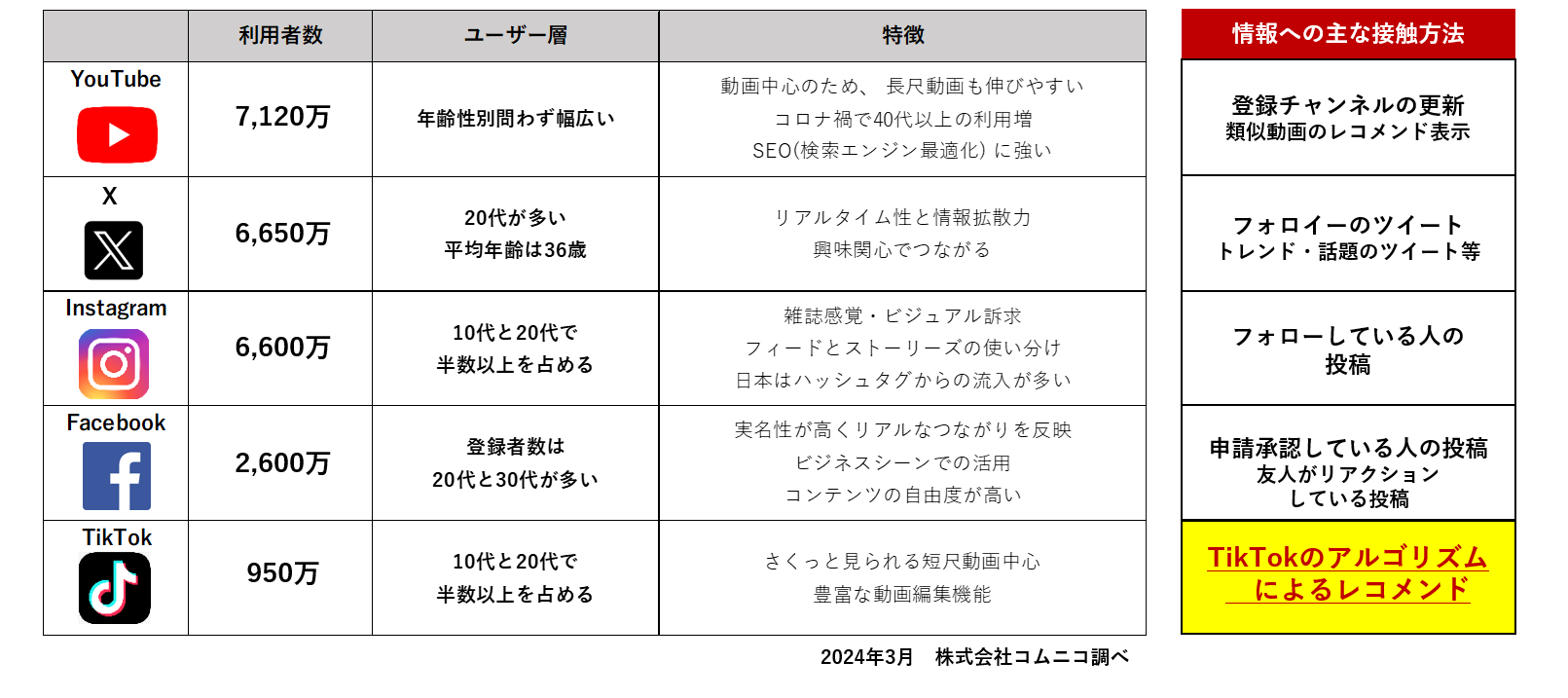

現代の若者生活において、スマートフォンによるソーシャルネットワークサービス(SNS)は一日の可処分時間の大半を占めるまでに成長しており、その中でも、TikTokは近年急成長を遂げたサービスであり、TikTokのユーザー数は現在世界で17億人を超え、2024年には20億人にも達するとも予想されている。また、20代の利用率が3年で4倍に急成長しており、日本においても2018年12月の950万人から21年10月時点で1,690万人に増加しており、ソーシャルメディアとしての役割に加えて、ECインフラとして欠かせないプラットフォームへと進化することが予測されている。このTikTokの市場において、同社は初期設計から、撮影・編集・投稿・レポーティングまで、一気通貫したチャンネル活性化のための運用サービスを提供している。

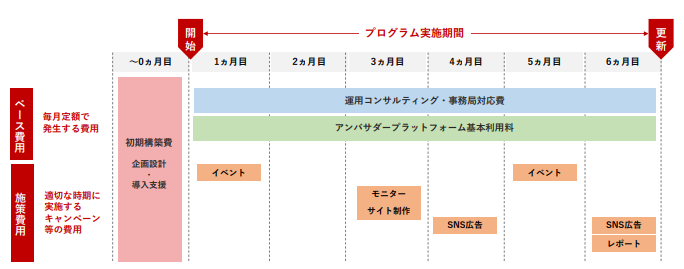

*SNSユーザーの推移

(同社資料より)

同社の主軸事業であるアンバサダーマーケティング事業がX(Twitter)、Instagramでの展開がメインとなっていることから、若年層顧客の新規獲得という課題に直面している。そのなかで、若年層への強い訴求力を持つ情報発信元として利用が見込まれるコンフィのTikTokチャンネル運用事業を獲得することによって、同社サービスとの高いシナジー効果が見込まれるだろう。マーケティング上注目度の高い「Z世代」とのコミュニケーション実績の知見やノウハウを共有していくことで、同社のアンバサダーマーケティング事業の顧客拡大・単価向上が可能となろう。

◎TikTokチャンネル運用サイクル

(概要)

| 初期設計 | チャンネル開設/戦略策定。ヒアリングを行い、運用目的に最適なチャンネル設計・開設を行う。 |

| クリエイティブ企画提案 | 事業内容/アカウント運用目的/トレンドに合った企画を提案。 |

| 動画撮影~編集 | 企画に沿って撮影を行い、ターゲットに刺さる動画編集を行う。 |

| 投稿・運用 | 完成した動画を確認してもらい、最終FIXした動画をスケジュールに合わせて投稿する。 |

| レポート/運用改善 | 毎月の運用の成果を分析・レポート化し月次定例会にてレビュー、運用改善に活かす。 |

ソーシャルメディアマーケティング市場の規模と成長ポテンシャル

(同社資料より)

TikTokプラットフォームにおける今後の成長ポテンシャル

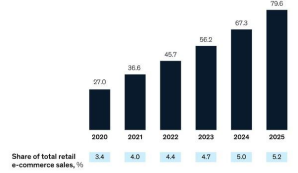

*同社資料より。米国のソーシャルコマース売上高(上段、単位10億ドル)及びソーシャルコマースがeコマース全体に占める割合(下段、%)の変化を予測したグラフ(マッキンゼーが21年5月に発表)。

(強み)

TikTokアカウント運用サービス事業においては、コンフィの知見とノウハウを取り込むことによる、TikTokとの親和性・機動力・分析力が大きな強みとなる。クリエイティブ制作スタッフが20代前半で構成されていることから、TikTokのメインユーザー層との親和性が高く、若年層ならではの感性・感覚をコンテンツに反映することが可能である。また、チャンネルの活性化には、頻度高く動画投稿をする必要があるが、月20本・30本投稿等、負荷の大きい運用でも迅速・柔軟に対応が可能な機動力・柔軟性を有する。さらに、同社の知見を活かすことにより、動画の企画はもちろんのこと、効果計測から分析・改善提案までのPDCAサイクルにも対応しており、大きな強みとなっている。

(同社資料より)

2.2023年12月期決算概要

(1)2023年12月期損益概況

|

22/12期 |

構成比 |

23/12期 |

構成比 |

前期比 |

|

|

売上高 |

447 |

100.0% |

289 |

100.0% |

-35.3% |

|

売上総利益 |

270 |

60.4% |

123 |

42.7% |

-54.3% |

|

販管費 |

493 |

110.3% |

550 |

190.4% |

+11.7% |

|

営業利益 |

-223 |

– |

-427 |

– |

– |

|

経常利益 |

-224 |

– |

-439 |

– |

– |

|

当期純利益 |

-231 |

– |

-491 |

– |

– |

*単位:百万円

大幅な減収、赤字幅拡大。

2023年12月期の売上高は前期比35.3%減の2億89百万円。同社グループの財政状態の悪化に起因した一部の顧客との契約解除の発生があった他、自社セミナーやSEOなどマーケティング施策の自粛による新規顧客獲得数の減少が継続している流れを大きく変えることができなかった。利益面では、コーポレート機能強化費用、旧役職員に対する責任追及のための費用、M&Aを実施することにより発生した外部専門家への支払手数料等が発生したことで、役員を含めた人件費減額等、経費抑制に努めたものの販管費が前期比で増加、営業損失は前期の2億23百万円から4億27百万円に拡大した。

(2)事業動向

新規事業・サービスとして(1)成果報酬型インフルエンサー施策 (2)ふるさと/ご当地アンバサダープログラム (3)インフルエンサーマネジメント事業 などを開始している。

(1)成果報酬型インフルエンサー施策については、該当商品に興味を持ったインフルエンサーによる自発的な施策参加を促し、インフルエンサーのフォロワー数に関わらず顧客獲得数(成果単位)という実績で費用が発生する。同施策は、インフルエンサーによる応募(自発的な施策参加意思の表明)の後、顧客(マーケティング実施企業)によって選考を実施。選ばれたインフルエンサーによるSNS投稿を通じて獲得した顧客数に応じて、インフルエンサーに費用を支払う仕組みとなっている。従来よりも、多額の初期費用がほぼかからずに実施することが可能となる。

また、顧客側からの指名形式ではなく応募制かつ成果報酬型であることから、インフルエンサー自身の発信意欲も従来方式より高く、工夫した投稿や熱量の高い投稿が多くなる傾向にある。特に化粧品、食品家電やオンラインで購入しやすい商品と相性が良い。

(2)ふるさと/ご当地アンバサダープログラムは、地方自治体や観光局などを対象にしたアンバサダープログラム。人口減少や高齢化を背景に地域づくりの担い手が不足している中で、若者を中心とした「関係人口」と呼ばれる地域外の人材が地域に入り始めており、地域に変化を生み出す「地域づくりの担い手」となることが期待されている。『ふるさと/ご当地アンバサダープログラム』は、地方自治体の在住者・出身者・観光者といった、様々な接点で各地域と繋がっている「交流人口」に対して、さらに積極的に関与する会員組織「アンバサダー」への登録を促し、「情報発信」「経済活性」「アイデア」「観光誘致」などの担い手、すなわち「関係人口」としての継続的な活動の機会を提供する。

(3)インフルエンサーマネジメント事業は、株式会社CrossConsultingとの業務提携により、両社の得意とするSNSマーケティングの知見・ノウハウを掛け合わせることで、SNSマーケティングの広告効果を最大化する新しいインフルエンサー施策やメニューを開発・提供することを見込む。

(3)財務状態と

キャッシュ・フロー

◎主要BS

|

22年12月末 |

23年12月末 |

22年12月末 |

23年12月末 |

||

|

流動資産 |

423 |

303 |

流動負債 |

205 |

99 |

|

現預金 |

349 |

173 |

仕入債務 |

6 |

9 |

|

売上債権 |

39 |

43 |

短期借入金 |

45 |

27 |

|

固定資産 |

13 |

45 |

固定負債 |

158 |

138 |

|

有形固定資産 |

– |

1 |

長期借入金 |

158 |

138 |

|

無形固定資産 |

– |

– |

負債合計 |

364 |

237 |

|

投資その他の資産 |

13 |

44 |

純資産 |

73 |

111 |

|

資産合計 |

437 |

349 |

利益剰余金 |

-1,337 |

-1,829 |

|

負債純資産合計 |

437 |

349 |

*単位:百万円

主に現預金の減少等により、資産合計は前期末比87百万円減の3億49百万円。負債については、流動負債が前期末比1億6百万円減少し99百万円となった。

◎キャッシュ・フロー

|

22/12期 |

23/12期 |

増減 |

|

|

営業CF |

-515 |

-577 |

-61 |

|

投資CF |

28 |

-99 |

-128 |

|

財務CF |

575 |

500 |

-75 |

|

現金及び現金同等物 |

349 |

173 |

-176 |

*単位:百万円

主に税金等調整前当期純損失が拡大した影響で営業CFの赤字幅は前期から拡大。投資CFは、主に有形及び無形固定資産、投資有価証券の取得などで支出が増大した。財務CFは、新株予約権の行使による株式の発行による収入などがあった反面、長期借入金の返済が生じた。以上の結果、キャッシュポジションは減少している。

(4)トピックス

◎株主優待制度の新設

同社は、株主への感謝とともに、同社株式への投資魅力を一層向上させ、中長期的な保有および株主増加を目的とし、株主優待制度を新設すると2023年10月19日付で発表している。

・対象株主及び開始時期

同社株式100株(1単元)以上を保有する株主を対象とする。2023年10月31日を基準日とし、基準日現在の同社株主名簿に記載または記録された100株(1単元)以上保有の株主を対象に開始する。なお、次回は2023年12月末日現在の同社株主名簿に記載又は記録された株主を対象とし、24年以降は毎年6月末及び12月末現在の株主を対象とする。

・株主優待制度の内容

株主優待の対象となる株主には、株主優待価格で商品を購入できる、株主限定の特設家電ECサイトを案内する。当該ECサイトは、株式会社玉光堂が運営するECサイト「ネットショップ オンホーム(on home. jp)」内に特設サイトを設置することにより提供し、約300アイテム以上の商品を掲載予定。当該EC サイトに登録することにより、すべての商品を株主優待価格で購入することが可能(優待価格は、他店の価格調査結果に基づき、都度調整を行う予定)。

・購入可能期間

初回は2024年2月末日まで、次回以降は毎年、12月末日現在の株主は翌年6月末日まで、6月末日現在の株主は同年12月末日まで利用可能。

3.2024年12月期業績予想

|

23/12期 |

24/12期(予) |

前期比 |

|

|

売上高 |

289 |

– |

– |

|

営業利益 |

-427 |

– |

– |

|

経常利益 |

-439 |

– |

– |

|

当期純利益 |

-491 |

– |

– |

*単位:百万円

2024年5月頃を目安に開示する方針

同社グループを取り巻く環境は、国内インフルエンサーマーケティング市場やSNSアカウント運用支援市場も引き続き拡大傾向にあり、主軸事業であるアンバサダーマーケティング事業も大きな成長が見込まれる。このような環境の下、同社グループはM&Aによる新規事業・既存事業の領域拡大、プラットフォーム強化によるサービス拡充、自社マーケティング投資拡大によるリード獲得強化、大手パートナー企業と連携した販売拡大により、一層の収益拡大を図る。

なお、2024年12月期の業績見通しについては上記事業環境や戦略等を踏まえ、売上高等の増加を見込んでいるものの、グループの社内体制と成長戦略について見直しを要する状況となっており、現時点で合理的に算定することが困難として非公表としている。ただし、業績予想が可能となる2024年5月頃を目安に開示する方針である。

4.今後の成長戦略

■収益力の向上

・アンバサダープログラム運用の業務効率化とプランの見直し

主力商品である「アンバサダープログラム」は、これまで大企業向け「エンタープライズプラン」と中小企業向けの「セレクトプラン」の2種類で販売していたが、業務効率化を目的に、2023年5月より「セレクトプラン」を終売とし、「エンタープライズプラン」への一本化を行った。これにより、一連のサービス提供にかかるリソースの削減だけでなく、クオリティや顧客満足度の維持向上効果が見込まれる。また2023年10月より「自社運用プラン」として、運用にかかるリソース・コストに見合った料金プランの見直しを行うなど、既存顧客への価値訴求を行っている。

・システム機能追加による成果・満足度の向上

アンバサダープログラムの運営・分析を支援する基幹ツール「アンバサダープラットフォーム」の機能開発への投資を継続的に行っている。また、2022年にリリースしたLINE連携機能の拡販を進めている。現在は顧客データとの連携や、企業担当者による運営負荷を軽減するオペレーションの自動化機能などの開発を進めており、アンバサダープログラムのさらなる価値向上に努めていく。

・パートナー企業との事業連携

アンバサダープログラムの拡販及び運営負荷軽減の目的からパートナー企業との連携を推進し、強化していく方針。また、アンバサダープログラムと相性のよいSNS公式アカウント運用をメイン事業とするパートナー企業のリサーチ・関係構築の取り組みや、共催でのセミナーを継続して実施していく。更には、SNSアカウント運用施策やインフルエンサー施策等を併用することでより高いマーケティング効果を見込めるソリューションを事業とする企業と提携を行う。

■資本政策による財務基盤の安定化

同社はこれまで、第三者割当による新株式の発行、第三者割当による第10回新株予約権の発行及び本新株予約権のうち一部の行使により、資本増強を図ってきた。これにより債務超過の状態は解消したが、依然として資本は脆弱であると言え、業容拡大のための投資や安定的な事業運営のための資金調達の実施が不可欠である。このため、第10回新株予約権による資金調達に加え、今後も更なる資金調達について検討を進めていく。

5.特設注意市場銘柄の指定解除

東京証券取引所より2023年8月30日付で、同社株式の特設注意市場銘柄の指定を解除する旨の通知を受領している。当該指定から1年を経過した後に同社が東京証券取引所に提出した内部管理体制確認書の内容等が確認され、以下の通り内部管理体制等が改善されており、上記以外の点も含め、相応に内部管理体制が構築、運用されていることが認められたことが背景となっている。

・経営体制を刷新した上で、取締役会への報告内容の充実や取締役会審議における議論の活性化に取り組むとともに、任意の指名委員会への諮問による役員候補者選定プロセスの透明化、外部専門家で構成するガバナンス強化委員会を活用した取締役会上程までの意思決定プロセスの適正性確保への取組みなど、実効性ある取締役会の運営による監督機能の強化に努めていること

・監査等委員会と内部監査室の相互の情報共有による連携強化、常勤監査等委員及び内部監査室の社内情報へのアクセス権限の拡大、内部監査室の専任担当者の確保、内部監査室への外部専門家によるサポート体制の導入など、監査等委員会監査や内部監査の実効性確保に向けた環境整備による監査機能の強化を行い、着実にそれらの監査を実施していること

・新設したコンプライアンス専門部署の主導による定期的なコンプライアンス研修と理解度テストの実施、職業倫理の確立のための方針策定と各種施策の実行、その達成状況の定期的な評価などにより、役職員のコンプライアンス意識の改善を図っていること

6.今後の注目点

インターネット広告市場の拡大が目覚ましい。動画広告や運用型広告の成長などによりインターネット広告費用は2022年に3兆円を超え、過去最高を更新している。

こうした好環境の下、国内インフルエンサーマーケティング市場やSNSアカウント運用支援市場も引き続き拡大傾向にあり、主軸事業であるアンバサダーマーケティング事業も大きな成長が見込まれる。加えて、国内市場にとどまらず、23年10月には中国を始めとした東南アジア進出の総合支援を展開しているSRBTECHコンサルティング社と協業し、中国や東南アジア諸国におけるマーケティング支援を強化していくことを発表している。他にもこうした協業に関する発表が相次いでいる他、2024年に入ってからは大口受注に関する開示も複数出ている。その一方、IM&HINI JAPAN社の戦略変更に伴う一連の動向やBrandit社の事業譲受の中止など、スピード重視の施策推進の反動ともとられかねない事象も起きている。

良好な事業環境を活かし、急務である売上高の回復と着実な施策推進のバランスを取りながらの企業運営の行方に注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外3名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2023年04月06日

<基本的な考え方>

当社は、2021年5月に元役員による資金流用が発覚し、さらに2022年1月に不適切な会計処理が発覚したことを受け、それぞれ第三者委員会を設置し全容解明に向けて調査をいたしました。当社は、これらの2度にわたる不祥事に関する第三者委員会の調査報告の結果を踏まえて、経営責任を明確化するために2022年5月9日付で代表取締役社長を変更し、さらに、同年8月9日の臨時株主総会にて監査等委員会設置会社に移行するとともに、役員体制を一新いたしました。この一新した経営体制のもと、一連の不祥事が生じた事態を深く反省し、同年9月30日付で策定した「改善計画・状況報告書」に基づき、コンプライアンス専任部署の設置による当社役職員のコンプライアンス意識の改革、ガバナンス強化委員会の設置によるコーポレートガバナンスの強化、内部管理体制の整備等、再発防止策の実施に真摯に取り組んでおります。中でも、コンプライアンスの遵守やコーポレートガバナンス体制の適切な構築を経営の最重要課題ととらえ、主に以下のとおり取り組みを進めています。

■コンプライアンス意識の徹底

・コンプライアンス専任部署の新設

・経営トップによるコンプライアンスに関するメッセージの定期的な発信

・年間2回役職員のコンプライアンス遵守状況に関するアンケートを実施し取締役会に報告

・年間2回のコンプライアンス研修の実施や職業倫理を考慮した人事評価

■コーポレートガバナンス体制の強化

・監査等委員会設置による取締役会に対する監督機能、牽制機能の強化

・ガバナンス強化委員会の設置による取締役会諮問事項の確認、検討

・取締役会での報告内容の充実や運営の改善

・役員選任基準の明確化(社外含む)

・リスク管理委員会の設置

・独立した内部監査室の設置

・会計監査人、監査等委員会及び会部監査室の連携強化

・内部通報窓口の設置

当社は、これらの取り組み・体制を今後も継続して運用していくことで、コーポレートガバナンスの体制強化を図ってまいります。

また、コーポレートガバナンス・コードの各基本原則に対する当社の考え方や取り組み状況は以下の通りです。

■基本原則1

当社は、株主の実質的な権利が確保されるよう、権利行使に必要な情報について適時・適切にTDnetに開示をし、その後に当社ホームページでも開示をしております。

株主総会は株主との対話の場であると認識し、議事内容のビジュアル化や株主からの質問(事前質問も含む)に対して必要かつ十分な回答を行い、対話の充実に努めています。なお、当社は買収防衛策は導入しておりません。

■基本原則2

当社は、法令遵守はもとより、企業と社会・個人を結びつけるサービスの提供等を通じて社会に貢献し、当社の持続的な成長、企業価値の創出等を図ることで、取引先、アンバサダー(取引先の商品・サービスのファン)、地域社会、従業員といったステークホルダーに信頼される関係性を構築できるよう適切な協働に努め、企業活動を行ってまいります。また人材登用については、女性・外国人・中途採用者を積極的に雇用し、また管理職へ登用するなど人材の多様性の確保を図っています。

■基本原則3

当社は、法令や上場規程に基づく開示については、開示の事実を認識した時点で迅速に公表することに努めています。さらに、今後の事業戦略やリスクについては決算説明会資料や「事業計画及び成長可能性に関する事項」にて公表しております。また海外の投資家に対して、当社の事業内容について英訳したものを当社ホームページに公開し、情報開示に努めています。

■基本原則4

当社は、取締役会において事業戦略等について、社外取締役が有する専門的な知見を踏まえながら、適切に議論を進めています。

当社と社内取締役との間では、会社法に基づき補償契約を締結し、また社外取締役とは責任限定契約を締結するなど、役員のリスクテイクを図っています。

また、役職員に対してストックオプション制度を導入することで、業績ならびに株価向上に対する当社役職員の意識を高め、投資家の目線に立った事業運営を行うことに努めています。さらに社外・社内取締役ともに選任基準を策定し、選任候補者又は解任対象者について指名委員会による審議を経ることで透明性のある選解任プロセスを担保し、当社の適切な経営体制の構築と継続に努めています。当社の取締役は6名であり、うち3名が社外取締役(監査等委員)であります。

■基本原則5

当社は、原則年2回の決算説明会を開催することを基本としており、また投資家との個別IRについても適宜開催し、対話の充実を図っています。

<コーポレートガバナンス・コードの各原則を実施しない理由>

「当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。」と記載している。