BuySell Technologies(7685) 売上・段階利益とも過達で着地

|

岩田 匡平 代表取締役社長兼CEO |

株式会社BuySell Technologies(7685) |

|

企業情報

| 市場 | 東証グロース市場 |

| 業種 | 卸売業(商業) |

| 代表取締役社長兼CEO | 岩田 匡平 |

| 所在地 | 東京都新宿区四谷4-28-8 PALTビル8F |

| 決算月 | 12月末日 |

| HP | https://buysell-technologies.com/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,903円 |

14,285,511株 |

41,470百万円 |

17.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

25.00円 |

0.9% |

132.30円 |

21.9倍 |

589.51円 |

4.9倍 |

*株価は3/15終値。各数値は2023年12月期決算短信より。

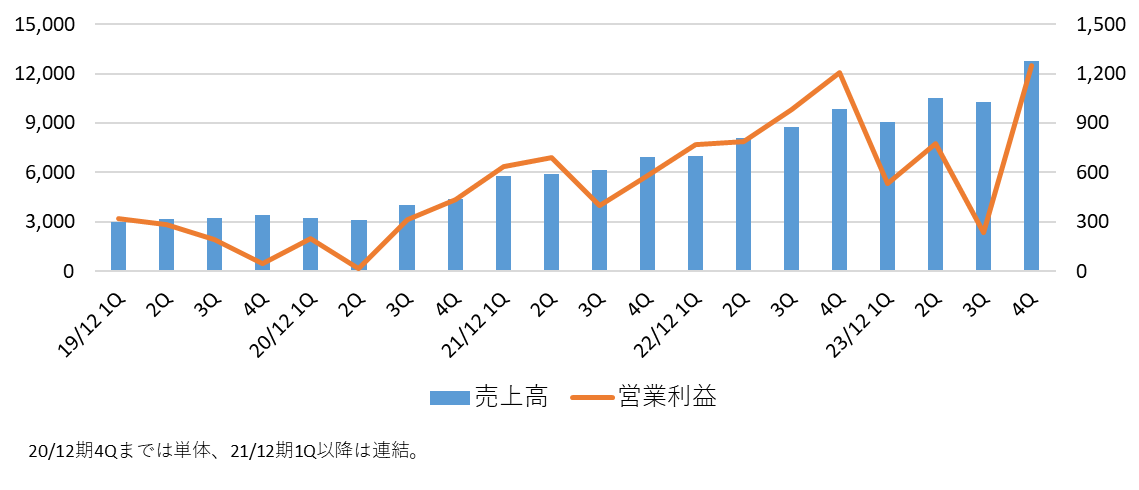

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年12月 |

14,764 |

968 |

922 |

565 |

41.12 |

7.50 |

|

2021年12月 |

24,789 |

2,315 |

2,295 |

1,314 |

93.26 |

14.00 |

|

2022年12月 |

33,724 |

3,694 |

3,672 |

2,268 |

158.28 |

20.00 |

|

2023年12月 |

42,574 |

2,796 |

2,754 |

1,453 |

100.11 |

25.00 |

|

2024年12月(予) |

52,480 |

3,400 |

3,310 |

1,890 |

132.30 |

25.00 |

*予想は会社側予想。2021年1月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。

株式会社BuySell Technologiesの2023年12月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2023年12月期決算概要

3.2024年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23年12月期は、前期比26.2%増収、同25.0%経常減益となった。会社計画に対しては売上・段階利益とも過達で着地した。会社別売上高をみると、バイセル単体が同11%増、タイムレスが同32%増と堅調に推移したことに加え、フォーナインの通期寄与(前期は4Qのみの計上)が増収率を引き上げた格好。

- 9月までは広域強盗事件や酷暑等の影響を受けて出張訪問買取事業の問い合わせ獲得、訪問数といったKPIが低調に推移した。ただし、9月後半からは平準化してきたこと、リピート獲得が順調だったことなどを背景に、4Qの出張訪問数が前年同期比11.1%増と復調してくるなど、KPIからは徐々に改善基調へと移ってきたことが見て取れる。

- 収益面では、出張訪問買取の問い合わせ減少に呼応しアポイント獲得強化に向けたプロモーションを積極的に行ったこと、新卒および中途採用強化による人員増(同323人増)、本社増床および倉庫拡張、フォーナイン連結化に伴う償却増、などが収益を圧迫した。しかし、4Qは出張訪問買取の復調に加え、店舗買取も拡大したことから仕入が好調に推移したうえ、販管費の効率化にも尽力したこともあり、売上高販管費率は46.4%まで低下した。

- 24年12月期の売上高は前期比23.3%増の52,480百万円、営業利益は同23.6%増の3,400百万円、調整後EBITDAは同22.9%増の4,910百万円の予想。25年12月期以降高成長フェーズへと導くための助走期として今期を捉え、効率性を重視した経営を行っていく考え。日創連結化の通年寄与インパクトは、売上高で+23億円の前提。出張訪問買取事業においてはマーケティング投資の効率化を重視し、店舗買取事業においては店舗人員やサポート人員の採用を積極的に行うことを計画している。事業環境は改善に向かう想定。これまでの拡大戦略でコスト面での課題が認識されていることから、販管費全体の投資リターンを厳格にみていく計画。以上の取り組みにより、日創の通年寄与が売上高総利益率を押し下げるものの、調整後EBITDA比率は9.4%で横ばいに留まる想定。一株配当予想は、前期比変わらずの25.00円の予定。予想配当性向は18.9%。

- 23年12月期は連続強盗事件の発生や酷暑など同社にとって試練続きの一年だった。その中で課題を明確にし、下期以降はその対応をしっかり進めてきたとの印象である。その成果は23年9月以降KPIの改善という形で具現化してきている。24月12月期も成長を急ぐのではなく、25/12期以降高成長軌道に戻れるよう足場を固める期として考えられている。短期的にはコストが重く見える可能性もあるが、しっかりとKPIの変化に目を配らせたい。

- 24年4月から二人代表制へとシフトする。新たに代表取締役社長兼CEOに就任する徳重氏は外部からの招聘となるものの、労働集約型の大規模組織を率いてきた経営経験は当社でも活かされると考えており、社内外での影響力は未知数である。良い方向への影響力を発揮していくことに期待したい。

1.会社概要

「インターネット」と「リアル」のそれぞれの強みを生かしたリユース事業を展開。

インターネットやマスメディアを駆使したマーケティング戦略により買取希望者を集客するとともに、日本全国を対象に出張訪問買取を行う。多彩な買取/販売チャネルによるシナジーの最大化、シニア層を中心とした強固な顧客基盤、クオリティの高い経営陣などが特長・強み。巨大な潜在リユース市場の開拓と顧客基盤を活かした新規事業の創出により更なる成長を目指している。

【1-1 沿革】

大手広告会社でマーケティングを担当していた岩田氏は、豊富な広告宣伝費を持つ大企業や有名企業が優遇され、予算も少ない中小企業、ベンチャー企業は十分な対応を受けることができない状況に疑問を抱き、資本力の弱い企業でも真のマーケティングが展開できるよう支援したいとの思いから、大手広告会社を退職しコンサルティング会社を立ち上げた。

多くのベンチャー企業や中小企業を支援する中で出会ったのが、現在の株式会社BuySell Technologies(旧 株式会社エース)であった。

同社は以前から現在の中心事業である「出張訪問買取」を行ってはいたが、2016年5月にコンサルに入った当時はマーケティングといってもチラシをまくくらいで、ホームページも洗練されたものではなく、業績も芳しいものではなかった。

岩田氏の下で本格的な改革に乗り出した同社は、同年8月には過去最高の申込件数を記録、9月にはそれを更新するなど、改革の芽が出始める。

この過程で岩田氏は、「出張訪問買取」サービスは付加価値が高く、必要とする顧客が多数存在する反面、「出張訪問買取」サービスのメリットの伝え方、ブランディング構築方法、マーケティングアクションなどが極めて不十分であると感じ、そこに自分がこれまで培ってきたマーケティングノウハウを注入していけば、もっと魅力的な会社に変革できるはずと確信する。

同年10月に岩田氏が取締役CSMO(Chief Sales & Marketing Officer)に就任。11月には社名を株式会社BuySell Technologiesに変更し、新たなTVCMをオンエアするなどさらに改革のスピードを上げる。

岩田氏が2017年9月に代表取締役社長に就任。クリエイティブのPDCAサイクルを回すと共に、知見を活かしたTVCM枠の購入などが奏功し、業容は順調に拡大。コンプライアンス体制も整備し、2019年12月、東証マザーズに上場。

2022年4月、市場再編に伴い東証グロース市場に移行した。

【1-2 企業理念・経営理念】

以下のようなミッション、バリューを掲げている。

| ミッション

:私たちの使命 |

人を超え、時を超え、たいせつなものをつなぐ架け橋となる。 |

| バリュー

:私たちが目指す姿 |

1.ホスピタリティ

相手の思いに寄り添い、期待以上の喜びと感動を提供します。 2.プロフェッショナル 専門的知識や技術を活かし、最高のパフォーマンスを発揮します。 3.クリエイティブ 既存の思考にとらわれず、自ら課題を見つけて新たな価値を創造します。 |

物には物を超えた価値、バリューがあり、そこを的確につないでいくのが自社の使命、社会的な存在価値と考えている。

加えて、環境課題への対応、全てのステークホルダーとの共創を強く認識しており、「持続可能な社会の実現のために、2次流通マーケットの活性化を通じて循環型社会の形成に貢献」すること、「顧客、株主、従業員、社会等の様々なステークホルダーとの価値を共創する企業として持続的な成長を追求し、企業価値の最大化を実現」することも自社グループのミッションと考えている。

また、バリューは人事評価制度にも反映し、次世代を担う人材の育成につなげていく方針。

【1-3 市場環境】

2022年の顕在リユース市場は約2.9兆円と推計され、2030年には4兆円まで拡大すると見られる。

ただ、これはあくまでも顕在化したリユース市場の数値であり、自宅内の1年以上利用されていない不用品である「かくれ資産」を含めた潜在的なリユース市場規模総額は約66兆円を超えると推計している。

加えて人口減少が続く日本においては、不用品は毎年7.6兆円増加すると推定しており、潜在リユース市場は今後も拡大が続くと見ている。

また、年代別の一人当たりのかくれ保有資産保有額を見ると、50歳代以上のシニア層が多くを占めている。

(同社資料より)

同社ではその強みである出張訪問買取を中心に、自宅に眠る「かくれ資産」となる潜在商材を掘り起こすことで、成長ポテンシャルの大きい潜在的なリユース市場の開拓を進めていく考えである。

【1-4 事業内容】

(1)ビジネスモデル

同社及び子会社株式会社タイムレス、株式会社BuySell Link、株式会社フォーナイン、株式会社日創、株式会社むすびの6社により、「インターネット」と「リアル」それぞれの強みを生かしたリユース事業を展開している(株式会社BuySell Linkは障がい者雇用推進を目的とした特例子会社)。

主にインターネットやマスメディアを駆使したマーケティング戦略により買取希望者を集客するとともに、日本全国に出張可能な査定員を配置した出張訪問買取を中心に、宅配、店舗による買取を実施している。

買取品は、自社EC「バイセルオンラインおよびバイセルブランシェ」、ヤフオク!などのECモール、ebayなどの越境ECサイトを通じたEC販売や、百貨店での催事販売により一般顧客に販売(toC販売)するほか、子会社タイムレスの「タイムレスオークション」、他社市場を利用した卸販売により外部業者に販売している。

(同社資料より)

マーケティングによる集客から買取査定、在庫管理、販売までの一連の流れをすべて自社で一貫して管理実行する体制を構築している。

また主力のリユース事業を拡大すると同時に、リユースに隣接する新規事業や顧客データを活用した新規事業の立ち上げ・育成にも注力している。

(2)各サービスの概要

同社のリユース事業は「買取希望者の集客」→「買取の実施」→「買取品の販売」というビジネスフローで構成されている。

「集客」、「買取」、「販売」各ステップの概要、特長は以下のとおりである。

(同社資料より)

①集客:シニア富裕層を対象としたクロスメディアマーケティングを展開

◎マーケティング

顧客からの査定依頼を受注するためのマーケティング活動が事業戦略・遂行の起点であり、集客数の最大化が同社ビジネス成功の第一のカギである。

ここでは、岩田社長を始めとした経営陣が有するマーケティングスキルやノウハウが大きな役割を果たしている。

SEO(Search Engine Optimization、検索エンジン最適化)、リスティング広告、SNSなどの「インターネット」と、TVCMや折込、チラシ等を中心とした「マスメディア」を駆使したクロスメディアマーケティングを展開している。

市況や季節性等を踏まえたマクロ視点での広告運用に加え、日々の媒体別、エリア別等に細分化した詳細な分析を行うことによって、効率的なCPA(問い合わせあたり広告宣伝費)を実現し、費用対効果を最大化したマーケティング活動を行っている。

こうした、きめ細かいマーケティング活動により、問い合わせ件数および集客数は年々拡大している。

(同社資料より)

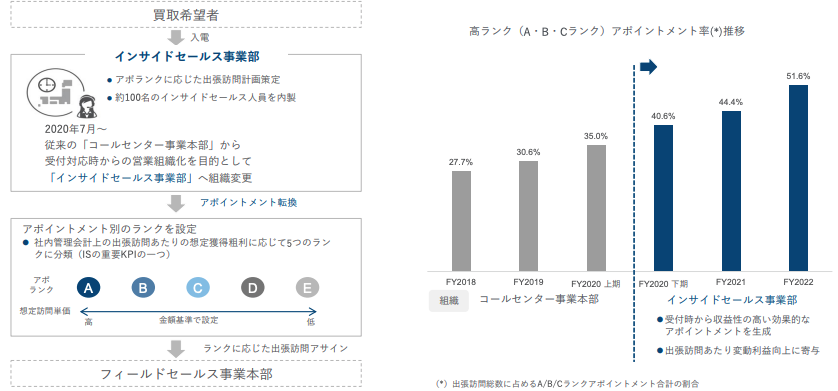

◎インサイドセールス:顧客ニーズに沿ったサービスの提供と査定員稼働数の最大効率化

マーケティングによって開拓した買取希望者からの入電に対して、約100名のオペレーターが顧客の要望を直接聞き、その要望を査定員と連携することにより、顧客ニーズに沿ったサービスの提供を図っている。

2020年7月に受付対応時からの営業組織化を目的として、それまでの従来の「コールセンター事業部」から「インサイドセールス事業部」へ組織変更を行った。

売却希望の商材や訪問日時の調整といった事務的な受付業務のみでなく、顧客がより安心して同社サービスを利用できるよう、事前に顧客に対して、サービスの概要、査定取り扱いが可能な商材の説明、不招請勧誘防止のための案内等を実施しているほか、査定員が訪問査定時に説明する内容を事前に説明している。

加えて、「インサイドセールス事業部」ではこうした顧客向けサービスと共に、入電受付時に出張訪問あたりの想定獲得粗利(想定訪問単価)に応じて5つのランクに分類し、収益性の高い効果的なアポイントメントを生成している。

この組織変更により高ランクのアポイントメント率は年を追って着実に上昇し、出張訪問あたり変動利益の向上に寄与している。

同社の場合年間44.9万件(2023年12月期実績)の買取に関する入電があるが、1件残らず電話の内容を録音し、その後のアポイントおよび訪問の成果をトレースしている。これにより高ランクアポイントに繋がった共通事項やエッセンスを抽出し、オペレーターに教育するというサイクルを繰り返し行っており、訪問粗利単価の上昇に繋げている。

(同社資料より)

②買取:幅広い顧客ニーズに対応した「出張訪問買取」を展開

◎出張訪問買取

問い合わせのあった顧客の自宅へ出向き、査定・買取を実施する「出張訪問買取」が買取方法の中心である。

このほか、売却希望商品を同社まで送る「宅配買取」、直接顧客が同社店舗まで商品を持ち込む「店舗買取」も行っている。

「出張訪問買取」を担う「フィールドセールス事業本部」においては、2023年末で439名の査定員を有し、関東圏、関西圏、名古屋、福岡などを拠点として全国各地をカバーしている。

査定希望の商品種類が多岐にわたる場合、査定数量が多量となる場合、査定商品の重量があり持ち運びが困難な場合などのほか、遠方に居住の顧客や高齢の顧客からの問い合わせなど、店頭買取や宅配買取の利用が難しい顧客からの買取依頼にも「出張訪問買取」は柔軟に対応することが可能であり、より幅広い顧客ニーズに対応している。

例えば、着物は1着で1kg程度の重量のものもあり、整理したい着物の枚数が多く、持ち運びが困難な場合、同社の査定員が自宅まで訪問して査定買取を実施する「出張訪問買取」は、顧客ニーズに即した親和性の高いサービスである。

◎査定員

採用力を強みに事業規模の拡大に応じてフィールドセールス査定員の人員数も堅調に増加している。2017年より新卒採用を強化している。

また、顧客満足度を高めるため、査定員に対する教育を重視している。

教育研修専門部門「セールスイネーブルメント部」では、査定員の体系的教育研修システムを導入しており、センター別・査定員別に同社独自の細分化した社内管理指数によるスコア化により査定員に応じた教育研修プログラムを実施している。

研修期間の短縮を重要なKPIと位置付け、教育プログラムの見直しを常に実施。研修期間は、数年前は約6か月だったものが、現在は5か月程度まで短縮されている。

営業研修や現場への同行等のOJTを定期的に実施し、営業姿勢、査定能力、コンプライアンス意識の向上に努めている。

加えて、顧客の自宅に上がるためには顧客に十分な安心・安全を提供する必要があることから、コンプライアンス体制の徹底にも注力している。

査定員のみでは契約を決裁することはできず、契約時にコンプライアンス専門部署が顧客に電話し、売買契約の内容についての確認(商品、金額および金額への納得の有無の確認)を行う決裁コールを行ったうえで最終契約を締結する。

また、コンプライアンス専門部署は査定員退出後に再度顧客に電話(フォローコール)するほか、査定員の対応や法令遵守及び顧客の満足度など、出張査定に関する顧客の率直な意見について具体的なヒアリングを行っている。

フォローコールでの結果については、査定員個人別で意見、クレーム、賛辞内容を管理し、更なる品質向上に向けて適宜査定員に周知徹底を図っている。

法令に従ったクーリング・オフ対応の徹底も図っている。

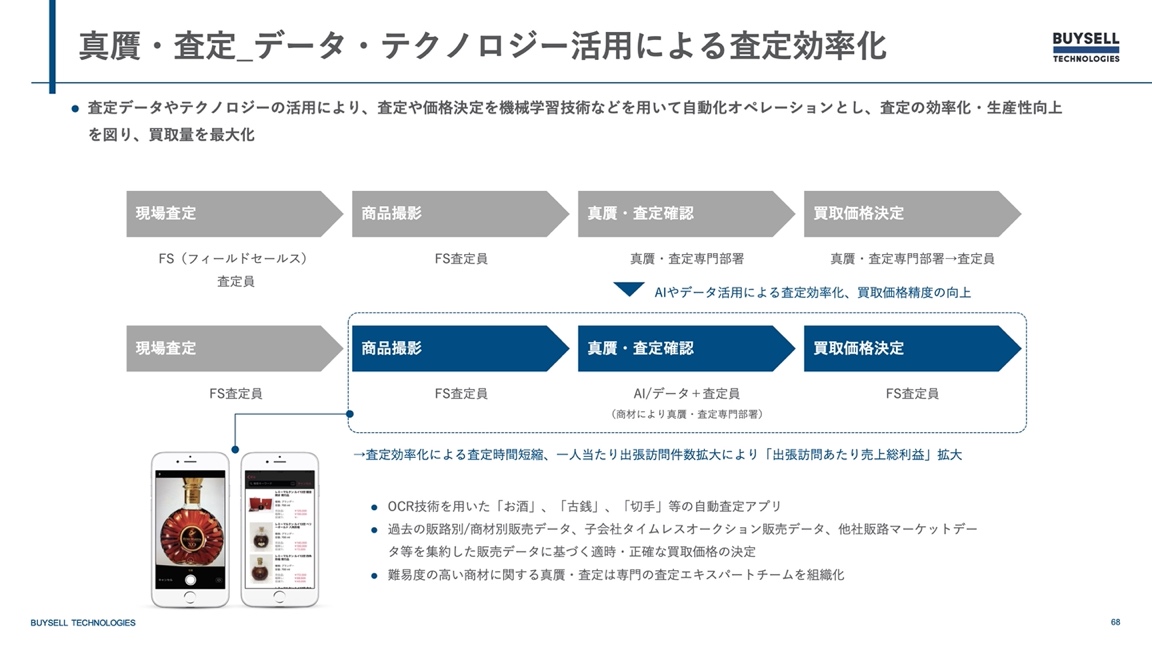

◎真贋鑑定・査定

同社の査定体制は、正確な査定、贋物買取防止および査定員不正を防止する観点から、出張訪問する査定員の現場査定に加えて、査定員からモバイル端末を利用して送られて来る画像や動画等の情報をもとに、真贋及び鑑定を専門とする社員により二重で査定内容をチェックしている。

また、査定データやテクノロジーを活用し、機械学習技術などを用いたオペレーションの自動化による査定や価格決定の効率化・生産性向上を進めており、買取量の最大化を目指している。

◎取扱商品

主として、着物、切手、古銭、貴金属、ジュエリー、ブランド品、時計、骨董品、毛皮、酒類等を対象としており、販売時に高単価を確保できるものをメイン商材としている。

(同社資料より)

◎主要顧客

中心サービスである出張訪問買取との親和性が高いシニア富裕層からの問い合わせが多く、2022年12月期では50代以上の顧客が全顧客の約86%を占めている。

また、シニア層が中心であることから、自宅整理、遺品整理及び生前整理に伴い同社の買取サービスを利用するケースが多く、サービス利用理由の約70%をそれらが占めている。

(同社資料より)

③販売:

◎在庫管理

買取商品はクーリング・オフの期間を経た後、千葉県船橋の自社倉庫においてアルバイトを含む300名を超えるスタッフにより検品から出品までを一元管理している。

在庫は、自社開発のITシステム「AXIS」によって管理されており、クーリング・オフへの対応を含めて商品一点ごとの在庫管理を行っている。

商品の特徴・状態・市場環境など様々な面を考慮した上で、最適な販売ルートに送品している。

◎販売方法

在庫状況を踏まえて販売戦略を企画立案の上、古物市場や業者向けオークションでの販売、EC販売、催事販売等のチャネルにより買取商品の販売を行っている。

(同社資料より)

古物市場やオークション販売等のtoB販売(法人向け販売)では、商材ごとに対面形式・対面オークション形式を使い分け、取引先との交渉を繰り返し、より高い利益率を出せる販売先を選定している。23年12月期で売上の約74%がtoB販売である。

また、子会社化した株式会社タイムレスの「タイムレスオークション」により品質毎の適正な販売、流通量の拡大に繋げている。

一方、エンドユーザーである一般消費者向けのtoC販売おいては、良質の商品を提供すべく、EC販売(楽天市場、ヤフオク!等)や百貨店催事による販売を行うとともに、2018年7月よりリユース着物の販売を中心とした「バイセルオンライン」、2020年2月よりブランド品、時計、ジュエリーや酒類などのラグジュアリーリユース商品の販売を中心とした「BUYSELL brandchée(バイセル ブランシェ)」と、2つの自社ECサイトを展開している。また、中国向けライブコマース事業を展開している。

toB販売により在庫回転期間を短縮(在庫リスクの低減)しながら、toC販売の拡大により収益の最大化を図っている。2018年から開始したtoC販売が占める比率(単体)は当初9%程度であったが、23年12月期は25.5%まで伸長し、利益成長を牽引している。

商材の需要動向等に応じた商品1点ごとの最適な販売戦略の立案と多様な販売チャネルの構築により、リユースビジネス成功の第三のカギとなる「販売」においても着実に実績を積み上げている。

【1-5 強み・特長】

①多彩な買取/販売チャネルによるシナジーの最大化

同社及び子会社タイムレスの多彩な買取チャネルと販売チャネルにより、両社の強みを活かしたシナジーの最大化を図っている。リユース市場における多くのプレーヤーの中で、他社にはないビジネスモデルで独自のポジションを築いており、明確な差別化となっている。

②シニア層を中心とした強固な顧客基盤

前述の通り50代以上の顧客が全顧客の約86%を占めている。同社のヒアリングによれば8割の顧客が同社サービスの対応に満足しており、シニア富裕層からの信頼は厚い。

この強固な顧客基盤は、今後の事業展開において大きなアドバンテージとなろう。

③クオリティの高い経営陣

同社の成長を支えている要因の一つが優れたマーケティング戦略である。岩田社長によれば、ベンチャー企業で同社ほど良好なコストパフォーマンスでTVCMを打てている企業は他にはないという。

上手にTVCMを打つには、どういうプレーヤーがいるのか、どういった段取りが必要なのかなど、その構造を熟知していることが必要だが、同社は大手広告会社出身で知見・経験・ノウハウが極めて豊富な岩田社長がクロスマーケティング戦略を強力に推進している。

また、顧客からの信頼を得て持続的な成長を追求するにはコンプライアンス体制の完備が不可欠で、買取プロセスにおける現金の管理なども重要なポイントであるため、取締役CFO小野 晃嗣氏の指揮の下、経理面からのオペレーション整備を進めてきた。

取締役CTO今村雅幸氏は、著名企業を含め数社で幅広くDXを推進した実績を持ち、データドリブン経営のためのテクノロジー組織の拡大と成長をリード。「エンジニア組織の生産性指標が高い企業 」として「Findy Team+ Award 」を2022年、2023年連続受賞した。

攻守にわたるクオリティの高い経営陣により事業を推進している。

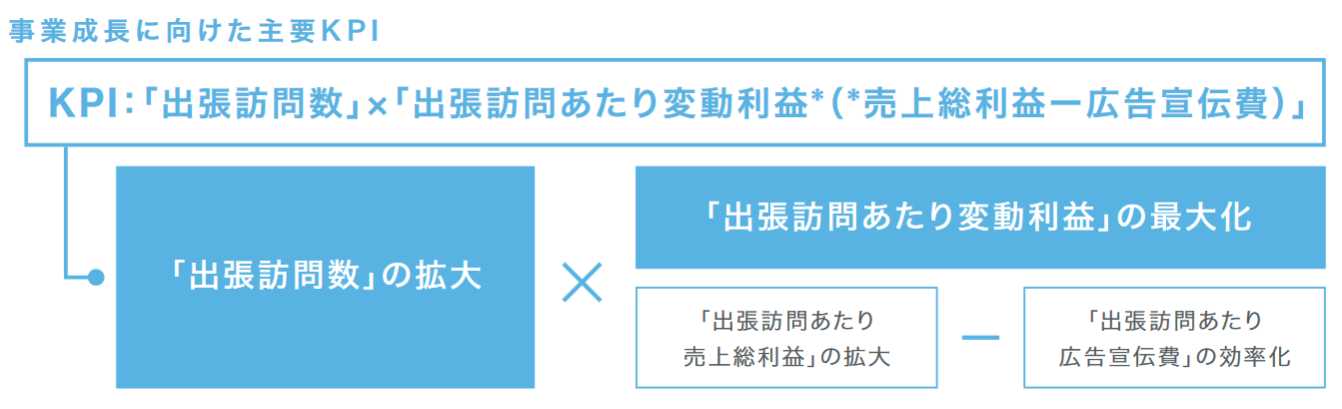

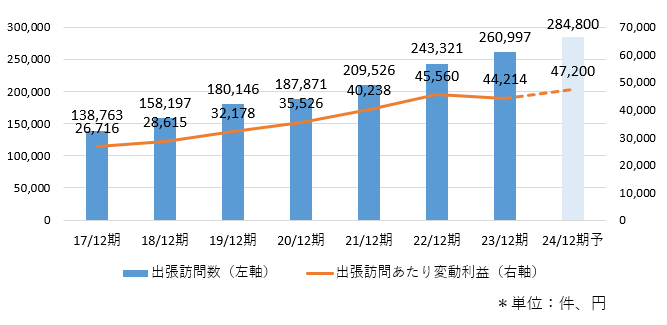

④主要KPI:「出張訪問数」×「出張訪問あたり変動利益」

同社ではリユース事業の主要KPIとして 「出張訪問数」×「出張訪問あたり変動利益」を設定している。

「出張訪問数」拡大のためには認知度向上による問い合わせ件数の増大を、「出張訪問あたり変動利益の最大化」のためには高額商品買取増と広告宣伝費の効率化をそれぞれ追求している。

(同社資料より)

2.2023年12月期決算概要

(1)業績概要

|

22/12期(累計) |

構成比 |

23/12期(累計) |

構成比 |

前期比 |

会社計画 |

計画比 |

|

|

売上高 |

33,724 |

100.0% |

42,574 |

100.0% |

+26.2% |

42,310 |

+0.6% |

|

売上総利益 |

19,864 |

58.9% |

24,493 |

57.5% |

+23.3% |

24,434 |

+0.2% |

|

販管費 |

16,169 |

47.9% |

21,696 |

51.0% |

+34.2% |

21,894 |

-0.9% |

|

営業利益 |

3,694 |

11.0% |

2,796 |

6.6% |

-24.3% |

2,540 |

+10.1% |

|

調整後EBITDA |

4,339 |

12.9% |

3,994 |

9.4% |

-8.0% |

3,776 |

+5.8% |

|

経常利益 |

3,672 |

10.9% |

2,754 |

6.5% |

-25.0% |

2,500 |

+10.2% |

|

当期純利益 |

2,268 |

6.7% |

1,453 |

3.4% |

-35.9% |

1,330 |

+9.3% |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成。

株式会社インベストメントブリッジが開示資料を基に作成。

23年12月期通期の売上高は、前期比26.2%増の42,574百万円となった。会社別売上高をみると、バイセル単体が同11%増、タイムレスが同32%増と堅調に推移したことに加え、フォーナインの通期寄与(前期は4Qのみの計上)が増収率を引き上げた。23年11月に修正された会社計画に対する達成率は、売上高が計画比+0.6%、調整後EBITDAが同+5.8%。店舗買取事業が好調に推移したこと、広告宣伝費の効率化や全社コスト改善の推進が奏功した。

4Q(10~12月)は過去最高益を計上。3Qまでは広域強盗事件等の影響を受けて出張訪問買取事業の問い合わせ獲得、訪問数といったKPIが低調に推移したものの、9月後半から平準化したこと、リピート獲得が順調だったこと、などを背景に出張訪問数が前年同期比11.3%増と復調してきたとのことである。

売上総利益は、前期比23.3%増の24,493百万円(粗利率57.5%)。直営店での買取も行うフォーナイン(粗利率20%台)の新規連結化によるミックス悪化影響があったものの、出張訪問における粗利単価向上施策等が奏功したこともあり、会社計画水準での着地となった。

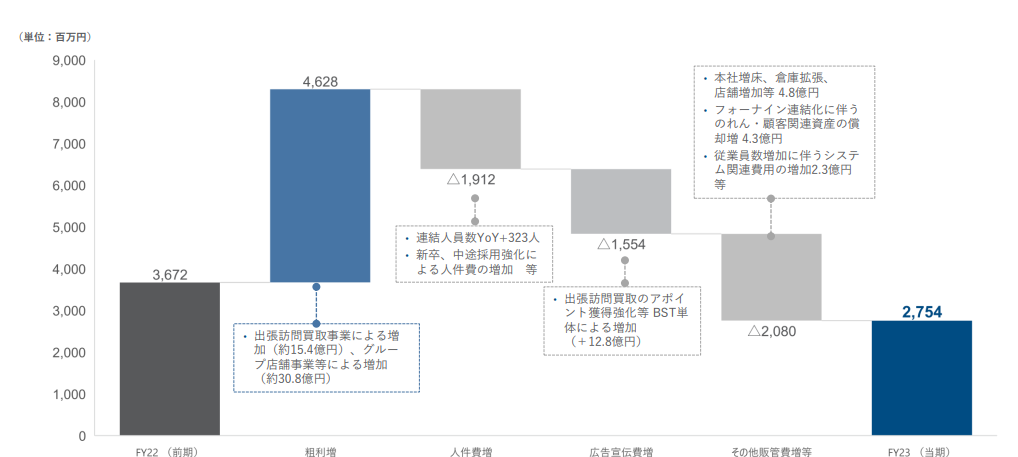

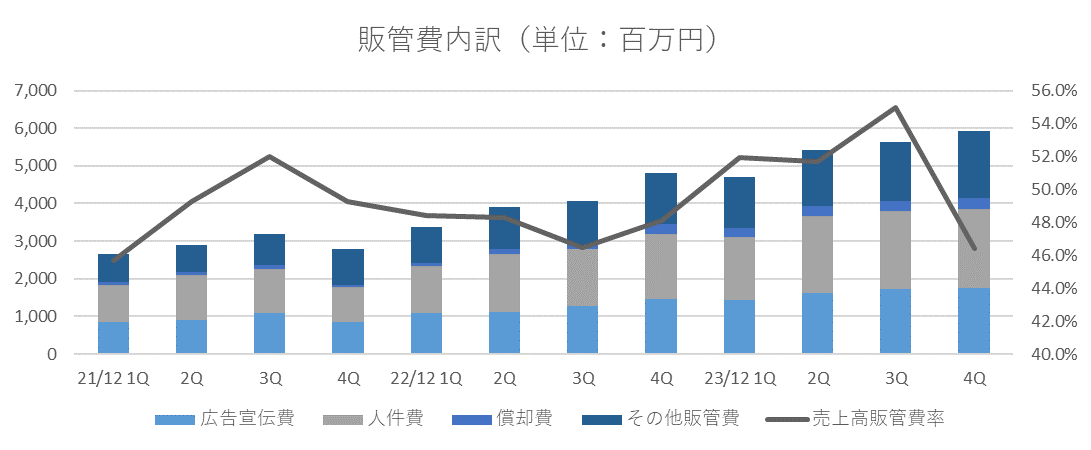

経常利益は、前期比25.0%減の2,754百万円。出張訪問買取の問い合わせ減少に呼応しアポイント獲得強化に向けたプロモーションを積極的に行ったこと、新卒および中途採用強化による人員増(同323人増)、本社増床および倉庫拡張、フォーナイン連結化に伴う償却増、などが収益を圧迫した。しかし、4Qは出張訪問買取の復調に加え、店舗買取も拡大したことから仕入が好調に推移したうえ、販管費の効率化にも尽力したこともあり、売上高販管費率は46.4%まで低下した。

増減益分析(連結経常利益)

(同社資料より)

主要な販管費

*株式会社インベストメントブリッジが開示資料を基に作成。

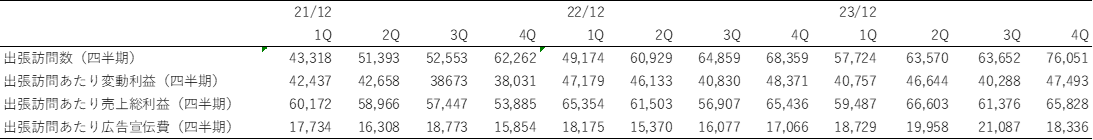

(2)出張訪問買取事業

主要KPIの動向

(株式会社インベストメントブリッジが開示資料を基に作成)

(株式会社インベストメントブリッジが開示資料を基に作成)

広域強盗事件等の影響に加え、酷暑の影響もあり、出張訪問件数は、2Q前年同期比4.3%増、3Q同1.9%減と伸び悩んだ。しかし、9月後半から問い合わせ件数が復調し、再訪率も上昇したこともあり、4Qは同11.3%増と回復基調を鮮明にした。

出張訪問あたり変動利益は、問い合わせ軟調による広告宣伝費負担上昇を理由に前期比3.0%減に留まった。出張訪問あたり売上総利益は1Qの前年同期比9.0%減から回復基調に転じたものの、2Q~3Qの出張訪問あたり広告宣伝費増加が重くのしかかった。

(3)店舗事業主要KPIの動向

(株式会社インベストメントブリッジが開示資料を基に作成)

各事業において、店舗展開は順調だった。フォーナインFCのみ出店計画を下回ったが、バイセル、タイムレスは人流回復に歩調を合わせる形での出店が奏功した。

(4)財政状態

◎主要BS(連結)

|

22/12末 |

23/12末 |

増減 |

22/12末 |

23/12末 |

増減 |

||

|

流動資産 |

10,448 |

13,416 |

+2,968 |

流動負債 |

5,690 |

7,160 |

+1,470 |

|

現預金 |

6,999 |

7,756 |

+757 |

短期有利子負債 |

1,717 |

2,909 |

+1,192 |

|

商品 |

2,794 |

4,543 |

+1,749 |

固定負債 |

3,715 |

5,550 |

+1,835 |

|

固定資産 |

7,196 |

7,904 |

+708 |

長期有利子負債 |

3,333 |

5,159 |

+1,826 |

|

有形固定資産 |

717 |

1,148 |

+431 |

負債 |

9,406 |

12,710 |

+3,304 |

|

無形固定資産 |

5,690 |

5,695 |

+5 |

純資産 |

8,238 |

8,610 |

+372 |

|

投資その他の資産 |

788 |

1,059 |

+271 |

利益剰余金 |

4,875 |

6,038 |

+1,163 |

|

資産合計 |

17,644 |

21,320 |

+3,676 |

負債・純資産合計 |

17,644 |

21,320 |

+3,676 |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成。

商品在庫は前期末比1,749百万円増の4,543百万円に増加。バイセル、タイムレスともに在庫拡大が進んだことに加え、日創の新規連結による増加もみられた。棚卸資産回転期間は前期66.2日から75.5日に長期化した。なお、日創連結化に伴うのれんは約2億円(12年償却)。

在庫積み増し戦略に伴い運転資金を借り入れたことから、有利子負債は短期・長期ともに増加した。有利子負債が増加したこともあり、自己資本比率は前期46.2%から39.5%に低下した。

◎キャッシュ・フロー(連結)

|

22/12期 |

23/12期 |

増減 |

|

|

営業CF |

2,969 |

1,238 |

-1,730 |

|

投資CF |

-2,349 |

-1,612 |

+736 |

|

フリーCF |

620 |

-374 |

-994 |

|

財務CF |

1,588 |

1,051 |

-536 |

|

現金同等物残高 |

7,005 |

7,682 |

+677 |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成。

税金等調整前四半期利益2,755百万円のほか、減価償却・のれん償却及び顧客関連資産償却費1,045百万円増となったものの、棚卸資産1,244百万円増、法人税等の支払1,813百万円の計上によって、営業キャッシュフローは1,238百万円となった。投資キャッシュフローは1,612百万円の支出となった。連結の範囲の変更を伴う子会社株式(株式会社日創)の取得による支出246百万円、新規出店や本社・倉庫の増床に伴う有形固定資産の取得による支出553百万円、自社システムの開発に伴う無形固定資産の取得による支出631百万円が計上された。財務キャッシュフローは、自己株式の取得による支出が1,004百万円あったものの、長期借入金がネットで3,388百万円となったことから、1,051百万円となった。以上の結果、期末の現金同等物残高は7,682百万円となった。

(5)トピックス

①新経営体制へ移行し、二人代表制に

24年4月より、新経営体制に移行することが発表されている。現代表取締役社長兼CEOの岩田匡平氏が代表取締役会長に就任し、徳重浩介氏が代表取締役社長兼CEOに就任する。岩田氏がグループ店舗事業の成長加速とデータドリブン経営のグループ全社展開を管掌し、徳重氏が出張訪問買取事業の成長・生産性向上、人材育成・組織マネジメント強化を管掌する予定。徳重氏は、2006年にリクルートに入社し、飲食情報領域の営業を経たのち、リクルートマーケティングパートナーズにおいてマーケティング支援事業の責任者を務めた。2015年に同社の執行役員となり、その後もリクルート社において飲食店向け集客メディア事業やDX支援等を推進してきた人物である。

②株式会社むすびを子会社化

24年3月、ブランドバッグや時計、ジュエリー・貴金属など様々な商品の買取りを行う買取店舗「買取むすび」を全国展開する株式会社むすび(2017年設立)を子会社化した。株式取得価額は45億円。

むすび社は直営店45店舗を運営、1店舗あたりの高い収益性を実現する出店戦略及び人材育成により急速な業績成長を実現している。

今回の子会社により、店舗買取チャネルの拡大に加え、採用・在庫販路連携や人材教育等のグループシナジー創出により、グループ店舗戦略の更なる成長を加速させる。

のれん控除後も利益貢献する公算だが、グループ統合後の店舗出店加速や人員強化等への先行投資も考慮し、連結化に伴う今期の利益影響は限定的と見込んでいる。

3.2024年12月期業績予想

(1)業績概要

◎連結決算業績予想

|

23/12期 |

構成比 |

24/12期(予) |

構成比 |

前期比 |

|

|

売上高 |

42,574 |

100.0% |

52,480 |

100.0% |

+23.3% |

|

売上総利益 |

24,493 |

57.5% |

29,125 |

55.5% |

+18.9% |

|

販管費 |

21,696 |

51.0% |

25,725 |

49.0% |

+18.6% |

|

営業利益 |

2,796 |

6.6% |

3,400 |

6.5% |

+23.6% |

|

調整後EBITDA |

3,994 |

9.4% |

4,910 |

9.4% |

+22.9% |

|

経常利益 |

2,754 |

6.5% |

3,310 |

6.3% |

+20.2% |

|

当期純利益 |

1,453 |

3.4% |

1,890 |

3.6% |

+30.0% |

*単位:百万円

次期中期経営計画を見据えた土台作りの期として位置づけ

売上高は前期比23.3%増の52,480百万円、営業利益は同23.6%増の3,400百万円、調整後EBITDAは同22.9%増の4,910百万円の予想。25/12期以降高成長フェーズへと導くための助走期として24/12期を捉え、効率性を重視した経営を行っていく考え。日創連結化の通年寄与インパクトは、売上高で+23億円の前提。

出張訪問買取事業においては、マーケティング投資の効率化を重視するため、増収率は抑えられるものの変動利益向上によって増益をしっかりと確保する計画。店舗買取事業においては、前年に追い風となったコロナ反動や金相場高騰による業績寄与を同様には見込まず蓋然性の高い計画としていること、店舗人員やサポート人員の採用を積極的に行うことから利益は横ばいに留まる想定になっている。

出張訪問買取事業に対する外部環境のネガティブ要因がなくなる前提のもと、事業環境は改善に向かう想定。これまでの拡大戦略でコスト面での課題が認識されていることから、販管費全体の投資リターンを厳格にみていく計画。売上高販管費率は前期51.0%から49.0%への低下を見込む。そのうち、売上高広告宣伝費率は前期15.3%%から13.5%に低下する見通しになっている。ただし、日創の通年寄与により売上高総利益率が低下するため、調整後EBITDA比率は9.4%で横ばいに留まることになろう。

一株配当予想は、前期比変わらずの25.00円の予定。予想配当性向は18.9%。

増減益分析(連結経常利益)

(同社資料より)

なお、四半期では、むすびのM&A関連費用約0.8億円が計上される1Qが前年同期比経常減益になる見通し。ただし、経常利益計画は上期1,350百万円、下期1,960百万円(上期と下期のバランスは4対6)と例年通りになっていることから、M&A関連費用負担を過度に懸念視する必要はないだろう。下期、新卒人員の戦力化と費用効率化の具現化によって収益力が向上する前提となっている。むすびは2Qから売上・利益を連結化する予定(期初計画には未反映)。

現中期経営計画については、24/12期計画を今回発表の会社計画に置き換え、定性的な面での変更は加えていない。引き続き既発表の中期経営計画をベースに最終年度に取り組み、25年2月の24/12期通期決算発表タイミングで新たな中期経営計画を公表する予定。

4.今後の注目点

幾多の試練が圧し掛かった23/12期だが、課題は明確になり、その対応も進めている。外部環境も最悪期は脱してきており、23/12期4QのKPIには改善の兆しが見えてきている。24/12期はしっかりと足場を固める期になる。そのため、短期的には過去の成長率と比較して安定的な業績となることもあろうが、25/12期以降を見据えたKPIの変化に注意を配っていきたい。

二人代表制が企業業績にどう影響を与えていくかにも注目していきたい。新たに代表取締役社長兼CEOに就任する徳重氏は外部からの招聘となるため、社内外での影響力は未知数であるものの、労働集約型の大規模組織を率いてきた経営経験は当社でも活かされると考えており、良い方向への影響力を発揮していくことに期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 11名、うち社外6名 |

| 監査等委員 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

更新日:2024年3月22日

<基本的な考え方>

当社は企業価値を向上させ、株主利益を最大化するとともに、お客様、取引先、従業員、地域社会、行政機関等のステークホルダーと良好な関係を築いていくために、コーポレート・ガバナンスの確立が不可欠なものと認識しております。

そのため、当社は経営環境の変化に迅速かつ公正に対応する意思決定機関を構築し、当社の営む事業を通じて利益を追求すること、財務の健全性を確保してその信頼性を向上させること、説明責任を果たすべく積極的に情報開示を行うこと、実効性ある内部統制システムを構築すること、並びに監査役が独立性を保ち十分な監査機能を発揮すること等が重要であると考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

「当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。」と記載している。