テー・オー・ダブリュー(4767) 通期予想 売上高・各段階利益とも上方修正

|

村津憲一 代表取締役社長 |

株式会社 テー・オー・ダブリュー(4767) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表取締役社長 |

村津 憲一 |

|

所在地 |

東京都港区虎ノ門 4-3-13 ヒューリック神谷町ビル3F |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

391円 |

40,619,344株 |

15,960百万円 |

3.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

3.6% |

28.95円 |

13.5倍 |

222.28円 |

1.8倍 |

*株価は2/28終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROEは23/6期実績、BPSは24/6期上期実績、EPS、DPSは24/6期予想。数値は四捨五入。

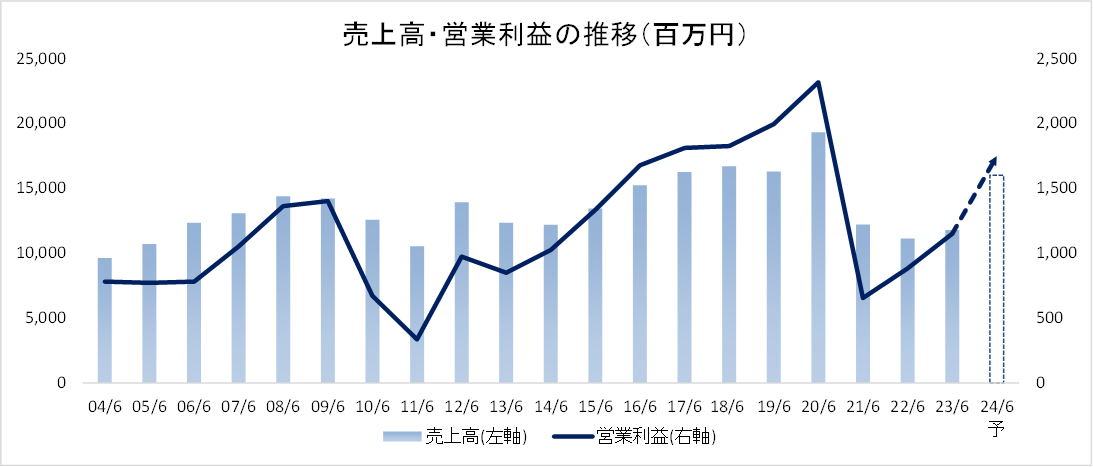

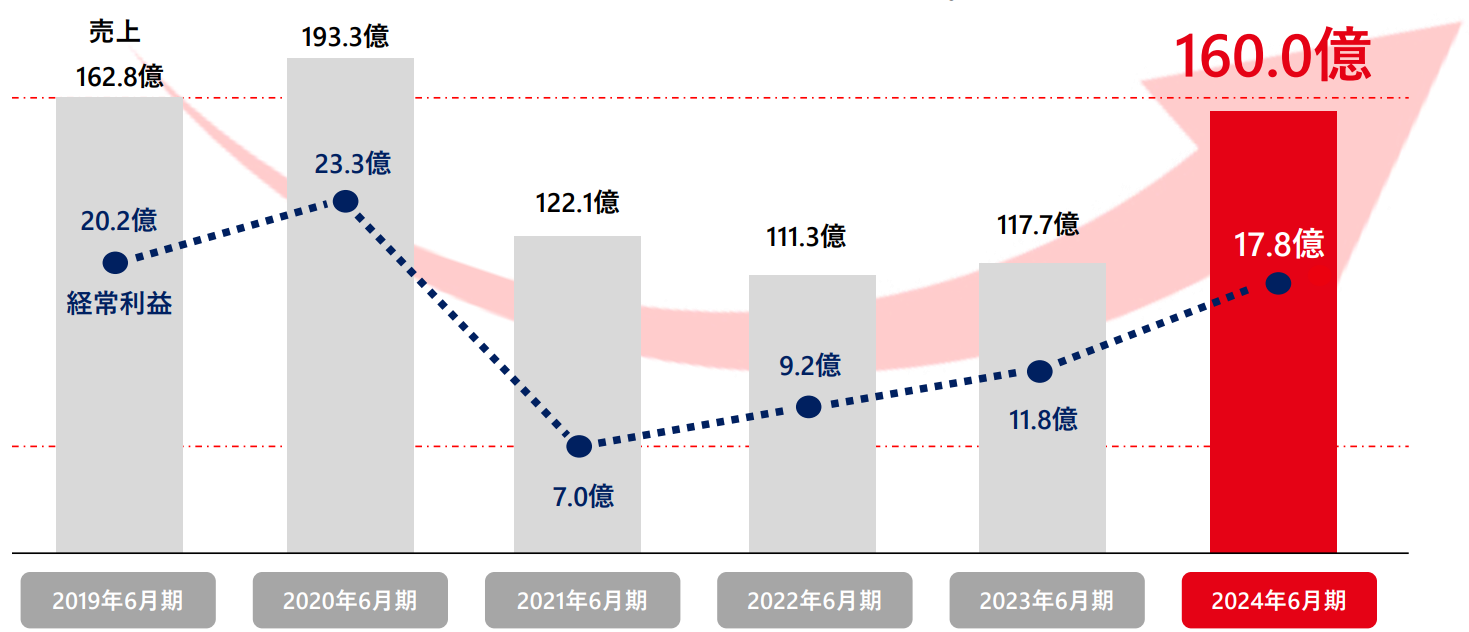

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年6月(実) |

16,278 |

1,995 |

2,017 |

1,345 |

29.94 |

14.50 |

|

2020年6月(実) |

19,325 |

2,316 |

2,332 |

1,584 |

35.26 |

16.75 |

|

2021年6月(実) |

12,209 |

655 |

698 |

455 |

10.14 |

12.90 |

|

2022年6月(実) |

11,134 |

883 |

924 |

598 |

13.22 |

14.00 |

|

2023年6月(実) |

11,774 |

1,150 |

1,178 |

355 |

8.61 |

14.40 |

|

2024年6月(予) |

16,000 |

1,748 |

1,777 |

1,172 |

28.95 |

14.00 |

*単位:百万円、円。予想は会社予想。当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 2020年4月1日、1株を2株に分割。EPS、DPSは株式分割を反映。

(株)テー・オー・ダブリューの2024年6月期上期決算と2024年6月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.今後の成長に向けて

3.2024年6月期上期決算

4.2024年6月期業績予想

5.今後の注目点

<参考1:コーポレート・ガバナンスについて>

<参考2:対処すべき課題と取り組み>

今回のポイント

- 24/6期上期は前年同期比49.6%増収、98.9%経常増益。主力事業であるイベント領域において、リアルイベントを中心に回帰の動きが本格化した。大型展示会の開催も寄与したことにより大幅増収。オンライン領域においては、リアルとオンラインのハイブリッド型イベントの増加により堅調な推移となった。利益面では、売上総利益率が改善、販管費を微増に抑え営業利益率が前年同期10.4%から13.9%に向上した。売上高、各段階利益は12月に大幅に上方修正されたが、その予想も上回っての着地となった。上期末配当は期初の会社予想通り7.00円/株を実施する。

- 通期予想は売上高・各段階利益とも大幅な上方修正。前期比35.9%増収、50.8%経常増益を計画する。上期の業績が当初計画を上回ったこと、加えて人的資本及び重点テーマへの取り組み等への積極的な投資による販管費の上積み分を加味した。リアル領域の拡大、さらなるオンライン領域拡張への取り組み、高付加価値の提供によるフィー型業務及び発注適正化による収益確保を引き続き推進する。販管費については、サステナビリティ方針に基づき、下期より戦略的な人的資本への投資として、平均年収6.7%のベースアップを実施する。さらには採用の強化、教育研修への投資、事業の成長に向けた重点テーマへの取り組み等の基盤整備として、AI 技術を含むデジタルテクノロジー、環境領域等に費用投下を進めていく考え。予想配当については修正なく、期末配当は7.00円/株、年間で14.00円/株とする予定。

- 1Qに続き上期においても会社予想を上回る大幅な増収増益となり、通期予想の上方修正に繋げた。ただし、修正後の通期予想に対する進捗率は売上高で59.8%、経常利益で75.9%に達しており保守的な印象。新型コロナの影響はほぼなくなった。これからは本格的に前向きに取り組むことができる。広告業界のイベント・プロモーション分野で独立系No.1の同社の提案力の強さが今後ますます発揮されてくると見ている。株価は上方修正を経て見直されたものの、依然としてPERは低位にとどまる。高い配当利回りから考慮してもさらなる見直し余地があるだろう。尚、22年9月には発行済株式数の12.1%、550万株にのぼる大規模な自己株式の取得を行った。東証が要請する「資本コストや株価を意識した経営の実現に向けた対応」について同社は「検討中」としており、今後の開示やさらなる株主還元強化にも期待したいところである。

1.会社概要

広告業界のイベント・プロモーション分野で独立系No.1、上場市場は東証スタンダード。記者発表会、PRイベント、展示会、文化・スポーツイベントの、企画・制作・運営を強みに事業規模を拡大。リアルで培ったプロデュース力に加え、2000年代初期からデジタル分野に取り組み、オフライン、オンラインを問わず、「体験価値(※)」をコアにしたプランニング力とプロデュース力を駆使し、「魅力的なコンテンツを創る力」と「プラットフォームを活性化する力」を発揮することで、新規顧客の獲得、既存顧客の育成・活性化につなげることに成功してきた。

顧客の成長に貢献する『TOW体験デザインモデル』の開発に取り組み、提供価値の拡張とビジネスの成長を実現し、新たな企業像として『新しい時代の体験を創る、成果をデザインするプロダクション』を目指している。

(※)体験価値とは、情緒的価値・感性的価値・機能的価値を含めて顧客心理に訴えかける価値を指す。

グループは同社の他、イベントの制作・運営・演出及び映像制作を手掛ける(株)ティー・ツー・クリエイティブ、および23年7月に子会社化したCM制作会社である(株)モット、23年7月に設立した色彩豊かなブランド体験を生み出すプランニグブティック(株)いろいろの連結子会社3社(23年12月末現在)。

【事業内容】

イベント及びプロモーションの企画から実施まで

イベント及びプロモーションは、主催者や広告主が何らかの目的(対象者に情報を発信したいとの意図)を持った時点で案件が発生する。

同社は、主催者や広告主よりその目的についての説明を受け、分析や調査を経て戦略や企画の作成に入り、その後、幾度かのミーティングを繰り返すことにより、当初の企画から基本計画、実施計画、詳細計画へと段階的に移行し、最終的には手法に応じた成果物となり、各種資料に従って準備を進め、イベント及びプロモーションを実施する。

同社の業務範囲

上述の企画から実施までを受注し、「分析・調査」・「戦略立案・コンセプト策定」・「企画提案」・「実施制作」・「効果検証」並びにそれに付帯する業務を行うが、それぞれの課題に応じて多くの手法がある。

リアルイベント、オンラインイベント、動画制作、SNSキャンペーン、デジタル広告運用、デジタルメディア運用、SNSアカウント運用、デジタルサービスUX設計、PR、SP等、それぞれの領域の専門業者を外注先として業務ごとに発注し、プロモーション全体をトータルにプロデュース、ディレクションすることで主催者や広告主の意図することを生活者に伝えることが同社の業務である。

なお、株式会社ティー・ツー・クリエイティブは、このうちイベントの「制作」・「運営」・「演出」を主として行っている。

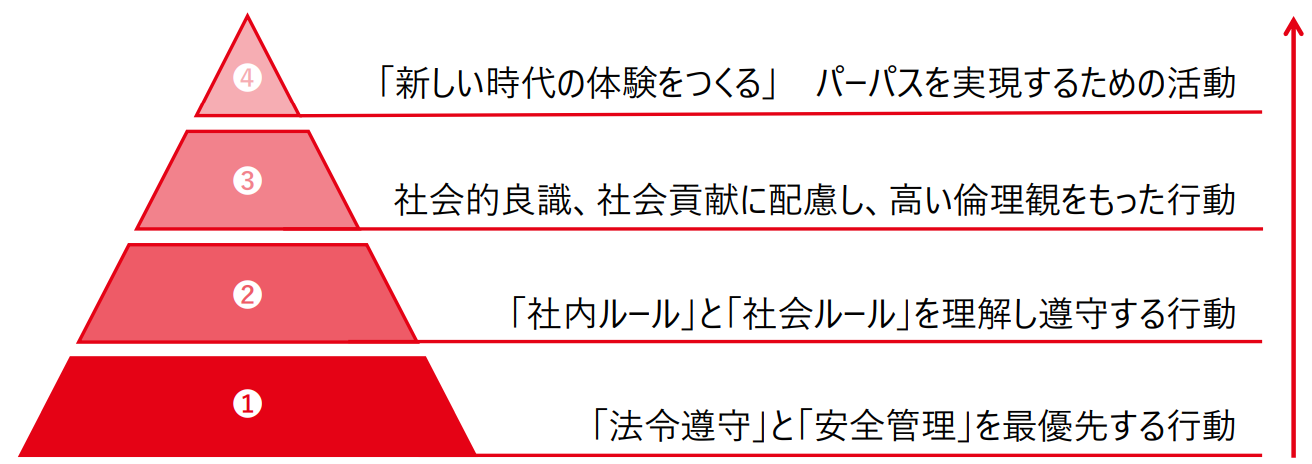

パーパス

同社の普遍的な強みである「体験価値」を軸にしながら顧客・生活者・社会に貢献したい、という想いを込めてパーパスを制定。

(同社資料より)

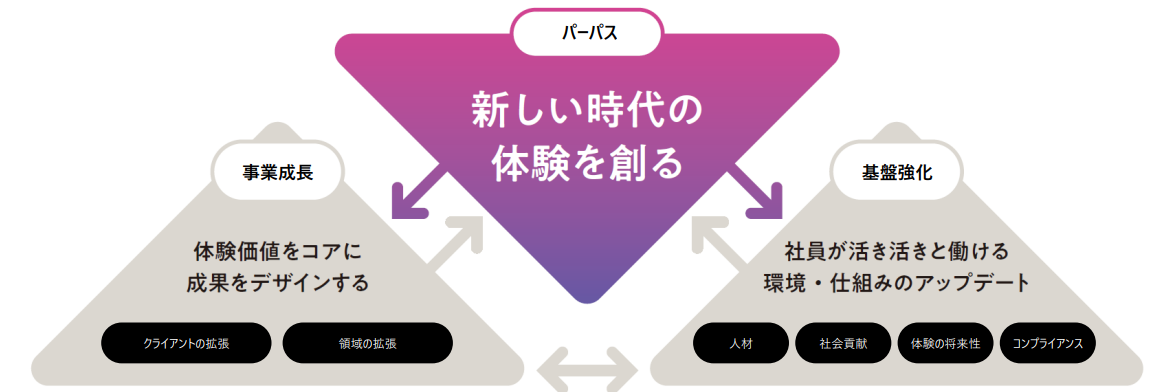

2.今後の成長に向けて

持続的な成長に向けて、サステナビリティ経営を推進

サステナブルな成長を目指し、事業拡大と共に運営面の強化を行い、両軸の推進を実行。

持続的に成長する会社であり続けるために、「事業成長」と「還元/投資」の好循環を実現。

| 売上拡大 | リアルとデジタルの二本柱によるトップラインの伸張 | ❶人的資本経営の強化 | |

| 収益拡大 | 価値の可視化・マネタイズによる収益向上 | ❷未来への投資【環境、AI】 | |

| グループ内製による連結収益の向上 | ❸会社基盤としての コンプライアンス強化 |

(同社資料より)

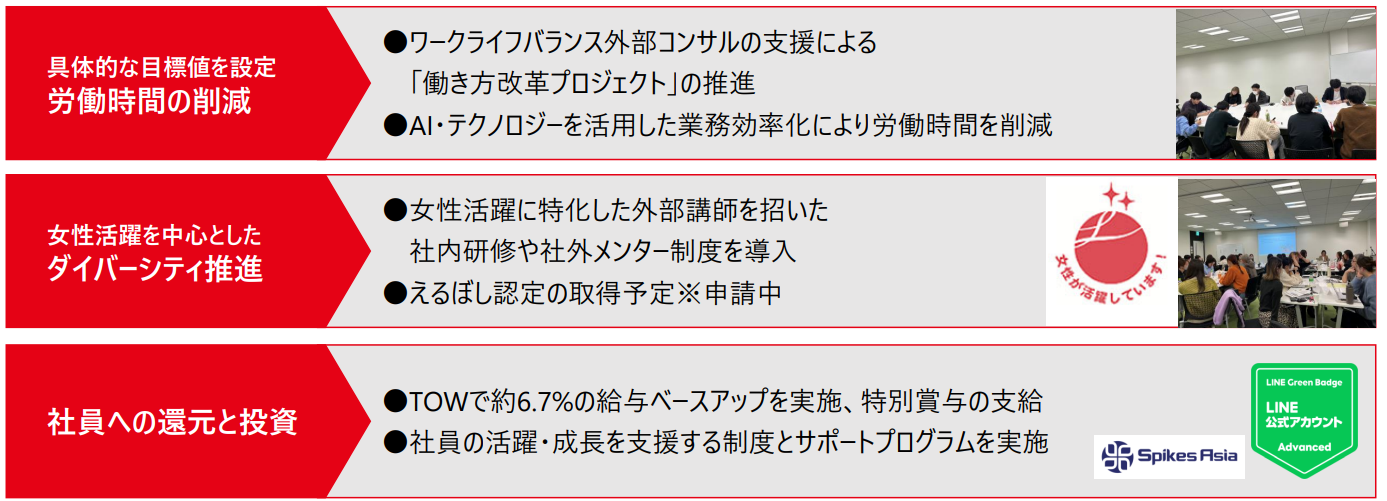

人的資本経営の強化

新しい時代の体験を創る多様な人材が活躍できる会社を目指すために、「労働時間の削減」「ダイバーシティ推進」「社員への還元と投資」を強化。

24年1月にサステナビリティ推進チームを新設し、活動を加速。

(同社資料より)

環境・AIを中心とした未来に向けた投資

業界をけん引する会社として、社会に構造変化をもたらす「環境」と「AI」に積極的に投資し、TOWグループの競争力を高め、体験の将来性を拡張。

|

クライアントビジネスを通じた環境貢献の実践 |

業務の効率化&高度化を目的にAI・テクノロジー活用 |

|

| 【進捗】●社会貢献・環境貢献に繋がる

サステナブルテーマ案件プロデュースの実践 【今後】●サステなイベントガイドラインの案件活用推進 イベントに関わるCo2排出量の測定など

|

【進捗】●Promotion AI LABによるSNS業務支援ツールの開発を推進

●プロモーション企画制作業務での活用 【今後】●Microsoft 365 Copilotの全社員導入 ●TOWオリジナルAIチャットボットの開発進行中 ●AI活用によるプロモーションの効率化・高度化・ クリエイティビティ向上

|

(同社資料より)

TOWグループコンプライアンス新方針(2024年~)

会社の安定的な運営及びステークホルダーの期待に応えるため、全ての業務の行動、判断において「利益とコンプライアンスが相反するときは、迷わずコンプライアンスを優先する」を基本方針として改定。社員への啓蒙・教育、ルールの策定を推進する。

(同社資料より)

3.2024年6月期上期決算

(1)連結業績

|

23/6期 上期 |

構成比 |

24/6期 上期 |

構成比 |

前年同期比 |

会社予想 |

予想比 |

|

|

売上高 |

6,392 |

100.0% |

9,563 |

100.0% |

+49.6% |

9,300 |

+2.8% |

|

売上総利益 |

1,075 |

16.8% |

1,760 |

18.4% |

+63.7% |

– |

– |

|

販管費 |

411 |

6.4% |

426 |

4.5% |

+3.8% |

– |

– |

|

営業利益 |

663 |

10.4% |

1,333 |

13.9% |

+100.8% |

1,167 |

+14.3% |

|

経常利益 |

677 |

10.6% |

1,348 |

14.1% |

+98.9% |

1,180 |

+14.2% |

|

親会社株主に帰属する 四半期純利益 |

17 |

0.3% |

893 |

9.3% |

– |

778 |

+14.9% |

*単位:百万円。数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比49.6%の増収、同98.9%の経常増益

売上高は前年同期比49.6%増の95億63百万円。事業環境については、主力事業であるイベント領域において、リアルイベントを中心に回帰の動きが本格化した。大型展示会の開催も寄与したことにより大幅増収。オンライン領域においては、デジタル広告市場の成長鈍化等を背景とした影響は受けているものの、リアルとオンラインのハイブリッド型イベントの増加により堅調な推移となった。オンラインプロモーションについては減収。

営業利益は前年同期比100.8%増の13億33百万円。利益面では、売上総利益率は前年同期から改善、増収効果もあり売上総利益は同63.7%増の17億60百万円。販管費を微増に抑え、営業利益率が前年同期10.4%から13.9%に向上した。営業外では譲渡制限付株式関連費用の計上などがあり、経常利益は同98.9%増の13億48百万円。前年同期に退任役員に対する特別功労金6億47百万円を特別損失に計上した反動により、親会社株主に帰属する四半期純利益は前年同期17百万円から8億93百万円へ大幅に増加した。

売上高、各段階利益は12月に大幅に上方修正されたが、その予想も上回っての着地となった。

上期末配当は期初の会社予想通り7.00円/株を実施する。

カテゴリー別売上高

リアルイベントが大幅に回復、オンラインイベントも伸長

|

23/6期 上期 |

24/6期 上期 |

||||

|

売上高 |

構成比 |

売上高 |

構成比 |

前年同期比 |

|

|

リアルイベント |

3,454 |

54.0% |

6,627 |

69.3% |

+91.9% |

|

オンラインイベント |

714 |

11.2% |

1,062 |

11.1% |

+48.7% |

|

オンラインプロモーション |

2,060 |

32.2% |

1,713 |

17.9% |

-16.8% |

|

その他 |

163 |

2.6% |

159 |

1.7% |

-2.3% |

|

合計 |

6,392 |

100.0% |

9,563 |

100.0% |

+49.6% |

*単位:百万円

①リアルイベント・・・前年同期比91.9%増の66億27百万円。リアルイベント回帰への動きが本格化、街頭プロモーションや展示会等の大型案件の受注が増加したことにより大幅増収となった。

②オンラインイベント・・・同48.7%増の10億62百万円。リアルとオンラインイベントのハイブリッド型イベントの増加等により大幅増収となった。

③オンラインプロモーション・・・同16.8%減の17億13百万円。SNS・動画活用プロモーション・デジタル広告等の各種オンラインプロモーション施策の引き合いは継続しているものの、案件単価の減少もあり減収となった。

④その他・・・同2.3%減の1億59百万円。官公庁・団体からの案件を受注した。

業種別売上高

「情報・通信」を除くほとんどの業種において前年同期比伸長

|

23/6期 上期 |

構成比 |

24/6期 上期 |

構成比 |

前年同期比 |

|

| 情報・通信 |

1,868 |

29.3% |

1,282 |

13.4% |

-31.4% |

| 自動車 |

690 |

10.8% |

1,732 |

18.1% |

+151.1% |

| 食品・飲料・嗜好品 |

845 |

13.3% |

2,029 |

21.3% |

+140.2% |

| 化粧品・トイレタリー・日用品 |

591 |

9.3% |

952 |

10.0% |

+61.1% |

| 官公庁・団体 |

465 |

7.3% |

640 |

6.7% |

+37.4% |

| 金融 |

325 |

5.1% |

343 |

3.6% |

+5.6% |

| 交通・レジャー |

529 |

8.3% |

1,229 |

12.9% |

+132.5% |

| 精密機器その他製造 |

394 |

6.2% |

409 |

4.3% |

+3.8% |

| 流通・小売 |

255 |

4.0% |

532 |

5.6% |

+108.1% |

| その他 |

413 |

6.4% |

396 |

4.1% |

-4.0% |

| 合計 |

6,379 |

100.0% |

9,550 |

100.0% |

+49.7% |

| 上記のうち、ゲーム案件 |

762 |

11.9% |

1,180 |

12.4% |

+54.8% |

*企画売上高を除く

*単位:百万円

●「自動車」「交通・レジャー」は大型展示会の寄与

●「食品・飲料・嗜好品」及び「化粧品・トイレタリー」は街頭プロモーションの増加

●「ゲーム」も堅調に増加

●「情報・通信」については前年のプラットフォーマーの大型イベント減少が影響

価格帯別案件数・案件単価

案件本数が堅調に回復、中規模案件本数が増加

|

23/6期 上期 |

24/6期 上期 |

前年同期比増減 |

||||

|

金額 |

件数 |

金額 |

件数 |

金額 |

件数 |

|

| ~1,000万円 |

1,413 |

553件 |

1,817 |

658件 |

+404 |

+105件 |

| 1,000万円~2,000万円 |

1,154 |

83件 |

1,511 |

101件 |

+356 |

+18件 |

| 2,000万円~5,000万円 |

1,850 |

60件 |

2,304 |

77件 |

+454 |

+17件 |

| 5,000万円~1億円 |

1,399 |

20件 |

1,307 |

19件 |

-91 |

-1件 |

| 1億円~ |

562 |

4件 |

2,609 |

16件 |

+2,046 |

+12件 |

| 合計 |

6,379 |

720件 |

9,550 |

871件 |

+3,171 |

+151件 |

| 案件単価 |

8.8 |

10.9 |

+2.1 |

|||

*企画売上高を除く。金額の単位は百万円

●リアルイベントの復調により、1億円以上の大型案件数が前年同期4件から16件へ大幅に増加

●案件数も前年同期比21.0%増

●平均案件単価についても順調に回復

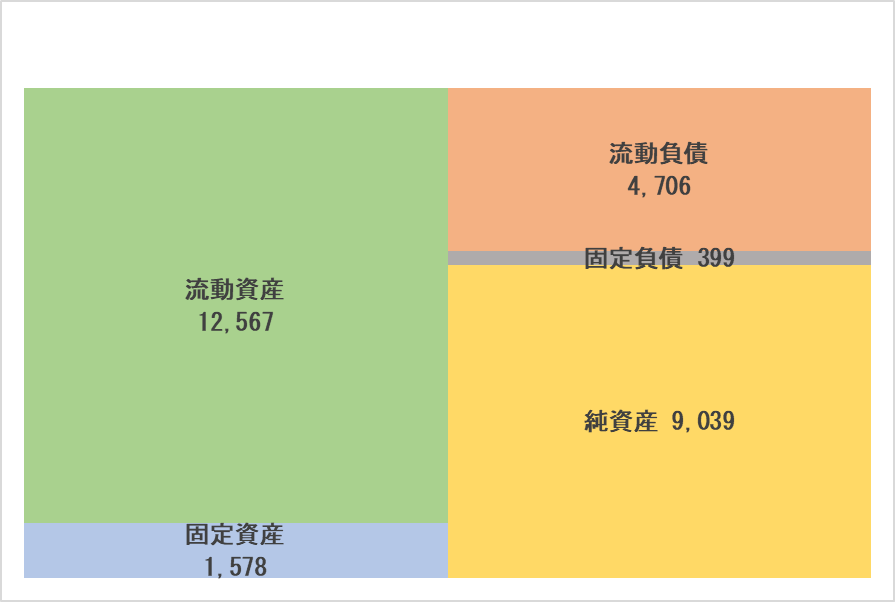

(2)財政状態及び

キャッシュ・フロー(CF)

財政状態

|

23年6月 |

23年12月 |

23年6月 |

23年12月 |

||

|

現預金 |

5,781 |

7,111 |

仕入債務 |

990 |

2,965 |

|

売上債権 |

2,459 |

4,116 |

短期借入金 |

840 |

840 |

|

未成業務支出金 |

233 |

235 |

未払法人税等 |

66 |

390 |

|

未収入金 |

868 |

853 |

退職給付負債・役員退職慰労金 |

312 |

304 |

|

前払費用 |

143 |

211 |

負債 |

2,767 |

5,106 |

|

流動資産 |

9,548 |

12,567 |

純資産 |

8,427 |

9,039 |

|

投資その他 |

1,454 |

1,374 |

負債・純資産合計 |

11,194 |

14,145 |

|

固定資産 |

1,645 |

1,578 |

有利子負債合計 |

840 |

840 |

*単位:百万円。未収入金:ファクタリング方式により譲渡した売上債権の未収額

*株式会社インベストメントブリッジが開示資料を基に作成。

24/6期上期末の総資産は、前期末比(以下同)29億51百万円増加し、141億45百万円となった。

流動資産は、30億18百万円増の125億67百万円。これは主に、電子記録債権が97百万円減少したが、受取手形、売掛金及び契約資産が17億54百万円、現預金が13億30百万円増加したこと等によるもの。

固定資産は、67百万円減の15億78百万円。固定資産のうち有形固定資産は、13百万円減の1億50百万円。これは主に、減価償却等によるもの。無形固定資産は25百万円増の52百万円。これは主にのれんが18百万円増加したこと等によるもの。投資その他の資産は、79百万円減の13億74百万円。これは主に、繰延税金資産が33百万円増加したが、投資有価証券が1億11百万円減少したこと等によるもの。

流動負債は、23億41万円増の47億6百万円。これは主に、買掛金が19億53百万円、未払法人税等が3億23百万円増加したこと等によるもの。

固定負債は、2百万円減の3億99百万円。これは主に、その他が13百万円増加したが、役員給付に係る負債が11百万円、繰延税金負債が7百万円減少したこと等によるもの。

純資産は、6億12百万円増加し90億39百万円。これは主に、その他有価証券評価差額金が85百万円減少したが、利益剰余金が6億3百万円、自己株式の処分により80百万円増加したこと等によるもの。

自己資本比率は前期末比11.3ポイント減の63.8%となった。

キャッシュ・フロー

|

23/6期 上期 |

24/6期 上期 |

前年同期比 |

||

| 営業キャッシュ・フロー |

-998 |

1,732 |

+2,730 |

– |

| 投資キャッシュ・フロー |

206 |

-8 |

-214 |

– |

| フリー・キャッシュ・フロー |

-791 |

1,724 |

+2,515 |

– |

| 財務キャッシュ・フロー |

-2,012 |

-394 |

+1,618 |

– |

| 現金及び現金同等物四半期末残高 |

5,786 |

7,111 |

+1,325 |

+22.9% |

*単位:百万円

上期末の現金及び現金同等物の残高は前期末比13億25万円増加し、71億11百万円となった。

営業CFは17億32百万円の収入(前年同期は9億98百万円の支出)となった。これは主に、売上債権の増加額が16億29百万円あったが、仕入債務の増加額が19億55百万円、税金等調整前四半期純利益が13億48百万円であったこと等によるもの。

投資CFは8百万円の支出(前年同期は2億6百万円の収入)となった。これは主に、無形固定資産の取得による支出が6百万円、連結の範囲の変更を伴う子会社株式の取得による支出が3百万円あったこと等によるもの。

財務CFは3億94百万円の支出(前年同期は20億12百万円の支出)となった。これは主に、配当金の支払額が2億89百万円、長期借入金の返済による支出が1億4百万円あったこと等によるもの。

4.2024年6月期業績予想

(1)連結業績

|

23/6期 実績 |

構成比 |

24/6期 予想 |

構成比 |

前期比 |

期初予想 |

|

|

売上高 |

11,774 |

100.0% |

16,000 |

100.0% |

+35.9% |

14,000 |

|

営業利益 |

1,150 |

9.8% |

1,748 |

10.9% |

+51.9% |

1,370 |

|

経常利益 |

1,178 |

10.0% |

1,777 |

11.1% |

+50.8% |

1,400 |

|

親会社株主に帰属する 当期純利益 |

355 |

3.0% |

1,172 |

7.3% |

+229.6% |

915 |

*単位:百万円

上方修正、24/6期は前期比35.9%増収、50.8%経常増益を見込む

通期予想は売上高・各段階利益とも大幅な上方修正。上期の業績が当初計画を上回ったこと、加えて人的資本及び重点テーマへの取り組み等への積極的な投資による販管費の上積み分を加味した。24/6期は、売上高が160億円(前期比35.9%増)、営業利益17億48百万円(同51.9%増)、経常利益17億77百万円(同50.8%増)、親会社株主に帰属する当期純利益は11億72百万円(同229.6%増)を計画する。

リアル領域の拡大、さらなるオンライン領域拡張への取り組み、高付加価値の提供によるフィー型業務及び発注適正化による収益確保を引き続き推進する。販管費については、下期はサステナビリティ方針に基づき、戦略的な人的資本への投資として、平均年収6.7%のベースアップを実施する。さらには採用の強化、教育研修への投資、事業の成長に向けた重点テーマへの取り組み等の基盤整備として、AI 技術を含むデジタルテクノロジー、環境領域等に費用投下を進めていく考え。

予想配当については修正なく、連結配当性向換算で50%を上限とするという方針を一時的に撤廃し、決算発表日の前日(23年8月8日)の終値に株価配当利回り4.5%を乗じて算出された14.0円が最低配当金となる。従って、期末配当金は7.00円/株(年間で14.00円/株)とする予定。

24/6期の受注の進捗

|

23/6期 (23/2/3現在) |

24/6期 (24/2/2現在) |

前期差 |

||

| 官公庁・団体以外の案件 | 受注残高(A・B・松の合計) |

8,942 |

12,940 |

+3,997 |

| 竹・梅の合計 |

747 |

651 |

-96 |

|

| 官公庁・団体

案件 |

受注残高(A・B・松の合計) |

915 |

1,361 |

+445 |

| 竹・梅の合計 |

90 |

84 |

-6 |

|

| 合計 | 受注残高(A・B・松の合計) |

9,857 |

14,031 |

+4,443 |

| 竹・梅の合計 |

838 |

735 |

-102 |

*単位:百万円

| A:規模(金額)、実施時期等が決定している案件

B:受注決定だが、金額・実施時期等に不確定要素のある案件 松:同社がほぼ受注する見込みにある案件(80%以上の確度) 竹:企画・提案案件のうち、同社が受注する確度の高い案件(50%以上の確度) 梅:企画・提案中の案件 |

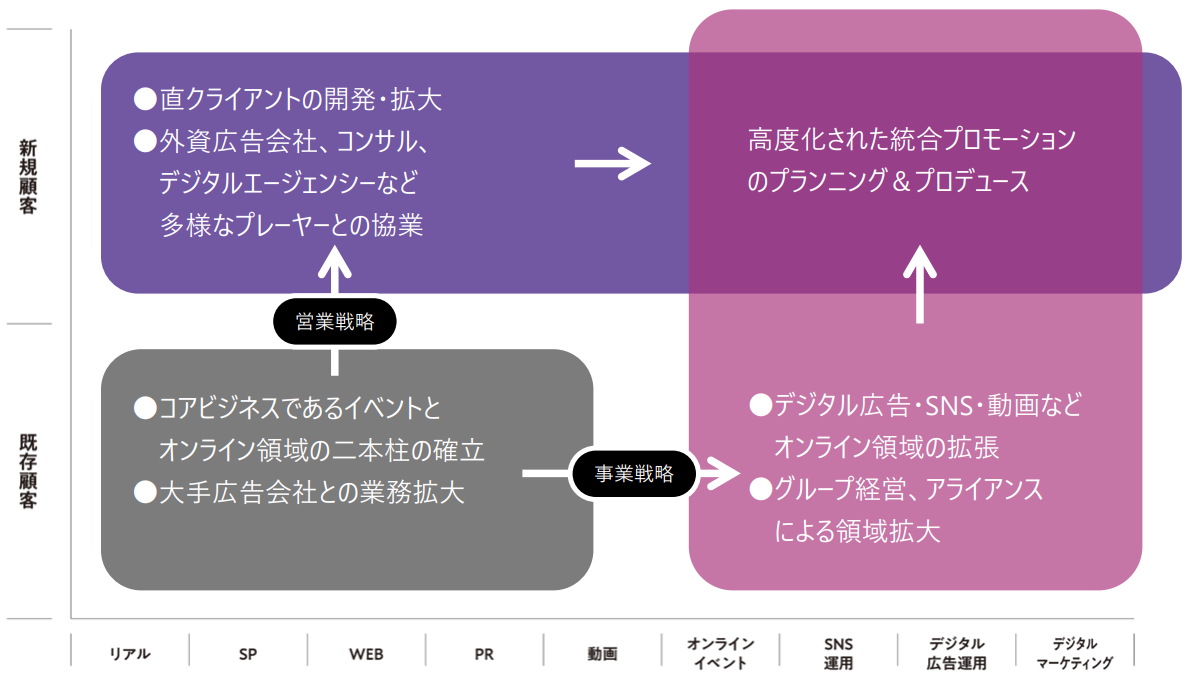

(2)24/6期事業方針

オンライン・オフライン問わず「イベント」の拡大と更なるオンライン領域の強化の二本柱の成長、

「領域拡張」と「事業貢献」の更なる推進に加え、「AI」と「環境」に注力し中長期的に成長。

|

行動意識の変化・人流回復の機を捉え リアル領域の復活・拡大を目指す |

× |

今後も成長するデジタル市場の流れを捉え 更なるオンライン領域拡張を推進 |

+

|

社会・産業を根本から変革するテクノロジー「AI」 |

ESG・SDGsを背景に取り組みが加速する「環境」 |

(同社資料より)

(3)上期の取り組み

①リアルイベントへの取り組み

(同社資料より)

②デジタルを中心とした統合プロモーションへの取り組み

(同社資料より)

(4)TOWグループ業績推移

24/6期は19/6期(コロナ前)に近い業績水準へ回復見込み。今後、更なる業績拡大を目指す。

(同社資料より)

(5)事業拡大戦略

クライアントの拡張と領域の拡張の「2軸の拡張」による事業拡大を目指す。

(同社資料より)

5.今後の注目点

1Qに続き上期においても会社予想を上回る大幅な増収増益となり、通期予想の上方修正に繋げた。ただし、修正後の通期予想に対する進捗率は売上高で59.8%、経常利益で75.9%に達している。上期は秋のイベントシーズンと重なることを考慮しても保守的な印象を持っている。

新型コロナの影響はほぼなくなった。これからは本格的に前向きに取り組むことができる。広告業界のイベント・プロモーション分野で独立系No.1の同社の提案力の強さが今後ますます発揮されてくると見ている。コロナ禍前から進めてきた案件の大型化などの施策も成果をあげていくと思われる。

株価は上方修正を経て見直されたものの、依然としてPERは低位にとどまる。高い配当利回りから考慮してもさらなる見直し余地があるだろう。尚、22年9月には発行済株式数の12.1%、550万株にのぼる大規模な自己株式の取得を行った。東証が要請する「資本コストや株価を意識した経営の実現に向けた対応」について同社は「検討中」としており、今後の開示やさらなる株主還元強化にも期待したいところである。

<参考1:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

8名、うち社外4名(独立社外取締役4名) |

◎コーポレート・ガバナンス報告書 更新日: 2023年12月25日

<基本的な考え方>

当社では、コーポレート・ガバナンスの意味を「企業価値の継続的な向上を目指して、経営層による適正かつ効率的な意思決定と業務執行、並びにステークホルダーに対する迅速な結果報告、及び健全かつ公正で透明性の高い経営を実現する仕組みの構築・運用」と考えております。

株主をはじめ、顧客、従業員その他のステークホルダーに対する責任を果たすとともに、当社の継続的成長と中長期的な企業価値の向上を図ることを目的として、以下の基本方針に則って、実効性あるコーポレート・ガバナンスを実現してまいります。

1.株主の権利を尊重し、平等性を確保する。

2.株主を含むステークホルダーの利益を考慮し、適切に協働する。

3.会社情報を適切に開示し、透明性を確保する。

4.取締役会による業務執行に対する監督機能の実効性を向上させる。

5.中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【資本コストや株価を意識した経営の実現に向けた対応(検討中)】

当社のPBRは1倍を超えており、また企業価値向上に向けた取り組みは継続して実施しておりますが、将来に向けての方針や施策については議論を重ねております。

【補充原則4-1-2 中期経営計画に対するコミットメント】 【原則5-2 経営戦略や経営計画の策定・公表】

当社は、単年度の業績目標の達成を最重要課題としており、また事業環境の不連続性から中期経営計画の策定は現在凍結しておりますが、2021年6月期 第2四半期決算説明会において事業成長ビジョンを策定、公表しております。なお、持続的な成長を実現していくためにも、中期的な視点に立った経営ビジョンの策定や戦略立案が重要であると考えているとともに、環境変化に合わせた機動的な対応が重要であると考えております。その具体的な内容につきましては、有価証券報告書の「優先的に対処すべき課題」にも記載をしております。

<コーポレートガバナンス・コードの各原則に基づく開示>

【原則1-4 政策保有株式】

当社の純投資目的以外の投資を行う際の基本方針は、投資対象会社との業務提携、情報共有等を通じて当社の統合プロモーション事業におけるシナジー効果が期待されることであり、中長期的な視点で価値向上を図るために、取引先との関係強化の観点等を踏まえ、効果が見込まれると判断した場合に限り、必要最小限の上場株式を保有することとしています。

政策保有株式の議決権の行使については、適切な対応を確保するために、議案毎に、保有先企業の中長期的な企業価値の向上、当社及びグループ会社の中長期的な経済的利益の増大等の観点から総合的に判断するものとし、主要な政策保有株式については、議決権行使の状況を取締役会に報告します。

【原則2-3 社会・環境問題をはじめとするサステナビリティを巡る課題】

【補充原則2-3-1 サステナビリティを巡る課題への対応】

【補充原則3-1-3 サステナビリティについての取組み】

【補充原則4-2-2 サステナビリティを巡る取組みに関する方針の策定】

当社取締役会は、パーパスの実現に向けてサステナビリティ課題への取り組みを行うことは経営上の重要課題として認識し、取締役会の諮問機関として設置したサステナビリティ委員会での審議・答申を行うガンバナンス体制を構築するとともに、取締役会による監督体制を構築いたしました。当社グループのサステナビリティ方針を「社員一人一人が創り出す体験を通じて企業課題・社会課題の解決に取り組み、持続的に成長する会社へ」とし、この方針の下、「持続可能な社会に貢献」及び「持続的な企業価値の向上」の2軸の持続可能性に鑑み、4つのマテリアリティを特定し、戦略として策定しております。その具体的な内容につきましては、有価証券報告書の「サステナビリティに関する考え方及び取り組み」にも記載をしております。

https://tow.co.jp/ir/library/report/

【補充原則2-4-1 中核人材の登用等における多様性の確保】

当社は、多様性を確保するため、中途採用者等を積極的に中核人材として登用し、取締役や執行役員に選任しております。また、女性社員の管理職への登用に関しては、2023年9月末現在で3名、全管理職の7.7%という状況であり、女性取締役も選任しております。なお、当社の方針、目標、環境整備につきましては、一般事業主行動計画を策定しており、当社ホームページに掲載しております。

https://tow.co.jp/company/plan/

【原則4-9 独立社外取締役の独立性判断基準及び資質】

社外取締役候補者の選任にあたっては、東京証券取引所が定める独立性基準を満たす者としています。

【補充原則4-11-1 取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方】

当社は、定款により、取締役の員数を14名以内と定めており、2023年9月末現在8名(うち社外取締役4名)で取締役会を構成しています。取締役会を構成するメンバーについては、経験、知見、能力等における多様性に配慮しています。スキルマトリックスについては、株主総会招集ご通知においても開示しております。

https://tow.co.jp/wp-content/uploads/2023/08/

第47期定時株主総会招集通知及び株主総会資料.pdf

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主・投資家との双方向の建設的な対話を促進し、これにより当社の持続的な成長と中長期的な企業価値の向上に向けた実効的なコーポレート・ガバナンスの実現をはかることを、当社の責任を果たす上での最重要課題の1つと位置付けます。このような考えに基づき、当社は以下のような施策を実施します。

1.株主との対話に関する担当取締役の指定

当社は、経営トップ自らが株主との対話に取り組み、管理本部長がIR実務を統括します。

2.社内部署の有機的な連携のための方策

当社は、IR担当部署でもあるコーポレートサービスチームが経理チームと日常的に打ち合わせや意見交換を実施しており、開示資料作成に際しても連携し、経営トップを交えて内容の検討を行っております。

3.個別面談以外の対話の手段の充実に関する取組み

当社は、株主総会を株主との重要な対話の場と位置付け、株主総会において、当社事業に関する十分な情報開示の確保をはじめ、株主の皆様からの信認を得られるような運営につとめます。

また、当社は、定期的に決算説明会を開催することにより、株主・投資家の皆様とのより緊密なコミュニケーションの実現につとめます。

4.株主の意見・懸念のフィードバックのための方策

当社は、株主・投資家との対話において把握されたご意見や当社に関する懸念を担当部署において取りまとめ、その重要性や性質に応じ、これを定期的に経営陣幹部や取締役会に報告するための体制を整備します。

5.インサイダー情報の管理に関する方策

当社は、株主・投資家の実質的な平等性を確保すべく、公平な情報開示につとめることを基本方針とします。当該方針に基づき、当社に関する重要情報については、適時かつ公平にこれを開示することとし、一部の株主・投資家に対してのみこれを提供することがないよう、その情報管理の徹底につとめます。

<参考2:対処すべき課題と取り組み>

対処すべき課題

◎2024年6月期における取り組み

当社グループがおかれている市場環境は、社会経済活動及び生活行動の活性化に伴い、マーケティング活動においてもリアル領域の再開が見込まれるとともに、デジタル市場においても引き続き堅調な成長をしていくと認識しております。これまでもリアル・オンラインの両領域の拡張を推進してまいりましたが、2024年6月期に向けて、当社への好影響の兆しが顕在化しております。このような環境のなか、注力する主な取り組みは以下のとおりとなります。

①リアル拡大に向けた取り組み

全国規模での体験型プロモーション、4年ぶりに開催される大型イベントや大型展示会、パーパス発信やエンゲージメント強化など各種ステークホルダーに向けたイベント等に注力してまいります。このほか、街を起点とした生活行動活性化の可能性に向けて、屋外広告会社(ケシオン社)とのアライアンスである「TOOH」など、当社の強みである体験領域を活かした更なる体験価値の向上を目指してまいります。

②オンライン領域拡張への取り組み

WEBサイト・SNS・動画・PR等を統合したキャンペーン、デジタル広告を起点に企業の事業に貢献することを目指した年間プロモーション業務、動画・SNSなど専門領域のプロデュースといったデジタル領域にも引き続き注力してまいります。また、動画を起点とする領域拡張を見込み、CM制作会社「MOTTO」を連結子会社化いたしました。これにより当社がプロデュースする統合プロモーションを一層拡張し、提供価値の向上を目指してまいります。これらのアクションにより、当社のコアビジネスであるリアル領域の本格的な回復の兆しを背景に、主力業種のイベント・プロモーションの増加を図ること、また堅調な成長が続くデジタル市場においてオンライン領域の更なる拡張を図ることによりトップラインを上げていき、売上高については前期比18.9%増の140億円を計画(期初の予想、2月に35.9%増の160億円に修正)しております。また、高付加価値の提供によるフィー型業務及び発注適正化による収益確保を引き続き推進するとともに、事業領域の拡大や当社グループの優位性及び独自性を強化するため、戦略的な人的資本への投資、事業の中長期的な成長に向けた重点テーマへの取り組み等の基盤整備のための費用投下を予定しております。

◎中長期的な取り組み

当社のパーパスである「新しい時代の体験を創る」の実現に向けて、持続的な成長と企業価値の向上の実現を図ってまいります。主な取り組みは以下のとおりとなります。

①重点テーマ「テクノロジー・AI」「環境」

急速な進化を続ける生活全体のデジタル化を背景としたプロモーション業務における高度化・複雑化・高速化に対応し、AIを含むデジタルテクノロジーのイベント・プロモーションへの活用を加速するほか、案件成果の可視化、業務の効率化、自社ソリューション開発などを推進し、体験領域の更なるアップデートをリードしてまいります。また、当社が策定した「サステなイベントガイドライン」をはじめとする環境配慮イベントのプロデュースなど、環境問題への対応力を強化し、企業の課題解決のみならずクライアントビジネスを通じて社会貢献・環境貢献を実践してまいります。

②サステナビリティへの取り組み強化

当社グループでは、クライアントビジネスを通じた社会貢献・環境貢献を実践し、持続可能な社会へ貢献すること、またそれらの業務の実践・ノウハウを通じて当社事業の成長へ還元し、持続的な企業価値向上に繋げていきます。このような考えに基づき、サステナビリティ方針を「社員一人一人が作り出す体験を通じて企業課題・社会課題に向き合い、持続的に成長する会社へ」と定め、下記の4つの重要課題に取り組んでまいります。

人材:新しい時代の体験を創る多様な人材が活躍できる会社を目指す

体験の将来性:テクノロジーを活用し、体験領域の進化をリードする

社会貢献:自社サービスの向上に取り組み、クライアントビジネスを通じて社会貢献・環境貢献を実践

コンプライアンス:企業の社会的責任を認識し、コンプライアンスを遵守する