イントラスト(7191) 各段階利益順調に増加する予定 今後の戦略へ注目

桑原 豊 社長 |

株式会社イントラスト(7191) |

|

企業情報

|

市場 |

東証スタンダード |

|

業種 |

その他金融業(金融・保険業) |

|

代表者 |

桑原 豊 |

|

所在地 |

東京都千代田区麹町1-4 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

816円 |

22,359,964株 |

18,245百万円 |

20.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

18.00円 |

2.2% |

57.25 |

14.3倍 |

232.53円 |

3.5倍 |

*株価は11/2終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*BPS、ROEは23年3月期実績。数値は四捨五入。

*DPS、EPSは24/3期の会社予想。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年3月(実) |

3,626 |

1,021 |

1,026 |

687 |

30.93 |

9.00 |

|

2021年3月(実) |

4,203 |

1,149 |

1,153 |

760 |

34.07 |

11.00 |

|

2022年3月(実) |

4,943 |

1,184 |

1,179 |

779 |

34.88 |

12.00 |

|

2023年3月(実) |

6,491 |

1,627 |

1,625 |

1,005 |

44.95 |

14.00 |

|

2024年3月(予) |

8,500 |

2,100 |

2,100 |

1,280 |

57.25 |

18.00 |

*予想は会社予想。単位:百万円。

*24/3期より連結決算、23/3期までは単体決算。

(株)イントラストの2024年3月期第2四半期決算概要などについてお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画(2022年-2024年)~Road to the higher~

3.2024年3月期第2四半期決算概要

4.2024年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24年3月期第2四半期累計の売上高は前年同期比43.4%増の42億89百万円、営業利益は同31.6%増の10億18百万円。売上面では、家賃債務保証における新規契約数が順調に伸び、保有契約数も増加したことにより、初回保証料及び更新保証料が順調に推移した。利益面では、業務委託手数料、貸倒関連、決済手数料などの家賃債務保証の成長に伴う費用の増加を吸収し各段階利益も増加した。

- 第2四半期が終わり、24/3期の会社計画は、売上高が前期比30.9%増の85億円、営業利益が同29.1%増の21億円の予想から修正なし。売上面は家賃債務保証において居住用商品の増加が継続する他、事業用商品拡販の推進が寄与する。また、医療費用保証でも、新規契約のさらなる獲得に向けて営業活動を強化することが寄与する見込みである。利益面では売上高の増加に伴い各種の変動費が増加するものの、保証事業の増収効果が変動費の上昇を上回り、各段階利益が順調に増加する予定。なお、2023年4月1日付けで株式会社プレミアライフの株式を取得したことにより、24/3期より連結決算となった。また、配当予想も期初予想から変更はなく、年間18.00円/株と前期比で4円/株の増加を予定。予想配当性向は31.4%

となる。 - 今後の更なる事業拡大のためには、医療費用保証と介護費用保証の売上高拡大が欠かせない。全国に医療費の未収が発生している多数の医療機関が存在している環境下、医療費用保証市場の拡大への期待は大きい。また、介護施設における賃料等の未払も増加しており、介護費用保証に対するニーズの高まりも想定される。医療費用保証と介護費用保証の売上高を今後いかなる戦略により拡大させるのか注目される。

1.会社概要

総合保証サービス会社として、賃貸住宅における家賃債務保証を中心に、病院における医療費用保証、介護施設における介護費用保証等、連帯保証人に置き換わる各種保証商品を幅広く展開。保証から派生したサービス商品の提供(ソリューション事業)にも力を入れており、保証を通じた社会への貢献を目指している。本社を東京に置き、仙台、秋田、富山、浜松、大阪及び福岡に拠点を有する。社名のイントラストは「責任・任務を信頼して任せる、金銭を預ける、仕事等を人に委ねる」という意味を持つ英語の“Entrust”に由来する。「総合保証サービス会社として、あらゆる分野においてお客様から全面的な信頼を得て業務をお預かりすることで、ご満足いただけるサービスを提供できる企業を目指す」という思いが込められている。

尚、東証プライム市場に上場する(株)プレステージ・インターナショナル(4290)のグループ会社であるPrestige International(S) Pte Ltd.(シンガポール)が発行済株式数の56.83%を保有している。

(1)経営理念

クライアント企業に三つの価値(喜び、安心、信頼)を提供する事を経営姿勢として掲げ、五原則(感動、挑戦、自覚、品格、活躍)に従って会社運営を行っている。また、会社の成長と社員の幸せがリンクしている会社を目指しており「社員全員がそれを実感できるのであれば、会社は必ず成長する」という考えの下、日々の仕事において、三つのモットー(明るく、楽しく、真剣に)を尊重している

(2)事業概要

総合保証サービスの単一セグメントの下、事業は、保証事業とソリューション事業に分かれる。保証事業では、同社が連帯保証人として契約に係る各種費用の滞納リスクをカバーするとともに、不動産管理会社等に対して、申込審査、督促回収、法対応支援、債権管理等、関連するサービスを提供する。

一方、ソリューション事業では、連帯保証はせず、関連サービスのみを提供する。このため、保証事業は賃借人からの保証料と不動産管理会社等からの手数料が主な収入となり、ソリューション事業では不動産管理会社等からの手数料が主な収入となる。両サービスともに売上は新規契約に伴う新規売上と既存契約の更新・ランニング売上(ストック売上)に分かれ、年々、ストック売上の比率が上昇している(利益成長とともに収益基盤の強化も進んでいる)。

◎保証事業(24/3期第2四半期累計売上高構成比85.2%)

主力の家賃債務保証と医療費用保証・介護費用保証・養育費保証を提供している。賃貸住宅分野の家賃債務保証の付帯率は80%程度で、まだ市場の成長は続く。家賃債務保証では、賃貸不動産の賃貸借契約において、同社が賃借人の連帯保証人となり、賃料等の滞納リスクを引き受ける。一方、医療費用保証では、医療機関の入院手続きにおいて、同社が連帯保証人となり、入院費用自己負担分等の支払いに係る滞納リスクを引き受ける。また、介護費用保証では介護施設の入居契約において同社が連帯保証人となり、介護施設の利用料等の滞納リスクを引き受ける。養育費保証では養育費を支払う方の連帯保証人となり、養育費の未払いリスクを引き受ける。

家賃債務保証及び介護費用保証では保証委託契約時及び保証委託契約更新時に対価を受け取り、対価は保証期間内の月数に応じて按分され売上計上される。医療費用保証では主に対象月ごとに売上計上される。また、家賃債務保証及び養育費保証では、引き受け前の審査と滞納発生時の回収(コンプライアンス重視)によりリスクを最小限に抑え、収益の安定化を実現している。一方、医療費用保証及び介護費用保証においては、基本的に損害保険会社と保険契約を締結し、滞納リスクをヘッジしている。

(同社決算説明資料より)

拡大する家賃債務保証に加えて、今後は医療費用保証の成長が期待される。同社の調べでは、1病院当たりで平均約450万円の医療費の未収が発生している模様である。民法改正、訪日外国人の増加、医療費の窓口負担の増加など外部環境の変化が後押しとなり、今後医療費用保証マーケットの拡大が期待される。同社では、精神科を除く全国の有床医療機関約8,300病院をターゲットに、大手損保会社との提携を通じて、医療費用保証の病院への導入を加速させる方針である。

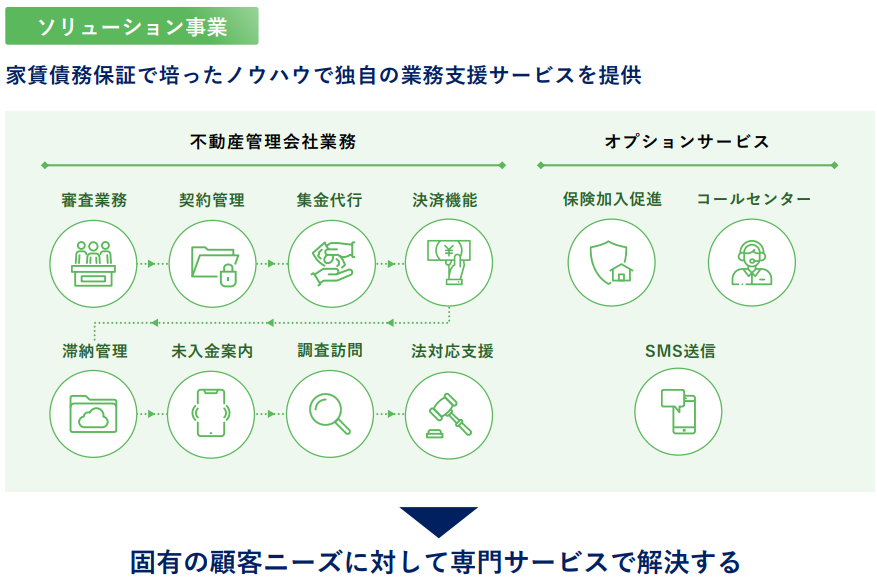

◎ソリューション事業(24/3期第2四半期累計売上高構成比14.8%)

C&O(コンサル&オペレーション)サービス、保険デスクサービス及びDoc-onサービスに分かれる。C&Oサービスは、家賃債務保証で培ったノウハウを受託サービスとして提供するもので、審査業務、滞納管理、未入金案内など賃貸不動産の入居者等を対象としたサービスをフルラインもしくは個別に不動産管理会社等に提供。スコアリングモデルに基づく独自の審査システムや自社コールセンター等、各種関連業務を柔軟に提供できる体制が整備されている。

保険デスクサービスは、損害保険会社や少額短期保険業者と連携し、賃貸住宅の入居者向け火災保険の募集や付保促進等、不動産管理会社の業務を総合的に支援する。具体的には、火災保険の案内、コールセンターによる問合せ対応、契約締結及び契約後の異動等に係る事務を代行し、不動産管理会社へ報告する。2016年5月施行の保険業法の改正をきっかけに、不動産管理会社が抱える諸問題(①保険募集の厳格化による業務負荷の増大②保険付保率の向上③コンプライアンス上の善管注意義務への対応)を解決するサービスとして評価を得ている。サービス提供には、専門的な知識・ノウハウ、専用システム、そしてオペレーション体制を整備する必要がある。

Doc-onサービスは、SMS(ショートメッセージサービス)、クレジットカード決済サービス、コールセンターサービス(SMSリスト管理、メッセージ作成、配信量管理、受電対応、入金確認、レポート管理等のコールセンターサポートといった各種のサービスをトータルで提供)をパッケージにしたサービス。強みとして、①国内大手SMS通信事業者の通信網を利用した「高い安全性」、②紙媒体の郵送案内と比較した場合のコンタクトに要するコスト削減及び③葉書やEメールなどの従来の連絡手段と比較した場合の開封率の高さ、の3点を挙げる事ができる。

(同社決算説明資料より)

(3)保証事業における強み

保守事業において利益を生み出すためには、延滞率の抑制と延滞回収率の向上が鍵を握る。同社は、優良な顧客との取引や

適正な審査により滞納率をコントロールするとともに、滞納に対して適切な回収を行い、その多くを回収している。これら保証業務において同社が保有する以下の3つの強みが、利益を生み出すドライバーとなっている。

|

評価 |

◆的確なリスク評価による緻密な運営

◆無理な拡大ではなく、優良な貸主と借り手を選択していくことで、経済性が向上(高利益率) ◆顧客層拡大の好循環が生まれる |

|

回収 |

◆コンプライアンス重視の回収(上場時も厳しく審査され証明)

◆正当な法的処理を着実に実行 ◆専門スタッフによる効率的な回収スキームとそれらを支えるITインフラ |

|

専門性 |

◆審査や回収ノウハウ(専門性)の積み上げ

◆クライアント(不動産管理会社・病院など)のスタッフを不慣れな業務から解放 ◆ソリューション提案によるニーズの解決 |

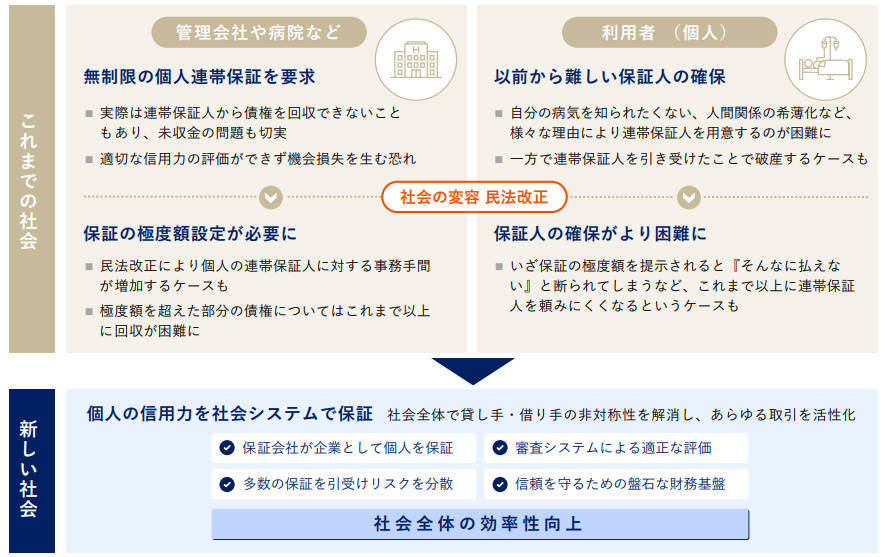

(4)保証市場における外部環境

これまで地縁・親族で支えていた個人の信用を保証会社が企業として保証する社会へ大きく変化している。

|

大手不動産管理会社 への寡占化 |

不動産管理会社の集約

不動産物件の管理が大手管理会社に集約されるとともに、機関保証の利用率がさらに高まる。 |

|

民法改正 |

法律の追い風 機関保証への流れ

連帯保証人が負う最大負担金額の明示が義務化され、連帯保証人の確保が難しくなり、機関保証の需要が拡大。※2020年4月1日施行 |

|

世帯数増加 |

安定的な賃貸市場のトレンド

人口は減少しつつも、世帯数の増加に伴い、ストックとして賃貸戸数の増加が見込まれる。 ※2019年「日本の世帯数の将来推計(都道府県別推計)」国立社会保証・人口問題研究所 |

(同社ホームページより)

(同社決算説明資料より)

(5)ESGの取り組み

【環境】

同社は、事業運営上の環境問題について深く思案し、一人ひとりができることに全従業員で取り組んでいる。

|

紙使用量の削減 |

・2017年よりワークフローシステムを活用し、各種申請書など紙書類の電子化を推進。

・外勤職員にはノートパソコンを貸与し、社内の研修や会議ではペーパーレス化に努めている。 ・コピー用紙を使用する際には、両面印刷や複数ページを1枚にまとめて印刷するN-Up出力 設定を励行し、意識啓発を行っている。 |

|

エネルギー(電気) 使用料の削減 |

オフィスの照明や空調をエリアごとに管理し、ON/OFFを適切かつ確実に行うことに加え、本社

オフィスではON/OFFの時間設定などを活用し、無駄な電力使用を抑制している。 |

また、同社は、2023年4月にTCFD(気候関連財務情報開示タスクフォース)提言への賛同を表明し、TCFD提言に沿った情報開示を実施した。事業運営上の環境問題について深く思案し、一人ひとりができることに全従業員で取り組んでいる。

【社会】

同社の最大の財産は「従業員」であり、一人ひとりの志やモチベーションを高め、「働きがい」をもって仕事を続けられる、健全な労働環境の構築に取り組んでいる。

|

社内事業公募制度「ESP」 (イントラスト・スタートアップ・プログラム) |

新規事業や人材の発掘に向けて、新たなビジネスのアイディアを社内で募集している。既存の事業や組織の枠組みを超えて新しいキャリア形成の可能性をサポートし、次の世代の人材を育成することがその目的である。同社の新規事業の一つである『養育費保証』は、このアイディアから生まれた。 |

|

出産・育児 |

法令および社内規程に基づき、育児休業および育児短時間勤務を実施している。積極的に育児

休業の取得に向けたアナウンスをするとともに、休業中の自分磨きのサポートのため、Eラーニングも実施している。また、休業後の復帰時には、育児短時間勤務を小学校就学前まで取得することが可能。育児と仕事の両立を念頭に制度設計されており、近年では男性従業員の育児休業取得実績もある。 |

|

女性活躍の推進 |

同社では、女性がリーダーになったときに抱えがちな悩みや、課題となるスキルに対応した女性管理職研修を取り入れるなど、女性が働き続けられる環境整備を進めてきた。その結果、現在では多くの女性が活躍している。 |

|

働き方改革への 取り組み |

従業員が心身ともに健康に働けるよう、長時間労働の抑制や年次有給休暇取得の促進に取り組んでいる。年次有給休暇についても、5日ではなく6日の計画付与を最低限としてルール化し、

社内周知および取得状況の定期的な把握と共有を図るほか、バースデー休暇などの特別休暇 なども整備している。 多様な働き方の実現と、ワークライフバランスの促進を図るため、シフト勤務やフレックス制度、 テレワークなどの柔軟な勤務制度を導入している。 |

|

自立的なキャリアの 構築をサポート |

自由と自己責任に基づいた人事を行うことで、活発で清新さのある組織づくりを目指している。

その一環として、個々の能力を積極的に発揮できる場を提供する「オープンポジション制度」を 導入し、チャレンジングな組織風土の醸成を進めている。 |

|

障がい者雇用の 取り組み |

東京都の「職場内障害者サポーター」に登録している従業員を中心に、障がい者の総合的な活動支援に向けたさまざまな取り組みを推進している。

テレワークによる障がい者雇用を促進するなど、障がいの有無を問わず新しい働き方を創出し、雇用率の向上に努める。 |

|

従業員の健康管理をサポート |

従業員の健康維持・増進のため定期健康診断を年1回、法令で定められた対象となる従業員に

実施している。 メンタル/フィジカルともに、ヘルスケアに対する総合的な取り組みを重視し、職場環境を改善してより働きやすい職場づくりを目指すことを目的とし、健康診断やストレスチェックの受診状況管理も適切に行っている。近年の健康診断ならびにストレスチェックの実施率は100%。 |

また、同社は社会を構成する一員としての責任を持ち、国内外の社会課題解決に向けた活動に参加している。

|

社会貢献活動 |

2017年よりHOYA株式会社アイケアカンパニーのコンタクトレンズ「アイシティecoプロジェクト」

活動に参加している。回収した使い捨てコンタクトレンズの空ケースは再生ポリプロピレン素材となり、さまざまなリサイクル製品に生まれ変わる。また、再資源化した対価は(財)日本アイバンク協会へ寄付し、視力を再び取り戻したいと願う方たちのために役立てられる。 2018年よりNPO法人「世界のこどもにワクチンを日本委員会」の活動に参加している。不要な本やCDを回収しリサイクル店にて買取り、査定額+10%が寄付金となりポリオのワクチン代として 途上国のこどもたちへ届けられる。本1冊で子ども2人が救える。 |

|

スポーツによる女性 活躍の推進・地方創生の取り組み |

女子スポーツチームのAranmare(アランマーレ)は、スポーツによって地域のつながりをより強く、そして、地域の魅力を発信していきたい。地域に馴染みのある競技で活動し、女性が活躍できる場を増やしたい、という想いから創設された。

同社はこの想いに賛同し、アランマーレオールパートナーとして活動を応援する。 <競技とホームタウン> ・女子バスケットボールチーム(秋田県秋田市) ・女子バレーボールチーム(山形県酒田市) ・女子ハンドボールチーム(富山県射水市) |

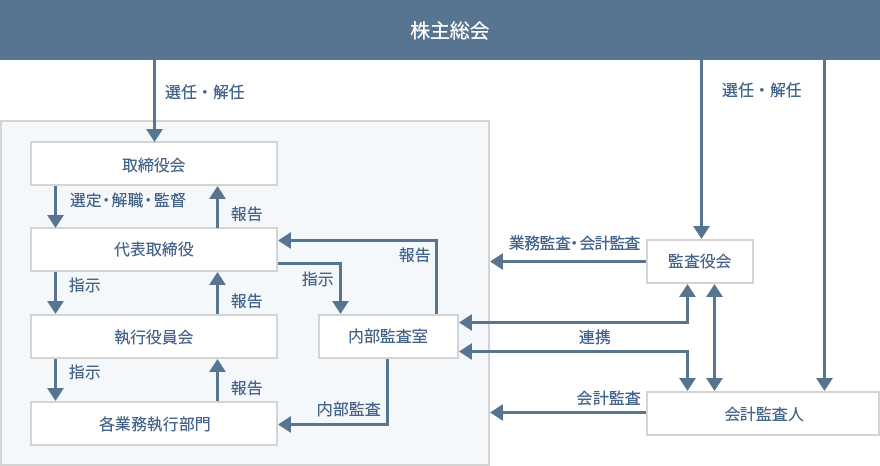

【ガバナンス】

同社では、「お客様にどれだけ必要としていただけるか」「お客様にどれだけ安心していただけるか」「お客様にどれだけ喜んでいただけるか」を経営姿勢とし、事業拡大を図っている。その中で「コンプライアンスの維持と株主の利益を最大化すること」を重視し、コーポレート・ガバナンスの強化に努めていく。

<コーポレート・ガバナンス体制>

(同社ホームページより)

2.中期経営計画(2022年-2024年) ~Road to the higher~

同社は、2021年5月14日に、22/3期~24/3期の3ヵ年を対象期間とする中期経営計画を公表した。

(1)目標値

2024年3月期「売上高80億円、営業利益20億円」を目指す。

|

2021年3月期 (実績) |

2024年3月期 (目標) |

伸び率 |

|

|

売上高 |

4,203 |

8,000 |

1.90倍、CAGR23.9% |

|

営業利益 |

1,149 |

2,000 |

1.74倍、CAGR20.3% |

|

営業利益率 |

27.4% |

25.0% |

– |

|

配当性向 |

32.3% |

30-40% |

– |

|

ROE |

20.8% |

20.0% |

– |

*単位:百万円。CAGRは(株)インベストメントブリッジが計算。

(2)第2次中期経営計画で

実現すること

第2次中期経営計画は、「第1次中期計(2019~2021/3) Zero to One 常に『ゼロからイチ』を実現します」を、三段跳びのホップとすれば、ステップにあたるもの。

副題を「Road to the higher 売り上げ100億円を射程圏に引寄せる」としているように、2024年3月期の売上高目標を80億円と置いているが、更に高みを目指し、ジャンプにあたる第3次中期経営計画において売上100億円を達成するための準備の3年間との位置づけである。

具体的には以下のような施策に取り組む。

| 従来/新規の各マーケットで両軸成長 | 従来マーケット(賃貸不動産分野) | 新しい保証商品を投入し顧客ニーズ実現 |

| 新規マーケット(医療・介護分野) | 医療費用保証事業は、導入期から成長期 に突入。成長を加速 | |

| ゼロ⇒イチの精神

新規事業の挑戦・育成 |

事業育成(養育費保証分野など) | 最初のB2C事業として育成する |

| 事業創造(新商品・事業開発) | 新たな新保証の創造に挑む |

従来マーケットでは、賃貸不動産分野の更なる拡大のために家賃債務保証において新たな商品を導入する。

新規マーケットでは成長に向けたビジネスモデルが確立できた医療分野に注力する。

新規事業については、これまでのBtoBビジネスのみではなく、BtoCビジネスの可能性を追求する。また、これまでに培ってきたノウハウを横展開することで、「保証」の仕組み・商材を拡大し総合保証サービス会社としての成長を目指す。

(3)成長戦略

|

成長分野 |

事業セグメント |

21/3期 実績 |

24/3期 中計 |

成長倍率 |

|||

|

売上高 |

構成比 |

売上高 |

構成比 |

||||

|

従来市場 |

賃貸不動産 分野 |

家賃債務保証& ソリューション |

3,815 |

90.8% |

6,400 |

80% |

1.7倍 |

|

新規市場 |

医療分野 |

医療費用分野 |

341 |

8.1% |

1,370 |

17% |

4.0倍 |

|

介護分野 |

介護費用保証 |

36 |

0.9% |

130 |

2% |

3.6倍 |

|

|

新規 創造・育成 |

新規事業 |

養育費保証(B2C)その他新規事業 |

10 |

0.2% |

100 |

1% |

9.5倍 |

|

4,203 |

100% |

8,000 |

100% |

1.9倍 |

|||

*単位:百万円

◎家賃債務保証&ソリューション

家賃債務保証は、成長する上位管理会社をターゲットとし、顧客の課題を解決するオーダーメイド商品を提供する。ソリューションから売上単価の高い保証へのシフトを通じて売上単価の上昇を図る。また、賃借人クレカ決済保証など様々な新商品の投入を通じて、同社のシェアアップを実現する。

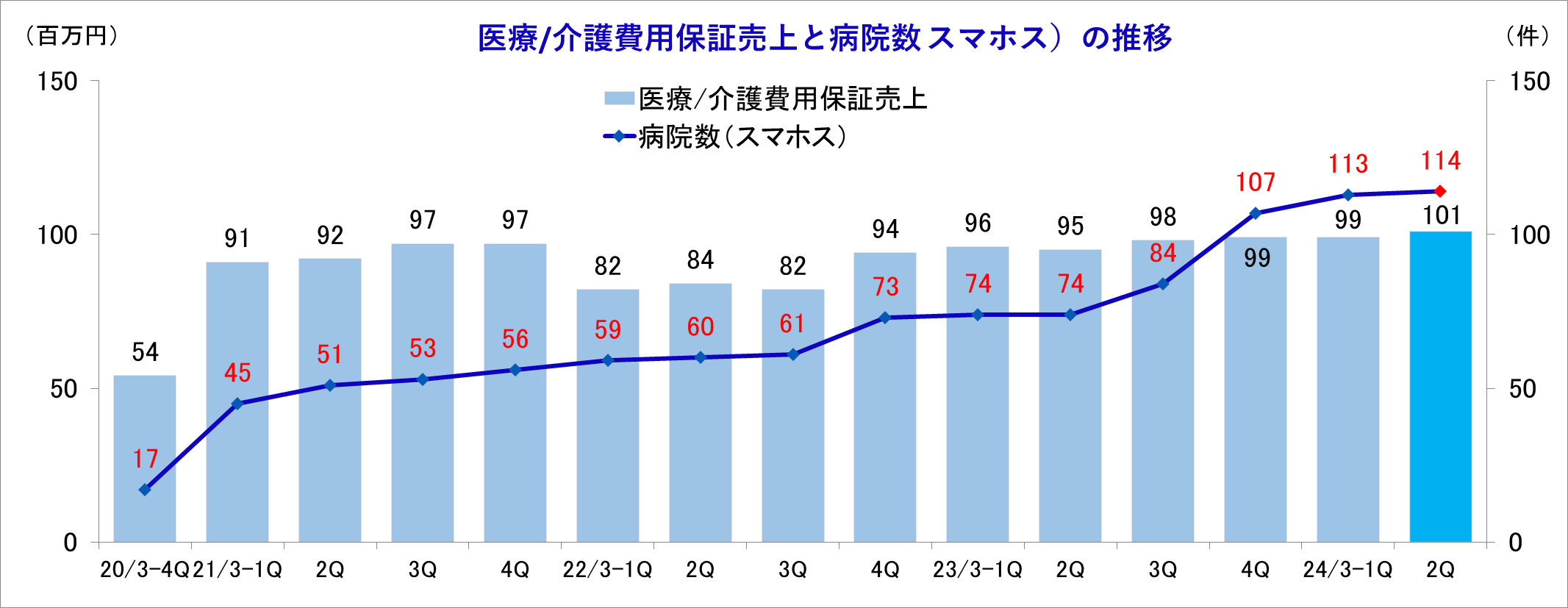

◎医療費用保証

医療費用保証は、病院の未収金問題が未解決のまま残り、アフターコロナにおいて成長が期待できる。競合のプレイヤーは少なく、同社が創出した市場においてノウハウの蓄積が進んだ。今後事業連携強化により成長の加速を目指す。病院負担型保証「スマホス」では、損保会社との提携を強化し、患者負担型保証・入院セットでは、リネン事業者との提携を積極化する。精神科を除く有床の医療機関約8,300病院がターゲットであるが、現状の約1.3%のシェアを中計最終年度に5.3%まで高める計画である。

◎介護費用保証

介護費用保証は、積極投資を行い、フロントランナーとして市場の開拓と活性化を進める。現時点で最も優れたオーダーメイド型保証商品を武器に、大手施設事業者への保証提案を行い、保証の拡大を進める。

◎養育費保証

同社は、養育費保証においてもフロントランナーであり、ネット事業者と提携しB2C事業として取組んである。今中計の3か年での事業化を確立すべく、保証商品の改良とプロモーションの実行、マーケティング・セールス・WEBシステムへの投資、ブランディング強化による認知と顧客学習の促進を行う。

◎新規事業創造

その他、破壊的イノベーションの創造を目指して、医療、介護、養育費に続く、新事業の創造に挑戦する。住宅ローン保証、

奨学金保証など新保証とサービスの開発を強化するとともに、ベンチャー企業との提携・出資やM&Aも検討する。

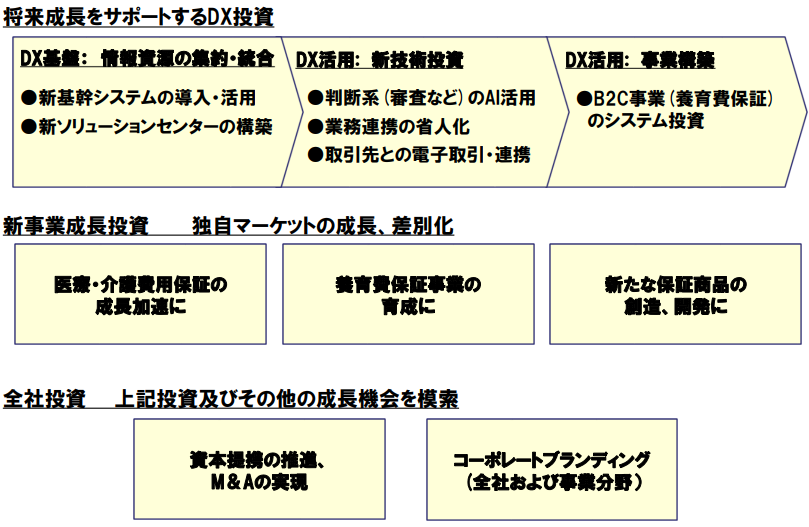

(3)成長を支える投資方針&

財務戦略

3年間で15-20億円を目安に以下のような成長投資を計画している。

将来の成長をサポートするDX投資においては新ソリューションセンター(コールセンター)の構築、審査におけるAIの導入、省人化・BtoC事業のシステム投資など。

新事業育成については、総合保証サービス会社としての認知を広めるため、新たな保証商品を開発する。

また、アライアンスやM&Aも積極的に展開するほか、事業拡大や新卒採用増のためにはコーポレートブランディング向上が重要と考え、プロジェクトチームを設けてウェブサイトのリニューアルを始めとした取り組みを進める。

(同社中期経営計画より)

今回の中計期間3年間で生み出す営業CF25億円を「15-20億円の成長投資」と「30-40%の配当性向による株主還元」に配分する。前期末で約30億円のキャッシュを有しているが、状況によっては銀行借入なども検討する。

また、ROEに関しては、成長により得られるCFを再投資に振り向けて成長スピードを高め、20%以上を維持する。

(4)ESG/SDGsの取組の推進

保証は人と人との間に安心を提供する新たなパートナーシップである。安心の提供は、機会不平等の緩和、公正な取引の拡大、社会変化に伴う新たなパートナーシップ実現などを促進する。同社は、各種の保証事業を通じて社会課題の解決に貢献している。

|

同社の保証が実現する社会課題の解決の一例 |

|

|

家賃債務保証 |

高齢者向け保証では、定期的な見守りサービスを付帯し、貸し手の不安を解消し、高齢者の賃借機会の拡大を実現している。 |

|

医療費用保証 |

連帯保証人が確保できない入院患者や、医療未収金を抱える医療機関の課題に対し保証を通じて解決し、入院患者の入院機会の確保、医療経営の安定に貢献している。 |

|

介護費用保証 |

連帯保証人が確保できない高齢者に、介護施設へ入居する機会の拡大を実現している。介護費用保証の普及に伴い、賃貸人のリスク軽減、入居時の保証金の軽減が進むことも期待される。 |

|

養育費保証 |

養育費保証という安心のインフラを広く普及させ、ひとり親世帯のより良い生活と子どもの健やかな成長に貢献している。 |

*株式会社インベストメントブリッジが開⽰資料を基に作成。

中期経営計画の24/3期の数値目標は、売上高80億円、営業利益20億円であるが、24/3期の会社計画は連結ベースで売上高85億円、営業利益21億円、単体ベースで売上高81億円、営業利益20億60百万円と、家賃債務保証の売上高拡大が寄与し、連結と単体の双方で中期経営計画を上回る見込みとなった。

3.2023年3月期決算概要

(1)連結業績

|

23/3期 第2四半期累計 |

構成比 |

24/3期 第2四半期累計 |

構成比 |

前年同期比 |

会社計画 |

計画比 |

|

|

売上高 |

2,990 |

100.0% |

4,289 |

100.0% |

+43.4% |

3,900 |

+10.0% |

|

売上総利益 |

1,451 |

48.5% |

2,095 |

48.8% |

+44.4% |

– |

– |

|

販管費 |

677 |

22.6% |

1,076 |

25.1% |

+58.9% |

– |

– |

|

営業利益 |

773 |

25.9% |

1,018 |

23.8% |

+31.6% |

1,000 |

+1.8% |

|

経常利益 |

771 |

25.8% |

1,012 |

23.6% |

+31.3% |

1,000 |

+1.2% |

|

親会社に株主に帰属 する四半期純利益 |

478 |

16.0% |

592 |

13.8% |

+23.8% |

610 |

-3.0% |

*単位:百万円

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*24/3期より連結決算、23/3期は単体決算。

前年同期比43.4%増収、同31.6%営業増益

24/3期第2四半期累計の売上高は前年同期比43.4%増の42億89百万円。売上面では、保証事業の売上高が前年同期比68.0%増の36億51百万円、ソリューション事業の売上高が同22.0%減の6億37百万円となった。ソリューション事業は、新規契約における保証契約への切替の影響により減収となったものの、保証事業は、ソリューションサービスからの切替や既存取引先の件数増加により、新規保証料及び更新保証料ともに大幅に増加し、増収に寄与した。また、医療費用保証と介護費用保証でも、保険会社との協業による営業活動を活発化するなど、引き続き拡販に向け営業を強化したことが奏功し、新規の契約医療機関数と契約介護事業者数が拡大し増収となった。

24/3期第2四半期累計の営業利益は同31.6%増の10億18百万円。利益面では、家賃債務保証の売上高の増加に連動して増加する業務委託手数料、貸倒関連、決済手数料などの関連費用の増加を吸収し、各段階利益も大幅に増加した。売上高総利益率は、前年同期比0.3ポイント上昇の48.8%となった。また、売上高販管費率は同2.5ポイント上昇の25.1%となった。第1四半期に引き続き、プレミアライフ社の事業改善を積極的に推進し一時的な費用が発生した。この結果、売上高営業利益率は、前年同期比2.1ポイント低下の23.8%となった。その他、営業外損益は、営業外費用で計上した投資事業組合運用損4百万円(前年同期は計上なし)が大きなものであった。また、特別損益は、大きな計上がなかった。

なお、期初段階の上期の会社予想との比較では、売上高、営業利益、経常利益で上回ったものの、法人税等の増加により四半期純利益で若干下回った。

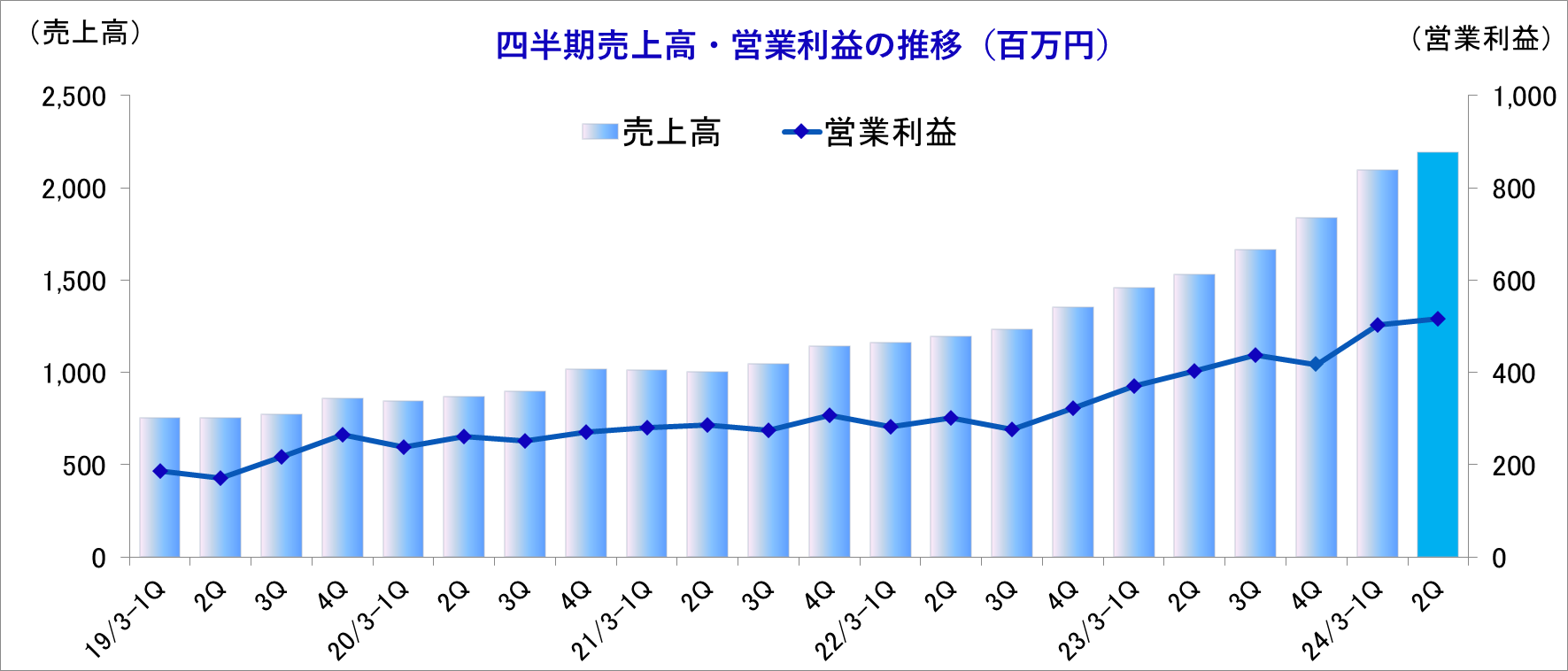

四半期の業績推移

*株式会社インベストメントブリッジが開示資料を基に作成。

四半期ベースは、前年同期比、前四半期比ともに増収減益となった。

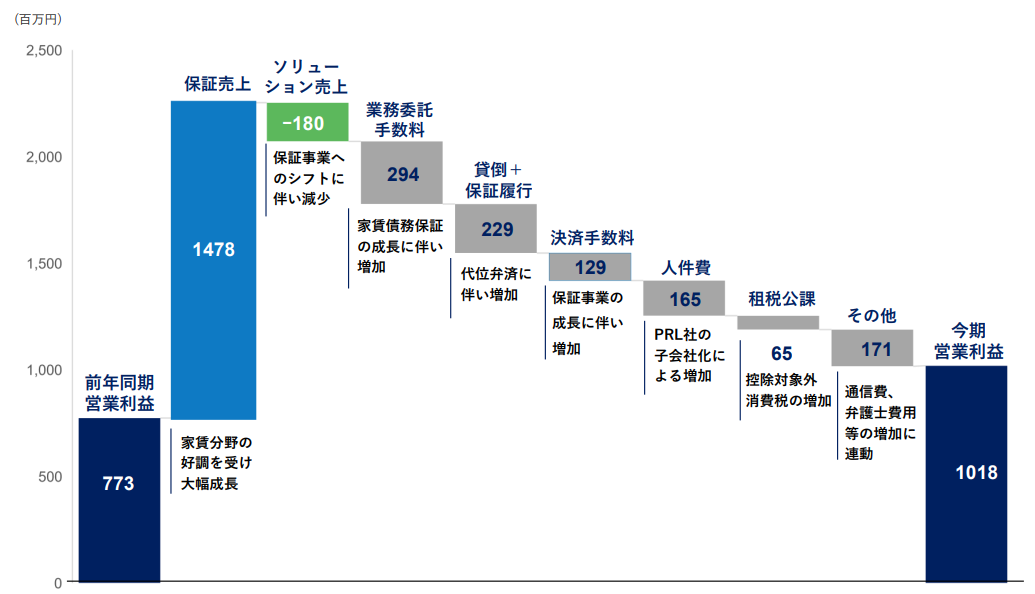

営業利益の増減益要因

|

23/3期第2四半期累計 営業利益 |

773 |

|

保証売上の増加 |

+1,478 |

|

ソリューション売上の減少 |

-180 |

|

業務委託手数料の増加 |

-294 |

|

貸倒+保証履行の増加 |

-229 |

|

決済手数料の増加 |

-129 |

|

人件費の増加 |

-165 |

|

租税公課の増加 |

-65 |

|

その他費用の増加 |

-171 |

|

24/3期第2四半期累計 営業利益 |

1,018 |

*単位:百万円

*同社決算説明資料より

保証売上の大幅な増加により、営業利益が大幅に増加した。家賃債務保証の増収に連動した業務委託手数料と決済手数料、代位弁済(立替)の増加に伴う貸倒+保証履行、家賃収納決済手数料や本社改修に伴う租税公課と減価償却費等のその他費用がコスト増の大きなものとなった。

(2)事業別動向

|

23/3期 第2四半期累計 |

構成比 |

24/3期 第2四半期累計 |

構成比 |

前期比 |

|

|

売上高 |

2,990 |

100.0% |

4,289 |

100.0% |

+43.4% |

|

保証事業 |

2,173 |

72.7% |

3,651 |

85.2% |

+68.0% |

|

ソリューション事業 |

817 |

27.3% |

637 |

14.8% |

-22.0% |

|

期末の家賃分野保有件数(件) |

821,984 |

100.0% |

906,919 |

100.0% |

+10.3% |

|

保証事業(件) |

337,833 |

41.1% |

538,161 |

59.3% |

+59.3% |

|

ソリューション事業(件) |

484,151 |

58.9% |

368,758 |

40.7% |

-23.8% |

◎保証事業

保証事業は、家賃債務保証における新規契約数が順調に伸び、保有契約数も増加したことにより、初回保証料及び更新保証料が増加し売上高が増加した。プレミアライフ社の子会社化も寄与し、保有件数は着実に積み上がった。

医療分野においても、保険会社との協業による営業活動を活発化するなど、引き続き拡販に向け営業を強化したことが奏功し、スマホスの見積依頼が増加した。また、介護分野で前期末から今第2四半期にかけて新たに14事業者へ導入があった。

【提携先データ】

|

連帯保証人代行制度スマホス |

114医療機関(前期末比+7)、病床数28,399 |

|

医療費用保証付き入院セット及びその他商品 |

62医療機関、病床数11,473 |

|

介護費用保証 |

225介護事業者(前期末比+14) |

*同社決算説明資料をもとに(株)インベストメントブリッジが作成

◎ソリューション事業

ソリューション事業は、C&Oサービスから保証事業へのシフトが継続し売上高が減少した。

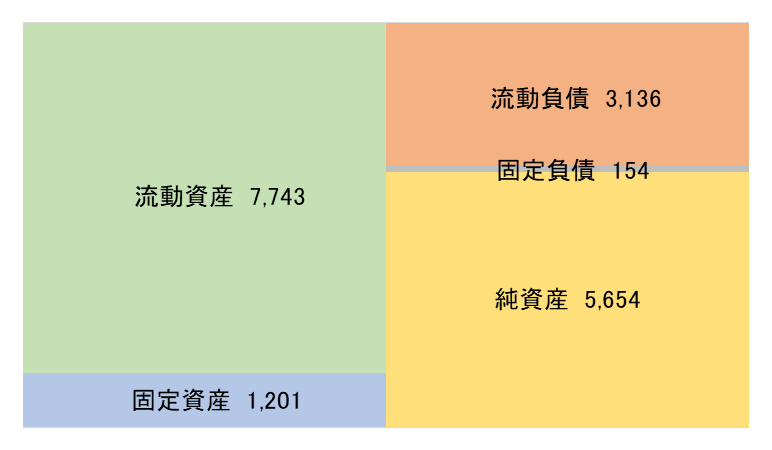

(3)財政状態及び

キャッシュ・フロー

◎財政状態

|

23年3月 |

23年9月 |

23年3月 |

23年9月 |

||

|

現預金 |

5,686 |

5,229 |

契約負債 |

1,641 |

2,030 |

|

立替金 |

1,514 |

3,244 |

保証履行引当金 |

196 |

314 |

|

流動資産 |

6,871 |

7,743 |

流動負債 |

2,655 |

3,136 |

|

有形固定資産 |

115 |

172 |

固定負債 |

110 |

154 |

|

無形固定資産 |

218 |

252 |

負債 |

2,765 |

3,291 |

|

投資その他 |

770 |

776 |

純資産 |

5,209 |

5,654 |

|

固定資産 |

1,104 |

1,201 |

負債・純資産合計 |

7,975 |

8,945 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

23/9月末の総資産は前期末比18億56百万円増加の89億45百万円。資産サイドでは、現預金、立替金、貸倒引当金などが主な増加要因となり、負債・純資産サイドでは、契約負債、保証履行引当金、四半期純利益の計上による利益剰余金等が主な増加要因となった。貸倒引当金の増加は、家賃債務保証の新規契約増加に連動したものであり、代位弁済額に対し十分かつ適正な額となっている。また、契約負債の増加は、家賃債務保証の新規契約の増加によるものであり翌月以降の収益源泉となる(前期末比36%増)。総資産の約86%を流動資産が占める等、資産の流動性が高い。自己資本比率も63.0%と、高水準を維持している。

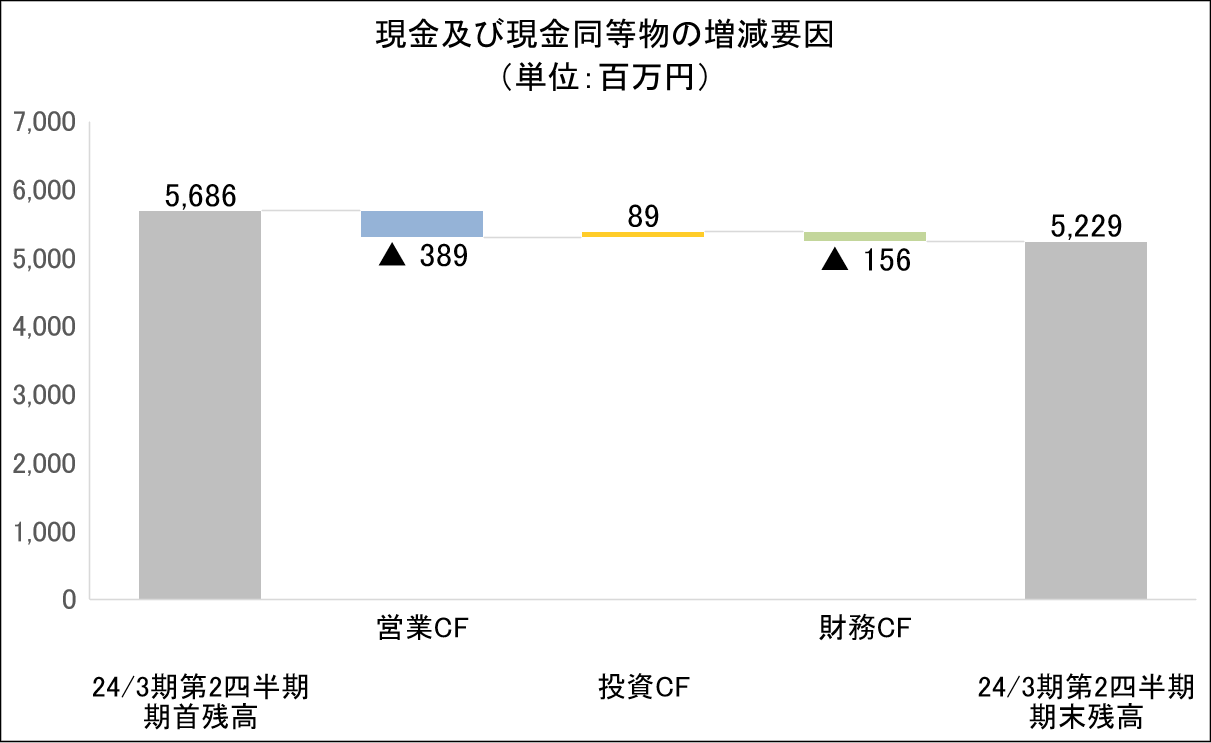

◎キャッシュ・フロー

|

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

前年同期比 |

|

|

営業キャッシュ・フロー |

754 |

-389 |

-1,144 |

– |

|

投資キャッシュ・フロー |

-14 |

89 |

103 |

– |

|

フリー・キャッシュ・フロー |

739 |

-300 |

-1,040 |

– |

|

財務キャッシュ・フロー |

-134 |

-156 |

-22 |

– |

|

現金及び現金同等物の期末残高 |

3,873 |

5,229 |

1,356 |

+35.0% |

* 単位:百万円

*株式会社インベストメントブリッジが開⽰資料を基に作成。

CFの面から見ると、立替金の増加などにより営業CFがマイナスへ転じた。連結の範囲の変更を伴う子会社株式の取得によ

る収入の増加などにより、投資CFがプラスへ転じたものの、フリーCFもマイナスとなった。その他、配当金の支払額の増加などにより財務CFのマイナス幅も拡大した。前年同期の単体との比較となるものの、23/6月末のキャッシュ・ポジションは前年同期比35.0%増加した。

4.2024年3月期業績予想

(1)業績予想

|

|

23/3期 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

売上高 |

6,491 |

100.0% |

8,500 |

100.0% |

+30.9% |

|

営業利益 |

1,627 |

25.1% |

2,100 |

24.7% |

+29.1% |

|

経常利益 |

1,625 |

25.0% |

2,100 |

24.7% |

+29.2% |

|

当期純利益 |

1,005 |

15.5% |

1,280 |

15.1% |

+27.4% |

*単位:百万円

*24/3期より連結決算、23/3期は単体決算。前期比はインベストメントブリッジが計算。

前期比30.9%増収、同29.1%営業増益

第2四半期が終わり、24/3期の会社計画は売上高が前期比30.9%増の85億円、営業利益が同29.1%増の21億円の期初予想から修正なし。保証事業は、家賃債務保証において居住用商品の増加が継続する他、事業用商品拡販の推進が寄与する。また、医療費用保証でも、新規契約のさらなる獲得に向けて営業活動を強化することが寄与する見込みである。一方、業務上の課題を解決する専門的な業務支援サービスであるソリューション事業は、サービス品質の追求及び新商品の開発・提案・販売に取り組むものの、C&Oサービスにおいて家賃債務保証へのシフトが継続する影響により、前期比で売上高が減少する見込みである。以上により、売上高と営業利益はともに中期経営計画を超える成長となる見込みである。

利益面では、利益面では売上高の増加に伴い各種の変動費が増加するものの、保証事業の増収効果が変動費の上昇を上回り、各段階利益が順調に増加する見込みである。売上高営業利益率は、前期比0.4ポイント低下の24.7%の予想。

なお、2023年4月1日付けで株式会社プレミアライフの株式を取得したことにより、24/3期より連結決算となっている。

また、配当予想も年間18.00円/株と前期比で4円/株の増加の予定を据え置き。予想配当性向は31.4%となる。8期連続の増配となる見込みである。

営業利益の増減益要因

|

23/3期 営業利益 |

1,627 |

|

保証売上の増加 |

+2,310 |

|

ソリューション売上の減少 |

-301 |

|

業務委託手数料の増加 |

-288 |

|

保険料(保証関連)の増加 |

-81 |

|

貸倒+保証履行の増加 |

-307 |

|

決済手数料の増加 |

-174 |

|

人件費の増加 |

-374 |

|

租税公課の増加 |

-67 |

|

その他費用の増加 |

-245 |

|

24/3期 営業利益 |

2,100 |

*単位:百万円

保証売上の増加が増益に寄与する。コスト面では、家賃債務保証の増収に連動した業務委託手数料と決済手数料、代位弁済(立替)の増加に伴う貸倒+保証履行、人員増強に伴う人件費、租税公課と債権回収費用などのその他費用が増加要因の大きなものとなる。

(2)事業別見通し

|

23/3期 |

24/3期(予) |

前期比 |

|

|

保証事業 |

4,943 |

7,253 |

+46.7% |

|

ソリューション事業 |

1,548 |

1,247 |

-19.4% |

|

売上高合計 |

6,491 |

8,500 |

+30.9% |

* 単位:百万円

◎保証事業

保証事業は、前期比46.7%の増収を計画している。

家賃債務保証は、前期比47.6%の増収を見込んでいる。新規契約の大幅増加トレンドが継続する見込みである。また、保有契約及び月次更新型契約の増加により更新保証料が大幅に増加する予定である。

保証新分野などでは、前期比37.4%の増収を予定。

医療費用保証では、営業体制の強化により、更なる拡販を見込む。

介護費用保証では、コロナが収束傾向となる中、販売拡大向けた取り組みを活発化する。

|

売上高 |

23/3期 |

24/3期(予) |

前期比 |

|

家賃債務保証 |

4,541 |

6,701 |

+47.6% |

|

保証新分野など |

401 |

551 |

+37.4% |

|

保証事業合計 |

4,943 |

7,253 |

+46.7% |

*単位:百万円

◎ソリューション事業

ソリューション事業は、前期比19.4%の減収を計画している。

C&Oサービスでは、保証サービスへの切り替わりが継続する見込みで、同23.8%の減収を予定。

保険デスクサービスでは、少額短期保険を中心に販売拡大を進め同21.2%の増収を見込む。

Doc-onサービスも、引続き拡販を進め前期比若干の増収を計画。

|

売上高 |

23/3期 |

24/3期(予) |

前期比 |

|

C&Oサービス |

1,380 |

1,051 |

-23.8% |

|

保険デスクサービス |

118 |

143 |

+21.2% |

|

Doc-onサービス |

49 |

52 |

+6.1% |

|

ソリューション事業合計 |

1,548 |

1,247 |

-19.4% |

*単位:百万円

(3)通期業績予想に対する進捗率

|

24/3期 会社計画 |

24/3期 第2四半期累計 実績 |

進捗率 |

|

| 売上高 |

8,500 |

4,289 |

50.5% |

| 営業利益 |

2,100 |

1,018 |

48.5% |

| 経常利益 |

2,100 |

1,012 |

48.2% |

|

親会社株主に帰属 する当期純利益 |

1,280 |

592 |

46.3% |

*単位:百万円

通期の会社計画の達成に向け、売上高と各段階利益とも順調な進捗率となっている。

5.今後の注目点

同社の24/3期第2四半期累計決算は、前期の単体決算との比較となるものの、前年同期比43.4%の増収、同31.6%の営業増益の好決算となった。これは、主力の家賃債務保証において新規契約数が順調に伸び、保有契約数も増加したことにより、初回保証料及び更新保証料が順調に拡大したことが寄与したものである。株式会社プレミアライフの連結化の影響があるものの、連帯保証人代行制度スマホスの導入医療機関数と傷害保険付き介護費用保証の導入介護事業者数が順調に増加し、医療保証と介護費用保証の売上高も順調に増加していることが確認された。こうした反面、24/3期第2四半期累計の売上高は、期初時点の会社予想に対し10.0%上振れたものの、営業利益は1.9%の上振れにとどまったことが残念であった。売上高営業利益率は、前年同期比で2.1ポイントの低下となった。家賃債務保証の売上高の増加に連動して増加する業務委託手数料、貸倒関連、決済手数料などの関連費用の増加に加え、第1四半期に引き続き、プレミアライフ社の事業改善を積極的に推進し一時的な費用が発生したことが影響したものである。成長に向け必要不可欠なコストの増加ではあるものの、コストコントロールの強化により、いつの時期から増収率を上回る増益率が達成されるのか注目される。

更に、24/3期は中期経営計画の最終年度である。どのような次期中期経営計画が策定されるのか今から楽しみである。その中心的な役割を担うのが、医療費用保証と介護費用保証の拡大であろう。全国に医療費の未収が発生している多数の医療機関が存在している環境下、医療費用保証市場の拡大への期待は大きい。また、介護施設における賃料等の未払も増加しており、介護費用保証に対するニーズの高まりも想定される。医療費用保証と介護費用保証をいかに家賃債務保証に並ぶ事業に育てていくのか今後の施策が注目される。加えて、新規事業創造の動きにも注目したい。同社では中期経営計画をもとに、医療、介護、養育費に続く、新事業の創造に挑戦している。住宅ローン保証、奨学金保証など新保証とサービスの開発を強化する方針であり、ベンチャー企業との提携・出資やM&Aも検討している。中長期的な話ではあるが、これら新保証とサービスの開発状況についても期待を込めて注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 8名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2023年6月23日)

基本的な考え方

当社は、「お客様にどれだけ喜んでいただけるか。」「お客様にどれだけ安心していただけるか。」「お客様にどれだけ信頼していただけるか。」を経営姿勢とし、事業拡大を図っていく中で、「コンプライアンスの維持と株主の利益を最大化すること」を重視し、コーポレート・ガバナンスの強化に努めてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

実施しない理由 |

| 【補充原則2‐4‐1】 | 当社は、社員が最大の財産であると考え、一人ひとりの志やモチベーションを高め、「働きがい」をもって仕事を続けられる健全な労働環境の構築に取り組むことを基本方針としております。

女性がリーダーになったときに抱えがちな悩みや、課題となるスキルに対応した女性管理職研修や、個々の能力を積極的に発揮できる場を提供する「オープンポジション制度」などを導入し、チャレンジングな組織風土の醸成を進めています。 また、性別や国籍を問わず、有用な人材を採用・登用することとしており、採用については、新卒採用と中途採用の双方で優秀な人材の確保を目指しておりますが、新卒採用を開始してからあまり年数がたっていないため、中途採用者が中核人材を担っております。 これらの方針に基づき、人事制度を構築しており、女性等の管理職への登用について、測定可能な目標は定めておりません。2024年3月期において、目標値の設定を含めた検討課題を開始いたします。 |

| 【補充原則4-1-3】 | 当社は、現時点において最高経営責任者等の後継者の計画は定めておりませんが、取締役会において最高経営責任者を選定する際には、候補者の経験、知見、能力、人格、実績等を総合的に検討した上で選定いたします。

なお、今後、後継者育成を図るとともに、2024年3月期において、後継者の計画を策定に関する検討を開始いたします。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| 【原則1-4.政策保有株式】 | 当社は、事業上の連携強化など、企業価値の向上に資すると判断される場合には、政策保有株式の保有を検討いたします。

保有する株式については、取引の状況や資本コスト等を踏まえた採算性を精査し、継続保有の可否について評価の結果を勘案し、保有目的に合致しない株式については、縮減を進めます。なお、現在保有している株式については、保有により想定される利益額に基づき採算性を算出し、資本コスト等との比較を実施した結果、保有を継続いたしております。 また、議決権の行使にあたっては、議案の内容を精査した上で、株式の保有目的の達成状況及び保有先の経営状況等を勘案し、賛否を決定いたします。 |

| 【原則3-1.情報開示の充実】 | (1)経営理念について、コーポレート・ガバナンス報告書、有価証券報告書のほか、当社ホームページにおいて開示しております。具体的な経営戦略、経営計画につきましては、2021年5月14日付けで開示しております「中期経営計画」をご参照下さい。

(2)コーポレート・ガバナンスに関する基本的な考え方については、コードの各原則を踏まえ、コーポレート・ガバナンス報告書、有価証券報告書のほか、当社ホームページにおいて開示しております。 (3)取締役の報酬は、株主総会において承認された範囲内において、社外取締役が過半数を占める任意の指名・報酬委員会において審議した後、取締役会において決議いたします。また、業務執行取締役については、決定された報酬のうち、3か月分を上限として、株式報酬型ストックオプションに配分することができます。また、営業利益を指標とし、予想営業利益を10%以上超過した場合に、固定報酬額の1か月相当を上限に、一定の係数を乗じた額を賞与として支給する業績連動報酬を合わせて導入いたしております。 (4)執行役員の選解任並びに取締役・監査役の候補者の指名及び解任決議案の起案にあたっては、候補者等の経験、知見、能力、人格、実績等を総合的に検討した上で、執行役員の選解任については取締役会において検討を行い、取締役候補者の指名及び解任決議案の起案については、指名・報酬委員会にて審議の後、取締役会において決議を行い、監査役については、監査役会の協議及び同意を得た上で、取締役会の承認を受けて決定しております。 (5)執行役員の選解任並びに取締役・監査役の候補者の指名及び解任決議案の起案にあたっては、取締役会において、その理由を説明いたします。また、取締役及び監査役の指名にあたっては各候補者の経歴等及び社外取締役候補者及び社外監査役候補者の選任理由並びに取締役及び監査役の解任についての理由等につきましては、株主総会招集通知に記載することとしております。 |

| 【補充原則4-11-1】 | 当社の取締役会は、当社の各業務の分野に精通した社内取締役、親会社の代表取締役としてプレステージ・インターナショナルグループの経営全般に関与している取締役及び他の会社の取締役として豊富な経験と知識を有する社外取締役により構成されております。取締役会における活発な審議と迅速な意思決定に資するとの判断から、定款において取締役の員数は10名までと定めており、現在の人数及びバランスは確保されていると判断しております。取締役の選任にあたっては、人格、経験、知見、能力等を総合的に検討した上で、取締役会において検討・審議を行う方針であります。

また、社外取締役については、上記の他、東京証券取引所の独立役員の独立性に関する判断基準等を参考にした上で、豊富な知識や経験を持ち、公正な立場で取締役に対する監督機能及び牽制機能を充分に発揮できる人物を、独立社外取締役の候補者として選定する方針であります。 なお、現状、社外取締役については選任理由を開示しております。また、各取締役のスキルマトリックスについて、株主総会招集ご通知に添付する株主総会参考書類に記載いたしております。 |

| 【原則5-1.株主との建設的な対話に関する方針】 | IR活動については、代表取締役及び取締役経営管理部長の指示のもと、株主との対話の補助を社長室が行っております。

株主との対話については、その重要性に鑑み、求めに応じて代表取締役が臨むことを基本方針としております。 また、決算説明会を原則として年2回、個人投資家向け説明会を随時開催する方針であります。 |