TSIホールディングス(3608) 中期経営計画推進中 施策の実績に注目

|

下地 毅 社長 |

株式会社TSIホールディングス(3608) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

繊維製品(製造業) |

|

代表取締役社長 |

下地 毅 |

|

所在地 |

東京都港区赤坂8-5-27 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

777円 |

90,144,093株 |

70,041百万円 |

3.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

15.00円 |

1.9% |

41.54円 |

18.7倍 |

1,168.69円 |

0.7倍 |

*株価は10/18終値。発行済株式数、DPS、EPSは24年2月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

20年2月 |

170,068 |

70 |

1,851 |

2,181 |

23.42 |

17.50 |

|

21年2月 |

134,078 |

-11,843 |

-10,359 |

3,861 |

42.64 |

0.00 |

|

22年2月 |

140,382 |

4,440 |

5,834 |

1,022 |

11.32 |

5.00 |

|

23年2月 |

154,456 |

2,329 |

3,859 |

3,063 |

35.21 |

10.00 |

|

24年2月(予) |

162,000 |

4,700 |

5,500 |

3,500 |

41.54 |

15.00 |

*単位:百万円、円。予想は会社側予想。

株式会社TSIホールディングスの24年2月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画「TSI Innovation Program 2025」

3.2024年2月期第2四半期決算概要

4.2024年2月期業績予想

5.資本コストや株価を意識した経営について

6. 今後の注目点

<参考1:サステナビリティ>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 50を超えるブランドを展開するアパレル企業。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。中期経営計画「TSI Innovation Program 2025(以下:TIP25)」を推進中で、ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出すことをパーパスに掲げている。

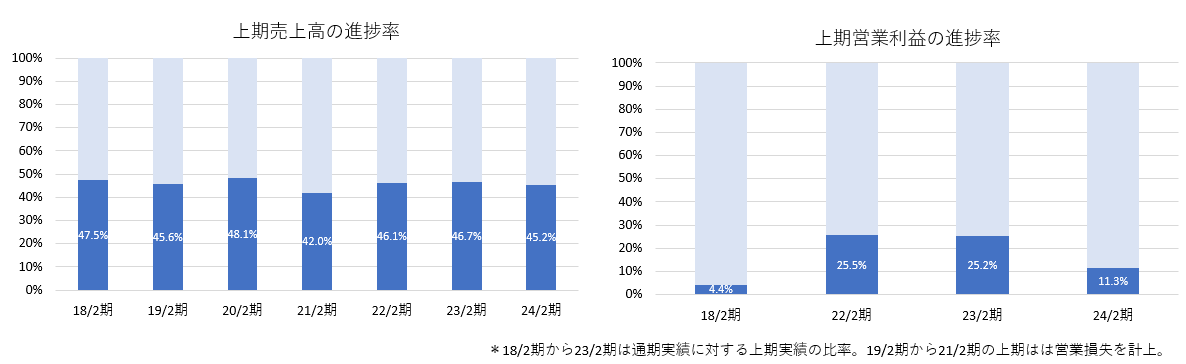

- 24年2月期第2四半期の売上高は前年同期比1.7%増の732億円。国内はリアル店舗が堅調で全体は増収も、ECが低調。海外ECも減収。営業利益は同9.6%減の5億円。円安・原材料高騰に加え、在庫増による値引きや評価損の増加で売上総利益は同0.3%増にとどまり、販管費を微増にとどめたが吸収できなかった。売上高・営業利益は予想を下回った。

- 業績予想に変更は無い。24年2月期の売上高は前期比4.9%増の1,620億円、営業利益は同101.8%増の47億円の予想。上期の営業利益は計画を下回ったが、「好調事業への重点投資」「EC強化による売上拡大」「秋冬商材の残在庫抑制」「販管費のコントロール」などの下期の改善策で予算達成を目指す。

- 配当は前期から5.00円/株増配の15.00円/株を予定。予想配当性向は36.1%。自己株式の取得は2023年9月に終了した。取得した自己株式306万株は10月末に消却した。株主還元の強化および資本効率の向上を目的とした資本政策の一環として、追加の自己株式取得「取得金額(半期として過去最大)50億円」(23年10月~24年3月末)を発表した。

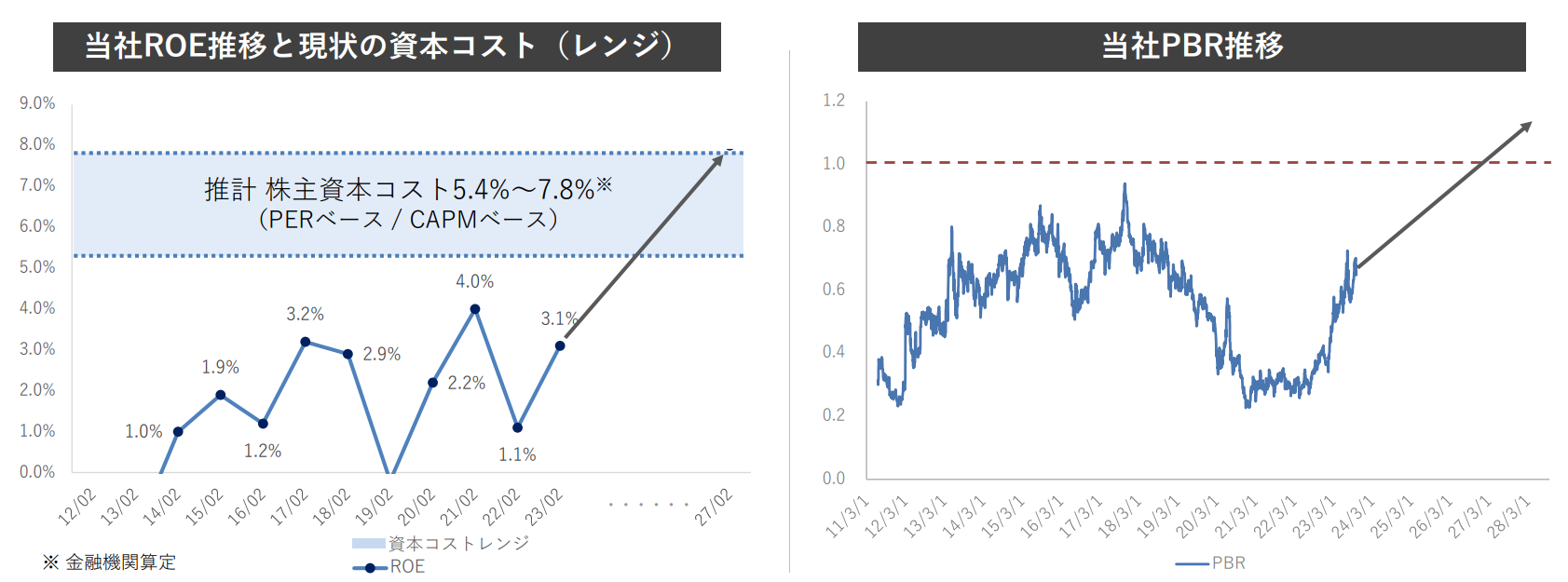

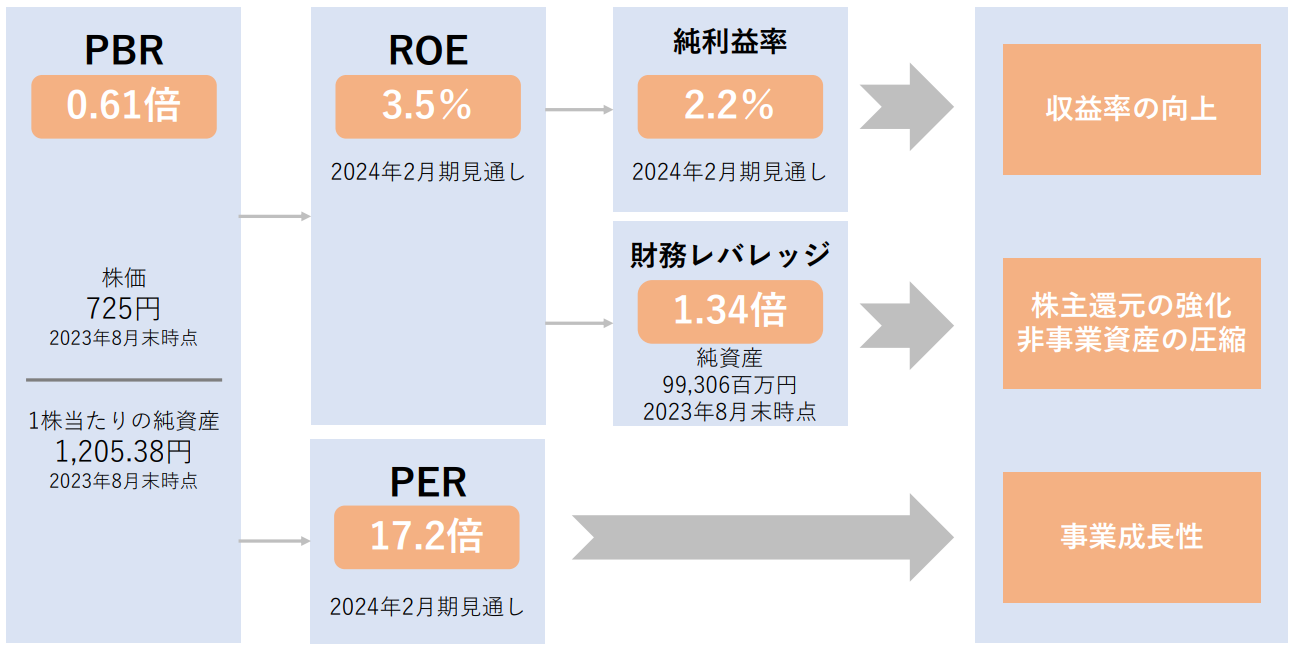

- 現在のPBRが1倍を割り込んでいる同社は、東京証券取引所が23年3月に公表した「資本コストや株価を意識した経営の実現に向けた対応について」を受け、現状の把握、方針、目標を開示した。低ROEが低PBRの原因と考え、現状の株主資本コストの抑制を図ると共に、株主資本コストを上回るROEを達成し、エクイティスプレッドを拡大することでPBR1倍を実現していく考えだ。そのために、収益力の向上や株主還元の強化および非事業資産の圧縮による資産の効率化に取り組む。「営業利益率5.0%以上」「ROE8.0%以上」「PBR1.0倍以上」との目標を掲げている。具体的な施策を事業面・財務資本・非財務情報で検討中であり、2024年4月に開示予定である。

- 通期予想に対する進捗率は売上高45.2%に対し、営業利益11.3%と低水準にとどまっている。会社は、「好調事業への重点投資」「EC強化による売上拡大」「秋冬商材の残在庫抑制」「販管費のコントロール」などの下期の改善策で予算達成を目指す考えだが、まずはこれら施策の第3四半期実績に注目したい。

- 同社株価は今年の年初からは凡そ2倍と急上昇したが、依然PBRは1倍を大きく下回っている。指標達成に向けた具体的な施策は2024年4月まで待たなければならないが、今期の予想達成とともに、どのような施策を打ち出してくるのかにも期待したい。

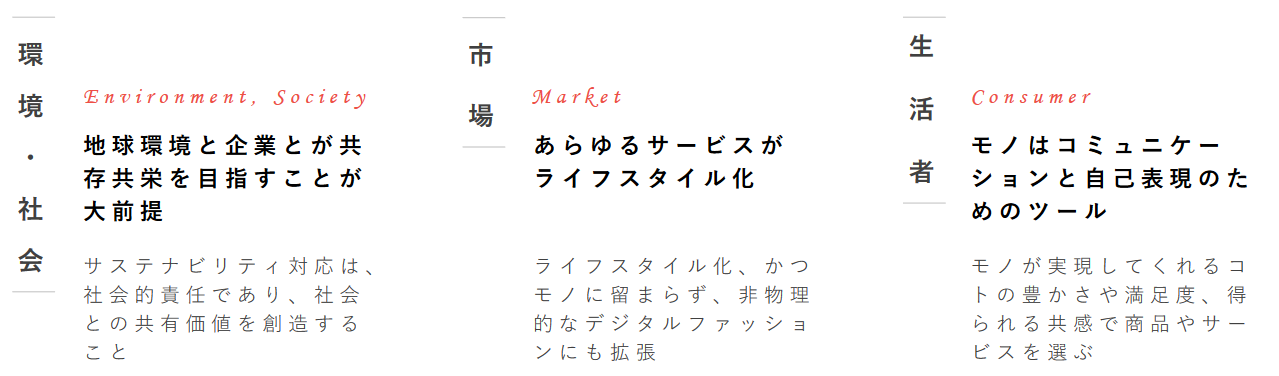

1.会社概要

50を超えるブランドを展開するアパレル企業。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。「環境・社会」「市場」「生活者」の観点から、変革を進め、アパレルonly企業から脱し、社会へのバリューを 企業成長に繋げながら、ファッションがもたらすエンターテインメントで、プロダクト提供にとどまることなく独創的な提供価値を創出する「ファッションエンターテインメント創造企業」を目指している。中期経営計画「TIP25」を推進中。

【1-1沿革】

アパレル業界を取り巻く環境が厳しさを増す中、株式会社東京スタイルと株式会社サンエー・インターナショナルが互いの強みを活かし持続的な成長を図るべく、2011年6月、株式移転により株式会社TSIホールディングスを設立。東京証券取引所に株式を上場した。2022年4月、市場再編に伴い東証プライム市場に移行した。

【1-2 経営理念】

以下のような、経営理念、ビジョン、パーパス、グループ行動基準を掲げている。

| 経営理念 | 私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います。 |

| ビジョン | 時代の流れを先取りする、最高のクリエーションとライフスタイル提案を通じて、世界で最も愛されるグローバルグループを目指します。 |

| パーパス | ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す。 |

| グループ行動基準 | 1.公正・公平の精神と誠実さを大切に、情熱と責任を持って仕事に取り組みます。

2.常に問題意識を持ち、自己研鑚に努め、柔軟な発想で積極的にチャレンジします。 3.一人ひとりの個性を尊重し、コミュニケーションに努め、自分の役割を実行してチームに貢献します。4.心からのおもてなしで、お客様に感動と歓びをお届けし、お客様満足の向上に努めます。 5.ステークホルダーそれぞれの立場を尊重して相互利益の実現を図り、持続的な会社の成長に貢献します。 6.社会と自然環境に心から感謝し、事業を通じて社会の発展に貢献します。 |

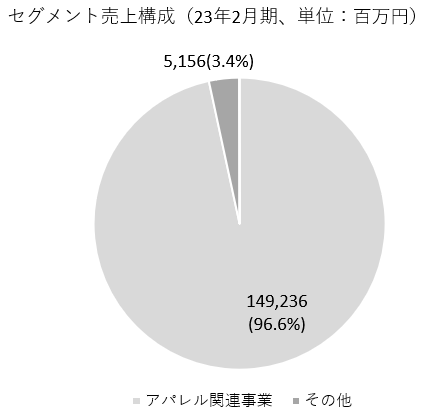

【1-3 事業内容】

持株会社である同社、連結子会社27社及び持分法適用会社1社でグループを構成。

「アパレル関連事業」では、主に衣料品の企画、製造、販売、ライセンスブランド事業及び生産・物流事業を、「その他の事業」では、販売代行及び人材派遣事業、合成樹脂関連事業、店舗設計管理事業及び飲食事業等を行なっている。

◎ブランド

現在50を超えるブランドを展開。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。

売上高上位10ブランドの売上高構成比は約6割。粗利率は約50-70%。

◎主要ブランド概要

|

ブランド |

対象 |

コンセプト |

| ナノ・ユニバース

|

女性・男性 | 「ジャパン・メイド・トラディショナル」「モダン・ヴィンテージ」「シーズナル・ワードローブ」 3ラインと、ブランドセレクトからなるマルチレーベルストアを展開し、生活に役立つファッションや情報を知恵として提案することを活動とする。 |

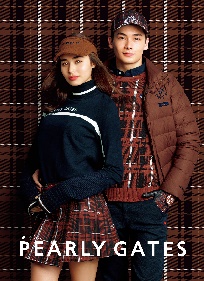

| パーリーゲイツ

|

女性・男性 | OUT ON THE WEEKEND(週末は都市を離れて)

「もっと気軽にもっと楽しくゴルフをしよう」というコンセプトのもと、 年齢や性別など、あらゆる枠組みを超えた、ちょっとオシャレなゴルフウェアを提案。

|

| マーガレット・ハウエル

|

女性・男性 | シンプル&ベーシックを基本姿勢に、着心地や機能性を追求し、性別や年齢にとらわれないタイムレスでモダンなデザインを発信。 |

| ナチュラルビューティーベーシック

|

女性 | 「Comfortable(着心地の良さ)」をキーワードに、着る人のライフスタイルの充実を幅広い層に向けて提案。 |

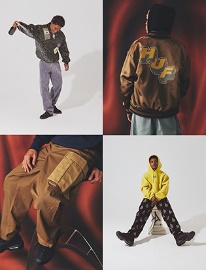

| ハフ

|

男性 | レジェンドスケーターのキース・ハフナゲルが2002年にオープンしたショップのオリジナルブランドから、今やアパレルのみならずフットウエアまで展開するライフスタイルブランド ”HUF”。

キースのバックグラウンドであるスケートとストリートをベースに、独自のスタイルやアート感をアメリカン・クラシックに落とし込んだプロダクトは、NY、LA、SF、東京、ロンドンなど世界中のファッション主要都市で注目されている。 |

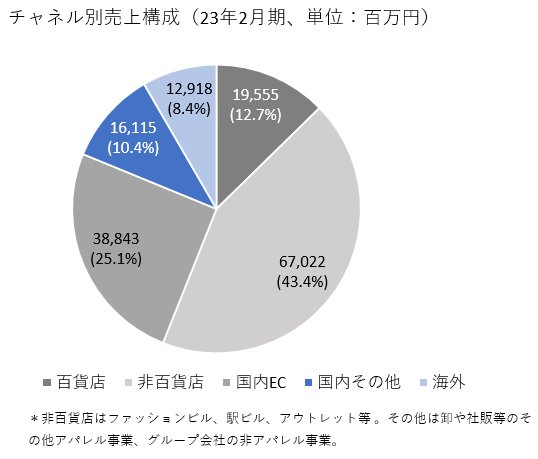

◎販売チャネル

リアル店舗とECを通じて国内・海外でアパレル商品の販売を行っている。

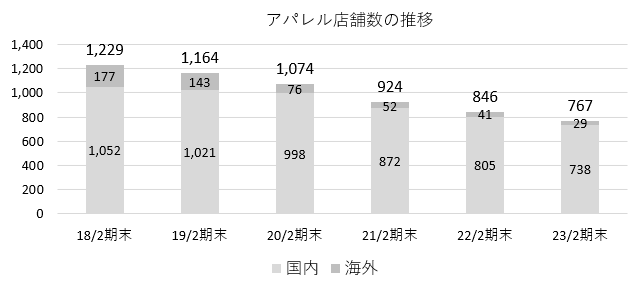

リアル店舗数は23年2月期末で811店舗(海外含む)。うちアパレルが767店舗。

事業構造改革に伴い不採算店舗の閉鎖を進めているが、「ファッションエンターテインメント企業」として、ブランドの世界観を発信し、顧客を楽しませる、わくわくさせるための拠点としてのリアル店舗の重要性に変わりはないと考えており、スクラップ&ビルドを進めながら顧客支持の高いブランド中心に店舗を展開。大型店舗や一等地への魅力的な出店により、店舗事業の収益構造を改革する。

2025年2月期までに100店舗出店(純増35店舗)を計画している。(2023年2月期で出店43店舗、退店121店舗)

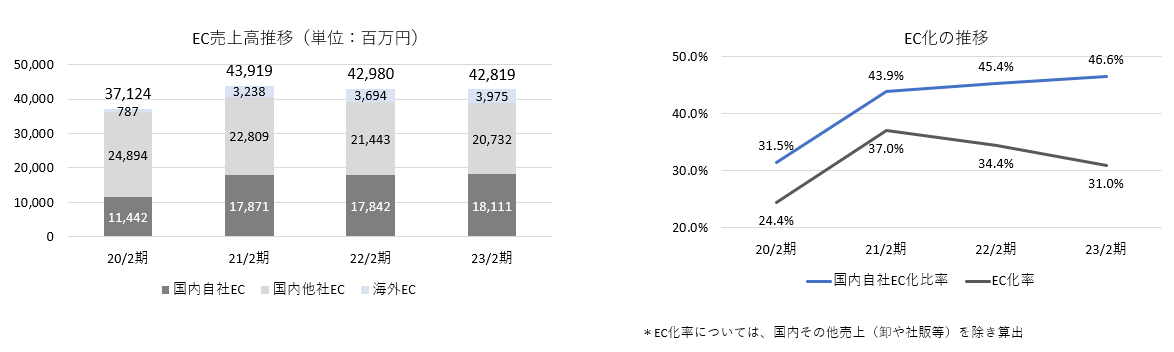

国内EC売上高に占める自社サイト比率は着実に上昇し、高い収益性を維持している。2021年2月期はコロナによる店舗休業があったため、EC化率が大きく上昇している。

【1-4 特長・強み・競争優位性】

下地社長によれば、時代性を伴ったカテゴリーやブランドの発見・発掘、育成は同社の得意分野であるということだ。

アスレジャー、ウェルネス、アウトドア、ストリートといった分野が、コロナ禍に伴うアウトドア志向や健康志向の流れもあり、大変好調で、「PEARLY GATES」はゴルフウェアブランドとして、国内トップクラスの売上実績を上げている。

同社では、アメリカ、イギリスなどでブランドを発掘した実績があり、ここ10年では、新しいブランドを導入し、成功に結びつけているのは同社を含め、数少ない。

リスクを取る土壌・経験と、育成するノウハウ・実績が同社の競争優位性の源泉である。

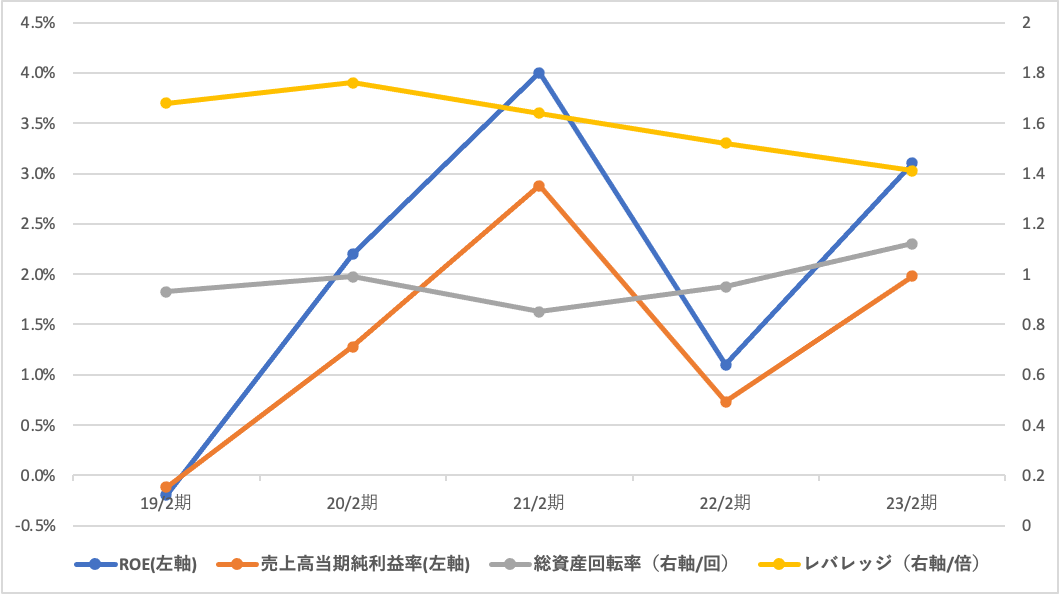

【1-5 ROE分析】

|

18/2期 |

19/2期 |

20/2期 |

21/2期 |

22/2期 |

23/2期 |

|

|

ROE (%) |

2.9 |

-0.2 |

2.2 |

4.0 |

1.1 |

3.1 |

|

売上高当期純利益率(%) |

2.07 |

-0.12 |

1.28 |

2.88 |

0.73 |

1.98 |

|

総資産回転率(回) |

0.95 |

0.93 |

0.99 |

0.85 |

0.95 |

1.12 |

|

レバレッジ(倍) |

1.47 |

1.68 |

1.76 |

1.64 |

1.52 |

1.41 |

*同社資料を基に㈱インベストメントブリッジで作成

中期経営計画「TIP25」では、2025年2月期 ROE 5.3%以上を目標としている。収益性の向上をいかに実現するかがカギとなる。

2.中期経営計画「TSI Innovation Program 2025」

同社グループでは、2021年2月期に中期での成長戦略を描いた「TSI Innovation Program 2024(TIP24)」を策定・公表したが、コロナ禍により1年間の改革停滞を余儀なくされた。

そこで、2022年4月、TIP24を2025年に向けた新たな中期経営計画「TSI Innovation Program 2025(TIP25)」へ更新した。

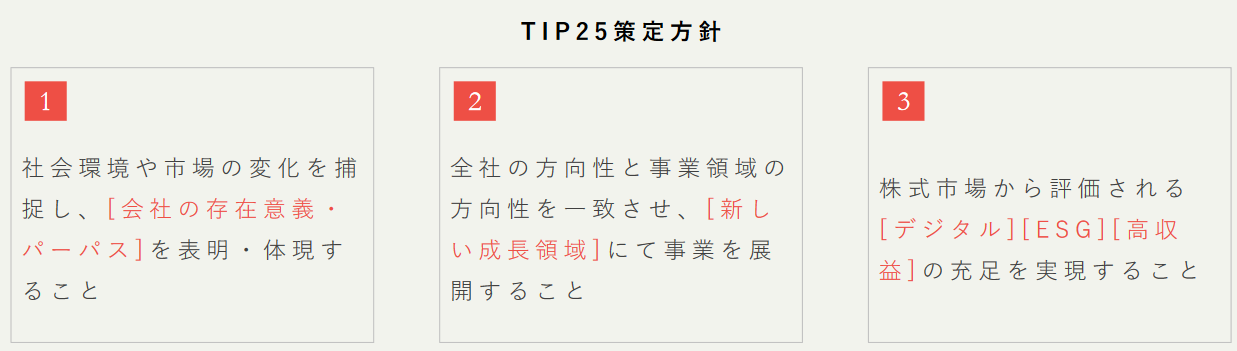

【2-1 TIP25策定方針】

以下、3つの方針の下、TIP25を策定した。

(同社資料より)

【2-2 変革の方向性、パーパス】

◎環境認識

市場に求められていない量の衣服を、環境に負荷をかけながら大量生産し、同質化した競合ブランドと競争しながら、価格を下げて売り捌くというビジネスモデルは限界を向かえ、アパレル業界の常識は崩れ去ったと同社では考えている。

◎決意

そこで同社では、これまでのアパレルビジネスの常識・既成概念を捨て、人と環境のために真の価値を提供する企業として新しい一歩を踏み出し、誰もが夢を描くことのできる企業へと生まれ変わると決意した。

キーワードは「Regeneration:再生・新生」。

◎変革の方向性

「環境・社会」「市場」「生活者」の観点から、変革を進め、アパレルonly企業から脱し、社会へのバリューを 企業成長に繋げながら、ファッションがもたらすエンターテインメントで、プロダクト提供にとどまることなく独創的な提供価値を創出する「ファッションエンターテインメント創造企業」を目指す。

(同社資料より)

◎パーパスとWILL

パーパス:社会的存在意義

ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す。

WILL:実現すべきもの

すべてのステークホルダー(社会・環境・顧客・株主・社員)にとって世界一幸せなファッションカンパニーを目指します。

【2-3 事業計画】

◎目標値と施策

2025年2月期、売上高1,896億円、営業利益80億円、売上高営業利益率4.3%を計画している。翌期26年2月期には売上高2,000億円超えを掲げている。

また、25年2月期、EBITDA9%以上、ROE5.3%以上、EC化率40%以上も目標としている。

目標達成のための中心的な施策は以下の3点。

| 1.我々の成長領域を明確に定義し、集中的な投資を行う

事業ドメイン(ディビジョン)を設定し、成長領域に向けた積極的な投資を実施。 特にウェルネス事業とストリート事業を3カ年の売上拡大領域とする。 デジタルジェネレーションへは将来を見据えた投資を行い、次世代顧客価値を開発。 |

| 2.エンターテインメントの追求による顧客獲得を目指す

アパレルに限らないファッションエンターテインメントを創出。 オフィス拠点集約時にプレスルームを統合し、メディア基地化。 顧客へ向けた様々なコンテンツを直接顧客に向けて発信。 |

| 3.Eコマース事業の大幅拡大に向けた企業構造改革

全ての業務をECとデジタル優先へ組み替える。 CRM構造、内部サービス開発へ大型投資を検討し、大型販促と連動した売上拡大を目指す。 |

【2-4 事業投資】

注力する投資領域を「A:ECの飛躍的拡大」「B:収益力の強化」「C:新たな体験価値のクリエーション」「D:成長事業領域への投資」としている。

「A:ECの飛躍的拡大」

EC/デジタルを最優先とした戦略・業務体制に全社をシフトさせる。

市場の期待値を上回る商品、サービス、コミュニケーションを開発する組織体制の進化に投資する。

*EC売上高760億円、EC化率40%への飛躍

現在、売上高430億円、構成比30%のECを、売上高760億円、EC化率40%に引き上げる。

そのために、サービスを継続的に利用したくなる成長の仕組みをデザインする。

店舗事業とEC事業のリソース構造見直しによるブランド事業の収益性向上が急務と認識しており、生産性・利益率の観点からEC /デジタルを最優先とした戦略・業務にシフトする。

企画段階からEC販売を念頭に置いた商品・在庫・販促・オペレーションの設計に取り組む。

また、低収益店舗は顧客をECにシフトさせながら、EC売り上げの伸長を加味した撤退判断を下す。

エンターテインメントコンテンツを質・量とも拡充する。

*1,500万人会員プラットフォームの構築

ブランド個々の戦いから事業領域ごとの戦いへ移行。コンテンツ強化を軸に、領域ごとの顧客母数を飛躍的に拡大する。

プロダクトのみでなく、「衣食住働遊」の5つをテーマとした体験価値を提供し、各種施設やメディアでの情報発信、スタッフやユーザー同士のコミュニティなどを展開する。

CRMの活用、物販以外のビジネスモデルの創出なども大きなカギとなる。

*エンターテインメントコンテンツの強化

「ファッションエンターテインメント創造企業」としての新たなコミュニケーション手法の開発に注力する。

エンゲージメントの高いコンテンツとユーザーの深い知識を組み合わせることでプラットフォームパートナーに価値の高いリーチを提供する。コストよりバリューを重視した販促戦略を志向する。

ファンコミュニティの熱量をもとに、投げ銭やNFT(※)等で新たな経済圏を創出する。

※NFT (Non-Fungible Token、ノンファンジブルトークン)

代替不可、つまり「一つしかないことが証明されているデジタルデータ」のこと。アート・ゲーム・音楽・スポーツ等、様々な分野でデジタルの資産化が進んでいる。

「B:収益力の強化」

リアル店舗の魅力を再興する。同社では、ブランドの世界観を体現できる贅沢な価値提供の場としてのリアル店舗の価値を重視している。

顧客ロイヤルティ向上の場として、店舗の在り方を再構築し、収益力を向上させて行く。

*収益構造の改革と魅力的な店舗開発

退店を計画していた国内店舗のうち95%の退店が完了し、前構造改革による不採算店撤退フェーズは終了した。今後は再度顧客支持の高いブランド中心に攻めのフェーズにシフトする。

大型店舗や一等地への再出店で、アフターコロナの新しい店舗の在り方を示す。

魅力的な出店により、店舗事業の収益構造を改革する。

2025年2月期までに100店舗出店(純増35店舗)を計画している。

*大型店舗での体験価値を向上させ、継続的に足を運びたくなる「ここだけ体験」を提供

店舗を、ブランドの世界観を体現できる贅沢な価値提供の場とする。

大型化に伴い商品カテゴリや商品数の充実を図るほか、イベントの実施やシミュレーション施設による新たな店舗体験を提供。これにより集客力の向上・顧客の滞在時間増加を実現し、客単価やブランドロイヤルティ向上を目指す。

坪数が増加すると、坪当り売上は減少するが、コスト削減効果も顕著である。大型化に伴う人員数削減と合わせ、利益率改善を図る。

*低収益事業の見直し・撤退を行い、成長領域へシフト

成長余力、ファッションエンターテインメントとの合致性、収益性、存在意義、事業規模、EC化率、顧客ロイヤルティーの指標に基づき、見直し・撤退事業を判断する。

同時に、M&Aを含めた施策で常に成長領域を捕捉し、ポートフォリオの入れ替えを続けていく。

「C:新たな体験価値のクリエーション」

プロダクトにとどまることないクリエーションで、ファッションがもたらすエンターテインメントを価値として提供していく。

*モノ・コト・イミを提供するPRチームのエンタメ化

BtoB主体だったプレス業務を改革し、自らコンテンツを開発し、自らメディアとして顧客に直接アプローチするエモーショナルなPRチームへと再編成する。

昨年9月に移転した新本社のプレスルームは、エンターテインメントと体験と共感を創出する新しいワークスタジオとする。

*想像を超える顧客体験をデザインする

人生がより楽しく、健やか、安全、生産的で意義あるものになるよう貢献する。

顧客の背景にある潮流を理解し、「社会と顧客」の関係を捉えた顧客体験を創出する。

*非アパレル事業の展開と事業間シナジー

非物質的価値以上の本質的なライフスタイル体験を、社会と顧客を起点にデザインする「ファッションエンターテインメント企業」となる。

そのために、既存アセットを核に、周辺・異業種(飛び地ではない)との事業シナジーを創出し、出資、アライアンス、M&Aにより新たな経済圏を創出する。

一例として、オーガニックコットンの栽培を手掛けるアグリテック事業を23年2月期からスタートさせた。農営ベンチャー企業シンコムアグリテック社との共同プロジェクトで、インドのタミルナドゥ州にて試験栽培していた綿花から始めて紡績糸が完成した。

同社ブランドにおいて、製品化に向け進行中。カーボンクレジットの創出にも取り組む。

「D:成長事業領域への投資」

流動的で多様化する市場・価値観・ニーズに対して成長領域を明確に定義して投資を行う。

(1)事業領域

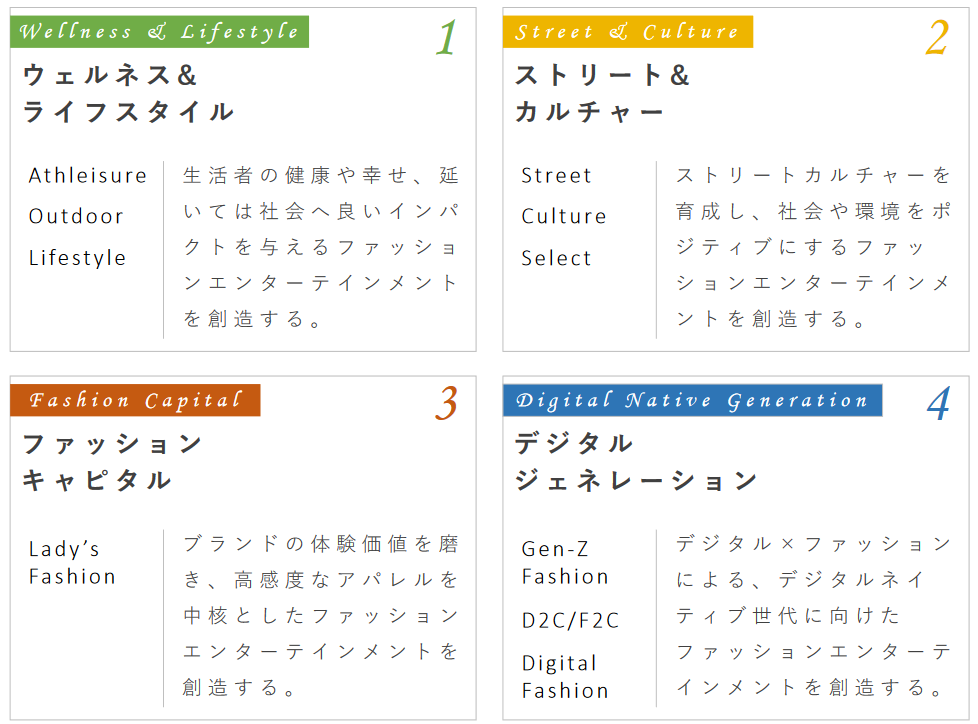

4つの事業ドメイン(ディビジョン)を設定し、各ドメインにおいて事業運営を円滑に実行するために機構改革を実施した。

(同社資料より)

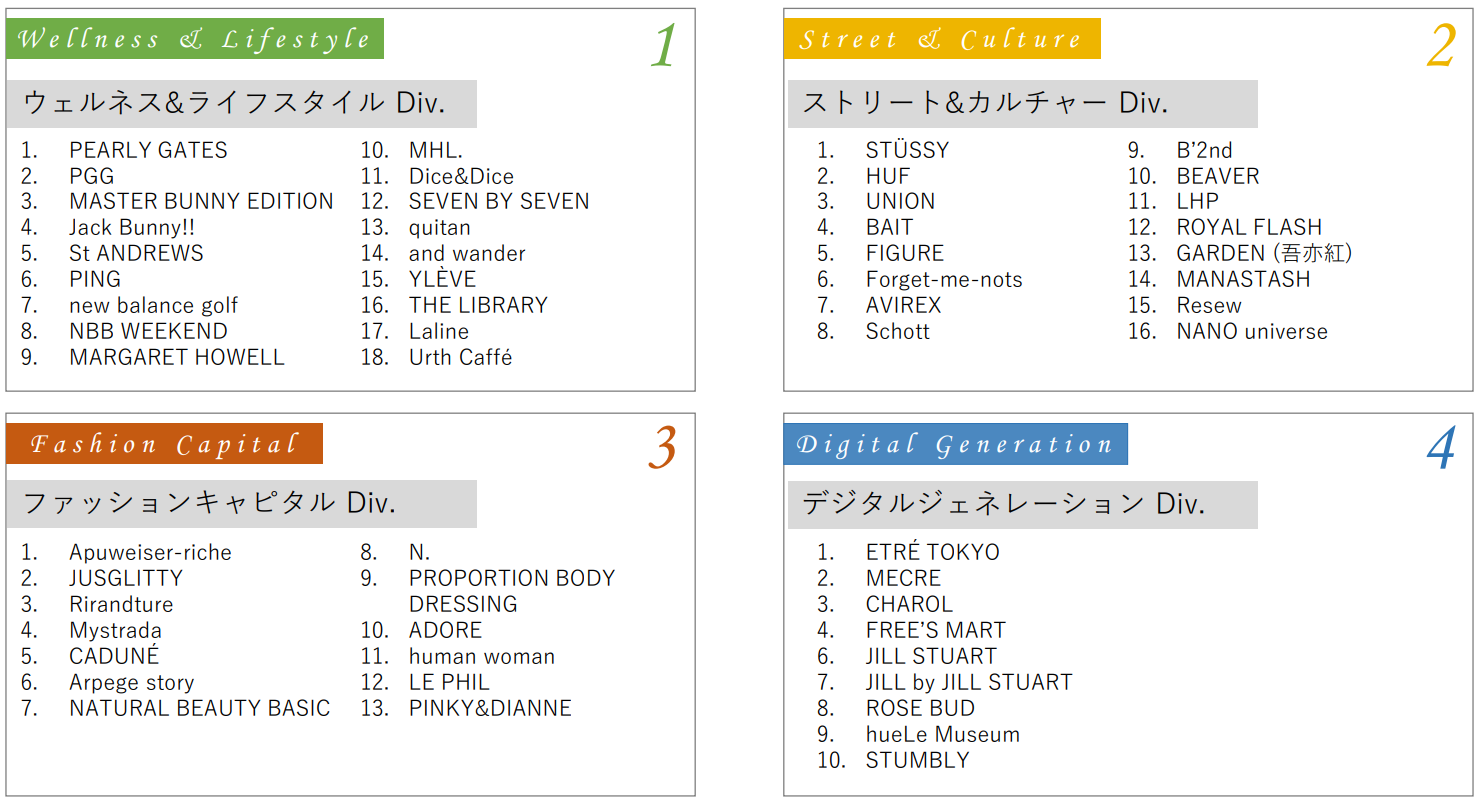

各ドメインのブランドは以下の通り。

(同社資料より)

1.ウェルネス&ライフスタイル

魅力的なコミュニティを創り上げる。

アパレルブランドからコミュニティブランドへの昇華を目指すほか、ライフスタイルに寄り添うエンターテインメントビジネスを展開する。

◎事業ディビジョン構成

「ウェルネス事業ディビジョン」

ゴルフ事業に留まらず、スポーツ、フィットネス領域を切り口にコミュニティを形成しながら事業展開するグループ

「ライフスタイル事業ディビジョン」

確立したブランドとしての軸を維持しながら、従来のアパレルに留まらない体験を提供できる、新しい事業デザインを構築するグループ

◎施策・取り組み

ブランドと顧客のコミュニティを形成し、熱狂を作り出す。コミュニティへの新たなブランド提案などで経済圏を拡大する。

ゴルフコミュニティを立ち上げたほか、スポーツとファッションのハイブリッドD2Cブランドをローンチするなど、ゴルフブランドの顧客アセットを活かした取り組みも進めている。

遊び・エンターテインメントの要素を統合した幅広い体験を主軸とした新たな遊び方が潮流となっていることに注目し、顧客の人生に寄り添い、TSIの様々なブランドからアパレルにとどまらない新たな価値を提案する。

アウトドアブランドのギア展開のほか、商業施設以外へのカフェ出店を開始した。

2.ストリート&カルチャー

ストリート精神に根差した遊びのプラットフォームを構築する。

「遊び」というキーワードに拡張することで、周辺のライフスタイルへの染み出しや、ギアの再発明、新たな体験の構築等の展開へ広げる。

◎事業ディビジョン構成

「ストリート&カルチャー事業ディビジョン」

遊びの文化をベースに本格的なウエア&ギア、セレクト業態のブランド協業や MIX を通じてカルチャーを発信し、イベント体験や新たなブランドとの出会いの中でコミュニティ形成を含め、顧客価値を創造するグループ

◎施策・取り組み

ストリート、スケート、スノーボード事業でグローバル売上高400億円プロジェクトを組成する。

「本物」「遊び」「文化」というキーワードに拡張することで、周辺のライフスタイルへの染み出しや、ギアの再開発、新たな体験の構築などを手掛け、グローバルで事業を展開する。

HUF・TACTICSを中心に世界の有力都市で旗艦店を出店する。

2020年にM&Aしたスケートボード・スノーボードのECサイト「TACTICS」については、米国の新しいスケートのカルチャーを日本に定着させるべく、日本上陸プロジェクトを展開する。

集合型スケートボードパークの開設やOMOの実施などを通じて、物販にとどまらない様々な体験を提供し、コミュニティを形成。顧客ロイヤルティを向上させる。

同社では昨今、セレクトショップの同質化が進み、価値が薄れてきたと認識しており、次世代に向けた新しいセレクトショップの在り方を開発する。

性別やジャンルに縛られない自由な店内レイアウトやコミュニティを生み出すポップアップスペースの常時設置、自由な時間を提供するカフェやフリースペースの設置などにより、これまでにない価値を生み出すセレクトショップを創出する。

3.ファッションキャピタル

常にトレンドと変化に対応するサービスを提供する。

軽やかに変化し続ける柔軟さを持ち、顧客のなりたいを叶え、幸せを連鎖させる。

◎事業ディビジョン構成

「ファッションキャピタル事業ディビジョン」

高感度なアパレルを中核とし、トレンドと変化に対応しながらお客様とのエンゲージメントを獲得するために、百貨店・SC・EC の役割を再定義し、リアル店があることの強みを最大化していくグループ

◎施策・取り組み

顧客との距離を縮めるためのOMOを構築する。

ニュー・ノーマルの時代に対応し、店舗・販売員がこれまでとは違った形態で、顧客のエンゲージメント獲得に繋げることのできる販売形態を構築する。

ネット上でのコンテンツやサービスの拡充を図るほか、SNSを通じた顧客との繋がりを図り、販促のほか、商品開発にも反映させる。

また、販売スタッフのオンラインでの活躍を促進するため新たな評価制度や育成制度も導入する。よりタレント的な要素、つまり店舗やSNSでの顧客支持の状況も重視した評価や育成を行う。

OMOによる顧客サービス強化に向け、実店舗の役割や機能を再定義し、ECとの一体を図り、新たな店舗の形・新たな総客の形を構築する。

ブランドの世界観を五感で体感できるのはリアル店舗のみであるとの認識に変化はなく、リアル店舗の強みを活かす戦略を追求する。

新エリアや新施設への出店を進めるほか、顧客が接客スタッフを指名できる仕組みを導入する。

4.デジタルジェネレーション

次世代を取り込むコンテンツを構築する。

有形から無形まで、無制限に拡がるコンテンツで共感と熱狂を創り上げていく。

◎事業ディビジョン構成

「デジタルジェネレーション事業ディビジョン」

デジタルネイティブ世代(Z 世代)に向け、多彩なスタイルの提案や同世代の共感、パルス型消費にフレキシブルに対応できる仕組みと仕掛けを創り、次世代のコミュニティと商圏を構築するグループ

◎施策・取り組み

現在は、認知から購入までにかけていた時間が極限まで短縮したパルス型消費時代であり、垂直的な入口と出口を実現するコンテンツイノベーションにより、新たなクリエイティブの形を追求する。

D2Cコングロマリットを構築する。

ディレクターやコンテンツをベースとした多彩な事業やブランド、コンテンツを複数生み出す仕組み・仕掛けを創出する。

2025年2月期までに、「ETRE TOKYO」「MECRE」「ECコスメ」「F2C(※)ブランド」などの新規事業含め、売上高35億円を目指す。

※F2C

工場から直接顧客に届ける小売のスタイル。消費者が店舗などで採寸を行い、そのデータを工場へ送ると工場で生地の裁断、縫製が行われ、完成後、工場から消費者の下に製品が送られる。消費者は短期間にオーダーメイド製品を入手できる。メーカーは在庫リスクがゼロとなる。

全く新しい感性のデジタル事業を立ち上げる。

優れた縫製技術を有する連結子会社である株式会社TSIソーイングの優位性を戦略的に活用し、F2Cモデルとして「ブランド×工場×デジタルによる新しい販売」に挑戦する。

顧客の感情の盛り上がりを逃がさず購入前後の体験を緻密に設計する仕掛けを創るとともに、希少価値や話題性のある高利益率の限定商品やコラボ商品を販売することで、F2Cを魅力あるものとする。

顧客の共感や熱狂を生むチームを組成し、働き方と環境を更に整備する。

Z世代の生活者はテイストよりもスタイルを重視する。決められたテイストに固執せず、誰と、どこで、何をするかによって相応しい自分のスタイルを使い分けており、こうした状況に対応すべく、同世代のクリエーターの採用・育成を進めており、彼らが新しい事業を生み出していく。

また、社内では3Dサンプル、アバターとリアルサンプル、試着を織り交ぜたハイブリッドの企画会議を実施しており、顧客と同年代の女性社員が「自分が欲しいと思える服」を徹底的に議論して商品化を進めている。

Z世代の女性に向けたブランドポートフォリオを再構築する。

第一弾としてJILLSTUART、JILL by JILLSTUARTの2ブランドの再定義プロジェクトを推進中である。

「自己実現への欲求の高まり」「女性らしさの変化」などが強まる中、人の数だけある生活者の価値観やインサイト(直感)をリアルタイムで把握し、商品や体験に落とし込む。

特に、ブランドポートフォリオの中で、従来よりも若年層にリーチすることのできるブランドが必要であると考えている。

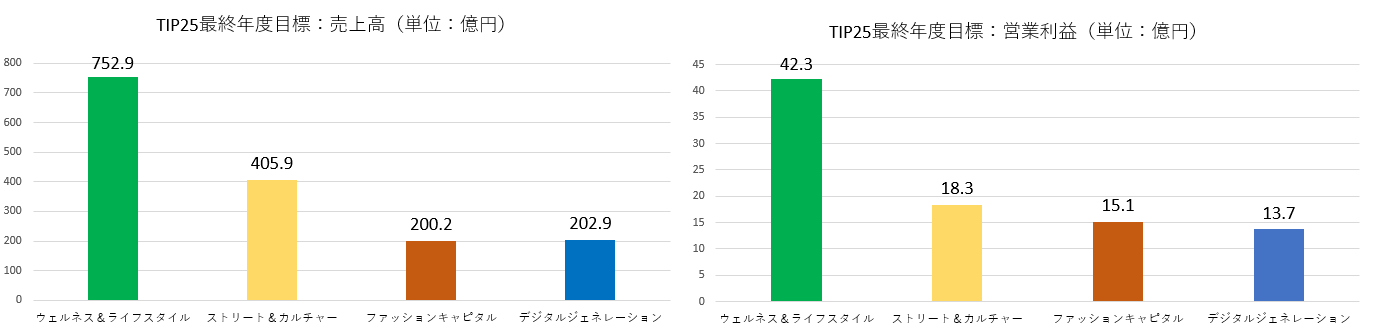

(2)最終年度数値目標(※)

各事業領域の数値目標は以下のとおりである。

|

売上高 |

CAGR |

営業利益 |

営業利益率 |

EBITDAマージン |

EBITDA |

|

|

ウェルネス&ライフスタイル |

752.9 |

13.2% |

42.3 |

5.6% |

8.8% |

66.5 |

|

ストリート&カルチャー |

405.9 |

5.3% |

18.3 |

4.5% |

8.6% |

35.1 |

|

ファッションキャピタル |

200.2 |

13.7% |

15.1 |

7.5% |

12.7% |

25.5 |

|

デジタルジェネレーション |

202.9 |

10.2% |

13.7 |

6.7% |

11.9% |

24.2 |

単位:億円。CAGRは22年2月期からの年平均成長率。

(※) 組織やブランドの再組み換えを行うため、ディビジョン間の変動可能性あり。その他事業の売上は含まないので、4ディビジョンの売上合計は連結売上高の合計と一致しない。

【2-5 投資計画】

中期経営計画達成のためには、新規事業を中心に積極的な投資が必要と考えている。

手元資金150億円に借入調達150億円を加え、最大で300億円程度の投資を検討している。

投資実行に際し、以下の点を考慮している。

(同社資料より)

3.2024年2月期第2四半期決算概要

【3-1業績概要】

|

23/2期2Q |

構成比 |

24/2期2Q |

構成比 |

前年同期比 |

予想比 |

|

|

売上高 |

72,087 |

100.0% |

73,278 |

100.0% |

+1.7% |

-2.3% |

|

売上総利益 |

40,735 |

56.5% |

40,841 |

55.7% |

+0.3% |

– |

|

販管費 |

40,146 |

55.7% |

40,308 |

55.0% |

+0.4% |

– |

|

営業利益 |

588 |

0.8% |

532 |

0.7% |

-9.5% |

-46.7% |

|

経常利益 |

1,892 |

2.6% |

1,608 |

2.2% |

-15.0% |

+14.9% |

|

四半期純利益 |

2,249 |

3.1% |

1,472 |

2.0% |

-34.5% |

+47.2% |

*単位:百万円。

増収減益

売上高は前年同期比1.7%増の732億円。国内はリアル店舗が堅調で全体は増収も、ECが低調。海外ECも減収。

営業利益は同9.5%減の5億円。円安・原材料高騰に加え、在庫増による値引きや評価損の増加で売上総利益は同0.3%増にとどまり、販管費を微増にとどめたが吸収できなかった。

四半期純利益は同34.5%減の14億円。投資有価証券売却益5億円、減損損失0.8億円を計上。

売上高・営業利益は予想を下回った。

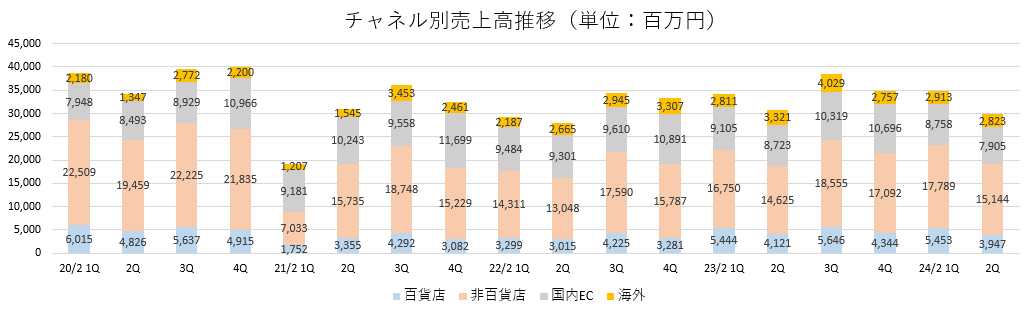

【3-2 チャネル別動向】

|

22/2期2Q |

23/2期2Q |

24/2期2Q |

前年同期比 |

|

|

百貨店 |

6,314 |

9,565 |

9,400 |

-1.7% |

|

非百貨店 |

27,359 |

31,375 |

32,933 |

+5.0% |

|

国内EC |

18,785 |

17,828 |

16,663 |

-6.5% |

|

国内その他 |

7,438 |

7,185 |

8,543 |

+18.9% |

|

国内合計 |

59,896 |

65,955 |

67,541 |

+2.4% |

|

海外 |

4,852 |

6,132 |

5,736 |

-6.4% |

|

合計 |

64,751 |

72,087 |

73,278 |

+1.7% |

*単位:百万円22/2期2Qは旧収益基準、23/2期2Q、24/2期2Qは新収益基準。

*非百貨店:ファッションビル、駅ビル、アウトレット等、 その他:卸や社販等のその他アパレル事業、グループ会社の非アパレル事業。

| * | 前期撤退ブランドの影響で百貨店は減収も、非百貨店が人流増加やインバウンドの回復によりストリート系ブランドを中心に伸長した。前年から41店舗減少している中でも百貨店・非百貨店合計では前年同期比103.4%の増収。 |

| * | 国内ECは、ブランド撤退による影響や他社EC等での値引き抑制が影響し、収益は改善したが減収。 |

| * | 海外は、欧州が好調も米国HUFがアニバーサリーイヤーの反動や急速なインフレによる消費需要低下で停滞し、全体では減収。 |

◎EC売上動向

|

22/2期2Q |

23/2期2Q |

24/2期2Q |

前年同期比 |

|

|

国内EC |

18,785 |

17,828 |

16,663 |

-6.5% |

|

自社サイト |

8,993 |

8,731 |

7,845 |

-10.2% |

|

その他 |

9,792 |

9,096 |

8,818 |

-3.1% |

|

海外EC |

1,603 |

1,942 |

1,793 |

-7.7% |

|

EC合計 |

20,388 |

19,771 |

18,457 |

-6.6% |

*単位:百万円。22/2期2Qは旧収益基準、23/2期2Q、24/2期2Qは新収益基準。

商品価格の上昇による消費意欲の低下やリアル店舗への流出もある中、高回転商品の在庫拡充や新たなコンテンツの創出などに課題があり、EC売上は前年同期を下回った。

全社横断のEC施策を展開予定で、新しいトピックスの創出で新規顧客の獲得、EC売上高の最大化に努める。

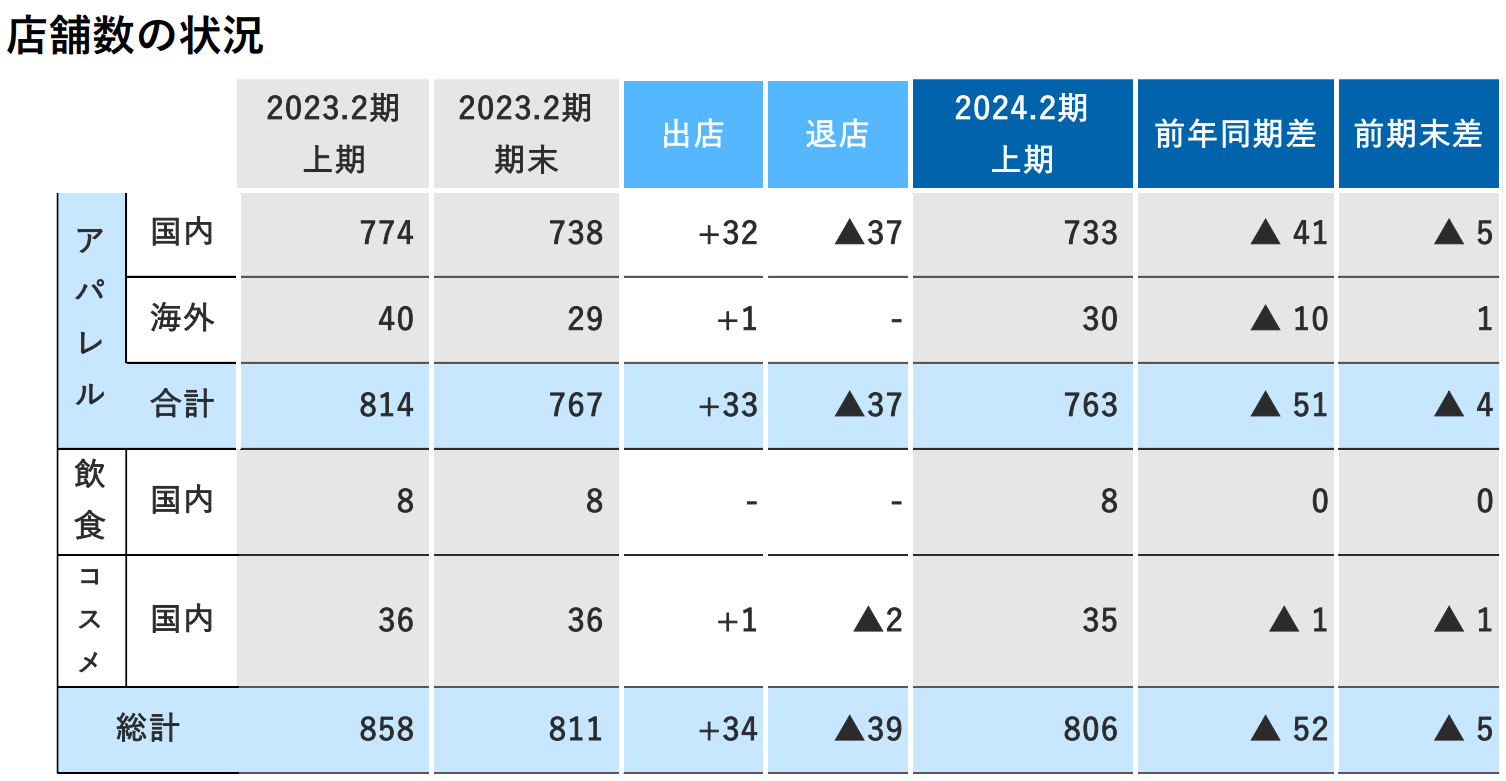

【3-3 店舗数、ブランド概況】

◎店舗数

(同社資料より)

引き続き国内アパレル店舗のスクラップを進めた。

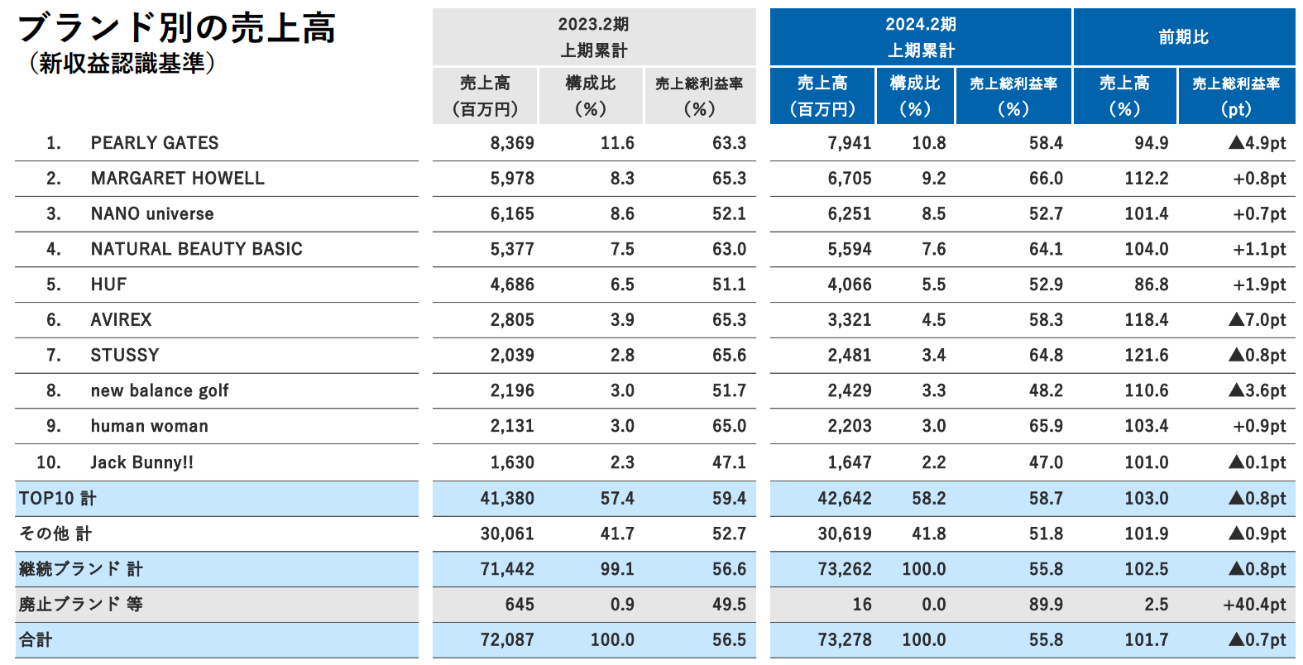

◎ブランド別売上高・粗利率

(同社資料より)

| * | 売上TOP10ブランド中、8ブランドが前年同期を上回った。うち、「MARGARET HOWELL」・「AVIREX」・「STUSSY」は前年からの好調を継続し2桁成長となった。 |

| * | その他、大型ブランド以外もチャネル別での苦戦はあるものの概ね好調。特に、高価格帯のレディースアパレル事業(「LE PHIL」、「ADORE」など) やストリート事業 (「BAIT」、「BEAVER」など) が躍進した。 |

| * | PEARLY GATES

前年同期比:94.9%。コロナ禍前の水準は大きく上回り続けるも、コロナ禍におけるゴルフ市場の追い風が落ち着き、売上成長は踊り場にある。在庫消化も図りながら、売上高と収益性の確保に努める。 |

| * | MARGARET HOWELL

前年同期比:112.2%。リアル店・EC共に伸長。MHL.は、日本企画のカジュアルラインが好調でEC前年同期比 137.9% と大きく成長した。 |

| * | NANO universe

前年同期比:101.4%。リアル店が復調した。ECは過度な値引販売の抑制により売上が減少したが、収益性は向上した。今後も適正な販売戦略で収益性を保ちながら売上を成長させていく。 |

| * | HUF

前年同期比:86.8%。国内は好調に推移も、海外は前年の20周年記念企画の反動と物価高騰やコロナ後の市場環境が影響し苦戦した。新規カテゴリーの開発により復調を目指す。 |

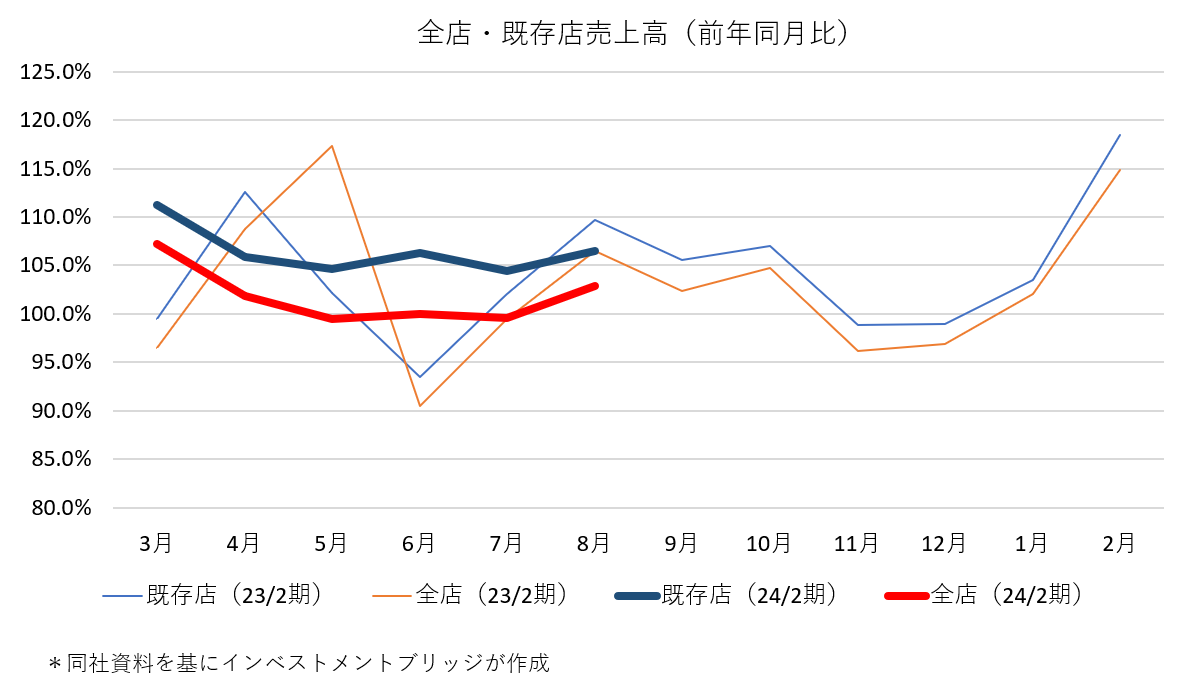

◎国内 全店・既存店売上高

【3-4】

財務状態とキャッシュ・フロー

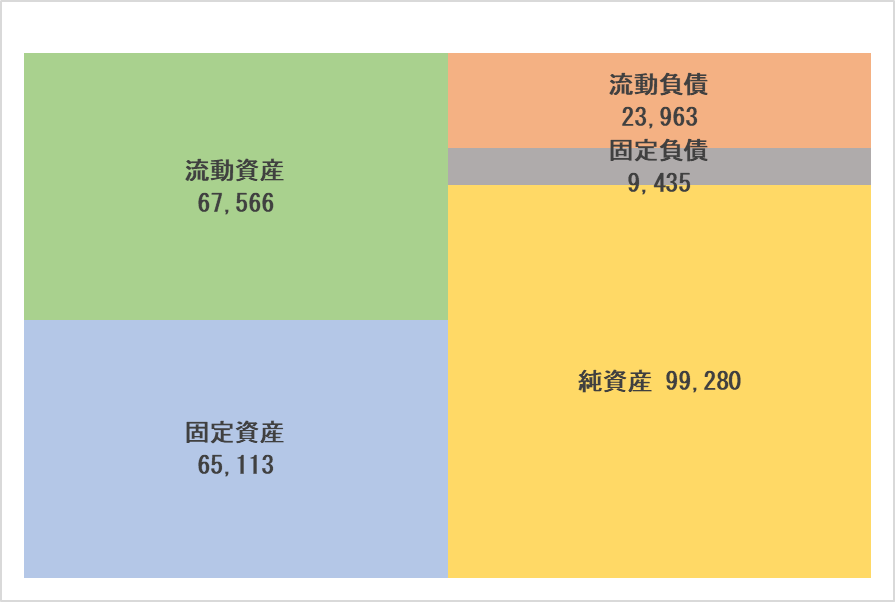

◎主要BS

|

23年2月末 |

23年8月末 |

増減 |

23年2月末 |

23年8月末 |

増減 |

||

|

流動資産 |

71,837 |

67,566 |

-4,271 |

流動負債 |

26,239 |

23,963 |

-2,276 |

|

現預金 |

32,205 |

24,660 |

-7,545 |

仕入債務 |

11,407 |

10,217 |

-1,190 |

|

売上債権 |

10,731 |

11,205 |

+474 |

短期有利子負債 |

4,754 |

4,203 |

-551 |

|

たな卸資産 |

24,679 |

27,792 |

+3,113 |

固定負債 |

10,309 |

9,435 |

-874 |

|

固定資産 |

63,589 |

65,113 |

+1,524 |

長期有利子負債 |

5,010 |

3,047 |

-1,963 |

|

有形固定資産 |

6,136 |

6,746 |

+610 |

負債合計 |

36,549 |

33,399 |

-3,150 |

|

無形固定資産 |

8,946 |

8,373 |

-573 |

純資産 |

98,878 |

99,280 |

+402 |

|

投資その他の資産 |

48,506 |

49,993 |

+1,487 |

利益剰余金 |

56,052 |

56,672 |

+620 |

|

資産合計 |

135,427 |

132,679 |

-2,748 |

負債純資産合計 |

135,427 |

132,679 |

-2,748 |

*単位:百万円。

*同社資料を基に㈱インベストメントブリッジで作成

たな卸資産は増加したが、現預金の減少などで資産合計は前期末比27億円減少し1,326億円。

仕入債務及び有利子負債の減少などで負債合計は同31億円減少の333億円。

利益剰余金の増加などで純資産は同4億円増の992億円。

自己資本比率は前期末比1.8pt上昇し74.5%となった。

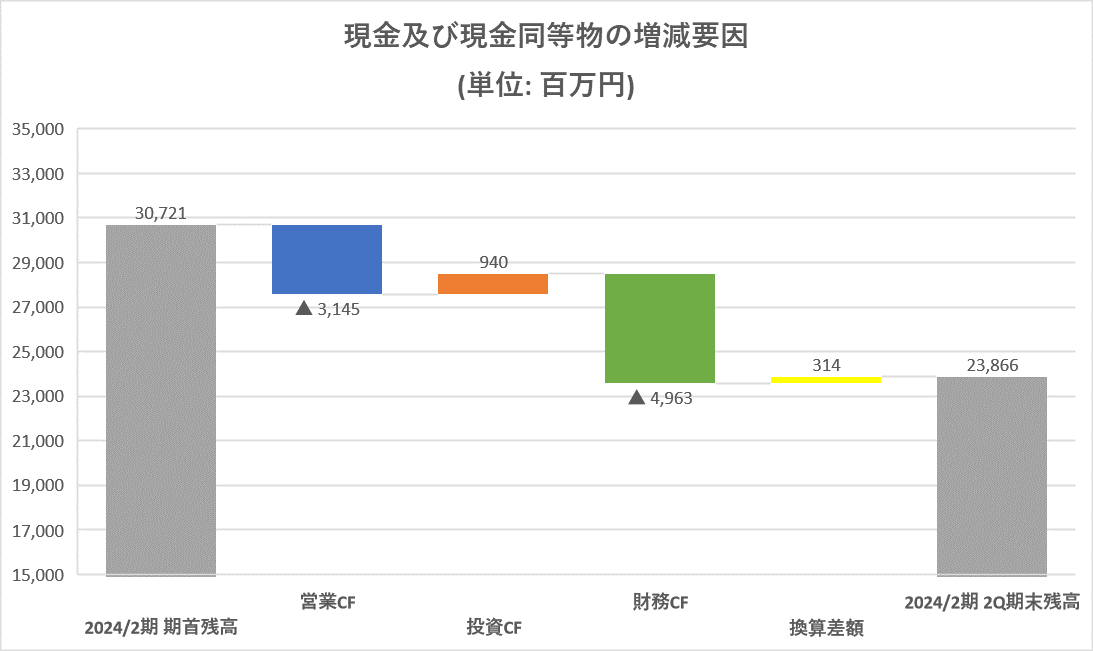

◎キャッシュ・フロー

|

23/2期2Q |

24/2期2Q |

増減 |

|

|

営業CF |

888 |

-3,145 |

-4,033 |

|

投資CF |

1,743 |

940 |

-803 |

|

フリーCF |

2,631 |

-2,205 |

-4,836 |

|

財務CF |

-5,570 |

-4,963 |

+607 |

|

現金同等物 |

36,250 |

23,866 |

-12,384 |

*単位:百万円

*同社資料を基に㈱インベストメントブリッジで作成

税金等調整前四半期純利益および仕入債務の減少等で営業CF、フリーCFはマイナスに転じた。

キャッシュポジションは低下した。

【3-5 TIP25の進捗】

中期経営計画「TIP25」における各部門の進捗は以下のとおりである。

(1)事業領域ごとの取り組み

1.ウェルネス&ライフスタイル

魅力的なコミュニティを創り上げる。

アパレルブランドからコミュニティブランドへの昇華を目指すほか、ライフスタイルに寄り添うエンターテインメントビジネスを展開する。

2024年2月期上期の売上高は前年同期比4.2%増の236.7億円。

◎施策・取り組み

①新設プレスルームに人気ゴルフブランドが集結

ゴルフブランドにフォーカスしたプレスルームを開設した。9つのTSIゴルフブランドそれぞれが専用ブースを構え、1つの空間に多種多様な魅力を凝縮している。

これまでも展示会やThink Golfといった取り組みでサステナブルを意識してきたが、そうした要素を取り入れながら関係者が思わず足を運びたくなるようなプレスルームとなった。

②「SEVEN BY SEVEN」初のランウェイショー

5大ファッション・ウィークの1つRakuten Fashion Week TOKYOで2024年SSコレクションを発表した。

国立競技場で開催したランウェイショーには多数の来場者が集まり大きな盛り上がりを見せた。

さらに10月には代々木上原にフラッグシップストアがオープンした。今後は、デザイナー自ら買付けた古着やセレクトアイテムなどの販売や、独自企画なども行っていく。

2.ストリート&カルチャー

ストリート精神に根差した遊びのプラットフォームを構築する。

「遊び」というキーワードに拡張することで、周辺のライフスタイルへの染み出しや、ギアの再発明、新たな体験の構築等の展開へ広げる。

2024年2月期上期の売上高は前年同期比0.2%増の256.5億円。

◎施策・取り組み

①「HUF」初のNFTイベントを開催

TSIグループ初となるNFT企画 “HUFSET NFT” を開催した。

対象商品を購入することで配布されるNFTカード保有者のみ参加できるイベントで、第一弾ではHUFアンバサダーの「REMIO」をメインゲストに迎え、ライブペイントイベントや限定商品の販売などを実施した。

新たな技術も積極的に取り込み、ファッションエンターテインメントを創造していく。

②「Forget-me-nots」女性をサポートするプロジェクト

売上高前年同期比71.8%増と好調な「Forget-me-nots」では、若手女性アーティストを応援するプロジェクト<Hello, World!>を7月に

ローンチした。35歳以下の女性アーティストを対象に無料で店舗スペースを提供し、個展開催などをサポートする新たな試みである。

キャリアステージに応じ、スペース提供のみではなく、コラボ企画やコンテンツ制作など多様な表現の機会を設けることで、女性のエンパワーメントに取り組んでいく。

3.ファッションキャピタル

常にトレンドと変化に対応するサービスを提供する。

軽やかに変化し続ける柔軟さを持ち、「顧客のなりたい」を叶え、幸せを連鎖させる。

2024年2月期上期の売上高は前年同期比3.9%増の170.2億円。

◎施策・取り組み

①「Arpege」情報発信や体験価値を強みとした新業態

新業態のアルページュサローネを新宿マルイにオープンした。アルページュブランドを取り揃える複合店で、スタジオを併設している。LIVE配信だけでなくイベントスペースとしての役割も果たす。

洋服を売るための店舗の役割に加えて、情報発信や体験価値を提供する場としての新たな役割も担っていく。

②「human woman」社内で異業種コラボ

今年25周年を迎え、様々な企画を展開する「human woman」では、飲食事業「Urth Caffé」とのコラボアイテムを展開した。

廃棄するコーヒーかすを染料に利用し、ナチュラルな風合いのアイテムに仕上がった。

売上の一部は環境保護プロジェクトに還元される。

4.デジタルジェネレーション

次世代を取り込むコンテンツを構築する。有形から無形まで、無制限に拡がるコンテンツで共感と熱狂を創り上げていく。

2024年2月期上期の売上高は前年同期比3.7%減の57.4億円。

◎施策・取り組み

①「hueLe Museum」アートと融合した展示会

2023年FW展示会では初めて一般向けにも開放し、“Immersive Art Museum” –Dive into art-~アートの世界に没入できるミュージアム空間~をコンセプトに、ブランドが掲げる“Fashion × Flower × Art” を体験する場を提供した。

洋服以外にもデジタルコンテンツや美術作品も展示するなど、ミュージアムと呼ぶにふさわしい内容となった。今後もファッションとアートを組み合わせた独自の魅力を打ち出していく。

②「JILL by JILL STUART」人気商品が復刻

2023年8月に15周年を迎えた「JILL by JILL STUART」が、感謝を込めたCOME BACK PROJECTを始動した。

『あの可愛いを、この先も。』をテーマに、アーカイブの人気商品を期間限定で販売する。

これからも長く愛されるために、ブランドの歴史を大事にしつつ、「JILL by JILL STUART」の魅力が詰まった商品を作り出していく。

4.2024年2月期業績予想

【4-1 業績予想】

|

23/2期 |

構成比 |

24/2期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

154,456 |

100.0% |

162,000 |

100.0% |

+4.9% |

45.2% |

|

販管費 |

82,572 |

53.5% |

86,100 |

53.1% |

+4.3% |

46.8% |

|

営業利益 |

2,329 |

1.5% |

4,700 |

2.9% |

+101.8% |

11.3% |

|

経常利益 |

3,859 |

2.5% |

5,500 |

3.4% |

+42.5% |

29.2% |

|

当期純利益 |

3,063 |

2.0% |

3,500 |

2.2% |

+14.3% |

42.1% |

*単位:百万円。予想は会社側予想。23/2期より収益認識基準を適用。

業績予想に変更なし、増収増益を予想

業績予想に変更は無い。売上高は前期比4.9%増の1,620億円、営業利益は同101.8%増の47億円の予想。

売上高は一定の回復を見込むとともに、EC、アスレジャーなどの成長分野のほか、収益性の高い販促に対しても重点的に投資を行なっていく。

上期の営業利益は計画を下回ったが、「好調事業への重点投資」「EC強化による売上拡大」「秋冬商材の残在庫抑制」「販管費のコントロール」などの下期の改善策で予算達成を目指す。

配当は前期から5.00円/株増配の15.00円/株を予定。予想配当性向は36.1%。

自己株式の取得は2023年9月に終了した。取得した自己株式306万株は10月末に消却予定。株主還元の強化および資本効率の向上を目的とした資本政策の一環として、追加の自己株式取得「取得金額(最大)50億円」(23年10月~24年3月末)を発表した。

5.資本コストや株価を意識した経営について

現在の同社株式PBRは1倍を割り込んでいる。

東京証券取引所が23年3月に公表した「資本コストや株価を意識した経営の実現に向けた対応について」を受け、以下のような現状の把握、方針、目標を開示した。

【5-1 現状の把握】

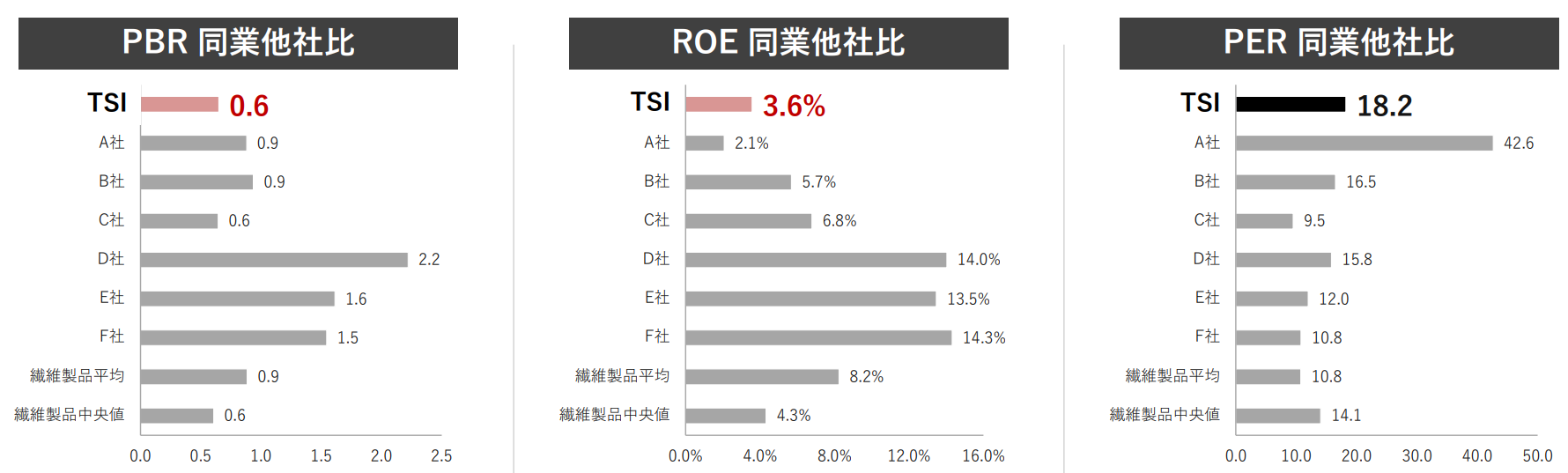

PBRは23年10月時点で0.6倍程度。PER18倍は同業他社と比べて比較的高水準にあるが、ROE3.6%は低位である。

(同社資料より)

同社が認識する株主資本コスト水準と比較してROEが低いためPBRは1倍以下が続いていると認識している。

繊維製品業界においては、ROE8%超の企業のPBRは概ね1倍近辺もしくは1倍を上回っている。

そこで、現状の株主資本コストの抑制を図ると共に、株主資本コストを上回るROEを達成し、エクイティスプレッドを拡大することでPBR1倍を実現していく考えだ。

(同社資料より)

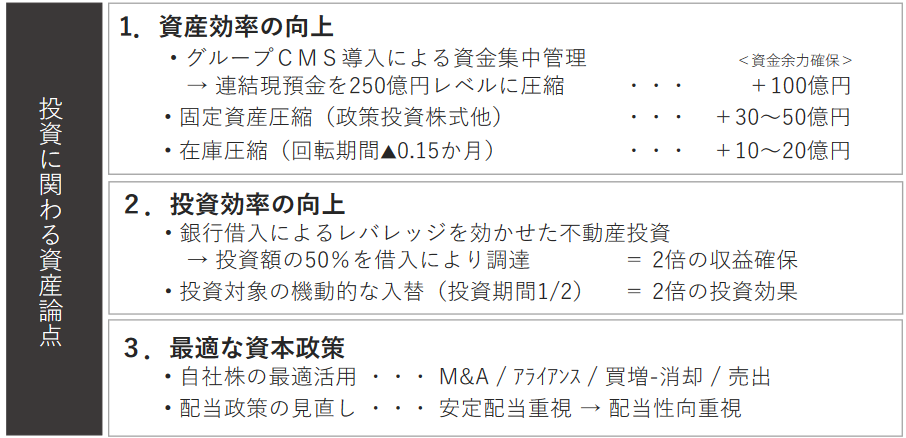

【5-2 方針】

そのために、収益力の向上や株主還元の強化および非事業資産の圧縮による資産の効率化により、ROEの改善を目指す。

(同社資料より)

【5-3 目指すべき目標】

以下のような目標を設定した。

現在、指標達成に向けた具体的な施策を事業面・財務資本・非財務情報で検討中であり、2024年4月に開示予定である。

(同社資料より)

6.今後の注目点

通期予想に対する進捗率は売上高45.2%に対し、営業利益11.3%と低水準にとどまっている。会社は、「好調事業への重点投資」「EC強化による売上拡大」「秋冬商材の残在庫抑制」「販管費のコントロール」などの下期の改善策で予算達成を目指す考えだが、まずはこれら施策の第3四半期実績に注目したい。

同社株価は今年の年初からは凡そ2倍と急上昇したが、依然PBRは1倍を大きく下回っている。指標達成に向けた具体的な施策は2024年4月まで待たなければならないが、今期の予想達成とともに、どのような施策を打ち出してくるのかにも期待したい。

<参考1:サステナビリティ>

同社では22年4月に「サステナビリティ ・ ストーリーブック」を開示した。

https://www.tsi-holdings.com/pdf/220413TSI_SUSTAINABILITY%20BOOK_fnl2.pdf

アパレル業界における課題、同社が特定したマテリアリティ、主な取り組みなどは以下のとおりでる。

(1)アパレル業界における課題

主要な課題は以下の4点。

| CO2排出 | アパレル産業におけるCO2排出量は、2015-2030年で60%以上増加し、約20億トンに達すると予測されている。これは、2.3億台の乗用車から排出される年間CO2に匹敵し、地球温暖化の促進要因となっている。 |

| 大量生産・大量廃棄 | 年間約9,200万トンの繊維が破棄され、2030年には更に5,700万トン増加すると見られる。日本における衣類の3R(リユース・リサイクル・リペア)率は約26%と低水準にとどまる。 |

| 水資源 | 服1枚の生産に浴槽約11杯分の水を使用しているほか、綿花栽培にも大量の水を消費している。淡水汚染の20%は染色工程での化学物質使用が原因と言われている。

海洋マイクロプラスチック約1,300万トンの6割が化学繊維衣料を洗濯する際に発生するといわれている。 |

| 人権 | バリューチェーンにおいて強制労働・違法条件での労働が横行しているといわれている。 |

(同社資料より)

(2)TSIのマテリアリティ

3つの重要領域において、12のマテリアリティを特定している。

(同社資料より)

(3)各領域・マテリアリティにおける取組み・目標など

・3-1 地球環境

|

マテリアリティ |

コミットメント |

| ①エネルギー | カーボンニュートラルを実現します。 |

| ②原材料 | 原材料のトレーサビリティを高めると共に、環境負荷を考慮した素材の選択を行います。 |

| ③廃棄物 | 廃棄物を極力出さない循環型モデルを構築します。 |

| ④水資源 | 水使用量を抑えます。 |

| ⑤生物多様性 |

①気候変動

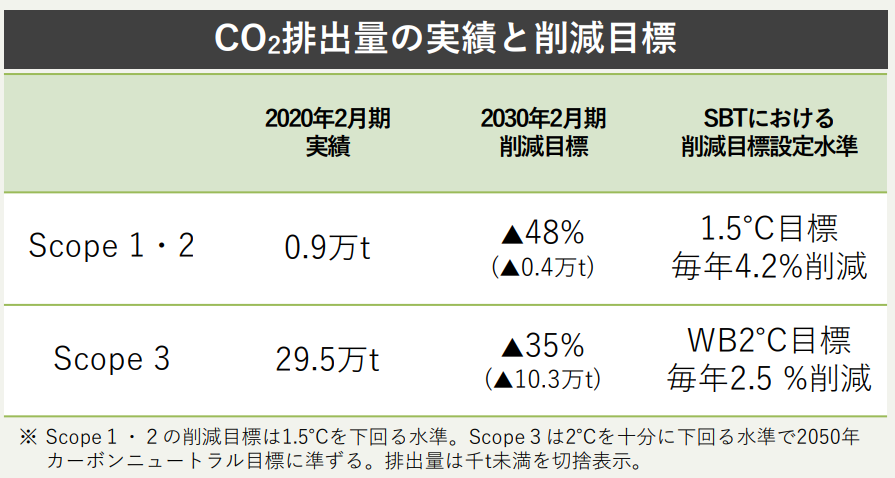

「カーボンニュートラルゼロへのチャレンジ」を推進する。

2050年カーボンニュートラル実現を目標としている。

2022年10月12日のプレスリリース「TCFD提言への賛同表明及びSBTイニシアチブへコミットメントレター提出のお知らせ」に記載の通り、SBTイニシアチブにコミットメントレターを提出し、温室効果ガス排出量の削減目標を掲げている。

パリ協定で定められた科学的な根拠に基づいた削減目標であるとしてSBTイニシアチブにより認定された。

(同社資料より)

SBT(Science Based Targets)とは、5~10年先を目標年として企業が設定する、パリ協定が求める水準と適合した温室効果ガスの排出量削減目標のこと。SBTイニシアチブ(Science Based Targets initiative)は、CDP、国連グローバル・コンパクト、WRI(世界資源研究所)、WWF(世界自然保護基金)の4団体が2015年に共同で設立したイニシアチブで、パリ協定目標達成に向け、企業に対して科学的根拠に基づいた温室効果ガスの排出削減目標を設定することを推進している。

パリ協定では、産業革命前からの気温上昇を2℃未満に抑制することを規定するとともに、1.5℃までへの抑制に向けた努力の継続に言及している。

WB2℃とは、well-below2℃、2度未満のこと。

*アクション

|

アクション |

概要 |

| 再生可能エネルギーリソースの電力への切り替え | 電力契約の選択権のある路面店・事業所/オフィス・工場に対して、環境価値が付随する電力契約や炭素排出ゼロの契約に切り替える。新規出店については契約時点で考慮する。 |

| ゼロエミッションに向けた施策の実施 | 受注生産やサンプル制作のデジタル化、D2Cブランド強化、デジタルファッション強化など、生産量の適正化に資する取り組みを実施する。 |

| スコープ3におけるCO2排出量可視化推進のための組織体制整備 | 23年2月期中にスコープ3の排出量算出に向けた仕組みを構築する。購入した製品についてはSACのHiggインデックスに基づき、素材の違いも考慮した形で可視化を図る。 |

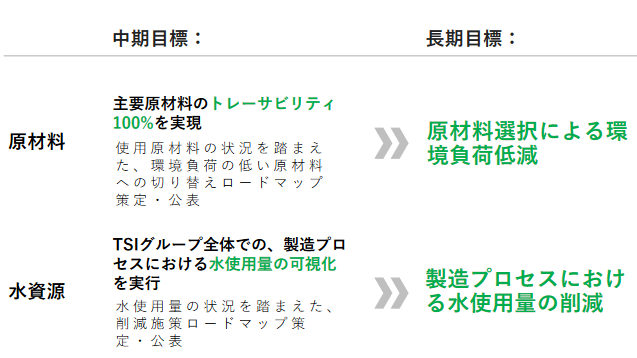

②原材料/④水資源

CO2排出削減に加え、水使用量の抑制に向け、「サステナブルコットン」などの環境負荷の低い素材への切り替えや、子会社であるトスカバノックが開発した生分解性プラスチックを使用したタグファスナーのような素材の開発にも取り組んでいく。

(同社資料より)

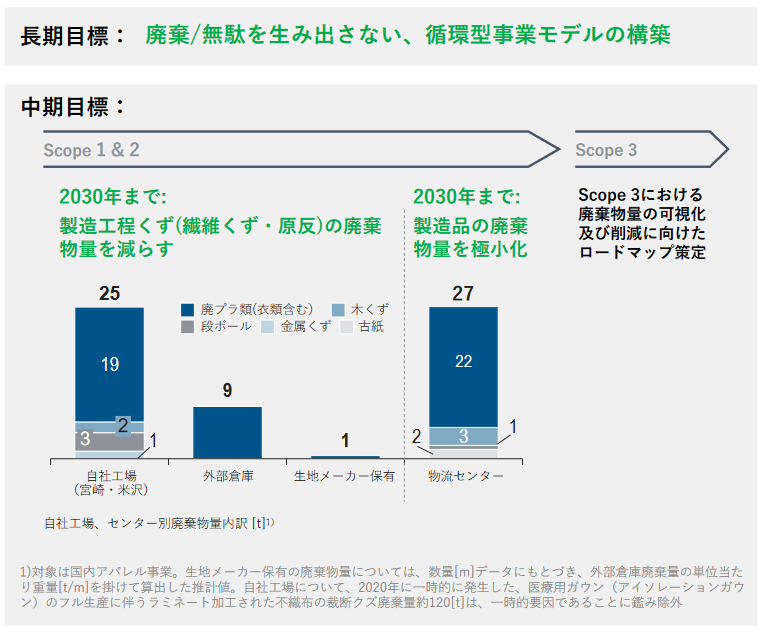

③廃棄物

ファッションロスゼロを実現する。

(同社資料より)

*アクション

|

アクション |

概要 |

| 生産量の適正化 | デジタルツールの活用により製造プロセスを見直し、必要なタイミング・サイクルで、必要な量を、適正な価格で、必要とする顧客に届ける仕組みを構築する。 |

| 廃棄になり得るモノの再活用 | リユース率、リサイクル率、アップサイクル/再生販売率の向上を図る。 |

リサイクルに関しては、繊維育英会協力のもと、店頭での衣料回収や、回収衣料から生まれたリサイクル素材を一部使用した商品づくりを行っている。ユニセックス使用で、ジェンダーを問わず着用可能なTシャツを製品化した。

他にも、商品包装・下げ札・ハンガーカバー・ショッパーなどの環境配慮型副資材への転換など、SCM部内で実施・完結が可能な範囲から取り組みを進めている。

今後はSCM部にとどまらず、各ブランド事業部とも連携し、事業戦略・SDGs戦略にも紐づいた、より全社的なアクションを展開することを検討している。

・3-2人間

|

マテリアリティ |

コミットメント |

| ⑥ダイバーシティ | ワークライフに多様性と柔軟性を実現する取り組みを推進し、ダイバーシティあふれる誰もが活躍できる環境を整えます。 |

| ⑦健康・安全 | 価値創造の源泉である従業員の身体的・精神的な健康を守ります。 |

| ⑧従業員幸福度 | 従業員の経済的な満足・精神的な充足・自己実現/成長にも繋がる価値創造を実現します。 |

| ⑨公正な労働 | 私たちの価値創出に資するサプライチェーン上のすべての人間の人権を尊重します。 |

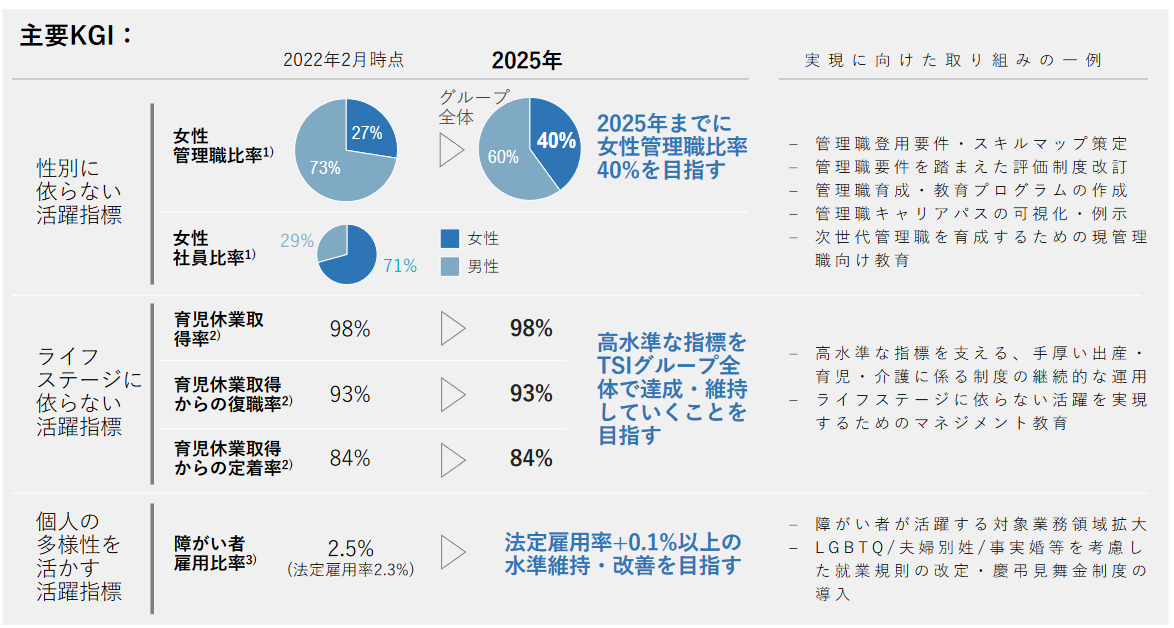

⑥ダイバーシティ

多様性と柔軟性を兼ね備えたワークライフ実現に向けて環境を整備する。

主要KGIと目標は以下のとおり。

(同社資料より)

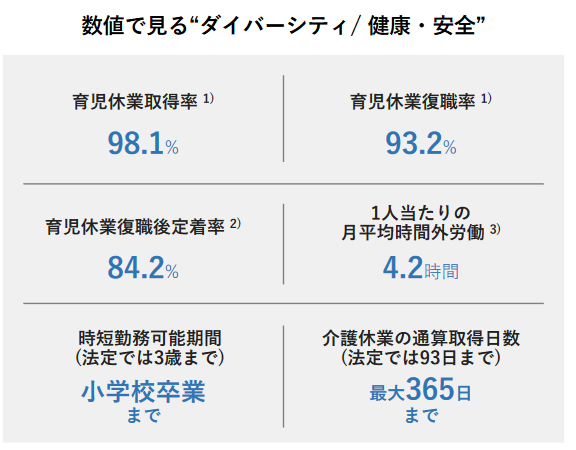

⑦健康・安全

法令に基づく体制整備に加え、従業員の生活を守るために臨機応変に様々な施策を実施している。

国内すべてのオフィスでテレワークを推奨し、労働時間の削減を達成した。

(同社資料より)

⑥ダイバーシティ/⑦健康・安全

身体的・精神的な健康の担保と、ダイバーシティ&インクルージョンの実現に取り組んでいる。

(同社資料より)

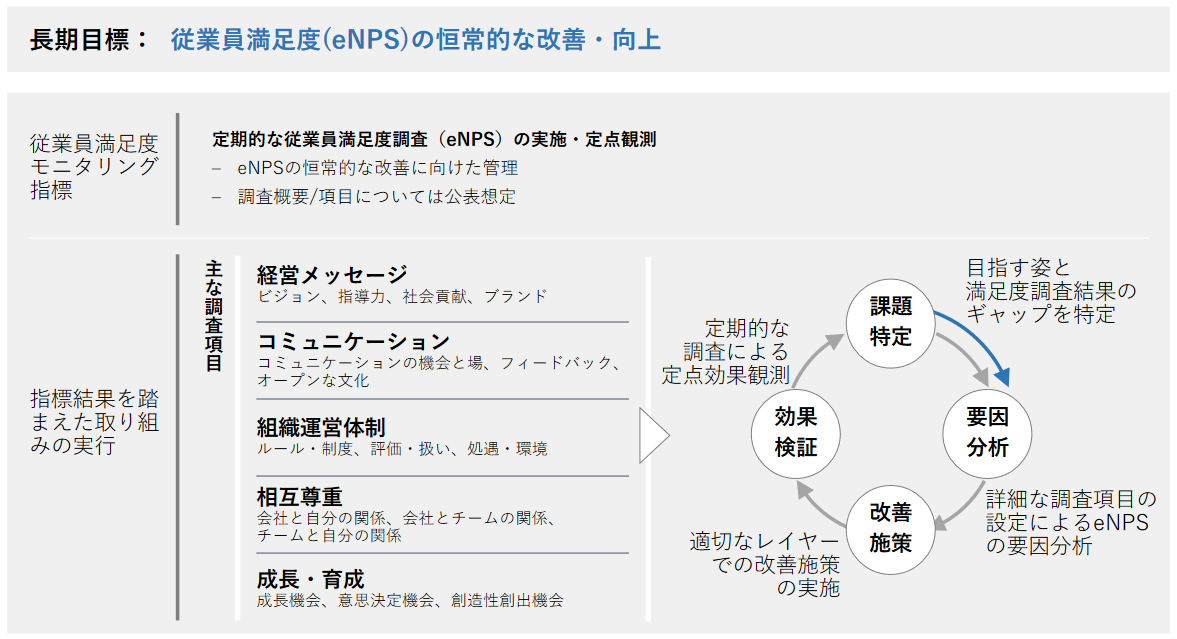

⑧従業員幸福度

従業員一人ひとりが多様性を活かして柔軟に業務に取り組める環境を構築するため、従業員満足度調査(eNPS)を実施している。

調査結果を踏まえ、各事業で労務環境改善のための施策を推進している。

(同社資料より)

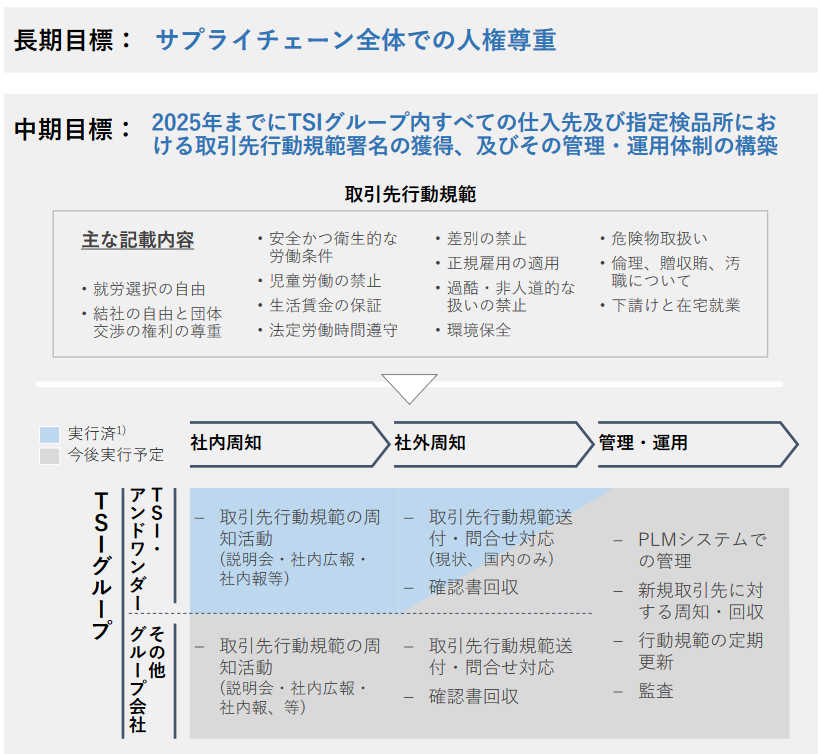

⑨公正な労働

公正な労働の実現に向け、2022年1月に、取引先行動規定を改訂し、サプライヤーへの周知活動を進めている。

今後は対象を広げるとともに、管理運用体制を構築し、継続して価値を創出するパートナー/工場の人権を守る取り組みを推進する。

(同社資料より)

・3-3 社会

|

マテリアリティ |

コミットメント |

| ⑩地域社会との共生 | 自社の技術やノウハウを活かして地域社会や地球環境の保全に寄与し、次世代に繋ぐ活動を推進します。 |

| ⑪次世代育成 | |

| ⑫社会への支援 | パーパスのもと、事業活動を通じて、あらゆるステークホルダーと共に持続可能な未来社会を築いていきます。 |

地域の様々なパートナーと連携・協力しながら、ビジネス展開を通じてその地域の課題解決、活性化、発展に取り組んでいる。

北海道上川町とは、新たな価値を生む地域づくりを目指す包括連携協定を締結したうえで、下記のような取り組みを進めている。

| 石狩川クリーンアップ作戦 | 自然環境保全に向け、町役場が取り組んでいる「石狩川クリーンアップ作戦」にTSI従業員が参加。経済循環と自然環境や生物多様性に配慮したサステナブルな町の実現に寄与している。 |

| 大雪いきもの図鑑プロジェクト2023 | 上川町の観光と大雪山の自然環境の共生、生物多様性の保全を目指した実証実験「大雪いきもの図鑑プロジェクト」を支援している。同社グループ会社が運営している「MANASTASH」がTシャツを制作・提供した。 |

| 企業版ふるさと納税 | 上川町の「大雪山国立公園の自然環境や生物の多様性を守るSDGsプロジェクト」に対して「地方創生応援税制」に関わる寄附(納税)を実施した。 |

(4)CSR

CSR基本方針

| 「私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います」という経営理念の下、事業活動を通じて、あらゆるステークホルダーと共に持続可能な未来社会を築いていきます。 |

この基本方針の下、以下のような活動を行っている。

*JILL by JILLSTUART×国際NGOプランインターナショナルによる「Happiness For All」プロジェクト

貧困や差別のない社会を実現するために世界70か国以上で活動する同NGOと展開するプロジェクト。対象製品購入に応じた寄付を実施した。

*ジャパンハートソーシャルネットワークを活用した豪雨被害地・熱海市避難所への衣類支援

2021年7月に発生した熱海市の豪雨災害において避難所にTシャツやタンクトップなどの衣類支援を行った。

*ウクライナ人道支援

日本赤十字社の「ウクライナ人道危機救援金」を通じて1,000万円の寄付を実施した。

このほか、マグカップの製作・販売、チャリティプリントTシャツプロジェクトなどを展開し、寄付を行っている。

(5)経営体制

グローバルに展開するアパレル企業にふさわしい事業運営体制の構築に向け、健全性・透明性の保持と迅速な意思決定のための体制整備、コンプライアンスの徹底、リスク管理を含めた内部統制の強化を図っている。

こうした取り組みを通じてステークホルダーとの良好な関係を築くとともに、コーポレート・ガバナンスのさらなる充実を目指している。

*コーポレート・ガバナンス体制

組織体制は監査役設置会社を採用している。取締役は7名でうち3名が社外取締役。3名とも独立役員である。監査役は4名で社外監査役が3名。3名とも独立役員である。

現時点では最適な体制と考えているが、今後の状況を鑑みて適宜体制の改善を検討していく。

*SDGs体制

SDGs推進室を設置し、対応方針案の策定や関係部門への周知を図っている。

重要な案件については、社内取締役を中心に構成されるサステナビリティ委員会で討議の上、取締役会で決定する。

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外取締役3名(うち独立役員3名) |

| 監査役 | 4名、うち社外監査役3名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年7月13日

<基本的な考え方>

当社は、「私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います」という経営理念のもと、グローバルに事業展開するファッションアパレル企業にふさわしい事業運営体制の構築に向け、健全性、透明性が高く、迅速な意思決定を可能とする体制を整備するともに、コンプライアンスの徹底やリスク管理を含めた内部統制の強化を図っております。これらの取組みを通じて、各ステークホルダーとの良好な関係を築くとともにコーポレート・ガバナンスのさらなる充実を目指し、当社の経営の基本方針である企業価値の継続的な増大に努めてまいります。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【原則1-4.政策保有株式】

当社は円滑な事業運営、取引関係の維持・強化などを目的として、中長期的な経済合理性や将来見通しを総合的に勘案したうえで、企業価値向上に資する場合には株式を政策的に保有しております。

政策保有株式については、定期的に保有の意義を検証し、取締役会において報告することとし、効果が薄れて来た株式については、配当等対象企業の状況を勘案した上で保有株式の縮減を図ってきております。

議決権行使にあたっては、政策保有の目的に合致しているか、保有対象企業の企業価値及び株主価値の維持・向上に資するかといった観点から、議案ごとに総合的に賛否を判断しております。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則2-3.社会・環境問題をはじめとするサステナビリティを巡る課題】

[補充原則2-3-1]

【原則3-1.-情報開示の充実】

[補充原則3-1-3]

【原則4-2. 取締役会の役割・責務(2)】

[補充原則4-2-2]

(1) 自社のサステナビリティについての取組み

当社は、サステナビリティステートメントとして、「ファッションエンターテインメントでサステナブルな未来をつくる – 美しい地球 あかるい社会 幸せな暮らしを」を掲げ、グループが事業活動を通じて長期的かつ持続的に幸せを創出していく基盤となるマテリアリティとKGIを設定しています。

2021年9月にSDGs推進室を発足し、サステナビリティ活動を推進するとともに、社内体制の構築や社員に対する意識啓発に積極的に取り組んでおります。

具体的な活動報告については「SUSTAINABILITY STORY BOOK」をご覧ください。

「SUSTAINABILITY STORY BOOK」

https://www.tsi-holdings.com/pdf/220413TSI_SUSTAINABILITY%20BOOK_fnl2.pdf

また、当社のTCFDへの対応並びにサステナビリティ方針、人権方針、ガバナンス方針、環境方針、及び社会方針の各方針につきましては、当社 ホームページにおいて開示しております。

「TCFD提言に基づく情報開示」

https://www.tsi-holdings.com/pdf/221012_TCFD.pdf

「サステナビリティ方針」

https://sustainability.tsi-holdings.com/management.html#policy

「人権方針」

https://sustainability.tsi-holdings.com/materiality/human/index.html#policy

「ガバナンス方針」

https://sustainability.tsi-holdings.com/materiality/governance/index.html#policy

「環境方針」

https://sustainability.tsi-holdings.com/materiality/environment/index.html#policy

「社会方針」

https://sustainability.tsi-holdings.com/materiality/social/index.html#policy

(2) 人的資本や知的財産への投資等

(i) 人的資本に対する投資について

私たちの事業活動における価値の源泉であり、最大の資産は”人間”です。

共に働くすべての仲間が、身体的にも精神的にも”幸せ”な状態で活躍できるように、ダイバーシティ、従業員幸福度、健康・安全、公正な労働については、重要なマテリアリティとして設定し、環境の改善に努めてまいります。

また、変化の時代に対応するために人材の教育と開発に投資していきます。「多能工人材」を育成するために、ジョブローテーション、研修制度・自己啓発制度の拡充等必要なスキルを取得するための制度を整備していきます。

(ii) 知的財産に対する投資について

ブランドビジネスを営んでいる当社にとって、商標権や著作権をはじめとする知的財産は経営上極めて重要な意味を持っております。当社が中期経営計画であるTSI Innovat-ion Program 2025 (TIP25) においてパーパスとして定めた「ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す」を達成するにあたり、知的財産はお客様に提供するべき独創的な価値の根幹をなします。単純にすぐれたデザインやブランドの開発のみに留まらず、お客様の想像を超える顧客体験を提供するべくビジネスモデルやコミュニケーション設計などのノウハウにも積極的に投資を行ってまいります。

【原則2-4.女性の活躍促進を含む社内の多様性の確保】

[補充原則2-4-1]

(1) 多様性の確保について

TSIグループでは、「みんながみんならしく、ワークライフに多様性と柔軟性を」を実現するための取り組みを積極的に推進し、ダイバーシティあふれる誰もが活躍できる環境を整えます。

(2) 多様性の確保の自主的かつ測定可能な目標、その状況について

(i) 女性の管理職への登用等

当社の2023年2月末日時点の女性管理職比率は24.3%ですが、2025年2月末までに40%とする目標を設定しています。

(ii) 外国人の管理職への登用等

外国人の管理職への登用等に係わる目標は定めておりませんが、引き続き社内で検討を進めて参ります。

(iii) 中途採用者の管理職への登用等の自主的かつ測定可能な「目標」と「その状況」

中途採用者の管理職への登用等に係わる目標は定めておりませんが、組織風土・文化の異なる各社を統合したTSIグループの個性に対応するため、多様な勤務制度(フレックス勤務制度、時短勤務、副業制度等)と、多様な研修制度を設定しています。社内公募やジョブローテーションも導入し、職務・職種・職歴の多様性を柔軟に受け止めながら、人事制度の適正な運用を図っています。

(3) 多様性の確保に向けた人材育成方針および社内環境整備方針、その状況について

(i) 多様性の確保に向けた人材育成方針

中核人材の登用等における多様性の確保については、性別や年齢、国籍等によらない個人の能力のみに基づく評価及び登用を進めることとしております。

採用にあたっては新卒採用に加えて、他業種からの人材を含めたキャリア採用も積極的に実施しております。また、女性の管理者への登用についても、既に全グループ管理職の25%以上が女性となっているものの、これを更に拡大するべく積極的な取り組みを進めてまいります。

外国籍社員についても、グループ全体では海外子会社を中心に既に100名以上の社員が在籍しておりますが、今後の海外進出拡大を視野に置きながら、更に優秀な人材を確保するべく積極的な採用を行っていく方針としております。

(ii) 多様な人材の更なる活躍に向けた環境整備

当社グループ各社においては、多様な人材が自らのライフスタイルに応じてその能力をいかんなく発揮してもらうべく、勤務時間・勤務形態の柔軟化、給与水準の見直し、店頭着用服に関する負担軽減等福利厚生面での制度充実、などの施策を実施するとともに、今後も継続して施策の拡充に取り組んでいく方針としております。

(iii) 「ダイバーシティ&インクルージョン」の推進

性別、年齢、国籍、心身の状態など、様々な違いを持つ社員一人ひとりに、それぞれの個性や能力、状態に応じて活躍していただくべく、多様性を尊重する風土と、多様な社員が成長しやりがいを持って活躍できる環境づくりに向け、社員一人ひとりの意識改革に取り組んでいく方針としております。

(iv) 多様性の確保に向けた取り組み状況

社員の属性による多様性の確保に向けては以下のような取り組みを推進しております。

◎女性の活躍推進

当社の2023年2月末日時点の女性管理職比率は24.3%ですが、2025年2月末までに40%とする目標を設定し、またより高位の役職者における女性管理職比率の向上についても意識しながら社員の採用・登用を進めております。

◎外国人雇用の促進

外国人の雇用は年々増加しており、今後に向けてより計画的に外国人雇用を推進していくべく取り組んでいる状況となります。

◎経験と実績を持つ高齢者の活用

65歳までの雇用継続を積極的に推進しておりますが、年齢を問わない活用・登用をさらに進めており、65歳以上の社員が活躍している事例が増加している状況となります。

◎障害者の活躍推進

グループの特例子会社を中心に従来より積極的な取り組みを進めており、2023年2月末日時点の障碍者雇用率はグループで2.58%となっており、今後より事業に直結した形でやりがいを生み出すことに取り組んでおります。

◎LGBTへの理解促進

従来よりLGBT、夫婦別姓、事実婚などに対しての理解度は高い風土であり、慶弔金規定=結婚祝い金など各種制度の対応をより広範囲に見直すことで、性差による区別の払しょくを進めている状況となります。

さらに社員の属性だけでなく、働き方の多様性の観点からは、以下のような取り組みを進めている状況となっております。

◎時短勤務、在宅勤務など多様な働き方制度の整備

30分毎4時間までの時短勤務制度、始業時間を8:00から13:00まで変更できるスライド勤務制度、フレックス勤務制度、副業解禁など、様々な勤務体系の整備、テレワーク環境の整備補助など、従来より多様な働き方の実現のためのルール・制度を整備しており、今後に向けても見直しや新規策定などに取り組んでおります。

◎妊娠・出産・子育てしやすい職場環境や制度づくり

上記の30分毎4時間までの時短勤務制度、育児短時間勤務の対象期間を小学校6年生卒業までとするなどの手厚い施策、復職時の丁寧なコミュニケーションにより、育児休業取得率 100.0%、育児休業復職率 98.2%を実現しており、こうした状況を維持・推進すべく弛まぬ改善を進めております。

◎介護と仕事を両立できる制度づくり

法定では93日までの介護休業通算取得日数を最大365日までとする、通院休暇の柔軟な運用など、今後増加が想定される、介護や通院・治療による就労制限に対応すべく取り組んでおります。

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主との建設的な対話を促進するための体制整備・取組みに関する方針として、株主との対話全般については、IR、総務、財務を統括する代表取締役が担当し、対話を補助する社内の関連部門間での情報共有を確実に実施するなど積極的な連携を図ります。また、株主との建設的な対話を促進するため、個別の対話を行う機会を設けるだけでなく、説明会の開催等を実施します。株主との対話に際しての重要事項の管理として、社内においては「内部情報及び内部者取引管理規程」の周知・徹底を図ることでインサイダー情報の漏洩防止にも努めます。

【原則5-2.経営戦略や経営計画の策定・公表】

当社は自社の資本コストを把握した上で、経営戦略を策定し、概要を株主総会や決算説明会等で開示・説明するとともに、その実現に向けた設備投資等の各種施策等についても重要な判断材料としております。

また、東京証券取引所が2023年3月31日に発表した「資本コストや株価を意識した経営の実現に向けた対応について」を受け、東証の要請する 水準を下回っているPBRについて改善を図ることが当社の経営上、重要な課題と認識しており、近い将来、株価水準を引き上げるための具体的 な方策について開示し、実行する予定です。

[補充原則5-2-1]

中期経営計画 TSI Innovation Program 2025 (TIP25) において、事業ポートフォリオに関する基本的な方針を含めた同プログラムの全体を開示しております。

「中期経営計画 TSI Innovation Program 2025」

https://www.tsi-holdings.com/pdf/TIP_20220414.pdf