プレステージ・インターナショナル(4290) 10期連続好調 増収増益見込

玉上 進一 社長 |

株式会社プレステージ・インターナショナル(4290) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

サービス業 |

|

代表取締役社長執行役員グループCEO |

玉上 進一 |

|

所在地 |

東京都千代田区麹町2-4-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

588円 |

127,979,992株 |

75,252百万円 |

14.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

12.00円 |

2.0% |

40.70円 |

14.4倍 |

305.35円 |

1.9倍 |

*株価は7/7終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*BPS、ROEは23年3月期実績。数値は四捨五入。

*DPS、EPSは24/3期の会社予想。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2020年3月(実) |

42,377 |

4,959 |

5,364 |

3,193 |

24.95 |

7.00 |

|

2021年3月(実) |

40,617 |

5,233 |

5,453 |

2,968 |

23.18 |

7.00 |

|

2022年3月(実) |

46,744 |

6,842 |

7,151 |

4,357 |

34.02 |

8.50 |

|

2023年3月(実) |

54,562 |

7,840 |

8,378 |

5,318 |

41.62 |

11.00 |

|

2024年3月(予) |

56,500 |

8,200 |

8,700 |

5,200 |

40.70 |

12.00 |

*予想は会社予想。単位:百万円。 2018年10月及び2019年10月、1株を2株に分割(EPS、DPSを遡及修正)。

* 2022年3月期首より「収益認識に関する会計基準」(企業会計基準第29号)等を適用。

(株)プレステージ・インターナショナルの2023年3月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2023年3月期決算概要

4.2024年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23年3月期の売上高は前期比16.7%増の545億62百万円。全ての事業において売上高が増加した。中でも、売上高構成比で約4割を占める主力のオートモーティブ事業が11%増収と成長を牽引。カスタマー事業における計画外のワクチン関連業務も寄与した他、金融保証事業が堅調に成長。グローバル事業も回復傾向が強まった。営業利益は同14.6%増の78億40百万円。売上高の増加により、オートモーティブ事業、カスタマー事業、金融保証事業などの増益額が大きくなった。営業利益は10期連続の増益を達成した。

- 24/3期の会社計画は、前期比3.6%増の売上高565億円、同4.6%増の営業利益82億円。ワクチン関連業務の縮小により、カスタマー事業で減収減益となるものの、オートモーティブ事業における新しいモビリティ社会に向けた収益機会の拡大や、グローバル事業における渡航者数の増加など既存事業の成長が牽引し、増収増益となる見込みである。

- 配当は、前々期に比べ2.50円/株増配となった前期の11.00円/株から1円/株増配となる年間12.00円/株(中間6.00円/株、期末6.00円/株)を予定。予想配当性向は29.5%となる。

- 同社は24/3期に各事業で成長戦略を展開する予定である。オートモーティブ事業では、EV領域やコネクティッド領域においてサービスメニューの拡充を図る。プロパティ事業では、管理会社付帯の分譲マンション組合毎の団体加入に加え、個人加入・利用都度払いが可能な商品展開と戸建所有者へも販売を予定している。カスタマー事業では、現在展開している保証サービス(ワランティ)に生活家電の出張修理サービス(リペア)を加える。これら成長戦略が期待通りの成果をあげることができるのか注目される。

1.会社概要

「エンドユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く」という経営理念の下、国内外でBPO(ビジネス・プロセス・アウトソーシング)事業を展開している。サービスの主なものは、自動車保険加入者にサービスを提供するロードアシスタンスサービス(電話対応から現場でのサービスまで)、海外における日本人駐在員の現地での傷害・病気に対処するヘルスケアプログラム、物件の管理会社等と契約しマンションの入居者に提供するホームアシストサービス(水漏れ、鍵開け、ハウスクリーニング等)、駐車場管理会社向けのパークアシストサービス等。いずれのサービスも馴染みはあるが、B to Bの事業形態をとっているため、言い換えると、サービス提供の際はクライアント企業(損害保険会社、自動車関連会社、不動産管理会社等)の社名を名乗って対応するため、“プレステージ・インターナショナル”という同社の社名を耳にする事は少ない。

(1)グループ経営理念とグループ事業方針

グループ経営理念

エンドユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く事業創造を行い、その発展に伴い社会の問題を解決し、貢献できる企業として成長する。

グループ事業方針

プレステージ・インターナショナルグループは、社会に必要とされ、クライアント企業から信頼され、エンドユーザーから感謝されるソリューションを提供できるグループを標榜し、社会貢献を常に念頭におきながらクライアント企業、株主、社員、地域と共に繁栄できるグローバルカンパニーを目指します。

(2)事業セグメントの概要

マーケット別のセグメントによってリテンション・メーカー戦略の進捗を示している。

|

セグメント名 |

事業内容 |

|

オートモーティブ |

自動車関連サービス:ロードアシスト、事故受付、カスタマーサポート、自動車延長保証、緊急通報サービス 等 |

|

プロパティ |

不動産関連サービス(ホームアシスト):住宅設備機器駆けつけサービス、住宅設備機器延長保証サービス、住生活サービス、ペットアシストサービス 等

駐車場関連サービス(パークアシスト):定期巡回サービス、機器メンテナンス 等

|

|

グローバル |

海外関連サービス:海外旅行保険・駐在員向け医療サポート、米国の日本人駐在員向けクレジットカード運営サービス |

|

カスタマー |

コンタクトセンター関連サービス:カスタマーサポート(CRM)、製品保証受付・修理手配、自治体向けビジネス等 |

|

金融保証 |

金融保証サービス:家賃債務保証、医療費用保証、介護費用保証、養育費保証 |

|

IT |

IT関連事業:SCMソリューション等、ITソリューションビジネス 等 |

|

ソーシャル |

社会貢献事業:スポーツ事業「アランマーレ」、保育事業「オランジェリー」、地方創生事業 等 |

(3)沿革

玉上社長が、7年間にわたる海外生活で言葉や文化の違いにより不便な思いをした経験から、「海外でも日本にいるときのように高品質で心のこもったサービスを受ける事ができればいいのに・・・。」という思いが会社設立(1986年10月)の動機。その翌年にニューヨークへ進出し、トラブルに遭った日本人からの問い合わせに24時間日本語で対応するサービスを開始した。その後、アジア、ヨーロッパの主要都市にネットワークを広げると共にサービス内容を拡充。国内でのサービスも育成して業容を拡大した。

2001年7月にナスダック・ジャパン市場に上場し、2003年10月には、秋田県秋田市に緊急要請を24時間年中無休で受け付けるコンタクトセンターを開設(現「秋田BPOメインキャンパス」WEST棟約650席)。「長期的かつ安定した人財確保によってはじめて顧客への安定したサービスの提供が可能になる」との考えから開設した同キャンパスは、その後、07年EAST棟(約550席)、12年サテライト棟(約300席)と規模を拡大。高品質のインフラに対するクライアントからの評価は高く、ショールームとしての役割に加え、秋田での新たな雇用創造の一翼も担っている。2012年12月の東証2部上場を経て、2013年12月に東証1部に指定変え。2022年4月に市場再編に伴い東証プライム市場へ移行した。

(4)強み

同社の強みは、安定したストックビジネス、高品質なサービスを支えるサービス拠点、そして、この結果としての高い収益性と経営効率を実現している事。

また、同社では、電話対応のみならず現場対応といったアシスタンスサービスによるワンストップソリューションを提供している。現場対応の内製化や全国規模のネットワークは高い参入障壁となっており、同社の競争優位性である。

①安定したストックビジネス

クライアント企業である損害保険会社等の既存顧客向け付加価値サービス(保険特約)が中心のため、外部環境による収益の振れが比較的小さい。主たる業務委託契約フィーは、サービス対象者数×予想利用率によって算出され、サービス対象者やサービス対象者一人当たりの利用が増えると、翌期の委託契約フィーに反映される。特に自動車のトラブル対応は認知度の向上で導入企業や利用者が増加しており、継続的なサービス対象者数の増加と利用率の向上につながっている。自動車メーカーや販売会社がサービス収入の拡大に力を入れている事も追い風となっている。不動産関連サービスも同様に、フローの物件売り切りビジネスに依存していたマンションデベロッパー等がストックビジネスとして強化している事が追い風になっている。また、海外事業として手掛けているヘルスケア・プログラム(海外赴任での健康トラブル対応)は、成長著しい海外市場を目指す企業のグローバル展開が追い風になっている。

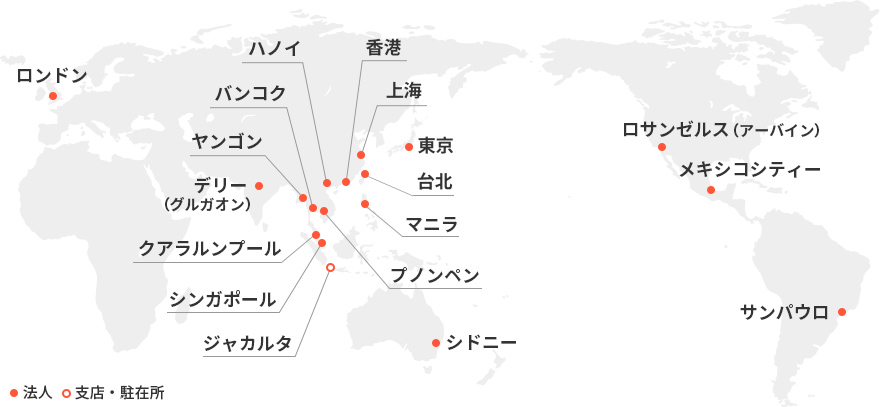

②高品質なサービスを支えるサービス拠点

高品質なサービスの提供を実現するために、国内でコンタクトセンターと現場部隊を展開すると共に、世界18ヶ国26拠点のグローバルネットワークを有する。

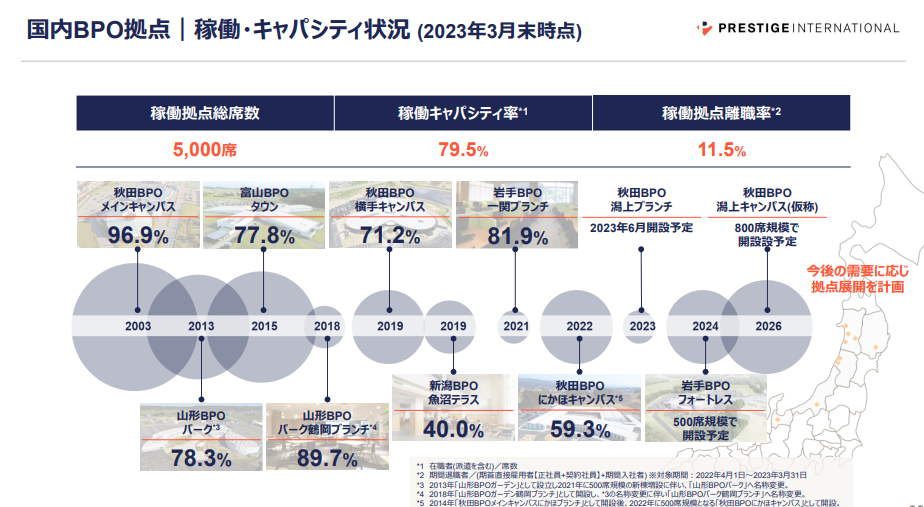

③国内8カ所のBPO拠点

(同社決算説明資料より)

BPO拠点であるコンタクトセンターは、秋田BPOメインキャンパス(秋田県秋田市)、山形BPOパーク(山形県酒田市)、富山BPOタウン(富山県射水市)、山形BPOパーク鶴岡ブランチ(山形県鶴岡市)、秋田BPO横手キャンパス(秋田県横手市)、新潟BPO魚沼テラス(新潟県魚沼市)、岩手BPO一関ブランチ(岩手県一関市)、秋田BPOにかほキャンパス(秋田県にかほ市)の8カ所。人材の安定化を念頭に地方都市に開設している。また稼働状況はトータルで79.5%。有事の際の拠点内BCPや、イレギュラーのビジネス等の受注等を対応すべく、80%程度のキャパシティがベストとしている。現状それに近い状況となっているため、今後は岩手県一関市、秋田県潟上市で開設し開設し、各地域での採用をすることで全体から見て「面での採用」という形で安定的かつ積極的に採用している。

④全国主要都市において現場対応を内製

現場対応ついては、グループ会社の(株)プレミアアシストが、ロードアシスト(自動車関連)、ホームアシスト(不動産関連)、及びパークアシスト(駐車場関連)を全国の主要都市にて展開し、内製している。

トラブル現場で顧客対応するスタッフは清潔感のあるユニフォームで統一された正社員であり、定期的にマナー講習等が実施され、サービス品質向上への取り組みには余念がない。(株)プレミアアシスト正社員による現場対応への評価は高く、競争力の源泉となっている。

(同社決算説明資料より)

⑤グローバルにサービスを提供

各海外拠点では、海外で病気・ケガをした際の医療機関案内や医療費の査定、キャッシュレスで受診可能な病院ネットワークの開拓等を行い、ネットワークを世界18カ国26拠点にまで拡大している。これら同社グループの各拠点で24時間365日、日本語や英語などマルチリンガル対応で各種のサービスを提供している。

(同社Webサイトより)

2.中期経営計画

同社は、2022年3月期を初年度とする3か年の中期経営計画を策定し、2021年5月14日に発表した。

(1)概要

①次の成長の実現に向けて

オートモーティブやカスタマーにおけるフィールド業務であるロードアシスト、保証等、自社ナレッジの活用によるカスタマーサポート業務などの強みをいかし、大手損害保険会社や自動車メーカーなどの新規受注も増加し、安定した成長を続けてきた。

新型コロナウイルス感染症の感染拡大は個人、企業の活動様式に大きな変革をもたらした。また、今後の通信、テクノロジーの革新は様々なサービスを創出するとともに、社会的課題も浮き彫りとなると想定している。こうした環境の中で、既存のサービスを延長するだけでは、その存在価値が薄れ、衰退に向かってしまう。

同社はITやDXを活用するナレッジプラットフォームを構築し業務工数の削減、見直し、更なる顧客ニーズへの対応など、同社ならではの価値提供により「価値創造企業」として更なる成長を目指していく。

具体的には以下のような目標を掲げている。

*引き続き10%以上の売上高成長

*26年度までにBPO総席数を6,000席超へ(前中期経営計画終了時4,500席)。24年度に500席規模の、26年度に800席規模の拡大投資を決定している。

*PREMIER Assistブランド拡充に向け、現場対応人数を前中期経営計画終了時の550名から880名へ拡大(23年3月末時点の同人数は653名)。

②長期ビジョンと中期経営計画

10年後の世界の課題を、アフターデジタル、高齢化社会、地域格差の拡大、環境問題などと捉えた上で、長期ビジョンとして『「価値創造企業」として社会的課題を解決するサービスを創出する』を掲げている。

中期事業計画2022-2024のビジョンは以下の通り。

| 1. PIでしか実現できないサービス領域の創造 | 人とITによる最高品質なオペレーションとフィールドサービスの提供 |

| 2.安定的・継続的な成長 | 地域拠点によるカスタマーサービスとフィールドにより、現場対応能力をITにより提供品質を高め、ナレッジを蓄積し新たなサービスとして再循環させる |

| 3.地方都市での雇用の創造・維持 | *山形BPOガーデン(500席)は山形BPOパーク(1,000席)へ ※2021年3月開設

*秋田BPOメインキャンパスにかほブランチ(300席)から秋田BPOにかほキャンパス(500席)へ ※2022年4月開設 *岩手BPOフォートレス(500席)を2024年開設予定 |

| 4. インクルーシブな職場環境の創出 | 女性活躍、女性管理者比率50%(23年3月末時点40.6%)、障がい者雇用、スポーツ人財の活用 |

③PI-DXモデルの創造

成長実現にはDXの導入が重要な施策となる。

3段階での導入・活用を進める。

| STEP1 | コンタクトセンターで使用しているシステムの統一化を目指す | *簡略化

クライアントごとに異なっているシステムへの対応、教育 *BCP対応 システム共通化により、他拠点や他チームへのサポート体制構築 *PI独自システムで運営可能 更なるナレッジ構築と共有が可能 |

| STEP2 | 共通システムによるPIナレッジ活用サービスを新たな分野へ提供可能 | *システム共有

サービス規模、対象業種、企業に合わせたスポットサービス提供可能 *サブスクリプション 初期投資が要らず、導入コスト抑制。新しい契約モデルが提供可能 |

| STEP3 | ナレッジ共有による新たな顧客価値の提供を目指す | *PIらしいサービス価値の創出

*DX化する社会との連携強化 *価値創出 顧客視点でのビジネス開発 |

(2)セグメント別戦略

[オートモーティブ]

ロードアシストとカスタマーサポートのITによる更なる価値提供を目指す。

質+スピード+顧客価値(更なる満足)の追求のため、PAにおいては駆付け部隊の拠点拡充、保険においてはIT・DXによる教育システムの構築(ナレッジマネジメント)、メーカーにおいてはCASE対応のサービス構築に取り組む。

カスタマーサポートにおいては、事故受付を活用した新しいカスタマーサービスの創出や自動車以外の新たな損害保険マーケットに対するプラットフォームを通じたサービス提供などを検討している。

[プロパティ(ホーム)]

BPOとITの組み合わせにより「住」サポートのスタンダードモデルを提供する。

「居住者ニーズ対応のビジネス創出」「不動産事業におけるタッチポイント(受託業務)の拡大」「居住者ニーズの更なる実現の為の協業」のために、ITナレッジの共有・活用やラストワンマイル改革のためのパートナー開拓を進める。

前中期経営計画終了時72万戸のライフサービスを含むサービス提供戸数を2024年3月期には85万戸まで拡大する。全国の供給分譲マンション戸数(約673万戸)に占めるシェアを10.5%から12.6%まで引き上げる。2022年2月には、大手エネルギー会社との協業領域を拡大し、水まわり修理のサービスを提供している。インフラ(エネルギー系)業界や不動産(分譲マンションや戸建て住宅、賃貸物件)業界において、横展開による事業拡大を目指す。

また24年3月期の手配数(ホームアシスト専有部修理件数)は30万件を目標としている。

また、ペット産業における保険マーケットは年平均2桁で成長しており、動物の医療発展やペットの家族化により今後も需要が高まると見ている。そこで、ペットが病気になった際の相談・往診・搬送のアシスタンスサービス等、これまで培ったノウハウを活用しペット産業へ進出する。

[グローバル]

既存サービスのHCP(ヘルスケアプログラム)と新規サービスのMSP(メディカルサポートプログラム)の2方向からサービスを拡大し、海外拠点インフラを強化する。

具体的には、現地駐在員や在留邦人へのフィールドワークを展開し、未病&予防、言語や慣習・文化等、診療障壁の不安を解消するとともに、きめ細やかにニーズを汲み上げサービスメニューを拡充する。また、PIナレッジを共通プラットフォームとして提供することで、クライアント企業の本社人事・現地法人・会員の間をシームレスにサポートする。

※HCP・・・海外進出企業との包括契約で海外駐在員を会員としたサービス

※MSP・・・現地法人の駐在員が個人単位で加入できるサービス

現地駐在員、在留邦人へフィールドワークの展開でMSP会員20,000人を獲得する。海外在留邦人135万人のうち永住者を含まない民間企業関係の長期滞留者46万人に「安心・安全」を提供する。

[カスタマー]

同社サービスの拡大を図るための入り口として機能し、蓄積されたノウハウを活かして多様な要望へ応える中で、独自性のあるビジネスの創造に貢献している。具体的には、以下3点に注力する。

◎高付加価値な職場環境

責任感をもって仕事をする環境としてのインフラを整備するため、PI独自の社員教育をクライアントとwin-winの関係で提供し、低離職率を実現する。

◎BCP対応の強化

セキュアな環境で安定したオペレーションを継続するために、システムを共通化するとともに、他チームや他拠点も含めたサポート体制を構築する。

◎共通システムPIナレッジ活用サービスの提供

システム共有によるサービスに応じた高品質なスポットサービスを提供する。

[金融保証]

既存クライアントの付加率向上と新規クライアント獲得による「ストックの積み上げ」、医療費保障、介護保障、養育費保障など「社会的意義に繋がる戦略の拡充」、消費者の安心・安全を広めるための「保証スキームで社会インフラを提供」という3つの取り組みにより持続的成長を目指す。

[IT]

「人」でしかできないサービスの価値向上を目指す。

ナレッジのビジネスへの活用プラットフォームの実現、ITによる顧客ニーズに合わせたサービスの提供やアプリケーションとの連携等、カスタマーエクスペリエンスの価値創造に取り組む。また、同社のITサービスでは、サービス規模に応じたスポットサービス提供が可能で、対象業種や企業に合わせた提供も可能である。また初期投資が要らず、導入コストも抑えられるほかサブスクリプション等新しい契約モデルも提供化可能な点が特徴である。24年3月期に完成予定の「岩手BPOセンター(仮称)」をIT戦略の拠点として新たなサービスの開発・創造に取り組んでいく。

[ソーシャル]

アランマーレでは、バスケットボール、バレーボール、ハンドボールそれぞれ全てのチームがトップリーグに参戦している。

選手による食育活動や障がい児向けのハンドボール教室などを実施している。企業主導型の事業所内保育施設「オランジェリー」では、地域との連携を強化しローカルニーズへ対応するために地域の保育園として開放するなど地域貢献を図り保育サービスの拡大を図っている。また、学童が休みの期間に社内学童を開設し、誰もが無理なく働きたい職場環境の実現を目指している。この他、地方創生ファンド「PI Re-Turn Fund」が、社会貢献事業へのサービス提供を目指す地方活性化事業を展開している。

(3)地方創生、ESG

BPO拠点を5県・9拠点に拡大し、6,000席への増席を計画している。同社では、雇用の創造・維持を通じた地域の成長と自社の成長は共鳴すると考えており、地域で獲得した利益を地域に再投資する「地域還元モデル」を構築している。

ESGにおいては、「S:ソーシャル」分野を中心に「地域還元モデル」「女性活躍推進」「健康経営」「スポーツ、保育園」「地方創生事業」をより深める。また、職場環境の整備や経営ビジョンの共有化、ガバナンスの強化等の取組についても適切に情報開示を進め、マーケットとの健全な会話を継続する。

2022年5月には、TCFD(気候関連財務情報開示タスクフォース)提言主旨への賛同を表明した。また、2050年までにCO2排出量実質ゼロを達成すべく、2030年CO2排出量50%削減を目標に掲げ、省エネ活動の推進や社用車のEV車等への切り替え等、使用電力の再生可能エネルギー比率を高めていく取り組みを強化する。

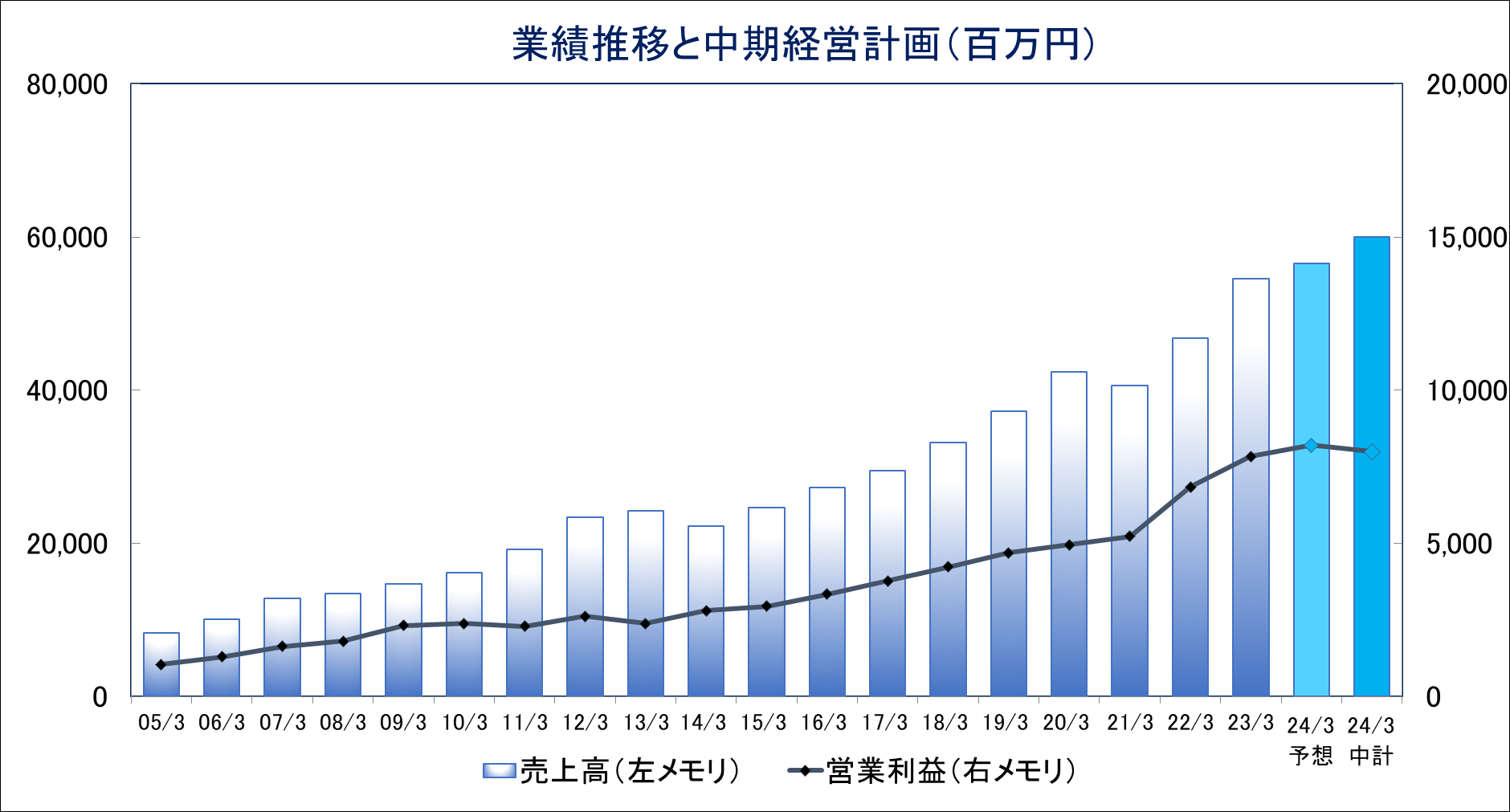

(4)財務目標と業績推移

各戦略を有機的に結合させ、「PIでしかできない事業領域」を立体的に拡充する。2024年3月期連結ベースでの財務目標は以下のとおり。

|

21/3期 |

22/3期 |

23/3期 |

24/3期 (予) |

中期経営計画 |

|

|

売上高 |

40,617 |

46,744 |

54,562 |

56,500 |

60,000 |

|

営業利益 |

5,233 |

6,842 |

7,840 |

8,200 |

8,000 |

|

ROA |

.6.6% |

8.6% |

9.3% |

10% |

10% |

|

ROE |

10.0% |

13.4% |

14.5% |

13% |

13% |

|

総還元性向 |

30.2% |

34.6% |

26.4% |

29.5% |

30%以上 |

*単位:百万円

<中期経営計画財務目標の進捗状況>

◆中期経営計画の1年である22/3期と2年度目である23/3期は、設定目標を達成し過去最高の売上高と営業利益となった。

◆中期経営計画の最終年度となる24/3期の会社計画は、オートモーティブ事業でのクライアントからの要望による契約の変更に伴い、一部委託費用の計上方法を変更するため、売上高は中期経営計画を35億円下回る565億円となる見込みも、営業利益は中期経営計画から2億円上乗せした82億円を目指す。

3.2023年3月期決算概要

(1)連結業績

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

会社予想 10/25修正 |

予想比 |

|

|

売上高 |

46,744 |

100.0% |

54,562 |

100.0% |

16.7% |

53,000 |

+2.9% |

|

売上総利益 |

11,303 |

24.2% |

13,299 |

24.4% |

17.7% |

– |

– |

|

販管費 |

4,461 |

9.5% |

5,458 |

10.0% |

22.4% |

– |

– |

|

営業利益 |

6,842 |

14.6% |

7,840 |

14.4% |

14.6% |

7,900 |

-0.8% |

|

経常利益 |

7,151 |

15.3% |

8,378 |

15.4% |

17.2% |

8,150 |

+2.8% |

|

親会社株主に帰属 する当期純利益 |

4,357 |

9.3% |

5,318 |

9.7% |

22.1% |

4,900 |

+8.5% |

*単位:百万円

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)

*株式会社インベストメントブリッジが開示資料を基に作成。

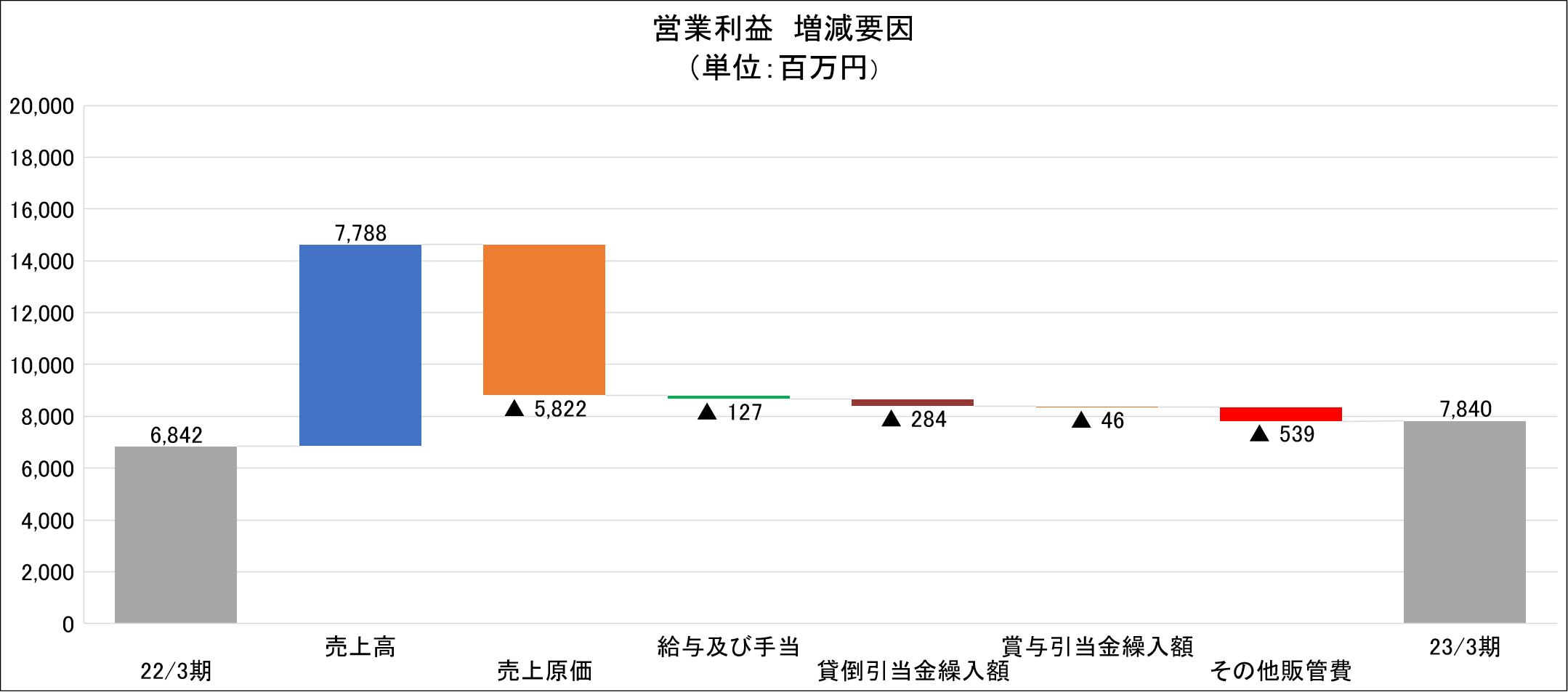

費用項目の▲は費用の増加を示す。

前期比16.7%増収、同14.6%営業増益

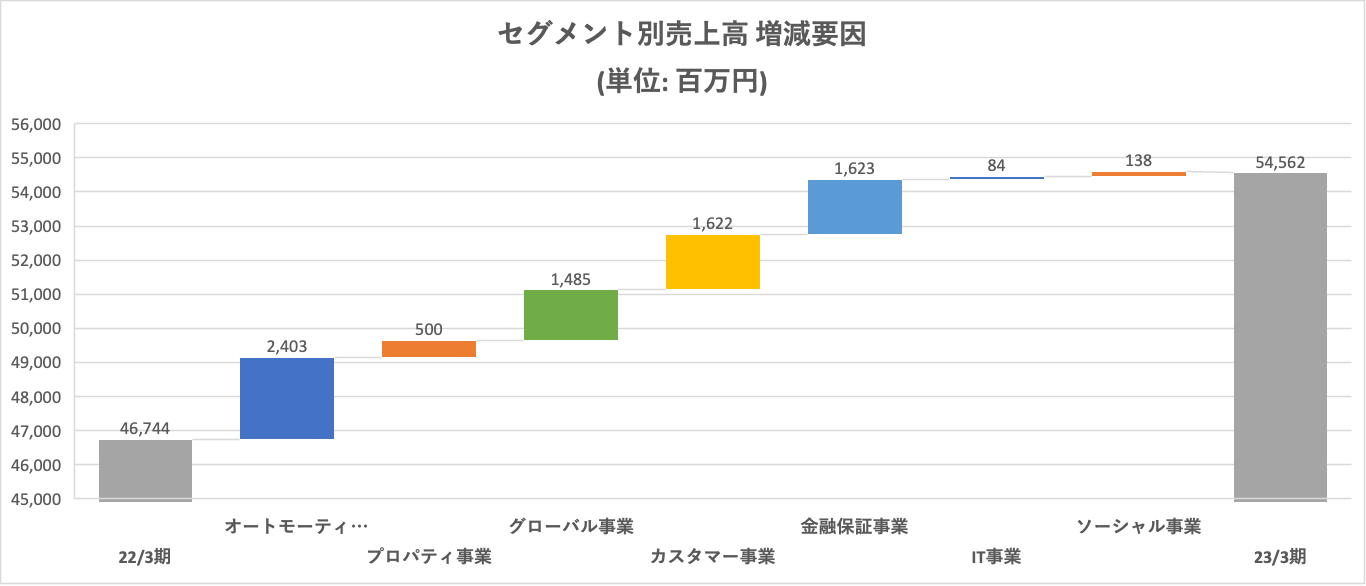

売上高は前期比16.7%増の545億62百万円。全ての事業において売上高が増加した。中でも、売上高構成比で約4割を占める主力のオートモーティブ事業が11%増収と成長を牽引。カスタマー事業における計画外のワクチン関連業務も寄与した他、金融保証事業が堅調に成長。グローバル事業も回復傾向が強まった。

営業利益は同14.6%増の78億40百万円。売上高の増加により、オートモーティブ事業、カスタマー事業、金融保証事業などの増益額が大きくなった。営業利益は10期連続の増益を達成した。売上総利益率は前期比0.2ポイント上昇の24.4%、売上高対販管費比率は同0.5ポイント上昇した。その結果、売上高営業利益率は14.4%と前期比0.2ポイントの低下となった。その他、営業外収益で計上した有価証券利息と持分法による投資利益が前期比で増加したことや、賃上げ促進税制の適用による税負担の減少などで、経常利益及び親会社株主に帰属する当期純利益は営業利益の増益率を上回った。

なお、売上高と各段階利益は2022年10月25日の修正計画に対し、概ね計画通りに着地した。

(2)セグメント別動向

|

22/3期 |

構成比・利益率 |

23/3期 |

構成比・利益率 |

前期比 |

|

|

オートモーティブ事業 |

20,878 |

44.7% |

23,281 |

42.7% |

+11.5% |

|

プロパティ事業 |

5,982 |

12.8% |

6,482 |

11.9% |

+8.4% |

|

グローバル事業 |

5,247 |

11.2% |

6,732 |

12.3% |

+28.3% |

|

カスタマー事業 |

7,966 |

17.0% |

9,588 |

17.6% |

+20.4% |

|

金融保証事業 |

5,350 |

11.4% |

6,937 |

12.7% |

+29.7% |

|

IT事業 |

794 |

1.7% |

878 |

1.6% |

+10.6% |

|

ソーシャル事業 |

524 |

1.1% |

662 |

1.2% |

+26.4% |

|

連結売上高 |

46,744 |

100.0% |

54,562 |

100.0% |

+16.7% |

|

オートモーティブ事業 |

2,557 |

12.2% |

2,861 |

12.3% |

+11.9% |

|

プロパティ事業 |

557 |

9.3% |

429 |

6.6% |

-23.1% |

|

グローバル事業 |

475 |

9.1% |

694 |

10.3% |

+46.2% |

|

カスタマー事業 |

2,057 |

25.8% |

2,392 |

24.9% |

+16.3% |

|

金融保証事業 |

1,221 |

22.8% |

1,501 |

21.6% |

+23.0% |

|

IT事業 |

278 |

35.0% |

183 |

20.8% |

-34.1% |

|

ソーシャル事業 |

-307 |

– |

-224 |

– |

– |

|

連結営業利益 |

6,842 |

14.6% |

7,840 |

14.4% |

+14.6% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

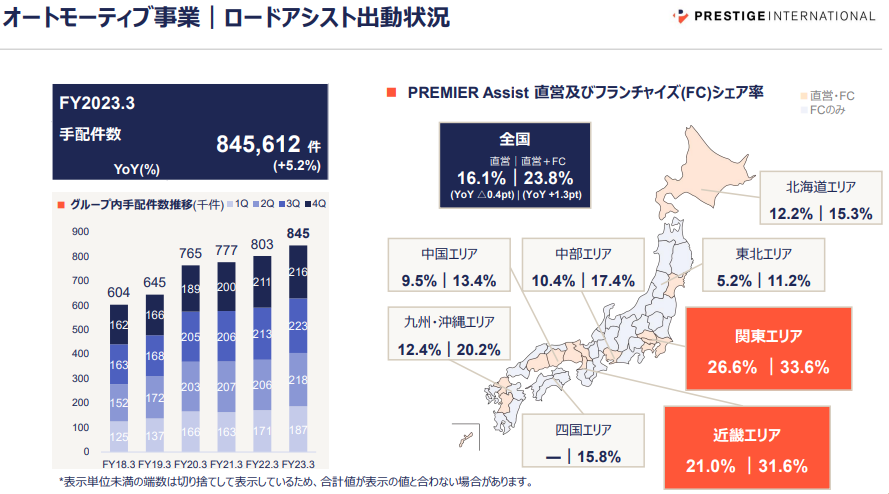

オートモーティブ事業(23/3期の売上高構成比42.7%)

前期比11.5%増収、同11.9%増益。

主に損害保険会社や自動車メーカー向けロードサービス等を提供しているオートモーティブ事業は、ダイレクト系損保の契約台数増加に伴う手配件数の増加と大手自動車用品量販店でのカスタマーサービス業務の拡大が寄与し売上高が増加した。23/3期のロードアシストの総手配件数は、前期比5.2%増の845,612件となった。

営業利益は、搬送距離や搬送比率の上昇によりコストが増加したものの、ロードサービス内製化の拡大により増益となった。また、営業利益率は、前年比横ばいの12.3%となった。

その他、23/3期のPREMIER Assist 直営拠点数は前期と変わらずの31となった。

|

PREMIER Assist ロードアシスト |

20/3期 (実績) |

21/3 (実績) |

22/3期 (実績) |

23/3期 (実績) |

|

PREMIER Assist 直営拠点数 |

29 |

31 |

31 |

31 |

|

PREMIER Assist フランチャイズ加盟社数 |

30 |

42 |

63 |

85 |

|

PREMIER Assist 直営拠点人員数 |

199 |

217 |

235 |

254 |

|

PREMIER Assist 直営保有車両数 |

190 |

202 |

210 |

222 |

|

レッカー車 |

38 |

42 |

51 |

56 |

|

うちEV給電可能なレッカー車 |

0 |

1 |

2 |

45 |

|

積載車 |

68 |

72 |

72 |

80 |

|

サービスカー |

73 |

77 |

78 |

78 |

|

特車*バイク専用車両 |

2 |

2 |

2 |

2 |

|

バイク |

9 |

9 |

7 |

6 |

*同社決算説明資料をもとに(株)インベストメントブリッジが作成

プロパティ事業(23/3期の売上高構成比11.9%)

前期比8.4%増収、同23.1%減益。

分譲・賃貸マンション・戸建ての修繕とコインパーキングのメンテナンスを提供するプロパティ事業は、ホームアシストでは、駆けつけサービス対象の会員数増加や保証料単価改定が寄与し、売上高が増加した。パークアシストでも、対応エリア及びカーシェア関連のサービス拡大が寄与し、売上高が増加した。

営業利益は、パークアシストにて事業地の拡大に伴い、拠点展開の初期投資、外部委託費用が増加し減益とった。また、営業利益率は、前期比2.7ポイント低下の6.7%となった。その他、23/3期のホームアシストの総手配件数は前期比2.0%増の158,439件で、パークアシストの総手配件数は同9.7%増の319,201件となった。

|

PREMIER Assist ホームアシストマテリアル |

20/3期 (実績) |

21/3 (実績) |

22/3期 (実績) |

23/3期 (実績) |

|

拠点数 |

14 |

13 |

14 |

14 |

|

人員数 |

104 |

110 |

129 |

136 |

|

手配件数(千件) |

114 |

135 |

155 |

158 |

|

PREMIER Assistシェア |

41.0% |

37.8% |

35.9% |

34.2% |

|

PREMIER Assist パークアシストマテリアル |

20/3期 (実績) |

21/3 (実績) |

22/3期 (実績) |

23/3期 (実績) |

|

拠点数 |

11 |

11 |

11 |

11 |

|

人員数 |

201 |

230 |

247 |

263 |

|

手配件数(千件) |

234 |

257 |

291 |

319 |

|

PREMIER Assistシェア |

83.5% |

82.4% |

78.0% |

79.1% |

*同社決算説明資料をもとに(株)インベストメントブリッジが作成

グローバル事業(23/3期の売上高構成比12.3%)

前期比28.3%増収、同46.2%増益。

売上高は、海外旅行保険のクレームエージェント、駐在員向けの医療サポート(ヘルスケアプログラム)業務等を行うグロー バル事業は、海外旅行保険付帯サービス及びヘルスケアプ ログラムにおける海外駐在員数、海外旅行者数の増加傾向に伴う利用者拡大、米国クレジットカード事業における利用金額増加及び円安が貢献し、売上高が大幅に増加した。

営業利益は、売上高の増加が寄与した。また、営業利益率は、前期比1.2ポイント上昇の10.3%となった。

カスタマー事業(23/3期の売上高構成比17.6%)

前年同期比20.4%増収、同16.3%増益。

国内のカスタマーコンタクトサービスを展開しているカスタマー事業は、自治体からのワクチン関連業務が下期も継続したことに加え、旺盛なアウトソーシング需要による新規プロジェクトの獲得及び、既存プロジェクトの拡大により、売上高が増加した。

営業利益は、売上高の増加が寄与した。また、営業利益率は、前期比0.8ポイント低下の25.0%となった。

金融保証事業(23/3期の売上高構成比12.7%)

前期比29.7%増収、同23.0%増益。

家賃や医療費等、生活に関わる金融保証サービスを提供する金融保証事業は、グループ会社の株式会社イントラストが運営する家賃保証事業の契約数が堅調に増加したことに加え、医療・介護費用保証事業の成長が継続した、売上高が大幅に増加した。

営業利益は、売上高の増加が寄与した。また、営業利益率は、前期比1.1ポイント低下の21.7%となった。

IT事業(23/3期の売上高構成比1.6%)

前期比10.6%増収、同34.1%減益。

ITソリューションを提供するIT事業は、サプライチェー ンマネジメントシステムやコンタクトセンター業務に関連するシステムの納品が進捗したことにより、売上高が増加した。

営業利益は、IT子会社の解散に伴いシステム開発に関する外販売上がなくなったことで、減益となった。また、営業利益率は、前期比14.2ポイント低下の20.8%となった。

ソーシャル事業(23/3期の売上高構成比1.2%)

前年同期比26.4%増収、同83百万円の営業損失額縮小。

女子スポーツチーム「アランマーレ」の運営、保育事業及び地方創生事業を行うソーシャル事業は、保育事業における園児数増加、スポーツ事業におけるスポンサーや観客動員数増加が寄与し、売上高が増加した。

営業利益は、売上高の増加が寄与し赤字幅が縮小した。

(3)財政状態及びキャッシュ・フロー(CF)

◎財政状態

|

22年3月 |

23年3月 |

22年3月 |

23年3月 |

||

|

現預金 |

18,237 |

21,671 |

仕入債務 |

1,085 |

1,349 |

|

売上債権 |

4,730 |

5,304 |

短期借入金 |

875 |

125 |

|

立替金 |

5,410 |

6,549 |

流動負債 |

14,571 |

15,701 |

|

たな卸資産 |

246 |

306 |

長期借入金 |

375 |

250 |

|

流動資産 |

31,202 |

35,892 |

資産除去債務 |

1,844 |

1,885 |

|

建物及び構築物 |

11,488 |

11,085 |

固定負債 |

2,890 |

2,753 |

|

有形固定資産 |

13,227 |

13,697 |

負債 |

17,462 |

18,455 |

|

無形固定資産 |

1,811 |

2,025 |

純資産 |

36,566 |

41,817 |

|

投資その他 |

7,787 |

8,657 |

負債・純資産合計 |

54,028 |

60,273 |

|

固定資産 |

22,825 |

24,380 |

有利子負債合計 |

1,250 |

375 |

*単位:百万円

*有利子負債=借入金(リース債務含まず)

*株式会社インベストメントブリッジが開示資料を基に作成。

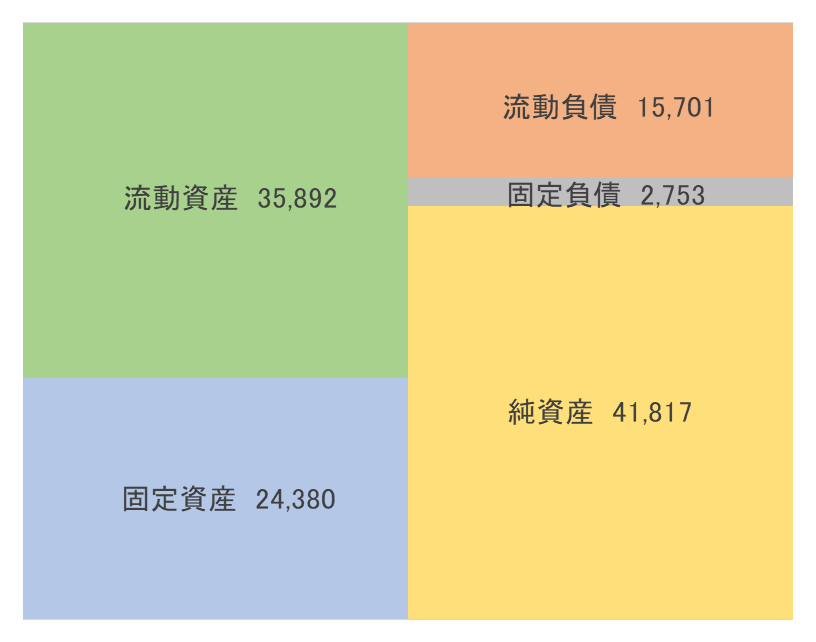

23/3月末の総資産は前期末比62億44百万増加の602億73百万円。資産サイドでは、現預金、立替金、建設仮勘定、投資有価証券等が、負債・純資産サイドでは契約負債、流動負債のその他、親会社株主に帰属する当期純利益の増加に伴う利益剰余金等が主な増加要因となった。総資産の約60%を流動資産が占める等、資産の流動性が高い。自己資本比率も64.8%と、高水準を維持している。

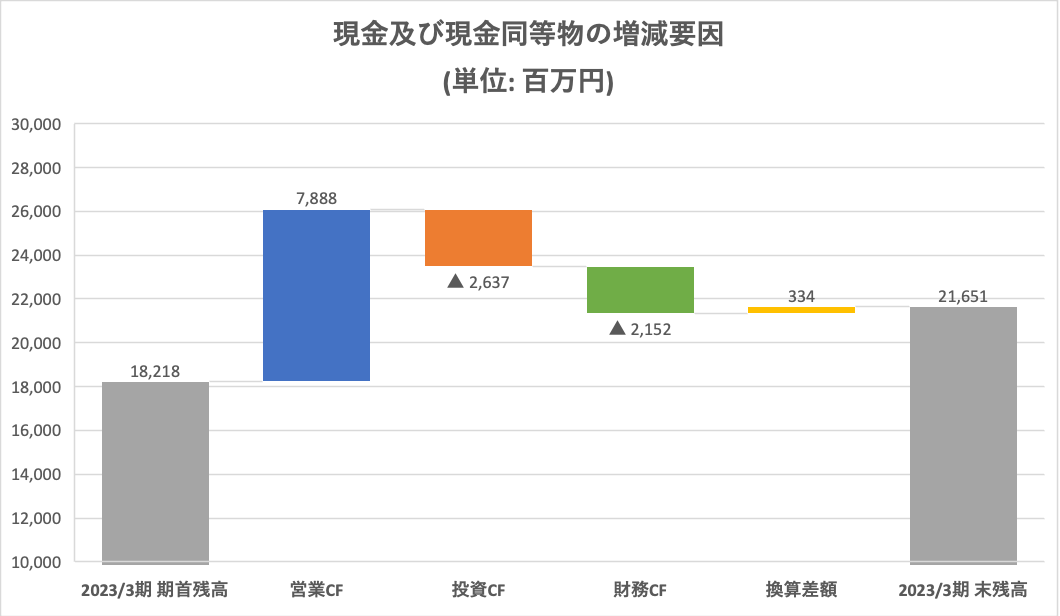

◎キャッシュ・フロー

|

|

22/3期 |

23/3期 |

増減 |

前期比 |

|

営業キャッシュ・フロー |

6,610 |

7,888 |

1,277 |

+19.3% |

|

投資キャッシュ・フロー |

-4,345 |

-2,637 |

1,708 |

– |

|

フリー・キャッシュ・フロー |

2,264 |

5,250 |

2,986 |

+131.9% |

|

財務キャッシュ・フロー |

-763 |

-2,152 |

-1,388 |

– |

|

現金及び現金同等物の四半期末残高 |

18,218 |

21,651 |

3,433 |

+18.8% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、税金等調整前当期純利益、減価償却費、契約負債の増加などにより営業CFのプラス幅が拡大した。

また、有形及び無形固定資産の取得による支出や投資有価証券の取得による支出の増加額が縮小したことなどにより、投資CFのマイナス幅が縮小し、フリーCFのプラス幅は拡大した。一方、短期借入金の減少と配当金の増加などにより財務CFのマイナス幅が拡大した。以上により、期末のキャッシュ・ポジションは前期比18.8%増加した。

(4)サステナビリティ

◎TCFD提言への賛同

近年の世界的な気候変動や自然災害による被害の深刻化を踏まえ、気候変動が同社グループに与える影響を的確に把握し、気候変動に関する対応を優先事項の一つとして捉え、CO2排出削減を含む様々な環境対応策を積極的に推進することとした。今後はTCFDの枠組みに沿って、気候変動が同社グループの事業に影響を及ぼすリスク・機会を分析し、経営戦略に反映するとともに、提言に基づいた情報開示に取り組んでいく方針である。また、同社グループは、2050年までにCO2排出量実質ゼロを達成すべく、2030年CO2排出量50%削減を目標に掲げ、その進捗を適時・適切に開示を行う。省エネ活動の推進、使用量の効率化や削減、省エネルギー設備の積極的な導入、社用車のEV車等への切り替えなど使用電力の再生可能エネルギー比率を高めていく取り組みを強化する。また2024年に開設予定の「岩手BPOフォートレス」を再生エネルギー100%利用のモデル施設と位置付け、その後の施設建設、施設改築の基準とする。

|

基本方針 |

|

| ガバナンス | 環境・社会課題の解決に向けた取り組みについて議論する機関としてサステナビリティ委員会を設置し、

適宜取締役会に上程、報告を行う。 |

| 戦略 | 環境負荷の低減を図り、CO2排出量の削減に努めるべく、シナリオ分析に取り組む。 |

| リスク管理 | 同社グループは、気候変動の緩和・適応に向けた活動に取り組んでいる。自然災害に対しては、リスク

マネジメント計画・事業継続計画の策定と実行によりリスク低減に努める。 |

| 指標 | CO2排出量削減目標については、今後の社会動向を勘案し、中長期目標を策定の上、2050年までにCO2排出量実質ゼロを目指す。 |

◎健康経営の取り組み

同社グループの財産である人=全従業員が、明るく健やかに働くことができるともに、従業員一人ひとりが仕事を通じて自己実現ができる職場の環境づくりを推進している。そのために、従業員の健康保持・促進、また身体や心の不調の防止・早期解決に向け、会社及び健康保険組合が一体となって、健康増進施策に取り組んでいる。

2019年より代表取締役のもと人事統括部門・経営統括部門を事務局として健保組合及び当社地方拠点担当者と連携し、健康経営の取り組み強化に努めている。また女性活躍推進担当の取締役も参画することで、女性の健康課題へのアプローチや経営層との円滑な連携を図り、当社の経営課題解決に向けた取り組みを推進している。

|

2022年度の取り組み |

||

| 貧血に対する取り組み | ・有所見者を対象とした「貧血セミナー」を開催 | |

| BMI普通体重維持に関する取り組み | ・全拠点従業員を対象とした「ウォーキングイベント」を開催

3,457名の従業員が参加し、参加率は前回開催の63%から88%へ上昇した。 ・「オンライン座りヨガイベント」を開催 |

|

◎女性活躍推進の取り組み

同社は、若年層や女性が夢を持って働ける雇用環境を創造し、地域社会に貢献することを重要な基本戦略と位置付けている。2018年度より女性活躍推進プロジェクト(Woman Excite Project “WEPRO”) を発足し、人事制度や人財育成方法の見直し等を通し、柔軟な働き方、多様な働き方等を推進している。

|

指標・目標 |

|

| ①2023年度までに女性管理者比率50%を目指します

②年代や性別にとらわれず、個々の能力を活かし「働きがい」が追求できる企業を目指します ③ライフステージに対応したワークスタイル変革を推進します |

|

|

2022年度の取り組み・成果 |

||

| エル休暇 | 生理休暇をエル休暇へ改名。月経による症状のみならずPMS・更年期障害など男女ともに利用可能 | |

| 「くるみん認定」取得 | 子育てサポート企業としてくるみん認定を取得 | |

| 男性育休取得率 | 2022年度の男性育児休暇取得率23.5%を達成。 | |

| 育児短時間勤務 | 小学校就業前から最大小学校3年生まで延長 | |

| 女性管理者比率 | 2021年度35%⇒40.6%へ向上。女性管理者向け研修等の実施により50%を目指す | |

|

女性活躍推進のマテリアル |

||

| 女性従業員比率 |

2023年3月末 |

73.4% |

|

2022年3月末 |

73.8% |

|

| 管理者における女性比率 |

2023年3月末 |

40.6% |

|

2022年3月末 |

34.8% |

|

| 女性育休取得率 |

2023年3月末 |

97.7% |

|

2022年3月末 |

97.3% |

|

| 男性育休取得率 |

2023年3月末 |

23.5% |

|

2022年3月末 |

18.2% |

|

| 女性育休復帰率 |

2023年3月末 |

96.6% |

|

2022年3月末 |

94.9% |

|

| 男性育休復帰率 |

2023年3月末 |

100.0% |

|

2022年3月末 |

100.0% |

|

*対象は:プレステージ・インターナショナルの従業員

*同社決算説明資料をもとに(株)インベストメントブリッジが作成

◎地方創生 アランマーレ

同社は、地域活性や女性の活躍の場を増やしたいという思いから、「Aranmare(アランマーレ)」という 事業を立ち上げ、2015年にバスケットボールチーム(秋田)とバレーボールチーム(山形)を、2016年にハ ンドボールチーム(富山)を設立した。

(1)地域の皆様に愛され、共に成長するチーム、(2)女性が活躍できる場を増やし、女性応援のシンボルとなるチームがチームコンセプトである。

女子バレーボールチームであるアランマーレ山形は、4月8日から9日にかけて開催された「V・チャンレジマッチ~2023-24 V.LEAGUE DIVISION1 WOMEN出場決定戦(V1女子・V2女子入替戦)」の結果により、一般社団法人日本バレーボールリーグ機構の理事会から承認され、V.LEAGUE DIVISION1 WOMEN(V1女子)への昇格が決定した。今後も東北地域に本拠地を構える唯一のチームとして、チームコンセプトを体現しながら活動していく。

(5)最近のトピックス

◎新設BPO拠点進捗状況

同社グループが太平洋側に初めて開設を計画している「岩手BPOセンター(仮称)」について、名称が「岩手BPOフォートレス」に決定した。「岩手BPOフォートレス」は、同社グループにおけるカーボンニュートラルのモデル施設及びIT拠点として位置付け、2024年4月の開設を目指す。現在は、2021年4月に開設準備に向けて設置した「岩手BPO一関ブランチ」として稼働している。

建築コンセプトは、「VALLEY」。

一関市にある名勝 厳美渓の景色を作りあげる個性豊かな巨石から「人々の多様性」を、

美しい渓流から「人々の交流」を、インスパイアしました。

自然の中で生み出す「人でしかできない」価値が、VALLEYに新しい風を吹き込みます。

(同社提供資料より)

|

施設概要 |

||

| 所在地 | 岩手県一関市真柴字矢ノ目沢 | |

| 操業開始 | 2024年4月(予定) | |

| 座席数 | 約500席 | |

| 投資額 | 約27億円 | |

| 構成設備 | 執務室、研修室、カフェテリア、企業内保育園、社員寮、 トレーニングスタジオ、UPS、

自家発電機 等 |

|

| 敷地面積 | 約51,380㎡ | |

◎EVに関する協定締結

2023年3月16日に、日産自動車株式会社と「電気自動車を活用した脱炭素社会実現に向けた連携協定」を締結した。

同社グループでは、2022年5月にTCFD(気候関連財務情報開示タスクフォース)提言への賛同を表明し、CO2排出量の削減に向けた活動や脱炭素社会を見据えた生活様式の変化に対応するサービスの創出等を実施している。

|

提携事項 |

|

| (1) EVの普及促進による脱炭素化に関すること

(2) EVを活用した地域活性化に関すること (3) その他、両社が協議し必要と認めること |

|

◎MSCI ESGレーティング 「A」 評価を獲得

同社は、米国モルガン・スタンレー・キャピタル・インターナショナル社(以下、「MSCI」)のESGレーティングにおいて、「BBB」から「A」評価を獲得した。同社グループは、2022年2月に指名・報酬等に関する手続きの公平性・透明性・客観性を強化すべく、取締役会の諮問機関として任意の指名報酬委員会を設置するなど、コーポレート・ガバナンスの更なる充実を図るための取り組みを積極的に行っている。こうしたコーポレート・ガバナンスへの取り組み等が、この度の高評価に繋がったものである。

4.2024年3月期業績予想

(1)連結業績

|

|

23/3期 実績 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

売上高 |

54,562 |

100.0% |

56,500 |

100.0% |

+3.6% |

|

営業利益 |

7,840 |

14.4% |

8,200 |

14.5% |

+4.6% |

|

経常利益 |

8,378 |

15.4% |

8,700 |

15.4% |

+3.8% |

|

親会社株主に帰属 する当期純利益 |

5,318 |

9.7% |

5,200 |

9.2% |

-2.2% |

前期比3.6%増収、同4.6%営業増益の予想

24/3期の会社計画は、前期比3.6%増の売上高565億円、同4.6%増の営業利益82億円。

アウトソーシング・BPO 市場においては、ビジネスの変革サイクルの高速化、DXの進展、少子高齢化に伴う労働人口減少や人材不足、労働形態柔軟化・テレワーク拡大などを背景とし市場規模は年々拡大しており、今後も堅調な成長が続くものと予想されている。こうした環境下、新たな拠点の展開や既存拠点の整備は受託機能の向上に繋がり、事業拡大における重要な施策であることから、今後も人財の採用とともに積極的な投資活動を推進する方針である。

24/3期は、ワクチン関連業務の縮小により、カスタマー事業で減収減益となるものの、自動車のEV化などのオートモーティブ事業における新しいモビリティ社会に向けた収益機会の拡大や、グローバル事業における渡航者数の増加など既存事業の成長が牽引し、増収増益となる見込みである。また、金融保証事業を運営するグループ会社の株式会社イントラスト(7191)においても、好調が継続する見込みである。売上高営業利益率は、前期比0.1ポイント上昇の14.5%を見込む。一方、23/3期に適用された賃上げ促進税制を見込まないため、親会社株主に帰属する当期純利益当期純利益は前期比で減益となる見込みである。

配当は、前々期に比べ2.50円/株増配となった前期の11.00円/株から1円/株増配となる年間12.00円/株(中間6.00円/株、期末6.00円/株)を予定。予想配当性向は29.5%となる見込みである。

(2)セグメント別見通しと主な戦略

|

23/3期実績 |

構成比・利益率 |

24/3期会社計画 |

構成比・利益率 |

前期比 |

|

|

オートモーティブ事業 |

23,281 |

42.7% |

24,170 |

44.3% |

+3.8% |

|

プロパティ事業 |

6,482 |

11.9% |

7,700 |

14.1% |

+18.8% |

|

グローバル事業 |

6,732 |

12.3% |

7,730 |

14.2% |

+14.8% |

|

カスタマー事業 |

9,588 |

17.6% |

7,040 |

12.9% |

-26.6% |

|

金融保証事業 |

6,937 |

12.7% |

8,500 |

15.6% |

+22.5% |

|

IT事業 |

878 |

1.6% |

630 |

1.2% |

-28.3% |

|

ソーシャル事業 |

662 |

1.2% |

730 |

1.3% |

+10.3% |

|

連結売上高 |

54,562 |

100.0% |

56,500 |

3.6% |

+3.6% |

|

オートモーティブ事業 |

2,861 |

12.3% |

3,680 |

15.2% |

+28.6% |

|

プロパティ事業 |

429 |

6.6% |

790 |

10.3% |

+84.1% |

|

グローバル事業 |

694 |

10.3% |

770 |

10.0% |

+10.9% |

|

カスタマー事業 |

2,392 |

24.9% |

970 |

13.8% |

-59.5% |

|

金融保証事業 |

1,501 |

21.6% |

2,100 |

24.7% |

39.8% |

|

IT事業 |

183 |

20.8% |

130 |

20.6% |

-29.1% |

|

ソーシャル事業 |

-224 |

– |

-240 |

– |

– |

|

連結営業利益 |

7,840 |

14.4% |

8,200 |

14.5% |

+4.6% |

* 単位:百万円

オートモーティブ事業

会社計画は、前期比3.8%増収、同28.6%増益。一部クライアントとの契約形態の変更により計上方法が変更され売上高は微増となるも、収益性は高まりセグメント利益が大幅に増加する見込みである。営業利益率は、前期比2.9ポイントの上昇を見込む。

[成長戦略]

自動車の進化に合わせ、ロードアシスト、事故受付、EVソリューションテレマティクス分野においてサービスの拡充を図る。

◎自動車損害保険、自動車メーカー、レンタカー、リース等

<EV領域>

2030年を目処に新車販売の大半がEV(電動車)となるなど今後EVの普及拡大が予想される。こうした環境下、既存サービスにおいて付加価値の向上を図るとともに、EV向け新サービスの構築を通じて新規クライアントの獲得を目指す。具体的には、付加価値向上EVにおける大きな不安要素の一つである「電欠」に対し、「EV駆けつけ充電サービス」の全国での提供を開始するとともに、今後、給電容量やエリアの拡大を進める。

<コネクティッド領域>

国内におけるコネクティッド(テレマティクス)が加速し、2035年にはコネクティッドカー普及率が72.3%を超える見通しとなっている。また、通信機能のない自動車においても通信機能付きの外付け車載デバイスの搭載増加が見込まれ、コネクティッド搭載車以外への安心・安全の提供の拡大が予想される。こうした環境下、救援機関から要請されるロードアシストから、画像を使った仕組みによるテレマティクスサービスの領域における事業拡大を進める。

プロパティ事業

会社計画は、前期比18.8%増収、同84.1%増益。ホームアシストにて個人向け駆けつけサービスの販路拡大を通じて売上の拡大を図るとともに、出動体制の効率化により生産性向上を図る。営業利益率は、前期比3.6ポイントの上昇を見込む。

[成長戦略]

◎ホームアシスト(住宅関連)

住宅設備機器駆けつけサービスは、管理会社付帯の分譲マンション組合毎の団体加入に加え、個人加入・利用都度払いが可能な商品展開と戸建所有者へも販売を予定している。また、住宅設備機器延長保証サービスは、デベロッパーへ向けて継続的に販売を促進する。更に、ペットアシスト事業として、ペットテックを利用した見守りサービスと緊急往診サービスを開発中であり、「住まいのアシスト」から「暮らしのアシスト」へ事業拡大を目指す。

◎パークアシスト (コインパーキング関連)

既存サービスにEV充電サービス等の付加価値を加え、駐車場事業領域でのサービス拡充を図りモビリティハブとしての活用提案を進める。また、サービス領域拡大に伴い、オートモーティブ事業との連携を図ることで、対応エリアの拡大とサービス品質の向上を図る。更に、駐車場領域における既存事業の強みを最大限に活用し、成長するカーシェアリング市場でのシェア拡大を図る。

グローバル事業

会社計画は、前期比14.8%増収、同10.9%増益。駐在員・旅行者等の海外渡航者数の回復により、サービス利用の拡大が見込まれる。営業利益率は、前期比0.3ポイントの低下を見込む。

[成長戦略]

◎駐在員及び帯同家族及び短期滞在者 (旅行者、留学生、出張者等)

コロナ禍を経て需要が拡大した現地医療機関内の窓口(JHD:ジャパニーズヘルプデスク) を同社のグローバル事業のブランド発信拠点と位置付け、 今後も積極投資を継続する。また、インドやメキシコなど医療アクセスの悪い地域を中心に自社運営クリニック(PHC:プレミアヘルスクリニック)を開設することで、対面サービスの拡充とともに JHD↔OTAI(海外旅行保険付帯サービス)・HCP(ヘルスケアプログラム)との相乗効果を目指す。また、CARDにおいては、赴任前の駐在員への認知向上と、赴任後の利用機会増加を目指し、国内外双方にてプロモーションの強化を図る。

カスタマー事業

会社計画は、前期比26.6%減収、同59.5%減益。ワクチン関連業務の縮小により減収減益が見込まれる。営業利益率は、前期比11.1ポイントの低下を見込む。

[成長戦略]

◎カスタマー (CRM)

コールセンターマーケットのうち、緊急性が高い問い合わせや、ホスピタリティ要件が重要な問い合わせが多い「流通・金融・ 自治体・製造業」のシェアは全体の30%を占める。これらターゲットの市場において同社グループの理念や文化、地方都市でのBPO拠点戦略に共感を持つ企業をターゲットとし、パートナーシップ強化を図る。

具体的には、低離職率の実現により、人財にノウハウが蓄積し、品質の高いサービスが提供可能となるなど同社の優位性が発揮できる地方でのBPO拠点展開というメリットを最大限に活用する。また、高い正社員率による安定雇用がもたらすノウハウの蓄積とサービス品質の向上を図り、収益性を確保する。更に、閑散繁忙の分析及び人財の再配置・クロストレーニング等に加え、マルチタスク・オペレーション(オペ レーターが繁閑に合わせて複数チームを担当)によるリソースを活用し、一人当たりの生産性の拡大を図ることを通じて、人材不足に対応する。

◎ワランティ・リペア(保証・修理)

現在展開している保証サービス(ワランティ)に生活家電の出張修理サービス(リペア)を加えることで同社独自の付加価値モデルへ繋げる。また、保証ビジネスとして必要な①コンタクトセンター業務、②機器搬送物流プロセス、③ロス分析も行える自前のITシステムを有して、ワンストップサービスを提供する。サービス内容としては、出張修理の采配や部材発注、訪問修理や持ち込み修理などがあげられる。

金融保証事業

会社計画は、前期比22.5%増収、同39.8%増益。グループ会社の株式会社イントラストにおける家賃保証事業の堅調な推移に加え、医療費用保証事業の拡大を見込む。営業利益率は、前期比3.1ポイントの上昇を見込む。

IT事業

会社計画は、前期比28.3%減収、同29.1%減益。サプライチェーンマネジメントシステムやコンタクトセンター業務に関連するシステムの納品減少により、減収減益予想。営業利益率は、前期比0.2ポイントの低下を見込む。

ソーシャル事業

会社計画は、前期比10.3%増収、同16百万円の営業損失の拡大。保育事業における園児数の増加、スポーツ事業における観客動員数の増加により、増収を見込む。

5.今後の注目点

中期経営計画の2年目となる23/3期は、売上高で15億円以上、営業利益で8億円以上中期経営計画の設定目標を上回る好調な決算となった。しかし、これはカスタマー事業における計画外のワクチン関連業務が売上高と営業利益の拡大に寄与したものであった。中期経営計画の最終年度となる24/3期の会社計画は、売上高で中期経営計画を35億円下回るものの、営業利益で中期経営計画を2億円上回る見通しが示された。ワクチン関連業務の縮小によるカスタマー事業における減速は避けられず、けして楽な事業環境とは言えない。こうした環境下、同社ではオートモーティブ事業やグローバル事業や金融保証事業などの拡大を通じて、カスタマー事業の減収減益のカバーを目指す。中期経営計画の営業利益の達成に向けて貯金を作ることができるのか、24/3期上期の進捗状況が注目される。

また、同社は24/3期に各事業で成長戦略を積極的に展開する。オートモーティブ事業では、EV領域やコネクティッド領域においてサービスメニューの拡充を図る。プロパティ事業では、管理会社付帯の分譲マンション組合毎の団体加入に加え、個人加入・利用都度払いが可能な商品展開と戸建所有者へも販売を予定している。カスタマー事業では、現在展開している保証サービス(ワランティ)に生活家電の出張修理サービス(リペア)を加える。これら成長戦略が期待通りの成果を出せるのか注目される。

加えて、25/3期より新たな中期経営計画のスタートが予想される。どのような次期中期経営計画が策定されるのか今から楽しみである。24/3期より次期中期経営計画のヒントとなる施策が徐々にスタートすることが予想される。今後のニュースフローにも期待を込めて注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 6名、うち社外3名 |

| 監査役 | 4名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2023年6月30日)

基本的な考え方

当社におけるコーポレート・ガバナンスとは、エンドユーザー、クライアント企業、株主、従業員、地域等の各ステークホルダーとの関係における企業経営の基本的な枠組みのあり方と理解しております。

コーポレート・ガバナンスの充実・強化は株主利益および企業価値向上のための責務と考えており、以下の方針を定めています。

1.株主の権利を尊重し、平等性を確保する。

2.各ステークホルダーとの適切な協働を図る。

3.会社情報を適切に開示し、透明性の確保を図る。

4.公正・透明で迅速果断な判断を可能にする取締役会等の体制の構築に取り組む。

5.株主との適切な対話を行う。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの各原則を全て実施しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| ■原則1-4(政策保有方針) | (1) 政策保有株式に関する方針

当社グループが純投資目的以外の目的で保有する株式の場合、取引先の株式を保有することで中長期的な関係維持、取引拡大、シナジー創出等が可能となるものを対象としております。 発行会社の株式を保有する結果として当社グループの企業価値を高め、株主・投資家の皆様の利益に繋がると考える場合において、株式を保有する方針としております。 当該方針に従い、四半期毎に中長期的な経済合理性や将来の見通しについて取締役会において検証し、意義が不十分あるいは方針に合致しない保有株式については縮減を進めます。また、保有する便益やリスクが資本コストに見合っているか等を個別具体的に精査、検証し、重要性の高いものについてはその概要を開示いたします。

(2) 政策保有株式に係る議決権の行使について 当社グループが純投資目的以外の目的で保有する株式の場合、適切な議決権行使が企業のガバナンス体制強化を促し、企業の中長期的な価値向上と持続的成長に繋がるものと考え、原則としてすべての政策保有株式について議決権を行使いたします。また、議決権の行使に当たっては、投資先企業の状況や当該企業との取引関係等を踏まえた上で、議案に対する賛否を判断いたします。 |

| ■補充原則2-4-1(中核人材の登用等における多様性の確保) | 当社グループは、地方都市において、若年層や女性が夢を持って働ける雇用環境を創造し、地域社会に貢献することを重要な基本戦略と位置づけております。

働く従業員一人ひとりの多様性の尊重と、多様な働き方の提案を実現できるようインクルーシブな職場環境の創出に向けて取り組みを継続しています。

(1) 女性従業員割合 2023年3月末現在、当社グループの女性従業員比率は65.3%、女性管理者比率は34.5%です。 2018年度より女性活躍推進プロジェクト(Woman Excite Project)を発足し、女性活躍推進担当の取締役を従業員から選出し、当社グループ内における女性管理者の登用その他の施策を積極的に行い、今後も継続する方針です。

(2) 中途採用者、外国人従業員割合 当社グループでは中途採用比率が高く、2022年度新規採用者(1,211名)のうち83.2%が中途採用者です。 特に海外拠点では現在新規採用者の100%が中途採用者であり、日本国籍の従業員のみならず、現地国籍を含む多様な国籍の従業員を採用しております。このように、従来より新卒や中途採用、国籍等を問わず優秀な人財の確保に努め、今後も継続する方針のため、今後の目標は特に定めておりません。

当社グループの従業員比率の詳細は、当該報告書の添付資料3をご参照ください。

(3) 多様性の確保に向けた社内環境整備状況 ライフステージに対応したワークスタイルの変革、個々の能力を活かした働きやすい環境作りを目指し、以下のような取り組みを実施しております。 ・ 企業内保育園「オランジェリー」の設置 ・ 結婚・出産・介護等で生活スタイルが一変するライフイベントが発生した際、男女ともに各種サポートが受けられる「新生活サポート制度」の導入 ・ 入社1年未満で育児休業の取得資格がない等の理由で、やむを得ず退職した従業員が復職することができる「ジョブリターン制度」の導入 ・ 柔軟な働き方ができるように1時間単位から有給休暇を取得可能とする「時間単位有給休暇制度」の導入 ・ 就業規則及び各種規程の適用において同性パートナーを配偶者とみなす制度の導入 |

| ■補充原則3-1-3(サステナビリティについての取り組み等) | <サステナビリティについての取り組み>

当社グループは、サステナビリティ方針を定め、グループ経営理念に基づき、社会の問題を解決することで貢献し、社会や地域と共に繁栄できる企業を目指しております。 持続可能な社会のための取り組みは、企業に課せられた責務であり、企業としての成長と社会的責任を果たすことを両立させていくことが重要であると考えています。 これらを実現するために当社グループは、「人と人とのつながりから生まれる共感」を「新しい価値を創造する原動力」とし、適正な企業統治の下、社会から信頼される企業として、多様なサービスを通じた持続可能な社会の実現に向けて「サステナビリティ重要課題(マテリアリティ)」を定め、グループ一丸となってその達成に積極的に取り組んでまいります。

詳細は、当該報告書の添付資料2をご参照ください。

<人的資本への投資等> 人的資本への投資として、社員が安心・安全な環境で自分の強みを発揮させる環境構築を目指す制度を取り入れ、ポジティブに管理者へチャレンジしやすい環境を構築し、人的資本の強化をしてまいります。 従業員一人ひとりが自身の力を発揮できる組織風土の醸成、やりがいをもって働くことができる体制整備を実施します。

<知的財産への投資等> 当社グループは、「エンドユーザーの不便さや困ったことを解決する」という経営理念を原点にクライアント企業に代わってエンドユーザーへ「人でしかできないサービス」を提供するBPO事業を行っております。 エンドユーザーのお声を受ける「コンタクトセンター(BPO拠点)」、現場でエンドユーザーへ直接サービスを提供する「フィールド」、人でしかできないサービスを下支えする「IT」という時代や価値観の変化に対応した、当社グループでしか実現できないサービス領域を創造するため、BPO事業の要となる人財を活用した「ビジネスモデル」とクライアント企業やエンドユーザー、地域との良きパートナーとしての「信頼・レピュテーション」を当社グループの価値創造において重要な知的財産、無形資産と位置づけております。さらなる顧客ニーズへの対応を行うべく「価値創造企業」として時代の変化に対応するため、下記PI-DXモデルの創造を目的とした投資を行っております。

Step1.コンタクトセンターで使用しているシステムの統一化

Step2.共通システムによるPIナレッジ活用サービスを新たな分野へ提供

Step3.ナレッジ共有による新たな顧客価値の提供を目指す

<気候変動への対応> 当社グループは2022年5月13日、TCFD提言への賛同を表明いたしました。 気候変動に伴うリスクと機会が財務を含む会社経営にどのような影響を及ぼすかを的確に把握すべく、データの収集分析を行い、TCFDの枠組みに基づく気候関連の情報開示を行っております。

詳細は、「サステナビリティ-環境に対する取り組み-」をご参照ください。 サステナビリティ-環境に対する取り組み- URL:https://ssl4.eir-parts.net/doc/4290/tdnet/2194078/00.pdf |

| ■原則5-1(株主との建設的な対話に関する方針) | 当社グループでは、持続的かつ安定的な成長と企業価値向上を図るべく、事業内容及びグループ経営理念について理解を深めていただく機会として投資家との建設的な対話を行っております。IR担当部署を中心に社内の関係部署と連携し、法令等に基づく開示及び投資家にとって重要と判断される情報について積極的な開示に努めております。

また、株主総会をBPO拠点で開催している他、機関投資家向けにBPO拠点見学会を実施しております。また、個人投資家向けに、会社説明会を適宜開催しております。 株主・投資家との建設的な対話を促進するための体制・取り組みに関する基本方針は以下のとおりです。

1.株主との対話については、建設的な対話が実現するよう、代表取締役又はIR担当責任者が直接面談に臨むことを基本とする。

2.IR担当責任者は、他部署と十分な連携をとれる横断的な体制を構築する。

3.株主構造の把握に努めるとともに、株主通信の送付や決算発表後に決算説明会を開催する等して、株主との建設的な対話を促進する ための取り組みを実施する。

4.代表取締役及びIR担当責任者は、取締役会において対話の状況について定期的にフィードバックを行う。また、国内BPO事業を担当して いる株式会社プレステージ・コアソリューション、海外BPO事業を担当している株式会社プレステージ・グローバルソリューション等の グループ会社の経営陣に対しても定期的にフィードバックを行う。

5.株主間の公平、市場の健全性の確保のほか、株主の自由な株式売買を保障する上で必要な措置として、決算説明会及び株主との面談は、 すでに開示されている情報を敷衍して説明することとし、開示されていない重要事実に該当する事実については説明しない。 |